| Носов Алексей Алексеевич

3 курс АКСИ

Бухучет

432043 г. Ульяновск ул. Промышленная д.38 кв.46

к/р N1 по лекции “Анализ финансового состояния”

АФС 1

1)

см приложение (5-6 стр)

2)

На начало 1998 г. общая стоимость имущества предприятия составила 11344694 р. В течение 1998 г. стоимость имущества возросла на 426000 р. или в 1.037 раза. Чем это было вызвано? Имущество (активы) любого предприятия состоит из внеоборотных и оборотных средств. Увеличение за 1998 г. стоимости имущества предприятия “Маргарита” произошло из-за того, что увеличилась и стоимость внеоборотных активов и стоимость оборотных активов. При этом внеоборотные средства возросли на 18903 р. или в 1.003 раза, а оборотные на 407097 р. или в 1,076 раза.

Узнаем, что повлияло на общее изменение стоимости имущества предприятия в первую очередь: оборотные активы или внеоборотные. Для этого определим структуру активов. В начале года внеоборотные активы составляли 53.3% от общей стоимости имущества предприятия, а в конце года 51.5%. Оборотные же средства соответственно 46.7% и 51.5%. Т.е. доля внеоборотных активов в имуществе фирмы снизилась на 1.8%, а доля оборотных возросла.

Проведем теперь отдельно анализ структуры оборотных активов. Их можно разделить на 3 группы: запасы и затраты, дебиторская задолженность, денежные средства и краткосрочные финансовые вложения. В начале года доля запасов и затрат составила 26.7% от общей стоимости имущества предприятия (из них в абсолютном выражении на НДС по приобретенным ценностям приходилось 417357 р., остальное – на запасы). К концу года доля запасов и затрат уменьшилась на 1.6% (в т.ч. в абсолютном выражении НДС составил 308147 р.). Такое падение можно считать закономерным, если объемы производства снижаются или удлиняется производственный цикл, а также может повлиять сезонное снижение спроса на продукцию.

Вторая группа оборотных активов дебиторская задолженность. Задолженность, платежи по которой ожидаются более чем через 12 месяцев, отсутствует в балансе и на начало года и на конец. Прочие оборотные активы составили в начале периода 15875 р. а в конце 14861 р. Дебиторская же задолженность с платежами в течение 12 месяцев увеличилась с 1919405 р. до 2443180 р. т.е. дебиторская задолженность возросла с 16.9% от общей стоимости имущества предприятия до 20.7% т.к. объем продаж вырос по сравнению с прошлым годом то такое увеличение можно считать положительным.

Рассмотрим, наконец, третью группу оборотных активов – денежные средства и краткосрочные финансовые вложения. Эта группа составила 2.8% от общей стоимости имущества предприятия в начале года и 2.5% в конце года. Из них краткосрочные финансовые вложения были очень малы: в начале года их не было совсем, а в конце года 527 р. Доля денежных средств в общей стоимости имущества предприятия за год изменилась всего на 0.3%.

На этом анализ активов можно завершить и перейти к анализу пассива баланса фирмы “Маргарита”. При анализе активов мы установили, что стоимость имущества предприятия увеличилась с 11344694 р. до 11770694 р. Это увеличение было обеспечено, разумеется, ростом величины пассивов. Наибольшая доля капитала, как в начале, так и в конце года, приходилась на собственный капитал. В начале года собственные источники составили 75.4% от общей стоимости имущества предприятия, а в конце года 76%. То есть доля собственного капитала в общем, объеме источников формирования активов за год увеличилась на 0.6%. Соответственно доля заемных источников на столько же уменьшилась. Это изменение говорит о том, что финансовая устойчивость и финансовая независимость предприятия немного возросли. При этом в течение года никак не изменилась абсолютная величина уставного капитала (52650), добавочного капитала (3583343) и резервного капитала (13162).

Группу пассива баланса под названием “заемный капитал” обычно подразделяют на 3 подгруппы: долгосрочные обязательства, краткосрочные кредиты и займы, кредиторская задолженность. Долгосрочные обязательства у предприятия отсутствовали и в начале года и в конце. Краткосрочные кредиты и займы были незначительны, их доля в имуществе предприятия изменилась за год с 1.9% до 1.4. При этом в абсолютном выражении на начало года кредиты банков составили 34576 р., а к концу года предприятие частично погасило их на сумму 9092 р. Доходы будущих периодов уменьшились с 15380 р. до 6757 р. Фонд потребления 165054-на начало, 131714-на конец. В 1998 г. произошел рост кредиторской задолженности. В начале года она составила 2571153 р. (или 22.6% от общей стоимости имущества предприятия), а в конце года возросла на 100475 р. Это произошло из-за увеличения долгов нашего предприятия поставщикам сырья (стоимость сырья и материалов за год выросла). Прочие краткосрочные пассивы отсутствовали как на начало года, так и на конец.

Далее перейдем к анализу платежеспособности фирмы “Маргарита”.

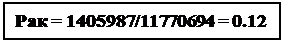

Рассчитаем коэффициент абсолютной ликвидности.

Мы видим что полученное значение вдвое меньше требуемых. Делаем вывод: в начале года только 12% обязательств может быть погашено предприятием в срочном порядке; это свидетельствует о дефиците денежных средств, что отражает общее положение, характерное для российских предприятий; ситуация на предприятии продолжает ухудшаться т.к. коэффициент снизился к концу года почти на 2%. Мы видим что полученное значение вдвое меньше требуемых. Делаем вывод: в начале года только 12% обязательств может быть погашено предприятием в срочном порядке; это свидетельствует о дефиците денежных средств, что отражает общее положение, характерное для российских предприятий; ситуация на предприятии продолжает ухудшаться т.к. коэффициент снизился к концу года почти на 2%.

Перейдем к расчету коэффициента промежуточной ликвидности. Он нам скажет, а сможет ли “Маргарита” погасить свои обязательства если вернет все причитающиеся долги у своих покупателей.

Нормальное значение коэффициента промежуточной ликвидности = 0.7 Нормальное значение коэффициента промежуточной ликвидности = 0.7

Вывод: предприятие “Маргарита” является полностью платежеспособным. Вывод: предприятие “Маргарита” является полностью платежеспособным.

Теперь рассчитаем последний показатель платежеспособности – коэффициент текущей ликвидности.

Нормальное значение коэффициента текущей ликвидности = 2. Нормальное значение коэффициента текущей ликвидности = 2.

Вывод: в начале года имелись некоторые признаки неплатежеспособности но к концу 1998 г. они исчезли, следовательно, предприятие “Маргарита” платежеспособно. Вывод: в начале года имелись некоторые признаки неплатежеспособности но к концу 1998 г. они исчезли, следовательно, предприятие “Маргарита” платежеспособно.

Коэффициент обеспеченности оборотными средствами:

Нормальное значение коэффициента обеспеченности оборотными средствами 0.1. Вывод: Согласно закону о банкротстве РФ предприятие “Маргарита” имеет показатели, не дающие оснований считать ее неплатежеспособной. К тому же ситуация улучшается т.к. Коос вырос по сравнению с началом года 1.07 раза. Нормальное значение коэффициента обеспеченности оборотными средствами 0.1. Вывод: Согласно закону о банкротстве РФ предприятие “Маргарита” имеет показатели, не дающие оснований считать ее неплатежеспособной. К тому же ситуация улучшается т.к. Коос вырос по сравнению с началом года 1.07 раза.

Теперь рассчитаем возможность утраты платежеспособности фирмы “Маргарита” в ближайшие полгода.

Вывод: поскольку коэффициент утраты получился больше 1, то в ближайшие полгода ожидать от предприятия проблемы несвоевременного возврата долгов не следует. Вывод: поскольку коэффициент утраты получился больше 1, то в ближайшие полгода ожидать от предприятия проблемы несвоевременного возврата долгов не следует.

Теперь перейдем к анализу эффективности работы предприятия и его активности. Другими словами нам нужно определить рентабельность и оборачиваемость активов. Начнем с рентабельности продукции. Этот показатель покажет, эффективен ли выпуск продукции, не зря ли тратятся деньги на производство? Итак в отчетном году коэффициент рентабельности был равен 0.26=1386712/5372550, а в предыдущем 0.23=795886/3407208 т.е. рентабельность продукции увеличилась на 0,03. Иначе говоря, в нынешнем году предприятие стало получать в расчете на каждый затраченный рубль на 3 коп. больше, чем оно получало на каждый затраченный рубль год назад. Почему это произошло? Прибыль от реализации за прошлый год составила - 795886 р., а за отчетный –1386712 р. Т.е. прибыль выросла но и себестоимость реализованных товаров выросла в прошлом году была равна 3407208 р., а в отчетном 5372550 р. Прибыль выросла в 1.74 раза, а себестоимость в 1.58 раза. Вывод: повышение эффективности выпуска продукции было связано с ростом прибыли от реализации продукции преобладающим над ростом себестоимости.

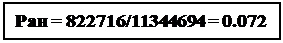

Рентабельность активов.

Считается, что предприятие хорошо “выкладывается”, не “сачкует” и не ленится, когда его рентабельность активов составляет от 5 до 15 процентов. Вывод: у нас на начало года 7.2%, а на конец года 12% это значит что на один рубль активов предприятия в начале года фирма получала лишь 7.2 коп. прибыли, а в конце 12коп. Считается, что предприятие хорошо “выкладывается”, не “сачкует” и не ленится, когда его рентабельность активов составляет от 5 до 15 процентов. Вывод: у нас на начало года 7.2%, а на конец года 12% это значит что на один рубль активов предприятия в начале года фирма получала лишь 7.2 коп. прибыли, а в конце 12коп.

Рентабельность собственного капитала.

Вывод: на один рубль собственного капитала в начале года фирма получала 9.6 коп. прибыли, а в конце 15.7 коп. Эффективность работы предприятия зависит от собственных средств а не от чужих. Вывод: на один рубль собственного капитала в начале года фирма получала 9.6 коп. прибыли, а в конце 15.7 коп. Эффективность работы предприятия зависит от собственных средств а не от чужих.

Перейдем к анализу оборачиваемости.

Получается что за прошлый год денежные средства делали 0,796 оборота т.е. 452 дня, а за отчетный 1,188 т.е. 303 дня. Увеличение оборачиваемости говорит об улучшении деловой активности предприятия. Получается что за прошлый год денежные средства делали 0,796 оборота т.е. 452 дня, а за отчетный 1,188 т.е. 303 дня. Увеличение оборачиваемости говорит об улучшении деловой активности предприятия.

Общее аналитическое заключение.

За 1998 г. стоимость имущества фирмы “Маргарита” немного возросла, в основном за счет оборотных активов, а конкретнее, дебиторской задолженности. Это говорит о росте объема продаж предприятия, что подтверждается увеличением себестоимости реализованной продукции в отчете о прибылях и убытках. Источниками для роста продаж и, следовательно, увеличения активов послужил рост кредиторской задолженности. Это вызвано тем, что покупатели не успели еще оплатить продукцию предприятия “Маргарита” или пока не могут это сделать. Возникшая ситуация уменьшила финансовую независимость предприятия, потому что возросла доля средств, принадлежащих поставщикам, работникам. В этих условиях может возникнуть необходимость вернуть занятые средства всем и сразу. Проведенный анализ показал, что, предприятие в состоянии полностью рассчитаться со всеми своими долгами при условии что ему вернут все долги. Фирму “Маргарита” пока нельзя считать банкротом и в ближайшие полгода ей это не грозит. Такие выводы подтверждают и рост эффективности выпуска продукции. Так как выпуск продукции увеличился, то и затраты на его производство становятся все более и более оправданными. А так же возросла скорость оборота денежных средств.

Итак, финансовое состояние фирмы “Маргарита” хорошее и продолжает улучшаться.

3)

1. Первый вариант

ЧДЭ = 20000/(1+0,2)4

+30000/(1+0,2)4

+25000/(1+0,2)4

+20000/(1+0,2)4

-65000 = -19187р.

ИРИ = 20000/(1+0,2)4

+30000/(1+0,2)4

+25000/(1+0,2)4

+20000/(1+0,2)4

/ 65000 = 0,7

СОИ = 20000+30000+25000 = 75000р

2. Второй вариант

ЧДЭ = 10000/(1+0,2)5

+20000/(1+0,2)5

+30000/(1+0,2)5

+35000/(1+0,2)5

+ 25000/(1+0,2)5

-65000 = -18787р.

ИРИ = 10000/(1+0,2)5

+20000/(1+0,2)5

+30000/(1+0,2)5

+35000/(1+0,2)5

+ 25000/(1+0,2)5/

65000 = 0,71

СОИ = 10000+20000+30000+35000 = 95000р

3. Третий вариант

ЧДЭ = 35000/(1+0,2)4

+25000/(1+0,2)4

+20000/(1+0,2)4

+15000/(1+0,2)4

-65000 = -19187р.

ИРИ = 35000/(1+0,2)4

+25000/(1+0,2)4

+20000/(1+0,2)4

+15000/(1+0,2)4/

65000 = 0,7

СОИ = 35000+25000+20000 = 80000р

На месте руководства предприятия “Мастер” я бы не воспользовался ни одним из вышеприведенных вариантов т.к. ни чистый дисконтируемый доход, ни индекс рентабельности инвестиций не удовлетворяет даже самых минимальных требований и не принесет ни какой прибыли, (предприятие понесет только одни убытки). Хотя если руководство все же решит вкладывать деньги в один из вариантов, то я бы посоветовал воспользоваться вариантов N3 т.к. срок окупаемости инвестиций в этом случае = 3 года и общая сумма, которую получит предприятие “Мастер” за этот срок = 80000р что на 5000р больше чем в первом варианте.

|