ДИПЛОМНАЯ РАБОТА

на тему

АНАЛИЗ БУХГАЛТЕРСКОЙ ОТЧЕТНОСТИ ПРЕДПРИЯТИЯ

В КОНТЕКСТЕ ФИНАНСОВОГО МЕНЕДЖМЕНТА

(на примере ООО Агро+)

Содержание

Содержание. 1

Введение. 3

Глава 1. Бухгалтерская (финансовая) отчетность как основной источник оценки и анализа финансового состояния организации. 7

1.1 Концепция бухгалтерского учета и отчетности в России в условиях новой экономической среды.. 7

1.2 Финансовая отчетность как основной источник информационной базы в финансовом менеджменте. 16

1.3 Конечные и промежуточные данные бухгалтерской отчетности как исходная информация в финансовом менеджменте. 19

2Оценка и анализ финансового состояния ООО «АГРО+». 35

2.1 Организационно-экономическая характеристика ОАО «Агро+». 35

2.2 Анализ результатов деятельности. 38

Глава 3. Использование финансового менеджмента в повышении конкурентоспособности ООО «АГРО+ ». 45

3.1 Оценка структуры баланса. 45

3.2 Показатели использования активов и пути их улучшения. 54

3.3 Использование финансового рычага для повышения рентабельности собственных средств. 59

Вывроды и предложения. 62

Список использованной литературы.. 64

Залогом успешного развития, стабильности и конкурентоспособности предприятия на рынке товаров и услуг служит финансовая устойчивость, гарантирующая его платежеспособность и инвестиционную привлекательность в долгосрочной перспективе в границах допустимого уровня риска.

Переход к рыночной экономике требует от предприятий повышения эффективности производства, конкурентоспособности продукции и услуг на основе внедрения достижений научно-технического прогресса, эффективных форм хозяйствования и управления производством, преодоления бесхозяйственности, активизации предпринимательства, инициативы и т. д.

Важная роль в реализации этой задачи отводится анализу хозяйственной деятельности предприятий. С его помощью вырабатываются стратегия и тактика развития предприятия, обосновываются планы и управленческие решения, осуществляется контроль за их выполнением, выявляются резервы повышения эффективности производства, оцениваются результаты деятельности предприятия его подразделений и работников.

Анализ проводится для того, чтобы оценить финансовое состояние предприятия, а также, чтобы постоянно проводить работу, направленную на его улучшение. Анализ финансового состояния показывает, по каким конкретным направлениям надо вести эту работу. В соответствии с этим результаты анализа дают ответ на вопрос, каковы важнейшие способы улучшения финансового состояния предприятия в конкретный период его деятельности.

Основными задачами анализа финансового состояния являются:

- общая оценка финансового состояния и его изменения за отчетный период;

- анализ финансовой устойчивости предприятия;

- анализ ликвидности баланса;

- анализ финансовых коэффициентов.

Основными источниками информации для анализа финансового состояния предприятия являются данные финансовой отчетности. Финансовая отчетность представляет собой систему обобщенных показателей, которые характеризуют итоги финансово-хозяйственной деятельности предприятия. Оценка этих показателей, нужна для эффективного управления фирмой. С их помощью руководители осуществляют планирование, контроль, улучшают и совершенствуют направление своей деятельности.

Тема этой дипломной работы актуальна тем, что показывает необходимость всестороннего анализа финансовой отчетности для повышения доходности капитала, обеспечения стабильности, непрерывного поиска резервов и путей дальнейшего развития предприятия, а кредиторам и инвесторам анализировать финансовые отчеты, чтобы минимизировать свои риски по займам и вкладам. Таким образом, качество принимаемых решений в системе управления, целиком зависит от качества аналитического обоснования решения.

Целью дипломной работы является выработка предложений и определение основных путей совершенствования финансово-хозяйственной деятельности ООО «Агро+» на основе анализа финансового состояния предприятия.

Для достижения поставленной цели в работе ставятся следующие задачи:

- рассмотреть основные теоретические аспекты, связанные с понятием финансового анализа предприятий;

- определить цели и критерии оценки финансового состояния предприятия;

- на основе фактических данных проанализировать и оценить финансовое состояние ООО «Агро+»;

- выявить резервы улучшения финансового состояния предприятия и дать конкретные предложения по совершенствованию его финансовой деятельности.

При выполнении дипломной работы предполагается изучить нормативные документы органов государственного управления РФ по вопросам составления и представления предприятиями и организациями бухгалтерской (финансовой) отчетности, анализу финансового состояния и платежеспособности субъектов предпринимательской деятельности, а также специальную литературу отечественных и зарубежных авторов.

Объектом исследования выступает финансово-хозяйственная деятельность предприятия Общество с ограниченной ответственностью «Агро+» (далее ООО «Агро+»).

Предметом исследования являются показатели, характеризующие состояние финансов предприятия, на основе которых разрабатываются управленческие решения.

В работе были использованы следующие методы исследования: анализ, синтез, сравнение, вертикальный, горизонтальный, балансовый, расчетно-конструктивный.

Теоретической и методологической основой дипломной работы послужили многие положения, изложенные в трудах российских ученых экономистов и финансистов, нормативные документы по исследуемой теме.

Цель дипломной работы – разработка мероприятий по улучшению финансового состояния предприятия.

Для достижения поставленной цели решаются следующие задачи:

- Раскрыть сущность и значимость проведения анализа финансового состояния, дать описание источников информации, необходимых для проведения анализа.

- Обосновать выбор методики проведения оценки финансовой деятельности предприятия Общества с ограниченной ответственностью «Агро+».

- Представить организационно-экономическую характеристику и оценить имущественное положение ООО «Агро+» построением аналитического баланса по горизонтали и вертикали.

- Проанализировать финансовую устойчивость ООО «Агро+» с помощью финансовых показателей и коэффициентов и оценить деловую активность.

- Оценить ликвидность и платежеспособность, проанализировать прибыль и рентабельность ООО «Агро+».

- Разработать мероприятия по улучшению эффективности финансового состояния предприятия ООО «Агро+».

Цель и задачи написания работы определили ее структуру, которая состоит из введения, трех глав и заключения. Первая глава раскрывает теоретические основы анализа финансового состояния предприятия, дает описание методов проведения финансового анализа. Вторая глава построена на данных ООО «Агро+» и содержит в себе анализ динамики показателей рентабельности и прибыли, оценку имущественного положения, оценку финансового состояния, а также оценку ликвидности баланса и оценку вероятности банкротства. Третья глава является проектной. В ней разрабатываются и обосновываются конкретные предложения (рекомендации) по улучшению эффективности финансово-хозяйственной деятельности ООО «Агро+».

Анализ основан на данных баланса (форма № 1 по ОКУД) и отчета о прибылях и убытках (форма № 2 по ОКУД) Общества с ограниченной ответственностью «Агро+» за 2007-2009 годы.

В качестве источников написания работы послужили нормативные документы, бухгалтерская отчетность ООО «Агро+», а так же специализированные учебные пособия и материалы периодической печати.

Финансовый анализявляется частью общего анализа хозяйственной деятельности. Его объектом выступают показатели финансовой деятельности предприятия. Главной целью финансового анализа каждого субъекта хозяйствования является оценка эффективности его экономических процессов и финансового состояния. Достижение этой цели предполагает осуществление анализа на важнейших участках хозяйственной деятельности, которые и выступают его главными объектами.

В процессе текущей деятельности предприятие осуществляет определенные расходы, которые, в свою очередь, способствуют получению запланированных доходов. От их величины во многом зависит выполнение намеченных заданий. Большая часть поступлений включает в себя доходы от основной деятельности (реализация продукции, работ и услуг). С развитием финансового рынка получили распространение операции, связанные с ценными бумагами, расширением капитала. К доходам предприятия относятся также прочие поступления денежных средств, в виде штрафов, пеней и иных не планируемых доходов.

Создание и функционирование предприятия непосредственно связано с аккумуляцией финансовых ресурсов и их использованием в виде вложений в основные и оборотные средства. Отсюда к первостепенным объектам анализа можно отнести объем, структуру имущества и источники финансирования.

Все хозяйственные процессы опосредуются движением денежных средств, которые оказывают существенное воздействие на финансовое состояние предприятия. Стабильность денежных потоков, рациональное использование денежных ресурсов непосредственно влияют на рентабельность предприятия, его платежеспособность, финансовую устойчивость и независимость.

Финансовое состояние можно считать особенно важным объектом анализа, поскольку в нем сосредоточены основные синтетические показатели, являющиеся как бы итогом представленных ранее объектов финансового анализа.

Задачами финансового анализа являются:

- выявление рентабельности и финансовой устойчивости;

- изучение эффективности использования финансовых ресурсов;

- установление положения хозяйствующего субъекта на финансовом рынке и количественное измерение его финансовой конкурентоспособности;

- оценка степени выполнения плановых финансовых мероприятий, программ, плана и др.;

- оценка мер, разработанных для ликвидации выявленных недостатков и повышения отдачи финансовых ресурсов [20, с. 10].

Финансовый анализ должен быть оперативным, конкретным, систематическим и объективным.

Оперативность финансового анализавыражается в незамедлительном использовании полученных аналитических данных и выводов для улучшения финансовой деятельности хозяйствующего субъекта.

Конкретность финансового анализа заключается во всестороннем изучении отчетных данных финансовой деятельности хозяйствующего субъекта.

Систематичность финансового анализапредполагает, что он должен производиться не от случая к случаю, а постоянно, систематически, по определенному плану и формам.

Объективность финансового анализаобеспечивается подбором необходимого аналитического материала, его сопоставимостью, критическим и беспристрастным его изучением.

Финансовый анализ считается основным инструментом управления хозяйственной деятельностью, поскольку он позволяет:

- определить исходные данные для обоснования текущих и стратегических решений с учетом фактического состояния ресурсов, финансовых возможностей и предполагаемых результатов;

- выявить отклонения фактических данных от плановых показателей, оценить результативность реализуемых решений и тем самым принять меры к оперативному устранению недостатков и улучшению результатов;

- обеспечить обоснование выбора оптимальных проектов, с учетом уровня риска, затрат, доходов и конечных результатов.

Переход экономики на рыночные отношения объективно востребовал соответствующей адаптации языка бизнеса - бухгалтерского учета.[40, с.23]

Поэтому основная цель реформирования системы бухгалтерского учета - обеспечить совмещение национальной системы бухгалтерского учета с требованиями рыночной экономики и МСФО.

Принципиальные различия в постановке организации отечественного бухгалтерского учета и многих международных стандартов определили первоочередность и последовательность реформирования системы бухгалтерского учета в России.

На начальном этапе были выработаны общие подходы к разработке системы нормативно-правового регулирования, составлен перечень 20 первоочередных национальных положений (стандартов) по бухгалтерскому учету[1]

. Перечень действующих в России международных стандартов финансовой отчетности пополняется. Из них последним принят МСФО 41 «Сельское хозяйство». С учетом международных стандартов и требований к учету и отчетности, проанализированы тенденции во взаимоотношениях систем бухгалтерского учета и налогообложения, а также проблема регулирования учета государственными органами и профессиональными общественными объединениями.

Первый шаг в данном направлении был сделан с осуществлением Государственной программы перехода Российской Федерации на принятую в международной практике систему учета.

В ходе выполнения Программы реформирования бухгалтерского учета в соответствии с Международными стандартами финансовой отчетности были определены три группы организаций, по-разному формирующих бухгалтерскую отчетность в соответствии с российскими правилами бухгалтерского учета.

Приказом № 4н предусмотрено три варианта формирования составляющих частей бухгалтерской отчетности (упрощенный, стандартный и множественный). Кроме того, имеется четвертый вариант формирования бухгалтерской отчетности - когда организация составляет отчетность в полном соответствии с Международными стандартами финансовой отчетности и не формирует ее параллельно по российским правилам. Необходимость выделения указанных групп связана с тем, что разные группы организаций в зависимости от стоящих перед ними задач в разной степени детализации должны решать проблему прозрачности при раскрытии итоговой бухгалтерской информации.

Организации первой группы применяют Международные стандарты финансовой отчетности. Функционирование этих организаций характеризуется необходимостью привлечения капитала (включая иностранный) для дальнейшего развития производства, инфраструктуры и т. п. В первую группу входят открытые акционерные общества, акции которых котируются на фондовом рынке.

Во вторую группу входят организации, формирующие бухгалтерскую отчетность по множественному варианту. К ним относятся оставшиеся открытые акционерные общества, а также федеральные и крупные муниципальные унитарные предприятия; организации, представляющие эту группу, могут в дальнейшем перейти в первую группу.

К третьей группе относятся остальные организации (закрытые акционерные общества, общества с ограниченной ответственностью и пр., за исключением субъектов малого предпринимательства и некоммерческих организаций), которые составляют бухгалтерскую отчетность по стандартному варианту.

Четвертая группа объединяет субъекты малого предпринимательства и некоммерческие организации, составляющие отчетность по упрощенному варианту.

Филиалы и представительства иностранных организаций, находящиеся на территории Российской Федерации, могут вести бухгалтерский учет, исходя из правил, установленных в стране нахождения иностранной организации, если последние не противоречат Международным стандартам финансовой отчетности, разработанным Комитетом по международным стандартам финансовой отчетности.

Акционерные общества, ценные бумаги которых обращаются на фондовом рынке, наряду с обязательной годовой бухгалтерской отчетностью, составляют годовую бухгалтерскую отчетность, исходя из требований Международных стандартов финансовой отчетности (МСФО), разрабатываемых Комитетом по международным стандартам финансовой отчетности, и представляют ее организатору торговли на рынке ценных бумаг, инвестору и другим заинтересованным лицам по их требованию.

Указанная отчетность представляется в сроки в соответствии с Федеральным законом "О бухгалтерском учете[2]

". При этом, если требование представления годовой бухгалтерской отчетности, составленной, исходя из требований МСФО, определяет срок ее представления ранее установленного в соответствии с Федеральным законом "О бухгалтерском учете", то представляется годовая бухгалтерская отчетность, составленная исходя из требований МСФО, за предыдущий отчетный год.

В случае обращения ценных бумаг на рынке государства, требующем представления отчетности по правилам бухгалтерского учета этого государства, бухгалтерскую отчетность организации следует составлять соответствии с этими правилами.

Новая концепция бухгалтерского учета и разрабатываемые на ее основе правила и нормы постановки и ведения бухгалтерского учета хозяйствующими субъектами, равно как контроля за достоверностью и надежностью финансовой информации, должны создать элементы рыночной инфраструктуры, обеспечивающей благоприятный климат для частного инвестирования, в том числе иностранных инвестиций.

Концепция бухгалтерского учета в рыночной экономике России определяет основы построения системы бухгалтерского учета в условиях новой экономической среды, складывающейся в стране. Она основывается на последних достижениях науки и практики, ориентируется на модель рыночной экономики, использует опыт стран с развитой рыночной экономикой, отвечает международно признанным стандартам финансовой отчетности.

Некоторые экономисты (В.В. Ковалева и другие) склонны к утверждению, что «финансовый менеджмент, или управление финансами, заключается в действиях по приобретению, финансированию и управлению активами, направленных на реализацию определенной цели. Следовательно, управленческие решения в области финансового менеджмента можно отнести к следующим основным сферам операций с активами: инвестиции, финансирование и управление ими». [32, с. 20].

Схожую позицию, аналогичную мнению В.В. Ковалева, но не исключающие приведенные выше сферы операции с активами, имеют О.В. Ефимова, А.Д.Шеремет по определению задач финансового менеджмента. [28, 43].

В.В. Ковалев [33, с. 16] использует объектно-процедурный подход к определению финансового менеджмента как самостоятельного научно-практического направления, основанного на двух ключевых идеях:

1) финансовый менеджмент представляет собой систему действий по оптимизации финансовой модели фирмы, или в более узком смысле его баланса, который позволяет выделить все объекты внимания финансового менеджера;

2) динамический аспект деятельности финансового менеджера определяется формулированием пяти ключевых вопросов, определяющих суть его работы:

- благоприятно ли положение предприятия на рынках благ и факторов производства и какие меры способствуют его неухудшению;

- обеспечивают ли денежные потоки ритмичность платежно-расчетной дисциплины;

- эффективно ли функционирует предприятие в среднем;

- куда вложить финансовые ресурсы с наибольшей эффективностью;

- откуда взять требуемые финансовые ресурсы[3]

.

Рассматривая баланс как финансовую модель компании в контексте управленческих решений финансового менеджмента, покажем на схеме взаимосвязь баланса и управленческих решений по инвестированию и привлечению капитала (рис. 1).

| Актив |

Пассив |

| Постоянный капитал |

Долгосрочные (внеоборотные) активы (основной капитал): - основные средства - нематериальные активы - долгосрочные финансовые вложения |

Долгосрочные обязательства |

Постоянный капитал |

| Капитал собственников: - уставный капитал - добавочный капитал - резервный капитал и нераспределенная прибыль прошлых лет - нераспределенная прибыль отчетного года как прирост капитала (убытки как утрата капитала) |

| Текущие (оборотные) активы (оборотный капитал): - запасы - дебиторская задолженность - денежные средства |

| Переменный капитал |

Текущие (краткосрочные) обязательства: - краткосрочные кредиты и займы - кредиторская задолженность |

| Решения по выбору вариантов инвестирования капитала |

Решения по выбору источников финансирования активов |

| Левосторонние риски |

Правосторонние риски |

| Доходность капитала |

Стоимость капитала |

| Рентабельность инвестированного капитала > Средневзвешенная стоимость капитала |

Рис. 1 Баланс как финансовая модель организации

Потребность в активах, величина, структура и качество которых позволяет реализовать стратегические цели компании, покрывается за счет собственных и заемных источников финансирования. Структура постоянного капитала хозяйствующего субъекта может быть оптимизирована с учетом следующих ограничений. Ориентация на максимальную долю собственного капитала, с одной стороны, обеспечивает независимость от поставщиков заемного капитала, с другой - снижает возможности по инвестированию капитала, не способствует росту рентабельности инвестированного капитала и увеличивает средневзвешенную стоимость капитала. Стремление чрезмерно увеличивать долю заемного капитала и тем самым снижать средневзвешенную стоимость капитала приводит к риску потери финансовой устойчивости, увеличивает финансовые расходы по обслуживанию долга, снижает прибыль после налогообложения и возможности выплаты дивидендов.

Оптимальная величина и структура функционирующих активов, технико-экономические параметры, отражающие состояние и уровень использования основного капитала, а также оборачиваемость оборотного капитала определяют величину получаемого дохода. При этом инвестирование капитала всегда потенциально содержит риск неполучения ожидаемого дохода, снижения рыночной стоимости акций (стоимости компании), который может быть обусловлен неверными стратегическими решениями и недостаточной эффективностью текущей деятельности. Неоптимальные управленческие решения по выбору вариантов инвестирования капитала так или иначе приводят к превышению средневзвешенной стоимости привлекаемого капитала по сравнению с уровнем отдачи инвестированного капитала.

Прибыль как прирост капитала формируется в процессе текущей деятельности по производству товара и реализуется после его продажи. При этом функционирование активов как инвестированного капитала является фактором, определяющим величину доходов. Одновременно характер потребления ресурсов и величина заемных источников финансирования определяют уровень текущих производственных издержек и финансовых расходов. Поэтому в сферу управления включаются не только издержки по приобретению ресурсов (активов), но и доходы как результат инвестирования капитала, а также расходы как издержки по потреблению ресурсов. Превышение доходов над расходами и уровень отдачи инвестированного капитала в конечном итоге определяют величину прибыли от операционной деятельности и прирост нераспределенной прибыли, а следовательно, и собственного (акционерного) капитала. Прибыль является не только результатом функционирования активов, но и условием дальнейшего развития организации, экономическим обоснованием выплаты доходов собственникам на вложенный капитал.

Инвестирование и привлечение капитала, полученные доходы и произведенные расходы сопровождаются денежными потоками, управление которыми относится к числу важнейших задач в финансовом менеджменте.

Показатели прибыли, рентабельности инвестированного капитала, денежного потока являются ключевыми при обосновании управленческих решений и рассматриваются как факторы, определяющие достижение цели финансового менеджмента - увеличение благосостояния акционеров, а критерием эффективности реализуемых управленческих решений является стоимость, качественное и количественное определение которой представляет достаточно сложную задачу.

Обычно формирование внеоборотных активов организации производится за счет собственного капитала и долгосрочных заемных средств (пассивов). Оборотные активы организации формируются за счет краткосрочных обязательств и некоторой части собственного капитала.

Ликвидность организацииесть ее способность погасить свои краткосрочные обязательства за счет имеющихся оборотных активов. Для анализа ликвидности организации стоимость ее оборотных активов должна быть сопоставлена с общей суммой краткосрочных обязательств (пассивов).

Оборотные активы по своему составу не однородны.[41]

В.Н. Фащевский характеризуя неоднородность активов по степени ликвидности, отмечает, что денежные средства в составе оборотных активов обладают абсолютной ликвидностью. При этом он аргументирует это тем, что «они могут быть немедленно использованы для погашения краткосрочных обязательств[4]

». Краткосрочные финансовые вложения являются быстрореализуемыми активами. Меньшую ликвидность имеет дебиторская задолженность, так как расчеты с дебиторами могут потребовать времени. Наименее ликвидным имуществом в составе оборотных активов являются запасы. Таким образом, в анализе ликвидности организации имеет значение не только объем, но и структура оборотных активов.

Величина прибыли на акцию определяется делением чистой прибыли за вычетом ее части, направленной на выплаты дивидендов по привилегированным акциям, на количество размещенных обыкновенных акций:

Прибыль на акцию = Чистая прибыль - Дивиденды по привилегированным акциям

Количество размещенных обыкновенных акций

Методика проведения финансового анализа основана на сравнениях аналитических показателей с соответствующими плановыми показателями, отчетными данными предыдущих отчетных периодов или со среднеотраслевыми показателями, а также показателями родственных организаций.

Проводя внутренний анализ, можно взять в качестве основы для сравнения плановые показатели за соответствующий период. Почти все организации разрабатывают плановые показатели, определяющие результаты деятельности при прогнозируемых обстоятельствах. Если действительные результаты соответствуют плановым, следует правомерный вывод, что деятельность организации успешна.

Сравнение с деятельностью организации в прошлом не представляет большой трудности. Однако это сравнение является относительным. Организация, увеличившая рентабельность собственного капитала с 1% до 2%, удвоила этот показатель, и тем не менее нельзя сказать, что она работает хорошо. Для более объективной оценки необходимо сопоставить показатели со среднеотраслевыми значениями или с принятым стандартом.

Сравнение с другими организациями может вызвать серьезные затруднения, связанные с различиями во внешних факторах и в учетной политике. Однако если эти различия учитываются, то средние или рекомендованные по отрасли значения представляют хорошую основу ;ля сравнения. Можно в качестве эталонных выбрать значения.

Относительных коэффициентов у лидирующих организаций в отрасли. Сравнение относительных коэффициентов у организаций разных отраслей и сферы деятельности неприемлемо из-за различий в условиях хозяйствования. Например, организации телефонной сети имеют сравнительно высокую рентабельность реализации (отношение прибыли от реализации услуг к выручке от реализации услуг), но рентабельность собственного капитала является средней, поскольку инвестиции в эту отрасль очень велики. [35]

Поскольку услуги организаций телефонной сети оплачиваются абонентами через определенное время после их оказания, у них высок удельный вес дебиторской задолженности, В отличие от них, у организаций розничной торговли продуктами питания рентабельность реализации невелика, тогда как рентабельность собственного капитала значительно выше среднего. Это объясняется высокой оборачиваемостью собственного капитала в связи с высокой оборачиваемостью запасов, а также возможностью избежать значительных инвестиций, арендуя торговые помещения. Удельный вес дебиторской задолженности у организаций розничной торговли незначителен, что нельзя говорить о предприятиях перерабатывающей промышленности.

Наиболее общее представление о динамике основных показателей можно получить на основе вертикального, горизонтального и трендового анализа отчетных данных. [43]

Вертикальный анализ отчетностипоказывает удельный вес отдельных статей отчетности в итоге баланса. Итог баланса принимается равным 100%, что соответствует сумме всех активов организации или сумме всех пассивов. Доля каждого вида активов или пассивов исчисляется в процентах от их общей суммы. Таким образом, вертикальный анализ показывает удельный вес отдельных видов имущества организации и источников формирования имущества. Достоинством вертикального анализа является то, что он позволяет проводить сравнения организаций различной величины. Вертикальный анализ также позволяет сглаживать влияние инфляции на динамику показателей, поскольку если изменение абсолютных значений показателей вызвано инфляцией, то структура и активов и пассивов при этом существенно не изменится.

Горизонтальный анализ отчетностизаключается в сравнении аналитических показателей с данными предшествующих периодов и определении абсолютных или относительных изменений. Динамика различных показателей в течение ряда лет позволяет делать прогнозы, однако ценность горизонтального анализа существенно снижается в условиях инфляции.

Трендовый анализоснован на расчете относительных отклонений показателей за ряд отчетных периодов по сравнению с уровнем базисного периода, для которого все показатели принимаются равными 100%.

Рекомендуемые значения многих коэффициентов устанавливаются не жестко, а в пределах верхней и нижней границы. В определенных случаях исследуется направление изменений.

Учетная политика организации может оказывать существенное влияние на абсолютные и относительные показатели деятельности организации, Например, методы оценки производственных запасов и начисления амортизации: метод ЛИФО и ускоренная амортизация увеличивают себестоимость и оборачиваемость, уменьшают прибыль и рентабельность.

Бухгалтерская отчетность не раскрывает многие факторы, повлиявшие на состояние имущества и источников средств организации. К ним относятся: инфляция, научно-технический прогресс, изменения конъюнктуры рынка, общеэкономические изменения и т.д.

1.3 Конечные и промежуточные данные бухгалтерской отчетности как исходная информация в финансовом менеджменте

Целью финансового анализа является оценка финансовых результатов, деловой активности и устойчивости финансового положения организации. Объектом финансового анализа может быть деятельность организации в отчетном году, в прошлых отчетных периодах, а также ее будущий потенциал. Финансовый анализ осуществляется как внутренними, так и внешними пользователями бухгалтерской отчетности.

Одно из важнейших условий успешного управления предприятием - анализ и системное изучение финансового состояния предприятия и факторов, на него влияющих, прогнозирование уровня доходности капитала предприятия.[5]

Анализ финансовой отчетности – это процесс, при помощи которого мы оцениваем прошлое и текущее финансовое положение и результаты деятельности организации. Однако при этом главной целью является оценка финансово – хозяйственной деятельности нашей организации относительно будущих условий существования.[6]

Финансовое состояние предприятия характеризуется совокупностью показателей, отражающих состояние капитала в процессе его кругооборота и способность предприятия финансировать свою деятельность на определенный момент времени.[7]

Финансовое состояние предприятия, его устойчивость и стабильность зависят от результатов его производственной, коммерческой и финансовой деятельности. Если поставленные задачи в перечисленных видах деятельности успешно реализовываются, это положительно влияет на финансовое результаты финансово-хозяйственной деятельности предприятия.[8]

Основная цель анализа финансового состояния - получение наибольшего числа ключевых, т.е. наиболее информативных, показателей, дающих объективную и точную картину финансового состояния предприятия, его прибылей и убытков, изменений в структуре активов и пассивов, в расчетах с дебиторами и кредиторами. При этом аналитика, как правило, интересует не только текущее финансовое состояние предприятия, но и его проекция на ближайшую или более отдаленную перспективу, т.е. ожидаемые параметры финансового состояния.

Собственникамнеобходима информация о рискованности и доходности предполагаемых или осуществленных ими инвестиций, о способности организации выплачивать дивиденды.

Кредиторамнеобходима информация, позволяющая определить, будут ли своевременно погашены предоставленные ими займы и выплачены соответствующие проценты.

Поставщикам и подрядчикамнеобходима информация, позволяющая определить, будут ли своевременно выплачены причитающиеся им суммы.

Государственным органамнеобходима информация для осуществления возложенных на них функций по ведению статистического наблюдения и регулированию народного хозяйства.[40, с. 8]

Внешние аналитики получают необходимую информацию из данных публичной бухгалтерской отчетности[9]

. Состав, содержание и методические основы формирования бухгалтерской отчетности организаций, являющихся юридическими лицами по законодательству Российской Федерации, кроме кредитных организаций и бюджетных организаций, регулируется ПБУ 4/99[10]

.

Пункт 5 Положения устанавливает состав финансовой отчетности. Она состоит из бухгалтерского баланса, отчета о прибылях и убытках, приложений к ним и пояснительной записки. Непременным приложением к отчетности является аудиторское заключение, подтверждающего достоверность бухгалтерской отчетности организации, если она в соответствии с федеральными законами подлежит обязательному аудиту.

Ряд нормативных документов предъявляют требования к достоверности данных отчетности, своевременности отражения хозяйственных операции и факта своевременности к бухгалтерской финансовой отчетности. [ 4, 6, 12]

Во всех организациях, независимо от форм собственности, «изменения учетной политики, оказавшие или способные оказать существенное влияние на финансовое положение организации, финансовые результаты ее деятельности и (или) движение денежных средств, подлежат обособленному раскрытию в бухгалтерской отчетности»[11]

.

Информационная база внешнего финансового анализа ограничена данными бухгалтерского баланса (или сокращенной его формы) и отчета о прибылях и убытках. Результаты внешнего финансового анализа влияют на решения о выдаче кредитов, о возможности приобретение акций организации, о целесообразности и условиях ведения дел с тем или иным партнером;

о возможных рисках и так далее.

Оценка финансово-хозяйственной деятельности организации производится также для внутренних целей. В условиях рыночной экономики ушло в прошлое административное регулирование, когда деятельность хозяйственных субъектов была ограничена множеством заданных извне экономических параметров. В настоящее время организации самостоятельно устанавливают параметры деятельности, осуществляют финансовое планирование и отвечают за финансовые результаты собственной деятельности.

Ряд авторов М.А. Вахрушина, О.М Горелик., Л.А Парамонова, Э.Ш Низамова и другие отмечают, что за последние годы в Российской системе управления, широкое развитие получило внутренний анализ финансовой отчетности организации, являющаяся одним из методов управленческого учета. [ 24, 25, 40]

В отличие от бухгалтерской финансовой отчетности, содержание которой регламентируются законодательными актами, внутренняя отчетность, - пишет М.А. Вахрушина, - предназначена только «для руководства и менеджеров предприятия», а сама отчетность «является коммерческой тайной и носит строго конфиденциальный характер», а основная задача состоит в удовлетворении «информационных потребностей менеджеров различных уровней управления».[24, с. 16]

Перечень и содержание разработанных форм управленческой (внутренней) отчетности должна обеспечить необходимой информацией менеджеров управленческой структуры. Именно внутренняя отчетность является инструментом всесторонней оценки выбранной экономической стратегии и тактики организации, на его результатах основываются управленческие решения на новый отчетный период. Внутренний финансовый анализ использует полные данные бухгалтерской отчетности и бухгалтерского учета, данные оперативного учета, нормативные плановые показатели и пр.

Основными целями финансового анализа являются: общая оценка состояния организации, оценка деловой активности, оценка финансовой устойчивости, оценка положения на рынке ценных бумаг.

Общая оценка состояния организации в первую очередь характеризуется показателями финансовых результатов: выручки от реализации, балансовой и чистой прибыли, прибыли на акцию рентабельности и пр. Темпы роста данных показателей необходимо исследовать с учетом темпов инфляции для разграничения реального роста показателей и их роста, вызванного инфляцией. Общая оценка состояния организации включает в себя и оценку ее имущественного состояния.

В оценке деловой активности исследуется эффективность использования ресурсов организации. Во внутреннем анализе исследуется степень выполнения плана, обеспечение заданных темпов роста. Выявляется динамика финансовых вложений, определяется их эффективность и дальнейшая перспектива. Оценивается широта рынков сбыта продукции, включая поставки на экспорт, деловая репутация организации, выражающаяся, в частности, в известности клиентов, пользующихся услугами организации, и др.

Устойчивость финансового состояния организации оценивается на краткосрочную и долгосрочную перспективу. При оценке устойчивости на краткосрочную перспективу обращается внимание на способность организации вовремя удовлетворять платежные требования поставщиков, производить оплату труда персонала, вносить платежи в бюджет. Для этого исследуются такие показатели, как объем денежных активов организации, наличие убытков просроченной дебиторской и кредиторской задолженности, не погашенных в срок кредитов и займов. Показательной является величина задолженности перед бюджетом и внебюджетными фондами, наличие штрафных санкций неисполнение обязательств перед бюджетом.

Устойчивость финансового состояния на долгосрочную перспективу характеризуется степенью обеспеченности организации собственными средствами, также ее зависимостью от внешних инвесторов и кредиторов. Для определения способности организации выплачивать проценты и погашать долгосрочные обязательства анализируется структура источников средств организации.

Основные данные о финансовом состоянии организации содержатся в бухгалтерском балансе. Для целей финансового анализа необходимо на основе балансовых данных выделить наиболее существенные показатели. Для это строится аналитический баланс,

который содержит укрупненную номенклатуру статей активов и пассивов, а также более реально отражает состояние имущества и источников средств организации.

Итог бухгалтерского баланса показывает общую стоимость имущества организации, однако, эта оценка может не быть точной. Несоответствие реальной стоимости имущества итогу баланса связано с наличием в активе баланса регулирующих статей, например, "Задолженность участников (учредителей) по вкладам в уставный капитал". В аналитическом балансе это несоответствие должно учитываться. По сравнению с бухгалтерским балансом, отчетные данные аналитического баланса укрупнены и скорректированы для целей финансового анализа.

Данные аналитического баланса представляют важнейшие характеристики состояния организации. В зависимости от целей финансового анализа, на основе данных бухгалтерского баланса можно рассчитать дополнительные показатели. Данные бухгалтерского баланса представляют значения всех показателей состояния на начало и на конец года. Финансовый аналитик может использовать величины, соответствующие концу года, как более актуальные. Возможен и другой подход, а именно: для показателей, величины которых могут сильно колебаться в течение года (дебиторская задолженность, запасы и пр.), вычисляются их средние значения. Средние значения равны половине суммы соответствующих значений на начало и на конец года.

Бухгалтерская отчетность организаций, за исключением отчетности бюджетных организаций, а также общественных организаций (объединений) и их структурных подразделений, не осуществляющих предпринимательской деятельности и не имеющих кроме выбывшего имущества оборотов по реализации товаров (работ, услуг), состоит из[12]

:

а) бухгалтерского баланса;

б) отчета о прибылях и убытках;

в) приложений к ним, предусмотренных нормативными актами;

г) аудиторского заключения или заключения ревизионного союза сельскохозяйственных кооперативов, подтверждающих достоверность бухгалтерской отчетности организации, если она в соответствии с федеральными законами подлежит обязательному аудиту или обязательной ревизии;

д) пояснительной записки.

Помимо бухгалтерского баланса (ф. № 1), отчет о прибылях и убытках (ф. № 2) также дает значения важнейших аналитических показателей.

Внешний финансовый анализ ограничивается использованием показателей бухгалтерского баланса и отчета о прибылях и убытках, поскольку именно эти отчеты подлежат публикации. Для внутреннего анализа могут использоваться данные других отчетных форм.

Другие отчетные формы содержат важные показатели, существенно расширяющие базу для финансового анализа.

В Приложении к бухгалтерскому балансу (ф. № 5) содержатся данные о не погашенных в срок обязательствах и дебиторской задолженности. Эта информация важна для оценки финансовой устойчивости организации.

Информация о просроченной дебиторской задолженности и организациях дебиторах, имеющих максимальную задолженность, важна для принятия решений о выборе покупателей и заказчиков. Помимо этого, балансовые показатели дебиторской задолженности могут быть скорректированы на суммы просроченной дебиторской задолженности для получения более объективной картины.

В анализе платежеспособности организации показательным является сравнение динамики поступления и расходования денежных средств. Исходные данные для такого сопоставления представлены в отчете о движении денежных средств (ф. № 4).

Данные бухгалтерской (финансовой) отчетности организации представляют собой абсолютные величины, которые характеризуют общее финансовое состояние, но не показывают относительную эффективность деятельности организации. Например, прибыль является важнейшим показателем деятельности организации, однако огромное значение также имеет, какие средства были вложены для получения этой прибыли. Аналитические данные более полезны, если они выражены в виде соотношенийразличных видов активов и пассивов. Динамика таких соотношений со всех сторон характеризует деятельность организации. Данные соотношения и представляют собой относительные коэффициенты.

Коэффициенты можно разбить на группы, характеризующие рентабельность, деловую активность, финансовое положение организации, состояние организации на рынке ценных бумаг. На основе данных бухгалтерской отчетности могут быть рассчитаны десятки коэффициентов. Для решения возникшего вопроса обычно достаточно бывает рассчитать несколько коэффициентов из множества возможных, их выбор определяется целью того или иного исследования.

При общей оценке состояния организации используются показатели финансовых результатов: выручка от реализации, балансовая прибыль, чистая прибыль Они характеризуют абсолютную эффективность хозяйствования организации. Наряду с абсолютными показателями рассчитываются коэффициенты, показывающие относительную эффективность хозяйствования - показатели рентабельности. В общем случае показатели рентабельности представляют собой отношение прибыли к тем или иным средствам, участвующим в получении данной прибыли или к выручке от реализации.

Рентабельность – это показатель, характеризующий экономическую эффективность. Экономическая эффективность – относительный показатель, соизмеряющий полученный эффект с затратами или ресурсами, использованными для достижения этого эффекта. [20]

Существует множество коэффициентов рентабельности, использование каждого из которых зависит от характера оценки эффективности финансово-хозяйственной деятельности предприятия. От этого в первую очередь зависит выбор оценочного показателя (прибыли), используемого в расчетах. Зачастую используется четыре различных показателя: валовая прибыль, операционная прибыль, прибыль до налогообложения, чистая прибыль.

В зависимости от того с чем сравнивается выбранный показатель прибыли, выделяют две группы коэффициентов рентабельности:

– рентабельность инвестиций (капитала);

– рентабельность продаж.

Рентабельность инвестиций (капитала).

В этой группе коэффициентов рентабельности рассчитывается два основных коэффициента: рентабельность совокупного капитала и рентабельность собственного капитала.

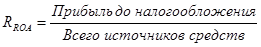

1) Рентабельность совокупного капитала (ROA) характеризует уровень прибыли, генерируемой всеми активами предприятия, находящимися в его использовании по балансу.

Этот коэффициент рассчитывается следующим образом:

(1. 1) (1. 1)

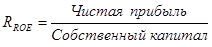

2) Рентабельность собственного капитала (ROE) рассчитывается по формуле:

(1.2) (1.2)

Этот показатель представляет интерес для имеющихся и потенциальных собственников и акционеров. Рентабельность собственного капитала показывает, какую прибыль приносит каждая инвестированная собственниками капитала денежная единица. Он является основным показателем, используемым для характеристики эффективности вложений в деятельность того или иного вида.

3) Рентабельность продаж показывает, насколько эффективно и прибыльно предприятие ведет свою операционную (производственно-коммерческую) деятельность. При оценке рентабельности продаж на основе показателей прибыли и выручки от реализации рассчитываются коэффициенты рентабельности по всей продукции в целом или по отдельным ее видам. Как и в случае с рентабельностью капитала, существует множество показателей оценки рентабельности продаж, многообразие которых обусловлено выбором того или иного вида прибыли. Чаще всего используется валовая, операционная или чистая прибыль. Соответственно рассчитывается три показателя рентабельности продаж.

3.1) Валовая рентабельность реализованной продукции:

(1.3) (1.3)

Коэффициент валовой прибыли показывает эффективность производственной деятельности предприятия, а также эффективность политики ценообразования.

3.2) Операционная рентабельность реализованной продукции:

(1.4) (1.4)

Операционная прибыль – это прибыль, остающаяся после вычета из валовой прибыли административных расходов, расходов на сбыт и прочих операционных расходов. Этот коэффициент показывает рентабельность предприятия после вычета затрат на производство и сбыт товаров.

Показатель операционной рентабельности является одним из лучших инструментов определения операционной эффективности и показывает способность руководства предприятия получать прибыль от деятельности до вычета затрат, которые не относятся к операционной эффективности. При рассмотрении этого показателя совместно с показателем валовой рентабельности можно получить представление о том, чем вызваны изменения рентабельности. Если, например, на протяжении ряда лет валовая рентабельность существенно не изменялась, а показатель операционной рентабельности постепенно снижался, то причина кроется, скорее всего, в увеличении расходов по статьям административных и сбытовых расходов.

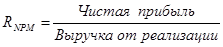

3.3) Операционная рентабельность реализованной продукции:

(1.5) (1.5)

В отечественной практике чаще всего используется именно показатель чистой рентабельности реализованной продукции. Неизменность на протяжении какого-либо периода показателя операционной рентабельности с одновременным снижением показателя чистой рентабельности может свидетельствовать либо об увеличении финансовых расходов и получении убытков от участия в капитале других предприятий, либо о повышении суммы уплачиваемых налоговых платежей. Этот коэффициент показывает полное влияние структуры капитала и финансирования компании на ее рентабельность.

Н.П Любушин и другие авторы отмечают, что «в процессе анализа необходимо изучить динамику перечисленных выше показателей рентабельности и провести их сравнение со значениями аналогичных коэффициентов по отрасли, а также с показателями рентабельности конкурентов». [36]

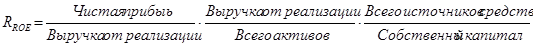

При анализе коэффициентов рентабельности наиболее широкое распространение получила факторная модель рентабельности. Назначение модели – определить факторы, влияющие на эффективность работы предприятия и оценить это влияние. Существует множество показателей рентабельности, но наиболее значимый – рентабельность собственного капитала. Для проведения анализа необходимо смоделировать факторную модель коэффициента рентабельности собственного капитала.

В основу приведенной схемы анализа заложена следующая детерминированная модель:

Из представленной модели видно, что рентабельность собственного капитала предприятия зависит от трех факторов первого порядка: чистой рентабельности продаж, ресурсоотдачи (оборачиваемости активов) и структуры источников средств, инвестированных в предприятие. Значимость данных показателей объясняется тем, что они в определенном смысле обобщают все стороны финансово-хозяйственной деятельности предприятия: первый фактор обобщает отчет о финансовых результатах, второй – актив баланса, третий – пассив баланса[13]

.

Важнейшим показателем текущей производственной и коммерческой деятельность предприятия, как и рентабельность, являются показатели деловой активности.

В широком смысле деловая активность означает весь спектр усилий, направленных на продвижение фирмы на рынках продукции, труда и капитала. В контексте анализа финансово-хозяйственной деятельности этот термин понимается в более узком смысле – как текущая производственная и коммерческая деятельность предприятия. Количественная оценка деловой активности может осуществляться по двум направлениям:

степени выполнения плана по основным показателям, обеспечение заданных темпов их роста;

уровню эффективности использования ресурсов предприятия.

Для оценки уровня эффективности использования ресурсов предприятия, как правило, используют показатели оборачиваемости.

Показатели оборачиваемости имеют большое значение для оценки финансового положения компании, поскольку скорость оборота средств, т.е. скорость превращения их в денежную форму, оказывает непосредственное влияние на платежеспособность предприятия. Кроме того, увеличение скорости оборота средств при прочих равных условиях отражает повышение производственно-технического потенциала фирмы[14]

.

В финансовом менеджменте наиболее часто используются следующие показатели оборачиваемости:

Коэффициент оборачиваемости активов — отношение выручки от реализации продукции ко всему итогу актива баланса — характеризует эффективность использования фирмой всех имеющихся ресурсов, независимо от источников их привлечения, т. е. показывает, сколько раз за год (или другой отчетный период) совершается полный цикл производства и обращения, приносящий соответствующий эффект в виде прибыли, или сколько денежных единиц реализованной продукции принесла каждая денежная единица активов. Этот коэффициент варьируется в зависимости от отрасли, отражая особенности производственного процесса. [30]

При сопоставлении данного коэффициента для разных компаний или для одной компании за разные годы необходимо проверить, обеспечено ли единообразие в оценке среднегодовой стоимости активов. Например, если на одном предприятии основные средства оценены с учетом амортизации, начисленной по методу прямолинейного равномерного списания, а на другом использовался метод ускоренной амортизации, то во втором случае оборачиваемость будет выше, однако лишь в силу различий в методах бухгалтерского учета. Более того, показатель оборачиваемости активов при прочих равных условиях будет тем выше, чем изношеннее основные средства предприятия.

По коэффициенту оборачиваемости дебиторской задолженности судят, сколько раз в среднем дебиторская задолженность (или только счета покупателей) превращалась в денежные средства в течение отчетного периода. Коэффициент рассчитывается посредством деления выручки от реализации продукции на среднегодовую стоимость чистой дебиторской задолженности. Несмотря на то, что для анализа данного коэффициента не существует другой базы сравнения, кроме среднеотраслевых коэффициентов, этот показатель полезно сравнивать с коэффициентом оборачиваемости кредиторской задолженности. Такой подход позволяет сопоставить условия коммерческого кредитования, которыми предприятие пользуется у других компаний, с теми условиями кредитования, которые предприятие предоставляет другим предприятиям. [30]

Коэффициент оборачиваемости кредиторской задолженности рассчитывается как частное от деления себестоимости реализованной продукции или суммы чистой выручки на среднегодовую стоимость кредиторской задолженности, и показывает, сколько компании требуется оборотов для оплаты выставленных ей счетов. [30]

Показатели оборачиваемости дебиторской и кредиторской задолженности можно также рассчитать в днях. Для этого необходимо количество дней в году (360 или 365) разделить на рассмотренные нами коэффициенты. Тогда мы узнаем, сколько в среднем дней требуется для оплаты соответственно дебиторской либо кредиторской задолженности.

Коэффициент оборачиваемости материально-производственных запасов отражает скорость реализации этих запасов. Он рассчитывается как частное от деления себестоимости реализованной продукции (или чистой выручки от реализации продукции) на среднегодовую стоимость материально-производственных запасов. Для расчета коэффициента в днях необходимо 360 или 365 дней разделить на частное от деления себестоимости реализованной продукции или выручки на среднегодовую стоимость материально-производственных запасов. Тогда можно узнать, сколько дней требуется для продажи (без оплаты) материально-производственных запасов.

В ходе анализа этого показателя необходимо учитывать влияние оценки материально-производственных запасов, особенно при сравнении деятельности данного предприятия с конкурентами. [38]

В целом, чем выше показатель оборачиваемости запасов, тем меньше средств связано в этой наименее ликвидной статье оборотных средств, тем более ликвидную структуру имеют оборотные средства и тем устойчивее финансовое положение предприятия (при прочих равных условиях). Особенно актуально повышение оборачиваемости и снижение запасов при наличии значительной задолженности в пассивах компании. В этом случае давление кредиторов может очутиться прежде, чем можно будет что-либо предпринять с этими запасами, особенно при неблагоприятной конъюнктуре.

Следует отметить, что в некоторых случаях увеличение оборачиваемости запасов отражает негативные явления в деятельности компании, например, в случае повышения объема реализации за счет реализации товаров с минимальной прибылью или вообще без прибыли.

Длительность операционного цикла. По этому показателю определяют длительность периода между приобретением запасов для осуществления деятельности и получением средств от реализации изготовленной из них продукции.

Длительность финансового цикла характеризует период, в течение которого средства отвлечены из оборота и определяется как разность длительности операционного цикла и срока оборота кредиторской задолженности. [38]

Группа компаний «Агро» это вертикально интегрированный холдинг, на протяжении последних двух лет занимающий лидирующее положение на рынке овощной консервной продукции на юге России как по объемам, так и по ее качеству.

Предприятия холдинга обеспечивают реализацию «замкнутого» производственного цикла - от выращивания и переработки овощей, до реализации консервной продукции потребителю. Сфера деятельности холдинга включает, наряду с производством широкого ассортимента консервированных овощей на собственном заводе, также и непосредственно выращивание сельскохозяйственного сырья с использованием принадлежащей холдингу сельскохозяйственной техники импортного производства по современным технологиям.

На сегодняшний день холдинг «Агро» – это единственный в России производитель БИО-продукта в сфере овощной консервации.

По итогам сезона 2009 года объем произведенной «Агро» консервной продукции превысил 30 млн. условных банок в ассортименте 17-и наименований, что позволило холдингу занять достойное место в числе лидеров отрасли Российской Федерации.

Начало созданию холдинга было положено в августе 2005 года с приобретением и коренной реконструкцией консервного завода, расположенного в Урванском районе Кабардино-Балкарской Республики – традиционной зоне овощеводства. При этом руководством «Агро» была сделана ставка, прежде всего, на создание собственной сырьевой плодоовощной базы, позволяющей обеспечить выращивание высококачественных и экологически чистых овощей с благодатных полей кавказского предгорья и своевременную, ритмичную их поставку в производственные цеха. Плюс – полное техническое переоснащение завода современным оборудованием и одновременное создание вертикально интегрированного холдинга.

В целях освоения передовых технологий растениеводства, обеспечивающих стабильно высокие урожаи овощных культур, были привлечены специалисты из Италии, Германии и Венгрии. С их помощью на полях холдинга внедрен передовой опыт выращивания огурцов на шпалерах, с использованием системы капельного орошения, обеспечивающего одновременно дозированную подачу воды и необходимых удобрений непосредственно к корневой системе каждого растения. В процессе выращивания и переработки овощей используется вода из артезианских скважин.

На полях холдинга были использованы только импортные элитные семена, а для качественного посева и уборки урожая закуплены горохоуборочные комбайны голландской фирмы Ploeger и сеялки точного высева французской Kuhn.

Общая площадь используемых земель составляет 2 053 Га, в том числе: зеленый горошек – 1500, фасоль (красная, белая) – 200, томаты – 240, огурцы (шпалерные) – 53, перец – 40, укроп, хрен – 20.

Время от сбора урожая до момента переработки не превышает двух часов.

Дальнейшими шагами по расширению на российском рынке доли присутствия консервной продукции под торговыми марками холдинга «Агро», а также освоению сегмента «премиум класс» стали создание в структуре холдинга собственного торгового дома и приобретение прав на использование широко известной в России торговой марки «Довгань». В ближайших планах руководства холдинга дальнейшее развитие и расширение сотрудничества с заинтересованными участниками рынка по продвижению овощной консервной продукции торговых марок «Агро» и «Довгань».

По расчетов менеджеров конкурентные преимущества холдинга следующие: собственное экологически чистое сырье, поступающее в свежем виде непосредственно с поля на переработку; современное высокотехнологичное оборудование и технология консервирования с минимальным использованием БИО-уксуса, без консервантов, красителей и стабилизаторов, что создает вкус, максимально приближенный к домашнему.

В практике работы холдинга "Агро" размещение на своем заводе клиентских заказов на изготовление продукции под частными торговыми марками.

Основными критериями при выборе производителя у заказчиков является: качество производимой холдингом продукции и долгосрочная перспектива совместного сотрудничества.

За 2007-2009гг. финансово-экономическую деятельность акционерного общества характеризуются следующими данными: объем реализации продукции в 2009 году в сравнении с 2007 годом составил 187,9% или 296785 тыс. руб. Производственная себестоимость сырья для производства консервной продукции увеличилась в сравнении с прогнозными данными на 12,3 %. (Табл. 1)

Дополнительные расходы на орошение, в связи с засухой в 2009г., пари незначительном росте урожайности (всего на 1,2 % к плану) и привели к увеличению себестоимости единицы продукции. Дополнительные факторы к росту себестоимости продукции – это рост энергоресурсов и повышение заработной платы. Эти факторы привели к росту производственной себестоимости реализованной продукции по сравнению с запланированными расходами в 2009 году на 27% или на 25897 тыс. руб.

Таблица 1

Динамика производства товарной продукции и рентабельность

в ООО «Агро+» за 2007-2009гг. (тыс. руб.)

|

|

Годы |

Факт 2009г.,

в %

к плану

|

2009г.

в %

к 2007г.

|

| 2007 |

2008 |

2009 |

| План |

Факт |

| Выручка от реализации продукции |

157980 |

224560 |

262070 |

296785 |

113,2 |

187,9 |

| Производственная себестоимость продукции |

103800 |

180904 |

210000 |

235897 |

112,3 |

227,0 |

| Валовая прибыль |

54180 |

43656 |

52070 |

60888 |

117,0 |

112,0 |

| Общехозяйственные расходы |

24700 |

23560 |

27000 |

27800 |

103.9 |

113,0 |

| Коммерческие расходы |

16700 |

15760 |

16000 |

12249 |

111.3 |

133,0 |

| Прибыль |

12780 |

4336 |

9070 |

20839 |

230,0 |

163,0 |

Рентабельность, исчисленная к полной себестоимости продукции, остается низкой по двум основным факторам: из-за относительно высокой себестоимости и низкой средне реализационной цены консервной продукции.

Рентабельность товарной продукции в 2009 году составила 8% при плановых расчетах 4% и получено сверхплановой прибыли на 11769 тыс. руб.

Анализ результатов деятельности подводит итоги работы предприятия, которые, в свою очередь, представляют собой основу его существования и являются важными определяющими факторами прибыли и платежеспособности. Анализ результатов деятельности производится с помощью данных отчета о прибылях и убытках. Одна из наиболее важных аналитических целей - измерение и прогнозирование дохода. Доход является важным фактором, определяющим стоимость ценных бумаг, а также наиболее желательным источником выплаты процентов и основной суммы долга.

Данный анализ основывается на следующих исследованиях:

- анализ валовой прибыли и прибыльности;

- анализ себестоимости реализованной продукции;

- анализ дискреционных затрат;

- анализ финансовых результатов.

Таблица 2

Анализ изменений валовой прибыли, тыс.руб.

| Показатель |

2008 г. |

2009 г. |

Прирост |

| тыс.руб.. |

% |

| Чистый объем реализации |

224560 |

296785 |

72225 |

32 |

| Себестоимость реализованной продукции |

180904 |

235897 |

54993 |

30 |

| Валовая прибыль |

43656 |

60888 |

17232 |

39 |

Чистый объем реализации в относительном выражении к 2008 г. увеличился. Повышение связано главным образом с ростом объемов продаж консервной продукции, в то время как выручка от финансовых операций понизилась.

Себестоимость реализованной продукции увеличивается в основном из-за роста цен на сырье (в то время как административные и другие расходы уменьшаются, что является следствием усиления контроля за операционными расходами). Но все же увеличение себестоимости происходит несколько меньшими темпами, чем увеличение объема реализации, что является положительной характеристикой.

Увеличение валовой прибыли связано с увеличением объема реализации, процентного дохода, а также с увеличением доли капитала дочерних компаний, участвующих в производстве.

Таблица 3

Анализ коэффициентов прибыльности, %

| Коэффициент |

Формула расчета |

2008 г. |

2009 г. |

| Валовая прибыль к объему реализации |

Выручка от реализации - (Себестоимость реализованной продукции) / Выручка от реализации |

19 |

21 |

| Доход от основной деятельности к чистому доходу |

Прибыль до налогообложения и расходы по выплате процентов / Выручка от реализации |

3,27 |

7,02 |

| Чистая прибыль к объему реализации[15]

|

1,46 |

5,33 |

Данные таблицы демонстрируют, что доля валовой прибыли в объеме реализации в 2009 г. увеличилась с 19 до 21 % к уровню 2008г..

Показатель чистая прибыль к объему реализации характеризует чистую рентабельность (эффективность) продаж предприятия, показывает долю чистой прибыли в объеме реализации. Чистая прибыль к объему реализации в 2009 г. имела 7,0 %, что примерно на 3,75 % больше чем вы предыдущем году.

Достаточно низкое значение рентабельности, не предрасполагающая к расширенному воспроизводству собственными ресурсами, характерна для хозяйств перерабатывающей промышленности республики. Этим объясняется привлечение заемных средств на инвестиционную деятельность. Но сама тенденция к увеличению означает, что предприятие стало более эффективно использовать свои активы в основном виде деятельности.

Таблица 4

Анализ финансовых результатов в ООО «Агро+ »

| Коэффициент |

Формула расчета |

2008 г. |

2009 г. |

| Коэффициент издержек |

(Себестоимость реализованной продукции + Прочие расходы) /

Выручка от реализации |

0, 981 |

0, 930 |

| Коэффициент чистой прибыли |

Чистая прибыль /

Выручка от реализации |

0, 015 |

0, 053 |

Коэффициент издержек определяет соотношение между всеми эксплуатационными издержками и чистым объемом продаж. В данном случае этот показатель уменьшился, хоть и совсем незначительно - на 0,051 %, т.е. предприятие сокращает свои производственные расходы, но сам показатель все равно остается достаточно высоким.

Снижение издержек связано в первую очередь со снижением административных расходов, а также со снижением расходов по выплате процентов (в то время как сумма пассивов увеличилась), что свидетельствует о более низких издержках привлечения средств, прежде всего в результате более низкой процентной ставки.

Коэффициент чистой прибыли - это соотношение между чистой прибылью и общей суммой выручки от реализации. Он представляет собой долю общей выручки, приходящейся на чистую прибыль. Если в 2008 г. этот показатель имел всего 1,5 %, то в отчетном году показатель вырос и составил 0,053, что говорит об увеличении темпов роста чистой прибыли над темпами роста издержек в общем объеме выручки от реализации.

Отчет об изменениях в чистой прибыли, представленный в таблице, основывается на отчете о прибылях и убытках. Он показывает, какие элементы вызывают рост чистой прибыли, а какие - его снижение. Так, в 2009 г. увеличение чистой прибыли произошло за счет увеличения чистого валового дохода и уменьшения административных расходов и расходов на выплату процентов, в то время как увеличивался объем продаж, а также за счет снижения официальной ставки налога и уменьшения расходов на уплату налогов. Следствием всего вышесказанного является увеличение прибыльности компании.

Таблица 5

Рост основных показателей результатов деятельности

| Показатель |

2008г., тыс. руб. |

2009г., тыс. руб. |

Отношение, % |

| Чистая выручка |

224560 |

296785 |

132,2 |

| Себестоимость |

180904 |

235897 |

130,4 |

| Все остальные расходы |

39320 |

40049 |

101,9 |

| Все расходы |

220224 |

275946 |

125,3 |

| Прибыль до налогообложения |

4336 |

20839 |

480,6 |

| Чистая прибыль |

3295 |

15837 |

480,6 |

Приведенные показатели наглядно отражают существенный рост основных результатов деятельности Общества.

Такая тенденция прослеживается, если объем реализации, валовая прибыль и, следовательно, чистая прибыль растут относительно быстрее, чем издержки и расходы. В рассматриваемом случае можно сделать вывод об устойчивом росте Общества, увеличении ее прибыльности и привлекательности для инвесторов.

Таблица 6

Отчет о прибыли за 2008 - 2009 гг., %

| Показатель |

2008г. |

2009г. |

| Чистая реализация |

100 |

100 |

| Затраты и расходы: |

| Себестоимость |

80,56 |

79, 48 |

| Административные |

10,49 |

9,36 |

| На выплату процентов |

7,01 |

4,13 |

| Все затраты |

98,06 |

92,97 |

| Прибыль до налогообложения |

1,94 |

7,03 |

| Налог на прибыль |

0,46 |

1,68 |

| Прибыль без поправок |

1,48 |

5,35 |

Таблица содержит консолидированный отчет о прибыли ООО «Агро+». Цель данного отчета - проследить динамику основных составляющих выручки от продаж (чистого объема реализации), где она принята за 100%.

Можно сделать вывод о том, что в целом объем реализации, валовая прибыль и, как следствие, чистая прибыль растут, в то время как издержки и расходы снижаются.

Таблица 7

Анализ показателей амортизации

| Годовая сумма амортизационных отчислений |

2008г. |

2009г. |

| В процентах к первоначальной стоимости основных средств |

23,73 |

28,457 |

| В процентах к объему реализации |

8,687 |

9,292 |

Собственность и оборудование принимаются к учету по стоимости и амортизируются с использованием прямолинейного метода за оцененный срок полезного использования актива. Расходы на обслуживание, ремонт и перемещение списываются как затраты на производство.

Целью анализа показателей амортизации служит обнаружение влияния износа на качество прибыли. Можно сказать, что доля амортизации в общей стоимости основных средств уменьшилась, хотя не очень значительно, поэтому делаем вывод: величина прибыли была также незначительно подвержена воздействию со стороны амортизации и износа.

Таблица 8

Анализ дискреционных затрат

| Показатель |

2008г. |

2009г. |

| Выручка от реализации, тыс.руб. |

224 560 |

296 785 |

| Основные средства по остаточной стоимости, тыс.руб. |

25 410 |

30 020 |

| Административные расходы, тыс.руб. |

23 560 |

27 800 |

| Эксплуатационные расходы, тыс.руб. |

3 850 |

3 867 |

| Административные расходы в процентах к выручке от реализации |

10,49 |

9,36 |

| Эксплуатационные расходы в процентах к выручке от реализации |

1,71 |

1,30 |

| Эксплуатационные расходы в процентах к стоимости основных средств |

15,15 |

1,30 |

Целью этого анализа является исследование величины дискреционных затрат в общем объеме выручки от реализации.

Дискреционные затраты включают в себя все затраты, не связанные с непосредственным выпуском продукции: расходы на эксплуатацию и ремонт основных средств, на рекламу, на НИОКР, административные и другие расходы. Анализ дискреционных издержек показывает, что в 2009 г. расходы в каждой статье снизились по сравнению с 2008 г. Это может свидетельствовать о большем контроле за расходованием средств и об увеличении эффективности деятельности компании.

Основной целью проведения предварительного анализа финансового состояния предприятия является обоснование решения о признании структуры баланса неудовлетворительной, а предприятия – неплатежеспособным. Такая система оценки состояния организации, принята в соответствии с системой критериев для определения неудовлетворительной структуры баланса неплатежеспособных предприятий[16]

. Данный документ определяет источники информации для расчета этих показателей (форма № 1 "Баланс предприятия"; форма № 2 "Отчет о финансовых результатах и их использовании"; справка к форме № 2 "Справка к отчету о финансовых результатах и их использовании"), а Распоряжением Федерального управления по делам о несостоятельности (банкротстве) утверждены Методические положения по оценке финансового состояния предприятий и установлению неудовлетворительной структуры баланса[17]

.

Основным показателем служащие для такой оценки деятельности организации являются показатели ликвидности. Ликвидность - это способность активов компании быстро и с наименьшими издержками быть проданными на рынке. Говоря о ликвидности компании, имеют в виду наличие у нее оборотных средств в размере, теоретически достаточном для погашения краткосрочных обязательств, хотя бы и с нарушением сроков их погашения.

Компания может быть ликвидной в большей или меньшей степени, поскольку в состав ее текущих активов входят различные оборотные средства, среди которых имеются как легкореализуемые, так и труднореализуемые активы для погашения внешней краткосрочной задолженности. По степени ликвидности статьи текущих активов условно можно разделить на три группы:

ликвидные средства, находящиеся в немедленной готовности к реализации (денежные средства, высоколиквидные ценные бумаги);

ликвидные средства, находящиеся в распоряжении компании (обязательства покупателей, запасы товарно-материальных ценностей);

неликвидные средства (сомнительная дебиторская задолженность, незавершенное производство и др.).

Отнесение тех или иных статей оборотных средств к указанным группам может меняться в зависимости от конкретных условий деятельности компании: дебиторская задолженность по своему составу разнообразна, и одна ее часть может попасть во вторую группу, другая - в третью; при различной длительности производственного цикла незавершенное производство может быть отнесено либо ко второй, либо к третьей группе и т.д.

В составе краткосрочных обязательств компании можно выделить обязательства разной степени срочности.

Оценка ликвидности баланса производится посредством расчета финансовых коэффициентов ликвидности, отражающих способность компании оплачивать свои ежедневные затраты и выполнять краткосрочные обязательства в полном объеме и в срок.

С помощью этих показателей можно найти ответ на вопрос, способна ли компания вовремя выполнить свои краткосрочные финансовые обязательства. Это касается наиболее ликвидной части имущества компании и ее обязательств с наименьшим сроком оплаты. Данные финансовые коэффициенты рассчитываются на основе соответствующих статей бухгалтерского баланса (форма № 1). Показатели ликвидности и их нормативное ограничение приведены в табл. 9.

Таблица 9

Показатели ликвидности и их нормативное ограничение

| Показатель |

Расчетная формула |

Нормативное ограничение |

Коэффициента абсолютной ликвидности

(Кабл)

|

Кабл = (ДС + КФВ) : КО, где ДС - денежные средства (стр. 260 разд. II актива ф. № 1), КФВ - краткосрочные финансовые вложения (стр. 250 разд. II актива ф. № 1), КО - краткосрочные обязательства (стр. 610, 620, 630, 650, 660 разд. V пассива ф. № 1) |

Кабл >= 0,2 |

Коэффициента критической ликвидности

(Ккл)

|

Ккл = (ДС + КФВ + КДЗ) : КО, где ДС - денежные средства (стр. 260 разд. II актива ф. № 1), КФВ - краткосрочные финансовые вложения (стр. 250 разд. II актива ф. № 1), КДЗ - краткосрочная дебиторская задолженность (стр. 240 разд. II актива ф. № 1), КО - краткосрочные обязательства (стр. 610, 620, 630, 650, 660 разд. V пассива ф. № 1) |

Ккл >= 1 |

Коэффициента абсолютной ликвидности

(Ктл)

|

Ктл = ОА : КО, где ОА - оборотные активы без учета долгосрочной дебиторской задолженности (стр. 290 итог разд. II актива ф. № 1 минус стр. 230), КО - краткосрочные обязательства (стр. 690 - итог разд. V пассива ф. № 1) |

Ктл >= 2 |

Перечисленные показатели раскрывают характер отношения между оборотными активами и краткосрочными обязательствами (текущими пассивами). Все три финансовых коэффициента ликвидности различаются между собой составом ликвидных средств, рассматриваемых в качестве покрытия краткосрочных обязательств компании.

Приводимые далее нормативные ограничения показателей ликвидности соответствуют в основном хозяйственной практике зарубежных компаний, но могут быть использованы в качестве ориентира при оценке ликвидности отечественных компаний.[18]

Оценка структуры баланса компании с точки зрения ее ликвидности позволяет менеджменту понять, насколько компания соответствует ожиданиям кредиторов, потенциальных инвесторов и какие у нее возможности по привлечению финансирования.

Наиболее жестким критерием ликвидности является коэффициент абсолютной ликвидности, показывающий какую часть краткосрочной задолженности компания может погасить в ближайшее время за счет имеющихся денежных средств и краткосрочных финансовых вложений, то есть наиболее ликвидных активов.

Коэффициент абсолютной ликвидности (Кабл) - отношение наиболее ликвидных активов компании к текущим обязательствам, рассчитывается по формуле. Нормативное ограничение Кабл >= 0,2 означает, что каждый день подлежат погашению не менее 20% краткосрочных обязательств компании. Иными словами, в случае поддержания остатка денежных средств на уровне отчетной даты (преимущественно за счет обеспечения равномерного поступления платежей от контрагентов) краткосрочная задолженность, имеющая место на отчетную дату, может быть погашена за 5 дней (1 : 0,2). Указанное нормативное ограничение применяется в зарубежной практике финансового анализа. При этом точного обоснования, почему для поддержания нормального уровня ликвидности российских компаний величина денежных средств должна покрывать 20% текущих пассивов не существует[19]

. Однако, можно предположить, что это соотношение установлено из продолжительности пробега документа при нормальных расчетных операциях.

Учитывая имеющую место в российской практике неоднородность структуры краткосрочной задолженности и сроков ее погашения, указанное нормативное значение следует считать явно завышенным. Поэтому для многих отечественных компаний нормативное значение коэффициента абсолютной ликвидности должно находиться в пределах Кабл >= 0,2 - 0,5[20]

.[37]

Росту коэффициента абсолютной ликвидности способствует рост долгосрочных источников финансирования и снижения уровня внеоборотных активов, запасов, дебиторской задолженности краткосрочных обязательств.

Ликвидность компании с учетом предстоящих поступлений от дебиторов характеризует коэффициент критической ликвидности (другие названия - коэффициент срочной ликвидности, коэффициент быстрой ликвидности, коэффициент промежуточного покрытия), показывающий какую часть текущей задолженности компания может покрыть в ближайшее время при условии своевременного и полного погашения дебиторской задолженности. Он характеризует ожидаемую платежеспособность компании на период средней продолжительности одного оборота дебиторской задолженности.

Коэффициент критической ликвидности (Ккл) - отношение наиболее ликвидных активов компании и дебиторской задолженности к текущим обязательствам, рассчитывается по формуле.

При расчете этого коэффициента из состава ликвидных средств, рассматриваемых в качестве покрытия краткосрочных обязательств, исключены запасы. Это объясняется тем, что запасы могут быть использованы для этой цели лишь после их реализации, что предполагает не только наличие покупателя, но и наличие у покупателя денежных средств. Сюда относятся запасы не только готовой продукции, но и полуфабрикатов, сырья, материалов и т.д. Неликвидность готовой продукции препятствует реализуемости запасов.

Нормативное ограничение Ккл >= 1 означает, что денежные средств и предстоящие поступления от текущей деятельности должны покрывать текущие долги компании. Для повышения уровня критической ликвидности необходимо принимать меры к росту собственных оборотных средств и привлечению долгосрочных кредитов и займов. При проведении финансового анализа российских организаций ориентиром может быть допустимый предел Ккл >= 0,5 - 0,8[21]

.