Содержание

Введение

1. Особенности банкротства граждан

2. Формирование антикризисной маркетинговой компании

3. Практическая часть

Список литературы

Приложение № 1 «Бухгалтерский баланс»

Приложение № 2 «Отчет о прибылях и убытках»

Ведение

Термин «антикризисное управление» возник сравнительно недавно. Многие считают, что причиной его возникновения явилось реформирование экономики в России и постепенное вхождение ее в зону кризисного развития. Не многие ожидали, что результатом реформ станет кризис, но многие сегодня понимают, что только новый тип управления способен вывести экономику из кризиса. Это управление и получило название антикризисного. Обострение кризиса в России вызвало потребность в построении эффективного антикризисного управления. Это заказ практики. Но и тенденции развития науки управления приводят нас к необходимости построения такой концепции. Ее посылками являются понятия управляемости, ресурсосбережения, мотивации, экономии времени, социального партнерства и многие другие. В своей совокупности они отражают реальную опасность кризиса в любом, даже самом успешном управлении.

На разных этапах развития общественного сознания отношение к кризисам было различным. Существовало представление о том, что кризис в общественном развитии является всегда последствием природных явлений; согласно другой позиции кризис - это порождение самого человека, его ошибок, предрассудков, незнания, неверия. К. Маркс доказывал, что источником кризисов является экономика, основанная на частной собственности и влияющая, таким образом, на структуру и столкновение интересов.

В данной контрольной работе рассмотрены особенности банкротство граждан, а так же формирование антикризисной маркетинговой стратегии, и в практической части рассмотрен пример выявления банкротства на фирме ОАО ЦОФ «Березовская».

1. Особенности банкротства граждан

Говоря о банкротстве граждан следует отмети, что в соответствии с законом РФ «О несостоятельности граждан», «несостоятельность (банкротство) (далее также - банкротство) - признанная арбитражным судом неспособность должника в полном объеме удовлетворить требования кредиторов по денежным обязательствам и (или) исполнить обязанность по уплате обязательных платежей»[1]

Признаки банкротства, когда гражданин считается неспособным удовлетворить требования кредиторов по денежным обязательствам и исполнить обязанность по уплате обязательных платежей, если соответствующие обязательства и обязанность не исполнены им в течение трех месяцев с даты, когда они должны были быть исполнены, и если сумма его обязательств превышает стоимость принадлежащего ему имущества.

В настоящее время весь мир испытывает кризис. И каждая страна пытается ему противостоять. РФ, а точнее Министерство экономического развития подготовило проект закона «О внесении изменений в некоторые законодательные акты в части введения реабилитационных процедур в отношении гражданина-должника». По замыслу разработчиков закон должен помочь развитию рынка потребительского кредитования, которое осложнено «негативными ожиданиями потребителей», т. е. страхом не расплатиться с банком. Хочется понять, является ли страх заемщика не вернуть долг основным тормозом развития потребительского кредитования и как введение данного закона может отразиться на динамике данного рынка.

Статистика говорит о том, что рынок потребительского кредитования переживает настоящий бум: за четыре года начиная с января 2004 г. объем кредитов физическим лицам в абсолютных размерах увеличился в 12 раз, достигнув в январе 2008 г. почти 3 трлн руб., что составляет 9% ВВП, 14% денежных доходов населения и 15% активов банковского сектора. Данные социологических опросов также свидетельствуют о взрывном характере роста: более трети россиян за последние 2—3 года воспользовались потребительскими кредитами, причем некоторые не единожды, а если учитывать и членов их семей, то доля охваченного населения составит уже около 60—65%.

Проблема в том, что размеры не возвратов в секторе кредитования населения увеличиваются с каждым годом, причем растут быстрее, чем объемы выдаваемых кредитов. Казалось бы, все должно быть наоборот: с развитием рынка, накоплением информации о реальных заемщиках доля плохих долгов должна снижаться. Но этого не происходит, не возвраты растут как в абсолютном, так и в относительном размере.

Главные причины таковы: с одной стороны, развитие рынка потребительского кредитования сильно опережает развитие его законодательного регулирования, а с другой — упирается в довольно низкий уровень финансовой культуры населения. Россияне живут одним днем, большинство не уверены в своих доходах даже на год вперед. Так, по данным исследования НАФИ, проведенного в апреле 2008 г., горизонт планирования личного бюджета у россиян крайне мал: от одного месяца до полугода. Причем лишь пятая часть опрошенных уверены в том, что знают, каков будет уровень их доходов через год, а треть населения не имеют привычки планировать свои расходы даже на месяц.

Ощущение нестабильности распространяется и на оценку перспектив экономики в целом, ожидание кризиса не покидает людей даже после семи лет относительной стабильности. Доверие банкам также невысоко: всего треть населения России доверяет банкам или за последние три года стали доверять больше, чем раньше. Остальные 60% населения банкам не доверяют, за последние три года стали доверять меньше или затрудняются определить свое отношение к ним.

Таким образом, следует отметить, что потенциал кредитоспособных и добросовестных заемщиков уже исчерпан и дальнейшее расширение потребительского кредитования будет происходить за счет менее надежных заемщиков либо ложиться дополнительной кредитной нагрузкой на одних и тех же людей, что также повышает вероятность не возвратов. А следовательно, страх потребителей оказаться неспособными вовремя расплатиться с банком по кредиту вполне оправдан.

Закон о банкротстве способен решить проблемы тех должников, долг которых перед банками непосилен. Процедура банкротства помогает таким людям подвести черту и начать свою финансовую жизнь с чистого листа. Наличие такой возможности очень важно, поскольку любой заемщик может попасть в трудную ситуацию в связи с болезнью или разводом. Известно, что если долговая нагрузка слишком велика, то человек теряет мотивацию работать. В такой ситуации банкротство является единственным выходом. Человек расплачивается по своим долгам настолько, насколько может, а остальные ему прощаются. Это выгодно не только заемщикам, но и банкам, поскольку риски таких не возвратов уже заложены в процентную ставку и банки ничего не теряют, а только освобождают свои балансы от плохих долгов. Таким образом, данный закон является своеобразной страховкой для заемщиков. Именно для этих целей институт банкротства физических лиц был создан в Америке и со временем появился в законодательстве европейских стран.

Однако закон работает, только если люди прибегают к этой процедуре в самых крайних случаях, когда банкротство считается вынужденной мерой, а не легальным способом ухода от выплаты долга. То есть требует определенной финансовой культуры, в которую входят и долгосрочное финансовое планирование, и стремление к положительной кредитной истории, и определенный уровень материального достатка, рисковать которым человек не хотел бы ради выигрыша от возможности не платить по своим долгам. Даже в США, где финансовая культура довольно развита, закон о банкротстве физических лиц пришлось ужесточать в 2005 г., поскольку в 2004 г. количество людей, воспользовавшихся процедурой банкротства, превысило полтора миллиона человек и банкротство перестало быть стигмой, превратившись для достаточно больших групп населения в рациональный инструмент оптимизации выплат, а не страховку от внезапной беды.

Помимо законов необходимо также запустить программу повышения финансовой грамотности населения, причем нацеленной в первую очередь на формирование основ финансовой культуры: умения планировать бюджет, осознания ответственности за последствия своих действий, умения отличать информацию от рекламы. Главное — не допустить, чтобы вместо повышения финансовой грамотности мы получили продвижение и рекламирование отдельных финансовых продуктов, а вместо пакета законов, регулирующих потребительское кредитование, только один закон о банкротстве физических лиц.

2. Формирование антикризисной маркетинговой компании

Маркетинг в широком смысле - это система организации и управления производственно-сбытовой деятельностью организации в развитой рыночной экономике, включающая. разработку товаров (услуг), организацию их материально-технического обеспечения и их доведение (продажу) до конкретных потребителей, формирование цен на реализуемые товары, стимулирование продаж товаров, работу с рынком, изучение конкурентов и каналов сбыта.

В условиях возможного наступления кризисной ситуации в организации трудно переоценить роль маркетинга в обеспечении жизнедеятельности организации в условиях рыночных отношений.

Поэтому задачей маркетинга в данных условиях служит организация отношений по согласованию возможностей организации с запросами потребителей. Результатом этого является предоставление потребителям услуг, удовлетворяющих их потребности, и получение организацией за счет увеличения объема реализации продукции прибыли, необходимой для ее нормального и эффективного функционирования и лучшего удовлетворения запросов потребителей в будущем. Ибо нарушение таких отношений часто служит причинами наступления негативных явлений в финансово-хозяйственной деятельности организации.

Маркетинг базируется на следующих принципах:

1. Учет потребностей, состояния и динамики спроса и конъюнктуры рынка при принятии хозяйственных решений, ориентированных на достижение лучших конечных финансовых результатов.

2. Создание условий для максимального приспособления производства к требованиям рынка, структуре спроса исходя не из сиюминутных выгод, а из долгосрочной перспективы, что предполагает выявление неудовлетворенных запросов покупателей, анализ факторов, влияющих на разработку, производство и сбыт того, в чем покупатель заинтересован.

3. Воздействие на рынок, покупателя с помощью всех доступных в цивилизованном обществе средств (например, через рекламную деятельность).

4. Внимательное отношение к прогнозным исследованиям рынка для определения направленности в деятельности организации, а затем к разработке на их основе товаров (продукции, услуг), в наибольшей степени удовлетворяющих потребности покупателей.

5. Нацеленность на явно выраженный коммерческий результат, что для Организации сводится к овладению планируемой долей рынка соответственно ее долгосрочным целям, а это в свою очередь приводит к устойчивому достаточному размеру прибыли.

Маркетинговая (снабженческо-сбытовая) политика организации должна определяться как неотъемлемая часть органически единого комплекса хозяйственной деятельности, направленной на удовлетворение нужд и потребностей покупателей продукции организации. Обеспечение в проведения снабженческо-сбытовой политики организации взаимосвязано с совершенствованием экономического механизма предпринимательской деятельности, работы по подготовке и заключению договоров, информационных связей и технического оснащения структурных подразделений, рационализацией своей организационной структуры.

Снабжение материально-техническими ресурсами процесса производства организации является вопросом нужных ресурсов, предлагаемых достаточно широким кругом организаций-продавцов.

В кризисных ситуациях цель маркетинга - обеспечение условий получения необходимых денежных средств (достаточной прибыли) организации от увеличения объема сбыта производимой ею продукции.

В соответствии с этой целью маркетинг решает следующие задачи:

1. анализ состояния рынка, деятельности конкурентов, их сильных и слабых сторон;

2. организацию покупки материально-технических ресурсов, необходимых для производства продукции с меньшими затратами;

3. организацию продажи продукции организации, решая при этом задачу увеличения объема продаж и повышения рентабельности продаж продукции;

4. привлечение новых покупателей, изучения потребностей в другой (близкой к изготавливаемой продукции), других типов услуг для потребителей;

5. организацию обратной связи от потребителей к производству, включая рассмотрение претензий потребителей продукции и услуг.

«В условиях ухудшения экономического положения организации функция маркетинга становится основой деятельности организации.»[2]

Построение и организация исполнения функции маркетинга зависит от размеров организации, специфики производства, разнообразия производимой ею продукции, потребительских свойств продукции (или услуг), особенности рынков, на которых она оперирует, и других факторов.

Для организаций, подверженных кризисному состоянию при решении проблем на начальном этапе, используют тактический маркетинг, ибо отдачу от улучшения работы данной формы маркетинга ожидают уже в краткосрочном периоде времени.

Стратегический маркетинг в основном включает в себя:

· анализ положения организации на рынке;

· выявление и анализ деятельности существующих и потенциальных конкурентов;

· составление прогноза развития рынка;

· анализ существующих систем снабжения и сбыта конкурентов и

опыта других фирм;

· формирование перспективных задач для финансовых, производственных, технических, снабженческих и сбытовых подразделений по улучшению положения организации на рынке;

· составление бизнес-плана деятельности организации. Организационно для осуществления маркетинга целесообразно в зависимости от размера организации создать постоянно действующее подразделение или иметь высококвалифицированного специалиста, подчиняющегося непосредственно руководителю организации.

Про ведение тактического маркетинга целесообразно организовать в едином структурном подразделении в составе аппарата управления, включающем в себя функции по материально-техническому обеспечению, сбыту продукции, по претензионно-правовой и договорной работе, при участии финансово-экономических служб организации.

Результаты анализа помогут определить возможности для привлечения новых заказчиков, увеличения объемов реализуемой продукции, расширения сфер деятельности организации по закупкам и сбыту, предоставлению услуг.

Важными направлениями снабженческо-сбытовой политики предприятия является избавление его от угрозы:

· полной зависимости от одного-двух покупателей;

· полной зависимости от одного-двух поставщиков;

· зависимости от кредитных ресурсов банка.

Чтобы не допустить полной зависимости снабженческо-сбытовой политики организации от покупателя, рекомендуется избегать появления эксклюзивных трейдеров (покупателей, имеющих исключительное право на приобретение всей продукции, выпускаемой предприятием), строго контролировать поведение дилеров (дистрибьюторов) продукции, их цены и условия оплаты продукции, максимально развивать прямые поставки конечным потребителям. Это объясняется тем, что, в случае если покупатель эксклюзивный трейдер, он получает возможность полного контроля за реализацией продукции, производимой предприятием, что заканчивается полным подчинением предприятия трейдеру, который навязывает цены, условия оплаты и в конечном итоге минимизирует прибыль предприятия. То же самое можно сказать и о поставщиках.

В связи с этим рекомендуется иметь несколько поставщиков по всем типам сырья, материалов и комплектующих изделий. Желательно знать линии снабжения поставщиков и, при возможности, кооперироваться с организациями, поставляющими основные (ключевые) ресурсы для поставщиков. При наличии у предприятия достаточных средств рекомендуется использовать условия давальческоro сырья для поставщиков, а при хороших перспективах расширения сбыта продукции рассматривать вопрос о приобретении предприятием значительной доли в капитале поставщиков, дающей возможность влиять на политику поставщиков. При этом рекомендуется сочетать безналичные переводы и сделки за наличный расчет, что позволяет добиться гибкости снабжения.

При совершенствовании тактики маркетинга необходимо охарактеризовать возможные каналы распределения продукции и их эффективность применения для данной организации. Канал распределения это совокупность организаций и частных предпринимателей, которые принимают на себя или помогают передать кому-то другому право собственности на конкретный товар или услугу на их пути от организации производителя к потребителю.

В условиях финансовой нестабильности организации маркетингу в первую очередь необходимо решить такие задачи, как:

· обеспечение регулярности, быстроты и качества поставок;

· получение повторных заказов;

· поиск долгосрочных контрактов;

· использование активных каналов сбыта;

· применение эффективного ценообразования, имея в виду скидки, продажу в кредит;

· способность удовлетворить потребности разных групп потребителей.

Важным моментом в функции маркетинга является определение жизненного цикла выпускаемой продукции ее времени с момента ее поступления на рынок и до ее исчезновения с рынка. Ибо концепция жизненного цикла продукции исходит из того, что любое изделие, какими бы потребительскими свойствами оно ни обладало, рано или поздно вытесняется с рынка другим, более совершенным продуктом по качеству или по цене. При этом прибыль от реализации прежнего продукта уменьшается из-за падения спроса, а дальнейшая торговля им становится нерентабельной.

Организации, испытывающие кризисные явления, находятся на стадии спада. Поэтому им нужны мероприятия, которые бы способствовали поддержанию спроса на продукт и внедрению новых продуктов (например, снижение цены, повышение качества, модернизация продукта, улучшение сервиса, увеличение рекламы и т. д.). При спаде также возможно произвести снижение объема производства продукта, с последующим прекращением его выпуска, усовершенствование прежнего продукта и начать переход к выпуску нового продукта.

Важным элементом программы маркетинга является составление прогноза сбыта, который должен показать, какой объем конкретного вида продукции организация может реализовать определенной группе покупателей в течение определенного периода времени.

Прогноз сбыта формируется с учетом результатов и экономических условий деятельности организации, состояния конкуренции, сбыта в прошлые периоды, доли продукции организации на рынке.

«Установление цены на продукцию - ключевое решение в политике маркетинга.»[3]

Основу любой политики в области цен составляют поддержка производства и структура рынка для данного товара. С точки зрения изготовителя, наилучшая цена на его товар - это цена, которая приносит максимальный доход с учетом уровня производства. Монополистическое предприятие-изготовитель может продавать свой товар по максимально возможным ценам с учетом регулирующей деятельности соответствующих правительственных органов, но предприятие-изготовитель, испытывающее сильную конкуренцию, вынуждено проводить постоянную корректировку цен, исходя при этом из максимально возможных цен и производственных издержек.

В плане финансового оздоровления (бизнес-плане) следует проводить анализ ценообразования товара, используя при этом планируемый объем продаж таким образом, чтобы можно было определить доход от продаж. Данный анализ должен учитывать различные альтернативные варианты.

Если по оценкам производственные издержки в первые периоды (месяцы, годы) производства или даже в течение более длительного периода будут непомерно высокими и полное перенесение эти издержек на цену товара окажет серьезное влияние на объем продаж, то необходимо тщательно изучить вероятные последствия. В таких случаях иногда может оказаться невозможным установить такую первоначальную цену на товар, которая покрыла бы все производственные издержки и обеспечила бы достаточный размер прибыли. Во многих .случаях, особенно при длительном периоде освоения, назначение цены на товар должно быть таким образом приспособлено к конъюнктуре рынка, чтобы на некоторое время цена включала лишь переменные издержки или переменные издержки плюс часть постоянных издержек.

В течение некоторого времени товар может иметь цену ниже совокупных производственных издержек не только потому, что производственные издержки на первом этапе чрезмерно высоки, но также и потому, что более низкие цены дают возможность проникнуть на тот или иной внутренний рынок. Для нового товара рынок или рынки приходится иногда завоевывать путем установления на первом этапе более низких цен из-за наличия на рынке товара-заменителя, имеющего низкую цену, или из-за конкуренции для такого же товара. Во всех этих случаях может сложиться период времени, когда цена товара не обеспечивает получение прибыли и даже не покрывает совокупные производственные издержи. Однако такая цена на товар должна устанавливаться лишь на определенное время. Коммерчески нерентабельно создавать производство, цена на товар которого будет оставаться ниже совокупных производственных издержек плюс прибыль в течение неопределенного длительного периода времени.

В ценообразовании товара необходимо также рассматривать последствия установления чрезмерно высоких цен.

Следует также сказать о реакции предпринимателей, про изводящих такой же товар или товар-заменитель. Вполне понятно, что предприятие наталкивается на сопротивление конкурентов, выражающееся главным образом в снижении цен на производимый товар. В связи с этим цены не обеспечивают необходимой основы для прогнозирования доходов от продаж, и при планировании политики в области сбыта необходимо учитывать характер конкуренции и ее формы. Необходимо также иметь в виду возможную реакцию потребителей. Изделие-заменитель импортируемого товара приведет, вероятно, к понижению цены, поскольку покупатели обычно предпочитают импортные товары.

3. Практическое задание

По данным «Бухгалтерского баланса» и «Отчета о прибылях и убытках» фирме ОАО ЦОФ «Березовская» необходимо определить вероятность банкротства по следующим методикам:

1) методика Л. В. Донцовой, Н. А. Никифоровой:

Для определения вероятности банкротства используется таблица:

| Показатель |

Формула |

На начало года |

На конец года |

| Значение |

Балл |

Значение |

Балл |

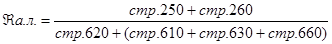

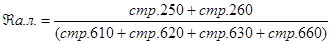

| Коэффициент абсолютной ликвидности |

|

0,002 |

1 |

0,002 |

1 |

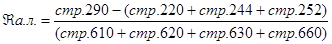

| Коэффициент быстрой ликвидности |

|

0,097 |

1 |

0,357 |

3 |

| Коэффициент текущей ликвидности |

|

1,211 |

5 |

1,194 |

3 |

| Коэффициент финансовой автономии |

|

0,708 |

15 |

0,653 |

15 |

| Коэффициент обеспеченности собственными оборотными средствами |

|

0,147 |

4 |

0,150 |

5 |

| Коэффициент независимости к части формирования запасов |

|

0,183 |

1 |

0,288 |

2 |

| Минимальное значение границы |

- |

- |

27 |

- |

29 |

По суммарному баллу определяем класс предприятия как II – предприятия, демонстрирующие некоторую степень риска по задолженности, но еще не рассматриваются как рискованные.

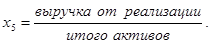

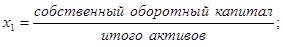

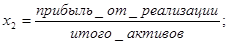

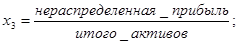

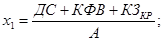

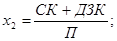

2) модель Альтмана (для компаний, которые не котируются на бирже):

Z5

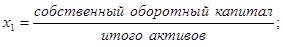

= 0,717 · х1

+ 0,847 · х2

+ 3,107 · х3

+ 0,42 · х4

+ 0,995 · х5

,

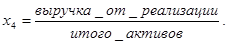

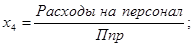

где

Значения показателей:

| Показатели |

На начало года |

На конец года |

| х1

|

0,050 |

0,061 |

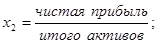

| х2

|

0,095 |

0,319 |

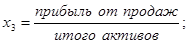

| х3

|

0,140 |

0,441 |

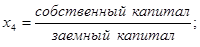

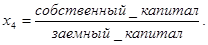

| х4

|

101,093 |

38,685 |

| х5

|

4,173 |

6,266 |

Z5

н.г

.

= 0,717 · 0,05 + 0,847 · 0,095 + 3,107 · 0,140 + 0,42 · 101,093 +

+0,995 · 4,173 = 47,164, Z5

к.г

.

= 24,167.

Вероятность банкротства низкая, так как значения Z5

> 1,23 на начало и конец года.

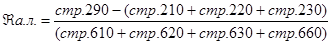

3) модель Лиса:

Z-счет = 0,063 · х1

+ 0,092 · х2

+ 0,057 · х3

+ 0,001 · х4

.

где

| Показатели |

На начало года |

На конец года |

| х1

|

0,342 |

0,409 |

| х2

|

0,194 |

0,514 |

| х3

|

0,095 |

0,319 |

| х4

|

2,510 |

1,907 |

Z-счетн.г.

= 0,063 · 0,342 + 0,092 · 0,194 + 0,057 · 0,095 + 0,001 · 2,51 =

= 0,0474, Z-счетк.г.

= 0,0931.

Как видим, показатель Z-счета на предприятии ниже порога вероятности банкротства, который составляет 0,037, существует вероятность банкротства.

4) модель Таффлера:

Z-счет = 0,53 · х1

+ 0,13 · х2

+ 0,18 · х3

+ 0,16 · х4

.

| Показатели |

На начало года |

На конец года |

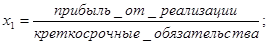

| х1

|

0,689 |

1,503 |

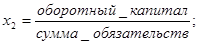

| х2

|

1,211 |

1,194 |

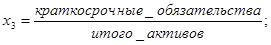

| х3

|

0,282 |

0,342 |

| х4

|

4,173 |

6,266 |

Z-счетн.г.

= 0,53 · 0,689 + 0,13 · 1,211 + 0,18 · 0,282 + 0,16 · 4,173 =

= 1,241; Z-счетк.г.

= 2,016.

По расчетам, можно сказть, что фирма имеет неплохие долгосрочные перспективы.

5) двухфакторная математическая модель:

Х = -0,3877 – 1,0736 × Ктл

+ 0,0579 × ДЗСвП,

где Ктл

– коэффициент текущей ликвидности; ДЗСвП – доля заемных средств в пассивах (на начало года – 0,2916, на конец года – 0,3475).

Хн.г.

= -0,3877 – 1,0736 × 1,211 + 0,0579 × 0,2916 = -1,671, Хк.г.

= -1,649.

Х < 0,3 – вероятность банкротства мала.

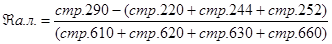

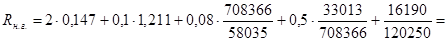

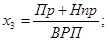

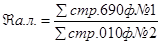

6) методика Р. С. Сайфуллина, Г. Г. Кадыкова:

R = 2Кс.о.с.

+ 0,1Ктл

+ 0,08Ко.а.

+ 0,5Км

+ Кпр

,

Где, Кс.о.с.

– коэффициент обеспеченности собственными оборотными средствами,

Ко.а.

– коэффициент оборачиваемости активов;

Км

– коммерческая маржа (рентабельность реализации продукции);

Кпр

– рентабельность собственного капитала.

1,079, 1,079,

1,508. 1,508.

Финансовые коэффициенты соответствуют нормативным значениям, поэтому рейтинговое число больше единицы. Финансовое состояние такого предприятия характеризуется как удовлетворительное.

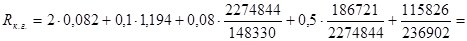

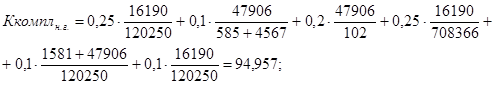

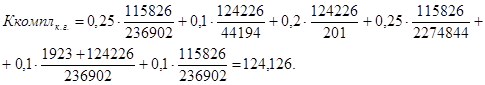

7) математическая модель О. П. Зайцевой:

Ккомпл = 0,25Куп + 0,1Кз + 0,2Кс + 0,25Кур + 0,1Кфр + 0,1Кзаг,

где,

Куп - коэффициент убыточности предприятия;

Кз – соотношение кредиторской и дебиторской задолженности,

Кс – соотношение краткосрочных обязательств и наиболее ликвидных активов,

Кур – убыточность реализации продукции;

Кфр – соотношение заемного и собственного капитала,

Кзаг - коэффициент загрузки активов.

Вероятность банкротства мала.

8) модель Коннана-Гольдера:

KG = -0,16 · х1

– 0,22 · х2

+ 0,87 · х3

– 0,10 · х4

– 0,24 · х5

.

| Показатели |

На начало года |

На конец года |

| х1

|

0,283 |

0,343 |

| х2

|

7,525 |

2,062 |

| х3

|

0,049 |

0,083 |

| х4

|

21,457 |

12,183 |

| х5

|

0,327 |

0,918 |

KGН.Г.

= -0,16 · 0,283 – 0,22 · 7,525 + 0,87 · 0,049 – 0,10 · 21,457 –

– 0,24 · 0,327 = -3,883, KGк.г.

= -1,875.

На начало года вероятность банкротства менее 10%.

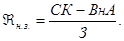

9) официальная система критериев для оценки платежеспособности предприятия:

| Показатель |

Формула |

Значение |

| На начало года |

На конец года |

Норматив |

| Коэффициент абсолютной ликвидности |

|

0,002 |

0,002 |

0,2 0,2 |

| Коэффициент текущей ликвидности |

|

1,211 |

1,194 |

1 1 |

| Коэффициент финансовой автономии |

|

0,708 |

0,653 |

0,5 0,5 |

| Коэффициент обеспеченности обязательств должника его активами |

|

0,282 |

0,842 |

- |

| Коэффициент обеспеченности собственными оборотными средствами |

|

0,147 |

-0,439 |

>0 |

| Степень платежеспособности по текущим обязательствам |

|

0,068 |

0,055 |

- |

| Доля просроченной кредиторской задолженности в пассивах |

- |

- |

- |

- |

| Отношение дебиторской задолженности к совокупным активам |

|

0,108 |

0,356 |

- |

| Рентабельность активов |

|

0,095 |

0,319 |

>0 |

| Норма чистой прибыли |

|

0,023 |

0,051 |

>0 |

Вывод: по критериям рассчитанным в данной контрольной работе можно сказать, что на фирме ОАО ЦОФ «Березовская» вероятность банкротства не высока.

Список литературы

1. А.Г. Грязнова. Антикризисный менеджмент. ЭКМОС.-1999.

2. А.И Ковалев. Финансовый анализ и диагностика банкротства. - М.: ИНФАРМ,1995.

3. Федеральный закон от 26.10.2002 №127-ФЗ «О несостоятельности (банкротстве)» с измен., и доп., вступающими в силу с 11.01.2009 г.

[1]

Федеральный закон от 26.10.2002 №127-ФЗ «О несостоятельности (банкротстве)» с измен., и доп., вступающими в силу с 11.01.2009

[2]

А.Г. Грязнова. Антикризисный менеджмент. ЭКМОС.-1999.

[3]

А.Г. Грязнова. Антикризисный менеджмент. ЭКМОС.-1999.

|