Содержание

Введение…………………………………………………………………………...2

Глава I. Сущность ликвидности коммерческого банка……………………..….4

1.1 Понятие ликвидности в современной экономической литературе.……..…4

1.2 Факторы банковской ликвидности.……………………………………….…7

1.3 Понятие риска ликвидности в банковской деятельности………………....11

Глава II. Оценка ликвидности на примере банка ОАО Банк «ВТБ»………....15

2.1 Характеристика деятельности «Внешторгбанк»…………………………..15

2.2 Оценка платёжеспособности и ликвидности банка «ВТБ»………...……..19

2.3 Совершенствование управления ликвидностью в банке «ВТБ»………....23

Заключение……………………………………………………………………….30

Список литературы………………………………………………………………32

Введение

Термин ликвидность происходит от латинского Iiquidus, что в переводе означает текучий, жидкий, т.е. ликвидность дает тому или иному объекту характеристику лёгкости движения, перемещения. В России термин «ликвидитет» был заимствован из немецкого языка в начале ХХ в. и по существу использовался только в банковском аспекте. Под ликвидностью подразумевалась способность активов к быстрой и легкой мобилизации. Основные явления банковской ликвидности находили отражения в русской экономической литературе начиная со второй половины ХIХ в. в связи с убыточностью деятельности государственных банков, а также с процессом образования коммерческих банков. В частности, о важности соблюдения соответствия между сроками активных и пассивных операций с позиции ликвидности экономисты писали ещё в конце ХIХ в.

Понятие ”ликвидность” означает легкость реализации, продажи, превращения материальных ценностей и прочих активов в денежные средства. Понятие ”платежеспособность” включает еще и способность банка своевременно и полностью выполнять свои платежные обязательства, вытекающие из торговых, кредитных и иных операций денежного характера. Таким образом, ликвидность выступает как необходимое и обязательное условие платежеспособности.

В настоящее время имеется немало публикаций, посвященных теории и практике обеспечения ликвидности и платежеспособности коммерческих банков, проводятся дискуссии и семинары с участием деловых кругов и представителей властных структур, вносятся различные практические рекомендации по поднятым вопросам.

Проблемы ликвидности и платежеспособности нашли отражение в трудах современных специалистов российского банковского дела и представителей отечественной науки. Можно выделить работы: Тархановой Е.А., Смирнова А.В. Помориной М. А., Полушкина В.Ю., Лаврушина. О.И., Космачева А.Н., Иванова В.В. и ряда других. Однако в области изучения ликвидности и платежеспособности банков остается немало нерешенных проблем как теоретического, так и прикладного характера.

Эффективная работа коммерческого банка зависит от правильно выбранного соотношения риска и дохода. Риски имеют отношение ко всему разнообразию ожидаемого дохода по всем видам активных и пассивных операций и представляют вероятность того, что финансовые проблемы могут отрицательно сказаться на показателях деятельности и финансовом положении банка. Поэтому, планируя операции банка, следует определить выгодность и затратность каждого вида активных операций и операций по привлечению ресурсов, необходимых для достижения целей и выполнения задач банка, соблюдения ликвидности и платежеспособности.

Ликвидность банка определяется сбалансированностью его активов и пассивов банка, степенью соответствия сроков размещенных активов и привлеченных пассивов. Банк, имеющий достаточный запас ликвидных активов для поддержания текущей ликвидности, может ее утерять с течением времени в связи с превышением потока обязательств над потоком превращения вложений в ликвидные активы. Оценка ликвидности является наиболее проблематичной, так как она связана с оценкой риска активных операций банка. При подобном подходе характеристика ликвидности должна учитывать не только данные отчетных балансов банка, но и информацию о структуре счета прибылей и убытков, отчет о движении источников финансирования, отчет об изменении акционерного капитала и другую финансовую информацию.

Целью данной работы является теоретическое изучение платежеспособности и ликвидности коммерческих банков, их рисков и методов поддерживания, рассмотрение ликвидности и платежеспособности на примере банка ОАО Банк «ВТБ».

В рамках поставленной цели необходимо решить следующие задачи:

1. Определить понятие ликвидности и платежеспособности коммерческого банка.

2. Изучить понятие риска ликвидности коммерческого банка.

3. Изучить методы оценки ликвидности и платежеспособности коммерческого банка.

4. Проанализировать методы оптимизации риска ликвидности коммерческого банка.

5. На основе данных отчетности проанализировать ликвидность и платежеспособность коммерческого банка «ВТБ», сделать выводы о ликвидности и платежеспособности банка.

6. На основе выводов о ликвидности и платежеспособности банка «ВТБ», предложить мероприятия по их повышению.

Предметом исследования в данной работе является ликвидность и платежеспособность банка, их оценка и методы поддержания.

Объектом исследования является ликвидность и платежеспособность банка ОАО Банк «ВТБ».

Методы исследования – метод анализа, метод синтеза, статистический метод исследования динамики показателей, расчетный метод определения показателей.

Глава I. Сущность ликвидности коммерческого банка

1.1 Понятие ликвидности

в современной экономической литературе

Понятие «ликвидность коммерческого банка» означает возможность банка своевременно и полно обеспечивать выполнение своих долговых и финансовых обязательств перед всеми контрагентами, что определяется наличием достаточного собственного капитала банка, оптимальным размещением и величиной средств по статьям актива и пассива баланса с учетом соответствующих сроков.

В современной экономической литературе термины «ликвидность» и «платежеспособность» иногда смешиваются и подменяют друг друга. Действительно, эти понятия схожи по своему значению, однако необходимо провести различия между данными категориями.

Под ликвидностью коммерческого банка следует понимать способность банка обеспечить своевременное финансирование своих нужд с минимальными издержками. Ликвидность банка определяется сбалансированностью активов и пассивов, степенью соответствия сроков размещенных активов и привлеченных банком пассивов, а также предполагает возможность продавать ликвидные активы и приобретать денежные средства посредством различных финансовых инструментов в кратчайшие сроки и с наименьшими потерями.

Термин «платежеспособность» несколько шире, поскольку трактуется, как способность банка отвечать по своим обязательствам точно в срок и в полном объеме. Ликвидность выступает как необходимое и обязательное условие платежеспособности, кроме того, платежеспособность зависит от таких факторов как политическая и экономическая ситуация в стране или регионе, состояние денежного рынка и рынка ценных бумаг, надежность клиентов банка и банков-партнеров, уровень менеджмента и диверсификация банковских продуктов и услуг и тому подобных факторов.

В теории финансового анализа существует два подхода к характеристике ликвидности. Ликвидность можно понимать как запас или как поток. В настоящее время наиболее распространенным является первый подход – по принципу запаса (остатков). Для него характерно: определение ликвидности на основе данных об остатках активов и пассивов баланса банка на определенную дату (возможные изменения объема и структуры активов и пассивов в процессе банковской деятельности, т.е. внутри прошедшего периода, во внимание не принимаются); измерение ликвидности, предполагающее оценку только тех активов, которые можно превратить в ликвидные средства, и осуществляемое путем сравнения имеющегося запаса ликвидных активов с потребностью в ликвидных средствах на определенную дату (т.е. не принимаются во внимание ликвидные средства, которые можно получить на денежном рынке в виде притока доходов); оценка ликвидности только по данным баланса, относящимся к прошедшему периоду (хотя важно как раз состояние ликвидности в предстоящем периоде).

Таким образом, ликвидность коммерческого банка – это возможность использовать его активы в качестве наличных денежных средств или быстро превращать их в таковые. Банк считается ликвидным, если суммы его денежных средств, которые банк имеет возможность быстро мобилизовать из иных источников, позволяют своевременно выполнять обязательства по пассиву. Необходимо подчеркнуть, что в целях поддержания

своей стабильности банк должен иметь определенный ликвидный

резерв для выполнения непредвиденных обязательств, появление которых может быть вызвано изменением состояния денежного рынка,

финансового положения клиента или банка партнера.

Под платежеспособностью же понимают надежность, то есть способность в любой ситуации на рынке, а не в соответствии с наступающими сроками платежей выполнять взятые на себя обязательства.

В современной экономической литературе термин «ликвидность» имеет широкий спектр применения и характеризует совершенно разные объекты экономики. Помимо уже приведенных определений он используется в сочетаниях как с понятием, касающимися конкретных объектов экономической жизни (товар, ценная бумага), так и субъектов национальной экономики (банк, предприятие, рынок), а также для определения характерных черт деятельности экономических субъектов.

Ликвидность актива, по мнению американских экономистов С.Липпмана и Дж. Мак-Колла, понимается как «оптимальное ожидаемое время для трансформации актива в деньги». Ликвидность баланса банка в современной литературе определяется следующим образом: баланс считается ликвидным, если его состояние позволяет за счет быстрой реализации средств по активу покрывать срочные обязательства по пассиву.

В понимании ликвидности банка существуют две наиболее распространенные точки зрения. Одна заключается в отождествлении ликвидности банка с объемом имеющейся наличности и быстро конвертируемых активов, другая интерпретирует ликвидность как качественную характеристику объекта экономических отношений, а именно способность погашать свои обязательства в срок.

1.2 Факторы банковской ликвидности

На ликвидность банка влияет ряд факторов. Некоторые из них очевидны, их влияние несомненно, другие оказывают воздействие на ликвидность банка косвенно, поэтому их можно выявить только после соответствующего анализа.

Важным фактором, определяющим степень ликвидности банка, является качество его депозитной базы. Депозитную базу образуют средства юридических и физических лиц, аккумулированных банком в виде средств на расчетных и текущих счетах, в срочных депозитных и сберегательных вкладах. Критерием качества депозитов (до востребования, срочных и сберегательных) является их стабильность. Чем больше стабильная часть депозитов, тем выше ликвидность банка, поскольку в этой части аккумулированные ресурсы не покидают банк. Увеличение стабильной части депозитов снижает потребность банка в ликвидных активах, так как предполагает возобновляемость обязательств банка.

Анализ состояния различных видов депозитов, проведенный зарубежными исследователями, показал, что наибольшей стабильностью обладают депозиты до востребования. Этот вид депозитов не зависит от уровня процентной ставки. Его принадлежность к тому или иному банку в большей мере обусловлена такими факторами, как качество и быстрота обслуживания; надежность банка; разнообразие услуг, предлагаемых вкладчикам; близость расположения банка от клиента. Поэтому открывая расчетный или текущий счет в банке, удовлетворяющем указанным требованиям, клиент устанавливает долговременные связи с банком, систематически расходуя и пополняя средства на счете.

Меньшей стабильностью, по данным обследования зарубежных исследователей, обладают остатки срочных и сберегательных депозитов. На их закрепленность за конкретным банком оказывает серьезное влияние уровень процентной ставки. Поэтому они подвержены миграции в случае определенных колебаний уровня депозитного процента, устанавливаемого разными банками.

Ликвидность банка обусловливается также его зависимостью от внешних источников, которыми являются межбанковские кредиты.

Межбанковский кредит в определенных пределах не представляет угрозы для ликвидности, наоборот, он позволяет устранить краткосрочный недостаток ликвидных средств. Если же межбанковский кредит занимает основное место в привлеченных ресурсах, неблагоприятная конъюнктура на межбанковском рынке может привести к краху банка. Банк, отличающийся большой зависимостью от внешних источников, не имеет собственной базы для бизнеса, он не имеет перспектив для развития и подвержен значительному риску неустойчивости своей ресурсной базы.

Серьезное влияние на ликвидность банка оказывает сопряженность активов и пассивов по суммам и срокам. Выполнение банком обязательств перед клиентом предполагает согласование сроков, на которые инвестируются денежные средства, с теми, на которые предоставили их вкладчики. Игнорирование этого правила в деятельности банка, работающего преимущественно на привлеченных ресурсах, неизбежно приведет к невозможности своевременного и полного выполнения банком обязательств перед кредиторами. Безусловно, что не все депозиты снимаются одновременно, определенная их часть возобновляется, однако для основной доли активов и пассивов соблюдение данного правила непременно.

К внутренним факторам, от которых зависит степень ликвидности банка, относится также менеджмент, т.е. система управления деятельностью банка в целом и ликвидностью в частности. Качество управления банком выражается в наличии и содержании банковской политики; рациональной организационной структуре банка, позволяющей на высоком уровне решать стратегические и текущие задачи; в выработке соответствующего механизма управления активами и пассивами банка; в четком определении содержания различных процедур, в том числе касающихся принятия наиболее ответственных решений.

Анализ ликвидности по принципу потока (оборота) дает более глубокую оценку степени ликвидности. В этом случае анализ ликвидности ведется непрерывно (а не от даты к дате), причем не сводится к анализу баланса, появляется возможность учитывать способность банка получать займы, обеспечивать приток наличных денег от текущей операционной деятельности. Подобный анализ предполагает использование более обширной информации, в частности, данных о динамике доходов банка за истекший период, своевременности возврата займов, состоянии денежного рынка и т. д. Данный подход не получил пока большого распространения из-за неразработанности методики проведения такого анализа.

Когда ликвидность рассматривается в соответствии с принципом "потока", то правильнее говорить о ликвидности банка (а не о ликвидности его баланса), которая может быть определена так: банк является ликвидным, если сумма его ликвидных активов и ликвидные средства, которые он имеет возможность быстро мобилизовать из других источников, достаточны для своевременного погашения его текущих обязательств. Следует заметить, что ликвидность баланса банка является основным фактором ликвидности самого банка. Поэтому нет оснований противопоставлять их как несовместимые понятия.

На ликвидность банковского баланса оказывают влияние множество факторов, среди которых можно выделить следующие:

• соотношение сроков привлечения ресурсов и сроков размещения средств;

• структура активов;

• степень рискованности активных операций;

• структура пассивов;

• качество управления банком.

Итак, ликвидность банка зависит не только от внутрибанковской работы, но и от внешних факторов, таких, как уровень развития рыночных отношений в различных сегментах экономики, качество работы центрального банка. Но не стоит также забывать о таких факторах, чрезвычайно неблагоприятно сказывающихся на всех отраслях экономики, включая банковскую сферу, как бюджетный дефицит, инфляция, разбалансированность платежеспособного спроса на товары и их предложение. В результате влияния этих факторов даже при отсутствии недостатков в деятельности у банка могут возникнуть проблемы с ликвидностью.

1.3 Понятие риска ликвидности в банковской деятельности

Коммерческие банки при осуществлении своей деятельности, так как и любые хозяйствующие субъекты, действующие в условиях рыночной экономики, нацелены на получение максимальной прибыли. Однако следует иметь в виду, что практически любая проводимая банком операция сопровождается риском понести убытки.

Контроль над рисками занимает исключительно важное место в банковском деле. Любое управленческое решение в банковской деятельности является рисковым, труднопредсказуемым и определяемым, так как финансовая сфера очень чувствительна не только к различным социально-экономическим факторам, но и к политическим. Малейшая нестабильность в обществе весьма болезненно сказывается на состоянии и динамике всех сегментов финансового рынка. А поскольку макроэкономические показатели труднопрогнозуемы, избежать полностью риска при принятии управленческих решений просто невозможно.

Поэтому главная задача управления банковскими рисками состоит в том, чтобы правильно оценивать возможность риска при проведении той или иной операции и свести его до минимального уровня.

Под риском понимается угроза потери части своих ресурсов, недополучение доходов или произведение дополнительных расходов в результате проведения финансовых операций (размер возможных потерь определяет уровень рискованности этих операций). Риски появляются в результате несоответствия прогнозов реально развивающимся событиям.

Коммерческие банки управляют своей платежеспособностью при помощи методов распознавания, оценки и контролирования риска потери ликвидности и платежеспособности. Особое значение в процессе регулирования деятельности банков имеет управление риском ликвидности. Естественно, банкам, как и другим субъектам экономики, необходимы средства в ликвидной форме, т.е. такие активы, которые легко могут быть превращены в денежную наличность с небольшим риском потерь либо вовсе без риска.

Понятию риска ликвидности в литературе даются различные определения. С одной стороны риск ликвидности возникает вследствие неспособности банка своевременно выполнить все свои обязательства, не понеся при этом неприемлемые убытки, с другой стороны риск ликвидности связан с невозможностью быстрой конверсии финансовых активов в платежеспособные средства без потерь. Риск управления ликвидностью имеет ценовую (риск обусловлен ценой, по которой могут быть проданы активы, и ставкой процента, по которой могут быть привлечены пассивы) и количественную составляющие (риск обусловлен расположением в банке активов, которые могут быть проданы, и возможностью на рынке приобрести средства по любой цене).

Риск ликвидности в большинстве случаев проявляется через два других риска для современных банков, т.е. риск по процентной ставке и риск по обменному курсу.

Наиболее распространенными инструментами измерения риска ликвидности являются срочная структура активов и пассивов, а также различные коэффициенты, характеризующие достаточность объема высоколиквидных активов: коэффициенты мгновенной, текущей, долгосрочной и общей ликвидности, порядок определения которых и их нормативное значение регламентированы Инструкцией № 1 «О порядке регулирования деятельности кредитных организаций».

Норматив мгновенной ликвидности (Н2) представляет собой отношение суммы высоколиквидных активов банка к сумме обязательств банка по счетам до востребования и определяется по формуле

Н2 = ЛАм 100 % / ОВм, (1)

где ЛАм – высоколиквидные активы; ОВм – обязательства до востребования.

Минимально допустимое значение норматива Н2 устанавливается в размере 20 %. Экономический смысл этого показателя заключается в том, что на каждые 10 рублей, находящиеся на счетах до востребования, коммерческие банки должны не менее 2-х рублей держать в резерве. Увеличивая значение этого показателя, Центральный Банк уменьшает возможность создания новых денег на пассивных счетах, а уменьшая – расширяет эмиссионные возможности банков. Если значение Н2 для коммерческого банка больше 20 %, то это означает, что банк способен совершать текущие и предстоящие в ближайший месяц платежи.

Норматив текущей ликвидности (Н3) представляет собой отношение суммы ликвидных активов банка к сумме обязательств банка до востребования и на срок до 30 дней

Н3 = ЛАт 100 % / ОВт, (2)

где ЛАт – ликвидные активы; ОВт – обязательства до востребования и на срок до 30 дней. Минимально допустимое значение норматива установлено в размере 70 %. Расчет данного норматива позволяет регулировать активные и пассивные операции банков в интересах поддержания необходимого уровня ликвидности их баланса. Фактические значения оценочного показателя могут быть использованы в аналитической работе учреждений банковской системы.

Норматив долгосрочной ликвидности (Н4) представляет собой отношение всей задолженности банку свыше года к капиталу банка, а также обязательствам банка по депозитным счетам, полученным кредитам и другим долгосрочным обязательствам на срок свыше года и рассчитывается по формуле

Н4 = Крд 100 % / (К + ОД), (3)

где Крд – кредиты, выданные банком, в том числе в драгоценных металлах, с оставшимся до погашения сроком свыше года; ОД – обязательства банка по кредитам и депозитам, полученным банком, а также по обращающимся на рынке долговым обязательствам банка сроком погашения свыше года. Максимально допустимое значение норматива Н4 устанавливается в размере 120 %.

Учитывая вышесказанное, понятие риска ликвидности можно сформулировать следующим образом.

Риск ликвидности это риск неблагоприятного изменения финансового положения банка из-за невозможности быстро получить платежные средства путем заимствования или продажи активов.

Таким образом, искусство управления банком состоит в том, чтобы обеспечить наивысшую норму прибыли на капитал, вложенный в активы, не выходя при этом за рамки принятых нормативов ликвидности. Нормативы ликвидности устанавливаются в соответствии с требованиями нормативных документов.

Глава II. Оценка ликвидности на примере

банка ОАО Банк «ВТБ»

2.1 Характеристика деятельности Банка «Внешторгбанк»

Банк внешней торговли (Внешторгбанк) был создан в октябре 1990 года. Государство приняло участие в его создании в целях содействия развитию внешнеэкономических операций отечественных предприятий. ВТБ успешно развивался как крупный специализированный банк, ориентированный на работу с корпоративными клиентами, преимущественно российскими предприятиями-экспортерами.

Диверсифицируя свою деятельность, группа ВТБ постоянно расширяет круг проводимых на российском рынке операций и предоставляет клиентам широкий комплекс услуг, принятых в международной банковской практике:

1)Расчетно-кассовое обслуживание.

2)Кредитование.

3)Привлечение срочных средств клиентов.

4)Международные расчеты и банковские гарантии.

5)Валютный контроль.

6)Производные финансовые инструменты.

7)Безналичные конверсионные операции.

8)Операции с банковскими и платежными картами.

9)Инвестиционные услуги.

10)Депозитарные операции.

11)Сукьюритизация и синдикация.

12)Торговый экваринг.

Менее чем за пять лет из узкоспециализированного банка с небольшой филиальной сетью ВТБ превратился в один из крупнейших системообразующих кредитных институтов страны общефедерального значения (по темпам роста бизнеса, существенно опережавшим другие крупные российские банки). Сегодня ВТБ прочно занимает в России второе

место по размеру активов, капитала, ресурсной базы, объемам кредитования предприятий и населения, величине чистой прибыли.

Наряду с быстрым увеличением объемов банковских операций в России ВТБ взял курс на создание первой в истории страны международной банковской группы, способной на равных конкурировать с первоклассными западными кредитно-финансовыми институтами и предоставлять высококачественные банковские услуги по всему миру.

Проведение банком ВТБ в 2007 году первичного публичного размещения (IPO) положило начало новому этапу развития Банка. Благодаря одному из крупнейших в мире банковских IPO ВТБ смог привлечь в капитал почти 8 млрд долларов. Таким образом, ВТБ превратился из крупного государственного банка в кредитный институт мирового уровня, акции которого свободно обращаются на российском и международном фондовом рынках.

В составе акционеров Банка впервые за всю историю его существования появились многочисленные институциональные и миноритарные инвесторы. Средства, полученные в ходе IPO, позволили ВТБ войти в число 100 крупнейших банков мира по размеру собственного капитала. Это заложило прочный фундамент для дальнейшего ускоренного роста бизнеса ВТБ и упрочения лидерских позиций на российском и международном рынке банковских услуг.

С превращением в публичную компанию существенно повысился уровень открытости ВТБ. К управлению Банком были привлечены независимые директора. При Наблюдательном совете ВТБ был образован комитет по аудиту, а внутри Банка было создано Управление по работе с инвесторами. В 2007 году международное рейтинговое агентство Standard & Poor's признало ВТБ одним из наиболее информационно прозрачных российских банков.

В стратегических планах Банка и возглавляемой им группы ВТБ: - превращение в безусловного лидера банковской розницы в России;

- занятие ведущих позиций на отечественном рынке инвестиционно-

банковских услуг;

- дальнейшее расширение деятельности за рубежом, прежде всего в странах

СНГ.

Банк планирует увеличить объемы лизинговых и страховых операций, более активно работать в сфере управления активами, брокерской деятельности, негосударственного пенсионного обеспечения и в ряде других сегментов финансового рынка России. Реализация намеченных планов позволит ВТБ к концу 2010 года увеличить количество своих консолидированных активов до 150 млрд долларов и по размеру капитала войти уже в число 50 крупнейших банков мира.

За всю историю своего существования ВТБ сумел занять прочные позиции на российском рынке банковских услуг и добиться международного признания, а также заслужить репутацию одного из самых надежных и финансово устойчивых банков страны.

ВТБ — один из лидеров национального банковского сектора. Банк занимает прочные конкурентные позиции во всех сегментах рынка банковских услуг. По итогам размещения дополнительного выпуска акций доля Российской Федерации в лице Федерального агентства по управлению государственным имуществом в уставном капитале ОАО Банк ВТБ составляет 85,5%. Доля других акционеров в уставном капитале Банка составляет 14,5%, в том числе доля держателей глобальных депозитарных расписок - 7,01%.

ВТБ — один из ведущих кредиторов российской экономики. Размер корпоративного кредитного портфеля банка на 1 июля 2009 года превысил 1 476 млрд рублей. Кредитные вложения в предприятия строительной отрасли, металлургии, машиностроения и торговли, а также топливно-энергетического комплекса занимают наибольший удельный вес в портфеле Банка.

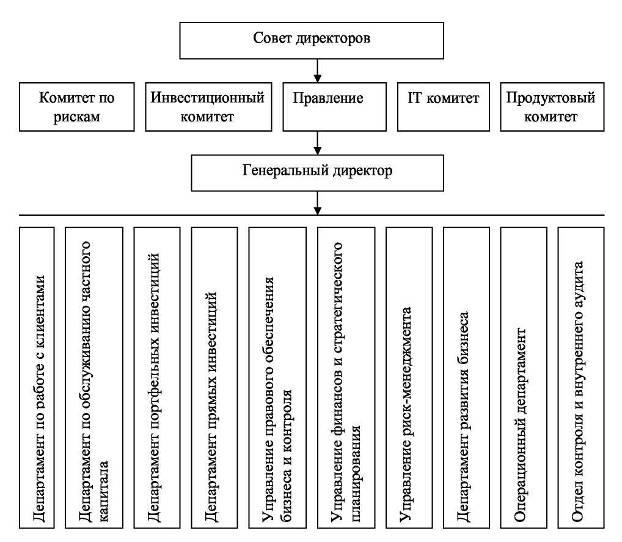

Организационная структура банка «ВТБ», представлена на рисунке 2.1.

Рисунок 2.1. Организационная структура банка «ВТБ»

Руководство текущей деятельностью банка «ВТБ» осуществляется единоличным исполнительным органом Банка - президентом - председателем правления и коллегиальным исполнительным органом Банка - правлением. Исполнительные органы подотчетны Общему собранию акционеров и Наблюдательному совету Банка.

Общее собрание акционеров - высший орган управления Банка. Собрание должно обязательно проводится каждый год в день, назначенный Наблюдательным советом.

Наблюдательный совет Банка ВТБ действует на основании российского законодательства, Устава Банка, Положения о Наблюдательном совете и иных внутренних документов Банка ВТБ. В компетенцию Наблюдательного совета входит решение вопросов общего руководства деятельностью Банка, за исключением решения вопросов, отнесенных российским законодательством и Уставом Банка к компетенции Общего собрания акционеров.

2.2 Оценка платёжеспособности и ликвидности банка «ВТБ»

Объективная оценка платёжеспособности и уровня ликвидности банка «ВТБ» и эффективное управление ею относятся к наиболее важным аспектам его деятельности.

Оценка состояния ликвидности представляет собой уровень покрытия обязательств Банка активами, соответствующими по сроку востребования срокам погашения указанных обязательств. Оценка количественно выражается в показателях мгновенной, текущей, долгосрочной ликвидности. Расчет показателей ликвидности осуществляется на ежедневной основе.

Оценка состояния ликвидности Банка осуществляется Экономическим отделом на ежедневной основе. В первую очередь анализируется структура привлеченных средств по срокам востребования, их динамика, формирующиеся тенденции притока / оттока средств клиентов и возможные причины этих тенденций. Аналогично анализируется динамика общей суммы активов Банка.

Лимиты размещения в те или иные по срочности и степени риска активы определяются расчетным путем исходя из установленных обязательных нормативов ликвидности и фактической суммы привлеченных Банком средств разных групп срочности. На основе указанных расчетных лимитов определяется запас ликвидности. Указанная информация используется в дальнейшем для принятия управленческих решений по размещению средств.

Анализ сценариев, как метод управления ликвидностью Банка, предусматривает составление краткосрочного (с перспективой 1-2 месяца) прогноза состояния текущей и общей ликвидности (с определением избытка / дефицита ликвидности) в разрезе операционных дней, расчет запаса мгновенной ликвидности, расчет запаса долгосрочной ликвидности.

Система согласования (утверждения) сделок предусматривает определенный порядок осуществления активных сделок: на основании расчетных лимитов ликвидности, расчетов запаса мгновенной и

долгосрочной ликвидности, а также краткосрочного прогноза ликвидности начальником Экономического отдела определяются максимальные суммы и сроки возможного размещения активов в разрезе степеней риска. Указанные расчеты представляются Председателю Правления Банка для выработки предложений по размещению средств, а также Кредитной комиссии Банка при рассмотрении кредитных заявок и ходатайств о реструктуризации долга.

Тип состояния ликвидности баланса, выявляется на основе балансовых моделей:

Абсолютная (оптимальная) ликвидность: А1>П1, А2>П2, A3 >ПЗ, А4<П4.

Нормальная (допустимая) ликвидность: А1<П1, А2>П2, АЗ>ПЗ, А4<П4.

Нарушенная (недостаточная) ликвидность:А1<П1, А2<П2, АЗ>ПЗ, А4<П4.

Недопустимая ликвидность (кризис): А1<П1, А2<П2, АЗ<ПЗ, А4<П4.

Тип состояния ликвидности баланса банка «ВТБ»:

В 2008 году на начало отчётного периода:

АКШ - 67 тыс. 607 руб. > 6 тыс. 897 руб.

А2>П2 - 27 тыс. 906 руб. > 20 тыс. 578 руб.

АЗ>ПЗ - 2 тыс. 045 руб. > 0 А4<П4 - 5 тыс. 174 руб. < 75 тыс. 001 руб.

В 2008 году на конец отчётного периода:

АКШ - 28 тыс. 398 руб. > 7 тыс. 503 руб.

А2>П2 - 37тыс. 089 руб. > 22 тыс. 203 руб.

АЗ>ПЗ - 12 тыс. 797 руб. > 0

А4<П4 - 32 тыс. 058 руб. < 80 тыс. 386 руб.

На основании полученных данных, можно сделать вывод, о том, что ликвидность банка «ВТБ» является допустимой. Банк рассчитывает нормативы ликвидности на ежедневной основе в соответствии с требованиями Банка России (таблица 2.2.)

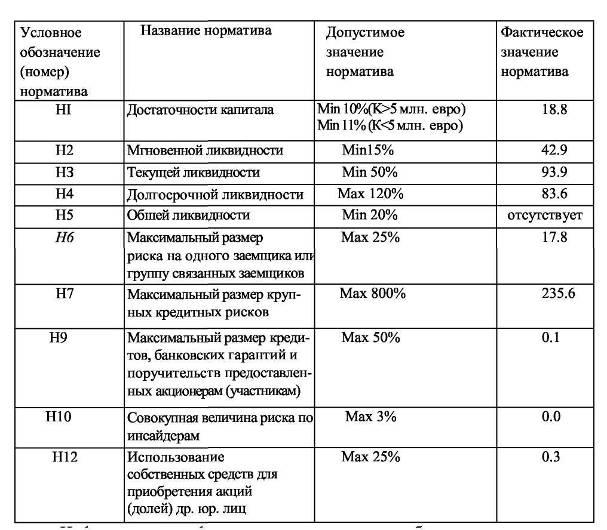

Таблица 2.2. Допустимые и фактические значения нормативов ликвидности банка «ВТБ» за 2008 год

Информацию о финансовых активах и обязательствах получает Казначейство Банка. Казначейство обеспечивает наличие адекватного портфеля краткосрочных ликвидных активов, в основном состоящего из краткосрочных ликвидных торговых ценных бумаг, депозитов в банках и прочих межбанковских инструментов, для поддержания достаточного уровня ликвидности в целом по Банку.

Таким образом, по данным таблицы 2.2., можно сделать вывод о том, что в течение 2008 года Банк «ВТБ» по состоянию на отчетные даты полностью соблюдал нормативы, характеризующие его ликвидность. Значения нормативов HI, H2 и НЗ по состоянию на начало каждого года были выше минимально необходимых, а значение норматива Н4 - ниже максимально допустимого значения.

Основным видом риска, потенциально влияющим на способность ОАО ВТБ своевременно и в полном объеме выполнять свои обязательства перед владельцами выпушенных им ценных бумаг, является риск ликвидности.

Риск потери ликвидности — риск возникновения финансовых потерь вследствие реализации активов при неблагоприятной ценовой конъюнктуре в условиях нехватки высоколиквидных активов для исполнения обязательств кредитной организации-эмитента.

Риск ликвидности возникает в результате несбалансированности финансовых активов и финансовых обязательств кредитной организации -эмитента по срокам привлечения/размещения (в том числе вследствие несвоевременного исполнения финансовых обязательств одним или несколькими контрагентами кредитной организации - эмитента) или возникновения непредвиденной необходимости немедленного и единовременного исполнения кредитной организацией — эмитентом своих финансовых обязательств.

Для предотвращения негативного влияния риска потери ликвидности кредитная организация-эмитент применяет два основных метода: метод анализа платежных потоков и метод анализа нормативов ликвидности.

Метод анализа платежных потоков заключается в определении потребности в ликвидных активах, основанном на прогнозе поступлений и оттоков денежных ресурсов. Он применяется при управлении мгновенной и текущей ликвидностью. Метод анализа нормативов ликвидности заключается в определении потребности в ликвидных средствах, основанном на прогнозе, расчете и анализе нормативов ликвидности и контроле за их динамикой. Он применяется при управлении текущей, среднесрочной и долгосрочной ликвидностью.

Основными приемами, используемыми при управлении риском ликвидности, являются мониторинг, лимитирование, анализ сценариев, система согласования (утверждения) сделок, диверсификация.

2.3 Совершенствование управления ликвидностью в банке «ВТБ»

Ежедневно перед руководством банка «ВТБ» встают вопросы: в какие финансовые инструменты, на какие сроки и с каким риском он может разместить имеющиеся в его распоряжении средства на рынке, или же какой приток заемных средств необходим, чтобы, с одной стороны, обеспечить приемлемый уровень доходности вложений, а с другой - не испытывать нехватки ликвидных средств для ответа по обязательствам в настоящем и будущем. Вместе с тем при формировании стратегии управления ликвидностью перед банком стоит дилемма: либо повышать надежность функционирования, либо увеличивать доходность операций.

Банк «ВТБ» применяет на практике целую совокупность мер по поддержанию оптимального уровня ликвидности, который обеспечивал бы удовлетворение спроса клиентов банка на денежные средства и в то же время не снижал рентабельности активов и прибыль банка.

На основании данных анализа ликвидности банка «ВТБ», следует вывод о том, что основным видом риска, потенциально влияющим на способность ОАО «ВТБ» своевременно и в полном объеме выполнять свои обязательства перед владельцами выпушенных им ценных бумаг, является риск ликвидности.

Риск ликвидности - риск, потенциально влияющий на способность банка своевременно и в полном объеме исполнять свои обязательства, возникающий при несбалансированности по срокам активов и пассивов банка. Таким образом, в банке разделяется управление рисками мгновенной и срочной ликвидности.

Управление мгновенной ликвидностью - основная задача, решаемая ВТБ в сфере оперативного управления активами и пассивами. Она заключается в определении и поддержании минимально необходимого для обеспечения расчетов денежного остатка в наличной/безналичной форме в разрезе валют.

Управление мгновенной ликвидностью в Банке осуществляется казначейством за счет оперативного (в течение дня) определения занимаемой ВТБ текущей платежной позиции и формирования прогноза изменения платежной позиции с учетом сформированного платежного календаря банка и различных сценариев развития событий. Управление мгновенной ликвидностью филиалов осуществляется на децентрализованной основе путем установления лимитов на остатки денежных средств в региональных РКЦ по состоянию на конец операционного дня филиала.

Основной задачей управления срочной ликвидностью является изменение структуры срочных активов и пассивов ВТБ в целях сокращения разрыва ликвидности до заданного уровня к моменту приближения сроков исполнения требований и обязательств. Исполнение данной задачи достигается в ходе оперативного определения занимаемой текущей позиции по риску срочной ликвидности путем определения текущих значений разрывов срочной ликвидности в соответствии с внутренними ограничениями, а также ограничениями, установленными Банком России. Управление срочной ликвидностью головной организации банка ВТБ и филиалов осуществляется централизованно.

При поддержании ликвидности, банку «ВТБ» необходимо учитывать следующие факторы:

1) Качество управления деятельностью банка. Профессионализм и уровень квалификации руководителей и работников банка оказывает определяющее воздействие на состояние ликвидности коммерческого банка. Руководство банка должно обосновывать предпочтительный уровень ликвидности и обеспечивать принятие решений, касающихся управления ликвидностью. Значительное воздействие на качество функционирования банка оказывает также и квалификация персонала банка. Данный фактор является ключевым в обеспечении ликвидности банка.

2)Достаточность собственного капитала банка. Значительная величина капитальной базы банка положительно сказывается на уровне его ликвидности, поскольку собственный капитал выполняет роль амортизатора в случае возникновения непредвиденных обстоятельств, могущих повлечь изъятие средств, и, как следствие, вызвать кризис ликвидности или платежеспособности.

Качество и устойчивость ресурсной базы банка. Как известно, ресурсная база является определяющим фактором для объема и степени развития активных операций банка, а, следовательно, ее стабильность оказывает влияние на финансовую устойчивость и ликвидность банка. Персоналу банка необходимо осуществлять постоянный контроль за этими показателями, проводить структурный анализ пассивов с целью поддержания оптимальных значений для средств, привлеченных на срочной основе, так как именно они помогают банку поддерживать сбалансированность между активами и пассивами по срокам и суммам, а значит, и ликвидность банка.

Степень зависимости от внешних источников заимствования. Чем сильнее выражена у банка такая зависимость, тем серьезнее могут оказаться проблемы в случае возникновения даже временной неплатежеспособности. Сила воздействия данного фактора напрямую зависит от запаса финансовой прочности банка, а также от проводимой банком политики.

Сбалансированность активов и пассивов по суммам и срокам. Данный фактор имеет основополагающее значение в процессе поддержания ликвидности банка в частности и его финансовой устойчивости в целом. Такая сбалансированность практически исключает возможность возникновения кризиса ликвидности и платежеспособности в банке, так как обязательства банка будут обеспечены имеющимися ресурсами, а согла сованность активов и пассивов по срокам обеспечит своевременное выполнение обязательств без убыточной реализации активов. Чем выше эта согласованность, тем сбалансированнее проводимая банком политика, выше его ликвидность, устойчивее финансовое состояние.

6)Рискованность активов банка означает вероятность потенциальных потерь при реализации активов или риск невозврата вложенных банком средств. Рискованность активов зависит от многих факторов внутреннего и внешнего порядка, таких, как: стратегия банка при размещении средств, структура и качество его кредитного портфеля, активность инвестирования в ценные бумаги, качество проводимого финансового анализа, состояние реального сектора экономики, государственных финансов и др. В целом чем выше риск активных операций банка, тем больше вероятность возникновения потерь при трансформации активов в денежные средства, а это, в свою очередь, отрицательно скажется и на его ликвидности.

7)Доходность активов банка. Этот фактор оказывает разнонаправленное воздействие на ликвидность. С одной стороны, чем больше доля работающих активов в балансе банка и чем выше их эффективность, доходность, тем устойчивее финансовое состояние банка. С другой стороны, рост доходности почти всегда сопряжен с увеличением риска, в связи с чем повышаются требования к ликвидности.

8)Структура и диверсификация активов. В процессе управления ликвидностью особое внимание следует уделять структуре активов.

Диверсификация активов, т.е. размещение их по различным направлениям, оказывает положительное воздействие на уровень ликвидности, поскольку в этом случае совокупный риск активов снижается. Однако нельзя допускать и излишней диверсификации - это может привести к неуправляемости портфеля активов, росту организационных издержек, связанных с управлением им, и, как следствие, к убыткам. При диверсификации активов необходимо учитывать воздействие такого фактора, как финансовая устойчивость клиентов банка и банков-партнеров, ибо это в значительной степени влияет на устойчивость финансового положения банка, перспективы его развития, и, тем самым, на его надежность и ликвидность.

Необходимо, однако, отметить, что на ликвидность банка «ВТБ» влияют и другие факторы, например, объем, структура и сроки выполнения забалансовых операций. При оценке ликвидности на основе балансовых данных анализ этого фактора позволяет учесть влияние забалансовых операций и тем самым с большей достоверностью определить фактическое состояние банка. Правда, при этом аналитические выводы носят характер прогноза, поскольку ответственность по обязательствам банка, отраженным за балансом, не всегда может наступить. Тем не менее такой анализ имеет важное значение, и недооценка соответствующих обязательств может привести к снижению ликвидности либо даже к неликвидности банка.

Так как основным видом риска, потенциально влияющим на способность ОАО «ВТБ» своевременно и в полном объеме выполнять свои обязательства перед владельцами выпушенных им ценных бумаг, является риск ликвидности, можно предложить следующие направления совершенствования управления ликвидностью банка:

- мониторинг риска несбалансированной ликвидности представляет собой систему наблюдения за состоянием риска, включая его оценку анализ и регулирование.

Банку «ВТБ» следует контролировать уровень риска ликвидности для осуществления своевременного анализа величины и факторов риска и разработки вариантов стратегии его регулирования.

Основной задачей мониторинга является оперативное выявление возможности возникновения риска.

Для выполнения этой задачи банк «ВТБ» должен осуществлять ежедневный расчет обязательных нормативов ликвидности, отслеживать тенденции их изменения, определять величину избытка (дефицита) ликвидных средств на текущую дату и ближайший период, оценивать другие проявления, которые могут привести к ухудшению показателей, характеризующих величину риска несбалансированной ликвидности.

К таким проявлениям можно отнести:

-отток банковских вкладов;

-закрытие счетов клиентов банков;

-недостаточный приток денежных средств, вызванный пролонгированием и

невозвратом ссуд;

-снижение объема предоставляемых межбанковских кредитов, повышение их

стоимости;

-снижение величины собственных средств банка;

-снижение имиджа банка;

-появление текущих задержек платежей;

-появление картотеки неисполненной задолженности перед клиентами банка.

Данные проявления свидетельствуют о возникновении риска несбалансированной ликвидности и возможности убытков банка.

Регулирование риска ликвидности требует выработки политики, включающей в себя соответствующие стандарты и процедуры с четким распределением полномочий должностных лиц.

Для успешного регулирования риска ликвидности управлением банка «ВТБ должна признаваться приоритетность ликвидности, в том числе при выборе направлений размещения и источников привлечения средств. В рамках системы управления риском в банке должен постоянно проводиться анализ его потребности в ликвидных средствах с целью избежания их дефицита или излишка. Одним из важнейших элементов системы регулирования риска ликвидности является анализ альтернативных сценариев развития событий.

Такой анализ базируется на оценке пери ода времени, на протяжении которого банк подвергается риску несбалансированной ликвидности, и влияния риска на финансовые результаты деятельности байка. Должна быть разработана стратегия на случай возникновения несбалансированной ликвидности и кризисных ситуаций.

1. Оптимистичный вариант - предусматривает анализ движения денежных потоков при нормальном ходе дел, своевременном возврате ссуд и изъятии депозитов, незначительных колебаниях на денежном рынке и рынке ценных бумаг.

Пессимистический вариант - рассматривает риск несбалансированной ликвидности в неблагоприятной ситуации, при существенном оттоке привлеченных ресурсов, росте требований по забалансовым обязательствам банка, нарушении сроков погашения ссуд и т.д.

Кроме того, в любой кредитной организации должна быть выработана тактика на случай всеобщего кризиса рынка, когда резко снижаются возможности банка продать ликвидные активы и пополнить запас ликвидных средств на рынке межбанковских кредитов; усиливается отток средств вследствие колебаний на финансовом и валютном рынках.

Таким образом, Банк «ВТБ» может повысить ликвидность, изменив свое поведение в отношении активов и пассивов, например, проводя более агрессивную политику на рынке, отказываясь от ожидаемых прибылей или ужесточая свои взаимоотношения с определенными видами заемщиков.

Заключение

Сделаем вывод по данной работе. Ликвидность коммерческого банка – это возможность использовать его активы в качестве наличных денежных средств или быстро превращать их в таковые. Банк считается ликвидным, если суммы его денежных средств, которые банк имеет возможность быстро мобилизовать из иных источников, позволяют своевременно выполнять обязательства по пассиву. Необходимо подчеркнуть, что в целях поддержания своей стабильности банк должен иметь определенный ликвидный резерв для выполнения непредвиденных обязательств, появление которых может быть вызвано изменением состояния денежного рынка, финансового положения клиента или банка партнера.

Для повышения ликвидности банка теоретически можно выделить некоторые направления его деятельности:

-требование погашения ссуд до востребования;

-расширение масштабности пассивных операций по привлечению средств клиентов;

-невозобновление ссуд у которых истекает срок погашения;

-выпуск обращающихся депозитных сертификатов, облигаций;

-осуществление займов на денежном рынке в частности от Банка России;

-продажа части портфеля ценных бумаг первичного резерва.

Управление ликвидностью жизненно важно для банка, хотя и является делом непростым. Курсовая работа выполнена на примере банка «ВТБ». Сегодня ВТБ прочно занимает в России второе место по размеру активов, капитала, ресурсной базы, объемам кредитования предприятий и населения, величине чистой прибыли.

Банк старается поддерживать устойчивую базу финансирования, состоящую преимущественно из средств других банков, депозитов и долговых ценных бумаг, а также инвестировать средства в диверсифицированные портфели ликвидных активов для того, чтобы иметь возможность быстро и без затруднений выполнить непредвиденные требования по ликвидности.

Поддержание соответствия структуры баланса всем требованиям и нормативам ликвидности, при наличии постоянного контроля со стороны ответственных подразделений и коллегиальных органов, позволяет Банку своевременно и в полном объеме выполнять свои обязательства, включая обязательствам по выплате основного долга и процентов владельцам выпушенных Банком ценных бумаг.

В 2008 году Банк «ВТБ» полностью соблюдал нормативы, характеризующие его ликвидность. Однако, не смотря на это, банк «ВТБ» подвержен риску ликвидности, потенциально влияющим на способность банка ВТБ своевременно и в полном объеме выполнять свои обязательства перед владельцами выпушенных им ценных бумаг. Таким образом, в Банке разделяется управление рисками мгновенной и срочной ликвидности.

Методом управления таким риском является система установления нормативов мгновенной, текущей и долгосрочной ликвидности и контроля за ними. В целях адекватной оценки значений нормативов банком должна быть создана жесткая система анализа статей активов и пассивов, формирования резервов под все виды размещенных средств и оценки вероятности досрочного истребования клиентами своих средств (анализ рыночной ситуации и комплексная клиентская работа).

Результатом такого подхода к управлению ликвидностью является безупречная репутация банка «ВТБ» по исполнению обязательств перед клиентами, осуществление всех платежей без задержек и в полном объеме за все время деятельности.

Список литературы

1. Инструкция ЦБ РФ от 16 января 2004 г. № 110-И «Об обязательных нормативах банков».

2. Указание оперативного характера ЦБ РФ от 23 июня 2004 г.№70-Т «О типичных банковских рисках»

3. Письмо ЦБ РФ от 27 июня 2000 г. №139-Т «О рекомендациях по анализу ликвидности кредитных организаций»

4. Баканов М. И., Шеремет А. Д. Теория экономического анализа. М.: Финансы и статистика, 2006. 416 с.

5. Балабанов И. Т. Риск-менеджмент. М.: Финансы и статистика, 2007. 188 с.

6. Бочаров В.В.Комплексный финансовый анализ. СПб, Питер, 2005. 237 с.

7. Иванов В.В. Анализ ключевых факторов эффективного управления ликвидностью банков в России // Деньги и кредит, 2002, №10.

8. Лаврушин. О.И. Банковские риски. М.: КНОРУС, 2008, - 232 с.

9. Полушкин В.Ю. Анализ ликвидности коммерческих банков // Бухгалтерия и банки, 2003, № 9.

10. Поморина М. А. Управление рисками как часть процесса управления активами и пассивами банка // Банковское дело. 2004. № 3. С. 8 – 15.

11. Светлова С. Риски в банковской практике. Продолжение // Аудитор. 2003. № 3. С. 37 – 41.

12. Финансы организаций (предприятий): Учебник для вузов/Н.В. Колчина, г.Б. Поляк, Л.М. Бурмистрова и др.; Под ред. Проф. Н.В.Колчиной. – 3-е изд., перераб. и доп. – М.: ЮНИИ – ДАНА, 2006. – 368 с.

13. Коробова Г.Г. Банковское дело. Изд. с изм. - М.: Экономистъ, 2006. - 766 с.

14. Проспект ценных бумаг. Наблюдательный совет ОАО банк ВТБ. Протокол № 8, от 20 июля 2009 года, 289 с.

15. Свиридов О.Ю. Деньги, кредит, банки. - М.: МарТ, 2004. - 480 с.

16. http://www.banki.ru/banks/bank/

17. http://www.pkb.ru/

|