Реферат

Формирование портфеля ценных бумаг и управление им

Содержание

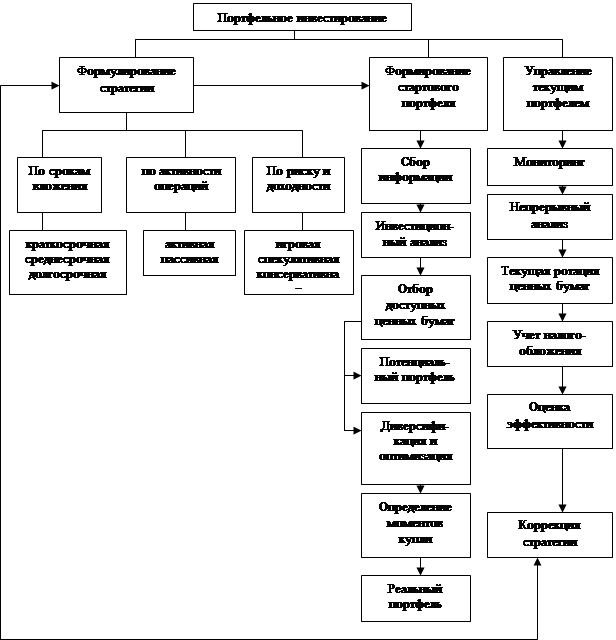

1. Схема формирования портфеля ценных бумаг

2. Принципы и цели, стратегии

3. Управление портфелем

Портфельное инвестирование

- это системное инвестирование, позволяющее при заданных инвестором начальных и граничных условиях оптимизировать (насколько это возможно в реальных условиях) как само формирование инвестиционного портфеля, так и управление им.

Рис.10.1. Формирование инвестиционного портфеля и управления им

Цели инвестирования определяют инвестиционную политику.

Консервативные инвесторы

обычно ставят себе цель сохранить имеющиеся средства и получать пусть небольшой, но стабильный и, главное, текущий доход, т.е. регулярно выплачиваемые и сравнимые с рыночной стоимостью актива дивиденды, а также иные возможные преференции. Консервативность в инвестировании чаще всего проявляют состоятельные люди и пенсионеры.

Спекулятивно настроенные инвесторы

больше интересуются размером доходов от инвестирования, чем их стабильностью. Особенно это касается игроков, которые, используя чаще всего заемные средства, не в состоянии позволить себе выигрывать меньше, чем составит плата за пользование ссудами.

Срок инвестирования.

Это весьма важное обстоятельство, способное оказать значительное влияние на конечный результат инвестирования. Определяя сроки, всегда лучше подстраховаться. Если к назначенной дате деньги не понадобились, ничего страшного - можно с легким сердцем продолжать игру.

Жесткая привязка сроков продажи к тому моменту, когда возникает острая потребность в наличных, делает инвестирование существенно более рискованным, чем в отсутствии необходимости продажи купленного актива в определенный день. Кто поручится, что именно тогда конъюнктура не окажется особенно низкой из-за кризиса, или же не ухудшится временно финансово-экономическое состояние компании, или курс не упадет по чисто техническим причинам?

Активность инвестирования

. В зависимости от частоты совершения сделок купли-продажи ценных бумаг различают пассивное и активное инвестирование (или инвесторов). Активное

инвестирование, предполагающее совершение сделок купли-продажи при каждой возможности получить доход, всегда требует значительно больше времени, сил и денежных средств на накладные расходы, чем пассивное

инвестирование, при котором сделки совершают относительно редко. Дополнительные время, силы и средства расходуют не только на совершение самих трансакций, но и на сбор и анализ информации.

Премией активному инвестору служит дополнительная прибыль от использования промежуточных (между покупкой и продажей, совершаемой пассивным инвестором) перепадов цен, но только в том случае, если активный инвестор правильно угадает и сами тренды, и моменты их сломов. Вероятно, осторожному инвестору-новичку лучше вначале больше времени и сил уделять изучению теоретических основ инвестирования. Однако практика трансакций значительно ускоряет процесс обучения.

Риск инвестирования.

По склонности к риску инвесторы бывают консерваторами

, старающимися всегда сводить риск к возможному минимуму, обусловленному лишь экономической неопределенностью, от которой никуда и никак не уйти, спекулянтами

, сознательно идущими на заранее определенный риск, и игроками, которых интересует главным образом максимизация дохода, риск не пугает.

Инвесторы, имеющие консервативные портфели, как правило, пассивны. При формировании таких портфелей целевая функция имеет смысл риска и ее минимизируют. Предпочтение отдают государственным и муниципальным ценным бумагам, небольшую часть составляют "голубые фишки" - акции и облигации наиболее надежных и крупных компаний, прошедших листинг.

Спекулянты имеют самые диверсифицированные (разнообразные по составу, финансовых инструментов) портфели и не ленятся постоянно обновлять их структуру. В ожидании высокой конъюнктуры они увеличивают рисковую часть портфеля, в ожидании спада наращивают долю наиболее надежных акций и государственных бумаг.

Инвесторы-агрессоры находятся в постоянном поиске наиболее доходных предприятий, отраслей, рыночных сегментов и рынков. Например, при снижении доходности рынка акций они, распродав все акции, переходят на другой сегмент, например на валютный рынок, если именно на нем ожидается наивысшая доходность. Крупным игрокам бывает тесно в своей стране. Когда на всех национальных рынках не ожидается достаточно высокой доходности, они переходят на международные рынки, производя глобальную диверсификацию.

Диверсификация.

Диверсификацию производят по самым различным критериям, прежде всего - по статусу собственности (государственная, муниципальная и частная). Корпоративные ценные бумаги допускают диверсификацию по капитализации, объему продаж, отраслевой и (или) региональной принадлежности, доходности, надежности, оцененности, ликвидности и т.д.

Кроме основных ценных бумаг в портфель следует включать и производные (опционы, фьючерсы и т.п.).

Степень диверсификации, как и остальные элементы инвестиционной политики, зависит от пристрастий инвестора и его финансовых возможностей.

Чем более неопределенно будущее рынка, тем глубже должна быть диверсификация, чтобы страховать инвестора от самых разных ситуаций. Если инвестор питает сильную уверенность в определенном развитии событий на фондовом (или финансовом) рынке, то имеет смысл ограничить диверсификацию, оставив в портфеле лишь инструменты, наиболее отвечающие прогнозируемой ситуации.

Например, предвидя бум на рынке акций, можно составить портфель только из этих инструментов.

В преддверии общеэкономического кризиса лучше оставить в портфеле только государственные бумаги (типа облигаций валютного займа) и "голубые фишки" - акции монополистов типа "Газпрома" и "ЕЭС России".

Конечно, когда надвигается глубокий и затяжной системный кризис, разумней всего заблаговременно (или в самом начале спада) ликвидировать портфель, сделав альтернативные вложения (в золото, недвижимость, твердые валюты и т.п.). Однако нельзя забывать о дремучей дикости российского фондового рынка, о том, что маржа здесь может выражаться в тысячах процентов. Не исключено, что частный инвестор, обладающий скромными средствами, выйдя из рынка, не сумеет на него вернуться.

Формулирование инвестиционной стратегии.

Пассивная стратегия

заключается в том, что после формирования консервативного портфеля никаких промежуточных операций до полной ликвидации портфеля не производят. Такой образ действий обычно выбирают инвесторы, не доверяющие управление своими деньгами другим людям, но не имеющие времени делать это самостоятельно.

Пассивная стратегия не обязательно всегда плоха. Составив портфель из акций, обладающих сильным потенциалом курсового роста, достаточно только периодически отслеживать их рост и обходиться без всяких трансакций.

В условиях слаболиквидного, не насыщенного акциями рынка пассивная стратегия является вынужденной для многих мелких российских инвесторов. Продав бумаги, не исчерпавшие своего потенциала на данном временном этапе, они рискуют утратить всякую возможность купить их вновь (или купить дешевле, чем продали), ибо большинство брокеров не желает работать с мелкими пакетами акций (их можно понять: слишком велики собственные инфраструктурные издержки). Кроме того, нельзя забывать о неоднократно упоминавшемся прожорливом "звере", называемом маржой.

Стратегия мониторинга рынка

предполагает непрерывное наблюдение за курсами акций, включенных в портфель, анализ текущей ситуации и прогнозирование будущей. Эта стратегия в наибольшей мере соответствует модели оптимального инвестиционного портфеля. Рисковую часть портфеля посредством необходимых трансакций поддерживают в соответствии с фондовым рынком как целым.

Сделки купли-продажи производят по мере необходимости. Например, если бумага по многим признакам явно исчерпала весь потенциал курсового роста на данном этапе времени, то ее надо продать, выбрав для этого наилучшее время. Если же, наоборот, нашлась акция-самородок с огромным потенциалом и к тому же достаточно надежная (пусть и не вполне ликвидная в данное время), ее следует купить, иногда как можно быстрее.

Стратегия активных спекуляций

предусматривает совершение трансакции всякий раз, когда они обещают хоть какую-то прибыль. Эта стратегия подходит опытным инвесторам, владельцам спекулятивных портфелей, и требует знания рынка, большой работоспособности, много времени и, наконец, удачи.

Агрессивная стратегия

состоит в активных спекуляциях высокорискованными ценными бумагами. Ее придерживаются достаточно мощные в финансовом отношении инвестиционные компании и фонды, управляемые талантливыми финансовыми менеджерами.

Иностранные инвестиционные фонды для агрессивных спекуляций, как правило, выделяют относительно небольшую часть своих капиталов, так что проигрыши по рисковым активам редко существенно отражаются на общих балансах

Сбор информации о новых видах ценных бумаг в условиях незамкнутого российского рынка, где количество акций, котируемых на биржах и во внебиржевом обороте, изменяется не только за счет распродажи государственных пакетов акций и "раскрутки" провинциальных эмитентов, но и за счет появления новых, только что акционированных компаний, очень важен.

Поиск акций - самородков по регионам - весьма трудоемкая и сложная в аналитическом плане работа, поэтому крайне существенно не упустить момент выхода таких бумаг на центральные фондовые рынки, когда эти многообещающие, но еще не успевшие сильно подорожать активы заявляют о себе и тем самым избавляют инвестора от утомительных поисков.

Цены многих акций, особенно эмитентов, которые принадлежат к отраслям, находящимся на относительном подъеме, в течение месяца после выхода на российский рынок вырастали в несколько раз. Так было почти со всеми бумагами региональных предприятий связи и телекоммуникаций, с большинством электроэнергетических компаний.

Частные инвесторы могут поучаствовать в аукционах по продаже государственных пакетов небольших предприятий, проводящихся местными фондами имуществ, хотя это обычно требует некоторого обязательного минимума знаний и опыта.

Мониторинг реального и потенциального инвестиционного портфелей предполагает непрерывное отслеживание изменений фондовых характеристик акций (трендов, надежности - доходности, ликвидности). Отслеживание потенциального портфеля позволит уменьшить время реагирования на фондовые изменения до минимума, например до часа. Наличие потенциального портфеля облегчает, как уже говорилось, подбор новых бумаг взамен исчерпавших потенциал курсового роста.

Инвестора не застанет врасплох падение (закономерное, а не случайное) котировки. Едва оно достигнет заранее определенного инвестором уровня, как тот отдаст распоряжение брокеру продать утратившие привлекательность активы и сразу купить на вырученные деньги акции подающего надежды эмитента, который теперь будет числиться не в потенциальном, а в реальном портфеле. Поскольку средний инвестор не в силах осуществлять мониторинг фондового рынка с должной быстротой и регулярностью, рационально применять стоп-приказы брокеру.

Например, если акция "А", исчерпав свой потенциал роста, начала падать в цене, то инвестор отдает брокеру стоп - приказ продать акции "А", едва их цена упадет, скажем, до 100 руб. Как только цена опускается до этого уровня, брокер продает акции "А" и одновременно выполняет стоп-приказ на покупку акций "В". Если потенциальный портфель достаточно велик, то в нем всегда найдется несколько акций, достойных заменить акцию "А" в реальном портфеле.

Быстрое реагирование на реальные изменения ценовой обстановки, как мы уже отмечали, отчасти заменяет прогнозирование (точнее, увеличивает период, через который необходимо повторять прогнозирование в отсутствие сильных внешних воздействий). Потенциальный портфель крупной инвестиционной компании или фонда должен содержать акции сотен и даже тысяч эмитентов (мониторинг, конечно, следует компьютеризировать).

Мелкому инвестору достаточно отслеживать котировки акций, которыми торгуют в РТС или РТС-2, и некоторых акций-кандидатов в самородки, первичная информация о которых получена из периодической печати.

Регулярный анализ предполагает исследование с той или иной степенью детализации изменений общеэкономической и фондовой конъюнктуры (смены стадий экономического цикла и связанных с ней изменений темпов промышленного роста или спада, инфляции, процентных ставок, курсов валют, трендов фондового рынка как целого и т.д.), состояний отраслей и положения эмитента внутри отрасли, микроэкономического состояния эмитента (прибыльности, выручки, рентабельности), сдвигов в политике государства и т.д.

Важно подчеркнуть, что анализ должен не только вскрывать произошедшие изменения, но и намечать перспективы. Это еще один повод акцентировать внимание на модели потенциального портфеля. Ведение его не затрагивает принципы мониторинга, а только увеличивает его трудоемкость. Однако увеличение трудозатрат компенсируется экономией времени и сил, расходуемых на прогнозирование, этот самый сложный элемент инвестирования, частично заменяемый быстрым реагированием на реальные изменения. Совсем прогнозирование исключать нельзя, так как реакции инвестора должны быть осознанными, иначе, пускаясь в трансакции по любому сигналу, он рискует прогореть на накладных расходах, ведь не исключено, что сигнал окажется ложным или случайным.

Текущая ротация ценных бумаг зависит от изменений, происшедших с момента формирования стартового портфеля (или с момента последних трансакций), от прогнозов, выполненных различными методами, и, конечно, от выбранной инвестиционной политики.

Сказанного выше достаточно, чтобы догадаться, как надо трансформировать структуру инвестиционного портфеля при тех или иных свершившихся или грядущих изменениях. Инвестор должен руководствоваться теми же принципами, что и при формировании портфеля. Однако подчеркнем несколько не вполне очевидных и необщепринятых правил ротации портфеля.

Ни при покупке, ни при продаже нельзя бездумно следовать модным поветриям. Конечно, если наилучший момент для продажи упущен, то наблюдать, как стабильно падают в цене ваши бумаги, очень неприятно (значительно хуже, чем следить, как растет курс не купленных вами акций), ибо вы не просто недополучаете возможную прибыль, но терпите убытки.

Тем не менее, важно отдавать себе отчет в том, что, пока вы не продали свои акции, убытки носят "бумажный" характер. В случае продажи к реальным потерям придется приплюсовать подоходный налог, комиссионные брокера и маржу при последующей покупке. (При этом надо обязательно прогнозировать динамику маржи, ибо в кризисные времена она может очень значительно увеличиваться, выходя за рамки, установленные в некризисные периоды)

Таким образом, следует правильно оценивать перспективность бумаг, затраты на трансакции и на покрытие маржи при продаже и последующей покупке одних и тех же активов.

С другой стороны, если бумага, включенная в портфель, не принесла ожидаемой прибыли и имеет плохую перспективу, то надо продавать ее как можно быстрее. Необходимо уяснить, что качество прогноза зависит не только от знаний, опыта и интеллекта аналитика, но и от везения, обусловленного принципиально неустранимым элементом неопределенности. Поэтому ошибки не только вероятны, но при достаточно большом количестве инвестиционных опытов и неизбежны.

Уменьшить влияние этих неизбежных ошибок на конечный результат инвестирования и призван портфельный подход. Не следует бояться того, что совершишь ошибку. Опасно другое - не обнаружить ее вовремя, опоздать с исправлением ее и минимизацией потерь.

Составлять альтернативные портфели полезно не только в ожидании существенных изменений конъюнктуры - это разумная превентивная мера на случай неблагоприятных событий, которые, как правило, застигают врасплох.

Имея несколько детальных сценариев, можно при наступлении "страхового случая" не паниковать, а действовать по заранее обдуманному в спокойной обстановке плану, отвечающему личным склонностям инвестора.

Если инвестор в душе игрок, то при наступлении кризиса и обвала на фондовом рынке он будет думать о том, где занять денег, чтобы побольше накупить сильно подешевевших акций, а не о переводе имеющихся средств в относительно безрисковые активы.

Склонный к умеренности инвестор уменьшит (или совсем распродаст) рисковую часть портфеля, увеличив малорисковую.

|