| МИНИСТЕРСТВО ОБРАЗОВАНИЯ И НАУКИ РОССИЙСКОЙ ФЕДЕРАЦИИ

ФЕДЕРАЛЬНОЕ АГЕНТСТВО ПО ОБРАЗОВАНИЮ

ГОСУДАРСТВЕННОЕ ОБЩЕОБРАЗОВАТЕЛЬНОЕ УЧРЕЖДЕНИЕ

ВЫСШЕГО ПРОФЕССИОНАЛЬНОГО ОБРАЗОВАНИЯ

ДАЛЬНЕВОСТОЧНАЯ АКАДЕМИЯ ГОСУДАРСТВЕННОЙ СЛУЖБЫ

Факультет экономики и права

Специальность 080107.65 «Налоги и налогообложение»

Кафедра экономики и налогообложения

ДИПЛОМНАЯ РАБОТА

ЕДИНЫЙ НАЛОГ НА ВМЕНЕННЫЙ ДОХОД КАК МЕХАНИЗМ СТИМУЛИРОВАНИЯ МАЛОГО БИЗНЕСА (НА ПРИМЕРЕ ОБЩЕСТВА С ОГРАНИЧЕННОЙ ОТВЕТСТВЕННОСТЬЮ «НИКА»)

| Студент

|

|

С.А. Годунова

|

| подпись

|

| группа 661-сз

(№ 03007)

|

|

|

| дата

|

| Научный руководитель

|

|

В.К. Резанов

|

| подпись

|

| д.э.н., профессор

|

|

|

| дата

|

Хабаровск 2010

АННОТАЦИЯ

Дипломная работа состоит из введения, трех разделов и заключения.

Во введении обосновывается актуальность выбранной темы, сформулированы цель и задачи дипломной работы, указан объект исследования, круг рассматриваемых вопросов.

Первый раздел посвящен раскрытию сущности единого налога на вмененный доход, охарактеризованы его элементы и дана характеристика малому предпринимательству, как субъекту рассматриваемого режима налогообложения.

Во второй главе дана характеристика исследуемого хозяйствующего субъекта ООО «НИКА», проведен анализ его финансово хозяйственной деятельности, и также проанализирован ЕНВД, уплачиваемый организацией в сравнении с общей системой налогообложения.

Третья глава посвящена выявлению проблем применения ЕНВД, на основе чего рассмотрены пути его совершенствования, также представлены рекомендации по улучшению хозяйствования рассматриваемой организации.

В заключении подведен итог проделанной работы, указаны вскрытые в ходе анализа недостатки в деятельности исследуемого хозяйствующего субъекта.

Дипломная работа выполнена на 89 листах, содержит 9 таблиц и библиографический список, который включает 53 источника.

СОДЕРЖАНИЕ

ВВЕДЕНИЕ

1 ТЕОРЕТИЧЕСКИЕ АСПЕКТЫ ПРИМЕНЕНИЯ СИСТЕМЫ НАЛОГООБЛОЖЕНИЯ В ВИДЕ ЕДИНОГО НАЛОГА НА ВМЕНЕННЫЙ ДОХОД ДЛЯ ОТДЕЛЬНЫХ ВИДОВ ДЕЯТЕЛЬНОСТИ

1.1 Экономическое содержание единого налога на вмененный доход как специального налогового режима

1.2 Малый бизнес как субъект специального налогового режима

1.3 Элементы налогообложения единого налога на вмененный доход

2 АНАЛИЗ СИСТЕМЫ ОБЛОЖЕНИЯ ЕДИНЫМ НАЛОГОМ НА ВМЕНЕНЫЙ ДОХОД НА ПРИМЕРЕ ООО «НИКА»

2.1. Основная характеристика предприятия

2.2. Анализ финансово-хозяйственной деятельности предприятия

2.3. Анализ единого налога, уплачиваемого организацией и его сравнение с общей системой налогообложения

3 ПУТИ ПОВЫШЕНИЯ ЭФФЕКТИВНОСТИ ПРИМЕНЕНИЯ ЕНВД

3.1 Проблемы применения системы налогообложения в виде ЕНВД

3.2 Пути совершенствования системы налогообложения в виде ЕНВД

3.3 Разработка прогнозных рекомендаций по улучшению финансового состояния предприятия

ЗАКЛЮЧЕНИЕ

СПИСОК ИСПОЛЬЗОВАННЫХ ИСТОЧНИКОВ И ЛИТЕРАТУРЫ

ВВЕДЕНИЕ

Актуальность темы. Существенной частью экономики современных государств является малый бизнес, вне зависимости от той части валового внутреннего продукта, которую он генерирует, поскольку этот сектор реально обеспечивает экономическую свободу граждан, создает новые рабочие места, часто является колыбелью новых прорывных технологий. Следовательно, задачей государства в области налогообложения является с одной стороны соблюдение своих фискальных интересов, а с другой формирование налоговой системы позволяющей развиваться малому бизнесу.

Одним из специальных налоговых режимов, формируемых в России для развития малого бизнеса является режим единого налога на вмененный доход для отдельных видов деятельности (ЕНВД). Роль единого налога на вмененный доход в формировании благоприятного налогового климата весьма существенна. Во-первых, с введением этого налога организации и индивидуальные предприниматели попадают в более прозрачную правовую среду, так как обеспечивается простота исчисления налога, что, в свою очередь, должно исключить серьезные и неосознанные налоговые нарушения.

Во-вторых, единый налог непосредственно не связан с финансовым результатом хозяйствующего субъекта, что, при прочих равных условиях, позволяет легализовать коммерческую деятельность, и в меньшей степени зависеть от контролирующих органов. Кроме того, организация или индивидуальный предприниматель, начинающие свое дело, заранее могут определить сумму единого налога – основную составляющую налоговых изъятий, а не рассчитывать на бухгалтера в вопросах минимизации налоговых платежей.

Существенная в настоящее время потребность в развитии теории и практики ЕНВД не находит соответствующего подкрепления теоретическими и методологическими разработками. В экономической литературе основное внимание уделяется изменению правового регулирования специального налогового режима в виде ЕНВД. Вышедшие в последнее время научные публикации Т.В. Гаврилиной, Т.В. Гусева, Л.С. Кириной, В. Лапача, Н.В. Лариной Л.А. Леоновой, Л.П. Павловой, И.П. Павлова, М.С. Савченко, А.В. Толкушинова, Д.Е. Фадеева, Д.Г. Черника и др. несколько расширили представление об экономическом содержании ЕНВД и внесли вклад в решение проблем повышения его эффективности.5

Однако, следует отметить, что особенности налогообложения в виде ЕНВД и направления его совершенствования не нашли в полной мере отражения в существующих научных трудах. Многие проблемы, как организаций, так и налоговых органов в отношении ЕНВД, изучены недостаточно и требуют дальнейшего их исследования и поиска путей решения.

Цель работы. Целью выпускной квалификационной работы является исследование ЕНВД как механизма стимулирования малого бизнеса на примере ООО «НИКА».

Достижение указанной цели потребовало поставить и решить следующие задачи:

- определить роль, назначение и место системы налогообложения в виде единого налога на вмененный доход для отдельных видов деятельности как специального налогового режима;

- дать характеристику малому предпринимательству, как субъекту ЕНВД, определить положительные и негативные стороны;

- исследовать особенности применения единого налога, охарактеризовать его элементы;

- проанализировать производственно-хозяйственную деятельность предприятия;

- исследовать целесообразность введения ЕНВД для предприятия, осуществляющем деятельность в сфере розничной торговли, осуществляемой через объекты стационарной торговой сети, имеющей торговые залы;

- разработаны рекомендации по совершенствованию учета и налогообложению ООО

Объектом исследования является специальный налоговый режим ЕНВД.

Предметом исследования – деятельность хозяйствующего субъекта ООО «НИКА».

Теоретико-методологической основой и эмпирической базой выпускной квалификационной работы послужили:

- теории налогообложения;

- принципы налогообложения;

- теория единого налога;

- законодательные и нормативные акты Российской Федерации по налогообложению;

- материалы Министерства Российской Федерации и Федеральной налоговой службы по налогам и сборам; Министерства финансов Российской Федерации

Хронологические рамки исследования: 2007-2009 гг.

Практическая значимость дипломной работы.

По мнению автора, в рамках дипломной работы проведен анализ системы налогообложения в виде ЕНВД, отмечены его положительные и негативные стороны, касаемые как всех предприятий малого бизнеса, так и исследуемого объекта автором. В ходе работы были высказаны предложения по улучшению состояния рассматриваемого режима и представлены рекомендации. Которые могут быть с успехом применены на данном предприятии для успешного его функционирования, улучшения финансового результата.

1

ТЕОРЕТИЧЕСКИЕ АСПЕКТЫ ПРИМЕНЕНИЯ СИСТЕМЫ НАЛОГООБЛОЖЕНИЯ В ВИДЕ ЕДИНОГО НАЛОГА НА ВМЕНЕННЫЙ ДОХОД ДЛЯ ОТДЕЛЬНЫХ ВИДОВ ДЕЯТЕЛЬНОСТИ

1.1

Экономическое содержание единого налога на вмененный доход как специального налогового режима

Важнейшим условием обеспечения экономического роста, развития предпринимательской активности, ликвидации теневой экономики, возврата в страну вывезенных капиталов, а также повышения инвестиционной активности хозяйствующих субъектов является осуществляемая в стране налоговая реформа, которая связана, прежде всего, с совершенствованием действующего законодательства о налогах и сборах. Основными задачами реформирования российской налоговой системы являются:

- снижение налогового бремени на законопослушных налогоплательщиков, путем снижения налоговых ставок, объектов обложения и налоговых баз, изменения порядка исчисления и уплаты налогов;

- обеспечение соблюдения принципа справедливости налоговой системы за счет выравнивания условий налогообложения для всех хозяйствующих субъектов, отмены неэффективных и оказывающих наиболее негативное влияние на предпринимательскую деятельность налогов и сборов, исключение из механизмов применения конкретных налогов тех норм, которые искажают их экономическое содержание;

- упрощение налоговой системы путем:

а) установления исчерпывающего перечня налогов и сборов при одновременном сокращении их числа;

б) минимизации налогов и сборов, имеющих целевую направленность;

в) максимальной унификации действующих режимов налогообложения;

- достижение оптимальной комбинации между динамичностью и стабильностью налоговой системы, что позволит налогоплательщикам осуществлять планирование налоговых платежей в текущем периоде и на длительную перспективу;

- повышение качества и эффективности налогового администрирования, в результате чего возрастает уровень собираемости налогов и сборов.

Действующей налоговой системой Российской Федерации установлены общие и специальные режимы налогообложения. Приведенные выше задачи проводимой налоговой реформы актуальны и относятся не только к общему режиму, но, в равной степени, и к специальным. Если общий режим обложения может применяться ко всем налогоплательщикам, то специальные налоговые режимы действуют в отношении отдельных групп хозяйствующих субъектов. В соответствии с действующим законодательством специальным налоговым режимом признается особый порядок исчисления и уплаты налогов и сборов в течении определенного периода времени, применяемый в случаях и в порядке, установленных Налоговым кодексом и применяемыми в соответствии с ним федеральными законами. При установлении специальных налоговых режимов элементы налогообложения, а также налоговые льготы определяются в порядке, предусмотренном НК РФ.[1]

Из этого определения следуют четыре важнейшие особенности специальных налоговых режимов. Во-первых, отмеченный выше локальный характер, поскольку конкретные специальные налоговые режимы устанавливаются для отдельных групп плательщиков. Поэтому при установлении специальных налоговых режимов возникает сложная методологическая проблема выбора критериев для включения налогоплательщиков в группу, имеющую право на применение данного режима. Чем большее число плательщиков может применять специальный режим, тем в меньшей степени он должен отличаться от общего режима. И наоборот, чем более существенны отличия между общим и специальным режимом, чем существеннее льготы у последнего, тем более строгими должны быть критерии, ограничивающие перечень и численность хозяйствующих субъектов, включенных в состав плательщиков специального режима.

Во-вторых, специальные налоговые режимы устанавливаются и действуют в течение определенного периода времени. Поэтому важно правильно определить моменты времени, когда на такой режим должны быть переведены конкретные категории налогоплательщиков и, когда действие специального налогового режима для них должно быть прекращено. При этом следует помнить о такой важной сущности особенности налогов, которая состоит в том, что «налоги составляют общее условие хозяйствования и не могут быть инструментом оперативного управления. Эффективность дискреционной фискальной политики в части налогов не слишком высока в силу временных запаздываний, объективно существующих между возникновением проблемы и ее осознанием, между осознанием и принятием решения, между решением и его результатом».[2]

В-третьих, элементы налогообложения определяются в порядке установленном НК РФ, а потому, чтобы специальный налоговый режим был установлен, основной налоговый закон должен определить:

- налогоплательщиков;

- объекты обложения;

- налоговую базу;

- налоговый период;

- налоговую ставку;

- порядок исчисления налога;

- порядок и сроки уплаты налога.

В-четвертых, не смотря на то, что специальные налоговые режимы являются по своей сущности льготными налоговыми режимами по сравнению с общим, их элементом обложения могут быть дополнительные налоговые льготы, которые также определяются в соответствии с НК РФ.

Специальные налоговые режимы отличаются от общего режима налогообложения тем, что они являясь активным действенным инструментом государственной фискальной политики, позволяют налогам и налоговой системе страны в целом реализовать свою регулирующую функцию.

К специальным налоговым режимам относятся;

- система налогообложения для сельскохозяйственных товаропроизводителей (единый сельскохозяйственный налог);

- упрощенная система налогообложения;

- система налогообложения в виде единого налога на вмененный доход для отдельных видов деятельности

- система налогообложения при выполнении соглашений о разделе продукции.

Все специальные налоговые режимы выступают нерыночными инструментами регулирования экономики, поскольку направлены на создание более выгодных экономических условий ведения предпринимательской деятельности для определенного круга хозяйствующих субъектов. Поэтому введение специальных налоговых режимов должно быть обоснованным, а для этого должна быть точно определена цель применения налогового режима.

Специальный налоговый режим, получивший название системы налогообложения в виде единого налога на вмененный доход для отдельных видов деятельности, относится к субъектным налоговым режимам, поскольку установлен для определенной группы плательщиков. Он применяется с целью стимулирования развития малого предпринимательства.

В странах с рыночной экономикой, где малый бизнес производит существенную часть ВВП или где занята значительная часть населения, важно собрать с него налоги. В этих случаях часто устанавливается налоговый режим в форме вмененного налога, несмотря на отмечаемые в научной и экономической литературе недостатки. Как правило, вмененный налог устанавливают относительно низким, чтобы снизить его возможное неблагоприятное влияние на экономическую активность организаций и предпринимателей с относительно низкой фактической доходностью. Поэтому специальный налоговый режим выполняет не только фискальную функцию, но и регулирующую, и таким образом, сочетает две важнейшие налоговые функции.

Особое внимание заслуживает объект обложения единым налогом, представляющий собой вмененный (потенциальный, предполагаемый) доход хозяйствующих субъектов в отдельных непроизводственных сферах деятельности, который рассчитывается на основе ряда показателей таких, как базовый уровень доходности и корректирующие коэффициенты.

С экономической точки зрения доходы в рамках народного хозяйства в целом делятся на первичные и производные.

Первичные доходы образуются в сфере материального производства в процессе создания и распределения национального дохода. К ним относятся заработная плата, рента, перераспределенная прибыль и процентные платежи.

В свою очередь, к производным доходам относятся доходы отраслей непроизводственной сферы (здравоохранения, образования, культуры, искусства, сферы услуг, торговли, общественного питания и т.д.), которые образуются за счет перераспределения национального дохода, созданного в отраслях материального производства.

Основными каналами перераспределения в данном случае являются оплата услуг населением занятым в материальном производстве, оплата услуг предприятиями материального производства, кредитно-финансовая система, система ценообразования, а также взносы в общественные и благотворительные организации.

Таким образом, доходы, подпадающие под налогообложение единым налогом на вмененный доход, относятся к группе производных доходов. Однако при этом следует подчеркнуть, что определение величины данных доходов производится на основе своеобразного согласования между государственными органами и налогоплательщиками, т.е. достаточно субъективно.

Малый бизнес нуждается в поддержке со стороны государства, в том числе с помощью налоговых механизмов в силу следующих объективно действующих причин. Во-первых, у хозяйствующих субъектов, относящихся к малому бизнесу, издержки, связанные с уплатой налоговых платежей выше, чем у других категорий налогоплательщиков, если их исчислить на единицу полученного дохода. Кроме того, организации в отличие от индивидуальных предпринимателей могут использовать и используют для расчета налоговых обязательств данные бухгалтерского учета, который ведется для решения задач управления. Во-вторых, субъекты малого предпринимательства быстрее приспосабливаются к постоянным изменениям конъюнктуры рынка, а поэтому у них большее внимание уделяется краткосрочному, чем средне- и долгосрочному планированию. В-третьих, именно малому бизнесу принадлежит приоритет в решении проблем снижения безработицы и в формировании «среднего» класса независимых, самодостаточных граждан. Последняя причина приобрела в настоящее время особую актуальность в Российской Федерации, поскольку относительно низкая прослойка среднего класса обостряет многие социально-экономические проблемы, связанные с формированием рыночного национального хозяйства.

Исходя из этих причин для развития российской экономики особенно важно введение режима налогообложения для малого предпринимательства, устанавливающего меньшую налоговую нагрузку, т.е. более льготного по сравнению с общим режимом налогообложения.

Круг плательщиков, которые могут быть переведены на эту систему налогообложения - это организации и индивидуальные предприниматели, которые значительную часть расчетов с покупателями и заказчиками осуществляют в наличной форме.

Система налогообложения в виде единого налога на вмененный доход направлена на решение следующих задач:

- экономия расходов налогоплательщиков на ведение налогового учета;

- снижение налогового бремени;

- упрощение порядка исчисления и уплаты налогов;

- повышение качества и эффективности налогового администрирования и на этой основе обеспечение роста уровня собираемости налогов;

- увеличение налоговых поступлений в бюджет и внебюджетные фонды за счет повышения предпринимательской активности налогоплательщиков.

Центральное место в этом специальном налоговом режиме отведено единому налогу на вмененный доход. Имеющиеся методические особенности его взимания принципиально отличают его от большинства налогов, входящих в налоговую систему страны. Первая особенность заключается в том, что сумма этого прямого налога не зависит от фактических результатов финансово-хозяйственной деятельности плательщиков, а поэтому налоговая база и сумма налога могут исчисляться еще до начала налогового периода. Срок уплаты налога, а не авансовых платежей, в связи с этим может устанавливаться также до начала налогового периода. Эта особенность налога проявляется еще в том, что правовой основой его взимания не предусмотрена возможная корректировка суммы налога, исходя из фактически полученного дохода. В этой особенности содержится опасность нарушения важнейшего принципа налогообложения, к закрепленный в ст. 3 НК РФ и который определяет, что при установлении налогов учитывается фактическая способность налогоплательщика к уплате налога.

Налог, в этом состоит его второе отличие, уплачивается в твердой сумме прямо пропорциональной фактической величине объемных показателей (измеренных в натуральных или трудовых единицах), адекватно отражающих размер производства и реализации товаров (работ, услуг) по тем видам деятельности, которые облагаются налогом. Это связано с тем, что объектом обложения единым налогом на вмененный доход является расчетная величина потенциально возможного к получению облагаемого дохода налогоплательщика от осуществления им предпринимательской деятельности.

Размер дохода определяется государством, зависит от потенциальных возможностей налогоплательщика, которые связаны, как правило, с владением и распоряжением имеющегося у него имущества или применением трудовых ресурсов.

Налоговая база для каждого плательщика определяется не по данным бухгалтерского учета, а на основе определенной опосредованным, расчетным путем доходности различных видов предпринимательской деятельности в соответствующих условиях места (региона) и времени. Расчет вмененного (потенциального) дохода привязан к установленному перечню относительно легко проверяемых в результате осуществления налогового контроля показателей, измеренных в натуральных или трудовых единицах измерения и отражающих размер деятельности плательщика.

Вмененный доход корректируется с помощью коэффициентов, позволяющих учесть действие широкого спектра факторов, влияющих на его величину. Для получения значений величины вмененного дохода и коэффициентов могут использоваться данные статистических обследований, информация, полученная налоговыми органами при проведении контрольных мероприятий, а также сведения и результаты оценок независимых организаций.

Основной проблемой применения данного налогового режима выступает проблема определения величины вмененного налога. В случае завышения сумм вмененного дохода взимание налога может привести к прекращению предпринимательской деятельности хозяйствующими субъектами или к их уходу в теневую экономику. Наоборот, низкие суммы налога приводят к потерям для бюджета. Поэтому ключевая проблема применения единого налога на вмененный доход – это определение его оптимальной величины при учете интересов налогоплательщиков и государства.

Несмотря на объективно существующие трудности методологического характера в решении данной проблемы, доктор экономических наук Е.А. Кирова считает абсолютно обоснованным выбор именно вмененного дохода в качестве объекта обложения. «Во-первых, именно с целью извлечения дохода осуществляется предпринимательская деятельность. Поэтому обложение налогом получаемого дохода, безусловно, целесообразно. Во-вторых, полученный доход является реальным источником уплаты единого налога. В-третьих, субъекты предпринимательства не уплачивают других налогов с дохода (предприниматели платят налог на доходы физических лиц, а организации налог на прибыль только с доходов, не подлежащих обложению единым налогом на вмененный доход). «В-четвертых, налог на вмененный доход широко используется в практике многих стран (например, США, Испании, Франции и т.д.)».

Правильно выбранная методика исчисления налога является гарантией повышения качества налогового администрирования и его эффективности, поскольку основным объектом контроля выступает не фактически полученный доход, размер которого трудно проверить. Этот специальный налоговый режим позволяет организовать результативную проверку, обеспечивающую получение достоверных данных о величине показателей, от которых прямо пропорционально зависит размер потенциального дохода. В этом заключается вторая особенность системы обложения в виде единого налога на вмененный доход от отдельных видов деятельности.

Третья отличительная особенность состоит в том, что налоговый режим имеет сплошной характер, т.е. является обязательным к применению всеми без исключения налогоплательщиками, осуществляющими предпринимательскую деятельность в определенных сферах. Поэтому ни один налогоплательщик не может по своему желанию отказаться от его применения.

Четвертое отличие этого режима позволяет государству упростить систему налогообложения для субъектов малого и среднего предпринимательства. Единым налогом заменяется совокупность налоговых платежей, исчисляемых и уплачиваемых при общем режиме налогообложения, что должно упрощать работу финансовых и бухгалтерских служб хозяйствующих субъектов и позволить им снизить затраты различных ресурсов на организацию и ведение учета.

Особенностью данного налогового режима может быть отсутствие льгот, которые в налогообложении выступают в качестве важнейшего, если не основного инструмента выполнения налогами регулирующей функции. Нельзя не согласиться с мнением И. Горского, который полагает, что льготы как элемент налога «как раз и устанавливаются вопреки логике налога, являясь внешним, случайным вмешательством в налог, тогда как из самого налога никак не следуют какие-то поблажки или исключения. В этом отношении льгота куда больше говорит о политических пристрастия, профессиональной принадлежности ее автора, чем о налоге». И несмотря на это, льготы были и будут устанавливаться по большинству налогов, хотя они увеличивают затраты на ведение налогового учета и осуществление контрольных мероприятий. Но льготы, нарушая общие условия хозяйствования у различных категорий налогоплательщиков, необходимы для решения не столько экономических, сколько социальных задач, стоящих перед государством. Что же касается ЕНВД, то поскольку это специальный налоговый режим, то он ставит плательщиков в особые условия налогообложения в целом и, таким образом, является льготным по своей сути, но не исключает установления дополнительных льгот.

Таким образом, применение системы налогообложения в виде единого налога на вмененный доход для отдельных видов деятельности требует решения следующих методологических проблем:

- выбор критериев для включения налогоплательщиков в группу, переводимую на данную систему налогообложения;

- выбор момента времени установления и отмены действия системы налогообложения для конкретных категорий налогоплательщиков;

- установление элементов налогообложения, и прежде всего разработка методики расчета вмененного дохода, определение базовой доходности и корректирующих коэффициентов, выбор физического показателя;

- достижение оптимальной координации федерального и регионального законодательства.

1.2

Малый бизнес как субъект специального налогового режима

Мировая практика убедительно свидетельствует, что даже в странах с развитой рыночной экономикой малое предпринимательство оказывает существенное влияние на развитие народного хозяйства, решение социальных проблем, увеличение численности занятых работников». По численности работающих, по объему производимых и реализуемых товаров, выполняемых работ и оказываемых услуг субъекты малого предпринимательства в отдельных странах занимают ведущую роль.

Субъекты малого предпринимательства как субъекты рыночной экономики имеют как преимущества, так и недостатки. Анализируя зарубежный и отечественный опыт развития малого предпринимательства, можно указать на следующие его преимущества: более быстрая адаптация к местным условиям хозяйствования; большая независимость действий субъектов малого предпринимательства; гибкость и оперативность в принятии и выполнении принимаемых решений; относительно невысокие расходы, особенно затраты на управление; большая возможность для индивидуума реализовать свои идеи, проявить свои способности; более низкая потребность в капитале и способность быстро вводить изменения в продукцию и производство в ответ на требования местных рынков; относительно более высокая оборачиваемость собственного капитала и др. Так, в докладе Международного бюро труда отмечается, что малые и средние предприятия располагают значительными конкурентными преимуществами, часто требуют меньше капиталовложений в расчете на одного работника по сравнению с крупными предприятиями, широко используют местные материальные и трудовые ресурсы. Собственники малых предприятий более склонны к сбережениям и инвестированию, у них всегда высокий уровень личной мотивации в достижении успеха, что положительно сказывается в целом на деятельности предприятия. Субъекты малого предпринимательства лучше знают уровень спроса на местных (локальных) рынках, часто товары производят по заказу конкретных потребителей, дают средства к существованию большему количеству людей, чем крупные предприятия, тем самым содействуют подготовке профессиональных работников и распространению практических знаний. Малые и средние предприятия по сравнению с крупными в отдельных странах занимают доминирующее положение как по числу, так и по удельному весу в производстве товаров, выполнении работ, оказании услуг.

В то же время субъектам малого предпринимательства свойственны и определенные недостатки, среди которых следует выделить самые существенные: более высок уровень риска, поэтому высокая степень неустойчивости положения на рынке; зависимость от крупных компаний; недостатки в управлении делом; слабая компетентность руководителей; повышенная чувствительность к изменениям условий хозяйствования; трудности привлечении дополнительных финансовых средств и получении кредитов; неуверенность и осторожность хозяйствующих партнеров при заключении договоров (контрактов) и др. Конечно, недостатки и неудачи в деятельности субъектов малого предпринимательства определяются как внутренними, так и внешними причинами, условиями функционирования малых предприятий.

Как показывает опыт, большинство неудач малых фирм связано с менеджерской неопытностью или профессиональной некомпетентностью собственников малых и средних предприятий.

Практика деятельности американских малых фирм свидетельствует о том, что наличия одного предпринимательского опыта и хватки недостаточно. В современном малом бизнесе крайне необходимы специальные знания. Обычно новый бизнес начинает либо коммерсант, почти ничего не знающий о производстве, либо инженер, который ничего не знает о коммерции. Нередко владелец малой фирмы имеет слишком мало опыта в управлении специфическими структурами бизнеса.

Шансы фирмы на успех повышаются по мере ее взросления. Фирмы, долго существующие при одном владельце, приносят более высокий и стабильный доход, чем фирмы, которые часто меняют владельцев. Американская статистика показывает, что женщины - владельцы малых фирм более удачливы в бизнесе, чем мужчины. В ходе исследований отмечается, что преуспевают те малые предприниматели, которые много работают, но в то же время не переходят в своей деятельности рамки здравого смысла.

На неудачах малого бизнеса сказывается невысокая квалификация предпринимателей. Предприниматели, уже накопившие опыт ведения дел в маленьких фирмах, как правило, более удачливы. Если в управлении фирмы участвует не один человек, а предпринимательская команда состоит из двух, трех или четырех лиц, шансы на выживание выше, поскольку коллективное принятие решения более профессионально. На живучести малых фирм сказываются и размеры финансирования на первом этапе. Чем больше первоначальный капитал, вложенный в фирму, тем больше возможностей ее сохранения в кризисные периоды.

Постоянный поиск то появляющихся, то исчезающих общественных потребностей и непрерывное приспособление к ним составляют основу стратегии малого бизнеса.

Для экономики в целом деятельность малых компаний оказывается важным фактором повышения ее гибкости. По уровню развития малого бизнеса специалисты даже судят о способности страны приспосабливаться к меняющейся экономической обстановке.

Анализ экономической литературы и фактических статистических данных о деятельности субъектов малого предпринимательства убедительно свидетельствует об усилении роли малых предприятий даже в странах с развитой рыночной экономикой, хотя устойчивость малых предприятий относительно низкая. При росте численности малых предприятий, развитой инфраструктуре и государственной поддержке малое предпринимательство является важным фактором решения экономических, социальных задач, а также занятости населения. Как правило, развитие малого предпринимательства является условием решения следующих проблем:

формирование конкурентных, цивилизованных рыночных отношений, способствующих лучшему удовлетворению потребностей населения и общества;

расширение ассортимента и повышение качества товаров, работ, услуг. Стремясь к удовлетворению запросов потребителей, малый бизнес способствует повышению качества товаров, работ, услуг и культуры обслуживания;

приближение производства товаров и услуг к конкретным потребителям;

содействие структурной перестройке экономики. Малое предпринимательство придает экономике гибкость, мобильность, маневренность;

привлечение личных средств населения на развитие производства. Партнеры в малых предприятиях вкладывают свои капиталы в дело с большей заинтересованностью, чем в крупных;

создание дополнительных рабочих мест, сокращение уровня безработицы;

способствование более эффективному использованию творческих возможностей людей, раскрытию их талантов, развитию различных видов ремесел, народных промыслов;

вовлечение в трудовую деятельность отдельных групп населения, для которых крупное производство налагает определенные ограничения (домохозяйки, пенсионеры, инвалиды, учащиеся);

формирование социального слоя собственников, владельцев, предпринимателей;

активизация научно-технического прогресса;

содействие крупным предприятиям путем изготовления и поставки комплектующих изделий и оснастки, создание вспомогательных и обслуживающих производств;

освобождение государства от низкорентабельных и убыточных предприятий за счет их аренды и выкупа.

Все эти и другие экономические и социальные функции малого предпринимательства ставят его развитие в разряд важнейших государственных задач.

Практика показывает, что технический прогресс, наиболее полное удовлетворение потребительского спроса сегодня во многом определяются эффективностью работы небольших предприятий. Высокие темпы внедрения нововведении, мобильность технологических изменений, внедрение изобретений, быстрый рост сферы услуг и занятости, острая ценовая и неценовая конкуренция, ведущая, с одной стороны, к снижению цен, а с другой - к тому, что потребитель получает продукцию и услуги высокого качества, возможность для государства получать большие средства в форме налоговых поступлений - все это и составляет вклад малых предприятий в экономику страны.

Однако, анализируя предпринимательскую среду, можно выделить ряд причин, тормозящих развитие малого предпринимательства, несмотря на усиление внимания к этой проблеме государства и многих субъектов Российской Федерации.

Во-первых, сложная экономическая обстановка, царящая в стране: инфляция, спад производства, разрыв хозяйственных связей, ухудшение платежной дисциплины, высокий уровень процентных ставок, слабая правовая защищенность предпринимателей.

Во-вторых, низкий уровень организационно-экономических и правовых знаний предпринимателей, отсутствие должной деловой этики, хозяйственной культуры как в малом бизнесе, так и в государственном секторе.

В-третьих, негативное отношение определенной части населения, связывающей предпринимательство напрямую только с посредничеством, куплей-продажей.

В-четвертых, неотработанность организационных и правовых основ регулирования развития предпринимательства на региональном уровне.

- В-пятых, слабость действия механизма государственной поддержки малого предпринимательства.

Сложившаяся экономическая ситуация негативно воздействует на малое предпринимательство по всем направлениям. Одним из важнейших механизмов стимулирования малого бизнеса является упрощенная система налогообложения в виде единого налога на вмененный доход. Рассмотренный автором в данной дипломной работе.

1.3

Элементы налогообложения единого налога на вмененный доход

С 1 января 2003 г. Федеральным законом от 24.07.02 г. № 104-ФЗ установлен специальный налоговый режим «Система налогообложения в виде единого налога на вменённый доход для отдельных видов деятельности», Налоговый кодекс Российской Федерации дополнен новой главой 26.3 с таким же названием. Замена налогового режима, действовавшего в соответствии с Федеральным законом от 31.07.98 г. № 148-ФЗ «О едином налоге на вменённый доход для отдельных видов деятельности», означает, что установлен не новый налог, а введен специальный налоговый режим, заменяющий ряд налогов одним налогом.

Практически все специальные налоговые режимы относятся к федеральным специальным налоговым режимам. Исключением является система налогообложения в виде единого налога на вмененный доход для отдельных видов деятельности, которая не устанавливается на федеральном уровне. Данная система налогообложения вводится в действие законами субъектов Российской Федерации. Тем самым субъект Российской Федерации самостоятельно решает вопрос о введении, в том числе о дате введения на своей территории данной системы налогообложения. С 2006 г. эта система приобретает статус местного специального налогового режима. При этом представительные органы власти субъектов РФ и местного самоуправления не вправе устанавливать в налоговых нормативных актах такие элементы налогообложения, как объект налогообложения, налоговая база; налоговый период; порядок исчисления налога. Они определяются только в главе 26.3 НК РФ.

Немаловажным является и тот факт, что данная глава существенно сокращает полномочия региональных властей по уточнению элементов единого налога: они могут только выбирать из закрытого перечня, приведенного в ст. 346.26 НК РФ виды деятельности, по которым в данном регионе вводится единый налог, и устанавливать величину корректирующего коэффициента базовой доходности К2, учитывающего совокупность прочих особенностей ведения предпринимательской деятельности, в том числе ассортимент товаров (работ, услуг), сезонность, время работы, величину доходов и иные особенности. Все остальные элементы налога установлены единообразно для всех регионов, что способствует укреплению единого экономического пространства страны. Вместе с тем, введение в действие главы 26.3 НК РФ не является безусловным основанием для применения специального налогового режима. Возможность применять данный специальный налоговый режим возникает при условии его введения на территории субъекта Российской Федерации.

В отличие от ранее действовавшего закона данная глава устанавливает только специальный налоговый режим, но не регламентирует особенности ведения бухгалтерского учета. Поскольку Федеральный закон от 31.07.98 № 148-ФЗ утрачивает силу с 01.01.2003 г., у организаций формально исчезает обязанность вести раздельный бухгалтерский учет по видам деятельности, облагаемым единым налогом и остающимся под общим режимом налогообложения. Требования по ведению раздельного учета сохранены только для налогового учета. П. 7 ст. 346.26 НК РФ предписывает ведение раздельного учета при наличии помимо видов деятельности, подлежащих налогообложению единым налогом, иных видов деятельности, подпадающих под общий режим налогообложения. Однако в отличие от п. 6 данной статьи в нем не указано, о каком учете (налоговом или бухгалтерском) идет речь. Это обстоятельство представляется существенным, поскольку ст. 120 НК РФ предусматривает санкции за нарушение именно бухгалтерского, а не налогового учета[3]

.

Единый налог на вмененный доход представляет собой сравнительно новую форму налоговых отношений хозяйствующих субъектов с налоговыми органами. Необходимость введения единого налога на вмененный доход обусловлена тем, что на практике сложно, а порою даже невозможно получить полную информацию о доходах юридических и физических лиц, осуществляющих предпринимательскую деятельность без образования юридического лица, в таких сферах деятельности, где производится оплата товаров, работ и услуг за наличный расчет. К наличному расчету приравнивается продажа с проведением расчетов посредством кредитных и иных карточек, по расчетным чекам банков, по перечислению со счетов в банках и иных кредитных организациях по поручениям физических лиц, а также передача товаров (выполнение работ, оказание услуг) в обмен на другие товары (работы, услуги). Наиболее распространенными видами деятельности при этом являются: торговля, общественное питание, бытовое обслуживание населения, ремонтно-строительная деятельность и т.п. В этих условиях государство на основе данных, полученных путем статистических исследований, в ходе проверок налоговых и иных государственных органов, а также оценки независимых организаций вменяет налогоплательщику определенную сумму дохода, которая может быть положена в основу для исчисления налоговой базы.

Если организация или индивидуальный предприниматель осуществляют свою деятельность на территории субъекта РФ, в котором введен единый налог, а также вид предпринимательской деятельности, подпадающий под обложение единым налогом, переход на уплату единого налога носит обязательный, а не добровольный характер. К примеру, если организация (или индивидуальный предприниматель) оказывает услуги по ремонту часов и ювелирных изделий, и на этой территории введен единый налог, то такая организация (или индивидуальный предприниматель) не имеет права не перейти на уплату единого налога. В ст. 346.26 НК РФ приведен перечень видов деятельности, который расширению не подлежит. Это означает, что единым налогом могут облагаться не все виды деятельности, перечисленные в п. 2 данной статьи, но на предпринимательскую деятельность, не перечисленную в п. 2, законы субъектов РФ распространяться не могут.

Перечень бытовых услуг, на которые может распространяться действие главы 26.3 НК РФ, не является закрытым. Это означает, что субъекты РФ при принятии законов о порядке введения на своей территории единого налога должны конкретизировать эти услуги. В целях главы 26.3 НК РФ бытовые услуги – это платные услуги, оказываемые физическим лицам, классифицируемые в соответствии с Общероссийским классификатором услуг населению. Обложению единым налогом подлежит оказание автотранспортных услуг по перевозке пассажиров и грузов, осуществляемых организациями и индивидуальными предпринимателями, использующими не более 20 автомобилей. При этом основанием для перехода на уплату единого налога является факт непосредственного использования транспортных средств для извлечения дохода, а находятся ли данные автомобили в собственности, или арендованы, или получены в безвозмездное пользование – значения не имеет.

Налогоплательщики ЕНВД

Влияние налога на результаты экономической деятельности налогоплательщиков и пополнение бюджета зависит не только от нормативных актов, устанавливающих элементы налога, но и от правоприменительной практики налоговых органов по этому налогу, т.е. от администрирования налога. В силу специфики единого налога на вмененный доход для отдельных видов деятельности основой успешности его администрирования является выявление налогоплательщиков и объектов, подпадающих под действие единого налога на вмененный доход.

Налогоплательщиками ЕНВД являются организации и индивидуальные предприниматели, если одновременно соблюдаются следующие условия:

- на территории осуществления ими предпринимательской деятельности в установленном порядке введен ЕНВД;

- в местном нормативном правовом акте о ЕНВД в числе видов предпринимательской деятельности, облагаемых этим налогом, упомянут и вид деятельности, который осуществляет организация (предприниматель).

Пункт 2 ст. 346.26 НК РФ содержит исчерпывающий перечень видов предпринимательской деятельности, в отношении которых представительные органы вправе принять решение о введении ЕНВД. В их числе розничная торговля, общественное питание, бытовые, ветеринарные услуги, услуги по ремонту, техническому обслуживанию и мойке автотранспортных средств, распространение и (или) размещение наружной рекламы и др.

Организации и индивидуальные предприниматели, осуществляющие виды предпринимательской деятельности, обязаны встать на учет в налоговом органе:

по месту осуществления предпринимательской деятельности;

по месту нахождения организации (месту жительства индивидуального предпринимателя), в том случае если осуществляемая ими деятельность попадает в следующий список

:

- оказание автотранспортных услуг по перевозке пассажиров и грузов;

- развозная и разносная розничная торговля;

- размещение рекламы на транспортных средствах.

Постановка на учет организации или индивидуального предпринимателя в качестве налогоплательщика единого налога, которые осуществляют предпринимательскую деятельность на территориях нескольких административных территорий и где действует несколько налоговых органов, осуществляется в том налоговом органе, на подведомственной территории которого расположено место осуществления предпринимательской деятельности, указанное первым в заявлении о постановке на учет.

Организации или индивидуальные предприниматели, которые подлежат постановке на учет в качестве налогоплательщика единого налога, подают в налоговые органы в течение пяти дней заявление со дня начала осуществления предпринимательской деятельности

и производить уплату единого налога, установленного в этом субъекте Российской Федерации.

Налоговый орган, в свою очередь, в течение пяти дней со дня получения заявления выдает уведомление о постановке на учет организации или индивидуального предпринимателя в качестве налогоплательщика единого налога.

Снятие с учета налогоплательщика единого налога при прекращении им предпринимательской деятельности, подлежащей налогообложению единым налогом, осуществляется на основании заявления, поданного в налоговый орган в течение пяти дней со дня прекращения предпринимательской деятельности, облагаемой единым налогом.

Налоговый орган в течение пяти дней со дня получения от налогоплательщика заявления о снятии с учета в качестве налогоплательщика единого налога направляет ему уведомление о снятии его с учета.

Единый налог не применяется в отношении видов предпринимательской деятельности, в случаях[4]

:

1. Деятельность, подпадающая под ЕНВД, осуществляется в рамках договора простого товарищества (договора о совместной деятельности).

2. Налогоплательщики ЕСХН реализуют произведенную ими сельскохозяйственную продукцию, включая продукцию первичной переработки, произведенную из сельскохозяйственного сырья собственного производства, в рамках облагаемой ЕНВД деятельности по розничной торговле и общественному питанию[5]

.

Право на применение ЕНВД в отношении розничной торговли отсутствует не только у сельхозпроизводителей, реализующих собственную продукцию, но и у любых иных производителей, которые решат осуществлять деятельность по продаже собственной продукции в розницу[6]

.

На уплату единого налога не переводятся:

1) организации и индивидуальные предприниматели, среднесписочная численность работников которых за предшествующий календарный год, определяемая в порядке, устанавливаемом федеральным органом исполнительной власти, уполномоченным в области статистики, превышает 100 человек[7]

;

2) организации, в которых доля участия других организаций составляет более 25 процентов. Указанное ограничение не распространяется на организации, уставный капитал которых полностью состоит из вкладов общественных организаций инвалидов, если среднесписочная численность инвалидов среди их работников составляет не менее 50 процентов, а их доля в фонде оплаты труда - не менее 25 процентов, на организации потребительской кооперации, а также на хозяйственные общества, единственными учредителями которых являются потребительские общества и их союзы;

3) индивидуальные предприниматели, перешедшие в соответствии с главой 26.2 настоящего Кодекса на упрощенную систему налогообложения на основе патента по видам предпринимательской деятельности, которые по решениям представительных органов муниципальных районов, городских округов, законодательных (представительных) органов государственной власти городов федерального значения Москвы и Санкт-Петербурга переведены на систему налогообложения в виде единого налога на вмененный доход для отдельных видов деятельности;

4) учреждения образования, здравоохранения и социального обеспечения в части предпринимательской деятельности по оказанию услуг общественного питания, предусмотренной подпунктом 8 пункта 2 статьи 346.26 НК РФ (площадь зала обслуживания посетителей не более 150 квадратных метров по каждому объекту организации), если оказание услуг общественного питания является неотъемлемой частью процесса функционирования указанных учреждений и эти услуги оказываются непосредственно этими учреждениями;

5) организации и индивидуальные предприниматели, осуществляющие виды предпринимательской деятельности, в части оказания услуг по передаче во временное владение и (или) в пользование автозаправочных станций и автогазозаправочных станций[8]

.

Объектом налогообложения для применения ЕНВД признается вмененный доход налогоплательщика[9]

.

Вмененный доход - это потенциально возможный доход налогоплательщика ЕНВД, рассчитываемый с учетом совокупности условий, непосредственно влияющих на получение указанного дохода, и используемый для расчета величины ЕНВД по установленной ставке[10]

.

Таким образом, законодатель вменил налогоплательщику тот доход, который потенциально может быть им получен при осуществлении той или иной деятельности (с учетом различных факторов, оказывающих влияние на реальный доход, таких, как место и фактическое время ведения деятельности, сезонность и т.д.).

Налоговой базой для исчисления ЕНВД признается величина вмененного дохода.

Рассчитывается она как произведение базовой доходности по определенному виду предпринимательской деятельности, исчисленной за налоговый период, и величины физического показателя, характеризующего данный вид деятельности[11]

.

При этом базовая доходность корректируется (умножается) на коэффициенты К1 и К2[12]

.

Таким образом, налоговая база рассчитывается так:

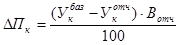

НБ = (БД * К1 * К2) * ФП, (1.1)

где НБ - налоговая база;

БД - базовая доходность за налоговый период (квартал);

К1 - коэффициент-дефлятор;

К2 - корректирующий коэффициент;

ФП - физический показатель.

Базовая доходность - это условная месячная доходность в стоимостном выражении на ту или иную единицу физического показателя, характеризующего определенный вид предпринимательской деятельности в различных сопоставимых условиях.

Базовая доходность установлена в расчете на месяц, тогда как налоговый период по ЕНВД равен кварталу[13]

. Поэтому при определении налоговой базы следует увеличить размер базовой доходности в три раза (исходя из трех месяцев).

Единицей физического показателя может быть:

- количество работников (в том числе индивидуальный предприниматель);

- торговое место;

- квадратный метр;

- количество транспортных средств.

Так, физическим показателем для бытовых и ветеринарных услуг является количество работников (включая индивидуального предпринимателя), занятых в этих видах деятельности. Физическим показателем для розничной торговли через объекты стационарной торговой сети, имеющей торговые залы, является площадь торгового зала в квадратных метрах и т.д.

Если в течение налогового периода произошло изменение величины физического показателя, то при исчислении суммы ЕНВД указанное изменение следует учитывать с начала того месяца, в котором это изменение произошло[14]

.

Величина базовой доходности и физический показатель для каждого из облагаемых ЕНВД видов деятельности установлены в п. 3 ст. 346.29 НК РФ.

Корректирующие коэффициенты базовой доходности – коэффициенты, показывающие степень влияния того или иного условия (фактора) на результат предпринимательской деятельности.

В числе таких факторов - место ведения деятельности[15]

. Ведь условия предпринимательской деятельности в большом городе и маленьком поселке несопоставимы. В поселке и количество потребителей меньше, и доходы населения ниже. Так, например, у магазина, расположенного в крупном городе, доход несравненно больше, чем у магазина с такой же площадью торгового зала, расположенном в поселке городского типа.

К1 - это коэффициент-дефлятор, с его помощью учитывается изменение потребительских цен на товары (работы, услуги) в России в предшествующем периоде[16]

.

Размер К1 устанавливается на календарный год Министерством экономического развития и торговли РФ.

Так, на 2009 г. К1 был установлен в размере 1,148, в 2010 же году он равен 1,295[17]

.Повышение корректирующего коэффициента приведет к увеличению суммы ЕНВД, поскольку базовая доходность умножается на К1.

К2 - это корректирующий коэффициент базовой доходности, учитывающий совокупность особенностей ведения предпринимательской деятельности[18]

:

- ассортимент товаров (работ, услуг);

- сезонность;

- режим работы;

- фактический период времени осуществления деятельности;

- величину доходов;

- особенности места ведения предпринимательской деятельности;

- площадь информационного поля электронных табло;

- площадь информационного поля наружной рекламы с любым способом нанесения изображения;

- площадь информационного поля наружной рекламы с автоматической сменой изображения;

- количество автобусов любых типов, трамваев, троллейбусов, легковых и грузовых автомобилей, прицепов, полуприцепов и прицепов-роспусков, речных судов, используемых для распространения и (или) размещения рекламы;

- иные особенности.

Право устанавливать значение коэффициента К2 предоставлено местным органам власти (п. 7 ст. 346.29 НК) на период не менее чем календарный год и могут быть установлены в пределах от 0,005 до 1 включительно. Если нормативный правовой акт о внесении изменений в действующие значения корректирующего коэффициента К2 не приняты до начала следующего календарного года и не вступили в силу в установленном порядке с начала следующего календарного года, то в следующем календарном году продолжают действовать значения корректирующего коэффициента К2, действовавшие в предыдущем календарном году.

Однако при этом необходимо помнить, что законодательные акты о налогах вступают в силу не ранее чем по истечении одного месяца со дня их официального опубликования и не ранее первого числа очередного налогового периода по данному налогу (п. 1 ст. 5 НК). Получается, что принять и опубликовать нормативный акт, устанавливающий значение коэффициента К2 на следующий год, местные власти должны не позднее 1 декабря года предыдущего. Иначе применению подлежит старая величина К2.

Впрочем, и это правило действует не всегда, о чем недавно напомнили эксперты Минфина в письме от 13 ноября 2008 года № 03-11-04/3/507. Они указали, что в ряде случаев с начала года может применяться даже утвержденный после 1 января корректирующий коэффициент базовой доходности. Это возможно при соблюдении двух условий (п. 4 ст. 5 НК):

– если новая величина К2 окажется меньше старой, то есть новые нормы улучшат положение налогоплательщика;

– если в самом нормативном акте предусмотрено, что он имеет обратную силу.

В случае невыполнения хотя бы одного из этих условий измененный коэффициент следует применять лишь с начала следующего года.

Налоговым периодом по ЕНВД признается квартал[19]

. Это означает, что исчислять и уплачивать налог в бюджет необходимо по окончании каждого квартала.

Ставка ЕНВД составляет 15% величины вмененного дохода[20]

.

Порядок исчисления и сроки уплаты налога

Сумму ЕНВД исчисляют по итогам налогового периода, применив следующую формулу:

ЕНВД = НБ х С, (1.2)

где НБ - налоговая база;

С - ставка налога.

Если в течение квартала величина физического показателя меняется, плательщик ЕНВД учитывает это изменение с начала того месяца, в котором оно произошло.

Уплата ЕНВД производится налогоплательщиками по итогам налогового периода не позднее 25-го числа первого месяца следующего налогового периода[21]

.

Сумма единого налога, исчисленная за налоговый период, уменьшается налогоплательщиками на сумму страховых взносов на обязательное пенсионное страхование, обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством, обязательное медицинское страхование, обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний, уплаченных (в пределах исчисленных сумм) за этот же период времени в соответствии с законодательством Российской Федерации при выплате налогоплательщиками вознаграждений работникам, занятым в тех сферах деятельности налогоплательщика, по которым уплачивается единый налог, а также на сумму страховых взносов в виде фиксированных платежей, уплаченных индивидуальными предпринимателями за свое страхование, и на сумму выплаченных работникам пособий по временной нетрудоспособности. При этом сумма единого налога не может быть уменьшена более чем на 50 процентов.

Налоговые декларации по ЕНВД следует подавать в налоговые органы по итогам налогового периода не позднее 20-го числа первого месяца следующего налогового периода[22]

.

Суммы единого налога зачисляются на счета органов Федерального казначейства для их последующего распределения в бюджеты всех уровней и бюджеты государственных внебюджетных фондов

.

Из всего выше сказанного, можно сделать вывод, что малый бизнес подвержен огромному влиянию внешних и внутренних факторов. Во второй главе данной дипломной работы автор проанализирует производственно-хозяйственную деятельность субъекта ООО «НИКА», налог, уплачиваемый организацией, сравнит его с общей системой налогообложения, и проследит, на самом деле применение специального режима способствует развитию бизнеса.

2. АНАЛИЗ СИСТЕМЫ ОБЛОЖЕНИЯ ЕДИНЫМ НАЛОГОМ НА ВМЕНЕНЫЙ ДОХОД НА ПРИМЕРЕ ООО «НИКА»

2.1 Общая характеристика организации

Общество с ограниченной ответственностью «НИКА» учреждено в соответствии с Федеральным законом от 08.02.1998 № 14-ФЗ «Об обществах с ограниченной ответственностью», Федеральным законом от 8 августа 2001 г. N 129-ФЗ "О государственной регистрации юридических лиц и индивидуальных предпринимателей" 2.10.2002.

Место нахождения и почтовый адрес общества – 682855, Россия, Хабаровский край, Ванинский район, городское поселение Высокогорный, ул. Октябрьская, д. 2.

Целью деятельности общества является получение прибыли.

ООО «НИКА» продмаркет «Елена» занимается розничной торговлей продуктами питания, табачными изделиями, алкогольными и иными напитками, промышленными товарами.

Общество самостоятельно заключает и контролирует исполнение хозяйственных и других договоров со всеми видами организаций, предприятий и учреждений, а также частными лицами.

ООО «НИКА» является коммерческой организацией, уставный капитал которой составляет 30000-00 (Тридцать тысяч) рублей.

ООО «НИКА» является юридическим лицом и имеет в собственности обособленное имущество, учитываемое на его самостоятельном балансе. ООО «НИКА» от своего имени приобретает и осуществляет имущественные и личные неимущественные права, исполняет обязанности, может быть истцом и ответчиком в суде.

ООО «НИКА» имеет гражданские права и исполняет обязанности, необходимые для осуществления любых видов деятельности, не запрещенных федеральными законами.

ООО «НИКА» вправе в установленном порядке открывать банковские счета на территории Российской Федерации и за ее пределами.

Высшим органом управления общества является собрание учредителей. Оно регулярно собирается один раз в год для утверждения бухгалтерской отчетности, отчета директора, отчета главного бухгалтера общества, распределения чистой прибыли, выборов исполнительного органа, решения стратегических вопросов деятельности общества.

Оперативной деятельностью общества руководит единоличный исполнительный орган – директор.

ООО «НИКА» реализует только сертифицированную продукцию (товары, работы, услуги) в соответствии с действующим законодательством и несёт ответственность за реализацию продукции (товаров, работ, услуг), причиняющих вред потребителям.

Организационная структура бухгалтерии ООО «НИКА» имеет линейный тип, т.е. все бухгалтера подчиняются непосредственно главному бухгалтеру.

Главный бухгалтер отвечает за организацию бухгалтерского учета на предприятии, разрабатывает учетную политику, занимается ведением учета основных средств, налогов, а также составлением финансовой отчетности предприятия.

Бухгалтер по учету заработной платы – начисляет заработную плату работникам предприятия, начисляет отпускные, больничные листы. Кроме этого отвечает за правильное и своевременное отчисление в фонды социального страхования. ведет счета по учету денежных средств на расчетном счете и в кассе. Кроме этого, выполняет функции кассира предприятия, выдает и принимает денежные средства в кассе.

Бухгалтер материального стола – осуществляет бухгалтерский учет производственных запасов предприятия, а также учет выпуска готовой продукции, ведет все счета по учету расчетов, с поставщиками, покупателями, прочим дебиторам и кредиторам и др.

На предприятии действует инвентаризационная комиссия, в состав которой входят: руководитель предприятия, главный бухгалтер, бухгалтер-кассир и один из работников технического персонала.

На данном предприятии используется программа «1С: Предприятие 8.0».

Исходными данными для бухгалтерии являются проводки, вводимые в журнал хозяйственных операций. На основании введенных проводок программа автоматически формирует баланс.

2.2

Анализ финансово-хозяйственной деятельности предприятия

Анализ финансово-хозяйственной деятельности предприятия осуществляется в два этапа.

На первом этапе проводится диагностика финансового состояния организации. Второй этап предусматривает анализ финансово-хозяйственной деятельности организации по направлениям ее деятельности.

В диагностике финансового состояния выделяют три основных направления:

1. Экспресс-оценка финансового состояния.

2. Анализ структуры имущества организации.

3. Анализ структуры источников формирования имущества организаций.

Анализ финансово-хозяйственной деятельности организации осуществляется по следующим основным направлениям:

1. Анализ ликвидности организации.

2. Анализ финансовой устойчивости организации.

3. Анализ деловой активности организации.

4. Анализ финансовых результатов и рентабельности работы организации.

5. Анализ эффективности использования основных средств.

Анализ ликвидности организации

Одним из основных критериев, характеризующих финансовую систему предприятия, является ликвидность.

Ликвидность – это способность того или иного вида актива превращаться в денежную форму в процессе реализации. Степень ликвидности во многом определяет возможность предприятия своевременно и в полном размере расплатиться по своим обязательствам за счет оборотных активов, срок превращения в деньги которых соответствует сроку погашения обязательств (платёжеспособность). Ликвидность тесно связана с понятием оборачиваемости текущих активов - чем меньше срок оборачиваемости актива, тем выше его ликвидность.

Степень ликвидности признается высокой, при соблюдении следующих соотношений:

1. Мгновеннореализуемые активы ³ Наиболее срочные обязательства

176875 руб. ³ 28493 руб. (выполняется)

2. Среднереализуемые активы ³ Краткосрочные обязательства

6713961 руб. < 4034754 руб. (выполняется)

3. Медленнореализуемые активы ³ Долгосрочные обязательства

270073 руб. ³ 90322 руб. (выполняется)

4. Труднореализуемые активы < Постоянные пассивы

5278183 руб. < 145885 руб. (не выполняется)

Степень ликвидности активов не может быть признана высокой, т.к. одно из условий не выполняется.

Степень ликвидности признается нормальной (допустимой) при следующих соотношениях:

1. Мгновеннореализуемые активы + Среднереализуемые активы ³ Наиболее срочные обязательства + Краткосрочные обязательства

270073 + 6713961 ³ 28493 + 4034754 (выполняется)

(6984034 ³ 4063247)

2. Медленнореализуемые активы ³ Долгосрочные обязательства

270073 руб. ³ 90322 руб. (выполняется)

3. Труднореализуемые активы < Постоянные пассивы

5278183 руб. < 145885 руб. (не выполняется, что обусловлено большой долей незавершенного строительства)

Вывод: не выполняется одно из условий, поэтому ликвидность активов предприятия на отчетный период признается не достаточной.

Далее, в процессе анализа рассчитываются следующие относительные показатели ликвидности:

1. Коэффициент абсолютной ликвидности = Мгновеннореализуемые активы/Краткосрочные обязательства (ф.1, стр. 690)

Коэффициент абсолютной ликвидности = 176875 / 4034754 = 0,044

2. Коэффициент критической (срочной) ликвидности = (Мгновеннореализуемые активы + Среднереализуемые активы)/Краткосрочные обязательства (ф.1, стр. 690)

Коэффициент срочной ликвидности = (176875 + 6713961) / 4034754 = 1,708

3. Коэффициент текущей ликвидности = (Мгновеннореализуемые активы + Среднереализуемые активы + Медленнореализуемые активы)/Краткосрочные обязательства (ф.1, стр. 690)

Коэффициент текущей ликвидности = (176875 + 6713961+ 270073)/ 4034754 = 1,775

При уточненном варианте расчета коэффициентов ликвидности из расчетов исключаются следующие статьи баланса:

- из дебиторской задолженности - задолженность участников по взносам в уставный капитал;

- из состава краткосрочных обязательств - доходы будущих периодов и резервы предстоящих платежей.

Организация не обладает достаточной ликвидностью, т.к. значения коэффициента текущей ликвидности не удовлетворяет требованиям таблицы 2.1.

Таблица 2.1 – Критерии ликвидности

| Показатель

|

Значение

|

Норма

|

| Коэффициент абсолютной ликвидности

|

0,044

|

³ 0,2

|

| Коэффициент критической (срочной) ликвидности

|

1,708

|

³ 1,0

|

| Коэффициент текущей ликвидности

|

1,775

|

³ 2,0

|

Анализ ликвидности организации представлен в таблице 2.2.

Таблица 2.2 – Анализ ликвидности организации

| Наименование показателя

|

Величина показателя

|

Изменение показателя

|

| на начало года

|

на конец года

|

| Краткосрочные обязательства

|

3609838

|

4034754

|

424916

|

| Быстрореализуемые активы

|

1337903

|

176875

|

- 1161028

|

| Среднереализуемые активы

|

7734401

|

6713961

|

-1020440

|

| Медленнореализуемые активы

|

201996

|

270073

|

68077

|

| Коэффициент абсолютной ликвидности

|

0,371

|

0,044

|

-0,33

|

| Коэффициент критической (срочной) ликвидности

|

2,513

|

1,708

|

-0,81

|

| Коэффициент текущей ликвидности

|

2,569

|

1,775

|

-0,79

|

Выводы:

Рассматриваемые активы в сумме снизились на 2113391 руб., в то время как краткосрочные обязательства выросли на 424916 руб. Из трех показателей ликвидности существенно снизились два: коэффициент критической (срочной) ликвидности (с 2,513 до 1,708) и коэффициент текущей ликвидности (с 2,569 до 1,775). Всё это свидетельствует о снижении оборачиваемости текущих активов и снижении возможности предприятия своевременно и в полном размере расплатиться по своим обязательствам за счет оборотных активов.

Анализ деловой активност

и

Об эффективности использования предприятием своих средств судят по различным показателям деловой активности. Данную группу показателей еще называют показателями оценки оборачиваемости активов, коэффициентами использования активов или коэффициентами управления активами, а также показателями оценки результатов хозяйственной деятельности, объединив с показателями рентабельности. По названию показателей этой группы можно судить о назначении их в целях финансового анализа.

Показатели деловой активности позволяют оценить финансовое положение предприятия с точки зрения платежеспособности: как быстро средства могут превращаться в наличность, каков производственный потенциал предприятия, эффективно ли используется собственный капитал и трудовые ресурсы, как использует предприятие свои активы для получения доходов и прибыли. Например, как быстро дебиторская задолженность превращается в наличность, каков возраст запасов и т. д.

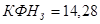

Система используемых в финансовом анализе показателей деловой активности, а так же алгоритм их расчета и анализа приведены в таблице 9.

Приведенные коэффициенты характеризуют эффективность использования предприятием своих совокупных активов, или какого либо их вида. Они показывают, какой объем выручки обеспечивает каждый рубль активов или как быстро активы оборачиваются в процессе деятельности предприятия.

Коэффициенты следует интерпретировать в их динамике, а так же использовать для сравнения с показателями аналогичных предприятий.

Выводы:

Согласно представленных расчетов, можно увидеть, что часть показателей деловой активности возросла по сравнению с прошлым годом, а часть снизилась (такие как фондоотдача, время обращения активов, оборотного капитала и дебиторской задолженности). Ухудшение данных показателей произошло в период мирового финансового кризиса и связано со снижением выручки в 3,2 раза. На 6% раза снизилась фондоотдача. Такое снижение вызвано не только снижением выручки, но и увеличением стоимости основных фондов в 1,6 раза (за счет незавершенного строительства). Положительным моментом является увеличение оборачиваемости активов, запасов, собственного и оборотного капитала, а также снижение дебиторской задолженности на 13%).

Анализ финансовой устойчивости

Финансовая устойчивость организации определяется взаимосвязанными показателями, характеризующими наличие собственных оборотных активов, обязательств и имущества.

К показателям, характеризующим наличие собственных оборотных активов относятся:

1.Коэффициент маневренности собственных оборотных активов КМС0А

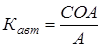

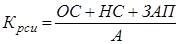

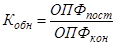

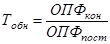

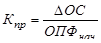

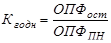

,(2.1) ,(2.1)

где СОА - собственные оборотные активы:

СОА = ЧОА,(2.2)

где ЧОА - чистые оборотные активы:

ЧОА = КР + ДО – Аво, (2.3)

где ДО - долгосрочные обязательства (ф. 1 стр. 590),

КР - капитал и резервы (ф. 1 стр. 490);

Аво - внеоборотные активы (ф. 1 стр. 190).

или:

ЧОА = ОА – КО, (2.4)

где КО - краткосрочные обязательства (ф. 1 стр. 690);

ОА - оборотные активы (ф. 1, стр.290).

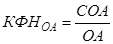

2. Коэффициент маневренности функционального капитала КМфк

,(2.5) ,(2.5)

где ФВКР - краткосрочные финансовые вложения (ф.1, стр. 250);

ДСР -денежные средства (ф.1, стр. 260).

3. Коэффициент финансовой независимости

,(2.6) ,(2.6)

где Кавт - коэффициент автономии или общей финансовой независимости;

А - активы ((ф. 1, стр.300).

,(2.7) ,(2.7)

где КФНОА - коэффициент финансовой независимости в части формирования оборотных активов;

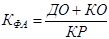

, (2.8) , (2.8)

где КФН3 - коэффициент финансовой независимости в части формирования запасов;

ЗАП - запасы (ф. 1, стр.210).

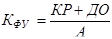

К показателям, характеризующим наличие финансовых обязательств, относятся коэффициент финансовой активности КФА и коэффициент устойчивости Кфу.

,(2.9) ,(2.9)

.(2.10) .(2.10)

Наличие имущества организации характеризуют коэффициент реальной стоимости имущества Крси и индекс постоянного (внеоборотного) актива IB0:

,(2.11) ,(2.11)

где ОС – основные средства (ф.1, стр 120);

НС – незавершенное строительство (ф.1, стр 130).

.(2.12) .(2.12)

Уточненный вариант расчета показателей финансовой устойчивости предполагает добавление к «Капиталу и резервам» статей «доходы будущих периодов» и «резервы предстоящих расходов (платежей)». Эти же статьи при данном варианте расчета не учитываются в краткосрочных обязательствах.

Анализ финансовой устойчивости организации представлен в таблице 2.4.

Таблица 2.4 – Анализ финансовой устойчивости организации

| Наименование показателя

|

Величина показателя

|

Норматив финансовой устойчивости

|

Изменение показателя, %

|

| на начало года

|

на конец года

|

| Коэффициент маневренности собственного капитала

|

54,25

|

26,43

|

³0,5

|

-27,81

|

| Коэффициент маневренности функционального капитала

|

0,22

|

0,05

|

³ 1,0

|

-0,17

|

| Коэффициент общей финансовой независимости (автономии)

|

0,48

|

0,29

|

³ 0,5

|

-0,19

|

| Коэффициент общей финансовой независимости в части формирования оборотных активов

|

0,63

|

0,49

|

³ 0,1

|

-0,14

|

| Коэффициент общей финансовой независимости в части формирования запасов

|

30,19

|

14,28

|

³ 0,5

|

-15,91

|

| Коэффициент финансовой активности (плечо финансового рычага)

|

112,14

|

89,27

|

³ 0,7

|

-22,87

|

| Коэффициент финансовой устойчивости (покрытия инвестиций)

|

0,72

|

0,69

|

³ 0,75

|

-0,02

|

| Коэффициент реальной стоимости имущества

|

0,25

|

0,42

|

³ 0,5

|

0,17

|

| Индекс постоянного (внеоборотного) актива

|

26,78

|

36,18

|

без норматива

|

9,40

|

Выводы

: Значения коэффициентов маневренности в основном ниже нормы и динамика на снижение маневренности собственного оборотного капитала свидетельствует о нерациональности использования источников формирования активов.

Значение коэффициентов финансовой независимости в части формирования оборотных активов ( ) и в части формирования запасов ( ) и в части формирования запасов ( ) превышают нормативные значения, однако имеют отрицательную тенденцию, что свидетельствует о снижении доли собственного капитала в обеспечении предприятия оборотными средствами. Произошло это вследствие того, что вложения средств во внеоборотные активы осуществлялось в большей степени, чем в оборотные, при этом большая часть вложений осуществлялась за счет привлеченных источников краткосрочного характера. ) превышают нормативные значения, однако имеют отрицательную тенденцию, что свидетельствует о снижении доли собственного капитала в обеспечении предприятия оборотными средствами. Произошло это вследствие того, что вложения средств во внеоборотные активы осуществлялось в большей степени, чем в оборотные, при этом большая часть вложений осуществлялась за счет привлеченных источников краткосрочного характера.

Снижение коэффициента финансовой активности  произошло за счет увеличения КР почти на 30%. Незначительное снижение коэффициента финансовой устойчивости произошло за счет увеличения КР почти на 30%. Незначительное снижение коэффициента финансовой устойчивости  объясняется тем, что активы увеличились на 3,55%. объясняется тем, что активы увеличились на 3,55%.

Существенно увеличились коэффициент реальной стоимости имущества  и индекс постоянного (внеоборотного) актива IB0, потому что увеличилась стоимость всех внеоборотных активов и запасов. и индекс постоянного (внеоборотного) актива IB0, потому что увеличилась стоимость всех внеоборотных активов и запасов.

Анализ финансовых результатов и рентабельности

Понятие коммерческой организации предполагает получение прибыли как результат производственной, хозяйственной и финансовой деятельности. Прибыль является конечным экономическим результатом предпринимательской деятельности предприятия. В упрощенном виде она представляет собой разницу между ценой продукции и себестоимостью, а в целом по предприятию представляет разницу между выручкой от реализации продукции и себестоимостью реализованной продукции. В изменении ее суммы проявляются все стороны деятельности предприятия.

Нераспределенная прибыль отчетного года и прошлых лет может использоваться для развития бизнеса, осуществления поощрительных выплаты, инвестиций и на другие цели, то есть способствует повышению уровня рыночной устойчивости и платежеспособности предприятия. Все направления использования прибыли могут быть условно разделены на накопление и потребление. Именно соотношение между размером потребления и размером накопления (реинвестирования) средств определяет то, какими темпами будет развиваться предприятие.

Анализ динамики показателей прибыли и изменений её структуры представлены в таблицах 2.5 и 2.6.

Таблица 2.5 – Анализ динамики прибыли за 2009 год

| Показатель

|

2009 г.

|

2008 г.

|

Изменение

|

| руб.

|

руб.

|

руб.

|

%

|

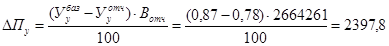

| Выручка

|

2664261

|

1673237

|

991024

|

59,2

|

| Себестоимость

|

2543623

|

1605830

|

937793

|

58,4

|

| Прибыль от продаж

|

28495

|

29610

|

-1115

|

-3,8

|

| Внереализационные доходы

|

571822

|

1605896

|

-1034074

|

-64,4

|

| Внереализационные расходы

|

425556

|

1571196

|

-1145640

|

-72,9

|

| Прибыль до налогообложения

|

76078

|

32402

|

43676

|

134,8

|

| Налог на прибыль, в т.ч.:

|

84

|

2000

|

-1916

|

-95,8

|

| отложенные налоговые активы

|

39585

|

0

|

39585

|

100,0

|

| постоянные налоговые обязательства

|

95

|

16 938

|

-16 843

|

99,4

|

| Чистая прибыль, в т.ч.:

|

36271

|

5 687

|

30 584

|

537,8

|

| прибыль прошлых лет

|

-

|

-

|

-

|

-

|

Выводы:

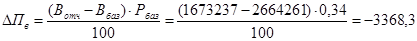

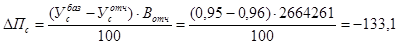

За 2009 год произошло снижение прибыли от продаж на 3,8 %. При этом возросла себестоимость по основной деятельности на 58,4 %. Внереализационные доходы снизились на 64,4 %, расходы – на 72,9 %, что сказалось на итоговой (чистой прибыли) – она увеличилась в 5,4 раза.

Выводы:

За 2009 год не наблюдается каких-либо значимых структурных изменений прибыли. В наибольшей степени (77,8 %) в общей сумме выручки снизилась доля внереализационных доходов, за счет практически 2-х кратного роста.

Таблица 2.6 – Анализ изменения структуры прибыли за 2009 год

| Показатель

|

2008 г.

|

2007 г.

|

Изменение

|

| руб.

|

% к выручке

|

руб.

|

% к выручке

|

руб.

|

%

|

| Выручка

|

2664261

|

-

|

1673237

|

-

|

991024

|

-

|

| Себестоимость

|

2543623

|