МОСКОВСКИЙ БАНКОВСКИЙ ИНСТИТУТ

Работа допущена к защите

Заведующий кафедрой

"Денежное обращение, финансы и кредит"

ДИПЛОМНАЯ РАБОТА

Москва 2005

СОДЕРЖАНИЕ

ВВЕДЕНИЕ.. 3

ГЛАВА I. Сущность лизинга. 5

1.1. История развития лизинга в россии период зарождения лизинговых отношений. 7

1.2. Классификация лизинга. 11

ГЛАВА II. Правовые и экономические основы лизинговых отношений 20

2.1. Российское законодательство о лизинге. 20

2.2. Имущественные отношения по амортизируемому имуществу. 36

ГЛАВА III. Сравнительный анализ приобретения имущества посредствам лизинга и кредитования. 40

3.1. Обзор макроэкономической ситуации и ее влияние на лизинг в 2001–2004 гг. 42

3.2. Описание расчетов для анализа экономической эффективности приобретения ос посредством лизинга и кредита. 53

3.3. Анализ экономической эффективности приобретения ос посредством лизинга и кредита. 56

ЗАКЛЮЧЕНИЕ.. 79

СПИСОК ЛИТЕРАТУРЫ... 82

Данная работа посвящена оценке применения лизинговых схем в российской практике и сегодняшнему состоянию лизингового сектора российской экономики. В настоящее время большинство российских предприятий не имеет достаточной суммы собственных денежных средств для приобретения современного производственного оборудования. В связи с этим возникает необходимость привлечения дополнительных средств, самым распространенным способом которого является получение банковских кредитов. Одним из альтернативных видов организации финансирования является лизинг.

Предметом исследования дипломной работы является организационно-методические проблемы оценки эффективности применения лизинговых схем как инвестиционных проектов.

Объектом исследования являются лизинговые схемы финансирования инвестиционных проектов, реализуемых в российской практике.

Применение лизинговых схем несет предприятию значительные выгоды, которые демонстрируются в данной работе. К сожалению, многие руководители отечественных предприятий не догадываются о данных преимуществах финансирования своей деятельности. Лизинговый сектор недостаточно развит. Во многом это происходит из-за отсутствия экономического кругозора у представителей российского менеджмента. Именно поэтому, в данной работе оценивается не только эффективность применения лизинга, но и анализируется законодательная база лизинга. Таким образом, работа позволяет рассмотреть преимущества лизинга для предприятий именно в разрезе действующего российского законодательства, что говорит о применимости подобных схем в современных условиях.

Цель настоящего исследования – выявление преимуществ лизинговых схем и оценка их эффективности в деятельности российских предприятий. При написании работы, ставились следующие задачи:

· проанализировать динамику развития лизинговой отрасли России;

· определить основные аспекты нормативно-правовой базы лизинговых сделок;

· разработать методику сравнительного анализа лизинговой сделки как инвестиционного проекта;

на конкретном примере показать эффективность применения лизинговых схем в современной российской практике.

Статистическая информация, использованная мной в данной работе была взята из следующих источников: официальные данные Госкомстата РФ, ЦБ РФ, аналитические материалы Группы по развитию лизинга МФК и Российской ассоциации лизинговых компаний (Рослизинг), помимо этого использовалась открытая для свободного доступа информация действующих лизинговых компаний, в частности "РТК-Лизинг", "Дельта-Лизинг", "Альфа-Лизинг".

Работа состоит из введения, трех глав, заключения, списка использованной литературы и пятнадцати приложений.

В первой главе рассматривается динамика развития лизинговой отрасли России. Особое внимание уделено сегодняшнему состоянию данного сектора экономики. Также приводится подробная классификация лизинговых операций и схема финансового лизинга, как основного вида лизинга, распространенного в России.

Во второй главе дипломной работы рассматриваются аспекты российского законодательства, а также имущественные отношения по амортизируемым основным средствам и денежные потоки.

В третьей главе описывается общая макроэкономическая ситуация в России и на практическом примере показывается актуальность и применимость лизинговых схем в российской практике. Все расчеты сделаны на базе существующего налогового законодательства и представлены в Приложениях 1-15, которые также являются, методикой сравнения приобретения имущества посредством лизинга и банковского кредитования.

ГЛАВА

I. Сущность лизинга

Данная глава представляет собой исследование сектора лизинговых услуг в России и предлагает обзор существующей конъюнктуры рынка финансовой аренды в стране. На основе анализа работы лизинговых компаний (лизингодателей), лизингополучателей и финансовых институтов, а также макроэкономической ситуации в этой главе отражены существующие тенденции и особенности развития российского рынка финансовой аренды.

Финансовая аренда (лизинг) является важным источником долгосрочного и среднесрочного финансирования для предприятий во многих странах, независимо от их величины или уровня развития. Механизм лизинга обеспечивает дополнительный приток финансирования в производственный сектор, таким образом, способствуя увеличению внутреннего производства, росту продаж основных активов и развитию финансовых механизмов, доступных местным предприятиям.

Существующая в России законодательная база лизинга относительно хорошо развита и включает в себя Гражданский кодекс РФ, Федеральный закон "О лизинге" и Конвенцию УНИДРУА о международном финансовом лизинге. В 2002 году произошли коренные изменения в налоговой системе России. Вступила в действие гл.25 НК РФ, регулирующая порядок взимания налога на прибыль организаций, в которой сохранен благоприятный режим налогообложения и, как следствие, экономические преимущества лизинговых сделок.

За период с 2001 по 2004 г. российский сектор лизинговых услуг продолжает развиваться. Анализ всех показателей, характеризующих портфель лизинговых сделок, говорит о значительном росте объемов лизинговых операций. По оценкам Группы по развитию лизинга МФК, объем российского рынка лизинговых услуг по стоимости оборудования в 2001г. составил 1,7 млрд. долларов США. В 2001г. произошло замедление темпов роста российской экономики. Один из факторов, препятствующих ускорению экономического роста, – это изношенность основных фондов российских предприятий. Процесс обновления основных фондов финансируется в основном за счет нераспределенной прибыли предприятий и сдерживается отсутствием доступного заемного капитала. Хотя за последние полтора года произошло увеличение объемов банковского кредитования реального сектора, банки по-прежнему не выполняют своей роли финансового посредника.

Лизинг, как механизм альтернативного финансирования, может сыграть чрезвычайно важную роль в выполнении стратегической задачи, стоящей перед российской экономикой, – в переоснащении основных фондов промышленных предприятий.

Поставщикам оборудования, как российским, так и зарубежным, использование механизма лизинга помогает в реализации их продукции российским предприятиям, которые, как и прежде, работают в условиях нехватки капитала для покупки средств производства. Поставщики оборудования в некоторых случаях могут брать на себя часть риска, связанного с лизинговой сделкой, предоставляя лизинговой компании, например, гарантии обратного выкупа.

Таким образом, можно утверждать, что лизинг на сегодняшний день является одним из немногих способов долго - и среднесрочного финансирования, доступных российским предприятиям.

Механизм лизинга привлекателен для лизингополучателей благодаря его экономической эффективности, большей гибкости и доступности по сравнению с банковским финансированием, что и будет наглядно доказано в данной работе.

Несмотря на наличие всех этих факторов, лизингополучатели должны убедиться в том, что структура каждой отдельной сделки позволяет реализовать указанные преимущества. Как и любая другая финансовая сделка, лизинг сопряжен с определенной степенью риска для каждой из сторон лизинговых отношений. Тем не менее, в России лизинг позволяет продавцам увеличить объем своих продаж, предоставляет лизингополучателям механизм приобретения крайне необходимых для них активов и через капиталовложения стимулирует экономику.

В ближайшем будущем в России необратимо будет наблюдаться рост объемов лизинговых операций.

Впервые лизинг появился в России в советское время. Тогда он использовался, главным образом, для приобретения судов и самолетов. Однако сделки эти были очень немногочисленными, и занимались ими только несколько организаций, работающих в сфере международных экономических отношений (в/о "Совфрахт" Минморфлота, в/о "Совтрансавто"). Лизинг рассматривался советскими внешнеторговыми организациями прежде всего как одна из форм приобретения или реализации такого оборудования, как крупногабаритные универсальные и другие дорогостоящие станки, поточные линии, дорожно-строительное, кузнечно-прессовое, энергетические оборудование, а также ремонтные мастерские, самолеты, морские суда, автомашины, ЭВМ и т.д. , с использованием специальной формы кредита. Разновидностью лизинговой операции, активно применявшейся Минморфлотом СССР, являлся наем морского судна без экипажа. Начало активного развития лизинговых операций на отечественном внутреннем рынке можно определить 1990 г., в связи с переводом предприятий на арендные формы хозяйствования. Заметным явлением в становлении начальных правил применения лизинга стали Основы законодательства СССР и союзных республик об аренде от 23 ноября 1989 г. и письмо Госбанка СССР от 16 февраля 1990 г. № 270 "0 плане счетов бухгалтерского учета ", в котором был представлен порядок отражения лизинга в бухгалтерском учете. Развитие сети коммерческих банков способствовало внедрению лизинговых операций в банковскую практику.

Правительство России приняло ряд постановлений, способствующих развитию лизинговых операций. Указ Президента РФ от 17 сентября 1994 г. № 1929 " О развитии финансового лизинга в инвестиционной деятельности " определил приоритеты развития лизинга. Во исполнение этого Указа Правительство РФ приняло Постановление № 633 "0 развитии лизинга в инвестиционной деятельности ". Этим Постановлением утверждено Временное положение о лизинге. В развитие Постановления утверждены методические рекомендации по расчету лизинговых платежей, примерный договор о финансовом лизинге движимого имущества с полной амортизацией, типовой устав акционерной лизинговой компании.

Финансовый кризис 1998 г.

Упадок российского финансового сектора, последовавший за кризисом в августе 1998 г., оказал значительное влияние на развитие лизинга в России. Прежде всего, он привел к резкому сокращению долгосрочного банковского кредитования. Как следствие, многие лизинговые компании приостановили свою деятельность. Кроме того, объем лизинговых сделок упал приблизительно с 1,4 млрд. долларов США до чуть более 400 млн. долларов США.

В результате кризиса сильно пострадали компании, которые, получив валютные кредиты для финансирования лизинговых сделок, заключали при этом сделки в рублях, принимая тем самым на себя валютный риск. Однако в случаях, когда изначально валютный риск перекладывался на лизингополучателей, действующие договоры лизинга, заключенные до момента кризиса, прерывались крайне редко. В большинстве случаев лизинговые компании шли навстречу лизингополучателям, пересматривая графики платежей, предоставляя отсрочки и т.п. Политика лизинговых компаний после кризиса еще раз подтвердила, что лизинг – это гибкий действенный механизм финансирования, учитывающий интересы лизингополучателя.

Послекризисное восстановление и развитие сектора лизинговых услуг.

В послекризисный период продолжали создаваться новые лизинговые компании. За один год, прошедший с момента кризиса, лицензии на осуществление лизинговой деятельности получили 317 компаний, что могло расцениваться как рост отрасли на 51%. Рост российской экономики, безусловно, повлиял на сектор лизинговых услуг. Успешно развивались лизинговые компании с опытным и профессиональным руководством, независимые от банков, пострадавших от кризиса, и желающие принимать на себя риски, связанные с лизинговой деятельностью.

Банки по-прежнему неохотно выдавали средне - и долгосрочные кредиты, поэтому лизинговые компании были вынуждены прибегнуть к другим источникам финансирования. Помимо расширения кредитной базы, лизинговые компании также расширяли свою клиентскую базу и спектр оборудования, с которым они работали. Отправной точкой деятельности лизинговых компаний традиционно является автотранспорт, однако, по мере того как у них появляется опыт в оценке риска, они часто переходят к лизингу более сложного производственного оборудования.

Значительная часть лизингового финансирования, предоставляемого независимыми лизинговыми компаниями, предназначена для малых и средних предприятий – части российской экономики, по-прежнему имеющей значительный потенциал для роста. Что, безусловно, является крайне положительной тенденцией для российского лизингового сектора.

Развитие лизингового сектора в 2002–2003 гг.

В начале 2002 г. происходило дальнейшее развитие сектора лизинговых услуг. Этому способствовали несколько причин макроэкономического уровня. Продолжился экономический рост, хотя темпы его по сравнению с предыдущим годом снизились. С начала 2002 г. вступила в действие гл.25 НК РФ, регулирующая порядок взимания налога на прибыль организаций, в которой сохранены все существующие преимущества лизинга. Кроме того, с принятием поправок к Закону о лизинге, которые привели Закон в соответствие с Конституцией РФ и Гражданским кодексом РФ, значительно уменьшились юридические риски, связанные с заключением лизинговых сделок. В 2002 г. наблюдался поступательный рост объемов банковского кредитования, в связи с чем для лизинговых компаний несколько увеличилась доступность финансирования. Кроме того, за годы, прошедшие после кризиса, лизинговые компании занимались расширением возможностей финансирования своих сделок и установили стабильные отношения с поставщиками (кредиты поставщиков используют сейчас около 32% лизинговых компаний).

Для увеличения темпов роста необходимы структурные изменения в экономике и обновление основных фондов (их средний возраст в промышленности на начало 2001г. составил 18,7 лет). Лизинг, как механизм альтернативного финансирования, может сыграть чрезвычайно важную роль в выполнении этих стратегических задач: и в переоснащении основных фондов промышленных предприятий, и в развитии малого бизнеса. Большинство лизинговых компаний работают с производственными предприятиями и сектором малого и среднего бизнеса и предлагают реальный, доступный способ приобретения основных средств.

Тенденции на рынке в настоящее время.

Среди новых тенденций рынка лизинга эксперты отмечают более четкую его структурированность, на нем ясно становятся видны различные сегменты. Во-первых, определились крупные универсальные игроки, как правило, связанные с банками и финансово-промышленными структурами. Во-вторых, компании, ориентированные на так называемую лизинговую розницу, сосредотачиваются в основном в сфере лизинга автотранспорта. В-третьих, на рынке присутствуют лизинговые компании, аффилированные с иностранными банками и поставщиками оборудования.

Продолжается быстрый рост величины лизингового портфеля большинства лизинговых компаний, наиболее заметным (по удельному весу) стал лизинг автомобилей, позволяющий крупным перевозчикам регулярно обновлять парк машин. Качество лизингового портфеля при этом остается на хорошем уровне.

Лизинг охватил практически все регионы страны. Конкуренция между различными лизинговыми компаниями наблюдается в основном в секторах автомобильного лизинга, легковой и грузовой техники. Косвенным образом на ценовые условия автолизинга влияет галопирующее развитие программ автокредитования, которое предлагают многие российские банки.

В настоящее время средняя маржа лизинговой компании по сделке составляет 3-7% годовых при среднем размере авансового платежа 20-30%.

Предсказываемая ранее эмиссия облигаций лизинговых компаний для привлечения стороннего фондирования и выход их на рынок лизинга недвижимости в 2004 году не осуществились. Хотя такие планы и существуют у ведущих российских лизинговых компаний, но, по всей видимости, их реализация откладывается. При этом следует отметить, что многие лидеры лизингового рынка хорошо освоили привлечение связанного долгосрочного иностранного финансирования для оплаты импорта в Россию оборудования и транспортных средств, произведенных зарубежными производителями.

Кроме того, сегодня совершенствуется и законодательная база в области лизинговых услуг. После вступления в действие "Закона о финансовой аренде (лизинге)", регламентирующего эту деятельность, механизмы лизинга стали более понятными для клиентов, а значит, клиенты более охотно ими пользуются.

1.2.

Классификация лизинга

Классификация аренды и лизинга получила обоснование, как в зарубежной, так и в отечественной теории и практике. В основу настоящей классификации положено описание лизинга, сделанное в работах последних лет. С целью обобщения материала и учета изменений последнего времени, составлена настоящая классификация. Лизинг целесообразно классифицировать по следующим признакам: по составу участников, по типу арендуемых активов, по степени окупаемости, по условиям амортизации, по объему обслуживания, по сектору рынка, по целевому назначению, по организационным формам управления, по платежам, по намерениям участников, по способу финансирования, по степени окупаемости, по продолжительности, по характеру взаимодействия участников и т.д.

1. По способу финансирования различают следующие виды лизинга:

Лизинг, финансирующийся за счет собственных средств лизингодателя.

Лизинг, финансирующийся за счет привлеченных средств (средств инвесторов).

Раздельно финансирующийся лизинг, частично финансирующийся лизингодателем.

2. Лизинг различают по объему обслуживания передаваемого в лизинг имущества:

Чистый лизинг, если все обслуживание передаваемого в лизинг имущества берет на себя лизингополучатель.

Лизинг с полным набором услуг, когда на лизингодателя возлагается полное обслуживание арендуемого имущества.

Лизинг с частичным набором услуг, когда на лизингодателя возлагаются лишь отдельные функции по обслуживанию имущества.

3. Лизинг различают по продолжительности:

Краткосрочный лизинг, сроком до 1 года.

Среднесрочный лизинг, сроком от 1 до 3 лет.

Долгосрочный лизинг, сроком более 3 лет.

4. Лизинг классифицируют по целевому назначению:

Действительный лизинг.

Фиктивный лизинг. Преследуется цель получения большей прибыли за счет налоговых и амортизационных льгот.

5. Лизинговые операции различают в зависимости от условий амортизации:

Лизинг с полной амортизацией и соответственно с выплатой полной стоимости объекта лизинга.

Лизинг с неполной амортизацией, и, следовательно, с неполной выплатой стоимости арендуемого имущества арендатором.

6. Лизинг различают - по степени окупаемости:

Лизинг с полной окупаемостью, при котором в ходе срока действия одного договора происходит полная выплата лизингодателю стоимости арендуемого имущества.

Лизинг с неполной окупаемостью, когда в течении срока лизинга окупается только часть арендуемого имущества.

7. Лизинг классифицируют по характеру взаимодействия участников:

Классический лизинг - трехсторонняя лизинговая операция (поставщик - лизингодатель - арендатор).

Возвратный лизинг. При возвратном лизинге, сталкиваясь с проблемой недостатка финансовых активов, арендатор может передать основные средства в собственность лизингодателю с последующей их арендой. В этом случае арендатор возвращает часть денежных средств, затраченные ранее на приобретение капитальных товаров и в тоже время продолжает ими пользоваться, выплачивая при этом надлежащую арендную плату, включающую стоимость проведения лизинговой операции и часть получаемых в ее ходе налоговых льгот.

Сублизинг, при котором большая (доля по стоимости) сдаваемого в лизинг актива берется в аренду у третьей стороны (инвестора).

8. Лизинг различают по намерениям участников:

Срочный лизинг - одноразовый (на один срок) лизинг.

Возобновляемый лизинг - продлевающийся по истечении первого срока контракта.

9. Лизинг различают по составу его участников:

Прямой лизинг, при котором собственник имущества самостоятельно передает его в лизинг. Прямой лизинг может быть только двухсторонним и организуется двумя участниками: лизингодателем и арендатором, однако в большинстве случаев, лизинговые операции являются многосторонними отношениями.

Косвенный лизинг - когда в лизинговой операции помимо лизингодателя и лизингополучателя участвуют другие хозяйственные субъекты. Косвенный лизинг можно классифицировать как:

· трехсторонний лизинг; Классическая, трехсторонняя лизинговая операция (поставщик - лизингодатель - арендатор) представляется как передача арендатору предмета лизинга происходит через посредника - лизингодателя. Поэтому, выделяют трех основных участников: лизингодателя, арендатора и продавца передаваемых в лизинг активов. Лизингодатель, приобретает предмет лизинга и предоставляет его в аренду арендатору. Выполнению действий лизингодателя, в большей степени, подчинена организация лизинговой операции. При этом, продавец, продает лизингодателю активы, которые арендатор, получает у лизингодателя в аренду.

· многосторонний лизинг - с числом участников от 4 до 7 и более (лизинг с участием внешних инвесторов, субарендаторов и т.д.) В многостороннем лизинге присутствуют второстепенные участники, обслуживающие лизинговые отношения: банк, кредитующий приобретение предметов лизинга лизингодателем и обслуживающий лизинговую операцию; страховая компания, страхующая арендуемое имущество; "внешние инвесторы", финансирующие лизинг; посредники (в том числе и финансовые), предоставляющие дополнительные услуги в подготовке и проведении лизинговой операции. Все они обеспечивают стабильность подготовки и проведения лизинговой операции.

10. Лизинг классифицируют по организационным формам управления:

В зависимости от состава участников лизинга, разделяют:

Управление прямым лизингом.

Управление косвенным лизингом.

В зависимости от количества управляемых участников, аналогично классификации по количеству участников, различают:

1) в прямом лизинге:

управление только двухсторонним лизингом;

2) в косвенном лизинге:

управление трехсторонним лизингом;

управление многосторонним лизином.

Кроме того, в зависимости от состава участников лизинга и количества управляемых в лизинге участников, формы управления лизингом можно классифицировать по организаторам управления:

1) в прямом лизинге:

- при двухстороннем лизинге (только лизингодатели):

финансовая лизинговая компания;

торговая организация;

рентинговая корпорация;

оптово-сбытовая фирма.

предприятие (фирма);

2) в косвенном лизинге:

- при трехстороннем лизинге (только лизингодатели):

коммерческий банк;

иное финансово-кредитное учреждение (не банк);

финансовая лизинговая компания;

специализированная лизинговая компания;

- при многостороннем лизинге (лизингодатели и другие участники):

брокерская лизинговая компания;

трастовая корпорация;

финансово-кредитные учреждения финансирующие сделку.

11. Лизинг различают по платежам:

Все производящиеся в ходе проведения лизинговой операции можно разделить на собственно лизинговые платежи и нелизинговые (второстепенные) платежи. Лизинговые платежи - платежи, совершаемые арендатором в пользу лизингодателя за арендуемое имущество. Все лизинговые платежи можно классифицировать по 4 признакам.

По форме платежа:

· денежные платежи, когда расчет производится за счет денежных средств,

· компенсационные платежи, когда расчеты производятся либо товарами, либо путем оказания встречной услуги лизингодателю;

· смешанные платежи, когда наряду с денежными выплатами допускаются платежи товарами или услугами.

В зависимости от применяемого метода начисления лизинговых платежей различают:

· платежи с финансированной общей суммой. Арендная плата в этом случае включает амортизационные отчисления от стоимости арендуемого оборудования, плату за пользование заемными средствами, сумму комиссионного вознаграждения лизингодателю за организацию лизинговой операции и плату за предоставленные им дополнительные услуги, связанные с техническим обслуживанием предмета лизинга;

· платежи с авансом (депозитом), когда арендатор сначала предоставляет лизингодателю аванс, до момента или в момент подписания лизингового соглашения, в установленном размере, а затем, после подписания акта приемки-передачи предмета лизинга в эксплуатацию, выплачивает, посредством периодических взносов в пользу лизингодателя, общую сумму лизингового платежа за вычетом суммы аванса (депозита);

· минимальные лизинговые платежи представляющие собой сумму всех лизинговых платежей, которые должен произвести Арендатор за весь период лизинга, а также сумму, которую он должен уплатить, если намерен приобрести в собственность после окончания срока лизинга;

· неопределенные платежи, расчет которых базируется на некотором уровне установленной в соглашении процентной ставки определенной на каком либо основании. В основу расчетов может быть положена ставка рефинансирования, сумма прибыли полученной от реализации произведенной на арендованном оборудовании продукции, процентная ставка по связанному с лизингом кредиту, и другие параметры.

По периодичности выплат выделяют:

· периодические платежи (ежегодные, ежеквартальные, ежемесячные), уплачиваемые по согласованному сторонами графику, который прилагается к лизинговому соглашению;

· единовременные платежи, применяемые в сочетании с периодическими взносами, в случае если предусмотрена выплата лизингодателю аванса.

По способу уплаты лизинговых платежей различают:

· платежи с равными долями, предусматривающие одинаковые по размерам платежи арендатора лизингодателю, в течение всего срока лизинговой операции;

· платежи с увеличивающимися размерами, применяемые в основном лизингодателями, с устойчивым финансовым положением, когда на начальном этапе лизинга арендатору удобнее вносить арендную плату небольшими взносами, а затем, по мере освоения оборудования и наращивания темпов выпуска производимой на нем продукции, увеличивать размеры разовых комиссионных вознаграждений в рамках всей лизинговой операции;

· платежи с уменьшающимися размерами (ускоренные платежи), используемые арендаторами с устойчивым финансовым положением, когда в начальный период лизинга арендатор предпочитает погасить большую часть своей задолженности. С учетом финансового состояния и платежных возможностей арендатора в соглашении могут устанавливаться различные способы уплаты лизинговых платежей.

12. Лизинг различают по секторам рынка, где он проводится:

Внутренний лизинг, когда все участники лизинговой операции являются резидентами одной страны.

Внешний (международный) лизинг. К международному лизингу относят те операции, в которых хотя бы один из ее участников не является резидентом страны, в которой осуществляется лизинговая операция, или же все участники лизинга представляют разные страны. К этому же виду лизинга относят и операции, проведенные лизингодатели и арендаторы одной страны, если хотя бы одна из сторон осуществляет свою деятельность, имея совместный капитал с зарубежными партнерами. Внешний лизинг в свою очередь разделяют на:

· экспортный лизинг; при экспортном лизинге зарубежной стороной является сторона арендатора и предназначенное для лизинга оборудование вывозится из страны на условиях экспортного контракта;

· импортный лизинг; при импортном лизинге зарубежной стороной является лизингодатель, и оборудование поставляется в страну арендатора на условиях импортного контракта;

· транзитный лизинг, при котором все участники находятся в разных странах.

13. Лизинг различают - по типу арендуемых активов:

лизинг движимого имущества (машинно-технический лизинг);

лизинг недвижимого имущества (долгосрочная аренда зданий и сооружений) в котором относительно видов недвижимости выделяют:

лизинг недвижимости производственного назначения;

лизинг недвижимости непроизводственного назначения.

Технология лизинга.

Схема финансового лизинга

Сегодня на российском рынке наиболее востребован классический финансовый лизинг, при котором лизинговая компания выполняет только роль финансового посредника. Данная роль не исключает того, что лизингодатель может оказывать клиенту ряд сопутствующих услуг: таможенное оформление импортируемого предмета лизинга, государственную регистрацию, комплексное страхование.

ГЛАВА

II. Правовые и экономические основы лизинговых отношений

2.1.

Российское законодательство о лизинге

Для участников рынка лизинговых услуг важным событием стало принятие Федерального закона от 29 января 2002 г. №10-ФЗ "О внесении изменений и дополнений в Федеральный закон "О лизинге". Явным и существенным достоинством указанного закона является устранение противоречий, существовавших между Законом "О лизинге" и иными законодательными актами, в первую очередь Гражданским и Налоговым кодексами. Кроме того, устранены внутренние противоречия, а также внесен ряд новых гражданско-правовых норм.

Остановимся более подробно на наиболее существенных изменениях, внесенных в текст Закона "О лизинге". Из текста Закона "О лизинге" (в новой редакции – Закон "О финансовой аренде (лизинге)"; далее – Закон) исключены положения, предусматривающие деление лизинга на виды: финансовый, оперативный и возвратный. При этом понятие "оперативный лизинг", фактически предусматривавшее возможность неоднократного предоставления одного и того же имущества во владение и пользование, исключено из текста Закона, как противоречащее Гражданскому кодексу РФ (далее – ГК РФ). В то же время, несмотря на отказ законодателя от выделения возвратного лизинга в самостоятельный вид лизинговых правоотношений, возможность совмещения обязательств поставщика и лизингополучателя в пределах одного правоотношения сохранена в ст.4 Закона "О финансовой аренде (лизинге)".

Из текста Закона устранен целый ряд положений, противоречащих ГК РФ. В первую очередь, это касается условий о запрете на совмещение обязательств должника и кредитора в рамках лизинговых правоотношений, которое фактически ограничивало право на использование таких форм коммерческого кредитования, как аванс и предварительная оплата. Исключены положения, ограничивающие срок действия договора лизинга сроком амортизации имущества, а также положение, предоставлявшее лизингополучателю право на передачу имущества, являющегося предметом договора лизинга, в залог.

Существенные изменения претерпела ст.13 Закона, устанавливавшая порядок бесспорного изъятия предмета лизинга. Из текста указанной статьи исключено само понятие бесспорного изъятия имущества. При этом новая формулировка указанной статьи предоставляет лизингодателю право требовать досрочного расторжения договора лизинга и возврата в разумный срок лизингополучателем имущества в случаях, предусмотренных законодательством РФ, Законом и договором лизинга. Изменились и требования по бесспорному списанию денежных средств со счета лизингополучателя в случае неперечисления последним лизинговых платежей более двух раз подряд по истечении установленного договором срока. Новая редакция Закона ограничивает указанное право суммами просроченных платежей. В текст Закона включен и целый ряд новых положений, которые, также должны привести к улучшению правового регулирования лизинговой деятельности. Прежде всего, это касается сокращения – до трех месяцев – срока, в течение которого не допускается пересмотр размера лизинговых платежей. Еще одним документом, способным оказать влияние на развития рынка лизинговых услуг, стал Федеральный закон №128-ФЗ от 8 августа 2001 г. "О лицензировании отдельных видов деятельности", отменивший лицензирование лизинговой деятельности. И хотя среди лизинговых компаний нет однозначного мнения о том, положительные или отрицательные последствия будет иметь отмена лицензирования лизинговой деятельности, указанные изменения должны позитивно отразиться на развитии рынка лизинговых услуг. Ранее существовавшая система лицензирования не предъявляла к лизинговым компаниям никаких специальных (финансовых, профессиональных) требований, т.е. фактически являлась дополнительным бюрократическим барьером для участников лизингового сектора. Безусловно, потребность в формировании и изменении законодательной базы, регламентирующей лизинговую деятельность, не ограничивается вышеперечисленными нормативными актами. В настоящее время в стадии разработки находятся проекты нового Таможенного кодекса РФ и Закона "О валютном регулировании и валютном контроле", также имеющие важное значение для участников лизинговых сделок. Кроме того, по-прежнему остается не решенным вопрос с изъятием лизингового имущества у недобросовестного лизингополучателя, а также иные вопросы, которые неизбежно потребуют внесения изменений как в гражданское, так и в гражданско-процессуальное законодательство РФ.

Подводя итог вышеизложенному, учитывая внимание Правительства РФ к лизинговой деятельности, можно сделать вывод о том, что вышеназванные позитивные изменения, произошедшие в законодательстве о лизинге, не являются последними, и процесс его совершенствования не ограничится принятыми законодательными актами.

Нормативно-правовая база.

Основополагающими нормативными актами, регулирующими лизинговые правоотношения на территории Российской Федерации, в настоящее время являются Гражданский кодекс Российской Федерации и Федеральный закон "О финансовой аренде (лизинге)" от 29 октября 1998 г. №164-ФЗ с изменениями и дополнениями от 29 января 2002 года.

В соответствии с гл.34 ГК РФ финансовая аренда (лизинг) (далее – лизинг) является одной из разновидностей арендных правоотношений. Непосредственно лизингу посвящены положения §6 гл.34 ГК РФ, кроме того, на лизинговые правоотношения распространяются общие положения об аренде, если иное не предусмотрено положениями §6 гл.34 ГК РФ.

Определение договора лизинга дано в ст.665 ГК РФ. Согласно указанной норме, по договору финансовой аренды (договору лизинга) арендодатель обязуется приобрести в собственность указанное арендатором имущество у определенного им продавца и предоставить арендатору это имущество за плату во временное владение и пользование для предпринимательских целей.

Основываясь на данном определении договора лизинга, можно выделить следующие квалифицирующие признаки лизинговой сделки.

Участие трех сторон: продавца, арендодателя (далее – лизингодателя) и арендатора (далее – лизингополучателя).

Наличие комплекса договорных правоотношений. Для возникновения лизингового правоотношения необходимо заключение двух договоров – договора купли-продажи (поставки) предмета лизинга и непосредственно договора лизинга. Кроме того, стороны вправе заключить неограниченное количество сопутствующих договоров. К сопутствующим договорам можно отнести договоры банковского кредитования, договоры, обеспечивающие исполнение сторонами принятых на себя обязательств (поручительство, залог, банковская гарантия), договоры, предметом которых являются работы и услуги, необходимые для ввода имущества в эксплуатацию (монтаж оборудования), и т.д.

Использование лизингополучателем имущества в предпринимательских целях, т.е. в целях, направленных на систематическое извлечение прибыли.

Специальное приобретение имущества для последующей передачи в лизинг. Основываясь на данном критерии, можно сделать вывод о том, что на момент заключения договора лизинга предмет лизинга не может находиться в собственности лизинговой компании. Соответственно, передаче имущества в лизинг должен предшествовать факт приобретения имущества – инвестирование средств в предмет лизинга. При этом выбор поставщика и имущества должен быть осуществлен лизингополучателем, либо договором лизинга должно быть предусмотрено, что право выбора поставщика и имущества предоставлено лизинговой компании.

Совмещение обязательств поставщика и лизингополучателя.

Пункт 1 ст.4 Закона предусматривает возможность совмещения обязательств поставщика, предмета лизинга и лизингополучателя в рамках одного лизингового правоотношения. Ранее указанные правоотношения квалифицировались как самостоятельный вид лизинга – возвратный лизинг. Несмотря на отказ законодателя от выделения указанных правоотношений в самостоятельный вид лизинга, правовая природа сделок по отчуждению собственником имущества лизинговой компании с целью его последующего получения во временное владение и пользование не изменилась.

Имущество, являющееся предметом договора лизинга.

В соответствии со ст.666 ГК РФ предметом договора лизинга могут быть любые непотребляемые вещи, кроме земельных участков и иных природных объектов. Под непотребляемыми вещами гражданское законодательство понимает вещи, которые не утрачивают своих натуральных свойств (не уничтожаются, не видоизменяются) в процессе их полезного использования. Не могут являться предметом договора лизинга, например, сырье и расходные материалы, а также имущество, потребительские свойства которого изменяются в процессе его использования.

Не может быть предоставлено в лизинг имущество, изъятое или ограниченное в обороте, в частности основное технологическое оборудование, используемое для производства этилового спирта и алкогольной продукции. Также не могут являться предметом договора лизинга результаты интеллектуальной деятельности (программное обеспечение, изобретения, ноу-хау и т.п.), так как они не являются вещами.

Срок действия договора лизинга.

Статья 610 ГК РФ и новая редакция Закона не предусматривают каких-либо требований к сроку, на который может быть заключен договор лизинга. В то же время, определяя в договоре лизинга срок его действия, сторонам следует иметь в виду, что заключение договора на срок значительно меньший, чем срок полной амортизации имущества, может повлечь за собой признание договора лизинга притворной сделкой. Признание сделки притворной, в свою очередь, повлечет применение к сторонам финансовых санкций.

Существенные условия договора лизинга.

В соответствии со ст.432 ГК РФ гражданско-правовой договор, в том числе и договор лизинга, считается заключенным, если между сторонами достигнуто соглашение по всем его существенным условиям. К существенным условиям договора законодатель относит условие о предмете договора, а также условия, указанные как существенные в законах и иных правовых актах. Кроме того, существенными признаются условия, в отношении которых по заявлению одной из сторон должно быть достигнуто соглашение.

Существенными условиями договора лизинга являются:

· условие о предмете договора лизинга – данные, позволяющие определенно установить имущество, подлежащее передаче в лизинг;

· условие о поставщике имущества – если выбор поставщика осуществлялся лизингополучателем, в договоре должен быть указан поставщик имущества, в случае выбора поставщика лизингодателем договор должен содержать ссылку на делегирование последнему права выбора поставщика.

Кроме указанных положений, можно выделить целый ряд условий, которые по формальным признакам не являются существенными, но невключение которых в текст договора лизинга может привести к возникновению конфликтных ситуаций между сторонами.

К таким условиям можно отнести срок действия договора, сумму и сроки уплаты лизинговых платежей. Теоретически §1 гл.34 ГК РФ позволяет заключить договор лизинга без указания срока действия договора и общей суммы и сроков уплаты лизинговых платежей. Однако возникновение такой ситуации на практике маловероятно. Если же стороны по каким-то причинам не отразили в договоре указанные условия, следует учитывать, что договор будет признан заключенным на неопределенный срок, что позволит заинтересованной стороне расторгнуть его, предупредив вторую сторону за один месяц, а при лизинге недвижимого имущества – за три месяца до даты расторжения договора, что вряд ли отвечает экономическим интересам сторон. В случае неотражения в договоре условий о сумме и сроках уплаты лизинговых платежей, к сделке будут применяться условия, обычно действующие при лизинге аналогичного имущества при сравнимых обстоятельствах, что также вряд ли соответствует интересам обеих сторон.

Ответственность продавца по обязательствам, предусмотренным договором купли-продажи (поставки).

Ответственность поставщика по обязательствам, возникающим из договора купли-продажи, определяется условиями соответствующего договора и положениями ГК РФ, регламентирующими вопросы купли-продажи (§1 гл.30) и поставки (§3 гл.30), а в случае, если предметом договора является недвижимое имущество, положениями о продаже недвижимости (§7 гл.30). Требования надлежащего исполнения продавцом условий договора купли-продажи (поставки) могут быть предъявлены к продавцу как лизингополучателем, так и лизингодателем, являющимися солидарными кредиторами.

При этом лизингополучатель обладает правами и несет обязанности, предусмотренные для покупателя законодательством РФ и договором купли-продажи, за исключением права расторгнуть договор и обязанности оплатить поставленный товар.

Ответственность лизингодателя по обязательствам, связанным с предоставлением имущества.

Возникновение ответственности лизингодателя перед лизингополучателем в случае неисполнения (ненадлежащего исполнения) обязательств продавцом (поставщиком) имущества поставлено в зависимость от того, какая из сторон договора лизинга осуществляла выбор поставщика имущества.

В случае выбора поставщика лизингополучателем, если иное не предусмотрено договором лизинга, лизингодатель не несет ответственности за выполнение продавцом требований, вытекающих из договора купли-продажи. В случае нарушения поставщиком обязательств, при условии, что выбор поставщика осуществлялся лизингодателем, последний несет солидарно с поставщиком ответственность перед лизингополучателем за выполнение поставщиков обязательств по договору купли-продажи (поставки).

Кроме указанного случая, лизингодатель несет ответственность перед лизингополучателем в случае нарушения поставщиком сроков передачи имущества, если такая просрочка допущена по обстоятельствам, за которые отвечает лизингодатель.

Наиболее наглядным примером такой ситуации является несвоевременное перечисление денежных средств в счет оплаты стоимости имущества. Указанные обстоятельства являются основанием для расторжения договора лизинга в судебном порядке или в одностороннем порядке, когда такая возможность предусмотрена договором (п.3 ст.450 ГК РФ).

Лизинговые платежи.

Размер, способ осуществления и периодичность внесения лизинговых платежей определяются соглашением сторон и закрепляются в договоре лизинга. Договором лизинга может быть предусмотрена как наличная, так и безналичная форма расчетов.

Стороны по взаимному соглашению вправе предусмотреть в договоре возможность пересмотра размера подлежащих уплате лизинговых платежей. При этом размер лизинговых платежей не может изменяться чаще одного раза в три месяца. Нарушение лизингополучателем сроков уплаты лизинговых платежей влечет для последнего наступление ответственности, предусмотренной законодательством РФ и/или договором лизинга. В частности, с лизингополучателя могут быть взысканы неустойка и убытки. Кроме того, нарушение сроков внесения лизинговых платежей может стать основанием для досрочного расторжения договора и/или бесспорного списания денежных средств.

Право собственности на предмет лизинга и риск случайной гибели.

В соответствии со ст.11 Закона предмет лизинга, переданный во временное владение и пользование лизингополучателю, является собственностью лизингодателя. Право владения и пользования имуществом переходит к лизингополучателю в полном объеме, если иное не предусмотрено договором лизинга.

Несмотря на то, что право собственности сохраняется за лизингодателем в течение всего срока действия договора лизинга, ответственность за сохранность предмета лизинга от всех видов имущественного ущерба, а также за риски, связанные с его гибелью, утратой, порчей, хищением, преждевременной поломкой, ошибкой, допущенной при его монтаже или эксплуатации, и иные имущественные риски с момента фактической приемки предмета лизинга несет лизингополучатель, если иное не предусмотрено договором лизинга.

Финансовый контроль и контроль за использованием предмета лизинга.

Являясь собственником предмета лизинга, лизингодатель имеет право осуществлять контроль за использованием предмета лизинга, соблюдением условий договора лизинга, а также финансовый контроль за деятельностью лизингополучателя в той ее части, которая относится к предмету лизинга и выполнению лизингополучателем обязательств по договору лизинга. В частности, ст.37 Закона предусматривает обязанность лизингополучателя по обеспечению беспрепятственного доступа к финансовым документам и предмету лизинга.

Порядок, сроки и иные условия осуществления контроля со стороны лизингодателя определяются в договоре лизинга и сопутствующих договорах (см. ст.37 Закона).

Права лизингополучателя при переходе права собственности на предмет лизинга третьей стороне.

Лизингодатель, являясь собственником лизингового имущества, вправе отчуждать, передавать в залог или иным образом обременять его. В случае изменения собственника имущества, независимо от того, на каком основании право собственности на предмет договора лизинга перешло к третьему лицу, договор лизинга в соответствии с положениями ст.617 ГК РФ не может быть изменен или расторгнут, т.е. все обязательства сторон, предусмотренные договором лизинга, остаются неизменными и новый собственник обязан исполнить все обязательства, принятые на себя первым лизингодателем. Данный принцип обеспечивает устойчивость гражданского оборота и защиту прав лизингополучателя, в том числе закрепленных в договоре лизинга.

Сублизинг и переуступка прав лизингополучателя по договору.

С письменного согласия лизингодателя лизингополучатель вправе передать право владения и пользования имуществом третьему лицу (сублизинг). При этом обязанным перед лизингодателем остается лизингополучатель.

Договор сублизинга не может быть заключен на срок, превышающий срок договора лизинга. Если иное не предусмотрено договором лизинга, в случае расторжения договора лизинга сублизингополучатель получает право заключить договор лизинга находящегося в его пользовании имущества на условиях, предусмотренных первоначальным договором лизинга, но в пределах срока действия прекращенного договора лизинга.

В остальном к сублизингу применяются общие положения, регулирующие вопросы лизинга. Лизингополучатель с согласия лизингодателя вправе передать не только право владения и пользования имуществом, оставаясь при этом лицом ответственным перед лизингодателем, но и передать третьему лицу все свои права и обязанности по договору лизинга (перенаем). В указанном случае обязанным перед лизингодателем становится новое лицо.

Кроме того, в соответствии со ст.615 ГК РФ лизингополучатель вправе, если иное не предусмотрено законодательством РФ, с согласия лизингодателя предоставлять предмет лизинга в безвозмездное пользование, передавать права по договору лизинга в залог и вносить их в качестве вклада в уставный капитал хозяйственных товариществ и обществ или паевого взноса в производственный кооператив. При этом лизингополучатель, не являясь собственником лизингового имущества, не вправе передавать его в залог.

Право бесспорного списания денежных средств.

Согласно ст.854 ГК РФ бесспорное списание денежных средств с расчетного счета клиента во внесудебном порядке допускается в случаях, предусмотренных законом.

Порядок и условия бесспорного списания денежных средств со счета лизингополучателя предусмотрены ст.13 Закона. Согласно указанной норме основанием для бесспорного взыскания денежных средств является неперечисление лизингополучателем более двух лизинговых платежей подряд. При этом предел суммы, подлежащей взысканию, для лизинговой компании ограничен суммой невнесенных лизинговых платежей.

Бесспорное списание средств осуществляется путем направления лизингодателем в банк, в котором открыт счет лизингополучателя, распоряжения на списание с его счета денежных средств. Бесспорное списание денежных средств не лишает лизингополучателя права на обращение в суд.

Вместе с тем не стоит преувеличивать значение правовой возможности бесспорного списания средств. На практике данное право лизингодателя не всегда реализуется. Банки под тем или иным предлогом затягивают исполнение данного требования или отказывают в списании средств. И хотя лизинговая компания в указанном случае имеет возможность обжаловать действия банка, сложности с доказыванием размеров подлежащих взысканию сумм, а также длительность процедуры вынуждают лизингодателя отказываться от судебного преследования банка.

Дополнительной гарантией для лизинговой компании может являться включение в договор требования о предоставлении лизингополучателем договора с банком, предусматривающего случаи бесспорного списания денежных средств. Такой договор в соответствии со ст.854 ГК РФ также является основанием для бесспорного списания денежных средств со счета должника. В указанном случае лизингодатель ограничен не суммами просроченных платежей, как при взыскании денежных средств в порядке ст.13 Закона, а суммами, предусмотренными в договоре между банком и лизингополучателем.

Расторжение договора лизинга по требованию лизингодателя. изъятие предмета лизинга.

Порядок досрочного расторжения договора лизинга по требованию лизингодателя предусмотрен ГК РФ. Согласно ГК РФ расторжение договора допускается в судебном порядке (п.2 ст.450 и ст.619 ГК РФ) или в порядке одностороннего отказа от исполнения договора полностью или частично, когда такой отказ допускается Законом или соглашением сторон (п.3 ст.450 ГК РФ).

Судебный порядок расторжения договора. По общему правилу досрочное расторжение договора в судебном порядке допускается при существенном нарушении лизингополучателем условий договора лизинга, а также в иных случаях, предусмотренных законом или договором. В качестве оснований для расторжения договора аренды, а следовательно, и договора лизинга ст.619 называет случаи, когда лизингополучатель:

1) пользуется имуществом с существенным нарушением условий договора или назначения имущества либо с неоднократными нарушениями;

2) существенно ухудшает имущество;

3) более двух раз подряд по истечении установленного договором срока платежа не вносит лизинговые платежи;

4) не производит капитального ремонта имущества в установленные договором лизинга сроки, а при отсутствии их в договоре – в разумные сроки в тех случаях, когда в соответствии с Законом, иными правовыми актами или договором производство капитального ремонта является обязанностью лизингополучателя.

Договор лизинга может быть расторгнут в судебном порядке в случаях, когда нарушение договора носит существенный характер, а также в иных случаях, предусмотренных договором лизинга. Такими случаями, в частности, могут являться одно - и двукратное невнесение лизинговых платежей и случаи внесения лизинговых платежей не в полном объеме. Кроме того, предусмотренные договором основания его расторжения могут быть не связаны с нарушением договора со стороны лизингополучателя, например реконструкция или снос недвижимого имущества, являющегося предметом договора лизинга.

Независимо от того, по какому основанию лизингодатель обращается в суд с просьбой расторгнуть договор лизинга, он обязан направить лизингополучателю письменное предупреждение о необходимости исполнения им обязательства в разумный срок.

Односторонний отказ от исполнения договора в случае нарушения лизингополучателем принятых на себя обязательств. Пункт 3 ст.450 предусматривает возможность одностороннего отказа от исполнения договора в случаях, когда такой отказ допускается договором. Основанием для одностороннего отказа от исполнения обязательств в договоре могут быть предусмотрены как основания, перечисленные в ст.619 ГК РФ, так и иные условия, являющиеся основанием для расторжения договора в судебном порядке.

Антимонопольное регулирование лизинговых операций.

В соответствии с российским законодательством лизинговые операции в определенных случаях подлежат антимонопольному регулированию.

В соответствии со ст.18 Закона РФ от 22 марта 1991 г. "О конкуренции и ограничении монополистической деятельности на товарных рынках" и со ст.16 Федерального закона РФ от 23 июня 1999 г. "О защите конкуренции на рынке финансовых услуг" в определенных случаях при проведении сделок купли-продажи предмета лизинга и лизинговых сделок необходимо уведомлять или получать предварительное согласие Министерства по антимонопольной политике и поддержке предпринимательства РФ (МАП РФ) или его территориального отделения.

Следует отметить, что антимонопольное регулирование распространяется как на российские юридические лица, так в некоторых случаях и на иностранные компании, осуществляющие деятельность на территории России. Антимонопольное регулирование лизинговых операций возможно в порядке получения предварительного согласия МАП РФ до заключения сделки или уведомления МАП РФ после заключения сделки в зависимости от стоимости активов участников сделки.

Ходатайство о получении предварительного согласия или уведомление о заключении сделки должно подаваться лицом, приобретающим предмет лизинга, т.е. лизингодателем, – по договору купли-продажи и лизингополучателем – по договору лизинга.

Из действующего антимонопольного законодательства не ясно, каким образом участник лизинговой сделки может быть осведомлен о процентном соотношении балансовой стоимости предмета лизинга к балансовой стоимости основных производственных средств и нематериальных активов и о суммарной балансовой стоимости активов его контрагента. Следовательно, возможна ситуация, при которой юридическое лицо будет отвечать за невиновные действия.

Для решения указанной проблемы необходимо внести изменения в антимонопольное законодательство, согласно которым ходатайство о получении предварительного согласия или уведомление о заключении сделки должно подаваться лицом, балансовые показатели которого делают данную сделку подконтрольной антимонопольному законодательству.

Уведомление в МАП РФ о заключении сделки должно подаваться в следующих случаях.

Договор купли-продажи предмета лизинга:

· балансовая стоимость предмета лизинга, являющегося для продавца основным производственным средством, превышает 10% балансовой стоимости основных производственных средств и нематериальных активов поставщика;

· стоимость активов по балансу у обоих участников сделки и поставщика и лизингодателя находятся в границах от 50 до 100 тыс. минимальных заработных плат включительно.

Договор лизинга:

· балансовая стоимость предмета лизинга, являющегося для лизинговой компании основным производственным средством, превышает 10% балансовой стоимости основных производственных средств и нематериальных активов лизингодателя;

· стоимость активов по балансу у обоих участников сделки и лизингодателя и лизингополучателя находятся в границах от 50 до 100 тыс. минимальных заработных плат включительно.

· уведомление должно подаваться в МАП РФ в течение 15 дней после заключения соответствующей сделки;

· если же стоимость активов и поставщика и лизингодателя (по договору купли-продажи) или лизингодателя и лизингополучателя (по договору лизинга) больше 100 тыс. минимальных заработных плат, то необходимо получение предварительного согласия МАП РФ. Таким образом, значительное количество лизинговых сделок попадает под антимонопольное регулирование;

Приведенные правила согласования с антимонопольным органом лизинговых сделок в соответствии с письмом МАП РФ от 11 декабря 2001 г. № НФ/18661 "О применении антимонопольного законодательства" не распространяются на сделки возвратного лизинга. Сделки возвратного лизинга осуществляются без согласования с антимонопольным органом.

На сегодняшний день имеется существенная необходимость внести изменения в антимонопольное законодательство, которые позволили бы при определении балансовой стоимости активов учитывать не только минимальный размер оплаты труда и его кратность, но и уровень инфляции.

Антимонопольное регулирование лизинговых сделок как разновидности финансовых услуг.

Как следует из ст.3 Закона "О защите конкуренции на рынке финансовых услуг", договор лизинга рассматривается как сделка по оказанию финансовой услуги. Следовательно, договоры лизинга подпадают под двойное антимонопольное регулирование. Поэтому при заключении лизинговых сделок необходимо также руководствоваться положениями вышеуказанного закона и постановления Правительства РФ от 7 марта 2000 г. №194 "Об условиях антимонопольного контроля на рынке финансовых услуг и об утверждении методики определения оборота и границ рынка финансовых услуг финансовых организаций". Под двойное антимонопольное регулирование попадают не все лизинговые сделки, а только случаи приобретения в результате одной или нескольких сделок, связанных с уступкой прав требований, более 10% активов лизинговой компании.

Из антимонопольного законодательства, к сожалению, нельзя сделать однозначный вывод о том, что понимается под приобретением активов финансовой организации в рамках лизинговой сделки – передача во временное владение и пользование лизинговым имуществом или выкуп лизингополучателем предмета лизинга. Поэтому участники лизингового сектора должны решать этот вопрос самостоятельно или путем получения соответствующих письменных консультаций в антимонопольных органах.

Порядок получения согласия зависит от размера уставного капитала лизинговой компании. Согласно п.3.4. Положения "О порядке дачи согласия на совершение сделок, связанных с приобретением активов или акций (долей в уставном капитале) финансовых организаций, а также прав, позволяющих определять условия предпринимательской деятельности либо осуществлять функции исполнительного органа финансовой организации", ходатайство подается в антимонопольные органы лицом, приобретающим активы лизинговой компании.

Предварительное согласие МАП РФ на заключение сделки должно подаваться при приобретении в порядке уступки права требования более 10% балансовой стоимости активов лизинговой компании, в случае, если размер ее уставного капитала превышает 5 млн. рублей. Все необходимые документы представляются в федеральный антимонопольный орган, который в течение 30 дней должен письменно сообщить участникам сделки о принятом решении.

В случае, если размер уставного капитала лизинговой компании, активы которой приобретаются в порядке уступки права требования, менее 5 млн. рублей, лизингодатель уведомляет федеральный антимонопольный орган о совершении указанной сделки в течение 30 дней после ее совершения.

Законодательство о противодействии легализации (отмыванию) доходов, полученных преступным путем.

В соответствии с Федеральным законом №115-ФЗ "О противодействии легализации (отмыванию) доходов, полученных преступным путем", лизинговые сделки на сумму, равную или превышающую 600 тыс. рублей подлежат обязательному контролю со стороны Комитета по финансовому мониторингу (КФМ). В соответствии со ст.7 указанного Закона обязанность по предоставлению информации о совершаемой сделке в КФМ возложена на лизинговые компании. Лизингодатель обязан не позднее рабочего дня следующего за днем совершения операции предоставить в КФМ следующую информацию: вид, дату, сумму и основание совершения операции, общие сведения о лизингополучателе и лице, представляющем его интересы в отношениях с лизингодателем. Под совершением операции в соответствии со ст.6 указанного Закона понимается предоставление имущества в лизинг.

Вышеперечисленная информация представляется в КФМ в электронном виде по каналам связи или на магнитном носителе. По согласованию с Комитетом указанная информация может представляться на бумажном носителе.

2.2. Имущественные отношения по амортизируемому имуществу

В соответствии со статьей 665 ГК РФ по договору финансовой аренды (лизингу) арендодатель обязуется приобрести в собственность указанное арендатором имущество (далее – лизинговое имущество) у определенного последним продавца и предоставить данное имущество арендатору за плату во временное владение и пользование для предпринимательских целей. Таким образом, лизинг по своей сути является одной из форм аренды. К наиболее существенным отличиям лизинга от аренды в контексте проблематики данной работы можно отнести:

· комплексный характер имущественных отношений. включающий в себя закупку оборудования лизингодателем;

· приобретение лизингодателем имущества специально для его предоставление во владение и пользование лизингополучателю.

В ст.670 ГК РФ предусмотрены дополнительные права лизингополучателя по сделке на поставку лизингового имущества, а именно: лизингополучатель, даже не являясь стороной по договору, вправе предъявить продавцу имущества требования, вытекающие из договора купли-продажи, в частности, в отношении качества количества и комплектности имущества, сроков его поставки, а также ненадлежащего исполнения продавцом договора. Следовательно, лизингополучателю предоставляются права, связанные с контролем за надлежащим исполнением поставщиком своих обязательств, что сопоставимо с объемом прав покупателя в рамках отношений по поставке.

Так же необходимо отметить, что на основании ст. 19 Федерального закона от 19.10.98г. "О финансовой аренде (лизинге)" лизингополучатель имеет право получить имущество в собственность, что должно найти свое отражение в договоре лизинга.

Таким образом, в отличие приобретения имущества за счет банковского кредита, при котором покупатель в соответствии с условиями договора купли-продажи (поставки) становится собственником имущества сразу, лизинг предусматривает возникновение у лизингополучателя сначала только прав пользования и владения имуществом с сохранением права распоряжения имуществом за лизингодателем с возможностью перехода права собственности к лизингополучателю только через определенный период.

Тем не менее имущественные права лизингодателя ограничены вышеназванным законом, так, например, ст.11 гласит: "Право лизингодателя на распоряжение предметом лизинга включает право изъять предмет лизинга из владения и пользования у лизингополучателя в случаях и в порядке, которые предусмотрены законодательством российской федерации и договором лизинга". Справедливости ради необходимо отметить, что права покупателя-собственника имущества, пользующегося кредитной схемой, могут быть существенно ограничены договором залога, обеспечением которого служит приобретаемое оборудование. В то же время, в ст.23 Закона предусмотрены гарантии прав лизингополучателя: в случае отчуждения лизингового имущества к приобретателю переходят права лизингодателя, что означает у лизингополучателя прав пользования и владения имуществом, а так же обязательств лизингодателя по передаче прав собственности на лизинговое имущество.

Необходимо так же учитывать, при рассмотрении имущественных отношений, то факт, что в силу ст.669 ГК РФ на лизингополучателя переходят риски случайной гибели или порчи имущества, что означает обязанность лизингополучателя возместить собственнику стоимость (уменьшение стоимости) имущества в случае его случайной гибели или порчи. Подобное содержание рисков соответствует имущественным рискам собственника, определенными ст.211 ГК РФ.

Денежные потоки.

При использовании кредитной схемы для приобретения ОС покупатель самостоятельно за счет полученных от банка средств оплачивает стоимость приобретаемого имущества. Сумма платежей по кредиту состоит из суммы кредита и процентов за пользование заемными средствами. Кроме того. Будучи собственником имущества, покупатель уплачивает налог на имущество.

В случае приобретения имущества посредством лизинга стоимость имущества оплачивает лизингодатель, а лизингополучатель в течение срока действия договора выплачивает лизинговые платежи. Сумма лизингового платежа включает в себя компенсацию расходов лизингодателя на приобретение имущества, страховку, уплату налогов, а также собственно вознаграждение лизингодателя. Кроме того, лизинговые компании, как правило, привлекают денежные средства для своей деятельности, следовательно, в лизинговый платеж также включаются проценты за пользование привлеченными средствами.

Важнейшими факторами, влияющими на величину платежа на погашение банковского кредита и лизингового платежа, являются условия привлечения средств лизингодателем и покупателем, а именно, сроки соответствующих договоров и процентные ставки за пользование заемными средствами. Коммерческие банки осуществляют кредитование, как правило, на срок от одного до двух лет с ежемесячной или ежеквартальной уплатой процентов. Основная сумма кредита может погашаться как в течение срока кредита, так и разовым платежом по окончании срока кредитного договора.

Таким образом, кредитование со стороны коммерческих банков зачастую не может обеспечить возможность получения денежных средств на тот же срок, на который предоставляется в лизинг имущество (в нашем примере срок договора лизинга – три года). Как следствие, у покупателя может возникнуть необходимость перекредитовываться (что и отражено в приложениях к данной работе).

ГЛАВА

III. Сравнительный анализ приобретения имущества посредствам лизинга и кредитования

В настоящее время большинство российских предприятий, как уже говорилось выше, не имеет достаточной суммы собственных денежных средств для приобретения современного производственного оборудования. В связи с этим возникает необходимость привлечения дополнительных средств, одним из распространенных способов которого является получение банковских кредитов. Одним из альтернативных видов организации финансирования, как уже говорилось выше, является лизинг. В данной главе будет рассмотрен конкретный пример, основанный на теоретической части изложенной в 1 и 2 главе, сравнительного анализа приобретения оборудования за счет кредита или путем приобретения его в лизинг.

Лизинг предусматривает возможность для лизингополучателя использовать имущество при осуществлении предпринимательской деятельности и в последующем получить право собственности на него. Поэтому при принятии решения о способе приобретения оборудования должны быть учтены многие факторы, основным из которых является общая сумма затрат. При этом, учитывая различный порядок налогообложения операций по покупке и лизингу, при расчете необходимо принимать во внимание, как тот или иной вариант влияет на размер налоговых обязательств организации. Договоры лизинга, как говорилось выше, могут предусматривать учет имущества как на балансе лизингодателя, так и на балансе лизингополучателя. В зависимости от того, на чьем балансе учитывается имущество, различается порядок налогообложения.

До 2002 года покупатель оборудования имел возможность переносить стоимость имущества на себестоимость посредством износа, однако проценты по кредиту, начисленные после оприходования имущества, в стоимость имущества не включались, поэтому не могли быть перенесены на себестоимость. Кроме того, при покупке оборудования покупатель мог пользоваться льготами по налогу на прибыль на погашение кредита, включая сумму процентов, полученного для финансирования капитальных вложений. Лизингополучатели в случае учета имущества на балансе лизингодателя имели возможность включать в себестоимость лизинговые платежи, что обеспечивало перенос на себестоимость стоимости имущества в значительно более короткие сроки по сравнению с приобретением оборудование за счет заемных средств. Этот вариант в отличие от покупки также позволял включить в себестоимость проценты по заемным средствам, которые включались в сумму лизингового платежа.

Вариант лизинга с учетом имущества на балансе лизингополучателя также позволял в более короткие сроки перенести стоимость оборудования на себестоимость посредством амортизации благодаря применению повышающего коэффициента к нормам амортизации, а также включать в себестоимость расхода на проценты по привлеченным средствам.

После введения в действие с 01.01. 2002 года 25 главы Налогового кодекса РФ покупатели оборудования получили возможность в более короткие сроки амортизировать имущество, в связи с сокращением нормативного срока полезного использования оборудования, однако при этом они утратили возможность применять льготу на погашение кредита. Так же они смогли принимать в качестве вычетов при определении прибыли проценты по кредитам банка на приобретение основных средств (далее по тексту – ОС).

В то же время лизингополучатель вне зависимости от порядка учета объекта лизинга имеет возможность учитывать для целей налогообложения сумму лизингового платежа, а в случае учета имущества на своем балансе также и сумму амортизационных отчислений в части, превышающей лизинговый платеж. При этом была сохранена возможность применения повышающего коэффициента амортизации, а также предоставлено право применять нелинейный метод амортизации.

Но налогу на добавленную стоимость (далее по тексту – НДС) принципиальной разницы между рассматриваемыми вариантами нет, так как налог, уплаченный как в случае лизинга, так и в случае покупки оборудования, принимается к вычету. Однако, лизинг обеспечивает возможность достаточно равномерного вычета НДС, уплаченного в составе лизингового платежа, в то время как при приобретении оборудования по договору поставки вся уплаченная сумма налога подлежит вычету в момент постановки имущества на баланс покупателя.

Обязанность по уплате налога на имущество возлагается на то лицо, на чьем балансе имущество находится. Таким образом, налог со стоимости имущества уплачивается покупателем после перехода к последнему права собственности, а также лизингополучателем, учитывающим имущество в соответствии с договором лизинга на своем балансе.

В дальнейшем в данной главе на конкретном примере будут более подробно рассмотрены упомянутые, а также иные вопросы приобретения оборудования посредством лизинга или по договору кули-продажи.

3.1.

Обзор макроэкономической ситуации и ее влияние на лизинг в 2001–2004 гг.

Динамика ВВП (1999 – 2004 г)

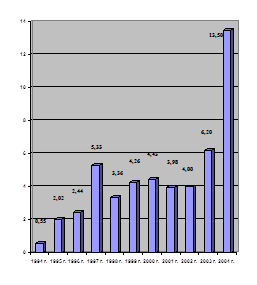

За время, прошедшее после кризиса 1998 г., экономика России развивалась довольно быстрыми темпами. Темпы роста ВВП постепенно росли и в 2000г. составили 10,0%. Эта тенденция изменилась в 2001 г.: рост ВВП в составил 5,0% по сравнению с прошлым годом, а в 2002 г.4,7%. В 2003 г. наметился рост ВВП и составил 7,3% За текущий год рост ВВП отстает от предыдущего года и составляет 6,9%, что на 0,4% ниже прошлогоднего. Темпы роста ВВП представлены в Диаграмме 1.

Диаграмма 1

Динамика реального объема произведенного ВВП

Прогнозы в отношении дальнейшего роста российской экономики.

По мнению ведущих аналитиков, как российских, так и зарубежных, дальнейший рост российской экономики будет определяться двумя факторами: внутренним – проведением реформ и внешним – ценой нефти на мировых рынках. Так, в отчете Всемирного банка, дается следующая оценка: при благоприятной внешнеэкономической конъюнктуре и проведении реформ Россия может достигнуть среднегодовых темпов роста ВВП на уровне 5,2% в 2002–2010 гг. Однако для обеспечения такого экономического роста необходимо, чтобы инвестиции в основной капитал ежегодно росли на 17%, что является очень большим темпом прироста. При более пессимистичном сценарии возможные темпы роста оценивались не более чем в 1,5% в год.

Российские эксперты считают, что в российской экономике имеются возможности для увеличения темпов роста. Среди возможных источников роста часто упоминается малый бизнес и инвестиции. Также следует оценить возможности роста отдельных отраслей экономики, причем не обязательно экспортных, например отдельных видов предприятий АПК. Однако все эксперты сходятся в одном – без структурных изменений в экономике, без развития обрабатывающих производств дальнейший рост экономики затруднителен.

Инвестиции.

Объем инвестиций в основной капитал за счет всех источников финансирования составил в 2003г.2 186,2 млрд. рублей, что на 9,7% превышает уровень предыдущего года. Отраслевая структура инвестиций практически не изменилась, большая часть приходится на долю топливных отраслей промышленности, транспорта и жилищно-коммунального хозяйства.

Инвестиции в оборудование

По результатам опроса руководителей предприятий, проведенного Ассоциацией менеджеров России и Издательским домом "Коммерсант", степень изношенности основных средств – это одно из основных препятствий развития бизнеса в России.

Развитие обрабатывающих производств требует приобретения нового оборудования. Однако в настоящее время основная часть инвестиций в оборудование приходится на приобретение отдельных установок (частей) для уже существующих производственных линий и комплексов. Только 10–15% инвестиций составляют затраты на приобретение технологических линий и комплексов по выпуску новой продукции. Такая структура инвестиций приводит к тому, что предприятие продолжает использовать устаревшие технологии, и, как следствие, способность предприятий производить конкурентоспособную высокотехнологичную продукцию падает.

Рост объемов ввода в действие основных производственных фондов, наблюдавшийся в 2003 г., был явно недостаточен для замены устаревших и изношенных фондов. В результате, как видно из Таблицы 1, к началу 2004г. в целом по России 41,5% основных фондов составляют машины и оборудование, выпущенные более 20 лет назад.

Таблица 1

Возрастная структура основных фондов (машин и оборудования) в промышленности

| Годы |

Все оборудование на конец года |

Возраст оборудования (лет) |

Средний возраст (лет) |

| до 5 |

6-10 |

11-15 |

16-20 |

свыше 20 |

| 1995 |

100% |

10,1% |

29,8% |

21,9% |

15,0% |

23,2% |

14,3 |

| 2002 |

100% |

4,7% |

10,6% |

25,5% |

21,0% |

38,2% |

18,7 |

| 2003 |

100% |

5,7% |

7,6% |

23,2% |

22,0% |

41,5% |

19,4 |

Источники финансирования внутренних инвестиций

Рост внутренних инвестиций сдерживается отсутствием доступного заемного капитала. Источниками финансирования инвестиций в основной капитал были в основном собственные средства предприятий (48,0%). Доля банковских кредитов в финансировании инвестиций в основной капитал продолжает расти и превысила докризисный уровень (4,2%), с 3,5% в 2003г до 9,2% в 2004 году, что тоже недостаточно.

Иностранные инвестиции.

Объем иностранных инвестиций, поступивших в Россию в 2004г., увеличился по сравнению с 2003 г. на 46,9% и составил 13,5 млрд. долларов США.

По структуре большую часть иностранных инвестиций составляют прочие инвестиции (кредиты). Отмечается незначительное падение доли портфельных инвестиций по сравнению с 2003 годом, однако у этого вида инвестиций все же есть большой потенциал для роста. Структура представлена в Диаграмме№2.

Диаграмма 2.

Структура иностранных инвестиций в экономику России за 2003 г.

Источник: Институт прямых инвестиций.

Как видно из Диаграммы 2, прямые иностранные инвестиции (20,2%) преобладают над портфельными (3%).

Прямые иностранные инвестиции.

Прямые иностранные инвестиции – это вложения в уставный капитал предприятия с целью извлечения дохода и получения прав на участие в управлении предприятием. По форме ведения бизнеса иностранные инвесторы в России предпочитают создавать собственные предприятия, а не заключать различные гражданско-правовые договоры (например, договор коммерческой концессии и т.п.).

Сведения об объемах прямых иностранных инвестиций, которые указываются российскими официальными и зарубежными аналитическими источниками, не совпадают. Так, по оценкам Минэкономразвития России, объем прямых иностранных инвестиций в 2004г. составил около 13,5 млрд. долларов США, по данным Института прямых инвестиций – 13,0 млрд. долларов США, тогда как Аналитический центр журнала "Экономист" указывает цифру 14,0 млрд. долларов США (т.е. расхождение идет на миллиард долларов). Однако даже если рассматривать оптимистические оценки, все равно объем прямых иностранных инвестиций продолжает оставаться на низком уровне.

Диаграмма 3.

Объем прямых иностранных инвестиций (млрд. долларов США)

Источник: данные Министерства экономического развития и торговли РФ.

По мнению аналитиков, в последние годы в Россию начал возвращаться российский капитал, ранее вывезенный за ее пределы, что свидетельствует об улучшении экономической ситуации в России.

Препятствия, стоящие на пути иностранных инвестиций

Несмотря на то, что инвесторы отмечают улучшение инвестиционного климата России, остается еще немало препятствий, требующих устранения. В основном это неэффективная система разрешения споров в судебных органах, слабое обеспечение прав собственников и кредиторов, риски изменений в политической сфере.

Даже в случае их значительного увеличения иностранные инвестиции не способны будут удовлетворить инвестиционные потребности России. Утолить инвестиционный голод можно за счет преимущественного использования внутренних ресурсов.

Однако ни фондовый рынок, ни банковская система не выполняют своих функций по аккумулированию сбережений и их трансформации в инвестиции. Кроме того, по мнению некоторых аналитиков, совокупный инвестиционный потенциал российской экономики реализуется менее чем на треть. Две трети аккумулированных сбережений лежат без движения или вывозятся за рубеж. Главным инвестором являются предприятия, которые финансируют из собственных средств 50,3% инвестиций в основной капитал. Без реформирования банковской системы и структурных изменений в экономике коренных изменений в ситуации с инвестициями не предвидится.

Лизинг как механизм финансирования инвестиций в основной капитал.

За время, прошедшее после кризиса 1998 г., лизинг подтвердил свою состоятельность как альтернативный способ финансирования приобретения основных средств. Кроме того, банки иногда предпочитают финансировать приобретение основных средств через лизинговую компанию, так как лизинговая сделка предполагает более прочное обеспечение, чем просто кредит. Зарубежные поставщики также могут быть заинтересованы в использовании лизинга как механизма сбыта своей продукции. Они могут работать либо с уже существующей российской лизинговой компанией, либо создать в России свою собственную лизинговую компанию, как это уже сделали Катерпиллар (Caterpillar), Даймлер-Крайслер дебис (Daimler Chrysler Service (debis)), Джон Дир Раша (John Deere Russia), Хьюлетт Паккард (Hewlett-Packard).

Банковская система российской федерации в 2001 - 2004 гг.