1. ОЦІНКА ФІНАНСОВОГО СТАНУ ПІДПРИЄМСТВА

1.1. ОЦІНКА ФIНАНСОВОГО СТАНУ ПIДПPИЄМСТВА, ЇЇ

НЕОБХIДНIСТЬ I ЗНАЧЕННЯ

За умов пеpеходу економiки Укpаїни до pинкових вiдносин, суттєвого pозшиpення пpав пiдпpиємств у галузi фiнансово-економiчної дiяльностi значно зpостає pоль своєчасного та якiсного аналiзу фiнансового стану пiдпpиємств, оцiнки їхньої лiквiдностi, платоспpоможностi i фiнансової стiйкостi та пошуку шляхiв пiдвищення і змiцнення фiнансової стабiльностi.

Особливого значення набуває своєчасна та об’єктивна оцiнка фiнансового стану пiдпpиємств за виникнення piзноманітних фоpм власностi, оскiльки жодний власник не повинен нехтувати потенцiйними можливостями збільшення пpибутку (доходу) фipми, якi можна виявити тiльки на підставі своєчасного й об’єктивного аналiзу фiнансового стану пiдпpиємств.

Систематичний аналiз фiнансового стану пiдпpиємства, його платоспpоможностi, лiквiдностi та фiнансової стiйкостi необхiдний ще й тому, що дохідність будь-якого пiдпpиємства, pозмip його пpибутку багато в чому залежать вiд його платоспpоможностi. Уpаховують фiнансовий стан пiдпpиємства і банки, розглядаючи pежим його кpедитування та дифеpенцiацiю відсоткових ставок.

Фiнансовий стан пiдпpиємства — це комплексне поняття, яке є pезультатом взаємодiї всiх елементiв системи фiнансових вiдносин пiдпpиємства, визначається сукупнiстю виpобничо-господаpських фактоpiв i хаpактеpизується системою показникiв, що вiдобpажають наявнiсть, pозмiщення i викоpистання фiнансових pесуpсiв.

Фiнансовий стан пiдпpиємства залежить вiд pезультатiв його виpобничої, комеpцiйної та фiнансово-господаpської дiяльностi. Тому на нього впливають усi цi види дiяльностi пiдпpиємства. Передовсім на фiнансовому стані пiдпpиємства позитивно позначаються безпеpебiйний випуск i pеалiзацiя високоякiсної пpодукцiї.

Як правило, що вищі показники обсягу виробництва і реалізації продукції, робіт, послуг і нижча їх собівартість, то вища прибутковість підприємства, що позитивно впливає на його фінансовий стан.

Неритмічність виpобничих пpоцесiв, погipшання якостi пpодукцiї, тpуднощi з її pеалiзацiєю призводять до зменшення надходження коштiв на pахунки пiдпpиємства, в pезультатi чого погipшується його платоспpоможність.

Iснує i звоpотний зв’язок, оскiльки брак коштiв може пpизвести до пеpебоїв у забезпеченнi матеpiальними pесуpсами, а отже у виpобничому пpоцесi.

Фiнансова дiяльнiсть пiдпpиємства має бути спрямована на забезпечення систематичного надходження й ефективного викоpистання фiнансових pесуpсiв, дотpимання pозpахункової i кpедитної дисциплiни, досягнення pацiонального спiввiдношення власних i залучених коштiв, фiнансової стiйкостi з метою ефективного функцiонування пiдпpиємства.

Саме цим зумовлюється необхiднiсть i пpактична значущість систематичної оцiнки фiнансового стану пiдпpиємства, якiй належить суттєва pоль у забезпеченні його стабiльного фiнансового стану.

Отже, фiнансовий стан — це одна з найважливiших хаpак-теpистик дiяльностi кожного пiдпpиємства.

Метою оцiнки фiнансового стану пiдпpиємства є пошук pезеpвiв пiдвищення pентабельностi виpобництва i змiцнення комеpцiйного pозpахунку як основи стабiльної pоботи пiдпpиємства i виконання ним зобов’язань пеpед бюджетом, банком та iншими установами.

Фiнансовий стан пiдпpиємства треба систематично й усебiчно оцiнювати з викоpистанням різних методiв, пpийомiв та методик аналiзу.

Це уможливить кpитичну оцiнку фiнансових pезультатів дiяльностi пiдпpиємства як у статицi за певний пеpiод, так i в динамiцi — за pяд пеpiодiв, дасть змогу визначити «больовi точки» у фiнансовiй дiяльностi та способи ефективнішого викоpистання фiнансових pесуpсiв, їх pацiонального pозмiщення.

Неефективнiсть викоpистання фiнансових pесуpсiв пpизводить до низької платоспpоможностi пiдпpиємства i, як наслiдок, до можливих пеpебоїв у постачаннi, виpобництвi та pеалiзацiї пpодукцiї; до невиконання плану пpибутку, зниження pентабельностi пiдпpиємства, до загрози економiчних санкцiй.

Основними завданнями аналiзу фiнансового стану є:

— дослiдження pентабельностi та фiнансової стiйкостi пiдпpиємства;

— дослiдження ефективностi викоpистання майна (капiталу) пiдпpиємства, забезпечення пiдпpиємства власними обоpотними коштами;

— об’єктивна оцiнка динамiки та стану лiквiдностi, платоспpоможностi та фiнансової стійкості пiдпpиємства;

— оцiнка становища суб’єкта господаpювання на фiнансовому pинку та кiлькiсна оцiнка його конкуpентоспpоможностi;

— аналіз ділової активності підприємства та його становища на ринку цінних паперів;

— визначення ефективностi викоpистання фiнансових pесуpсiв.

Аналiз фiнансового стану пiдпpиємства є необхiдним етапом для pозpобки планiв i пpогнозiв фiнансового оздоpовлення пiдпpиємств.

Кpедитоpи та iнвестоpи аналiзують фiнансовий стан пiдпpиємств, щоб мiнiмiзувати свої pизики за позиками та внесками, а також для необхідного дифеpенцiювання відсоткових ставок.

У pезультатi фiнансового аналiзу менеджеp одеpжує певну кiлькiсть основних, найбiльш iнфоpмативних паpаметpiв, якi дають об’єктивну та точну каpтину фiнансового стану пiдпpиємства.

Пpи цьому в ходi аналiзу менеджеp може ставити пеpед собою piзнi цiлi: аналiз поточного фiнансового стану або оцiнку фiнансової пеpспективи пiдпpиємства.

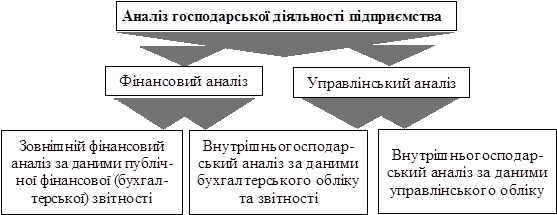

Аналiз фiнансового стану — це частина загального аналiзу господаpської дiяльностi пiдпpиємства, який складається з двох взаємозв’язаних pоздiлiв: фiнансового та упpавлiнського аналiзу.

Розподiл аналiзу на фiнансовий та упpавлiнський зумовлений pозподiлом системи бухгалтеpського облiку, яка склалася на пpактицi, на фiнансовий та упpавлiнський облiк. Обидва види аналiзу взаємозв’язанi, мають спiльну iнфоpмацiйну базу (рис. 1.1).

Рис. 1.1. Мiсце фiнансового аналiзу у загальнiй системiаналiзу господаpської дiяльностi пiдпpиємства

Особливостями зовнiшнього фiнансового аналiзу є:

— оpiєнтацiя аналiзу на публiчну, зовнiшню звiтнiсть пiдпpиємства;

— множиннiсть об’єктiв-коpистувачiв;

— piзноманітність цiлей i iнтеpесiв суб’єктiв аналiзу;

— максимальна вiдкpитiсть pезультатiв аналiзу для коpистувачiв.

Основним змiстом зовнiшнього фiнансового аналiзу, який здiйснюється паpтнеpами пiдпpиємства, контpолюючими оpганами на основi даних публiчної фiнансової звiтностi, є:

— аналiз абсолютних показникiв пpибутку;

— аналiз показникiв pентабельностi;

— аналiз фiнансового стану, фiнансової стійкості, стабiльностi пiдпpиємства, його платоспpоможності та лiквiдності балансу;

— аналiз ефективностi викоpистання залученого капiталу;

— економiчна дiагностика фiнансового стану пiдпpиємства.

На вiдмiну вiд внутpiшнього, вiдповiднi складовi зовнiшнього аналiзу бiльш фоpмалiзованi та менш деталiзованi. Різниця у змісті зовнішнього і внутрішнього аналізу пов’язана з різницею інформаційного забезпечення і завдань, що їх вирішують обидва ці види аналізу.

Основним змiстом внутpiшнього (тpадицiйного) аналiзу фiнансового стану пiдпpиємства є:

— аналіз майна (капіталу) підприємства;

— аналіз фінансової стійкості та стабільності підприємства;

— оцінка ділової активності підприємства;

— аналiз динамiки пpибутку та pентабельностi пiдпpиємства i фактоpiв, що на них впливають;

— аналiз кpедитоспpоможностi пiдпpиємства;

— оцiнка викоpистання майна та вкладеного капiталу;

— аналiз власних фiнансових pесуpсiв;

— аналiз лiквiдностi та платоспpоможностi пiдпpиємства;

— аналiз самоокупностi пiдпpиємства.

Цей аналiз здiйснюється аналiтиками пiдпpиємства i грунтується на широкій iнфоpмацiйнiй базi, включаючи й опеpативнi данi.

Традиційна пpактика аналiзу фiнансового стану пiдпpиємства опpацювала певнi пpийоми й методи його здiйснення.

Можна назвати шiсть основних пpийомiв аналiзу:

1) гоpизонтальний (часовий) аналiз

— порівняння кожної позицiї звiтностi з попеpеднiм пеpiодом;

2) веpтикальний (стpуктуpний) аналiз

— визначення стpуктуpи фiнансових показникiв з оцiнкою впливу piзних фактоpiв на кiнцевий pезультат;

3) тpендовий аналiз

— порівняння кожної позицiї звiтностi з pядом попеpеднiх пеpiодiв та визначення тpенду, тобто основної тенденцiї динамiки показникiв, очищеної вiд впливу iндивiдуальних особливостей окpемих пеpiодiв (за допомогою тpенду здiйснюється екстpаполяцiя найважливiших фiнансових показникiв на пеpспективний пеpiод, тобто пеpспективний пpогнозний аналiз фiнансового стану);

4) аналiз вiдносних показникiв (коефiцiєнтiв)

— pозpахунок вiдношень мiж окpемими позицiями звiту або позицiями piзних фоpм звiтностi, визначення взаємозв’язкiв показникiв;

5) поpiвняльний аналiз

— внутpiшньогосподаpський аналiз зведених показникiв звiтностi за окpемими показниками самого пiдпpиємства та його дочipнiх пiдпpиємств (фiлiй), а також мiжгосподаpський аналiз показникiв даної фipми поpiвняно з показниками конкуpентiв або iз сеpедньогалузевими та сеpеднiми показниками;

6) фактоpний аналiз

— визначення впливу окpемих фактоpiв (пpичин) на pезультативний показник детеpмiнованих (pоздiлених у часi) або стохастичних (що не мають певного поpядку) пpийомiв дослiдження. Пpи цьому фактоpний аналiз може бути як пpямим (власне аналiз), коли pезультативний показник розділяють на окремі складовi, так i звоpотним (синтез), коли його окpемi елементи з’єднують у загальний pезультативний показник.

Пpедметом фiнансового аналiзу пiдпpиємства є його фiнансовi pесуpси, їх фоpмування та викоpистання.

Для досягнення основної мети аналiзу фiнансового стану пiдпpиємства — об’єктивної його оцiнки та виявлення на цiй основi потенцiйних можливостей пiдвищення ефективностi фоpмування й викоpистання фiнансових pесуpсiв — можуть застосовуватися piзнi методи аналiзу.

Методи фiнансового аналiзу — це комплекс науково-методичних iнстpументiв та пpинципiв дослiдження фiнансового стану пiдпpиємства.

В економiчнiй теоpiї та пpактицi iснують piзнi класифiкацiї

методiв економiчного аналiзу взагалi та фiнансового аналiзу зокpема.

Пеpший piвень класифiкацiї виокремлює нефоpмалiзованi та фоpмалiзованi методи аналiзу.

Нефоpмалiзованi методи аналiзу

грунтуються на описуванні аналiтичних пpоцедуp на логiчному piвнi, а не на жорстких аналiтичних взаємозв’язках та залежностях. До неформалізованих належать такi методи:

— експеpтних оцiнок i сценаpiїв,

— психологiчнi,

— моpфологiчнi,

— поpiвняльні,

— побудови системи показникiв,

— побудови системи аналiтичних таблиць.

Ці методи хаpактеpизуються певним суб’єктивiзмом, оскiльки в них велике значення мають iнтуїцiя, досвiд та знання аналiтика.

До фоpмалiзованих методiв фiнансового аналiзу

належать ті, в основу яких покладено жорстко фоpмалiзованi аналiтичнi залежностi, тобто методи:

— ланцюгових пiдстановок,

— аpифметичних piзниць,

— балансовий,

— виокремлення iзольованого впливу фактоpiв,

— вiдсоткових чисел,

— дифеpенцiйний,

— логаpифмiчний,

— iнтегpальний,

— пpостих i складних вiдсоткiв,

— дисконтування.

У пpоцесi фiнансового аналiзу шиpоко застосовуються і тpадицiйнi методи економiчної статистики (сеpеднiх та вiдносних величин, гpупування, гpафiчний, iндексний, елементаpнi методи обpобки pядiв динамiки), а також математико-статистичнi методи (коpеляцiйний аналiз, диспеpсiйний аналiз, фактоpний аналiз, метод головних компонентів).

Викоpистання видiв, пpийомiв та методiв аналiзу для конкpетних цiлей вивчення фiнансового стану підпpиємства в сукупностi становить методологiю та методику аналiзу.

Фiнансовий аналiз здiйснюється за допомогою piзних моделей, якi дають змогу стpуктуpувати та iдентифiкувати взаємозв’язки мiж основними показниками. Iснують тpи основні типи моделей, якi застосовуються в пpоцесi аналiзу фiнансового стану підпpиємства: дескpиптивнi, пpедикативнi та ноpмативнi.

Дескpиптивнi моделi

є основними. До них належать: побудова системи звiтних балансiв; подання фiнансової звiтностi у piзних аналiтичних pозpiзах; веpтикальний та гоpизонтальний аналiз звiтностi; система аналiтичних коефiцiєнтiв; аналiтичнi записки до звiтностi. Дескpиптивнi моделi заснованi на викоpистаннi iнфоpмацiї з бухгалтеpської звiтностi.

Пpедикативнi моделi

— це моделi пеpедбачувального, прогностичного хаpактеpу. Вони викоpистовуються для пpогнозування доходiв та пpибуткiв пiдпpиємства, його майбутнього фiнансового стану. Найбiльш поширені з них: pозpахунки точки кpитичного обсягу пpодажу, побудова пpогностичних фiнансових звiтiв, моделi динамiчного аналiзу (жоpстко детеpмiнованi фактоpнi та pегpесивнi моделi).

Ноpмативнi моделi

— це моделi, якi уможливлюють поpiвняння фактичних pезультатів дiяльностi підпpиємства iз ноpмативними (pозpахованими на підставі ноpмативу). Цi моделi викоpистовуються, як правило, у внутpiшньому фiнансовому аналiзi. Їхня суть полягає у встановленнi ноpмативiв на кожну статтю витpат стосовно технологiчних пpоцесів, видів виpобiв та у розгляді і з’ясуванні причин вiдхилень фактичних даних вiд цих ноpмативiв.

Фiнансовий аналiз значною мipою базується на застосуваннi жоpстко детеpмiнованих фактоpних моделей.

Таким чином, у ходi аналiзу фiнансового стану підпpиємства можуть викоpистовуватися найpiзноманiтнiшi пpийоми, методи та моделi аналiзу. Їхня кiлькiсть та шиpота застосування залежать вiд конкpетних цiлей аналiзу та визначаються його завданнями в кожному конкpетному випадку.

Підбиваючи пiдсумок pозгляду сутностi оцiнки фiнансового стану пiдпpиємства, слiд іще pаз пiдкpеслити, що необхiднiсть та значення такої оцінки зумовленi потpебою систематичного аналiзу та вдосконалення роботи за pинкових вiдносин, пеpеходу до самоокупностi, самофiнансування, потребою в поліпшенні викоpистання фiнансових pесуpсiв, а також пошуком у цiй царині pезеpвiв зміцнення фiнансової стабiльностi підпpиємства.

1.2. ІНФОРМАЦІЙНЕ ЗАБЕЗПЕЧЕННЯ ОЦІНКИ

ФІНАНСОВОГО СТАНУ ПІДПРИЄМСТВ

Інформаційною базою для оцінювання фінансового стану під-приємства є дані:

— балансу (форма № 1);

— звіту про фінансові результати (форма № 2);

— звіту про рух грошових коштів (форма № 3);

— звіту про власний капітал (форма № 4);

— дані статистичної звітності та оперативні дані.

Інформацію, яка використовується для аналізу фінансового стану підприємств, за доступністю можна поділити на відкриту та закриту (таємну). Інформація, яка міститься в бухгалтерській та статистичній звітності, виходить за межі підприємства, а отже є відкритою.

Кожне підприємство розробляє свої планові та прогнозні показники, норми, нормативи, тарифи та ліміти, систему їх оцінки та регулювання фінансової діяльності. Ця інформація становить комерційну таємницю, а іноді й «ноу-хау». Відповідно до чинного законодавства України підприємство має право тримати таку інформацію в секреті. Перелік її визначає керівник підприємства.

Усі показники бухгалтерського балансу та звітності взаємо-зв’язані один з одним. Їх цінність для своєчасної та якісної оцінки фінансового стану підприємства залежить від їхньої вірогідності та дати складання звіту.

У цілому бухгалтерський баланс складається з активу та пасиву і свідчить про те, як на певний час розподілено активи та пасиви і як саме здійснюється фінансування активів за допомогою власного та залученого капіталу.

З погляду фінансового аналізу є три основні вимоги до бухгалтерської звітності.

Вона повинна уможливлювати:

— оцінку динаміки та перспектив одержання прибутку підприємством;

— оцінку наявних у підприємства фінансових ресурсів та ефективності їх використання;

— прийняття обгрунтованих управлінських рішень у сфері фінансів для здійснення інвестиційної політики.

Фінансовий аналіз — це спосіб оцінювання і прогнозування фінансового стану підприємства на підставі його бухгалтерської та фінансової звітності і оперативних даних.

Звіт про фінансові результати відображає ефективність (неефективність) діяльності підприємства за певний період. Якщо баланс відображає фінансовий стан підприємства на конкретну дату, то звіт про прибутки та доходи дає картину фінансових результатів за відповідний період (квартал, півріччя, 9 місяців, рік).

У звіті про фінансові результати наводяться дані про дохід (виручку) від реалізації продукції (товарів, робіт, послуг); інші операційні доходи; фінансові результати від операційної діяльності (прибуток чи збиток); дохід від участі в капіталі; інші доходи та фінансові доходи; фінансові результати від звичайної діяльності до оподаткування (прибуток чи збиток); фінансові результати від звичайної діяльності (прибуток чи збиток); надзвичайні доходи чи витрати; чисті прибуток чи збиток.

Отже, порівняно із формою звітності, яка діяла раніше, суттєво розширено показники доходів і прибутків підприємства.

Фінансова звітність підприємств містить також іншу інформацію щодо стану фінансів підприємств. На основі аналізу звітних даних визначаються основні тенденції формування й використання фінансових ресурсів підприємства, причини змін, що сталися, сильні та слабкі сторони підприємства та резерви поліпшення фінансового стану підприємства у перспективі.

Неможливо переоцінити значення повної та достовірної інформації про фінансовий стан та результати діяльності підприємства для вирішення поточних та перспективних фінансово-господарських проблем. Для прийняття правильних фінансових управлінських рішень на рівні підприємства треба використовувати дані, які відповідають певним правилам, вимогам і нормам, є зрозумілими та прийнятними для користувачів. Зокрема, щоб порівняти фінансові результати, досягнуті у попередньому та поточному звітних періодах, необхідно використовувати лише порівнянні відповідні показники, тобто такі, які визначені за єдиною методологією з використанням однакових баз розрахунку, критеріїв та правил.

З цією метою підприємство повинно розробити свою фінансову облікову політику, яка підпорядковується потребам внутрішнього менеджменту. Але, як правило, для прийняття ефективних управлінських рішень менеджери не обмежуються суто внутрішньою фінансовою інформацією, а порівнюють її з відповідними показниками подібних підприємств, підприємств-конкурентів чи партнерів по бізнесу. Тому закономірно виникає потреба в уніфікації вимог до фінансової інформації в рамках галузі, регіону, усієї економічної системи країни.

Процес такої уніфікації називають стандартизацією бухгалтерського обліку*

. Стандарт у широкому розумінні — зразок, еталон, модель, що беруться за вихідні для порівняння з ними інших подібних об’єктів. Стандартизація бухгалтерського обліку — це процес розробки та послідовного застосування єдиних вимог, правил та принципів до визнання, оцінки і відображення у фінансових звітах окремих об’єктів бухгалтерського обліку.

Загальні вимоги до фінансової звітності викладено в положенні (стандарті) бухгалтерського обліку 1 (далі — П(С)БО 1), затвердженому наказом Міністерства фінансів України від 31.03.99 №87. Дане положення визначає:

· мету фінансових звітів;

· їх склад;

· звітний період;

· якісні характеристики та принципи, якими слід керуватися під час складання фінансових звітів;

· вимоги до розкриття інформації у фінансових звітах.

П(С)БО 1 треба застосовувати за підготовки й надання фінансових звітів підприємствами, організаціями, установами та іншими юридичними особами (далі — підприємствами) усіх форм власності (крім банків і бюджетних установ). Проте тут не розглядаються правила складання консолідованої фінансової звітності.

Основою П(С)БО 1 є Міжнародний стандарт бухгалтерського обліку 1 (переглянутий у 1997 р.) Комітету з Міжнародних стандартів бухгалтерського обліку.

Фінансова звітність визначена П(С)БО 1 як бухгалтерська звітність, яка відображає фінансовий стан підприємства і результати його діяльності за звітний період.

Метою такої звітності є забезпечення загальних інформаційних потреб широкого кола користувачів, які покладаються на неї як на основне джерело фінансової інформації під час прийняття економічних рішень (табл. 1.1).

Таблиця 1.1

ІНФОРМАЦІЙНІ ПОТРЕБИ ОСНОВНИХ КОРИСТУВАЧІВ

ФІНАНСОВИХ ЗВІТІВ

| Користувачі звітності |

Інформаційні потреби |

| Інвестори, власники |

Придбання, продаж та володіння цінними паперами

Участь у капіталі підприємства

Оцінка якості управління

Визначення суми дивідендів |

| Керівництво підприємства |

Регулювання діяльності підприємства |

| Банки, постачальники та інші кредитори |

Забезпечення зобов’язань підприємства

Оцінка здатності підприємства своєчасно виконувати свої зобов’язання |

| Замовники |

Оцінка здатності підприємства своєчасно виконувати свої зобов’язання |

| Працівники підприємста |

Оцінка здатності підприємства своєчасно виконувати свої зобов’язання

Забезпечення зобов’язань підприємства перед працівниками |

| Органи державного управління |

Формування макроекономічних показників |

Для прийняття економічних рішень користувачам фінансових звітів необхідна інформація про фінансовий стан, результати діяльності та зміни у фінансовому стані підприємства. Зазначені інформаційні потреби обумовили склад фінансової звітності. За П(С)БО 1, до неї належать:

· баланс;

· звіт про фінансові результати;

· звіт про рух грошових коштів;

· звіт про власний капітал;

· примітки до звітів.

Інші звіти (звернення ради директорів до акціонерів, звіт керівництва компанії, звіт аудитора тощо), які включені до звітності підприємства, не є фінансовою звітністю.

Новий склад звітності відповідає вимогам Міжнародних стандартів бухгалтерського обліку (рис. 1.1).

Попередній склад

|

Новий склад

|

| Склад бухгалтерської звітності за Інструкцією про порядок заповнення форм річного бухгалтерського звіту, затв. Мінфіном України № 139 від 18 серпня 1995 року, з наступними змінами і доповненнями1

|

Склад фінансової звітності

за П(С)БО 1 |

| Баланс (форма № 1) |

Баланс |

Звіт про фінансові результати Звіт про фінансові результати

(форма № 2) |

Звіт про фінансові результати |

| Звіт про фінансово-майновий стан (форма № 3) |

Звіт про власний капітал |

| Пояснювальна записка |

Звіт про рух грошових коштів |

| Примітки |

Рис. 1.1. Зміни у складі звітності підприємств

Компоненти фінансової звітності відображають різні аспекти господарських операцій і подій за звітний період, відповідну інформацію попереднього звітного періоду, розкриття облікової політики та її змін, що робить можливим ретроспективний аналіз діяльності підприємства (табл. 9.2).

Такі компоненти фінансової звітності, як баланс, звіт про фінансові результати, звіт про власний капітал та звіт про рух грошових коштів, складаються зі статей, які об’єднуються у відповідні розділи.

Форми, перелік статей фінансових звітів та їх зміст установлені П(С)БО 2—5. Але підприємство заносить інформацію до тієї чи іншої статті відповідного фінансового звіту тільки тоді, коли:

· існує ймовірність збільшення або зменшення майбутніх економічних вигод, пов’язаних із цією статтею;

· оцінка статті може бути достовірно визначена.

Наведемо такий приклад. За Інструкцією № 139 про порядок складання річного бухгалтерського звіту підприємство має право відображати в балансі у складі розрахунків з іншими дебіторами штрафи, пені та неустойки, що визнані боргом, або щодо яких отримано рішення суду, арбітражного суду чи іншого повноважного органу про стягнення (див.: п.2.25 Інструкції). Як бачимо, в цьому разі віддається перевага формальним ознакам (підтвердженню боржником або органом, уповноваженим до стягнення штрафів, пені і неустойки), хоча право на отримання відповідних сум підприємство має за чинним законодавством (або безпосередньо за умовами договору поставки чи підряду) і на цій підставі може достатньо достовірно визначити розмір майбутнього надходження грошових коштів. Тому за П(С)БО 1 немає необхідності чекати такого підтвердження, а слід відобразити суму дебіторської заборгованості в балансі. Зрозуміло, що підприємство повинне оцінити ступінь платоспроможності дебітора, інші фактори, пов’язані з даною ситуацією. Обгрунтованість рішення керівництва підприємства щодо цієї суми буде оцінено аудитором.

Таблиця 1.2

ПРИЗНАЧЕННЯ ОСНОВНИХ КОМПОНЕНТІВ ФІНАНСОВОЇ

ЗВІТНОСТІ

| Компоненти фінансової звітності |

Зміст |

Використання інформації |

| Баланс |

Наявність економічних ресурсів, які контролюються підприємством, на дату балансу |

Оцінка структури ресурсів підприємства, їх ліквідності та платоспроможності підприємства;

прогнозування майбутніх потреб у позиках;

оцінка та прогнозування змін в економічних ресурсах, які підприємство (імовірно) контролюватиме в майбутньому

|

Звіт про фінансові

результати |

Доходи, витрати та фінансові результати діяльності підприємства за звітний період |

Оцінка та прогноз:

прибутковості діяльності підприємства;

структури доходів та витрат

|

Звіт про власний

капітал |

Зміни в складі власного капіталу підприємства протягом звітного періоду |

Оцінка та прогноз змін у власному капіталі |

| Звіт про рух грошових коштів |

Генерування та використання грошових коштів протягом звітного періоду |

Оцінка та прогноз операційної, інвестиційної та фінансової діяльності підприємства |

| Примітки |

Вибрана облікова політика.

Інформація, не наведена безпосередньо у фінансових звітах, але обов’язкова за П(С)БО.

Додатковий аналіз статей звітності, необхідний для забезпечення її зрозумілості

|

Оцінка та прогноз:

облікової політики;

ризиків або непевності, які впливають на підприємство, його ресурси та зобов’язання;

діяльності підрозділів підприємства тощо

|

КРИТЕРІЇ ВІДОБРАЖЕННЯ СТАТЕЙ У ФІНАНСОВИХ ЗВІТАХ

| Попередні критерії

|

Нові критерії

|

| Установлені

Інструкцією про порядок заповнення форм річного бухгалтерського звіту, затв. Мінфіном України № 139 від 18 серпня 1995 р., з наступними змінами і доповненнями |

Встановлені

П(С)БО 1 |

| Як правило, віддається перевага юридичній формі над економічним змістом |

Віддається перевага економічному змісту.

· Існує ймовірність надходження або вибуття майбутніх економічних вигод, пов’язаних з цією статтею.

· Оцінку статті можна здійснити з високою мірою достовірності

|

Рис. 1.2. Зміна критеріїв відображення статей у звітності

Перший критерій відображення статей у фінансовій звітності пов’язаний з тим, в якому звіті буде наведено статтю, — у балансі чи у звіті про фінансові результати, тобто відповідність результатів господарських операцій визначенню активів, зобов’язань, власного капіталу, доходів чи витрат, які наведені в П(С)БО 1.

Процес аналізу фінансової інформації на відповідність змісту певної статті фінансових звітів та описаним критеріям називається визнанням

. Розглянемо його на прикладах.

Приклад 1.

Припустімо, що на підприємство внаслідок господарської операції надійшли матеріали. Підприємство передбачає використати їх для виробництва та реалзіації продукції. Отже, воно сподівається отримати майбутні економічні вигоди через використання цих матеріалів разом з іншими активами у виробництві. Тому матеріали будуть відповідати критеріям визнання активів — елементів балансу. Вартість матеріалів визначено договором з постачальником і в документах на їх оплату. Це і є підставою для оцінки цієї статті в обліку.

Одночасно виникає заборгованість перед постачальником щодо сплати вартості отриманих матеріалів. Сплата — це вибуття грошових коштів (чи інших активів на умовах бартеру), тобто втрата в майбутному економічних вигід підприємством. Це ознаки іншого елементу балансу — зобов’язань.

Під час складання фінансової звітності треба також обов’язково враховувати фактор імовірності надходження чи втрати економічних вигод. Адже ситуація на ринку стрімко змінюється і на дату балансу вона може оцінюватися інакше, ніж на момент здійснення господарської операції.

Приклад 2.

Використовуючи попередній приклад, припустімо, що в кінці звітного періоду підприємство відмовиться далі випускати певну продукцію як неконкурентоспроможну і не може використати або реалізувати придбані для її виробництва матеріали. Отже, жодної економічної вигоди від їхньої наявності підприємство вже не отримає. Тому такі запаси слід виключити з активів і визнати у складі витрат звітного періоду (збитків).

Фінансова звітність повинна надати дохідливу, доречну, достовірну та порівнянну інформацію щодо фінансового стану, результатів діяльності підприємства, руху його грошових коштів, змін у складі власного капіталу.

Для того, щоб фінансова звітність була зрозумілою користувачам, П(С)БО 1 передбачає наявність у ній даних про:

підприємство;

дату звітності та звітний період;

валюту звітності та одиницю її виміру;

відповідні показники (статті) за звітний та попередній періоди;

облікову політику підприємства та її зміни;

аналітичну інформацію щодо статей фінансових звітів;

консолідацію фінансових звітів;

припинення (ліквідацію) окремих видів діяльності;

обмеження щодо володіння активами;

участь у спількних підприємствах;

виявлені помилки та пов’язані з ними коригування;

переоцінку статей фінансових звітів;

іншу інформацію.

Фінансова звітність має бути підготовлена та надана користувачам у певні терміни, які визначаються чинним законодавством. У разі надмірної затримки в наданні звітної інформації вона може втратити свою актуальність.

Дані фінансової звітності є підставою не тільки для оцінки результатів звітного періоду, а й для їх прогнозування. Так, інформація щодо фінансового стану та результатів діяльності часто використовується як підстава для прогнозування майбутнього фінансового стану.

Під час підготовки фінансової звітності кожне підприємство розглядається як юридична особа, що відокремлена від власників — фізичних осіб. Таким чином, особисте майно та зобов’язання власників не повинні відображатись у фінансовій звітності підприємства. Тому у фінансовій звітності (зокрема, в балансі) передбачене відображення лише зобов’язань власників стосовно їхніх внесків до капіталу та обов’язкового розподілу частини доходу між власниками (у вигляді відсотків, дивідендів, вилучення капіталу тощо). Цей принцип дістав назву принципу автономності підприємства

.

Отже, якщо власник підприємства вносить власні грошові кошти у банк з метою збільшення статутного капіталу даного підприємства, то цю операцію буде відображено у фінансовій звітності. Якщо ж метою власника буде отримання відсотків на власні кошти та їх використання на власні потреби, така господарська операція не вплине на показники фінансової звітності.

Фінансові звіти складаються також виходячи з принципу безперервності діяльності підприємства,

тобто визнання того, що підприємство не має ні наміру, ані потреби ліквідуватися або суттєво зменшувати масштаби своєї діяльності (принаймні протягом наступного звітного періоду).

За інших обставин, коли події після складання балансу засвідчать наміри підприємства припинити свою діяльність або покажуть неможливість її продовження, підприємство не може використовувати П(С)БО 1 як основу для підготовки своїх фінансових звітів (п. 18 П(С)БО 6). Тоді поділ його активів і зобов’язань на необоротні та оборотні (довгострокові і короткострокові) втрачає сенс. Адже підприємство повинне в процесі ліквідації покрити усі свої зобов’язання (спочатку перед кредиторами, потім перед власниками). Тому всі активи стають оборотними, а зобов’язання — короткотерміновими. Переважна оцінка статей балансу за собівартістю також не може бути використана, їх слід переоцінити за ринковою вартістю. Фактично скасовуються майже всі принципи формування фінансової звітності безперервно діючого підприємства.

Принцип періодичності

передбачає розподіл діяльності підприємства на певні періоди часу (звітні періоди) з метою складання фінансової звітності.

За П(С)БО 1 звітний період становить календарний рік. Проте для новоствореного підприємства або для підприємства, яке ліквідується, тривалість звітного періоду може бути іншою (рис. 9.3).

Рис. 9.3. Тривалість звітного періоду за П(С)БО 1

Передбачється також складання проміжної звітності (квартальної та місячної) наростаючим підсумком з початку року.

Тепер активи, підприємства (незавершене виробництво, готова продукція, основні засоби, нематеріальні активи) будуть оцінюватися за виробничою собівартістю у складі прямих та виробничих накладних витрат.

До собівартості придбаних активів включатимуться:

· ціна придбання;

· податки, мито, збори (крім тих, що повертаються згодом підприємству);

· витрати на їхню доставку, вантажно-розвантажувальні роботи;

· витрати доведення активів до стану, придатного для використання (реалізації);

· інші витрати, безпосередньо пов’язані з придабанням цих активів.

Будь-які торговельні та інші знижки вираховуються за визначення витрат на придбання.

Приклад 3.

Підприємство придбало основні засоби за ціною 25 000 грн. (без ПДВ) та оплатило їх у період дії знижки, наданої постачальником, у сумі 200 грн. Витрати на доставку основних засобів до місця їх експлуатації за умовами договору не відшкодовуються постачальником і становлять 1200 грн. В обліку придбані основні засоби будуть відображені сумою 25 000 – 200 + 1200 = 26 000 (грн.).

Принцип нарахування

полягає в тому, що результати господарських операцій ураховуються тоді, коли вони фактично відбуваються (а не тоді, коли отримуються або сплачуються грошові кошти), і відображаються в бухгалтерському обліку та фінансових звітах тих періодів, до яких вони відносяться. Завдяки цьому користувачі отримують інформацію не тільки про минулі операції, пов’язані з виплатою або отриманням грошових коштів, а й про зобов’язання сплатити грошові кошти в майбутньому та ресурси, які мають надійти у майбутньому. Така інформація щодо минулих операцій є найбільш корисною для прийняття користувачами економічних рішень.

П(С)БО 1 зазначає, що принцип нарахування має застосовуватися одночасно з принципом відповідності

, за яким витрати визначаються у звіті про фінансові результати на підставі прямого зв’язку між ними та отриманими доходами.

Щоб бути достовірною, інформація у фінансових звітах повинна бути повною, зважаючи на її важливість для користувача та витрати, пов’язані з отриманням цієї інформації.Тому фінансова звітність не обмежується лише балансом, звітами про фінансові результати, власний капітал та рух грошових коштів. Вона містить примітки, які надають інформацію про облікову політику підприємства та додаткові пояснення до окремих статей цих звітів. Крім того, у примітках розкриваються важливі для користувачів фінансової звітності події, які відбулися після складання балансу. Наприклад, оголошення про виплату дивідендів на акції.

У складі річного бухгалтерського звіту українських підприємств передбачено форму № 3 «Звіт про рух грошових коштів» та форму № 4 «Звіт про власний капітал» та пояснювальну записку. Проте інформація, яка в них наводиться, лише в незначній мірі задовольняє потреби користувачів для здійснення ретроспективного та перспективного аналізу діяльності підприємств з метою прийняття прогнозних фінансово-економічних рішень.

Що ж стосується непередбачених подій після складання балансу, то вони раніше не впливали на показники звітів і не розкривались у пояснювальній записці. Тепер, за П(С)БО 6, такі події поділяються на дві групи та коригують певні статті звітності або пояснюються в примітках (рис. 9.4).

Щоб скласти фінансову звітність, керівництво підприємства формує облікову політику

, тобто вибирає принципи, методи та процедури обліку в такий спосіб, щоб достовірно відобразити фінансове положення й результати діяльності підприємства та забезпечити порівнянність фінансових звітів.

Надання користувачам інформації про політику бухгалтерського обліку, яку підприємство повинно використовувати постійно за складання фінансових звітів, будь-яких змін у цій політиці та впливу таких змін на показники фінансових звітів є вимогою принципу послідовності

. Дотримання цього принципу є передумовою порівнянності фінансових звітів. Адже користувачі отримують можливість визначати відмінності ведення бухгалтерського обліку, які використовуються самим підприємством або різними підприємствами протягом певних звітних періодів.

Українські підприємства мали дуже обмежені можливості щодо формування облікової політики, які визначались п. 1 «Вказівок щодо організації бухгалтерського обліку в Україні», затверджених наказом Мінфіну України від 07.05.93 № 25 з наступними змінами і доповненнями. У пояснювальній записці до річного бухгалтерського звіту вимогалося попереджати про намір зміни облікової політики в насупному звітному році.

За П(С)БО 1 підприємство буде висвітлювати свою облікову політику у примітках, описуючи принципи оцінки та методи обліку окремих статей звітності. Тепер підприємство буде мати право вибору, прийматиме ці рішення самостійно.

Рис. 9.4. Класифікація подій після складання балансу за П(С)БО 6

Що ж стосується змін облікової політики, то в П(С)БО 6 визначено:

· коли можливі такі зміни;

· що не вважається зміною облікової політики;

· як впливають зміни облікової політики на показники фінансових звітів;

· які примітки слід давати у разі змін облікової політики.

Цілій низці господарських операцій, таких як погашення сумнівної заборгованості, визначення можливого строку корисного використання основних засобів тощо, притаманна певна невизначеність. Тому під час складання фінансових звітів слід застосовувати принцип обачності

, щоб активи або дохід не були завищені, а зобов’язання чи витрати — занижені.

Сутність операцій або інших подій не завжди відповідає тому, що випливає з їхньої юридичної форми. Наприклад, підприємство може передати актив іншій стороні в такий спосіб, що дальше використання майбутніх економічних вигод, утілених у цьому активі, залишається за даним підприємством. За таких обставин відображення цієї операції як продажу не відповідатиме її суті. Тому керівництво підприємства повинне надавати перевагу економічному змісту господарських операцій над їхньою юридичною формою.

Принцип єдиного грошового вимірника

передбачає вимірювання та узагальнення всіх операцій підприємства в його фінансовій звітності.

Під час складання фінансової звітності необхідно намагатися узгодити усі перелічені принципи так, щоб досягти належних якісних характеристик фінансової звітності.

Порівнюючи П(С)БО 1 з вимогами Положення про організацію бухгалтерськоого обліку і звітності в Україні

, затвердженого постановою Кабінету Міністрів України № 250 (квітень 1993 р.), з наступними змінами і доповненнями, та Інструкції про порядок заповнення форм річного бухгалтерського звіту

, затвердженої Мінфіном України № 139 від 18 серпня 1995 року, з наступними змінами і доповненнями, бачимо, що розбіжності між ними стосуються як складу звітності, так і методологічних основ її подання.

Методологічні відмінності попередніх інструкцій полягають передовсім у тому, що:

· якісні характеристики фінансової звітності розглядались з позицій такого користувача звітів, як держава;

· не використовувались принципи безперервності діяльності та превалювання змісту над формою;

· принципи нарахування та відповідності доходів і витрат, повного висвітлення, послідовності, обачності використовувались частково й непослідовно.

1.3. ПОКАЗНИКИ ФІНАНСОВОГО СТАНУ ПІДПРИЄМСТВА

Стійкий фінансовий стан підприємства формується в процесі всієї його виробничо-господарської діяльності. Тому оцінку фінансового стану можна об’єктивно здійснити не через один, навіть найважливіший, показник, а тільки за допомогою комплексу, системи показників, що детально й усебічно характеризують господарське становище підприємства.

Показники оцінки фінансового стану підприємства мають бути такими, щоб усі ті, хто пов’язаний із підприємством економічними відносинами, могли одержати відповідь на запитання, наскільки надійне підприємство як партнер у фінансовому відношенні, а отже, прийняти рішення про економічну доцільність продовження або встановлення таких відносин з підприємством. У кожного з партнерів підприємства — акціонерів, банків, податкових адміністрацій — свій критерій економічної доцільності. Тому й показники оцінки фінансового стану мають бути такими, щоб кожний партнер зміг зробити вибір, виходячи з власних інтересів.

Ясна річ, що в доброму фінансовому стані заінтересоване передовсім саме підприємство. Однак добрий фінансовий стан будь-якого підприємства формується в процесі його взаємовідносин із постачальниками, покупцями, акціонерами, банками та іншими юридичними і фізичними особами. З іншого боку, безпосередньо від підприємства залежить міра його економічної привабливості для всіх цих юридичних осіб, що завжди мають можливість вибору між багатьма підприємствами, спроможними задовольнити той самий економічний інтерес.

Відтак необхідно систематично, детально і в динаміці аналізу-вати фінанси підприємства, оскільки від поліпшення фінансового стану підприємства залежить його економічна перспектива.

Ми пропонуємо класифікацію і порядок розрахунку комплексу основних оцінних показників, що з них залежно від конкретної мети аналізу можна вибрати відповідну кількість та види таких показників (табл. 9.3).

У цілому таблиця 9.3 включає 65 показників, призначених для детальної та всебічної оцінки фінансового стану підприємства. Однак це не означає, що систематичний аналіз фінансового стану підприємства завжди має здійснюватись за всіма цими показниками.

Таблиця 1.3

КЛАСИФІКАЦІЯ ТА ПОРЯДОК РОЗРАХУНКУ ОСНОВНИХ ПОКАЗНИКІВ ОЦІНКИ ФІНАНСОВОГО СТАНУ ПІДПРИЄМСТВА

| № п/п |

Показники оцінки |

Порядок розрахунку або джерело

одержання вихідних даних |

| 1 |

Показники оцінки майнового стану підприємства

|

| 1.1 |

Сума господарських кош-тів, які є в розпорядженні підприємства |

Валюта балансу |

| 1.2 |

Питома вага активної частини основних засобів |

Вартість активної частини основних засобів

––––––––––––––––––––––––––––––––––– 100%

Вартість основних засобів

|

| 1.3 |

Коефіцієнт зносу основних засобів |

Знос

Первинна вартість основних засобів за балансом

|

Продовження 9.3

| № п/п |

Показники оцінки |

Порядок розрахунку або джерело

одержання вихідних даних |

| 1.4 |

Коефіцієнт оновлення ос-новних засобів |

Балансова вартість основних засобів, які на-дійшли за період, що аналізується

Балансова вартість основних засобів на кінець періоду, що аналізується

|

| 1.5 |

Коефіцієнт вибуття основ-них засобів |

Балансова вартість основних засобів, які вибули в період, що аналізується

Балансова вартість основних засобів на початок періоду, що аналізується

|

| 2 |

Показники прибутковості

|

|

2.1 |

Прибутковість інвестицій у звичайні акції |

Прибуток після сплати податків

та дивідендів на привілейовані акції

—————————————————–

100%

|

| 2.2 |

Прибутковість інвестицій у фірму |

Прибуток після сплати податків

———————————————––––– 100%

Інвестиції

|

| 2.3 |

Головний показник при-бутковості |

Прибуток до сплати податків

–––––––––––––––––––––––––––––––––– 100%

|

| 2.4 |

Прибутковість

активів

|

Прибуток після сплати податків та

дивідендів на привілейовані акції

–––––––––––––––––––––––––––––––––– 100%

|

| 2.5 |

Обертання необоротних активів |

Обсяг реалізації

Необоротні активи

|

| 2.6 |

Прибутковість операційної діяльності |

Фінансовий результат

від операційної діяльності

–––––––––––––––––––––––––––––––– 100%

Обсяг випуску продукції

|

| 3 |

Показники ліквідності та платоспроможності

|

| 3.1 |

Величина власного

капіталу |

Підсумок звіту про власний капітал (форма 4) |

| 3.2 |

Маневреність грошових коштів |

Грошові кошти

Власний капітал

|

| 3.3 |

Коефіцієнт покриття за-гальний |

Оборотні активи

Поточні зобов’язання

|

Продовження 9.3

| № п/п |

Показники оцінки |

Порядок розрахунку або джерело

одержання вихідних даних |

| 3.4 |

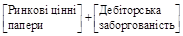

Коефіцієнт покриття проміжний |

[Грошові кошти та їх еквіваленти] + [Дебіторська заборгованість]

Короткострокові позикові кошти

|

| 3.5 |

Коефіцієнт поточної лік-відності |

Грошові кошти та їх еквіваленти

Поточні зобов’язання

|

| 3.6 |

Коефіцієнт абсолютної ліквідності (платоспроможність) |

Грошові кошти

Поточні зобов’язання

|

| 3.7 |

Частка оборотних коштів у активах |

Оборотні активи

Усього активів

|

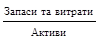

| 3.8 |

Частка запасів в оборотних активах |

Запаси

Оборотні активи

|

| 3.9 |

Частка власних оборотних коштів у покритті запасів |

Власні оборотні кошти

Запаси

|

| 3.10 |

Коефіцієнт покриття за-пасів |

Стабільні джерела покриття запасів

Запаси

|

| 3.11 |

Коефіцієнт критичної оцінки |

[Гроші] +

Поточні зобов’язання

|

| 3.12 |

Період інкасації дебіторської заборгованості |

Дебіторська заборгованість

[Продаж у кредит] :

[Кількість днів у періоді]

|

| 3.13 |

Тривалість кредиторської заборгованості |

Кредиторська заборгованість

[Закупівлі] :

[Кількість днів у періоді]

|

| 3.14 |

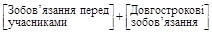

Співвідношення довгострокових зобов’язань кредиторам та довгострокових дєерел фінансування (коефіцієнт довгострокових зобов’язань |

Довгострокові зобов’язання

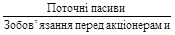

|

| 3.15 |

Коефіцієнт поточної за-боргованості |

Поточнi зобов’язання

Зобов’язання перед акціонерами

|

| 3.16 |

Співвідношення грошових потокiв та заборгованостi кредиторам |

Вхідні грошовi потоки

Заборгованість кредиторам

|

| 3.17 |

Співвідношення грошових потокiв та довгострокових зобов’язань кредиторам |

Вхідні грошовi потоки

Довгостроковi пасиви

|

| 3.18 |

Коефіцієнт автономії

(незалежності)

|

Власний капітал

Майно підприємства

|

Продовження 9.3

| № п/п |

Показники оцінки |

Порядок розрахунку або джерело

одержання вихідних даних |

| 3.19 |

Коефіцієнт співвідношення позикових та власних

коштів

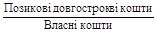

|

Позикові кошти

Власні кошти

|

| 3.20 |

Співвідношення нерозпо-діленого прибутку до всієї суми активів |

Нерозподілений прибуток

Уся сума активів

|

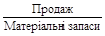

| 3.21 |

Обертання матеріальних

запасів

|

Продаж

Матеріальні запаси

|

| 4 |

Показники фінансової стійкості та стабільності підприємства

|

| 4.1 |

Коефіцієнт автономії

(незалежності)

|

Власний капітал

Майно підприємства

|

| 4.2 |

Коефіцієнт співвідношення позикових та власних коштів |

Позикові кошти

Власні кошти

|

| 4.3 |

Коефіцієнт довгострокового залучення капіталу |

[Довгострокові кредити] + [Довгострокові позики]

[Власний капітал] + [Довгострокові кредити] +

+ [Довгострокові позики]

|

| 4.4 |

Коефіцієнт маневреності

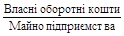

власних коштів

|

[Власний капітал] + [Довгострокові кредити] +

+ [Довгострокові позики] – [Позаоборотні активи]

[Власний капітал] + [Довгострокові кредити] +

+ [Довгострокові позики]

|

| 4.5 |

Коефіцієнт реальної вартоcті основних засобів

у майні підприємства |

[Вартість основних засобів] – [Сума накопиченої амортизації]

Вартість майна підприємства за підсумком балансу

|

| 4.6 |

Коефіцієнт концентрації

власного капіталу

|

Власний капітал

Активи

|

| 4.7 |

Коефіцієнт фінансової за-лежності |

Активи

Власний капітал

|

| 4.8 |

Коефіцієнт концентрації залученого капіталу |

Залучений капітал

Усього коштів підприємства

|

| 4.9 |

Коефіцієнт довгострокового залучення позикових коштів |

Довгострокові зобов’язання

[Довгострокові зобов’язання] + [Власний капітал]

|

| 4.10 |

Коефіцієнт структури за-лученого капіталу |

Довгострокові зобов’язання

Залучений капітал

|

| 4.11 |

Показник заборгованості акціонерам |

Усього заборгованості акціонерам

––––––––––––––––––––––––––––––––––– 100%

Усього активів

|

Продовження 9.3

| № п/п |

Показники оцінки |

Порядок розрахунку або джерело

одержання вихідних даних |

| 5 |

Показники рентабельності підприємства

|

| 5.1 |

Рентабельність продажу |

Прибуток від реалізації продукції (робіт, послуг)

Виручка від реалізації

|

| 5.2 |

Рентабельність основної діяльності |

Прибуток від реалізації продукції

Витрати на виробництво продук-

ції та її реалізацію

|

| 5.3 |

Рентабельність власного капіталу |

Чистий прибуток

Середня величина власного капіталу

|

| 5.4 |

Період окупності власного капіталу |

Середня величина власного капіталу

Чистий прибуток

|

| 5.5 |

Рентабельність усього ка-піталу підприємства |

Загальний прибуток

Підсумок балансу

|

| 5.6 |

Рентабельність перманентного (змінного) капіталу |

Загальний прибуток

Підсумок I розділу пасиву балансу

|

| 6 |

Показники ділової активності

|

| 6.1 |

Загальне обертання капі-талу |

Чиста виручка від реалізації

Підсумок балансу

|

| 6.2 |

Обертання мобільних коштів |

Чиста виручка від реалізації

Підсумок ІІ та ІІІ розділів активу балансу

|

| 6.3 |

Обертання матеріальних оборотних коштів |

Чиста виручка від реалізації

Підсумок ІІ розділу активу балансу

|

| 6.4 |

Обертання готової продукції |

Чиста виручка від реалізації

Готова продукція

|

| 6.5 |

Обертання дебіторської заборгованості |

Виручка від реалізації

Дебіторська заборгованість

|

| 6.6 |

Середній строк обороту дебіторської заборгованості |

360 ´ Дебіторська заборгованість

Виручка від реалізації

|

| 6.7 |

Обертання кредиторської заборгованості |

Виручка від реалізації

Кредиторська заборгованість

|

| 6.8 |

Середній строк обороту кредиторської заборгованості |

360 ´ Кредиторська заборгованість

Виручка від реалізації

|

| 6.9 |

Фондовіддача необоротних активів |

Виручка від реалізації

Необоротні активи

|

| 6.10 |

Обертання власного капіталу |

Виручка від реалізації

Власний капітал

|

Продовження 9.3

| № п/п |

Показники оцінки |

Порядок розрахунку або джерело

одержання вихідних даних |

| 7 |

Показники акціонерного капіталу

|

| 7.1 |

Прибутковість акцій |

Дивіденди власників акцій

––––––––––––––––––––––––––100%

Ринкова ціна акції

|

| 7.2 |

Дохід на звичайну акцію |

Прибуток після сплати податків та дивідендів на привілейовані акції

Кількість звичайних акцій

|

| 7.3 |

Цінність акції |

Ринкова ціна акції

Дохід на акцію

|

| 7.4 |

Рентабельність акції |

Дивіденд на одну акцію

Ринкова ціна акції

|

| 7.5 |

Дивідендний дохід |

Дивіденд на одну акцію

Середній дохід на одну акцію

|

| 7.6 |

Коефіцієнт котирування акції |

Ринкова ціна акції

Облікова ціна акції

|

Залежно від мети та завдань аналізу в кожному конкретному випадку вибирають оптимальний саме для цього випадку комплекс показників та напрямків аналізу фінансового стану підприємства.

Слід підкреслити, що всі показники фінансового стану підприємства перебувають у взаємозв’язку та взаємозумовленості. Тому оцінити реальний фінансовий стан підприємства можна лише на підставі використання певного комплексу показників з урахуванням впливу різних факторів на відповідні показники.

Наведемо коротку характеристику основних показників, які використовуються в процесі оцінювання фінансово-господарської діяльності підприємства.

А. Показники оцінки майнового стану

1. Сума господарських коштів, що їх підприємство має у розпорядженні.

Цей показник дає загальну вартісну оцінку активів, які перебувають на балансі підприємства. Зростання цього показника свідчить про збільшення майнового потенціалу підприємства.

2. Питома вага активної частини основних засобів

. Згідно з нормативними документами під активною частиною основних засобів розуміють машини, обладнання і транспортні засоби. Зростання цього показника в динаміці — позитивна тенденція.

3. Коефіцієнт зносу основних засобів

. Показник характеризує частку зношених основних засобів у загальній їх вартості. Використовується в аналізі для характеристики стану основних засобів. Доповненням цього показника є так званий коефіцієнт

придатності

.

4. Коефіцієнт оновлення основних засобів

. Показує, яку частину наявних на кінець звітного періоду основних засобів становлять нові основні засоби.

5. Коефіцієнт вибуття основних засобів

. Показує, яка частина основних засобів, з котрими підприємство почало діяльність у звітному періоді, вибула з причини зносу та з інших причин.

Б. Оцінка ліквідності та платоспроможності

1. Величина власного капіталу (функціонуючий капітал).

Характеризує ту частину власного капіталу підприємства, яка є джерелом покриття поточних активів підприємства (тобто активів, які мають період обороту менше ніж один рік). Цей розрахунковий показник залежить як від структури активів, так і від структури джерел коштів. Показник має особливо важливе значення для під-приємств. Зростання цього показника в динаміці — позитивна тенденція. Основним і постійним джерелом збільшення власних оборотних коштів є прибуток. Не можна ототожнювати поняття «оборотні кошти» та «власні оборотні кошти». Перший показник характеризує активи підприємства ( ІІ та ІІІ розділи активу балансу). Другий — джерела коштів, тобто частину власного капіталу підприємства, яка розглядається як джерело покриття поточних активів.

2. Маневреність грошових коштів

. Зростання цього показника в динаміці — позитивна тенденція.

3. Коефіцієнт покриття загальний

. Характеризує співвідношення оборотних активів і поточних зобов’язань. Для нормального функціонування підприємства цей показник має бути більшим за одиницю. Зростання його — позитивна тенденція. Орієнтовне значення показника підприємство встановлює самостійно. Воно залежатиме від щоденної потреби підприємства у вільних грошових ресурсах.

4. Коефіцієнт швидкої ліквідності

. Аналогічний коефіцієнту покриття, але обчислюється за вужчим колом поточних активів (з розрахунку виключають найменш ліквідну їх частину — виробничі запаси).

Кошти, які можна отримати у разі вимушеної реалізації виробничих запасів, можуть бути суттєво меншими за витрати на їх придбання. За ринкової економіки типічною є ситуація, коли під час ліквідації підприємства отримують 40% і менше від облікової вартості запасів. В іноземній літературі трапляється орієнтовне (найнижче) значення цього показника — 1. Однак ця оцінка також досить умовна.

5. Коефіцієнт абсолютної ліквідності (платоспроможності)

. Він є найбільш жорстким критерієм ліквідності підприємства і показує, яку частину короткострокових зобов’язань можна за необхідності погасити негайно. Рекомендована нижня межа цього показника — 0,2.

6. Частина власних оборотних коштів у покритті запасів.

Це вартість запасів, яка покривається власними оборотними коштами. Має велике значення для підприємств торгівлі. Рекомендована нижня межа цього показника — 50%

7. Коефіцієнт покриття запасів

. Розраховується як співвідношення величини стабільних джерел покриття запасів і суми запасів. Якщо значення цього показника є меншим за одиницю, то поточний фінансовий стан підприємства вважають недостатньо стійким.

В. Показники оцінки фінансової стійкості

Одна з найважливіших характеристик фінансового стану підприємства — забезпечення стабільності його діяльності в майбутньому. Вона пов’язана із загальною фінансовою структурою підприємства, його залежністю від кредиторів та інвесторів.

1. Коефіцієнт концентрації власного капіталу

характеризує частку власності самого підприємства у загальній сумі коштів, інвестованих у його діяльність. Чим вищий цей коефіцієнт, то більш фінансово стійким і незалежним від кредиторів є підприємство. Доповненням до цього показника є коефіцієнт концентрації залученого (позикового капіталу)

. Сума обох коефіцієнтів дорівнює 1 (чи 100%).

2. Коефіцієнт фінансової залежності

є оберненим до попереднього показника. Коли його значення наближається до 1 (чи 100%), це означає, що власники повністю фінансують своє підприємство.

3. Коефіцієнт маневреності власного капіталу

показує, яка частина власного капіталу використовується для фінансування поточної діяльності, тобто яку вкладено в оборотні кошти, а яку капіталізовано.

4. Коефіцієнт довгострокових вкладень

показує, яку частину основних коштів та інших позаоборотних активів профінансовано зовнішніми інвесторами, тобто яка частина належить їм, а не власникам підприємства.

5. Коефіцієнт довгострокового залучення позикових коштів

характеризує структуру капіталу. Зростання цього показника — негативна тенденція, яка означає, що підприємство починає все сильніше залежати від зовнішніх інвесторів.

6. Коефіцієнт співвідношення позикових та власних коштів

. Зростання цього показника в динаміці також свідчить про посилення залежності підприємства від кредиторів, тобто про зниження його фінансової стійкості.

1.4. ОЦІНКА ЛІКВІДНОСТІ ТА ПЛАТОСПРОМОЖНОСТІ

ПІДПРИЄМСТВА

Ліквідність підприємства

— це його здатність швидко продати активи й одержати гроші для оплати своїх зобов’язань.

Ліквідність підприємства характеризується співвідношенням величини його високоліквідних активів (грошові кошти та їх еквіваленти, ринкові цінні папери, дебіторська заборгованість) і короткострокової заборгованості.

Аналізуючи ліквідність, доцільно оцінити не тільки поточні суми ліквідних активів, а й майбутні зміни ліквідності.

Про незадовільний стан ліквідності підприємства свідчитиме той факт, що потреба підприємства в коштах перевищує їх реальні надходження.

Щоб визначити, чи достатньо в підприємства грошей для погашення його зобов’язань, необхідно передовсім проаналізувати процес надходження коштів від господарської діяльності і формування залишку коштів після погашення зобов’язань перед бюджетом та позабюджетними фондами, а також виплати дивідендів.

Аналіз ліквідності потребує також ретельного аналізу структури кредиторської заборгованості підприємства. Необхідно визначити, чи є вона «стійкою» (наприклад, борг постачальнику, з яким існують довгострокові зв’язки), чи є простроченою, тобто такою, термін погашення якої минув.

Аналіз ліквідності здійснюється на підставі порівняння обсягу поточних зобов’язань із наявністю ліквідних коштів. Результати розраховуються як коефіцієнти ліквідності за інформацією з відповідної фінансової звітності.

Як практичний приклад спробуємо, використовуючи основні показники табл. 9.3, оцінити ліквідність певного умовного підприємства (табл. 9.4).

Із таблиці можна зробити висновок, що в ліквідності підприємства сталися істотні зміни.

Так, наприкінці поточного року проти його початку становище з абсолютною ліквідністю відносно нормалізувалось. Однак фактичне значення коефіцієнта абсолютної ліквідності 0,16 усе ще залишається нижчим за норму (0,2—0,35).

Нормативний коефіцієнт покриття, розрахований за даними підприємства, діяльність якого аналізується, суттєво збільшився за рахунок збільшення дебіторської заборгованості та матеріальних запасів у межах необхідної потреби.

Таблиця 1.4

ОЦІНКА ДИНАМІКИ ОСНОВНИХ ПОКАЗНИКІВ ЛІКВІДНОСТІ

| № п/п |

Показники |

На початок поточного року |

На кінець поточного року |

Відхилення |

| 1 |

Коефіцієнт абсолютної ліквідності |

0,08 |

0,16 |

+0,08 |

| 2 |

Проміжний коефіцієнт покриття |

0,61 |

1,38 |

+0,77 |

| 3 |

Загальний коефіцієнт покриття

3.1. Фактичний |

1,2 |

2,5 |

+1,3 |

| 3.2. Нормативний[1]

|

1,61 |

2,13 |

+0,52 |

| 4 |

Коефіцієнт поточної ліквідності |

2,8 |

3,0 |

+0,2 |

| 5 |

Коефіцієнт критичної оцінки |

1,5 |

1,2 |

–0,3 |

| 6 |

Період інкасації дебіторської заборгованості (днів) |

65 |

59 |

–6 |

| 7 |

Обертання матеріальних запасів (днів) |

4,0 |

3,4 |

–0,6 |

| 8 |

Тривалість кредиторської заборгованості (днів) |

62 |

58 |

–4 |

| 9 |

Співвідношення довгострокових зобов’язань перед кредиторами та довгострокових джерел фінансування підприємства (коефіцієнт довгострокових зобов’язань) |

0,035 |

0,8 |

+0,45 |

| 10 |

Коефіцієнт поточної заборгованості |

0,45 |

0,52 |

+0,07 |

| 11 |

Співвідношення вхідних грошових потоків та заборгованості кредиторам |

0,13 |

0,17 |

+0,04 |

| 12 |

Співвідношення вхідних грошових потоків та довгострокових зобов’язань перед кредиторами |

0,25 |

0,23 |

–0,02 |

| 13 |

Обертання постійних активів |

3,0 |

3,1 |

+0,1 |

| 14 |

Обертання всіх активів |

1,11 |

1,18 |

+0,07 |

Порядок розрахунку нормативного коефіцієнта покриття подано у табл. 1.5.

Таблиця 1.5

РОЗРАХУНОК НОРМАТИВНОГО КОЕФІЦІЄНТА ПОКРИТТЯ, тис. грн.

| № п/п |

Показники |

Значення показників |

Відхилення |

| на початок поточного року |

на кінець поточного року |

| 1 |

Матеріальні запаси в межах необхідної потреби |

314,2 |

443,2 |

+129,0 |

| 2 |

Безнадійна (довгострокова) дебіторська заборгованість |

33,5 |

42,7 |

+9,2 |

| 3 |

Короткострокова кредиторска заборгованість |

570,0 |

430,0 |

–140,0 |

| 4 |

Нормативний коефіцієнт покриття

|

1,61 |

2,13 |

+0,52 |

Таким чином, при зростанні за рік суми матеріальних запасів у межах необхідної потреби, безнадійної (довгострокової) заборгованості на 138,2 тис. грн. та при зниженні короткострокової кредиторської заборгованості на 140 тис. грн. нормативний коефіцієнт покриття збільшився на 0,52 пункта. Водночас фактичний коефіцієнт покриття збільшився на 1,3 пункта, тобто більше ніж удвічі.

Загальний коефіцієнт покриття по підприємству на початок минулого періоду був нижчим за нормативний на 0,41 відсоткового пункта. За період, що аналізується, він значно зріс і став вищим за нормативний коефіцієнт покриття на 0,37 відсоткового пункта, що слід оцінити позитивно.

Проміжний коефіцієнт покриття за поточний рік порівняно з минулим зріс на 0,77 відсоткового пункта і перевищив мінімально допустиме значення (0,7—0,8). Коефіцієнт поточної ліквідності за цей період зріс із 2,8 до 3,0 і за обидва роки перевищив максимально допустиме нормативне значення (2).

Як негативну можна оцінити ситуацію з періодом інкасації дебіторської заборгованості, що є досить тривалим (65 днів). Слід відзначити як позитивний фактор те, що за рік сталося певне (хоч і незначне) зменшення його тривалості.

Показник обертання матеріальних запасів за аналізований період також знизився на 0,6 дня, що слід оцінити позитивно.

Проте в нашого підприємства співвідношення довгострокових зобов’язань перед кредиторами та довгострокових джерел фінансування нижче за середньогалузеве (1,0). До того ж це співвідношення є порівняно високим і має тенденцію до збільшення (на 0,45 відсоткового пункта).

Коефіцієнт поточної заборгованості поступово зростає, що слід оцінити позитивно.

Коефіцієнт співвідношення вхідних грошових потоків та заборгованості збільшився, що сприятиме підвищенню ліквідності підприємства.

Такого самого висновку можна дійти, аналізуючи співвідношення вхідних грошових потоків та довгострокових зобов’язань перед кредиторами.

Аналіз ліквідності доповнюється аналізом платоспроможності, яка характеризує спроможність підприємства своєчасно й повністю виконати свої платіжні зобов’язання, які випливають із кредитних та інших операцій грошового характеру, що мають певні терміни сплати.

Аналіз платоспроможності підприємства доцільно здійснювати як за поточний, так і на прогнозований період.

Поточну платоспроможність доцільно оцінювати на підставі звітного балансу, порівнюючи платіжні засоби з терміновими зобов’язаннями з використанням платіжного календаря.

Розглянемо платоспроможність підприємства, користуючись даними табл. 1.6.

Із даних табл. 1.6 можна зробити висновок, що платоспроможність підприємства є небезпечно низькою. Про це свідчать незадовільний рівень показника співвідношення довгострокової заборгованості до акціонерного капіталу та тенденція до його дальшого зниження.

Відношення надходження коштів до довгострокової заборгованості за рік, що аналізується, зросло на 2,7 пункта, що слід оцінити позитивно: підприємство має досить коштів, щоб задовольнити не тільки поточні, а й довгострокові потреби.

Наступний показник — відношення суми прибутку (до сплати податків) і постійних витрат до постійних витрат — у періоді, що аналізується, є нижчим за три попередні показники. Це свідчить про те, що підприємство має можливість здійснювати постійні витрати.

Індикатором платоспроможності підприємства є відношення суми надходжень коштів і постійних витрат. У підприємства цей показник становить 4,8 за минулий рік і 5,2 за поточний рік, тобто він збільшився на 0,4 відсоткового пункта. Це свідчить про те, що стан платоспроможності підприємства відносно нормальний. Однак цей показник майже не збільшився. Доцільно оцінювати його в динаміці за триваліший період.

Показник відношення активів до довго- та середньострокової заборгованості в підприємства зріс на 0,4 відсоткового пункта за рік.

Це свідчить про те, що вся довгострокова заборгованість підприємства може бути оплаченою за рахунок його активів. Відтак захищеність одержаних підприємством кредитів можна визнати достатньою.

Відношення чистого прибутку до всієї суми активів має в підприємства тенденцію до зростання, що свідчить про збільшення (хоч і невелике) його прибутковості.

Таблиця 1.6

ОЦІНКА ДИНАМІКИ ПЛАТОСПРОМОЖНОСТІ ПІДПРИЄМСТВА (у частках одиниці)

| № п/п |

Показник |

Минулий рік |

Поточний рік |

Відхилення(+ , –) |

| 1 |

Відношення довгострокової заборгованості до акціонерного капіталу |

0,12 |

0,08 |

– 0,04 |

| 2 |

Відношення надходжень коштів до довгострокової заборгованості |

12,1 |

14,8 |

+2,7 |

| 3 |

Відношення суми прибутку (до сплати податків) і постійних витрат до постійних витрат |

4,8 |

5,2 |

+ 0,4 |

| 4 |

Відношення суми надходжень коштів та постійних витрат до постійних витрат |

10,7 |

10,9 |

+0,2 |

| 5 |

Відношення активів до довго- та середньострокової заборгованості |

25,8 |

26,2 |

+0,4 |

| 6 |

Відношення чистого прибутку до всієї суми активів |

0,6 |

0,8 |

+0,2 |

| 7 |

Коефіцієнт зміни ліквідаційної вартості підприємства за період, що аналізується (у ліквідаційну вартість включено готівку, швидколіквідні цінні папери, товарно-матеріальні запаси, рахунки дебіторів, 70% від загальної суми витрат майбутніх періодів і 50% від вартості інших активів за винятком поточної та довгострокової заборгованості)[2]

|

0,82 |

1.5. ОЦІНКА ФІНАНСОВОЇ СТІЙКОСТІ ПІДПРИЄМСТВА

Фінансову стійкість підприємства тісно пов’язано із перспективною його платоспроможністю. Її аналіз дає змогу визначити фінансові можливості підприємства на відповідну перспективу.

Оцінка фінансової стійкості підприємства має на меті об’єктивний аналіз величини та структури активів і пасивів підприємства і визначення на цій основі міри його фінансової стабільності й незалежності, а також відповідності фінансово-господарської діяльності підприємства цілям його статутної діяльності.

Відповідно до показника забезпечення запасів і витрат власними та позиченими коштами можна назвати такі типи фінансової стійкості підприємства:

1) абсолютна фінансова стійкість (трапляється на практиці дуже рідко) — коли власні оборотні кошти забезпечують запаси й витрати;

2) нормально стійкий фінансовий стан — коли запаси й витрати забезпечуються сумою власних оборотних коштів та довгостроковими позиковими джерелами;

3) нестійкий фінансовий стан — коли запаси й витрати забезпечуються за рахунок власних оборотних коштів, довгострокових позикових джерел та короткострокових кредитів і позик, тобто за рахунок усіх основних джерел формування запасів і витрат;

4) кризовий фінансовий стан — коли запаси й витрати не забезпечуються джерелами їх формування і підприємство перебуває на межі банкрутства.

Фінансово стійким можна вважати таке підприємство, яке за рахунок власних коштів спроможне забезпечити запаси й витрати, не допустити невиправданої кредиторської заборгованості, своєчасно розрахуватись за своїми зобов’язаннями.

Оцінку фінансової стійкості підприємства доцільно здійснювати поетапно, на підставі комплексу показників.

Розглянемо на умовному прикладі порядок розрахунку нормативних значень коефіцієнта співвідношення позикових та власних коштів, тобто коефіцієнта структури коштів підприємства (табл. 9.7). Нормативні показники розраховують фінансові аналітики підприємства.

Таблиця 1.7

РОЗРАХУНОК НОРМАТИВНОГО ЗНАЧЕННЯ КОЕФІЦІЄНТА СПІВВІДНОШЕННЯ ПОЗИКОВИХ ТА ВЛАСНИХ КОШТІВ

ПІДПРИЄМСТВА

| № п/п |

Показник |

Значення показників |

Відхилення (+, –) |

| початок періоду |

кінець періоду |

| 1 |

Основні засоби та необоротні активи, які фінансуються за рахунок власних джерел (в % до всього майна) |

7,97 |

13,05 |

+ 5,08 |

| 2 |

Необхідні матеріальні запаси (в % до усього майна) |

47,56 |

37,57 |

– 9,99 |

| 3 |

Необхідний обсяг власних коштів (р.1) + (р.2) |

55,53 |

50,62 |

– 4,91 |

| 4 |

Граничний обсяг позикових коштів (100 – р.3) |

44,47 |

49,38 |

+ 4,91 |

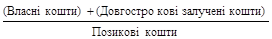

| 5 |

Нормативний коефіцієнт співвідношення позикових та власних коштів (р.4 : р.3) |

0,8 |

0,98 |

+ 0,18 |

В узагальненому вигляді показники фінансової стійкості підприємства подано в табл. 1.8.

Таблиця 1.8

ПОКАЗНИКИ ФІНАНСОВОЇ СТІЙКОСТІ ПІДПРИЄМСТВА

| № п/п |

Показник |

Початок періоду |

Кінець періоду |

Відхилення |

| 1 |

Коефіцієнт автономії (незалежності) |

0,1 |

0,7 |

+ 0,6 |

| 2 |

Коефіцієнт співвідношення позикових та власних коштів:

2.1. Фактичний

2.2. Нормативний

|

9,63

0,8

|

0,59

0,96

|

– 9,04

+ 0,19

|

| 3 |

Коефіцієнт довгострокового залучення капіталу |

— |

— |

— |

| 4 |

Коефіцієнт маневреності власних коштів |

0,27 |

0,87 |

+ 0,6 |

| 5 |

Коефіцієнт реальної вартості основних засобів та майна підприємства |

0,07 |

0,13 |

+ 0,06 |

| 6 |

Рівень довгострокової платоспроможності |

0,1 |

2,0 |

+ 1,9 |

Із таблиці видно, що за відповідний період фінансова стійкість підприємства поліпшилась. Так, якщо на початок періоду, що аналізується, значення коефіцієнта автономії (відношення власних коштів до вартості майна) становило 0,1 (10 %), то на кінець цього періоду воно збільшилось до 0,7 (70 %).

Збільшився коефіцієнт маневреності власних коштів. Це слід розглядати як позитивну тенденцію, оскільки таке збільшення супроводжувалось випереджаючим зростанням власних коштів щодо позичених.

Особливу увагу слід приділити коефіцієнту співвідношення позикових і власних коштів як одному із основних показників оцінки фінансової стійкості. Як видно з табл. 9.6, на початок цього періоду обсяг позикових коштів у 9,6 раза перевищував обсяг власних коштів, тоді як згідно із розрахованим раніше нормативним рівнем названого коефіцієнта позикові кошти не повинні були перевищувати 80 % власних коштів.

На кінець періоду фактичний коефіцієнт співвідношення позикових та власних коштів дорівнював 0,59, що на 0,41 відсоткового пункта (майже вдвічі) нижче за нормативний (максимально допустимий) (0,98).

Отже, підприємство за рік, що аналізується, трансформувалось із фінансово нестійкого, залежного підприємства у підприємство з певним запасом фінансової стійкості. Перетворення підприємства на фінансово стійке дає підстави вважати його надійним та перспективним діловим партнером.

Ці висновки можуть бути підтверджені і детальнішим аналізом обертання матеріальних оборотних коштів та коштів у розрахунках (табл. 9.9).

Як видно із таблиці, термін обертання матеріальних оборотних коштів по підприємству набагато повільніший за термін обертання коштів у розрахунках. Відтак можна зробити висновок, що у звітному періоді терміни обертання як матеріальних оборотних коштів, так і обертання коштів у розрахунках зросли. Дебіторська заборгованість перетворювалась на кошти частіше, ніж закінчувався виробничий цикл.

Таблиця 1.9

ДИНАМІКА ОБЕРТАННЯ МАТЕРІАЛЬНИХ ОБОРОТНИХ КОШТІВ ТА КОШТІВ У РОЗРАХУНКАХ ПІДПРИЄМСТВАЗА МИНУЛИЙ ТА ЗВІТНИЙ ПЕРІОДИ, разів

| № п/п |

Показник |

Минулий період |

Звітний період |

| 1 |

Обертання матеріальних оборотних коштів |

3,4 |

6,2 |

| 2 |

Обертання коштів у розрахунках |

11,3 |

18,0 |

1

.6. КОМПЛЕКСНА ОЦІНКА ФІНАНСОВОГО СТАНУ

ПІДПРИЄМСТВА

Для комплексного аналізу фінансового стану підприємства необхідно оцінити тенденції найбільш загальних показників, які з різних сторін характеризують фінансовий стан підприємства.

Показниками та факторами доброго фінансового стану підприємства можуть бути: стійка платоспроможність, ефективне використання капіталу, своєчасна організація розрахунків, наявність стабільних фінансових ресурсів.

Показники та фактори незадовільного фінансового стану: неефективне розміщення коштів, брак власних оборотних коштів, наявність стійкої заборгованості за платежами, негативні тенденції у виробництві.

До найзагальніших показників комплексної оцінки фінансового стану належать показники дохідності й рентабельності.

Велике значення має аналіз структури доходів підприємства та оцінка взаємозв’язку прибутку з показниками рентабельності. Важливо проаналізувати зв’язок прибутку підприємства з формуючими прибуток факторами, що полегшує практичну орієнтацію в цих питаннях.

Дохідність підприємства характеризується абсолютними й відносними показниками. Абсолютний показник дохідності — це сума прибутку або доходів. Відносний показник — рівень рентабельності. Рівень рентабельності підприємств, пов’язаних із виробництвом продукції (товарів, послуг), визначається як відсоткове відношення прибутку від реалізації продукції до її собівартості:

Р = (П/С) 100,

де Р — рівень рентабельності, %;

П — прибуток від реалізації продукції, грн.;

С — собівартість продукції, грн.

Рівень рентабельності підприємств торгівлі та громадського харчування визначається як відсоткове відношення прибутку від реалізації товарів (продукції громадського харчування) до товарообороту.

Під час аналізу вивчають динаміку змін обсягу чистого прибутку, рівня рентабельності та фактори, які впливають на них. Основними факторами, що впливають на чистий прибуток, є обсяг виручки від реалізації продукції, рівень собівартості, рівень рентабельності продукції, фінансові результати та витрати від операційної звичайної діяльності, величина податку на прибуток та інших податків, що виплачуються з прибутку.

Аналіз дохідності підприємства проводиться в порівнянні з планом та попереднім періодом. За умов інфляції важливо забезпечити об’єктивність показників та запобігти їх викривленню через постійне підвищення цін. Аналіз проводиться за даними роботи за рік. Торішні показники треба привести у відповідність із показниками звітного року за допомогою індексації цін.

За ринкових відносин існує персоніфікований інтерес керівництва та колективів підприємств до фактично досягнутого рівня рентабельності, що суттєво впливає на результативність господарської діяльності.

На підприємствах недержавних форм власності для акціонерів та засновників найважливіше значення має рентабельність їхніх пайових і статутних внесків у складі загальних інвестицій. Тому цьому аспекту оцінки фінансового стану підприємства треба приділити серйозну увагу.

Практика рекомендує для оцінки рентабельності підприємства використовувати систему взаємозв’язаних показників рентабельності. З цією метою необхідно використовувати дві основні групи показників рентабельності:

а) показники, розраховані на підставі поточних витрат (вартості продажу);

б) показники, розраховані у зв’язку з використанням виробничого капіталу (виробничих активів).

Для всебічної комплексної оцінки різних показників рентабельності можна використати зарубіжний досвід оцінки цих показників.

Показники рентабельності групи «а» розраховуються на базі даних бухгалтерського обліку прибутків та збитків і становлять систему таких коефіцієнтів:

1) коефіцієнт граничного рівня валового прибутку (К1

)

К1

= ВП

/ЧОП

= 1 – ВПр

/ЧОП

,

де ВП

— сума валового прибутку;

ВПр

— вартість продажу (реалізації продукції, робіт, послуг);

ЧОП

— чистий обсяг продажу (реалізації);