МИНИСТЕРСТВО ОБРАЗОВАНИЯ И НАУКИ РОССИЙСКОЙ ФЕДЕРАЦИИ

ЭКОНОМИКО-МАТЕМАТИЧЕСКИЙ ФАКУЛЬТЕТ

КАФЕДРА «ФИНАНСЫ И БУХГАЛТЕРСКИЙ УЧЕТ»

КУРСОВОЙ ПРОЕКТ

АНАЛИЗ ФИНАНСОВОГО СОСТОЯНИЯ ПРЕДПРИЯТИЯ

Выполнила: студент 4 курса

Специальность: Финансы и кредит

Специализация: Финансовый менеджмент

Руководитель

2005

Содержание

Введение

Характеристика общей направленности финансово-хозяйственной деятельности предприятия

Глава 1. Анализ финансовой устойчивости предприятия

1.1 Общая оценка имущественного положения предприятия

1.2 Аналитический баланс

Глава 2. ОЦЕНКА ФИНАНСОВОГО СОСТОЯНИЯ ПРЕДПРИЯТИЯ

2.1 Оценка финансовой устойчивости предприятия

ГЛАВА 3. АНАЛИЗ ПЛАТЕЖЕСПОСОБНОСТИ И ЛИКВИДНОСТИ ПРЕДПРИЯТИЯ

3.1 Анализ платежеспособности и кредитоспособности предприятия

3.2 Коэффициенты ликвидности и платежеспособности

3.3 Анализ коэффициентов ликвидности для повышения обоснованности реальной оценки предприятия

Глава 4. АНАЛИЗ КРЕДИТОСПОСОБНОСТИ ПРЕДПРИЯТИЯ

4.1 Сравнительный анализ кредитных ресурсов

4.2 Расчет индекса кредитоспособности

4.3 Определение неудовлетворительной структуры баланса предприятия

4.4 Анализ деловой активности предприятия

4.5 Анализ состояния запасов

4.5.1 Анализ дебиторской задолженности

4.6 Анализ движения денежных средств

4.6.1 Прямой метод анализа движения денежных средств

4.6.2 Косвенный метод анализа движения денежных средств

ГЛАВА 5. АНАЛИЗ ФИНАНСОВЫХ РЕЗУЛЬТАТОВ ПРЕДПРИЯТИЯ

5.1 Анализ отчета о прибылях и убытках

5.2 Факторный анализ прибыли

5.3 Маржинальный анализ

Заключение

Список использованной литературы

Приложение 1

Приложение 2

Приложение 3

Введение

В непростое время становления рыночных отношений растет влияние таких факторов как конкурентная борьба, компьютеризация обработки экономической информации, непрерывные изменения налоговой системы и т.д. В этих условия перед руководителями предприятий встает множество вопросов, связанных с дальнейшим управлением предприятием и его эффективной работы. Как, каким образом определить показатели, наглядно демонстрирующие финансовое положение предприятия. Эти показатели можно получить проводя объективный финансовый анализ, с помощью которого можно будет оценить реальное положение предприятия, и как следствие, рациональное распределение материальных, трудовых и финансовых ресурсов.

Финансовый анализ является существенным элементом финансового менеджмента и аудита. Практически все пользователи финансовых отчетов предприятий используют методы финансового анализа для принятия решений по оптимизации своих интересов.

Собственники анализируют финансовые отчеты для повышения доходности капитала, обеспечения стабильности положения фирмы. Кредиторы и инвесторы анализируют финансовые отчетности, чтобы минимизировать свои риски по займам и вкладам. Можно твердо говорить, что качество принимаемых решений целиком зависит от качества аналитического обоснования решения.

Умение оценить положение предприятия в любой момент его хозяйственной жизни позволяет делать более обоснованные прогнозы на будущее, а, следовательно, предвидеть возможные исходы предпринимаемых шагов.

В данной выпускной квалификационной работе проведен финансовый анализ ООО «Трубопроводмонтаж».

Для проведения финансового анализа использована бухгалтерская отчетность за 2003 год, форма № 2 отчеты о прибыли и убытках , форма № 1 баланс, форма № 5 Приложение к балансу, форма № 3 отчет о движение денежных средств (Приложение 3).

Характеристика общей направленности финансово-хозяйственной деятельности предприятия

Полное фирменное наименование: ООО «Трубопроводмонтаж»

Местонахождение и почтовый адрес: Российская Федерация, 629803, г.Ноябрьск, ул.Пожарского, 10.

Дата государственной регистрации общества и регистрационный номер: 27.07.99 г., № 340010756.

ООО «Трубопроводмонтаж» - специализированное предприятие по строительству нефтепроводов. Предприятие функционирует с 1999 г. Уставный капитал общества составляет 30000 руб.,

Выручка от продажи по отгрузке в 2003 г. в действующих ценах составила в сумме 144351 тыс. руб.

Расходы по социальным показателям за 2003 год составило 1682 тыс руб, из них: 1)Отчисления в государственные внебюджетные фонды:

-в фонд социального страхования – 231 тыс. руб;

- в Пенсионный фонд – 1285 тыс. руб;

2) Отчисления в негосударственные пенсионные фонды – 166 тыс. руб.

В 2003 году на предприятии чистая прибыль составила 5622 тыс. руб. (см. Ф.№2).

Учетная политика предприятия на ООО «Трубопроводмонтаж» принята распоряжением № 1к приказу № 34 от 29.12. 2001 года.

В бухгалтерском балансе финансовый результат отчетного периода отражается по мере реализации продукции, товаров, услуг.

К основным средствам относить предметы, соответствующие критериям, установленным в ПБУ 6/01 Учет основных средств. Основные средства предприятия отражать в бухгалтерском учете по первоначальной стоимости приобретения, сооружения, изготовления, исходя из затрат их приобретения, сооружения, изготовления, включая оплату процентов за приобретение в кредит, предоставленный поставщиком, наценки (надбавки), комиссионные вознаграждения, стоимость услуг товарных бирж, таможенные платежи, расходы на транспортировку, хранение и доставку, осуществляемые силами сторонних организаций.

В соответствии с пунктом 17 6/01 амортизацию начислять ежемесячно

движение сумм износа учитывать на отдельном счете. Амортизацию основных фондов начислять линейным способом по нормам уставленным согласно перечня амортизационных групп. (Гл.25 НК).

Начисление амортизации нематериальных активов производить в зависимости от сроков полезного использования этих объектов и их договорной стоимости. По объектам, срок полезного использования которых установить трудно или невозможно, годовая норма амортизации определяется в расчете на двадцать лет эксплуатации данного объекта, но не более срока существования организации.

Товары, приобретенные для продажи, учитывать’ по покупной стоимости, отражать в бухгалтерском учете. по первоначальной стоимости приобретения, исходя из затрат их приобретения, включая оплату процентов за приобретение в кредит, предоставленный поставщиком, наценки (надбавки), комиссионные вознаграждения, стоимость услуг товарных бирж, таможенные платежи, расходы на транспортировку, хранение и доставку, осуществляемые силами сторонних организаций.

Списание товаров, материально-производственных запасов при реализации, отпуске в производство и прочем выбытии производить по средней себестоимости единицы.

Незавершенное производство отражать в балансе по фактическим производственным затратам.

Расходы, произведенные в отчетном периоде, но относящиеся к следующим отчетным периодам, отражать в отчетности отдельной статьей как расходы будущих периодов и подлежащие отнесению на издержки обращения в течение срока, к которому они относятся.

Основные затраты собирать на счете «Основное производство».

Общехозяйственные расходы учитывать на счете учета общехозяйственных расходов с последующим списанием в счета реализации.

Учет целевых доходов и расходов вести с использованием счета «Целевое финансирование» с открытием субсчетов по видам целевых поступлений.

Утверждать в установленном порядке сметы доходов и расходов по доходам и расходам средств, имеющих целевое назначение. ‚

Применять кассовый метод признания выручки для целей налогообложения (по оплате), то есть учитывать выручку для целей исчисления налога на добавленную стоимость, налога на пользователей автодорог, по оплате продукции, отгруженной покупателю, т.е. по мере поступления денежных средств на ‘ расчетный счет или в кассу предприятия, прекращения взаимных обязательств зачетом.

В течение 2003 года изменений и дополнений в учетную политику ООО «Трубопроводмонтаж» не вносились.

Глава 1. Анализ финансовой устойчивости предприятия

1.1 Общая оценка имущественного положения предприятия

Таблица 1.1

| Название коэффициента |

Формула |

Расчет |

| 1. К-т прироста валюты баланса |

К1

=(ВБотч п

-ВБна нач п

)/

/ВБна нач п

|

(70072-42859)/42859*100% =

=63,49%

|

| 2. К-т прироста выручки |

К2

=(Вотч

-Впред

)/Впред

|

(144351-101410)/101410*100%=

=42,34%

|

| 3. К-т прироста прибыли |

К3

=(Потч

-Ппред

)/Ппред

|

(5622-27093)/27093*100%=

=-0,79%

|

«Золотое правило» не выполняется, т.к. коэффициент прироста прибыли должен быть больше коэффициента прироста выручки, а коэффициент прироста выручки должен быть больше коэффициента прироста валюты баланса: К3

>K2

>K1

. а в нашем случае : К3

<K2

<K1

.

1.2 Аналитический баланс

Устойчивость финансового положения предприятия в значительной степени зависит от целесообразности и правильности вложения финансовых ресурсов в активы. В процессе функционирования предприятия и величина активов, и их структура претерпевают постоянные изменения. Наиболее общее представление об имевших место качественных изменениях в структуре средств и их источников, а также динамике этих изменений можно получить с помощью вертикального и горизонтального анализа отчетности.

Вертикальный анализ показывает структуру средств предприятия и их источников. Есть две причины, обуславливающие необходимость и целесообразность проведения такого анализа: с одной стороны - переход к относительным показателям позволяет проводить межхозяйственные сравнения экономического потенциала и результатов деятельности предприятий, различающихся по величине используемых ресурсов и другим объемным показателям; с другой стороны - относительные показатели в определенной степени сглаживают негативное влияние инфляционных процессов, которые могут существенно искажать абсолютные показатели финансовой отчетности и тем самым затруднить их сопоставление в динамике. Вертикальному анализу можно подвергнуть либо исходную отчетность, либо модифицированную отчетность (с укрупненной или трансформированной номенклатурой статей, чем и является баланс-нетто, см. таб.1.2). Таблица 1.2 показывает преимущества вертикального анализа - из-за инфляции данные на начало и конец года по исходному балансу сравнить достаточно сложно, а относительные показатели поддаются сравнению.

Таблица 1.2. Структурное представление уплотненного баланса-нетто (вертикальный анализ), тыс. руб.

| Статья |

Условные обозначения |

На начало отчетного года |

На конец отчетного года |

Изменение |

Актив

I. Внеоборотные активы

Основные средства (стр. 120)

Прочие внеоборотные активы (стр. 110 + стр. 130 + стр. 140+ стр. 145 + стр. 150 + стр. 230)

|

ОС

ПВ

|

10715

14982

|

15548

20368

|

4833

+ 5386

|

| Итого по разделу I |

ВА |

25697 |

40012 |

+14315 |

II. Оборотные активы

Денежные средства и их эквиваленты (стр. 260)

Расчеты с дебиторами (стр. 240)

Запасы и прочие оборотные активы (стр. 210 + стр. 220 + стр. 250 + стр. 253 + стр. 270)

|

ДС

ДБ

ЗЗ

|

1195

8209

7758

|

8173

12959

8928

|

+6978

+4750

+ 1170

|

| Итого по разделу II |

ТА |

17162 |

30060 |

+ 12898 |

| Всего активов |

БА |

42859 |

70072 |

+27213 |

Пассив

I. Уставный капитал (стр. 410)

Фонды и резервы, нетто (стр. 490 - стр. 252 - стр. 390 - стр. 410)

|

УК

ФР

|

30

26132

|

30

33578

|

0

+7446

|

| Итого по разделу I |

СК |

26162 |

33608 |

+7446 |

II. Привлеченный капитал

Долгосрочные пассивы (стр. 590)

Краткосрочные пассивы (стр. 690)

|

ДП

КП

|

0

16697

|

0

36464

|

0

+ 19767

|

| Итого по разделу II |

ПК |

16697 |

36464 |

+ 19767 |

| Всего источников |

БП |

42859 |

70072 |

+ 27213 |

Вертикальный анализ аналитического баланса показал, что структура совокупных активов предприятия характеризуется превышением в их составе доли оборотных активов, которые составили на конец анализируемого периода 42,9 %, при этом их доля увеличилась на 18,41 %. Доля внеоборотных активов в имуществе предприятия составляет на конец анализируемого периода 57,10%, при этом, увеличилась на 2043%.

Пассивная часть баланса на начало года характеризовалась преобладающим удельным весом в 29,63% кредиторской задолженности увеличившейся к концу отчётного периода на 6767 тыс. руб. или на 53,30%.

А собственных источников средств (61,04%), однако их доля за отчетный период в общем объеме имущества предприятия увеличилась на 10,63 %, составив 47,96%.(Приложение 1).

Горизонтальный анализ отчетности заключается в построении одной или нескольких аналитических таблиц, в которых абсолютные показатели дополняются относительными темпами роста (снижения). Как правило, берутся базисные темпы роста за смежные периоды (годы), что позволяет анализировать не только изменения отдельных показателей, но и прогнозировать их значения. Ценность результатов горизонтального анализа существенно снижается в условиях инфляции. Тем не менее, эти данные можно использовать при межхозяйственных сравнениях.

Горизонтальный анализ показателей аналитического баланса показал, что за отчетный период имущество предприятия увеличилось на 27213 тыс. руб. или на 63,49%, в том числе за счет увеличения сырья и материалов на 911 тыс. руб. или на 20,38% и прироста собственного капитала – на 7446 тыс. руб. или на 28,46 %.

При этом денежные средства увеличились на 6978 тыс. руб. или на 583,93%. Запасы на этот же период увеличились всего на 55 тыс. руб. или на 0,94 %.

Таким образом, прирост оборотного капитала за отчетный период на предприятии произошел за счет увеличения медленно реализуемых активов – за отчетный период сырье и материалы увеличились на 911 тыс. руб. или на 20,38, и за счет увеличения денежных средств на предприятии – 6978 тыс. руб, т.е. на 583,93%.

Горизонтальный и вертикальный анализы взаимодополняют друг друга, поэтому на практике нередко строят аналитические таблицы, характеризующие как структуру, так и динамику отдельных показателей отчетной бухгалтерской формы. Эти виды анализа ценны при межхозяйственных сопоставлениях, т. к. позволяют сравнивать отчетность совершенно разных по роду деятельности и объемам производства предприятий. На основе этих двух видов анализа строится сравнительный аналитический баланс.

Сравнительный аналитический баланс получается из исходного баланса путем дополнения его показателями структуры, динамики и структурной динамики вложений и источников средств предприятия за отчетный период. Обязательными показателями сравнительного аналитического баланса являются: абсолютные величины по статьям исходного отчетного баланса на начало и конец периода; удельные веса статей баланса в валюте баланса на начало и конец периода; изменения в абсолютных величинах; изменения в удельных весах; изменения в % к величинам на начало периода (темп прироста статьи баланса); изменения в % к изменениям валюты баланса (темп прироста структурных изменений – показатели динамики структурных изменений); цена одного процента роста валюты баланса и каждой статьи – отношение величины абсолютного изменения к проценту абсолютного изменения на начало периода.

Сравнительный аналитический баланс замечателен тем, что он сводит воедино и систематизирует те расчеты и прикидки, которые обычно осуществляют любой аналитик при первоначальном ознакомлении с балансом. См. аналитическую ведомость в приложении 1.

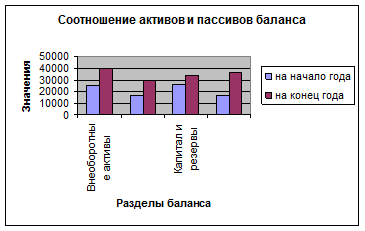

Рассмотрим соотношение актива и пассива баланса на предприятии ООО «Трубопроводмонтаж».

На рассматриваемом предприятии валюта баланса увеличилась за год на 38,84% и составила на конец отчетного периода 70072 руб., внеоборотные активы увеличились на 20,43%, оборотные активы увеличились на 18,41%.

Горизонтальный и вертикальный анализы дополняют друг друга, на их основе складывается сравнительный баланс. В результате сравнительного анализа (см. Приложение 1) можно сделать вывод, что имущество предприятия увеличилось на 10,63 %, составив 47,96%. Доля денежных средств предприятия в сумме оборотных активов увеличилась на – на 9,96%.

Показателями, характеризующими имущественное положение предприятия, являются:

¨ Коэффициент поступления показывает, какая часть основных средств, с которыми предприятие начало деятельность в отчетном периоде, поступила.

¨ Коэффициент выбытия показывает, какая часть основных средств, с которыми предприятие начало деятельность в отчетном периоде, выбыла из-за ветхости и по другим причинам.

¨ Коэффициент замены показывает

¨ Коэффициент износа характеризует долю стоимости основных средств, оставшуюся к списанию на затраты в последующих периодах. Используется в анализе как характеристика состояния основных средств.

Дополнением этого показателя до 100 % (или 1) является коэффициент годности.

¨ Коэффициент годности показывает, какую часть

Рассчитав показатели по формулам (1 - 5), результаты расчетов оформлены в таблице 1.3.

Таблица 1.3. Коэффициенты, характеризующие имущественное положение предприятия

| Показатели |

Абсолютное значение |

Формулы для исчисления |

| Первоначальная стоимость |

- |

- |

| Стоимость поступивших ОС |

6476

|

- |

| Стоимость выбывших ОС |

112 |

- |

| Аморт. ст-ть |

-

|

- |

| Коэффициент поступления |

0,369 |

Кпост.

= 6476/17514=0,369 |

| Коэффициент выбытия |

0,01 |

Квыб.

= 112/11150=0,01 |

| Коэффициент замены |

0,017 |

Кзам.

= 112/6476=0,017 |

| Коэффициент износа |

- |

- |

| Коэффициент годности |

- |

- |

2.1 Оценка финансовой устойчивости предприятия

Одной из характеристик стабильного положения предприятия служит его финансовая устойчивость. Она зависит как от стабильности экономической среды, в рамках которой осуществляется деятельность предприятия, так и от результатов его функционирования, его активного и эффективного реагирования на изменения внутренних и внешних факторов.

Финансовая устойчивость – характеристика, свидетельствующая об устойчивом превышении доходов предприятия над его расходами, свободном маневрировании денежными средствами предприятия и эффективном их использовании, бесперебойном процессе производства и реализации продукции. Финансовая устойчивость формируется в процессе всей производственно – хозяйственной деятельности и является главным компонентом общей устойчивости фирмы.

Абсолютными показателями финансовой устойчивости являются показатели, характеризующие состояние запасов и обеспеченность их источниками формирования. Для оценки состояния запасов и затрат используют данные группы статей “Запасы” II раздела актива баланса. Для характеристики источников формирования запасов применяют три основных показателя:

1. Собственные оборотные средства (СОС) рассчитываются как разница между капиталом и резервами (III раздел пассива баланса) и внеоборотными активами (I раздела актива). Этот показатель является абсолютным, его увеличение в динамике рассматривается как положительная тенденция. При расчете показателя условно считается, что долгосрочные обязательства как источник средств используется для покрытия первого раздела баланса “Внеоборотные активы”. Показатель СОС используется для расчета коэффициентов: доля собственных оборотных средств в активах предприятия (нормативное значение должно быть не менее 30 %), доля собственных оборотных средств в запасах (нормативное значение - не менее 50 %) и др.

СОС = СК – ВА,

где СК – собственный капитал (III раздел пассива баланса); ВА – внеоборотные активы (I раздел актива).

2. Величина собственных и долгосрочных заемных источников формирования запасов и затрат (СД) определяется по формуле:

СД = СОС + ДО,

где СОС – собственные оборотные средства; ДО – долгосрочные обязательства (IV раздел пассива).

3. Общая величина основных источников формирования запасов и затрат (ОИ) определяется по формуле:

ОИ = СД + КО,

где КО – Краткосрочные обязательства (V раздел пассива баланса).

Трем показателям наличия источников формирования запасов и затрат соответствуют показатели обеспеченности запасов и затрат источниками формирования:

1. Излишек (+) или недостаток (-) собственных оборотных средств ∆СОС:

∆СОС = СОС – З,

где З – запасы (стр. 210 II раздела актива баланса).

2. Излишек (+) или недостаток (-) собственных и долгосрочных источников формирования запасов ∆СД:

∆СД = СД – З.

3. Излишек (+) или недостаток (-) общей величины основных источников формирования запасов ∆ОИ:

∆ОИ = ОИ – З.

С помощью этих показателей можно определить трехфакторный показатель типа финансовой ситуации (S):

S = {∆СОС; ∆СД; ∆ОИ}.

Далее с его помощью выделяют четыре типа финансовой ситуации.

Абсолютная финансовая устойчивость, эта ситуация характеризуется неравенством:

∆СОС > 0, ∆СД > 0, ∆ОИ > 0, тогда S {1;1;1}.

Данное соотношение показывает, что все запасы полностью покрываются собственными оборотными средствами. Такая ситуация встречается крайне редко, и она вряд ли может рассматриваться как идеальная, т. к. означает, что администрация не умеет, не желает или не имеет возможности использовать внешние источники средств для основной деятельности.

Нормальная финансовая устойчивость, эта ситуация характеризуется неравенством:

∆СОС < 0, ∆СД > 0, ∆ОИ > 0, тогда S {0;1;1}.

Гарантирует платежеспособность, такое соотношение соответствует положению, когда успешно функционирующее предприятие использует для покрытия запасов различные “нормальные” источники средств - собственные и привлеченные.

Неустойчивое финансовое положение, эта ситуация характеризуется неравенством:

∆СОС < 0, ∆СД < 0, ∆ОИ > 0, тогда S {0;0;1}.

Данное соотношение соответствует положению, когда предприятие для покрытия части своих запасов вынуждено привлекать дополнительные источники покрытия, не являющиеся “нормальными”, т. е. обоснованными.

Критическое финансовое положение характеризуется ситуацией, когда в дополнение к предыдущему неравенству предприятие имеет кредиты и займы, не погашенные в срок, а также просроченную кредиторскую и дебиторскую задолженность. Данная ситуация означает, что предприятие не может вовремя расплатиться со своими кредиторами. В условиях рыночной экономики при хроническом повторении ситуации предприятие должно быть объявлено банкротом, при условии:

∆СОС < 0, ∆СД < 0, ∆ОИ < 0, тогда S {0;0;0}.

В качестве примера оценим финансовую устойчивость ООО «Трубопроводмонтаж» с использованием абсолютных показателей финансовой устойчивости.

| Показатели |

Условные обозначения |

На начало года |

На конец года |

Изменения за период |

| 1. Источники формирования собственных средств |

СК

|

26162 |

33608 |

+7446 |

| 2. Внеоборотные активы |

ВА |

25697 |

40012 |

+14315 |

| 3. Наличие собственных оборотных средств |

СОС |

465 |

-6404 |

-5939 |

| 4.Долгосрочные обязательства |

ДО |

0 |

0 |

0 |

| 5. Наличие собственных и долгосрочных заемных источников формирования средств |

СД |

465 |

-6404 |

-5939 |

| 6. Краткосрочные обязательства |

КО |

16697 |

36464 |

+19764 |

| 7. Общая величина основных источников |

ОИ |

17162 |

30060 |

+12898 |

| 8. Общая величина запасов |

З |

5864 |

5919 |

+55 |

| 9. Излишек (+) или недостаток (-) собственных оборотных средств |

∆СОС |

- 5399 |

- 12323 |

-6924 |

| 10. Излишек (+) или недостаток (-) собственных и долгосрочных источников формирования запасов |

∆СД |

- 5399 |

- 12323 |

-6924 |

| 11. Излишек (+) или недостаток (-) общей величины основных источников формирования запасов |

∆ОИ |

11298 |

24141 |

12843 |

| 12. Трехкомпонентный показатель типа финансовой устойчивости |

S = {∆СОС; ∆СД; ∆ОИ}.

|

{0;0;1}. |

{0;0;1}. |

- |

А трехкомпонентный показатель характеризует ситуацию как неустойчивое финансовое состояние: S = {0; 0; 1}.

Для полного анализа финансовой устойчивости фирмы в мировой и отечественной практике разработана специальная система показателей и коэффициентов.

1. Коэффициент задолженности это соотношение между заемным и собственным капиталом

К1

= ЗК/СК, рекомендуемое значение 0,67.

2. Коэффициент автономии или коэффициент финансовой независимости, который определяется как отношение собственного капитала к величине всего имущества предприятия (валюте баланса):

К2

= СК/В,

К2

≥0,5,

где В – валюта баланса

3. Коэффициент самофинансирования соотношения собственных средств к заемным:

К3

= СК / ЗК,

К3

≥1, где ЗК – заемные средства

4. Коэффициент финансовой устойчивости показывает, какая часть имущества предприятия финансируется за счет устойчивых источников (- собственные и долгосрочные источники):

К4

= (СК+ДК)/В,

К4

>0,8,

где ДК – долгосрочный капитал,

5. Коэффициент привлечения долгосрочных заемных средств показывает, долю долгосрочных займов в сумме всех активов:

К5

= ДО/В, где ДО – долгосрочные обязательства

К5

- чем выше уровень, тем выше риск,

6. Коэффициент уровня финансового левириджа характеризует сколько рублей заемного капитала приходится на 1 руб собственных:

К 6

= ДО/СК

К6

– рост коэффициента негативная тенденция для предприятия

7. Коэффициент обеспеченности оборотных активов собственными оборотными средствами показывает, сколько собственных средств в оборотных активах:

К 7

= СОС/ОА

СОС – собственные оборотные средства,

ОА – оборотные активы.

8. Коэффициент обеспеченности МПЗ собственными оборотными средствами показывает, степень обеспеченности МПЗ собственными оборотными средствами:

К8

= СОС/затраты и запасы

К8

- в идеале стремиться к 1

9. Коэффициент маневренности показывает, на сколько мобильны СОС данного предприятия:

К9

=СОС/СК

К9

>0,2.

10. Коэффициент финансовой напряженности показывает долю заемных средств в валюте баланса:

К10

=ЗК/В

К10

<0,5.

11. Коэффициент соотношения мобильных средств и немобильных средств показывает, сколько внеоборотных активов приходится на 1 рубль оборотных активов:

К11

=ОА/ВА,

где ВА- внеоборотные активы.

12. Индекс постоянного актива показывает, какая доля собственных средств направлена на формирование производственного потенциала предприятия:

К12

= ВА/СК

13. Коэффициент имущества производственного значения показывает, долю имущества производственного назначения по отношению ко всем активам:

К13

=(З+ВА)/В

К13

>0,5,

где З – запасы.

Результаты расчетов сведем в таблицу «Значения коэффициентов, характеризующих финансовую устойчивость предприятия».

Таблица 2,1. Значения коэффициентов, характеризующих финансовую устойчивость предприятия

| Показатель |

Нормальное ограничение |

На начало периода |

На конец периода |

изменение за период |

| К1

|

0,67 |

6,3 |

1,08 |

-5,22 |

| К2

|

К2

≥0,5 |

0,61 |

0,47 |

-0,14 |

| К3

|

К3

>=1 |

1,56 |

0,92 |

-0,64 |

| К4

|

К4

>0,8 |

0,6 |

0,4 |

-0,2 |

| К5

|

0 |

0 |

0 |

| К6

|

0 |

0 |

0 |

| К7

|

0,027 |

-0,21 |

0,393 |

| К8

|

В идеале к 1 |

0,079 |

-1,08 |

-1,159 |

| К9

|

К9

>0,2 |

0,017 |

-0,19 |

-0,207 |

| К10

|

К10

<0,5 |

0,093 |

0,24 |

0,147 |

| К11

|

0,66 |

0,75 |

0,09 |

| К12

|

0,98 |

1,19 |

0,21 |

| К13

|

К13

>0,5 |

0,73 |

0,65 |

-0,08 |

Анализ финансовых коэффициентов по данным таблицы позволяет сделать вывод об общем ухудшении финансовой устойчивости предприятия за анализируемый период. Снизились значения всех коэффициентов. Снизился, хотя и незначительно (с 0,61 до 0,47), коэффициент автономии, что свидетельствует о снижении финансовой независимости предприятия, повышение риска финансовых затруднений в будущем. Коэффициент соотношения собственных средств и заемных в течение всего отчетного периода не соответствовал норме, а также к концу периода он ещё незначительно понизился (с 1,56 до 0,92), что свидетельствует о понижении собственных средств предприятия для покрытия своих обязательств на конец периода. Коэффициент обеспеченности собственными источниками финансирования как на начало, так и на конец периода соответствует нормативному ограничению, что указывает на неплохое финансовое состояние предприятия. А коэффициент обеспеченности материальных запасов ни на начало периода, ни на конец года не соответствует нормативному значению. Это свидетельствует о том, что в течение года материальные запасы не покрываются собственными источниками и нуждаются в привлечении заемных средств. Коэффициент маневренности соответствует нормативному значению как на начало, так и на конец периода, кроме того не изменялся, что указывает на сохранение величины собственных средств предприятия, находящихся в мобильной форме, позволяющей относительно свободно маневрировать этими средствами. Коэффициент покрытия инвестиций не соответствует нормативному значению как на начало, так и на конец периода, кроме того его значение значительно меньше нормы. Это указывает на значительное превышение общей суммы активов предприятия над долей собственного капитала и долгосрочных обязательств.

ГЛАВА 3. АНАЛИЗ ПЛАТЕЖЕСПОСОБНОСТИ И ЛИКВИДНОСТИ ПРЕДПРИЯТИЯ

3.1 Анализ платежеспособности и кредитоспособности предприятия

Одним из показателей, характеризующих ФСП, является его платежеспособность, т. е. возможность наличными ресурсами своевременно погасить свои платежные обязательства. Анализ платежеспособности необходим для предприятия с целью оценки и прогнозирования финансовой деятельности, но и для внешних инвесторов (банков). Особенно важно знать о финансовых возможностях партнера, если возникает вопрос о предоставлении ему коммерческого кредита или отсрочки платежа. Оценка платежеспособности осуществляется на основе характеристики ликвидности текущих активов, т. е. времени, необходимого для превращения их в денежную наличность. Понятия платежеспособности и ликвидности очень близки, но второе более емкое. От степени ликвидности баланса зависит платежеспособность. В то же время ликвидность характеризует не только текущее состояние расчетов, но и перспективу.

Анализ ликвидности баланса заключается в сравнении средств по активу, сгруппированных по степени убывающей ликвидности, с обязательствами по пассиву, которые сгруппированы по степени срочности их погашения. В зависимости от степени ликвидности активы предприятия делятся на 4 группы, пассивы е группируются по степени срочности их оплаты.

Актив:

А1

– наиболее ликвидные активы (стр.250+260);

А2

– быстро реализуемые активы (стр.240+270);

А3

– медленно реализуемые активы (стр.210+220+230-216);

А4

– труднореализуемые активы (стр.120).

Пассив:

П1

– наиболее срочные обязательства (стр.620+630+660);

П2

– краткосрочные обязательства (стр.610);

П3

– долгосрочные обязательства (стр.590);

П4

– капитал и резервы (стр. 490+640+650-216). Сведем все данные в табл.3.1.

Таблица 3.1

Анализ ликвидности баланса предприятия, руб.

| Актив |

Пассив |

Платежный излишек или недостаток |

| На начало периода |

На конец периода |

На начало периода |

На конец периода |

На начало периода |

На конец периода |

| А1

|

1195 |

8173 |

П1

|

12697 |

19464 |

-11502 |

-11291 |

| А2

|

8297 |

12979 |

П2

|

4000 |

17000 |

4209 |

-4041 |

| А3

|

7659 |

8543 |

П3

|

0 |

0 |

7659 |

8543 |

| А4

|

10715 |

15548 |

П4

|

26151 |

33243 |

-15436 |

-17695 |

| Баланс |

27866 |

45243 |

Баланс |

42848 |

69707 |

Результаты расчетов по данным предприятия показывают, что в этой организации сопоставление итогов групп по активу и пассиву имеет следующий вид:

На начало года А1

< П1

, А2

>П2

, А3

> П3,

А4

<П4

На конец года А1

< П1

, А2

< П2

, А3

> П3,

А4

< П4

Исходя из этого, можно охарактеризовать ликвидность баланса предприятия как на начало отчетного периода, так и на конец периода как недостаточную.

Внешним проявлением финансовой устойчивости является платежеспособность предприятия. Она определяется возможностью организации наличными денежными ресурсами своевременно погашать свои платежные обязательства. Анализ платежеспособности необходим не только для самой организации с целью оценки и прогнозирования его дальнейшей деятельности, но и для ее внешних партнеров и потенциальных инвесторов.

Для определения платежеспособности воспользуемся следующим неравенством:

Стр. 230 + стр. 240 + стр. 250 + стр.260 >= стр. 610 + стр. 620 + стр. 630 + стр.660

Для анализируемого предприятия получаем:

На начало периода: 8209+1195 < 4000+12697, т.е. 9404<16697

На конец периода: 12959+8173<17000+19464, т.е. 21132<36464

То есть платежеспособность предприятия заметно ухудшилась, о чем говорилось и выше.

3.2. Коэффициенты ликвидности и платежеспособности

Таблица 3,2. Коэффициенты ликвидности и платежеспособности

| Показатели |

Формулы |

на начало года |

на конец года |

| 1. К-т абсолютной ликвидности |

К1

=(КФВ+ДС)/КО |

1195/16697=0,07 |

8173/36464=0,22 |

| 2. К-т промежуточной ликвидности |

К2

=(ДС+КФВ+ДЗ)/КО |

(1195+8209)/16697=

=0,56

|

(8173+12959)/

/36464=0,57

|

| 3. К-т ликв. при мобилизации средств |

К3

=запасы/КО |

5864/16697=0,35 |

5919/36464=0,16 |

| 4. К-т текущей ликвидности |

К4

=Текущие активы /

/КО

|

17162/16697=1,02 |

30060/36464=0,8 |

Кликв

=(ТА/Пдо налог-я

)*(Пдо налог-я

/КОДО), где

ТА – текущие активы (оборотные активы);

Пдо налог-я

- прибыль до налогообложения;

КОДО – краткосрочные и долгосрочные обязательства.

Кликв. н

=(17162/5622)*(5622/16697)=3,05*0,3=0,915

Кликв. к

=(30060/27093)*(27093/36464)=1,11*0,74=0,82.

3.3 Анализ коэффициентов ликвидности для повышения обоснованности реальной оценки предприятия

Используя данные форму №1 необходимо дать аналитическую оценку платежеспособности и ликвидности баланса, т.е. способности своевременно и полностью рассчитываться по всем своим обязательствам.

Результаты анализа ликвидности фирмы представляют интерес, прежде всего для коммерческих кредиторов. Так как коммерческие кредиты краткосрочны, то именно анализ ликвидности лучше всего позволяет оценить способность фирмы оплатить эти обязательства.

Ликвидность означает способность ценностей легко превращаться в денежную форму, т.е. в абсолютно ликвидные средства, без потерь своей балансовой стоимости.[1]

Ликвидность можно рассматривать как время, необходимое для продажи актива, и как сумму, вырученную от продажи актива. Эти показатели тесно связаны: зачастую можно продать актив за короткое время, но со значительной скидкой в цене.

Платежеспособность – способность предприятия своевременно погашать свои финансовые обязательства; достаточность ликвидных активов для погашения в любой момент всех своих краткосрочных обязательств перед кредиторами.

1. Коэффициент платежеспособности 1

КПЛ1

=ДС+Пдс

/ Одс,

где КПЛ1

>1

КПЛ1нач

=(1195+156065)/149087=1,05

2. Коэффициент платежеспособности 2

КПЛ2

=Пдс

/ Одс,

Если КПЛ1

>1, то существует возможность повышения платежеспособности, если КПЛ1

<1, то платежеспособность не повышается.

КПЛ2нач

=156065/149087=1,04

3. Коэффициент самофинансирования 1

Ксф1

= ДС+ КФВ+ДЗ/ср.дн. расход ДС, где Ксф1.

от 1,5 месяцев

Ксф1нач

=(1195+8209)/381=24,6

Ксф1кон

=(8173+12959)/205,9=102,6

4.Коэффициент самофинансирования 2

Ксф2

= ДС+ КФВ /ср.дн. расход ДС, где

Ксф2нач

=1195/381=3,1

Ксф2кон

=8173/205,9=39,6

5. Коэффициент Бивера

КБивера

= ЧП+А/КО и ДО, где КБивера

=0,4-0,45

КБивера нач

=(5622+1533)/16697=0,42

КБивера кон

=(27093+434)/36464=0,75

6. Коэффициент покрытия краткосрочных обязательств

Кп.ко.

= ЧП+А/КО, где Кп.ко.

=0,35-0,45

Кп.ко нач

=0,42

Кп.ко кон

=0,75

7. Потенциал самофинансирования

Потенциал сф.

= ЧДП/ДКЗ,

Потенциал сф.

= 1

8. Коэффициент покрытия дивидендов

Кп.див.

= ЧДП -  к уплате - к уплате -  налогов к уплате / налогов к уплате /  дивидендов ,

где дивидендов ,

где

Кп.див

> 1

9. Коэффициент покрытия процентов

Кп.%

= ЧДП -  к уплате - к уплате -  налогов к уплате / налогов к уплате /  % , % ,

Таблица 3.3 Анализ коэффициентов ликвидности для повышения обоснованности

реальной оценки предприятия ООО «Трубопроводмонтаж»

| Наименование показателя |

На начало периода |

На конец периода |

| Коэффициент платежеспособности 1 |

1,05 |

- |

| Коэффициент платежеспособности 2 |

1,04 |

- |

| Коэффициент самофинансирования1 |

24,6 |

102,6 |

| Коэффициент самофинансирования2 |

3,1 |

39,6 |

| Коэффициент Бивера |

0,42 |

0,75 |

| Коэффициент покрытия КО |

0,42 |

0,75 |

ГЛАВА 4. АНАЛИЗ КРЕДИТОСПОСОБНОСТИ ПРЕДПРИЯТИЯ

Коэффициент абсолютной ликвидности (платежеспособности) является наиболее жестким критерием ликвидности, показывая, какая часть краткосрочных заемных обязательств может быть при необходимости погашена немедленно. В западной практике этот показатель рассчитывается редко. В России его оптимальный уровень 0,2 - 0,25.

Коэффициент текущей ликвидности (L3) дает общую оценку ликвидности активов, показывая, сколько рублей текущих активов предприятия приходится на один рубль текущих обязательств. Расчет основывается на том, что предприятие погашает краткосрочные обязательства в основном за счет текущих активов; следовательно, если текущие активы превышают по величине текущие обязательства, предприятие может рассматриваться как успешно функционирующее. Размер превышения и задается коэффициентом текущей ликвидности. Согласно общепринятым международным стандартам, считается, что этот коэффициент должен находится в пределах 1-2 (иногда 3). Нижняя граница обусловлена тем, что оборотных средств должно быть достаточно для погашения краткосрочных обязательств, иначе предприятие окажется под угрозой банкротства. Превышение основных средств над краткосрочными обязательствами, более чем в 2 (3) раза считается также нежелательным, т. к. может свидетельствовать о нерациональности структуры капитала. Рост показателя в динамике - положительная тенденция.

Коэффициент быстрой (срочной) ликвидности (L4) аналогичен по смыслу коэффициенту текущей ликвидности, но исчисляется по более узкому кругу текущих активов, когда из расчета исключена наименее ликвидная их часть - производственные запасы. Необходимость расчета этого показателя вызвана тем, что ликвидность отдельных категорий оборотных средств не одинакова. Следует учитывать еще одно ограничение в использование коэффициента ликвидности. Так, к наиболее ликвидным активам относится не только долгосрочные, но и краткосрочные ценные бумаги и чистая дебиторская задолженность. В условиях развитой рыночной экономики такой подход оправдан, и предприятие имеет целый ряд законодательно регламентируемых возможностей, с помощью которых оно может взыскать долг со своего клиента. В России такие условия отсутствуют. Поэтому вызывает сомнение целесообразности оценки ликвидности российских предприятий посредством текущей и срочной ликвидности, особенно в тех случаях, когда это не сопровождается подробным анализом показателей, участвующих в расчетах. Поэтому в большинстве случаев более надежной является оценка ликвидности только по показателям денежных средств. По международным стандартам уровень показателя должен быть выше 1. В России его оптимальное значение определено как 0,7 - 0,8.

1. Коэффициент абсолютной ликвидности в ООО «Трубопроводмонтаж»

Кабс.лик.

= 0,07 (на начало года) – III класс;

Кабс.лик.

= 0,22(на конец года) – I класс.

2. Коэффициент критической оценки

Ккрит.оц.

= 0,56 (на начало года) – II класс;

Ккрит.оц

=0,57 (на конец года) - II класс.

3.Коэффициент текущей ликвидности

Ктек.лик.

= 1,02 (на начало года) – I класс;

Ктек.лик.

= 0,8 (на конец года) - III класс.

4. Коэффициент автономии

Кавт

= 0,61 (на начало года) – I класс;

Кавт

= 0,48 (на конец года) - II класс.

Сумма балов на начало года составит 90+40+30+20=180 баллов.

Сумма балов на конец года составит 30+40+90+40=200 баллов. Следовательно предприятие является кредитором второго класса.

Для определения кредитоспособности используются и другие показатели (таблица 4.1):

Таблица 4.1.

| Наименование показателя |

Значение

коэффициентов

|

Значение в баллах |

| Коэффициент независимости |

0,61 |

| Коэффициент соотношения заемных и собственных средств |

6,3 |

| Коэффициент текущей ликвидности |

1,02 |

| Рентабельность продаж |

0,04 |

| Рентабельность общей деятельности пр-я |

0,04 |

Корректирующий балл по дебиторской задолженности. Обозначим оборотные активы за 100 % . на начало года доля дебиторской задолженности 8209*100/17162=47,8; на конец года доля дебиторской задолженности 12959*100/30060=43,1. Так как доля дебиторской задолженности в активах, то из общей суммы баллов вычитается еще 10 баллов, т.е. на начало года 180 – 10=170 б; на конец 200 – 10=190 б.

4.1 Сравнительный анализ кредитных ресурсов

1. Предприятие планирует на условиях финансового лизинга приобрести оборудование стоимостью 2678 т.р. с полной его амортизацией. Срок договора — 5 лет, норма амортизационных отчислений на полное восстановление 20%.

2. Кредит, привлекаемый лизингодателем для осуществления лизинговой сделки с предприятием, составляет 2678 т.р. Процентная ставка по кредиту — 20% годовых.

3. Вознаграждение лизингодателя, включающее его затраты и прибыль, в том числе налог на имущество, фонд оплаты труда и общехозяйственные нужды лизинговой компании, составляет 10% годовых (от среднегодовой стоимости имущества).

4. Инвестиционные затраты и дополнительные услуги лизингодателя — 200 тыс. р. В их состав входят расходы на содержание, обслуживание и охрану предмета лизинга, таможенное оформление, страховые взносы, обучение персонала лизингополучателя и др.

5. Ставка НДС — 18%.

Расчет лизинговых платежей в общепринятом порядке. Расчет общей суммы затрат и ежегодных выплат по лизингу осуществляется по вышеуказанной формуле.

Величина амортизационных отчислений определяется методом линейного начисления амортизации.

Общая сумма лизинговых платежей определяется в следующем порядке (тыс. д.е.):

1-й год:

АО =2678*20: 100= 535

ПК=2410,5*20: 100= 482,1

ВЛ =2410,5*8:100=192,84

ИЗ +ДУ = 200:5 = 40

В=535+482,1+192,84+40=1249,94 (В=АО+ПК+ВЛ+ИЗ+ДУ)

НДС= 1249,94*18: 100= 224,9

ЛП = 535+482,1+192,84+40+224,9= 1474,9. Сведем все данные в таблицу 4.1.1..

Таблица 4.1.1..

Расчет амортизационных отчислений и среднегодовой стоимости оборудования

Годы

|

Стоимость

имущества на

начало года ОСн

|

Сумма

амортизационных

отчислений АО

|

Стоимость

имущества на

конец года ОСк

|

Среднегодовая

стоимость

имущества КРt

|

| 1 |

2678 |

535 |

2143 |

2410,5 |

| 2 |

2143 |

535 |

1608 |

1875,5 |

| 3 |

1608 |

535 |

1073 |

1340,5 |

| 4 |

1073 |

535 |

535 |

805 |

| 5 |

535 |

535 |

0 |

267,5 |

2-й год:

АО =2678*20: 100= 535

ПК=1875,5*20: 100= 375,1

ВЛ =1875,5*8:100=150,04

ИЗ +ДУ = 200:5 = 40

В=535+375,1+150,04+40=1100,14 (В=АО+ПК+ВЛ+ИЗ+ДУ)

НДС= 1100,14*18: 100= 198,02

ЛП = 535+375,1+150,04+40+198,04= 1298,16

3-й год:

АО =2678*20: 100= 535

ПК=1340,5*20: 100= 268,1

ВЛ =1340,5*8:100=107,24

ИЗ +ДУ = 200:5 = 40

В=535+268,1+107,24+40=950,34 (В=АО+ПК+ВЛ+ИЗ+ДУ)

НДС= 950,34*18: 100= 171,06

ЛП = 535+268,1+107,24+40+171,06= 1121,40

4-й год:

АО =2678*20: 100= 535

ПК=805*20: 100= 161

ВЛ =805*8:100=64,4

ИЗ +ДУ = 200:5 = 40

В=535+161+64,4+40=800,4 (В=АО+ПК+ВЛ+ИЗ+ДУ)

НДС= 800,4*18: 100= 144

ЛП = 535+161+64,4+40+144= 944,4

5-й год:

АО =2678*20: 100= 535

ПК=267,5*20: 100= 53,5

ВЛ =267,5*8:100=21,4

ИЗ +ДУ = 200:5 = 40

В=535+53,5+21,4+40=649,4 (В=АО+ПК+ВЛ+ИЗ+ДУ)

НДС= 649,4*18: 100= 116,8

ЛП = 535+53,5+21,4+40+116,8= 766,2

Результаты расчетов представлены в таблице 4.1.1.

Лизинговые платежи в соответствии с проведенными расчетами снижаются от 1474,9 тыс. р. в первый год до 766,2 тыс. р.. в последний год, то есть приблизительно в 2 раза. Наибольший удельный вес в составе лизинговых платежей приходится на долю выплат по кредиту – 71,6% (47,7+23,9).

Схема лизинговых платежей может быть представлена тремя вариантами: ежегодно равными долями, начиная с первого года; понижающими долями — в соответствии с приведенными расчетами (таб.4.1.2)и возрастающими долями (в обратном порядке относительно второго способа или в другой зависимости возрастания по соглашению сторон).

Размер лизинговых взносов при равномерных начислениях в год составляет:

ЛВг = 5605,06 : 5 = 1121,01 тыс. р.

Варианты лизинговых взносов в зависимости от распределения лизинговых платежей по годам представлены в табл.4.1.3.

Таблица 4.1.2. (тыс,. р.)

Расчет лизинговых платежей

| Годы |

Амортиза-ционные

отчисления АО

|

Плата за кредит ПК |

Вознаг-

раждение

лизинго-

дателя

ВЛ

|

Инвестицион-

ные затраты, дополнительные услуги

ДУ

|

Выручка от сделки

В

|

НДС |

Лизинговые платежи ЛП |

| 1 |

535 |

482,1 |

192,84 |

40 |

1249,94 |

224,9 |

1474,9 |

| 2 |

535 |

375,1 |

150,04 |

40 |

1100,14 |

198,02 |

1298,16 |

| 3 |

535 |

268,1 |

107,24 |

40 |

950,34 |

171,06 |

1121,4 |

| 4 |

535 |

161 |

64,4 |

40 |

800,4 |

144 |

944,4 |

| 5 |

535 |

53,5 |

21,4 |

40 |

649,4 |

116,8 |

766,2 |

| Всего |

2678 |

1339,8 |

535,92 |

200 |

4750,22 |

854,78 |

5605,06 |

в % к

ЛП

|

47,7 |

23,9 |

9,6 |

3,6 |

- |

15,2 |

100 |

Таблица 4.1.3.

Ежегодные выплаты по лизингу оборудования

| Годы |

Стратегии выплат |

равномерная

(вариант 1.1) тыс.р.

|

убывающая

(вариант 1.2.)

|

возрастающая

(вариант 1.3.)

|

| тыс. р. |

% |

тыс. р. |

% |

| 1 |

1121,01 |

1513,3 |

27 |

728,65 |

13 |

| 2 |

1121,01 |

1345,2 |

24 |

896,9 |

16 |

| 3 |

1121,01 |

1121,01 |

20 |

1121,01 |

20 |

| 4 |

1121,01 |

896,9 |

16 |

1345,2 |

24 |

| 5 |

1121,01 |

728,65 |

13 |

1513,3 |

27 |

| Итого |

5605,06 |

5605,06 |

100 |

5605,06 |

100 |

На практике применяются специальные таблицы с заранее рассчитанными значениями коэффициента дисконтирования КД

1 . Для расчетов по лизингу в табл.4.1.4. приведен фрагмент этих спецтаблиц, охватывающий период от 1 до 5 лет.

Таблица 4.1.4.

| Показатели |

Года |

Итого |

| 1 |

2 |

3 |

4 |

5 |

| 1. Лизинговые платежи |

1474,9 |

1298,16 |

1121,4 |

944,4 |

766,2 |

5605,06 |

| 2. Налоговые льготы (20%) |

294,98 |

259,63 |

224,28 |

188,88 |

153,24 |

1121,01 |

| 3. Посленалоговая стоимость лизинга |

1179,92 |

1038,53 |

897,12 |

755,52 |

612,96 |

4484,05 |

| 4. Дисконтированная стоимость посленалоговых платежей |

1072,65 |

858,28 |

674,01 |

516,03 |

380,59 |

3501,56 |

Налоговые льготы = ЛП*20%

Посленалоговая стоимость = ЛП – Налоговые льготы

Дисконтированная стоимость посленалоговых платежей = Посленалоговая стоимость лизинга / (1+0,1)n

, где n – номер года.

Кредит (таб.4.1.5)

Таблица 4.1.5.

Возврат кредита

|

Года |

Итого |

| 1 |

2 |

3 |

4 |

5 |

| 1. Возврат кредита |

1474,9 |

1298,16 |

1121,4 |

944,4 |

766,2 |

5605,06 |

| 2. Остаток |

4130,16 |

2832 |

1710,6 |

766,2 |

0 |

| 3. Процент за кредит 20% |

1121,01 |

826,03 |

566,4 |

342,12 |

153,24 |

3008,8 |

| 4. Общая сумма платежа (п.1+п.3) |

2295,9 |

2124,2 |

1687,8 |

1286,52 |

919,44 |

8613,86 |

| 5. Налоговая ставка по процентам за кредит (20%) п.3*20% |

224,2 |

165,2 |

113,28 |

68,42 |

30,6 |

601,76 |

| 6. Посленалоговая стоимость кредита (п.4 -п.5) |

2071,7 |

1959 |

1574,52 |

1218,1 |

888,84 |

8012,1 |

| 7. Амортизация (Ст-ть оборудования /15 лет) |

178,5 |

178,5 |

178,5 |

178,5 |

178,5 |

892,5 |

| 8. Налоговые льготы на амортизацию (20%) п.7*20% |

35,7 |

35,7 |

35,7 |

35,7 |

35,7 |

178,5 |

| 9. Посленалоговая стоимость объекта (п.6-п.8) |

2036 |

1923,3 |

1538,8 |

1182,4 |

853,1 |

7833,6 |

| 10. Дисконтирование стоимости объекта (п.9/(1+0,1)n

) |

1850,9 |

1589,5 |

1157 |

809,9 |

529,9 |

5937,2 |

Исходя из проведенного анализа лизинг дешевле чем кредит, сумма платежей по лизингу значительно ниже. Дисконтированная сумма по объекту при использовании лизинга = 3501,56, для сравнения при кредите = 5937,2. Таким образом, при приобретении объекта лучше использовать лизинг.

4.2 Расчет индекса кредитоспособности

Альтмана (Z) и коэффициент Бивера (КБ

):

Z=3,3 К1

+1,01 К2

+ 0,6 К3

+ 1,4 К4

+ 1,2 К5

К1

=0,13

К2

= 3,36

К3

=0,002

К4

=0,61

К5

=0,4

Итак, Z=3,3*0,13+1,01*3,36+ 0,6*0,002 + 1,4*0,61 + 1,2*0,4 = 2,7154

Таблица 4.2.1. показателей Бивера

| Показатели |

Расчет |

Значение |

Группа |

| 1. Коэффициент Бивера |

КБ

= ЧП+А / КО+ДО |

0,42 |

I |

| 2.Коэффициент текущей ликвидности |

Ктек.лик.

=ТА / КО |

1,02 |

II |

| 3. Коэффициент ливериджа |

Клив.

= ЗК / ИБ(сумма всех активов) |

0,38 |

II |

| 4.Экономическая рентабельность |

Эрен.

= ЧП / ИБ |

0,13 |

| 5.Коэффициент покрытия активов |

Кпок.ак.

= СК–ОА / ИБ |

0,2 |

II |

Предположительно ООО «Трубопповодмонтаж» относится ко второй группе.

4.3 Определение неудовлетворительной структуры баланса предприятия

Система состоит из трех показателей:

· коэффициента текущей ликвидности;

· коэффициента обеспеченности собственными средствами;

· коэффициента восстановления (утраты) платежеспособности.

Коэффициент текущей ликвидности Кт.л.

=IIА-стр.220+стр.230 / стр.610+стр.630+стр.660

Кт.л.нач..

=1.02

Кт.л.кон..

=0.8

Коэффициент обеспеченности собственными средствами

Кобес.об. с.

= Собственные оборотные средства / оборотные активы

Кобес.об.с.нач. г.

= 465/17162=0,027

Кобес.об.с.кон.. г.

= -6404/30060=-0,21

Коэффициент восстановления платежеспособности

Квосст.плат.

=(Ктек.лик.кон.г.

+6 мес./период расчета*( Ктек.лик.кон.г

- Ктек.лик.нач.г

)) / норма Ктек.лик

Квосст.плат.

=0.34

норма Ктек.лик

= 2

период расчета – 365 дней

Коэффициент утраты платежеспособности

Кутр.плат.

=(Ктек.лик.кон.г.

+3 мес./период расчета*( Ктек.лик.кон.г

- Ктек.лик.нач.г

)) / норма Ктек.лик

Кутр.плат.

=0.37

норма Ктек.лик

= 2

период расчета – 365 дней

По результатам расчетов этих коэффициентов принимается следующее решение: так как значение коэффициентов меньше 1.

4.4 Анализ деловой активности предприятия

Традиционно экономический анализ занимается сопоставлением фактических данных о результатах производственно-хозяйственной деятельности предприятия с плановыми показателями, выявлением и оценкой отклонений факта от плана. Затем общая сумма отклонений раскладывалась на отдельные суммы, обусловленные влиянием различных факторов. В рыночной экономике самым главным мерилом эффективности работы является результативность. Наиболее общей характеристикой результативности принято считать прибыль. Рассмотрение сущности результативности позволяет определить основные задачи ее анализа, которые заключаются в том, чтобы:

¨ определить достаточность достигнутых результатов для рыночной финансовой устойчивости предприятия, сокращение конкурентоспособности;

¨ изучить источники возникновения и особенности воздействия на результативность различных факторов;

¨ рассмотреть основные направления дальнейшего развития анализируемого объекта.

Набор экономических показателей, характеризующих деятельность предприятия зависит от глубины исследования. По данным внешней отчетности можно проанализировать следующие показатели: показатели деловой активности, экономический эффект (прибыль), показатели экономической эффективности (рентабельности). Одно из направлений результативности является оценка деловой активности, которая проявляется в динамичном развитии предприятия, достижении им поставленных целей, что отражают абсолютные стоимостные и относительные показатели. Деловая активность в финансовом аспекте проявляется в скорости оборота средств. Анализ деловой активности заключается в исследовании уровней и динамики разнообразных коэффициентов - показателей оборачиваемости, причем:

¨ от скорости оборота средств зависит размер годового оборота;

¨ с размерами оборота, а, следовательно, и с оборачиваемостью, связана относительная величина условно-постоянных расходов: чем быстрее оборот, тем меньше на один оборот приходится этих расходов;

¨ ускорение оборота на той или иной стадии кругооборота средств зависит от того, как быстро совершается оборот на других стадиях.

Показатели деловой активности характеризуют результаты и эффективность текущей основной производственной деятельности. Оценка деловой активности на качественном уровне может быть получена в результате сравнения деятельности данного предприятия и аналогичных по сфере приложения капитала предприятий. Качественными критериями являются: широта рынков сбыта продукции; наличие продукции, поставляемой на экспорт; репутация предприятия, выражающаяся в известности клиентов, пользующихся услугами предприятия и др

Коэффициент оборачиваемости

В нашем случае Коб = 144351 / 0,5(17162+30060)= 6,1

Для анализа все оборотные активы группируются по группам риска. Чем больше активов вложено в категорию высокого риска, тем ниже ликвидность предприятия (Таб.4.3.1.)

Таблица 4.3.1.

Группы риска

| Стенень риска |

Оборотные активы |

Доля группы во всех оборотных активах |

Отклонение |

| на начало года |

на конец года |

| Минимальная степень риска |

Ден. средства, кр.фин.вложения, цен.бумаги, легко реализ.активы |

1195 |

8173 |

6978

|

| Малая степень риска |

Дебит.задолженность (кр.), НДС, готовая продукция |

11398 |

16121 |

4723 |

| Средняя степень риска |

Незавершенное производство, продукция производственно– технического назначения |

- |

- |

- |

| Высокая степень риска |

Дебит. задолженность (долгоср.) |

- |

- |

- |

1. Коб. ОС

= В / ТА, Коб. ОС

= 8,4

где, Коб. ОС

– коэффициент оборачиваемости всех оборотных средств

В – выручка,

ТА – среднее значение текущих активов.

2.Коэффициент загрузки Кзагрузки

= ТА / В, Кзагрузки

= 0,11

где, Кзагрузки

– коэффициент загрузки,

ТА – среднее значение текущих активов,

В – выручка.

, ,

, ,  =26254,7 =26254,7

4.5.Анализ состояния запасов

Для расчета оборочиваемости запасов анализируются следующие показатели:

1. Срок пребывания запасов на складе

ДЗ

=  , ,

где МПЗ – маетриально – производственные запасы,

Д - длительность анализируемого периода

с/с – себестоимость всех израсходованных материалов

ДЗ нач.

= 15,3; ДЗ кон.

=28,7.

2.Средний срок процесса производства

Д произ.

=  , ,

где НЗП–незавершенное производство,

Д - длительность анализируемого периода,

с/с – себестоимость выпущенной подукции.

Д произ.

=0,002;

3.Длительность хранения готовой продукции

Д г.п.

=  , ,

где ГП – готовая продукция ,

Д - длительность анализируемого периода

с/с – себестоимость реализованной продукции.

Д г.п.нач.

= 3,6; Д г.п.кон.

=0,8

Для оценки структуры запасов рассчитывается коэффициент накопления

Кнакоп.

= НЗП+МПЗ+расходы будующих периодов / ГП+товары,

где НЗП – незавершенное производство,

МПЗ – материально – производственные запасы,

ГП – готовая продукция.

Кнакоп.нач.

=4,2; Кнакоп.кон.

=36,3

= 137310/5891,5 = 23,3 = 137310/5891,5 = 23,3  =13,6 =13,6

8,5 8,5

Длительность операционного цикла

Длительность финансового цикла Д фин. цикл.

= Д оперц. цикл

– Д пкз

= 36,9-8,5=26,4. Все данные сведем в таблицу 4.5.1.

Таблица 4.5.1..

Коэффициенты деловой активности

| Показатель деловой активности |

Значение |

| 1. Коэффициент оборачиваемости всех оборотных средств |

8,4 |

| 2. Продолжительность одного оборота по каждому виду средств |

0,002 |

| 3. Коэффициент загрузки |

0,11 |

| 4. Коэффициент оборачиваемости дебиторской задолженности |

13,6 |

| 5. Коэффициент оборачиваемости кредиторской задолженности |

8,5 |

| 6. Коэффициент оборачиваемости запасов |

23,3 |

| 7. Длительность операционного цикла |

36,9 |

| 8. Длительность финансового цикла |

26,4 |

4.5.1 Анализ дебиторской задолженности

Для анализа дебиторской задолженности необходимо рассчитать следующие показатели :

1. Доля дебиторской задолженности в общем объеме оборотных активов = ДЗ/все активы. В нашем случае доля ДЗна нач отч

= 8209/42859 = 0,19

ДЗна кон отч

= 12959/70072 = 0,18

2. Доля просроченной ДЗ по отношению ко всей ДЗ. В нашем случае просроченной дебиторской задолженности нет.

3. Коэффициент оборачиваемости = Выручка / ДЗ средняя.

К-т обор. на нач отч

= 144351 / 8209 = 17,5

К-т обор. на кон отч

= 101410 / 12959 = 7,8

4.6 Анализ движения денежных средств

Денежные потоки – приток и отток денежных средств и их эквивалентов. Чистый денежный поток получается в результате разницы между денежным потоком и оттоком.

В практике анализа большое внимание придается изучению и прогнозу движения денежных средств. Это связано с тем, что из-за объективной неравномерности поступлений и выплат либо в результате непредвиденных обстоятельств возникают проблемы с наличностью. В процессе ведения коммерческой деятельности движение денежных средств охватывает период времени между уплатой денег за сырье, материалы (товары) и поступлением денежных средств от продажи готовой продукции (товаров). На продолжительность этого периода влияют: период кредитования организацией покупателей, период нахождения сырья и материалов в запасах, период производства и хранения готовой продукции на складе.

Информационной базой для анализа денежных средств является “Отчет о движении денежных средств” - форма № 4. Он составляется на основе денежных счетов бухгалтерского учета.

4.6.1 Прямой метод анализа движения денежных средств

Таблица 4.6.1.

Прямой метод анализа движения денежных средств

| Наименование |

за отчетный период |

За аналогичный период предыдущего года |

Абсолютное

отклонение

|

Темп роста, % |

| Остаток денежных средств на начало отчетного года |

1195 |

- |

- |

- |

| Движение денежных средств по текущей деятельности |

| Поступило денежных средств всего: в том числе |

156065 |

- |

- |

- |

| Выручка от продажи товаров, работ и услуг |

118994 |

- |

- |

- |

| Кредиты полученные |

37000 |

- |

- |

- |

| Прочие поступления |

71 |

- |

- |

- |

| Денежные средства, направленные: в том числе: |

149087 |

- |

- |

- |

| на оплату приобретения товаров, работ, услуг, |

99028 |

- |

- |

- |

| на оплату труда |

- |

- |

- |

- |

| отчисления в государственные внебюджетные фон |

- |

- |

- |

- |

| на выдачу подотчетных сумм |

719 |

- |

- |

- |

| на финансовые вложения |

- |

- |

- |

- |

| на расчеты с бюджетом |

5374 |

- |

- |

- |

| на оплату процентов и основной суммы по полученным кредитам и займам |

26412 |

- |

- |

- |

| прочие выплаты, перечисления и т.д. |

12213 |

- |

- |

- |

| Итого чистый денежный поток |

6978 |

| Движение денежных средств по финансовой деятельности |

| Поступило денежных средств всего: в том числе |

156065 |

- |

- |

- |

| Выручка от продажи товаров, работ и услуг |

118994 |

- |

- |

- |

| Кредиты полученные |

37000 |

- |

- |

- |

| Прочие поступления |

71 |

- |

- |

- |

| Денежные средства, направленные: в том числе: |

149087 |

- |

- |

- |

| на оплату приобретения товаров, работ, услуг, |

99028 |

- |

- |

- |

| на выдачу подотчетных сумм |

719 |

- |

- |

- |

| на расчеты с бюджетом |

5374 |

- |

- |

- |

| на оплату процентов и основной суммы по полученным кредитам и займам |

26412 |

- |

- |

- |

| прочие выплаты, перечисления и т.д. |

12213 |

- |

- |

- |

| Итого чистый денежный поток |

6978 |

Из таблицы 4.6.1 видно, что основным источником поступления денежных средств является выручка от продажи товаров, продукции, работ и услуг – 118994. Приток денежных средств по текущей и финансовой деятельности больше чем отток денежных средств - 6978. Наибольший отток денежных средств формируются от показателей следующих статей: на оплату приобретения товаров, работ, услуг – 99028, на оплату процентов и основной суммы по полученным кредитам и займам – 26412, прочие выплаты, перечисления и т.д. – 12213. Наибольший приток денежных средств формируются за счет следующих статей отчета о движении денежных средств: выручка от продажи товаров, продукции, работ и услуг – 118994, кредиты полученные – 37000.

Прямой метод позволяет все поступления и все направления расходов денежных средств. Данное предприятие способно расплачиваться по своим текущим обязательствам, полученная прибыль достаточна для текущей деятельности предприятия.

4.6.2 Косвенный метод анализа движения денежных средств

Расчет денежных средств косвенным методом ведется от показателей Читой прибыли с соответствующими корректировками на статьи, не отражающие движение денежных средств по соответствующим счетам. Косвенный метод основан на анализе движения денежных средств, где конкретно овеществлена прибыль. Показывается куда вкладываются живые деньги, в какие статьи.

Таблица 4.6.2.

Косвенный метод анализа движения денежных средств

| Показатели |

Значение на начало отчетного периода |

Значение на конец отчетного периода |

Отклонения |

Влияние показателей на прибыль |

| 1. Движение денежных средств по текущей деятельности |

| Чистая прибыль |

27093 |

5622 |

-21471 |

| Начисленная амортизация или износ |

1533 |

434 |

-1099 |

| Увеличение объема незавершенного производства |

- |

| Увеличение объема готовой нереализованной продукции |

- |

| Сокращение расходов будущих периодов |

11 |

365 |

+354 |

| Увеличение (уменьшение) выданных авансов |

- |

| Увеличение дебиторской задолженности |

8209 |

12959 |

+4750 |

| Сокращение задолженности по оплате труда |

308 |

451 |

+143 |

| Краткосрочные финансовые вложения |

- |

| 2. Движение денежных средств по финансовой деятельности |

| Увеличен е задолженности банку |

12697 |

19464 |

+6767 |

| Погашение задолженности банку |

- |

- |

- |

| 3. остаток денежных средств на конец отчетного периода |

8173 |

- |

- |

- |

В результате анализа денежных средств косвенным методом получены следующие данные : чистая прибыль к концу отчетного периода снизилась на 21471; расходы будущих периодов увеличились к концу отчетного периода. Дебиторская задолженность увеличилась к концу отчетного периода на 4750. Остаток денежных средств на конец отчетного периода составило 8173 тыс. руб.

Ликвидный денежный поток используется для экспресс-диагностики финансового состояния предприятия:

ЛДП = (ДКЗкон

+ ККЗкон

- ДСкон

) – (ДКЗнач

+ ККЗнач

- ДСнас

), где

ДКЗкон

и ДКЗнач

– Долгосрочные кредиты и займы на начало и конец года;

ККЗкон

и ККЗнач

– Краткосрочные кредиты и займы на начало и коней года;

ДСкон

и ДСнас

– Денежные средства на начало и коней года.

ЛДП = (17000 - 8173) – (4000 - 1195) = 8827 – 2805 = 6022.

Показатели ликвидности денежного потока показывает обеспеченность наличием свободных денежных средств предприятия для погашения кредита.

ГЛАВА 5 АНАЛИЗ ФИНАНСОВЫХ РЕЗУЛЬТАТОВ ПРЕДПРИЯТИЯ

5.1 Анализ отчета о прибылях и убытках

Оценку динамики и структуры показателей прибыли можно сделать применив горизонтальный и вертикальный анализ. Для начала составим аналогичную таблицу анализу баланса (Приложение 2). исходя из этой таблицы сделаем следующие выводы используя горизонтальный анализ:

Выручка на конец года увеличилась по сравнению с началом года на 42941 тыс.руб. это 29,75%. Себестоимость проданных товаров на конец отчетного года составило 137310 тыс.руб. отклонение от начало года в абсолютных величинах составило 63162 тыс. руб., это 43,73%.

Прибыль от продаж к концу года снизилась на 20221 тыс. руб. это 14,01%. Прибыль до налогообложения снизилась на 21471 тыс.руб. по сравнению с началом года, в основном на снижении прибыли повлияли Внереализационные и операционные расходы увеличились на 1,49 и 21,34 соответственно.

Чистая прибыль уменьшилась к концу года на 21471 (14,87).

Выводы по вертикальному анализу аналитической таблицы формы № 2 Отчета о прибылях и убытках:

Удельный вес себестоимости проданных товаров, работ и услуг на начало года составило 73,12, а на конец 95,12. По отношению к выручке удельный вес прибыли от продаж снизился на 14,01%. Внереализационные расходы по отношению к выручке на конец года составило 1,49%, а операционных расходов – 21,34%.

Чистая прибыль по отношению к выручке составила -14,87%.

5.2 Факторный анализ прибыли

Для оценки факторов, влияющих на формирование прибыли от продажи определим влияние этих факторов, используя следующие формулы:

Индекс 1 – отчетный период, индекс 0 – предыдущий отчетный период

1.Влияние изменения выручки от продаж на прибыль от продаж

∆П1

= П0

*IВ

-П1

, где П0,1

- прибыль от продаж; IВ

- индекс выручки

IВ

= В1

/В0

= 144351/101410 = 1,42

∆П1

= 27262*1,42-7041 = 31671

2. Влияние изменения уровня себестоимости на прибыль от продаж

∆П2

= С0

*IВ

-С1

, где С0,1

- себестоимость

∆П2

= 74148*1,42-137310 =-32019

3. Влияние изменения уровня управленческих расходов на прибыль от продаж

∆П3

= УР0

*IВ

-УР1

, где УР0,1

– управленческие расходы

∆П3

=0

4. Влияние изменения уровня коммерческих расходов на прибыль от продаж

∆П4

= КР0

*IВ

-КР1

, где Кр0,1

– коммерческие расходы

∆П4

=0

Сумма всех факторных отклонений дает общее изменение прибыли от продаж за анализируемый период.

DПр=DПр1

+ DПр2

+ + DПр3

+ DПр4

.

DПр=31671 -32019 = -348

Приведем методику расчета факторных влияний на прибыль от продажи с учетом инфляции:

(Вр усл.

=90% от Вр1

; С усл.п.=82% от Сп 1

)

· Влияние на прибыль изменения отпускных цен на реализацию

DПр1

=Вр1

-Вр усл.

Вр1

–выручка отчетного года

Вр усл

– выручка от продажи в отчетном периоде в ценах на продукцию предыдущего периода

DПр1

=144351 – 129915,9 =-14435,1

· Влияние на прибыль изменения отпускных цен на сырье, материалы и.т.д

DПр 2

=С усл.п. -Сп 1

С усл.п - условная полная себестоимость продукции с учетом инфляционных цен

Сп 1

– полная себестоимость отчетного года

DПр 2

=112594,2 – 137310 = -24715,8

· Влияние на прибыль изменение объема продажи продукции в оценке по базисной себестоимости.

DПр3

=Пр0

*Iс

– Пр0

Пр0

– прибыль прошлого периода

Iс

=С усл

./С0

Iс

=112594,2/74148 = 1,51

DПр3

= 27262*1,51-27262 = 13631

· Влияние изменения объема продажи продукции за счет структурных сдвигов в составе продукции

DПр4

=Пр0

*Iк

– Пр0

* Iс

Iк

– индекс изменения объема продаж продукции в оценке по отпускным ценам.

Iк

=Врусл

/Вр0

Iк

=129915,9/101410=1,2

DПр4

=27262*1,2 – 27262*1,51 = 32714,4 – 41165,62 = -8451,22

· Влияние на прибыль изменения себестоимости за счет структурных сдвигов в составе продукции

DПр6

=С0

* Iк

– С/с усл.

DПр6

=74148*1,2-112594,2 = -23616,6

Таким образом, на прибыль от продаж больше влияет себестоимость товаров, продукции, работ и услуг.

Определение коэффициентов рентабельности

Экономическая эффективность работы организации характеризуется относительными показателями – системой показателей рентабельности, или прибыльности (доходности) организации.

Рассчитаем коэффициенты рентабельности по данным ООО «Трубопроводмонтаж».

| Наименование показателя |

Формула расчета |

Результат (%) |

| 1.Рентабельность реализованной продукции |

Прпр

/с/с |

нач 36,7

кон 5,1

|

| 2. Рентабельность производства |

Прбух

/ОС+МПЗ |

нач.1,63

кон.0,26

|

| 3. Рентабельность имущества |

Прбух

/ср.год.стоимость имущества |

нач.0,63

кон.0,08

|

| 4. Рентабельность оборотных средств |

Прбух

/ср.стоимость ОА |

нач.1,58

кон.0,19

|

| 5. Рентабельность внеоборотных активов |

Прбух

/ср.стоимость ВА |

нач.1,05

кон.0,14

|

| 6. Рентабельность чистого оборотного капитала |

ЧОК=ОА-КО

Прбух

/ЧОК

|

нач.58,3

кон. -0,88

|

| 7. Рентабельность собственного капитала |

ЧП/СК |

нач.1,03

кон. 0,17

|

| 8. Рентабельность инвестиций |

ЧП/Инвестиции |

нач.1,03

кон. 0,17

|

| 9. Рентабельность продаж 1 |

Прпр

/Врпр

|

нач.0,27

кон. 0,05

|

| 10. Рентабельность продаж 2 |

Прбух

/Врпр

|

нач.0,27

кон. 0,05

|

11. Рентабельность чистой прибыли

Прпр

- прибыль от продаж

Прбух

– бухгалтерская прибыль (до налогообложения)

Врпр

- выручка от продаж

с/с – себестоимость продукции

ОС – основные средства

МПЗ – материально – производственные запасы

ОА – оборотные активы

ВА – внеоборотные активы

ЧОК – чистый оборотный капитал

КО – краткосрочные обязательства

ЧП – чистая прибыль

СК – собственный капитал

|

ЧП/ Врпр

|

нач.0,27

кон. 0,05

|

Анализ таблицы показывает, что рентабельность деятельности предприятия упала за счет сокращения величин чистой прибыли, ухудшения использования оборотных и внеоборотных средств и других факторов.

Факторный анализ рентабельности

Анализ рентабельности завершается факторным анализом, который позволяет определить резервы роста рентабельности предприятия. При этом можно использовать двух-, трехфакторную модель рентабельности.

Факторный анализ предполагает выявление количественного влияния каждого фактора на показатель.

Предварительно для факторного анализа вычисляют условную рентабельность.

Rусл

.=Вр1

- с/с0

/Вр1

, где

Вр1

– выручка от продаж за отчетный год,

с/с0

– себестоимость продукции за аналогичный период предыдущего периода.

На нашем предприятии Rусл

.=0,48%

1) Найдем влияние изменения фактора объема продаж на уровень рентабельности

Rпр

=Rпр1

- Rусл Rпр

=Rпр1

- Rусл

Rпр

=-0,43% Rпр

=-0,43%

2) Влияние изменения себестоимости на рентабельность

Rс/с

= Rпр1

– R0 Rс/с

= Rпр1

– R0

Rс/с

=-0,21% Rс/с

=-0,21%

3) Влияние изменения коммерческих расходов на рентабельность

Rк.р

= Rпр1

– R0 Rк.р

= Rпр1

– R0

Rк.р.

=-0,21% Rк.р.

=-0,21%

Двухфакторная модель экономической рентабельности

R=

R = 5622/42859*100%=5622/144351*(144351/42859)*100=13,1% Трехфакторная модель экономической рентабельности

R =

R=5622/42859*100=((5622/144351)/(42859/144351)*100) = (5622/144351)/ (25697/144351 + 17162/144351)*100 = 13,1%

где

П- прибыль до налогообложения;

ВА - всего активов;

ВР – выручка от реализации;

ВНА – внеоборотные активы;

ОА – оборотные активы.

Факторный анализ рентабельности собственного капитала

Проведем факторный анализ рентабельности собственного капитала.

На рентабельность собственного капитала влияют как факторы хозяйственной деятельности, так и факторы, связанные с финансовой деятельностью организации. Первые находятся в сфере управления производственно – хозяйственной деятельностью, остальные – в сфере в сфере финансовой деятельности.

Для анализа факторов изменения рентабельности собственного капитала наибольшее распространение получила факторная модель, получившая название формулы Дюпона. В общем случае представим рентабельность собственного капитала в виде формулы

, ,

Исходные данные для анализа рентабельности собственного капитала

| Показатели |

Отчетный период |

Базовый период |

Отклонения |

| Рентабельность продукции, % |

5,1 |

36,7 |

31,6 |

| Оборачиваемость активов Ка

об

=В/А |

2,06 |

2,3 |

0,24 |

| Коэффициент финансовой зависимости Кф

=СК+ЗК/СК |

1,5 |

1,15 |

-0,35 |

| Рентабельность собственного капитала |

1,03 |