Зміст

Вступ

1. Фінансовий стан як основа фінансової стійкості

1.1 Фінансова стійкість як показник фінансового стану підприємства

1.2 Визначення фінансового стану підприємства і ознаки його стійкості

1.3 Показники фінансового стану підприємства

2. Управління фінансовою стійкістю підприємства

2.1 Аналіз фінансової стійкості підприємства

2.2 Оцінка запасу фінансової стійкості підприємства

2.3 Фінансове планування як запорука фінансової стійкості

3. Шляхи покращення фінансової стійкості підприємств

4. Обґрунтування джерел фінансування інвестиційного проекту

Висновки

Література

Вступ

Перехід до ринкової економіки потребує від підприємства підвищення ефективності виробництва, конкурентноздатності продукції і послуг на основі впровадження досягнень науково-технічного прогресу, ефективних форм господарювання і управління виробництвом, активізації підприємництва і т.п., тому, обираючи тему написання курсової роботи, я перш за все керувалась її доцільністю та актуальністю.

Безперечно, зростання фінансової стійкості, тобто підвищення проценту забезпеченості, є позитивним моментом у діяльності підприємства.

Фінансова стійкість підприємства це важливий показник фінансового стану підприємства і разом з тим він дуже складний, має свої показники, види, зовнішні та внутрішні фактори, які впливають на нього.

Фінансова стійкість – це такий стан фінансових ресурсів, їх розподілу та використання яких забезпечує діяльність підприємства на основі збільшення прибутку, платоспроможність та кредитоспроможність підприємства в умовах допустимого рівня ризику.

Завдання, які я переслідувала при написанні курсової роботи:

· Визначення показників (зовнішніх та внутрішніх), які впливають на фінансову стійкість підприємства;

· Яким чином відбувається аналіз фінансової стійкості;

· Які коефіцієнти використовуються при аналізі фінансової стійкості;

· Виявлення шляхів покращення фінансової стійкості.

1.Фінансовий стан як основа фінансової стійкості

1.1 Фінансова стійкість як показник фінансового стану підприємства

Умовою і гарантією виживання й розвитку будь-якого підприємства, як бізнес-процесу, є його фінансова стійкість. Фінансова стійкість – це такий стан фінансових ресурсів, їх розподілу та використання яких забезпечує діяльність підприємства на основі збільшення прибутку, платоспроможність та кредитоспроможність підприємства в умовах допустимого рівня ризику.

Якщо підприємство фінансово стійке, то воно у стані "витримати" несподівані зміни ринкової кон'юктури і не опинитися на краю банкрутства. Більш того, чим вище його стійкість, тим більше переваг перед іншими підприємствами того ж сектора економіки в одержанні кредитів і залученні інвестицій. Фінансово стійке підприємство вчасно розраховується за своїми обов’язками з державою, позабюджетними фондами, персоналом, контрагентами. Це сприяє його іміджу ("goodwill"), головної складової нематеріальних активів господарюючого суб’єкта. [5]

Фінансову стійкість підприємства характеризують такі чинники:

· фінансова забезпеченість безперервності діяльності;

· фінансова незалежність від зовнішніх джерел фінансування;

· здатність вільно маневрувати грошовими коштами;

· забезпечення покриття затрат на розширення та оновлення виробництва;

· стабільне перевищення доходів над витратами [7]

Найважливішим елементом забезпечення фінансової стійкості підприємства у короткостроковому періоді є його система бюджетування. Бюджетування на підприємстві виражає основний зміст сучасної технології фінансового планування. [9]

За рівнем покриття запасів і затрат джерелами покриття розрізняють такі види фінансової стійкості фінансового стану підприємств :

· Абсолютна стійкість фінансового стану;

· Нормальний стійкий фінансовий стан;

· Нестійкий фінансовий стан;

· Кризовий фінансовий стан;

Абсолютна стійкість фінансового стану проявляється тоді, коли власні джерела формування оборотних активів покривають запаси і затрати.

Нормальний стійкий фінансовий стан проявляється тоді, коли вартість запасів і витрат покривається сумою власних джерел формування оборотних активів і довготерміновими позиченими джерелами.

Нестійкий фінансовий стан проявляється тоді, коли вартість запасів і витрат не покривається сумою власних джерел формування оборотних активів і довготерміновими та короткотерміновими позиченими джерелами.

Кризовий фінансовий стан проявляється тоді, коли вартість запасів і затрат не покриваються всіма видами можливих джерел їх забезпечення. Такий стан підприємства називається банкрутством.

Фінансова стійкість підприємства характеризується:

· достатньою фінансовою забезпеченістю безперервності основних видів діяльності;

· фінансовою незалежністю від зовнішніх джерел фінансування;

· здатністю маневрувати власними коштами;

· достатнім забезпеченням матеріальних оборотних активів власними джерелами покриття;

· станом виробничого потенціалу. [7]

1.2 Визначення фінансового стану підприємства і ознаки його стійкості

Всі підприємства сфери матеріального виробництва в умовах ринкової економіки здійснюють свою діяльність на засадах комерційного розрахунку. Це таке господарювання, яке передбачає зіставлення витрат і результатів діяльності в грошовій формі, одержання максимуму прибутку при мінімумі витрат. Суть комерційного розрахунку зумовлює специфічні вимоги до організації фінансового господарства підприємства, яка має зважати на те, що суб'єкти господарювання у ринковій економіці володіють не уявною, а дійсною фінансовою незалежністю, і що вони несуть реальну економічну відповідальність за ефективність свого функціонування, своєчасне виконання своїх зобов'язань перед постачальниками, споживачами, банками, іншими діловими партнерами, а також перед державою. Здатність підприємства успішно діяти в умовах комерційного розрахунку знаходить своє відображення у його фінансовому стані. [10]

Під фінансовим станом підприємства розуміють ступінь забезпеченості підприємства необхідними фінансовими ресурсами для здійснення ефективної господарської діяльності та своєчасного проведення грошових розрахунків за своїми зобов'язаннями. У ньому, як у дзеркалі, знаходять відображення у вартісній формі загальні результати роботи підприємства, в тому числі і роботи з управління фінансовими ресурсами, тобто фінансової роботи. Бо, як уже підкреслювалося, для отримання доходу, прибутку підприємство повинне на належному рівні, з найменшими витратами організувати виробництво, збут продукції, раціонально розпорядитися наявними власними і позиковими ресурсами, тими ресурсами, які воно одержує, реалізуючи новостворену вартість. Найбільш зримо фінансовий стан підприємства визначається такими елементами його економічної діяльності:

· прибутковість (рентабельність) роботи підприємства;

· оптимальність з точки зору економічного становища підприємства розподілу прибутку, що залишається у його розпорядженні після сплати податків і обов'язкових відрахувань;

· наявність власних фінансових ресурсів (основних і оборотних коштів) не нижче мінімально необхідного рівня для організації виробничого процесу і процесу реалізації продукції;

· раціональне розміщення основних і оборотних коштів (власних і позичених), перш за все недопущення відволікання грошей у запаси непотрібного підприємству устаткування, яке довгий час не монтується і не використовується, понаднормативні запаси товарно-матеріальних цінностей, витрат виробництва, у дебіторську заборгованість, інші позапланові і непродуктивні витрати;

· платоспроможність;

· ліквідність.

Якщо підприємство досягає у цих напрямках необхідних параметрів, то фінансовий стан такого підприємства стає стійким.

Прибуток підприємства — головне джерело збільшення обсягу фінансових ресурсів. Фінансовий стан підприємства не може бути стійким, якщо воно не одержує прибутку у розмірах, які забезпечують необхідний приріст фінансових ресурсів, у першу чергу для фінансування заходів, спрямованих на зміцнення матеріально-технічної бази виробництва і соціальної сфери; тим більше воно не може бути стійким, якщо підприємство працює збитково. Збиткова робота підприємства веде до зменшення, "проїдання" його фінансових ресурсів, перш за все статутного фонду. Ось чому першочерговим завданням фінансової служби у забезпеченні стабільного фінансового стану підприємства с фінансовий контроль за використанням намічених планів і завдань по випуску високорентабельної, конкурентоспроможної продукції для внутрішнього і зовнішнього ринків, за зниженням витрат на виробництво, запровадження режиму економії ресурсів на всіх ділянках виробництва та управління ними, бо такий контроль — це важливий чинник росту прибутковості підприємства. Прибуток підприємства — головне джерело збільшення обсягу фінансових ресурсів. Фінансовий стан підприємства не може бути стійким, якщо воно не одержує прибутку у розмірах, які забезпечують необхідний приріст фінансових ресурсів, у першу чергу для фінансування заходів, спрямованих на зміцнення матеріально-технічної бази виробництва і соціальної сфери; тим більше воно не може бути стійким, якщо підприємство працює збитково. Збиткова робота підприємства веде до зменшення, "проїдання" його фінансових ресурсів, перш за все статутного фонду. Ось чому першочерговим завданням фінансової служби у забезпеченні стабільного фінансового стану підприємства с фінансовий контроль за використанням намічених планів і завдань по випуску високорентабельної, конкурентоспроможної продукції для внутрішнього і зовнішнього ринків, за зниженням витрат на виробництво, запровадження режиму економії ресурсів на всіх ділянках виробництва та управління ними, бо такий контроль — це важливий чинник росту прибутковості підприємства.

Зв'язок між фінансовим станом підприємства і елементами використання фінансових ресурсів (як то оптимальність розподілу прибутку, раціональне розміщення основних і оборотних коштів тощо) не викликає сумніву. [3]

1.3 Показники фінансового стану підприємства

Стійкий фінансовий стан підприємства формується в процесі всієї його виробничо-господарської діяльності. Тому оцінку фінансового стану можна об'єктивно здійснити не через один, навіть найважливіший, показник, а тільки за допомогою комплексу, системи показників, що детально й усебічно характеризують господарське становище підприємства.

Показники оцінки фінансового стану підприємства мають бути такими, щоб усі ті, хто пов'язаний із підприємством економічними відносинами, могли одержати відповідь на запитання, наскільки надійне підприємство як партнер у фінансовому відношенні, а отже, прийняти рішення про економічну доцільність продовження або встановлення таких відносин з підприємством. У кожного з партнерів підприємства — акціонерів, банків, податкових адміністрацій — свій критерій економічної доцільності. Тому й показники оцінки фінансового стану мають бути такими, щоб кожний партнер зміг зробити вибір, виходячи з власних інтересів.

Ясна річ, що в доброму фінансовому стані зацікавлене передусім саме підприємство. Однак добрий фінансовий стан будь-якого підприємства формується в процесі його взаємовідносин із постачальниками, покупцями, акціонерами, банками та іншими юридичними і фізичними особами. З іншого боку, безпосередньо від підприємства залежить міра його економічної привабливості для всіх цих юридичних осіб, що завжди мають можливість вибору між багатьма підприємствами, спроможними задовольнити той самий економічний інтерес.

Відтак необхідно систематично, детально і в динаміці аналізувати фінанси підприємства, оскільки від поліпшення фінансового стану підприємства залежить його економічна перспектива.

Основні показники, призначених для детальної та всебічної оцінки фінансового стану підприємства: показники оцінки майнового стану підприємства, показники прибутковості, показники ліквідності та платоспроможності, показники фінансової стійкості та стабільності підприємства, показники рентабельності підприємства, показники ділової активності, показники акціонерного капіталу. Однак це не означає, що систематичний аналіз фінансового стану підприємства завжди має здійснюватись за всіма цими показниками.

Залежно від мети та завдань аналізу в кожному конкретному випадку вибирають оптимальний саме для цього випадку комплекс показників та напрямків аналізу фінансового стану підприємства.

Слід підкреслити, що всі показники фінансового стану підприємства перебувають у взаємозв'язку та взаємозумовленості. Тому оцінити реальний фінансовий стан підприємства можна лише на підставі використання певного комплексу показників з урахуванням впливу різних факторів па відповідні показники.

Наведено коротку характеристику основних показників, які використовуються в процесі оцінювання фінансово-господарської діяльності підприємства.

А. Показники оцінки майнового стану

1.Сума господарських коштів, що їх підприємство має у розпорядженні. Цей показник дає загальну вартісну оцінку активів, які перебувають на балансі підприємства. Зростання цього показника свідчить про збільшення майнового потенціалу підприємства.

2.Питома вага активної частини основних засобів. Згідно з нормативними документами під активною частиною основних засобів розуміють машини, обладнання і транспортні засоби. Зростання цього показника в динаміці — позитивна тенденція.

3.Коефіцієнт зносу основних засобів. Показник характеризує частку зношених основних засобів у загальній їх вартості. Використовується в аналізі для характеристики стану основних засобів. Доповненням цього показника є так званий коефіцієнт придатності.

4.Коефіцієнт оновлення основних засобів. Показує, яку частину наявних на кінець звітного періоду основних засобів становлять нові основні засоби.

5.Коефіцієнт вибуття основних засобів. Показує, яка частина основних засобів, з котрими підприємство почало діяльність у звітному періоді, вибула з причини зносу та з інших причин.

Б. Оцінка ліквідності та платоспроможності

1.Величина власного капіталу (функціонуючий капітал). Характеризує ту частину власного капіталу підприємства, яка є джерелом покриття поточних активів підприємства (тобто активів, які мають період обороту менше ніж один рік). Цей розрахунковий показник залежить як від структури активів, так і від структури джерел коштів. Показник має особливо важливе значення для підприємств. Зростання цього показника в динаміці — позитивна тенденція. Основним і постійним джерелом збільшення власних оборотних коштів є прибуток. Не можна ототожнювати поняття "оборотні кошти" та "власні оборотні кошти". Перший показник характеризує активи підприємства (IIта IIIрозділи активу балансу). Другий — джерела коштів, тобто частину власного капіталу підприємства, яка розглядається як джерело покриття поточних активів.

2.Маневреність грошових коштів. Зростання цього показника в динаміці — позитивна тенденція.

3.Коефіцієнт покриття загальний. Характеризує співвідношення оборотних активів і поточних зобов'язань. Для нормального функціонування підприємства цей показник має бути більшим за одиницю. Зростання його — позитивна тенденція. Орієнтовне значення показника підприємство встановлює самостійно. Воно залежатиме від щоденної потреби підприємства у вільних грошових ресурсах. 3.Коефіцієнт покриття загальний. Характеризує співвідношення оборотних активів і поточних зобов'язань. Для нормального функціонування підприємства цей показник має бути більшим за одиницю. Зростання його — позитивна тенденція. Орієнтовне значення показника підприємство встановлює самостійно. Воно залежатиме від щоденної потреби підприємства у вільних грошових ресурсах.

4.Коефіцієнт швидкої ліквідності. Аналогічний коефіцієнту покриття, але обчислюється за вужчим колом поточних активів (з розрахунку виключають найменш ліквідну їх частину — виробничі запаси).

Кошти, які можна отримати у разі вимушеної реалізації виробничих запасів, можуть бути суттєво меншими за витрати на їх придбання. За ринкової економіки типічною є ситуація, коли під час ліквідації підприємства отримують 40% і менше від облікової вартості запасів.

5.Коефіцієнт абсолютної ліквідності (платоспроможності). Він є найбільш жорстким критерієм ліквідності підприємства і показує, яку частину короткострокових зобов'язань можна за необхідності погасити негайно. Рекомендована нижня межа цього показника — 0,2.

6.Частина власних оборотних коштів у покритті запасів. Це вартість запасів, яка покривається власними оборотними коштами. Має велике значення для підприємств торгівлі. Рекомендована нижня межа цього показника — 50%

7.Коефіцієнт покриття запасів. Розраховується як співвідношення величини стабільних джерел покриття запасів і суми запасів. Якщо значення цього показника є меншим за одиницю, то поточний фінансовий стан підприємства вважають недостатньо стійким.

В. Показники оцінки фінансової стійкості

Одна з найважливіших характеристик фінансового стану підприємства — забезпечення стабільності його діяльності в майбутньому. Вона пов'язана із загальною фінансовою структурою підприємства, його залежністю від кредиторів та інвесторів.

1. Коефіцієнт концентрації власного капіталу характеризує частку власності самого підприємства у загальній сумі коштів, інвестованих у його діяльність. Чим вищий цей коефіцієнт, то більш фінансово стійким і незалежним від кредиторів є підприємство. Доповненням до цього показника є коефіцієнт концентрації залученого (позикового капітану). Сума обох коефіцієнтів дорівнює 1 (чи 100%).

2. Коефіцієнт фінансової залежності є оберненим до попереднього показника. Коли його значення наближається до 1 (чи 100%), це означає, що власники повністю фінансують своє підприємство.

3. Коефіцієнт маневреності власного капіталу показує, яка частина власного капіталу використовується для фінансування поточної діяльності, тобто яку вкладено в оборотні кошти, а яку капіталізовано.

4. Коефіцієнт довгострокових вкладень показує, яку частину основних коштів та інших позаоборотних активів профінансовано зовнішніми інвесторами, тобто яка частина належить їм, а не власникам підприємства.

5. Коефіцієнт довгострокового залучення позикових коштів характеризує структуру капіталу. Зростання цього показника — негативна тенденція, яка означає, що підприємство починає все сильніше залежати від зовнішніх інвесторів.

6. Коефіцієнт співвідношення позикових та власних коштів. Зростання цього показника в динаміці також свідчить про посилення залежності підприємства від кредиторів, тобто про зниження його фінансової стійкості. [7]

2.Управління фінансовою стійкістю підприємства

2.1 Аналіз фінансової стійкості підприємства

В умовах ринку підприємство несе повну економічну відповідальність за ефективність діяльності, своєчасне виконання зобов'язань перед бюджетом, банками, постачальниками, працівниками. Досягти стабільних позитивних фінансових результатів підприємство може лише за умови ефективного В умовах ринку підприємство несе повну економічну відповідальність за ефективність діяльності, своєчасне виконання зобов'язань перед бюджетом, банками, постачальниками, працівниками. Досягти стабільних позитивних фінансових результатів підприємство може лише за умови ефективного  використання всіх видів ресурсів, удосконалення технології виробництва, використання новацій та нововведень, мінімізації витрат. Одержання максимального прибутку за мінімальних витрат - основна умова забезпечення міцного фінансового стану підприємства. використання всіх видів ресурсів, удосконалення технології виробництва, використання новацій та нововведень, мінімізації витрат. Одержання максимального прибутку за мінімальних витрат - основна умова забезпечення міцного фінансового стану підприємства.

Однією з важливих ознак фінансового стану підприємства є його фінансова стійкість.

Фінансову стійкість підприємства характеризують такі чинники:

· фінансова забезпеченість безперервності діяльності;

· фінансова незалежність від зовнішніх джерел фінансування;

· здатність вільно маневрувати грошовими коштами;

· забезпечення покриття затрат на розширення та оновлення виробництва;

· стабільне перевищення доходів над витратами.

Отже, фінансова стійкість - це такий стан фінансових ресурсів, їх розподілу та використання, яких забезпечує діяльність підприємства на основі збільшення прибутку, платоспроможність та кредитоспроможність підприємства в умовах допустимого рівня ризику.

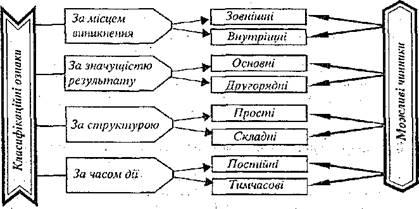

Фінансова стійкість будь-якого суб'єкта господарювання залежить від низки чинників, які можна класифікувати за показниками, зображеними на рис. 2.1.

Рисунок 2.1. Класифікація чинників, які впливають на фінансову стійкість підприємства

підприємства.

|

Аналітиків більше цікавлять внутрішні чинники, які залежать від діяльності підприємства, оскільки підприємство має можливість коректувати їх дію, в деякій мірі управляти ними.

До внутрішніх чинників відносять;

• вибір виду діяльності, складу та структури продукції (робіт, послуг);

• упровадження нових технологічних моделей та забезпечення випуску конкурентоспроможної продукції;

• забезпечення оптимального співвідношення між умовно-постійними та умовно-змінними витратами;

• розмір витрат, їх динаміка в співставленні з грошовими доходами;

• склад та структура майна та фінансових ресурсів;

• ефективне управління оборотними активами, недопущення понаднормативних залишків сировини, матеріалів, готової продукції, яка не знаходить попиту;

• розмір сплаченого статутного капіталу;

• правильний вибір тактики і стратегії управління фінансовими ресурсами та прибутками;

• фінансове прогнозування, дослідження та розроблення можливих шляхів розвитку фінансів підприємства в перспективі.

Аналітичне дослідження фінансової стійкості підприємства проводять в декілька послідовних етапів, а саме:

· на першому етапі відбувається розрахунок показників, які характеризують фінансову стійкість, їх оцінка та аналіз;

· на другому етапі вивчають фактори, які вплинули на фінансову стійкість, ранжують їх за значущістю та проводять кількісну та якісну їх оцінку;

· на заключному третьому етапі розробляють заходи щодо прийняття управлінських рішень з метою підвищення фінансової стійкості та зміцнення платоспроможності підприємства.

Розрізняють абсолютні і відносні показники фінансової стійкості. До абсолютних показників, які характеризують фінансову стійкість підприємства, відносять як найбільш узагальнюючий показник фінансової стійкості залишок або нестачу джерел коштів для формування запасів і затрат. Цей показник отримують у вигляді різниці розміру джерел коштів і розміру запасів і витрат.

. Визначення показників забезпеченості запасів і витрат джерелами їх формування дозволяє класифікувати фінансові ситуації за ступенем їх стійкості. . Визначення показників забезпеченості запасів і витрат джерелами їх формування дозволяє класифікувати фінансові ситуації за ступенем їх стійкості.

Визначають такі чотири типи фінансової стійкості:

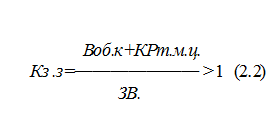

1. Абсолютна стійкість фінансового стану, з якою стикаютьсярідко і яка с крайнім типом фінансової стійкості (якщо запаси і витрати (ЗВ) менші від суми власного оборотного капіталу (Воб.к.) і кредитів банку під товарно-матеріальні цінності (КРт.м.ц

).

ЗВ< Воб.к+КРт.м.ц.

(2.1)

При цьому коефіцієнт забезпеченості запасів і витрат джерелами коштів (Кз.з

) більший від одиниці:

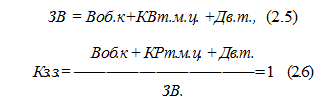

2. Нормальна стійкість фінансового стану, яка гарантує платоспроможність підприємства (якщо запаси і витрати дорівнюють сумі власного оборотного капіталу і кредитам банку під товарно- матеріальні цінності):

3. Нестійкий (передкризовий) фінансовий стан, при якому

порушується платоспроможність, але є можливість відновлення рівноваги між платіжними засобами та платіжними зобов'язаннями за рахунок залучення тимчасово вільних джерел в оборот (Дв.т.) і збільшення власного оборотного капіталу:

Фінансова стійкість вважається при цьому допустимою, якщо виконуються такі дві умови:

· розміри короткострокових кредитів і позикових коштів, які залучені в оборот для формування запасів і витрат, не перевищують вартості виробничих запасів і готової продукції (найбільш ліквідної частини матеріальних оборотних коштів);

· незавершене виробництво і витрати майбутніх періодів дорівнюють власному оборотному капіталу або менші за його величину.

Якщо ця умова не виконується, то наявне погіршення фінансового стану.

4. Кризовий фінансовий стан, при якому підприємство перебуває на межі банкрутства, оскільки в даній ситуації запаси і витрати більші від суми власних оборотних коштів, кредитів банку під товарно-матеріальні цінності та залучених тимчасово вільних джерел засобів:

У теперішній час багато підприємств України перебувають у кризовому стані: вони втратили ринки збуту, у них не вистачає власного капіталу для здійснення технічної реконструкції і переорієнтації виробництва на випуск конкурентоспроможної продукції. Запаси і витрати на таких підприємствах значно перевищують джерела їх покриття, а брак власного оборотного капіталу покривається за рахунок кредиторської заборгованості, зобов'язань перед бюджетом, з оплати праці і т. д.

Усе це вимагає поглибленого аналізу причин погіршення фінансового стану, факторів забезпечення фінансової стійкості підприємства.

Відносні показники, які характеризують фінансову стійкість підприємства, об'єднують у такі групи:

Показники структури капіталу, які характеризують фінансову незалежність від зовнішніх позикових коштів, а саме:

•коефіцієнт фінансової незалежності (Кф.н

);

•коефіцієнт фінансової стійкості (Кф.с

);

•коефіцієнт фінансової залежності (Кф.з.

); •

•плече фінансового важеля (коефіцієнт фінансового ризику, Кф.р.

). Показники, які характеризують стан оборотних коштів:

•коефіцієнт маневрування власного оборотного капіталу (Км.в.к.

);

•коефіцієнт забезпечення матеріальних оборотних фондів власними джерелами фінансування (Кз.в.к

);

•коефіцієнт стабільності структури оборотних коштів (Кс.с.о.к

).

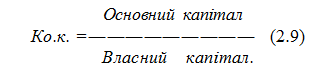

Показники, які характеризують стан основного капіталу:

· частка основного капіталу у власному (індекс постійного активу ( Кв

к

);

· коефіцієнт модернізації (Км..д.

);

·  коефіцієнт реальної вартості майна (основних і матеріальних оборотних коштів) (К р.м.в.

). коефіцієнт реальної вартості майна (основних і матеріальних оборотних коштів) (К р.м.в.

).

Частку основного капіталу у власному обчислюють за формулою:

Для характеристики інтенсивності вивільнення коштів, вкладених в основні фонди та нематеріальні активи, користуються коефіцієнтом модернізації (Км.д.

), який розраховується за формулою:

Сума зношеності основних засобів і нематеріальних активів

Км.д

=_________________________________________________(2.10)

Початкова вартість основних засобів і нематеріальних активів.

Важливим показником характеристики структури коштів підприємства є коефіцієнт реальної вартості майна виробничого призначення (Кр.в.м.

). Він використовується для оцінки ефективності використання коштів, рівня виробничого потенціалу й обчислюється за формулою:

Практика показує, що для промислових підприємств нормальним значенням Кр.в.м

слід вважати К > 0,5.

До показників фінансової стійкості економісти відносять коефіцієнт окупності відсотків (Ко.в.

), який показує, скільки разів протягом року підприємство заробляє гроші для виплати відсотків:

Окрему групу показників, які також характеризують фінансову стійкість підприємства, становлять:

• коефіцієнт ділової активності (Кд.акт

);

• коефіцієнт ефективності використання фінансових ресурсів (Кеф.ф.р.

);

• коефіцієнт ефективності використання власних коштів (Кеф

в

.к

).

Коефіцієнт ділової активності (Кд.акт

), або коефіцієнт оборотності

балансу, показує обсяг продукції, для виробництва якої використовується майно підприємства і характеризується відношенням виторгу від реалізації продукції до середньорічної вартості всього капіталу підприємства.

Щоправда, на економічне значення цього коефіцієнта впливають матеріало- і трудомісткість продукції, тому більш суттєву роль для оцінки фінансової стійкості відіграють такі показники, як коефіцієнт ефективності використання фінансових ресурсів (усього капіталу) та коефіцієнт ефективності використання власного капіталу. Щоправда, на економічне значення цього коефіцієнта впливають матеріало- і трудомісткість продукції, тому більш суттєву роль для оцінки фінансової стійкості відіграють такі показники, як коефіцієнт ефективності використання фінансових ресурсів (усього капіталу) та коефіцієнт ефективності використання власного капіталу.

Коефіцієнт ефективності використання фінансових ресурсів

(Кеф.ф.р.

) - це відношення прибутку підприємства до валюти балансу:

Він дає можливість визначити, за який період часу прибуток, отриманий підприємством, може компенсувати вартість майна.

Цей коефіцієнт мас першочергове значення для оцінки народногосподарської ефективності підприємства.

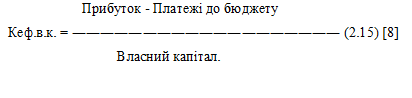

Що стосується коефіцієнта ефективності власного капіталу (Кеф.в.к.), то він є цікавим для власників підприємств, оскільки дає узагальнюючу оцінку ефективності вкладень коштів у дане підприємство.

2.2 Оцінка запасу фінансової стійкості підприємства

1.Коефіціент фінансової стійкості (Кс) - це співвідношення власних і запозичених коштів:

(2.16) (2.16)

де М - власні кошти, К - позикові кошти, З - кредиторська заборгованість.

Чим вища величина даного коефіцієнта, тим стійкіший фінансовий стан підприємства.

При аналізі фінансового стану підприємства необхідно знати запас його фінансової стійкості. Попередньо всі затрати підприємства слід розбити на дві групи в залежності від об’єму виробництва і реалізації продукції: змінні і постійні.

Змінні затрати збільшуються і зменшуються пропорційно об’єму випуску продукції. Це витрати сировини, матеріалів, енергії, палива, зарплати робітників на відрядній формі оплати праці, відрахування і податки від зарплати і виручки і т.д.

Постійні затрати не залежать від об’єму виробництва і реалізації продукції. До них відносяться амортизація основних засобів і нематеріальних активів, суми виплачених процентів за кредити банків, орендна плата, витрати на управління і організацію виробництва, зарплата персоналу на почасовій оплаті.

Постійні затрати разом з прибутком становлять маржинальний прибуток підприємства.

Маржинальний дохід підприємства — це сума постійних витрат та прибутку.

Ділення затрат на постійні і змінні і використання показника маржинального прибутку дозволяє розрахувати границю рентабельності, ту суму виручки, яка необхідна для того, щоб покрити всі постійні витрати підприємства. Прибутку при цьому не буде, але і не буде збитків. Рентабельність при такій виручці буде рівна нулю.

Розраховується межа рентабельності відношенням суми постійних затрат в складі собівартості реалізованої продукції до частки маржинального прибутку в виручці.

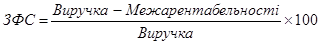

Якщо відома межа рентабельності, то не важко розрахувати запас фінансової стійкості (ЗФС). Розраховується поріг рентабельності відношенням суми постійних витрат у складі собівартості реалізованої продукції до частки маржинального доходу від виручки:

(2.17) (2.17)

У ході аналізу аналітик повинен з'ясувати, наскільки близький або далекий поріг рентабельності, нижче якого не повинна опуститися виручка підприємства. [6]

2.3 Фінансове планування, як запорука фінансової стійкості

Фінансова стійкість є важливою передумовою успішного ведення господарської діяльності, формує імідж господарюючого суб'єкта, є його візитною карткою. Тому підприємствам і організаціям необхідно постійно дбати про фінансову стійкість, вживати заходів для її зміцнення.

Слід зазначити, що досягається фінансова стійкість налагодженням ритмічної й ефективної роботи підприємства, завдяки вмілому управлінню виробничими фондами і джерелами їх формування. Цьому сприяють: розроблення економічно обгрунтованого бізнес-плану і його невід'ємної складової — фінансового плану; контроль і аналіз виконання бізнес-плану, зокрема фінансового плану; вжиття конкретних заходів щодо фінансово-господарської стабілізації.

У контексті фінансової стійкості фінансовому плануванню має відводитися особлива роль, оскільки воно пов'язане з ресурсним чинником — формуванням, розміщенням і використанням фінансових ресурсів та отриманням прибутку на вкладений у господарську діяльність капітал. Саме у процесі фінансового планування економічно обґрунтовується потреба підприємства у капіталі для забезпечення виконання прогнозованих бізнес-планом обсягів господарської діяльності, яка ув'язується з наявними і реальними для залучення джерелами фінансування, та створюються передумови фінансової стійкості підприємства.

В ринкових умовах, коли конкурентоспроможність підприємств усіх форм власності, їх сильна позиція на ринку товарів і послуг значним чином залежать від вибору сфери діяльності й уміння забезпечити фінансову стійкість, інтерес економістів до фінансового планування та форм і методів контролю виконання фінансового плану постійно зростає.

2000 року Міністерство економіки з питань європейської інтеграції України затвердило Положення про порядок складання річного фінансового плану державним підприємством (наказ № 277 від 25 грудня 2000 року), форму якого 2003 року удосконалено й доповнено (наказ № 137 від 27 травня 2003 року). Ним визначено порядок складання річного фінансового плану державними підприємствами (окрім казенних). [1]

З 2002 року кооперативні організації й підприємства, користуючись наявними методичними рекомендаціями, великою інформаційною базою та власним досвідом, налагоджують фінансове планування й контроль виконання фінансового плану. Це сприяє зміцненню фінансового стану, забезпечує фінансову стійкість організацій та підприємств системи споживчої кооперації в цілому (табл. 2.2).

У процесі планування головну увагу приділили доходам, витратам і прибутку, оскільки значна кількість кооперативних організацій і підприємств тривалий час працювала збитково. Тому прибуткова діяльність — це результат виконання плану обороту від реалізації продукції (товарів, робіт, послуг), економії витрат, зведення до мінімуму непродуктивних втрат та отримання доходів від іншої операційної діяльності. Відчутно змінився рівень витрат, пов'язаних з реалізацією продукції (товарів, робіт, послуг) та управлінням в основних галузях діяльності (табл. 2.3)

Таблиця 2.2. Показники оцінки фінансової стійкості організацій тапідприємств споживчої кооперації України за 2001—2005 роки. Таблиця 2.2. Показники оцінки фінансової стійкості організацій тапідприємств споживчої кооперації України за 2001—2005 роки.

| Станом на 31.12 за роками |

| Показники |

2001 |

2002 |

2003 |

2004 |

2005 |

| Коефіцієнт забезпеченості власним капіталом |

0,855 |

0.858 |

0,658 |

0,829 |

0,818 |

| Коефіцієнт інвестування |

1,024 |

1,036 |

1,035 |

1,016 |

1,025 |

| Коефіцієнт участі власного капіталу у формуванні оборотних активів |

0,145 |

0,203 |

0,199 |

0,263 |

0,276 |

| Коефіцієнт поточної ліквідності боргових зобов'язань |

1,170 |

1,255 |

5,248 |

1,354 |

1.381 |

| Фінансові результати, прибуток (+), збиток (—), мли гри |

-54.0 |

0,4 |

5,1 |

23,1 |

23,5 |

Таблиця 2.3. Витрати, пов'язані з реалізацією продукції (товарів, робіт, послуг) та управлінням в основних галузях діяльності споживчої кооперації України за 2001—2005 роки(у % до обороту).

| Торгівля |

19,79 |

17,88 |

16,43 |

15,85 |

15,39 |

| Ресторанне господарство |

24,04 |

24,43 |

22,75 |

22.78 |

23.83 |

| Галузі діяльності |

2001 рік |

2002 рік |

2003 рік |

2004 рік |

2005 рік |

| Заготівлі |

9,19 |

8,17 |

6,95 |

6,44 |

5,52 |

Поступове зростання обсягів реалізації продукції (товарів, робіт, послуг) і зниження рівня витрат сприяли тому, що питома вага збиткових підприємств і організацій у загальній кількості господарюючих суб'єктів споживчої кооперації зменшилася за розглядуваний період з 28,8 % у 2001-му до 9,7 % в 2005 році.

Для поглиблення фінансового аналізу на замовлення Центральної спілки споживчих товариств України Львівська комерційна академія 2004 року розробила Методичні рекомендації з аналізу й оцінки фінансового стану підприємств(керівник НДР — О.Г. Біла), де на конкретних прикладах розкрито методику загальної оцінки фінансового стану підприємства і поглибленого факторного аналізу основних показників за розділами фінансового плану. Практичне застосування цих рекомендацій піднесло рівень фінансового менеджменту. Однак наявність певної кількості збиткових підприємств доводить, що фінансове планування на підприємствах і в організаціях не безпроблемне.

Практика свідчить, що суб'єкти господарювання у процесі фінансового планування нерідко обмежуються розробленням плану доходів, витрат і прибутку і не приділяють належної уваги ресурсному забезпеченню кругообігу виробничих фондів на засадах, що забезпечують фінансову стійкість і платоспроможність. Та без тісното ув'язування прогнозованих обсягів операційної, інвестиційної та інших видів діяльності із джерелами їх фінансування важко забезпечити очікувані кінцеві фінансові результати та створити передумови фінансової стійкості підприємства. Тому з виконанням плану обороту від реалізації продукції (товарів, робіт, послуг) такі підприємства не завжди отримують прибуток від операційної та звичайної діяльності.

Слід зазначити, що комплексне фінансове планування потребує фахового підходу. У процесі розробки плану й контролю за ходом його виконання у полі зору фінансиста повинна бути вся різнобічна фінансово-господарська діяльність підприємства. Першочерговим його завданням має бути забезпечення фінансової стабільності суб'єкта господарювання. Підсумовуючи, слід зауважити, що для забезпечення фінансової стійкості підприємств необхідно більше уваги приділяти фінансовому плануванню з тим, щоб ресурсно забезпечувати виконання прогнозованих бізнес-планом обсягів операційної та інвестиційної діяльності на засадах фінансової стійкості, створювати передумови для отримання чистого прибутку в розмірі, достатньому для самоокупності й самофінансування. За наявності структурних одиниць і підрозділів треба систематично забезпечувати їх необхідним інструментарієм фінансового управління, надавати методичну й консультативну допомогу з фінансово-економічних питань з тим, щоб спільними зусиллями шляхом планової, оперативної і контрольно-аналітичної фінансової роботи запобігати збитковості та зміцнювати фінансову стійкість суб'єктів господарювання. [4]

3. Шляхи покращення фінансової стіійкості підприємств

Щоб досягти поставленої мети, підприємствам необхідно:визначити величину потрібних і реально можливих грошових ресурсів за джерелами їх формування і напрямами використання для здійснення операційної, інвестиційної та інших видів діяльності;оптимізувати структуру капіталу за джерелами формування і напрямами розміщення. визначити прогнозовану дохідність капіталу, авансованого на формування активів підприємства; розміщення. визначити прогнозовану дохідність капіталу, авансованого на формування активів підприємства;

· розробити альтернативні чи запобіжні заходи на випадок відхилень від прогнозованих показників;

· контролювати й оперативно реагувати на хід виконання фінансового плану.

· У процесі розроблення фінансового плану пропонується поетапно прогнозувати:

· доходи, витрати й прибуток від операційної, інвестиційної, фінансової та інших видів діяльності та чистий прибуток і напрями його використання;

· потребу в оборотних коштах за джерелами формування і напрямами використання;

· джерела інвестиційних ресурсів для виконання плану капітальних вкладень;

· величину і напрями використання коштів соціального спрямування;

· баланс активів і пасивів на кінець планового періоду.

На першому етапі необхідно розробити план доходів, витрат і прибутку з тим, щоб упевнитися в економічній і фінансовій результативності прогнозованих видів діяльності, достатності очікуваного чистого прибутку для самоокупності (простого відтворення) та остаточно визначитися у напрямах діяльності.

На другому етапі слід подбати про достатність грошових ресурсів для ритмічного кругообігу оборотних виробничих фондів і фондів обігу, тобто створити фінансові передумови виконання прогнозованих обсягів діяльності. Для цього доцільно скласти баланс грошових ресурсів, у якому відобразити потребу в обігових коштах для формування запасів планових оборотних засобів, з одного боку, і джерела формування обігових коштів — з другого. Слід зауважити, що структура джерел має бути не довільною, а такою, що забезпечить підприємству платоспроможність, кредитоспроможність і ліквідність поточних зобов'язань. Тому величина власних обігових коштів повинна бути прогнозованою, має встановлюватися норматив. Обов'язок підприємства забезпечити їх наявність у розмірі, не меншому за норматив.

На третьому етапі необхідно визначити джерела фінансування капітальних вкладень, щоб уникнути недофінансування об'єктів і не допустити непланового вилучення власних коштів із обігу на капітальні вкладення. За великих обсягів капітальних вкладень доцільно скласти баланс фінансування капітальних вкладень, в якому відобразити їх напрями та конкретні джерела фінансування. Якщо підприємство залучає зовнішні інвестиції на визначений строк, треба спершу скласти розрахунок їх окупності. За невеликих обсягів капітальних вкладень джерела і напрями використання коштів на реальні інвестиції можна відобразити окремими розділами у балансі грошових ресурсів.

Четвертий етап пов'язаний із соціальною політикою підприємства. Щоб забезпечити успішне виконання показників бізнес-плану і фінансового плану зокрема, необхідно приділити належну увагу персоналу підприємства, його соціальному захисту, оскільки матеріальне заохочення є важливою мотивацією до праці,до новацій. Від соціальної політики підприємства великою мірою залежить прогрес на підприємстві, трудова дисципліна і кадрова стабільність. Тому підприємству доцільно виробити систему матеріального заохочення, поєднати її з результатами праці та кінцевими фінансовими результатами підприємства, визначити джерела фінансування, скласти кошторис та забезпечити прозорість і гласність використання коштів.

На завершальному етапі необхідно скласти прогнозний баланс активів і пасивів підприємства на кінець планового періоду, визначити структурні зміни, які відбудуться за умов виконання фінансового плану, оцінити їх вплив на фінансовий стан підприємства, розрахувати очікувані показники, за якими оцінюється фінансова стабільність, пронести їх порівняльний аналіз за останні 3—5 періодів, з тим щоб запобігти можливому погіршенню фінансового стану підприємства.Із сказаного випливає, що кожний етап потребує певних економічно обгрунтованих розрахунків.Слід зазначити, що комплексне фінансове планування потребує фахового підходу. У процесі розробки плану й контролю за ходом його виконання у полі зору фінансиста повинна бути вся різнобічна фінансово-господарська діяльність підприємства. Першочерговим його завданням має бути забезпечення фінансової стабільності суб'єкта господарюванняшляхом максимального використання внутрішніх важелів ресурсного забезпечення кругообігу виробничих фондів, підвищення фондовіддачі і рентабельності активів, забезпечення високої ліквідності боргових зобов'язань. Водночас фінансовий менеджер повинен аналізувати доступну інформацію про діяльність конкурентів підприємства, прогнозувати вплив зовнішніх чинників на фінансовий стан підприємства, розробляти запобіжні чи альтернативні заходи, щоб забезпечити фінансову стійкість і конкурентоспроможність. необхідні передумови фінансової стабільності. Такі показники мають лягти в основу розробки фінансового плану і порівняльного аналізу фінансового стану підприємства за даними фінансової звітності. Ними можуть бути: рентабельність обороту (продаж), рентабельність активів (вт. ч. основних фондів і оборотних засобів), рентабельність власного капіталу, фондовіддача активів (в т. ч. основних фондів і оборотних засобів), коефіцієнти маневрування, поточної ліквідності і фінансової стійкості. [2]

4. Обгрунтування джерел фінансування інвестиційного проекту

Вихідні дані відображені в таблиці 4.1.

| Найменування показника |

Значення показника |

| Вартість об’єкта фінансування |

80 |

| Банківський кредит |

| Величина ставки комерційного банку по довгостроковим кредитам, % річних. |

28 |

| Строк кредитування, років |

5 |

| Умови виплат |

Щорічно, повернення рівними частками |

| Фінансовий лізинг |

| Процент комісійних винагород лізингодавцю, % |

2,6 |

| Оплата додаткових послуг лізингодавця, тис. грн. на рік |

0,1 |

| Плата за кредитні ресурси по лізингу, % |

8,0 |

| Ставка амортизаційних відрахувань, % |

20 |

| Строк кредитування |

До 90 % амортизації |

| Умови виплат |

Щорічно |

| Ставка дисконту, % |

15 |

Завдання

Необхідно розглянути альтернативні варіанти фінансування проекту: банківський кредит чи фінансовий лізинг, і прийняти управлінське рішення щодо вибору форми фінансування. Для цього необхідно:

1. Розрахувати потік грошових коштів у випадку використання банківського кредиту та у випадку використання договору фінансового лізингу з 90% амортизації і подальшим викупом оснащення.

2. Обрати найбільш ефективний варіант фінансування відновлення основних фондів.

3. Розрахувати середньорічну вартість устаткування за весь період фінансування і графік платежів по обраному варіанту фінансування.

Спочатку розглянемо варіант фінансування за допомогою банківського кредиту, для чого складемо спеціальну таблицю 4.2

Таблиця 4.2 "Розрахунок потоку грошових коштів при використаннібанківського кредиту"

| Показник |

Роки, тис. грн. |

Разом |

| 1 |

2 |

3 |

4 |

5 |

| Повернення кредиту |

16 |

16 |

16 |

16 |

16 |

80 |

| Залишок кредиту |

64 |

48 |

32 |

16 |

- |

- |

| Процент за кредит |

22,4 |

17,92 |

13,44 |

8,96 |

4,48 |

67,2 |

| Загальна сума платежу |

38,4 |

33,29 |

29,44 |

24,96 |

20,48 |

146,57 |

| Амортизація |

16 |

12,8 |

11,2 |

8,96 |

7,17 |

56,13 |

| Дисконтована вартість інвестицій |

33,39 |

29,09 |

19,36 |

14,34 |

10,18 |

106,36 |

Згідно з умовами виплат повернення кредиту відбувається щорічно рівними частками, оскільки вартість об’єкта фінансування складає 80 тис. грн., на кожний рік припадає 16 тис. грн.

Залишок кредиту розраховується як різниця між вартістю об’єкта фінансування (початковою в 1й рік і залишковою у послідуючі роки) і щорічними виплатами 80-16=64; 64-16=48 і так далі.

Процент за кредит розраховується як добуток вартості об’єкта фінансування (початковою в 1й рік і залишковою у послідуючі роки) та ставки довгострокового кредиту – 80*0,28=22,4; 64*0,28=17,92. Відповідно визначаються послідуючі роки.

Загальна сума платежу розраховується як сума щорічного повернення кредиту і проценту за кредит за відповідний рік – 16+22,4=38,4; 16+17,92 тощо.

Амортизація нараховується у розмірі 20 % від вартості об’єкта фінансування (початкової в 1й рік і залишкової у послідуючі роки). 80*0,2=16; 64*0,2=12,8 і т. д.

Проаналізувавши отримані дані з таблиці 4.2 "Розрахунок потоку грошових коштів при використанні банківського кредиту", з’ясувалось, що загальна сума платежу склала 146,57 тис. грн. Отже переплата складає (146,57-80) 66,57 тис. грн.

Далі розглянемо фінансування за рахунок фінансового лізингу, для цього скористаємось таблицею 4.3 "Розрахунок потоку грошових коштів при оформленні фінансового лізингу".

Розрахунок потоку грошових коштів при оформленні фінансовоголізингу, тис. гри.

Амортизація нараховується у розмірі 20 % від вартості об’єкта фінансування (початкової в 1й рік і залишкової у послідуючі роки). 80*0,2=16; 64*0,2=12,8 і т. д.

Залишкова вартість об’єкту лізингу розраховується як різниця між вартістю об’єкта фінансування і амортизаційними відрахуваннями за відповідний рік – 80-16=64; 64-12,80=51,20, тощо.

Плата за кредитні ресурси розраховується як добуток суми об’єкта фінансування відповідного року та плати за кредитні ресурси по лізингу – 80*0,08=6,4; 64*0,08=5,12. Таким же способом розраховуються наступні роки.

Комісійні виплати лізингодавцю розраховуються як добуток вартості об’єкту лізингу відповідного року та відсоток комісійних винагород лізингодавцю – 80*0,026=2,08; 64*0,026=1,66. Розрахунок залишившихся років ведеться за таким же приміром.

Додаткові послуги лізингодавцю є постійними щорічними виплатами і складають 0,1 тис. грн. на рік.

Загальна сума лізингових платежів визначається як сума амортизаційних відрахувань, плати за кредитні ресурси, комісійних виплат лізингодавцю та додаткових послуг лізингодавцю – 16+6,4+2,08+0,1=24,58; 12,8+5,12+1,66+0,1=19,68.Дисконтована вартість інвестицій вираховується за такою формулою: загальна сума лізингових платежів/(1+ставка дисконту (0,15))номер року

. Наприклад: 1-й рік 24,58/(1+0,15)1

, 2-й рік 19,68/(1+0,15)2

, n-й рік 15,77/(1+0,15)n

.

За виконаними розрахунками бачимо, що вартість об’єкта фінансування на 90 % амортизується протягом 11 років, тому й договір фінансового лізингу буде діяти 11 років.Для визначення більш фінансово вигіднішого проекту слід порівняти загальну суму платежу банківського кредиту(146,57 тис. грн.) з загальною сумою платежу фінансового лізингу (112,99 тис. грн.). З поданих вище даних стає зрозуміло, що вигіднішим є фінансовий лізинг, тому що сума загальних витрат тут менша.Розрахунок середньої вартості об’єкту лізингу наведено в таблиці 4.4

Таблиця 4.4 "Розрахунок середньорічної вартості основних засобів, тис. грн."

| Період |

Вартістьфондів напочаток року |

Сума амортизаційних відрахувань |

Вартість фондів кінець року |

Середньорічнавартість фондів |

| 1-й рік |

80,00 |

16,00 |

64,00 |

8,00 |

| 2-й рік |

64,00 |

12,80 |

51,20 |

6,40 |

| 3-й рік |

51,20 |

10,24 |

40,96 |

5,12 |

| 4-й рік |

40,96 |

8,19 |

32,77 |

4,10 |

| 5-й рік |

32,77 |

6,55 |

26,21 |

3,28 |

| 6-й рік |

26,21 |

5,24 |

20,97 |

2,62 |

| 7-й рік |

20,97 |

4,19 |

16,78 |

2,10 |

| 8-й рік |

16,78 |

3,36 |

13,42 |

1,68 |

| 9-й рік |

13,42 |

2,68 |

10,74 |

1,34 |

| 10-й рік |

10,74 |

2,15 |

8,59 |

1,07 |

| 11-й рік |

8,59 |

1,72 |

6,87 |

0,86 |

Вартість фондів на кінець року розраховується як різниця між вартістю об’єкту лізингу за відповідний рік і амортизаційним відрахуванням за відповідний рік ― 80-16=64; 64-12,80=51,20 так далі.

Середньорічна вартість фондів визначається як різниця вартості основних фондів на початок року та вартості цих фондів на кінець року, ділена на два ― (80-64)/2; (64-51,20)/2=6,40 тощо.

Графік лізингових платежів на весь термін наведено в таблиці 4.5

Таблиця 4.5 "Графік платежів, тис. грн."

| Дата платежу |

Розмір платежу, тис. грн. |

| 01.06.08 |

24,58 |

| 01.06.09 |

19,68 |

| 01.06.10 |

15,77 |

| 01.06.11 |

12,63 |

| 01.06.12 |

10,13 |

| 01.06.13 |

8,12 |

| 01.06.14 |

6,52 |

| 01.06.15 |

5,23 |

| 01.06.16 |

4,21 |

| 01.06.17 |

3,39 |

| 01.06.18 |

2,73 |

| Всього за 11 років |

112,99 |

Таким чином, визначивши фінансово вигідніший проект, я провела розрахунки по середньорічній вартості основних фондів та навела графік платежів за весь час дії фінансового договору.

Висновки

В ході написання курсової роботи на тему "Фінансова стійкість підприємства" я удосконалила та узагальнила свої знання, ознайомилась з основними поняттями стосовно даної теми, такі як фінансовий стан підприємства і його головні показники: прибутковість (рентабельність) роботи підприємства; оптимальність з точки зору економічного становища підприємства розподілу прибутку, що залишається у його розпорядженні після сплати податків і обов'язкових відрахувань; наявність власних фінансових ресурсів (основних і оборотних коштів) не нижче мінімально необхідного рівня для організації виробничого процесу і процесу реалізації продукції; раціональне розміщення основних і оборотних коштів (власних і позичених), перш за все недопущення відволікання грошей у запаси непотрібного підприємству устаткування, яке довгий час не монтується і не використовується, понаднормативні запаси товарно-матеріальних цінностей, витрат виробництва, у дебіторську заборгованість, інші позапланові і непродуктивні витрати; платоспроможність; ліквідність; фінансова стійкість підприємства її види (абсолютна стійкість фінансового стану, нормальний стійкий фінансовий стан, нестійкий фінансовий стан, кризовий фінансовий стан) та показники. Я проаналізувала шляхи покращення фінансової стійкості підприємства та виокремила 4 головних етапи.

Фінансова стійкість – це такий стан фінансових ресурсів, їх розподілу та використання яких забезпечує діяльність підприємства на основі збільшення прибутку, платоспроможність та кредитоспроможність підприємства в умовах допустимого рівня ризику.

Аналіз фінансової стійкості підприємства має на меті об’єктивний аналіз фінансової стабільності і незалежності в напрямку відповідності джерел коштів для формування запасів і затрат. Аналіз фінансової стійкості підприємства перш за все виявляє за допомогою коефіцієнтів фінансової стійкості мати повне уявлення про теперішній стан підприємства, визначити слабкі місця в діяльності підприємства та своєчасно їх ліквідувати.

Література

1. Положення про порядок складання річного фінансового плану державним підприємством – Міністерство економіки з питань європейської інтеграції наказ № 227 від 25 грудня 2000 року зі змінами і доповненнями наказ № 137 від 27 травня 2003 року.

2. Науково-теоретичний та інформаційно-практичний журнал Міністерства фінансів України "Фінанси України" № 4 (137),Біла О. Г. кандидат економічних наук, професор кафедри фінансів і кредиту Львівської комерційної академії. 2007. с. 112 – 118.

3. Бандурка О. М., Коробов Н. Л., Орлов П. І., Петрова К. Л. Фінансова діяльність підприємств: Підручник. – К.: Либідь, 1998.

4. Гадзевич О. І. Основи економічного аналізу і діагностики фінансово-господарської діяльності підприємств: Навчальний посібник. – К.: Кондор, 2007 – 180 с.

5. Костенко Т. Д., Підгора Є. О., Рижиков В. С., Панков В. А., Герасимов А. А., Ровенська В. В. Економічний аналіз і діагностика стану сучасного підприємства / видання 2-ге перероблене та доповнене. Навчальний посібник. – К.: Центр учбової літератури, 2007 – 400 с.

6. Мельник В. М. Основи економічного аналізу: короткий теоретико-методологічний курс. – Навч. Посібник. – К., "Кондор" - 2008. – 128 с.

7. Поддерьогін А. М. авт. пол. і наук. ред.проф. Фінанси підприємств Підручник/3-тє вид., перероб. та доп. – К.: КНЕУ, 2000. – 460 с.

8. Тарасенко Н. В. Економічний аналіз: Практикув. Навчальний посібник. – Львів: "Новий-Світ-2000" 2006. – 280 с.

9. Чугунов І. Я.// "Фінанси України" - 2006, 139 с.

10. Шкарабана С.І. "Економічний аналіз діяльності промислових підприємств та об’єднань" . - Тернопіль ТАНГ 2004.

|