ДИПЛОМНАЯ РАБОТА

Тема: Оценка, анализ и диагностика финансового состояния предприятия (на примере ЗАО «Челяб-МАЗ сервис и К»)

СОДЕРЖАНИЕ

ВВЕДЕНИЕ

ГЛАВА 1. СУЩНОСТЬ АНАЛИЗА ФИНАНСОВОГО СОСТОЯНИЯ ПРЕДПРИЯТИЯ

1.1 Предмет, содержание и метод финансового анализа

1.2 Особенности диагностики финансового состояния субъектов хозяйствования

1.3 Коэффициенты, используемые для оценки финансового состояния предприятия

1.4 Методы и методика анализа финансового состояния по данным бухгалтерского баланса

ГЛАВА 2. АНАЛИЗ ФИНАНСОВО-ЭКОНОМИЧЕСКОГО СОСТОЯНИЯ ПРЕДПРИЯТТИЯ

2.1 Краткая характеристика предприятия ЗАО «Челяб-МАЗ сервис и К»

2.2 Анализ статей баланса ЗАО «Челяб-МАЗ сервис и К»

2.3 Оценка ликвидности активов (баланса) ЗАО «ЧелябМАЗсервис и К»

2.4 Абсолютные и относительные показатели финансовой устойчивости предприятия ЗАО «ЧелябМАЗсервис и К»

2.5 Оценка платежеспособности предприятия

2.6 Оценка эффективности и качества работы предприятия

2.7 Анализ длительности финансового цикла

2.8 Анализ критериев оценки несостоятельности (банкротства) предприятия

ГЛАВА 3. ПУТИ УЛУЧШЕНИЯ ФИНАНСОВОГО СОСТОЯНИЯ ПРЕДПРИЯТИЯ

3.1 Основные тенденции, выявленные в ходе проведенного анализа финансового состояния ЗАО «ЧелябМАЗсервис и К»

3.2 Операционный анализ как эффективный метод финансового анализа с целью оперативного и стратегического управления

3.3 Управление текущими активами и текущими пассивами предприятия

3.3.1 Сокращение запасов

3.3.2 Классификация (состав) дебиторской задолженности 2008г

3.4 Увеличение чистой прибыли за счет снижения расходов ЗАО «ЧелябМАЗсервис и К»

3.5 Снижение порога рентабельности за счет снижения себестоимости услуг

3.6. Рекомендации по управлению кредиторской задолженностью в ЗАО «ЧелябМАЗСервис и К»

ЗАКЛЮЧЕНИЕ

СПИСОК ИСПОЛЬЗУЕМОЙ ЛИТЕРАТУРЫ

ПРИЛОЖЕНИЕ 1 АНАЛИТИЧЕСКИЙ БАЛАНС ПРЕДПРИЯТИЯ

ВВЕДЕНИЕ

Хозяйствующий субъект как экономическая система является основным звеном, где происходит реализация цели производства. Финансовое состояние предприятия характеризуется составом и размещением средств, структурой их источников, скоростью оборота капитала, способностью предприятия погашать свои обязательства в срок и в полном объёме, а также другими факторами. Достоверная и объективная оценка финансового состояния предприятия нужна многим пользователям. Чтобы ее получить на основе первичных документов, данных текущего учёта, показателей бизнес-плана, баланса и других финансовых отчётов, необходимы определённые показатели, правила и методика их оценки. Для целей оценки финансового состояния теория и практика выделяет показатели рентабельности и ликвидности.

Для качественной оценки финансового положения предприятия кроме абсолютных показателей ликвидности баланса целесообразно применять ряд финансовых коэффициентов. Целью такого расчёта является оценка соотношения имеющихся оборотных активов и краткосрочных обязательств для их возможного последующего погашения.

Основным инструментом для оценки деятельности хозяйствующего субъекта является финансовый анализ, с помощью которого можно объективно оценить внутренние и внешние отношения анализируемого объекта, охарактеризовать его платежеспособность, эффективность и доходность деятельности, перспективы развития, а по результатам оценки принять обоснованные решения.

Актуальность выбранной мной темы заключается в том, что в современных экономических условиях деятельность каждого хозяйствующего субъекта является предметом внимания обширного круга участников рыночных отношений, заинтересованных в результатах его функционирования. Практически все пользователи финансовой отчетности используют методы финансового анализа для принятия решений по оптимизации своих интересов. Анализом финансового состояния предприятия, организации занимаются руководители и соответствующие службы, а также учредители с целью изучения эффективного использования ресурсов, повышения доходности капитала, обеспечения стабильности положения предприятия. Собственники анализируют отчетность для повышения доходности капитала, обеспечения стабильности положения предприятия. Кредиторы и инвесторы анализируют финансовые отчеты, чтобы минимизировать свои риски по займам и вкладам, поставщики - для своевременного получения платежей, налоговые инспекции - для выполнения плана поступлений средств в бюджет и т. д. Можно твердо говорить, что качество принимаемых решений целиком зависит от качества их аналитической обоснованности.

И чтобы обеспечить выживаемость предприятия в современных условиях, управленческому персоналу необходимо, прежде всего, уметь реально оценивать финансовое состояние, как своего предприятия, так и существующих потенциальных конкурентов.

Целью дипломной работы является разработка мероприятий, направленных на улучшение финансового состояния организации.

Для достижения цели дипломной работы необходимо решить следующие задачи:

1) изучить экономико-организационный механизм финансового состояния организации;

2) рассмотреть теоретико-методологические аспекты анализа хозяйственной деятельности предприятия;

3) рассчитать показатели, характеризующие хозяйственную деятельность предприятия;

4) показать эффективность использования механизма экономико-организационного механизма в улучшении финансового состояния организации.

Объектом исследования является ЗАО «Челяб – МАЗ сервис и К». Приоритетными направлениями деятельности компании являются:

- развитие сервисного обслуживания автомобилей КАМАЗ;

- совершенствование сервисного обслуживание автомобилей МАЗ;

- совершенствование программы по уборке городских улиц;

- расширение рынка сбыта запасных частей.

Предметом исследования является финансово-хозяйственная деятельность организации.

Теоретической и методологической основой для написания дипломной работы послужили труды наиболее известных ученых в области финансового анализа деятельности коммерческих организаций, а так же периодические издания, бухгалтерская отчетность: первичные документы, нормативная документация, нормативные документы.

Для анализа финансовой отчетности были использованы следующие методы научного исследования: вертикальный, горизонтальный, сравнительный, которые позволяют не только выявить, но измерить причинно следственные взаимосвязи между показателями.

Практическая значимость дипломной работы заключается в возможности применения полученных результатов анализа ЗАО «Челяб – МАЗ сервис и К» в реальной деятельности предприятия для решения задач в части управления его финансовой и рыночной устойчивости.

Дипломная работа имеет стандартную структуру и состоит из введения, трех глав, заключения, списка использованных литературных источников и приложений, в которые внесены материалы вспомогательного и дополнительного характера.

В первой главе работы рассмотрены методологические основы и сущность финансового анализа: методика оценки стоимостных показателей предприятия, оценки ликвидности активов и платежеспособности предприятия, оценки финансовой устойчивости.

Во второй главе работы дана краткая характеристика исследуемого предприятия ЗАО «Челяб – МАЗ сервис», проведен анализ финансового состояния предприятия за 2006-2008 гг.

В третьей главе разработаны предложения по улучшению финансового состояния предприятия, дан расчет прогнозных показателей.

ГЛАВА I. СУЩНОСТЬ АНАЛИЗА ФИНАНСОВОГО СОСТОЯНИЯ ПРЕДПРИЯТИЯ

1.1 Предмет, содержание и метод финансового анализа

Предметом финансового анализа как особого направления комплексного экономического анализа является рассмотрение текущего и будущего финансового состояния хозяйствующего субъекта, меняющегося под воздействием внешней и внутренней среды и управленческих решений, в целях оценки его финансовой устойчивости и эффективности деятельности.

Современный финансовый анализ охватывает достаточно широкий круг вопросов, которые выходят далеко за рамки традиционной оценки финансового состояния, проводимой, как правило, на основании данных бухгалтерской отчетности.

Анализ финансового состояния позволяет выявить уже существующие, и только наметившиеся проблемы и привлечь к ним внимание руководства предприятия. В частности, если по результатам анализа установлено, что рентабельность вложений капитала в рассматриваемом периоде ниже ее нормального для данного предприятия значения, то в числе основных причин этого могут быть выделены недостаточность прибыли для сложившегося объема продаж, замедление скорости оборота средств и др., что, в свою очередь потребует оценки целесообразности проводимой ценовой политики. Длительный оборот товарно-материальных ценностей делает необходимым уточнение политики формирования запасов и изыскание возможностей устранения их излишков и т.д. подобные вопросы рассматриваются в процессе углубленного внутреннего финансово-экономического анализа.

Содержание анализа бухгалтерской отчетности, лежащего в основе оценки текущего финансового состояния, целесообразно определить исходя из целей и задач отчетности, сформулированных в российском законодательстве о бухгалтерском учете и международных стандартах финансовой отчетности (МСФО).

В наиболее общем виде в составе основных разделов анализа финансового состояния могут быть выделены следующие:

Анализ активов (состава, структуры, оборачиваемости);

Анализ текущей платежеспособности;

Анализ денежных потоков;

Анализ структуры капитала и долгосрочной платежеспособности;

Анализ финансовых результатов и доходности деятельности;

Анализ финансовой устойчивости.

Следует подчеркнуть определенную условность такого деления, учитывая неразрывную связь отдельных разделов анализа. Например, исследования структуры пассивов в отрыве от анализа структуры активов способно привести к серьезным просчетам в оценке финансовой устойчивости организации.

Важно иметь ввиду так же и то, что приоритетность разделов и последовательность проведения финансового анализа должны определяться с учетом конкретных целей и сложившихся практических условий.

Результаты анализа финансового состояния представляют собой основу для разработки управленческих решений о привлечении и размещении средств для достижения поставленных целей. Поэтому следующий этап финансового анализа, опирающийся на результаты оценки финансового состояния, - собственно обоснование финансовых решений и прогноз их последствий.

Круг решаемых задач, а так же приоритеты в выборе ключевых направлений финансового анализа зависят от временного аспекта его поведения.

В зависимости от временных границ могут быть выделены краткосрочный и долгосрочный финансовый анализ.

Краткосрочный анализ направлен на выявление текущих резервов для повышения эффективности управления оборотным капиталом, обеспечения текущей платежеспособности и поддержания ликвидности. Основные направления анализа на данном этапе связаны с оценкой состава и структуры оборотных активов; обоснованием решений, определяющих политику управления запасами, дебиторской задолженностью, денежными средствами;

Обоснованием и выбором краткосрочных источников финансирования оборотных средств; оценкой потребности во внешних источниках финансирования оборотных активов и в собственном оборотном капитале.

При проведении финансового анализа, охватывающего годовой период, основной упор должен быть сделан на оценку формирования финансовых результатов и обоснования политики их распределения. Решения, которые принимаются на основе данного анализа, касаются структуры капитала и обеспечения долгосрочной платежеспособности, стратегии в области долгосрочного инвестирования и его источников. Ключевая задача финансового анализа на данной стадии – выявление и оценка влияния факторов, определяющих финансовую устойчивость организации.

Важно отметить, что не только содержание, но и метод современного финансового анализа имеет свои особенности, обусловленные его целевой направленностью на обоснование управленческих решений:

системный и комплексный подход;

сопоставление затрат и выгод;

преемственность результатов анализа;

вероятностный подход;

ориентация на запросы конкретного субъекта анализа.

Метод современного финансового анализа может рассматриваться как системное комплексное исследование финансового состояния хозяйствующего субъекта с целью оценки его финансовой устойчивости и эффективности деятельности в условиях неопределенности и риска.

Системный и комплексный подход вытекает из общей методологии экономического анализа, предполагающей рассмотрение объекта исследования как системы. Применительно к финансовому анализу это находит свое отражение в том, что на начальном этапе анализа общая оценка финансового состояния разбивается на отдельные составляющие: анализ текущей платежеспособности ликвидности, структуры капитала, деловой активности, доходности деятельности. На следующем этапе осуществляется взаимоувязка результатов анализа отдельных аспектов финансового состояния и их обобщения с целью формирования аналитического заключения о текущем состоянии и возможных изменениях, связанных с принимаемыми решениями и влиянием внешней и внутренней среды.

Требование соизмерения затрат и выгод вытекает из понимания финансового анализа как действия, выгоды от которого должны превышать расходы на его осуществление.

Требование преемственности результатов финансового анализа определяет методологию его проведения, согласно которой результаты итогового (ретроспективного) анализа становятся базовыми для прогнозного анализа. На следующем этапе анализа в результате сопоставления фактических и прогнозных данных обеспечивается оценка качества прогнозного анализа и уточнение применяемой методики.

Вероятностный подход к финансовому анализу определяется тем, что принимаемые по результатам анализа финансовые решения ориентированы в будущее, что предполагает необходимость учета фактора неопределенности и риска. В свою очередь, это делает необходимым использование в финансовом анализе специальных приемов, учитывающих возможность реализации различных альтернатив.

Ориентация на запросы конкретного субъекта анализа – требование, которое определяет эффективность анализа. В зависимости от того, кто является субъектом анализа, меняется его целевая направленность.

1.2 Особенности диагностики финансового состояния субъектов хозяйствования

Основными характеристиками финансового состояния субъектов хозяйствования в процессе диагностики являются: ликвидность, платежеспособность, финансовая устойчивость, финансовая активность и др. Рассмотрим особенности диагностирования некоторых из них.

Существует множество разных подходов к интерпретации понятий ликвидность, платежеспособность, кредитоспособность.

Под ликвидностью понимают способность субъекта хозяйствования оплатить свои обязательства в течение определенного периода времени.

Платежеспособность, как правило, более узкое понятие и предполагает способность субъекта хозяйствования оплатить свои обязательства в данный период времени. Такая характеристика, как платежеспособность, в условиях российской экономики на современном этапе является одной из самых незначительных характеристик, применяемых в описании финансового состояния субъекта хозяйствования. Это связано с тем, что большинство организаций не стремятся к поддержанию определенного объема денежных средств на своих счетах. В известный момент времени их может быть достаточно, а уже через непродолжительный период времени может наблюдаться полное их отсутствие. Подобная экономическая ситуация сегодня является типовой. Это вызвано:

- высокой степенью риска финансовых операций;

- невыгодными условиями размещения финансовых ресурсов, сформированными в банковской сфере;

- высокой скоростью совершаемых операций;

- значительными масштабами теневой экономики;

- отсутствием возможности привлечения долгосрочных источников финансирования и др. [12, с. 42].

Для детального исследования финансового состояния объекта диагностирования недостаточно только данных отчетности; необходима информация оперативного и текущего учета, а также информация, полученная в ходе анализа.

В процессе диагностики платежеспособности применяются различные индикаторы финансового анализа: коэффициент абсолютной ликвидности, коэффициент покрытия, показатели оборачиваемости и т.д. Рассмотрим границы некоторых индикаторов данного финансового явления в промышленности с учетом стадии развития организации (таблица 1) [11, с. 23].

Таблица 1

Индикаторы платежеспособности в промышленности с учетом стадии развития объекта диагностирования

| Показатели |

1-я стадия развития (эксплерент) |

2-я стадия развития (патиент) |

3-я стадия развития (виолент) |

4-я стадия развития (коммутант) |

5-я стадия развития (леталент) |

| Коэффициент абсолютной ликвидности (КАЛ

) |

≤ 0,05 |

0 05-0,07 |

0,07-0,12 |

0,05-0,07 |

≤ 0,05 |

| Увнсо - удельный вес наиболее срочных обязательств (Увнсо) |

> 90% |

≥ 80% |

≥ 70% |

≥80% |

≥90% |

Предлагаемые нами индикаторы и их границы характеризуются общей направленностью. На начальной стадии развития и последней или начальной стадии развития кризиса в организации ситуаций с возникновением дефицита денежных средств может быть не более чем в 45% случаев, на второй стадии и четвертой - менее чем в 25% случаев, а на третьей стадии их не предполагается вообще. Это связано с тем, что на начальной стадии организация только наращивает мощности, у ее специалистов пока еще отсутствует необходимый опыт, лишь формируется структура средств, отрабатывается финансовая тактика и т.д.

При диагностике неплатежеспособности субъектов хозяйствования также анализируются:

- поступление и расходование денежных ресурсов в разрезе видов деятельности;

- наличие оптимального остатка денежных средств в течение определенного периода времени [12, с. 43].

Таким образом, на наш взгляд, принципиальным в процессе диагностирования является учет двух факторов:

- отраслевой принадлежности объекта исследования;

- стадии развития субъекта хозяйствования.

Как уже отмечалось, ликвидность является более широкой характеристикой финансового состояния субъектов хозяйствования. Представим некоторые виды ликвидности, исследуемые в рамках данной работы (рис. 1) [11, с. 24].

Рис. 1. классификация ликвидности

Одним из основных показателей в процессе исследования ликвидности является величина функционирующего (оборотного) капитала (его структура представлена на рис. 2), определяемая как разница между оборотными средствами и обязательствами [11, с. 25].

Рис. 2. Структура функционирующего капитала

Составляющими функционирующего капитала являются его рабочая часть и страховая или резервная.

В узком смысле под операционным рабочим элементом функционирующего капитала понимается часть капитала, обеспечивающая ликвидность расчетов, пополнение материальных оборотных средств в операционном периоде. В более широком понимании это часть капитала, обеспечивающая осуществление только первоочередных задач.

Текущий рабочий элемент функционирующего капитала позволяет реализовать более широкий спектр тактических задач, поддерживать определенный уровень функционирования организации. Средства данной части направляются на приобретение или поддержание определенного объема варьируемой части материальных оборотных средств.

Еще одним элементом функционирующего капитала является резервный (или страховой), подразделяющийся на долгосрочную и текущую часть, способствующий реализации стратегических и тактических задач. Средства данного компонента предназначены в основном для пополнения системной части материальных оборотных средств.

Таким образом, при исследовании симптомов неликвидности в первую очередь должны изучаться:

- достаточность функционирующего капитала;

- состояние оборотных средств и их структур [14, с. 70].

Одними из основных индикаторов платежеспособности и ликвидности являются показатели оборачиваемости.

Оборачиваемость - индикатор многих симптомов, позволяющий сделать заключение по разным финансовым характеристикам финансового состояния субъектов хозяйствования. Рассмотрим значения данного показателя в зависимости от видов ликвидности (табл. 2) [15, с. 37].

Таблица 2

Показатели оборачиваемости при диагностировании текущей ликвидности, дни

| Период (квартал) |

Частичная ликвидность |

Фрагментарная ликвидность |

| Оборачиваемость дебиторской задолженности |

Оборачиваемость запасов |

Оборачиваемость дебиторской задолженности |

Оборачиваемость запасов |

| I |

15-20 |

30-35 |

20-25 |

40-45 |

| II |

25-35 |

35-40 |

30-40 |

50-55 |

| III |

40-45 |

45-50 |

45-60 |

60-65 |

| IV |

30-25 |

40-45 |

30-25 |

65-70 |

Предлагаемые нами показатели условны, поскольку, как отмечалось ранее, колебания границ определяются размерами организации, стадией развития и отраслевой принадлежностью.

Если показатели оборачиваемости выходят за границы всего несколько раз, то можно говорить (при ненарушении всех остальных индикаторов) о частичной ликвидности. Если за год нарушение границ показателей наблюдается в 75% случаев, то имеет место фрагментарная ликвидность. Отсутствие нарушений свидетельствует о полной ликвидности.

Рассматривая особенности диагностики финансовой устойчивости, кредитоспособности, необходимо отметить, что в основе их исследования лежит изучение финансового потенциала субъекта хозяйствования. На наш взгляд, финансовый потенциал представляет собой комплекс финансовых возможностей хозяйствующего субъекта, способный активизироваться при определенных условиях в течение заданного периода времени.

Финансовый потенциал организации включает в себя:

- свободные денежные средства на счетах, не используемые в текущей деятельности (например, депозиты);

- средства, вложенные в ценные бумаги;

- инвестиции в другие организации;

- займы, предоставленные организациям [12, с. 44].

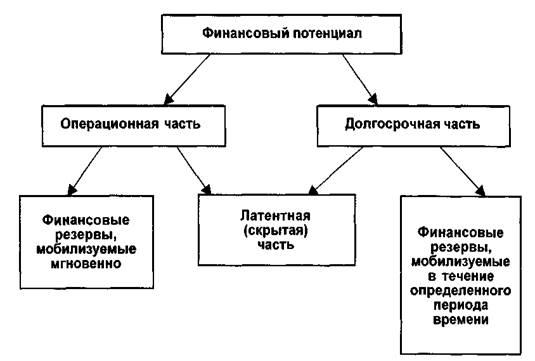

В рамках финансового потенциала можно выделить две его составляющие (рис. 3) [11, с. 26]:

Рис. 3. Структура финансового потенциала

- операционную часть финансового потенциала, включая часть финансовых резервов, мобилизуемых мгновенно, и латентную (скрытую) часть (например, прирост средств на депозите за счет увеличения курса валюты);

- долгосрочную часть финансового потенциала, включающую часть финансовых резервов, мобилизуемых в течение определенного периода времени (имеется в виду среднесрочный и долгосрочный период), и латентную часть.

Диагностика финансового потенциала включает в себя следующие основные этапы:

- определение объема финансового потенциала (по возможности);

- исследование динамики изменения финансового потенциала;

- оценка эффективности использования финансового потенциала [22, с. 84].

Следующей характеристикой финансового состояния субъекта хозяйствования является снижение его деловой активности.

Деловая активность представляет собой характеристику интенсивности деятельности и развития в целом субъекта хозяйствования (рис. 4) [11, с. 27].

Рис. 4. Структура деловой активности на уровне организации

Финансовая активность - отражает скорость совершения финансовых операций, их интенсивность. Посредством ее можно оценить то, насколько финансово благополучна организация.

Инвестиционная активность предполагает наличие финансового потенциала, высокую степень финансовой устойчивости. Отвлечение средств из оборота может позволить себе только финансово благополучный субъект хозяйствования. Данная характеристика с учетом сложной для большинства субъектов хозяйствования экономической ситуации в России приемлема для ограниченного круга организаций.

Разновидностью инвестиционной активности является инновационная активность, которая характеризует размещение средств субъектом хозяйствования в новые технологии.

Организационно-хозяйственная активность - это характеристика, используемая наиболее часто для оценки деятельности субъектов хозяйствования. Как правило, к изучению активности в процессе подготовки заключения о финансовом состоянии субъекта хозяйствования по результатам диагностики прибегают в тех случаях, когда объект исследования находится на грани банкротства.

Для изучения степени снижения деловой активности помимо рассмотренных выше индикаторов используются также показатели рентабельности, оборачиваемости и т.д. С учетом экономической ситуации в регионах России, где скорость осуществляемых финансово-хозяйственных операций крупных промышленных организаций значительно отличается от аналогичных, расположенных в центральной части страны, можно рекомендовать критерии оборачиваемости, представленные в табл. 3 [21, с. 87].

Таблица 3

Индикаторы, используемые в процессе диагностики снижения деловой активности организации

| Степень снижения деловой активности |

Замедление оборачиваемости, дни |

Снижение рентабельности, % |

| Мосс |

Дз |

Кз |

Обв |

Кр |

| 1-я |

45-55 |

25-30 |

15-20 |

20-25 |

7-10 |

1,5-2 |

| 2-Я |

55-65 |

30-45 |

20-30 |

25-35 |

10-15 |

2-2,5 |

| 3-я |

65-75

и более

|

45-60

и более

|

30-40

и более

|

35-40

и более

|

15-20

и более

|

более

3,0

|

Обозначения:

Мосс - системная часть материальных оборотных средств,

Дз - краткосрочная дебиторская задолженность,

Кз - кредиторская задолженность,

Обв - обязательства перед бюджетом и внебюджетными фондами,

Кр - задолженность по кредитам и займам

Если оборачиваемость системной части материальных оборотных средств замедляется и составляет 45—55 дней (при этом замедление дебиторской задолженности достигает до 1 месяца), кредиторская задолженность замедляется до 20 дней, рентабельность снижается на 1,5-2%, то можно говорить о 1-й степени снижения деловой активности (с учетом проявляющихся симптомов неликвидности, снижения финансовой устойчивости).

Замедление оборачиваемости системной части материальных оборотных средств более чем на 1,5 месяца, дебиторской задолженности - более чем на 1 месяц, кредиторской задолженности - на 30-40 дней и более и снижение рентабельности более чем на 3% свидетельствуют о 3-й степени снижения деловой активности.

1.3 Коэффициенты используемые для оценки финансового состояния предприятия

Основа финансового здоровья предприятия - прибыльная деятельность (наличие балансовой прибыли в определенных абсолютных и относительных размерах) и умеренные налоги. В этом случае предприятие имеет возможность своевременно расплачиваться с поставщиками сырья, материалов, энергии, с кредиторами; уплачивать налоги; пополнять оборотные средства; осваивать выпуск новой продукции, пользующейся спросом на рынке.

Для характеристики финансового состояния предприятия и его отдельных составляющих применяется ряд показателей. Так, для оценки финансовой устойчивости предприятия рекомендуется рассчитывать следующие показатели:

1) абсолютные:

- излишек (+) или недостаток (-) собственных оборотных средств;

- суммы собственных оборотных средств и долгосрочных заемных источников;

- общей суммы основных источников для формирования запасов и затрат;

2) относительные коэффициенты:

- автономии (отношение общей суммы всех средств предприятия к источникам собственных средств);

- соотношения заемных и собственных средств (отношение всех обязательств к собственным средствам);

- обеспеченности собственными средствами (отношение собственных оборотных средств к общей величине оборотных средств);

- маневренности капитала;

- соотношения мобильных и иммобилизованных средств (отношение оборотных средств к внеоборотным активам);

- вероятности (прогноза) банкротства (отношение разности оборотных средств и краткосрочных пассивов к валюте баланса) [18, с. 52].

Для оценки ликвидности и платежеспособности предприятия применяются следующие показатели:

1) абсолютные:

- разность наиболее ликвидных активов и наиболее краткосрочных обязательств;

- быстро реализуемых активов и краткосрочных пассивов;

- медленно реализуемых активов и долгосрочных пассивов;

- труднореализуемых активов и постоянных пассивов;

- сумма чистого оборотного капитала;

2) относительные коэффициенты:

- текущей ликвидности (коэффициент покрытия - отношение текущих активов к текущим пассивам);

- критической (срочной) ликвидности (отношение денежных средств, краткосрочных финансовых вложений, мобильных средств в расчетах с дебиторами к текущим пассивам);

- абсолютной ликвидности (отношение денежных средств и краткосрочных финансовых вложении к текущим пассивам) [18, с. 54].

Для оценки способности предприятия генерировать денежные средства в размерах, необходимых для осуществления в предусмотренные сроки требуемых расходов, рассчитывается итоговый результат денежного потока.

Как правило, в хорошем финансовом состоянии находятся предприятия, отличающиеся высокой рентабельностью и деловой активностью. Деловая активность оценивается следующими показателями:

1) абсолютными:

- выручка от реализации;

- чистая прибыль;

2) относительными:

- производительность труда;

- фондоотдача;

- коэффициенты общей оборачиваемости и капитала;

- оборачиваемости оборотных средств;

- оборачиваемости материальных оборотных средств;

- средний срок оборота дебиторской задолженности;

- коэффициент оборачиваемости дебиторской задолженности;

- средний срок оборота материальных средств;

- коэффициент оборачиваемости кредиторской задолженности;

- продолжительность оборота кредиторской задолженности;

-коэффициент оборачиваемости собственного капитала;

- продолжительность операционного цикла;

- продолжительность финансового цикла;

- коэффициент устойчивости экономического роста [16, с. 30].

Рентабельность предприятия характеризуется показателями рентабельности:

- продаж;

- основной деятельности;

- всего капитала предприятия;

- внеоборотных активов;

- собственного капитала предприятия [16, с. 30].

Для прогноза финансового состояния производственной фирмы (вероятности ее банкротства) проф. Э. Альтман рекомендует применять следующую модель (модель Z Альтмана - «Z score model») [26, с. 149]:

2=1,2Х1

+1,4Х2

+3,3Х3

+0,6Х4

+1,0Х5

, (1)

где X1

- рабочий капитал активы;

X2

- нераспределенная прибыль / активы;

Х3

- EBIT (эксплуатационная прибыль) / активы;

Х4

- рыночная стоимость собственного капитала / бухгалтерская (балансовая, учетная) стоимость задолженности;

X5

- выручка (общий доход) / активы.

Э. Альтман рассчитал значения Z по ряду фирм, которые затем в течение пяти лет были либо финансово стабильны, либо обанкротились. При этом по фирмам, которые продолжали оставаться финансово стабильными, «показатель Z» был меньше 1,81, в дальнейшем обанкротились.

В практическом плане важно решить несколько вопросов. Сколько показателей надо рассчитывать для оценки финансового состояния предприятия? Какие именно показатели наиболее полно характеризуют это состояние? Очевидно, для углубленного анализа нужны все указанные выше показатели. Но нужно ли рассчитывать их все для оценки финансового состояния предприятия на определенную дату? Вероятно, нет. Часть из них характеризует эффективность использования отдельных видов ресурсов; другая представляет производные показатели, дополняющие основные; в третью часть входят показатели, рассчитываемые по годовым результатам, тогда как нужны показатели, позволяющие оценить финансовое состояние по итогам работы каждого месяца.

Согласно действующей методике для признания структуры баланса предприятия неудовлетворительной, а самого предприятия – неплатежеспособным оценка финансового состояния предприятия производится с расчетом двух коэффициентов: текущей ликвидности (Кт.л.) и обеспеченности собственными средствами (Ко.с.с). Но, на наш взгляд, этих показателей оценки недостаточно. В их число необходимо включить прибыль и итоговый результат денежного потока. Стабильный положительный результат, обеспечивающее развитие предприятия на основе увеличения прибыли и стоимости капитала, означает, что предприятие финансово устойчиво. Практически важен также вопрос об уровне предельных значений показателей, принятых для оценки финансового состояния предприятия. Указанными методическими положениями установлены следующие критерии: если К т.л. < 2 и (или) Ко.с.с. < 0,1, то предприятие имеет неудовлетворительную структуру баланса и неплатежеспособно. Эти критерии, взятые из практики экономически развитых стран, для условий функционирования российских предприятий представляются слишком жесткими [26, с. 178].

1.4 Методы и методика анализа финансового состояния по данным бухгалтерского баланса

В традиционном понимании финансовый анализ представляет собой метод оценки и прогнозирования финансового состояния организации на основе ее бухгалтерской отчетности. Одним из основных достоинств бухгалтерской отчетности являются ее аналитические возможности. Важность предопределяется тем обстоятельством, что в условиях рыночной экономики бухгалтерская отчетность хозяйствующих субъектов становится важнейшим элементом информационного обеспечения анализа финансового состояния. В то же время современный финансовый анализ охватывает широкий круг вопросов, которые выходят за рамки традиционной оценки финансового состояния, проводимой на основании данных бухгалтерской отчетности. Однако для расчета показателей финансового состояния организации достаточно информации, содержащейся в бухгалтерской отчетности, центральное место в которой занимает бухгалтерский баланс [17, с. 147].

Целью финансового анализа является получение пользователями с применением формализованных аналитических процедур финансовой оценки («материальной» основы) деловых решений и обоснование выбора оптимального решения. Исходя из этого бухгалтерский учет — это не только и даже не столько средство регистрации фактов хозяйственной деятельности и отчетности, сколько материал для чтения и принятия решений [19, с. 195].

Бухгалтерская отчетность представляет собой комплект взаимосвязанных документов. Все они имеют определенную познавательную ценность, поскольку характеризуют один и тот же объект, только с разных сторон. В бухгалтерском балансе в агрегированном виде приведены показатели других отчетных форм. Поэтому анализ финансового состояния сводится к анализу баланса, в силу того, что он является наиболее информативной формой для анализа и оценки финансового состояния [20, с. 195].

В настоящее время жесткие требования к процедуре выбора показателей, характеризующих финансовое состояние организации, а также к конкретной методике анализа законодательно не регламентированы. За основу может быть принята методика, предложенная Федеральной службой по финансовому оздоровлению и банкротству России (ФСФО). Она изложена в методических указаниях по проведению анализа финансового состояния организаций. [10, с. 37].

В практике экономической работы используются следующие методы финансового анализа организаций:

- горизонтальный анализ (временной, динамический) — сравнение каждой позиции финансовой отчетности с предыдущим периодом.

Следующим этапом в аналитической работе является применение трендового метода анализа — сравнение каждой позиции отчетности с рядом предшествующих периодов и определение тренда, т.е. основной тенденции динамики показателя, обычно очищенной от случайных влияний и индивидуальных особенностей отдельных периодов;

- вертикальный анализ (структурный) — определение структуры итоговых финансовых показателей для выявления влияния каждой позиции финансово-экономического состояния на результат в целом. При этом необходимо выделить две основные черты вертикального анализа: переход к относительным показателям позволяет проводить межхозяйственные сравнения коммерческих организаций, различающихся по величине используемых ресурсов и другим показателям объема; относительные показатели сглаживают негативное влияние инфляционных процессов, которые могут существенно искажать абсолютные показатели финансовой отчетности, тем самым затруднив их сопоставление в динамике;

- сравнительный анализ — как метод сравнения показателей данной организации с показателями конкурентов и среднеотраслевыми или нормативными данными [24, с. 168].

Анализ финансовых коэффициентов (показателей) — как метод расчета соотношений между отдельными позициями бухгалтерского баланса или позициями разных форм финансовой отчетности, определения взаимосвязи показателей и их изменений во времени. Финансовые коэффициенты представляют собой относительные показатели финансового состояния организации. Они рассчитываются в виде отношения абсолютных показателей финансового состояния и их линейных комбинаций. В условиях рыночной экономики относительные показатели приобретают новое, несравненно более важное, чем ранее, значение в методике финансового анализа в связи с существенной ограниченностью информации, содержащейся в новой бухгалтерской отчетности организаций.

Алгоритм расчета показателей, характеризующих финансово-экономическое состояние предприятия, их экономический смысл и рекомендуемые нормативные значения представлены в следующих таблицах.

В таблице 4 приведена оценка состояния основного имущества предприятия [24, с. 178].

Таблица 4

Оценка состояния основного имущества предприятия

Оценка состояния оборотного имущества предприятия осуществляется по четырем показателями и представлена в таблице 5 [24, с. 179].

Таблица 5

Оценка состояния оборотного имущества

Наименование

показателя

|

Способ расчета |

Сущность |

| 1 |

2 |

3 |

Уровень чистого

оборотного капитала

|

|

|

Уровень чистого оборотного капитала показывает, какой процент оборотного имущества предприятия финансируется за счет собственного капитала |

| Коэффициент маневренности |

|

|

Коэффициент маневренности собственного капитала показывает, какая часть собственного капитала идет на формирование внеоборотных активов |

Коэффициент устойчивости

структуры оборотных активов

|

|

|

Коэффициент устойчивости структуры оборотных активов - это доля средств в структуре текущих активов, финансируемых за счет собственного капитала предприятия |

Коэффициент обеспеченности

запасов собственными

оборотными средствами

|

|

|

Коэффициент обеспеченности запасов собственными средствами показывает какая доля производственных запасов сформирована за счет собственных оборотных средств |

Оценка рыночной устойчивости предприятия (состояния пассивов) проведена в таблицах 6, 7 [24, с. 180].

Таблица 6

Оценка структуры активов (капитала)

Таблица 7

Оценка рыночной устойчивости (состояние пассивов)

Наименование

показателя

|

Способ расчета |

Сущность |

| 1 |

2 |

4 |

| Коэффициент авто-номии (коэффициент финансирования) |

, , |

, , |

Коэффициент автономии показывает долю капитала и резервов в

структуре финансового капитала |

Финансовый рычаг предприятия

(коэффициент финансовой

зависимости)

|

, , |

, , |

Финансовый рычаг является обратным коэффициентом коэффициенту автономии и показывает, сколько рублей капитала привлечено на 1 рубль собственного капитала |

Коэффициент долговой нагрузки

("плечо финансового рычага")

|

, , |

, , |

Коэффициент финансовой напряженности (долговой нагрузки)

показывает, сколько рублей кредитов привлечено в расчете на 1 рубль собственного капитала |

Коэффициент соотношения

"длинных" и "коротких" заимствований

|

, , |

, , |

Показывает соотношение краткосрочных и долгосрочных займов |

В таблице 8 представлена оценка платежеспособности предприятия.

Таблица 8

Оценка платежеспособности

Наименование

показателя

|

Способ расчета |

Сущность |

| 1 |

2 |

3 |

4 |

Коэффициент абсолютной

ликвидности

|

|

, , |

Коэффициент абсолютной ликвидности показывает сколько наличных средств и их эквивалентов имеется на каждый рубль краткосрочных обязательств |

Коэффициент быстрой

ликвидности

|

|

, , |

Коэффициент быстрой ликвидности (финансового покрытия) характеризует способность предприятия покрывать краткосрочные обязательства при условии своевременного расчета дебиторов |

Коэффициент текущей

ликвидности

|

|

, , |

Коэффициент текущей ликвидности показывает, какую часть краткосрочных обязательств предприятие может погасить за счет вовремя поступившей дебиторской задолженности, а также при условии

реализации прочих материальных оборотных средств |

| Коэффициент критической оценки |

|

, , |

Коэффициент "критической" оценки показывает способность предприятия погасить краткосрочные обязательства при условии продажи всех оборотных активов, но сохранении при этом способности к производственной деятельности, то есть предприятие продает все оборотные активы кроме производственных запасов |

Диагностика деловой активности предприятия приведена в таблице 9.

Таблица 9

Оценка оборачиваемости капитала

(диагностика деловой активности предприятия)

Наименование

показателя

|

Способ расчета |

Сущность |

| 1 |

2 |

3 |

4 |

Коэффициент оборачиваемости капитала (деловая

активность предприятия)

|

|

, , |

Коэффициент оборачиваемости капитала (деловая активность предприятия) показывает, какая часть инвестирован-ного капитала формирует в выручке от реализации продукции |

Коэффициент оборачиваемости основного капитала

(фондоотдача)

|

|

, , |

Показывает, сколько рублей выручки приходится на 1 рубль основного капи-тала |

| Коэффициент оборачиваемости оборотного капитала |

|

, , |

Показывает, сколько рублей выручки прихо-дится на 1 рубль оборотного капитала |

Коэффициент оборачиваемости перманентного

капитала

|

|

, , |

Показывает, сколько рублей выручки приходится на 1 рубль перманентного капитала |

Оценка общей рентабельности хозяйственной деятельности, оценка рентабельности использования капитала и, оценка коммерческой эффективности предприятия проведена в таблицах 10, 11 [24, с. 194].

Таблица 10

Оценка рентабельности хозяйственной деятельности

Наименование

показателя

|

Способ расчета |

Сущность |

| 1 |

2 |

3 |

4 |

Общая рентабельность

отчётного периода

|

|

, , |

Показывает, сколько приносит прибыли до налогообложения 1 рубль выручки |

Рентабельность основной

деятельности (рентабельность издержек)

|

|

|

Показывает, сколько приносит валовой прибыли 1 рубль, который мы затра-чиваем на производство и реализацию продукции |

Рентабельность оборота

(продаж)

|

|

|

Показывает, сколько приносит прибыли от продаж 1 рубль выручки |

Норма прибыли

(коммерческая маржа)

|

|

|

Норма прибыли (коммерческая маржа) показывает какова доля чистой прибыли в выручке от продаж |

Таблица 11

Оценка рентабельности использования капитала

В 90-е годы прошлого столетия исследователи баланса активно использовали относительные показатели в финансовом анализе. В настоящее время система относительных показателей лишена полноценной упорядоченности.

Часто исследователи предлагают избыточное количество показателей. Для обобщенной и точной характеристики финансового состояния организации и тенденций его изменения достаточно сравнительно небольшого количества относительных показателей. Важно лишь, чтобы каждый из этих показателей отражал наиболее существенные стороны финансового состояния, раскрывал эффективность деятельности организации.

Изменения в бухгалтерском учете и отчетности, связанные с процессом реформирования бухгалтерского учета в России, носят как количественный, так и качественный характер. Новая целевая направленность российских стандартов бухгалтерского учета и отчетности должна привести к серьезным изменениям в понимании целей, задач и требований к составлению бухгалтерской отчетности, следовательно, и к новой роли ее анализа. Одной из причин изменения информационной базы анализа является расширение круга пользователей, осознавших себя в качестве субъектов анализа. В рыночной экономике с развитием корпоративных форм собственности не только государственные органы заинтересованы в получении четких и достоверных отчетных данных о финансовом состоянии и результатах деятельности хозяйствующих субъектов за определенный период

Такими заинтересованными пользователями отчетности стали, кроме внутренних пользователей, акционеры организаций, кредитующие банки и инвестиционные фонды, поставщики комплектующих материалов и сырья, покупатели готовой продукции, страховые компании и др. Таким образом, в зависимости от целей субъектов должны изменяться задачи финансового анализа. Можно сказать, что все нормативные документы и вся методология бухгалтерского учета и финансового анализа связаны с тем, чьи интересы принимаются во внимание. Поэтому важной задачей является оценка влияния методологии составления баланса на интерпретацию данных анализа финансового положения организации.

Это означает, что баланс может трактоваться либо со статической, либо с динамической точки зрения. Следовательно, в зависимости от того, какой концепции отдается предпочтение, будет меняться финансовое положение организации, представленное в бухгалтерском балансе.

В настоящее время предписываемая нормативными документами методика составления баланса основана на синтезе этих двух концепций. В теории это недопустимо. Отсюда несовершенство и ограниченность, которые присущи балансу. В связи с этим можно выделить два подхода к анализу финансового положения: прямой и косвенный. В первом случае — что характерно для современной практики — анализируются данные, однако методология их получения при этом игнорируется (традиционный подход). Этот подход предполагает, что сама методология принимается как данное. При этом формирование показателей бухгалтерской отчетности позволяет применять типовые алгоритмы расчета финансовых показателей. Но нельзя забывать, что ключевая для финансового анализа информация бухгалтерского учета и отчетности может быть использована только при условии полного понимания тех принципов и правил, на основе которых она была сформирована, а также условностей и допущений, которыми сопровождается измерение ресурсов, источников их образования, доходов и расходов организации.

Косвенный подход исходит из того, что в методологическом плане данные, представленные в бухгалтерской отчетности, условны, и все заинтересованные группы лиц, принимая решения в условиях большой неопределенности и сомнительности данных, подвергают свои действия риску. Сложности проистекают из-за того, что интересы пользователей, как правило, противоречивы, и это нарушает логическое развитие исходных принципов и постулатов. В качестве одного из путей снижения этого риска рассматривается обоснование методологических приемов составления баланса, обеспечивающих определенной группе лиц максимальные преимущества.

По критерию заинтересованности в результатах анализа всех пользователей можно условно разделить на две группы — внешних и внутренних. К внешним пользователям относятся кредиторы и кредитующие банки, потенциальные и действительные акционеры, а также поставщики и подрядчики. Они используют информацию, чтобы определить, будут ли своевременно и в надлежащем объеме осуществляться выплаты, включая проценты по кредитам и ссудам. Предметом анализа этой группы являются финансовое (имущественное) положение, ликвидность активов, платежеспособность.

Внутренние пользователи — это администрация организации и собственники. Они анализируют движение капитала, которое должно приносить прибыль, успешность работы организации, ее финансовые результаты. Основными являются показатели рентабельности вложенного капитала.

ГЛАВА II. АНАЛИЗ ФИНАНСОВО-ЭКОНОМИЧЕСКОГО СОСТОЯНИЯ ПРЕДПРИЯТИЯ

2.1 Краткая характеристика предприятия ЗАО «Челяб-МАЗ сервис и К»

Автотранспортная промышленность является, на данный момент, одной из самых наукоемких отраслей инфраструктуры общества. Эксплуатация и развитие автомобилей невозможны без применения самых современных технологий.

ЗАО «ЧелябМАЗсервис и К» на сегодняшний день входит в тройку ведущих фирм, торгующих запасными частями к грузовым автомобилям по Уральскому региону.

Техническая и технологическая политика развития ЗАО «ЧелябМАЗсервис и К» направлена на создание мощной инфраструктуры, способной удовлетворять потребности всех потенциальных клиентов не только в обеспечении запасными частями к грузовым автомобилям, но и в предоставлении сервисного обслуживания автомобилей.

ЗАО «ЧелябМАЗсервис и К» имеет программы развития компании в Уральском регионе на среднесрочную и долгосрочную перспективу. Приоритетными направлениями деятельности компании являются:

- развитие сервисного обслуживания автомобилей КАМАЗ;

- совершенствование сервисного обслуживание автомобилей МАЗ;

- совершенствование программы по уборке городских улиц;

- расширение рынка сбыта запасных частей.

Закрытое Акционерное Общество (ЗАО) «ЧелябМАЗсервис и К» было основано в 2001 году. На сегодняшний день входит в тройку ведущих фирм торгующих запасными частями к грузовым автомобилям по Уральскому региону, эффективная система управления, высокие стандарты обслуживания, методика подготовки и обучения кадров позволяют максимально удовлетворять потребности клиентов. Транспортно - складская логистика дает возможность производить отгрузку и своевременную доставку заказчикам запасных частей в любой комплектации и в самые короткие сроки.

ЗАО «ЧелябМАЗсервис и К» входит в холдинг компаний «ЧелябМАЗсервис».

Товарооборот Белоруссии и Челябинской области растет ежегодно, чему в значительной степени способствует совместная работа государственных органов и деловой элиты. Серьезной составляющей белорусского экспорта являются грузовые автомобили, тракторы, комплектующие и узлы крупнейших производителей республики - Минского моторного завода (ММК), Минского завода колесных тягачей (МЗКТ), Минского тракторного завода (МТЗ) и легендарного Минского автомобильного завода (МАЗ). Поставку минских машин осуществляет совместное российско-белорусское предприятие (СП) «ЧелябМАЗсервис».

СП «ЧелябМАЗсервис» уже двенадцать лет продолжает лучшие традиции взаимовыгодных внешнеэкономических обменов между дружественными республиками. Закрепленная территория ответственности совместного предприятия - Челябинская, Оренбургская, Курганская области. Но рынок Челябинского дилера практически необъятен: напряженный трафик федеральной трассы, близость Казахстана позволили открыть на транспортных магистралях три магазина и производственные базы, создать филиалы в Магнитогорске и Екатеринбурге. Для оперативного реагирования и возможности комбинаторных поставок все филиалы объединены системой компьютерной связи. Работа в режиме он-лайн делает возможной незамедлительную доставку заказчику необходимого оборудования, запчастей, техники. Строя долгосрочные отношения с минскими партнерами, СП «ЧелябМАЗсервис» значительные средства вкладывают в оборудование, оснастку, обучение персонала. Кроме того,— СП «ЧелябМАЗсервис» способно решать задачи любого уровня, работая с лизинговыми компаниями, банками, государственными структурами.

ЗАО «ЧелябМАЗсервис и К» является официальным дилером Ярославского Дизельного Завода. Среди постоянных поставщиков ЗАО «ЧелябМАЗсервис и К» - Уфимский Завод Металлокомпенсаторов, Минский Завод Колесных Тягочей, Тюменский Машиностроительный Завод, Борский Завод Автостекла, ООО «Автоцентр ОСВАР» г. Калуга, ООО «ВЕЛИКАН-КОМПЛЕКТ», г. Москва, ООО «Компания Уралкам» г. Екатеринбург, ООО ТК «Ярославский дизель» г. Ярославль, ООО «ЭФЕС» г. Москва, ООО «АЛТЕКС» г. Москва, ООО «Альянс-Авто» г. Москва.

Среди постоянных покупателей - Челябинский компрессорный завод, Уфалейский Никельный Завод, Магнитогорский Механоремонтный Комплекс, Открытое Акционерное Общество (ОАО) «Ханымансийск-геофизика», ОАО «Святогор», ОАО «Суэк», ОАО «Южуралзолото», ЗАО «Южуралавтобан», Общество с ограниченной ответственностью (ООО) «ЮГРА-АВТОСЕРВИС», Южноуральский механический завод, ОАО «РЖД», Снежинский завод железо-бетонных изделий, ЗАО ТД «Руда Урала», ЗАО «Строительный комплекс», ООО «Ремдорстрой», Саткинское дорожно-ремонтное строительное управление, ОАО «Прокатмонтаж», ООО «НЬЮКО ВЕЛЛ СЕВИС», ООО «НТМ-АВТО», ЗАО «Мостотряд-16».

Компания реализует широкий ассортимент запасных частей к грузовым автомобилям Минского Автомобильного Завода (МАЗ), Камского Автомобильного Завода (КАМАЗ), Завода имени Ленина (ЗИЛ), Горьковского Автомобильного Завода (ГАЗ), Ульяновского Автомобильного Завода (УАЗ), Уральского Автомобильного Завода (УРАЛ), Беларусского Автомобильного Завода (БЕЛАЗ), Криминчугского Автомобильного Завода (КрАЗ). Для реализации своей основной деятельности компания имеет сеть торговых магазинов в разных районах Челябинска, две торговые точки в городе Магнитогорске. На предприятии постоянно увеличивается ассортимент продукции, поэтому возникла необходимость открытии комплекса, в котором был бы представлен весь ассортимент продукции, поэтому в июле 2004 году такой комплекс был открыт на автодороге Меридиан в Ленинском районе, который стал визитной карточкой предприятия.

2.2 Анализ статей баланса ЗАО «Челяб-МАЗ сервис и К»

В основе оценки финансового состояния предприятия всегда выступает официальная бухгалтерская отчетность. Однако финансисты преобразуют официальную отчетность в более удобные, более информативные формы: агрегированные балансы, матричные балансы, аналитические балансы. Аналитический баланс представлен в таблице Приложения 1, и отличается от формы № 1, сжатостью, он более укрупнен, показаны только те строки, которые необходимы для расчета финансовых коэффициентов.

Баланс отражает состояния имущества и капитала на определенный момент времени. Это моментальный снимок финансового положения предприятия (на начало или конец периода). Валюта баланса по активу всегда равна валюте баланса по пассиву. Бухгалтерский баланс содержит сводную информацию о составе и стоимостной оценке средств предприятия (актив) и источниках их покрытия (пассив). Полный всесторонний анализ отчетности необходим, прежде всего, собственникам и администрации предприятия для принятия управленческих решений. Однако, для более удобного использования, аналитик преобразует ее в иные формы: аналитический баланс, матричный баланс, функциональный баланс. Аналитический баланс предприятия отличается от бухгалтерского баланса своей сжатостью, уплотненностью. Структурированы только сжатые статьи, которые будут использованы в расчетах. В актив баланса отечественных предприятий включаются статьи, в которых показываются определенные группы элементов хозяйственного оборота, объединенные в зависимости от стадий оборота средств. Статьи актива размещаются в балансе по степени ликвидности (подвижности имущества), то есть в прямой зависимости от того, с какой быстротой данная часть имущества приобретает денежную форму. К внеоборотным активам относятся нематериальные активы, основные средства, незавершенное строительство, доходные вложения и долгосрочные финансовые вложения. Оборотные активы включают в себя запасы, краткосрочную и долгосрочную дебиторскую задолженность, ценные бумаги, денежные средства, а также прочие оборотные средства.

Пассив баланса показывает, во-первых, какая величина средств (капитала) вложена в хозяйственную деятельность предприятия и, во-вторых, кто и в какой форме участвовал в создании имущественной массы. Все обязательства предприятия делятся между собственниками и третьими лицами. Обязательства перед собственниками состоят из капитала, который предприятие получает от акционеров и пайщиков при учреждении или в виде дополнительных взносов, и из капитала, который предприятие генерирует в процессе своей деятельности, реинвестируя прибыль. Внешние обязательства бывают долгосрочными или краткосрочными и представляют собой юридические права инвесторов или кредиторов на имущество предприятия. Статьи пассива группируются по степени срочности погашения (возврата) обязательств. В отличие от прежней трактовки пассива как "источника образования и размещения средств предприятия" в рыночной экономике он в большей мере определяется как обязательства за полученные ценности (услуги) или требования (обязательства) на полученные организацией ресурсы (активы). Анализ баланса - это сопоставление статей бухгалтерского баланса предприятия для получения финансовых (балансовых) коэффициентов, характеризующих финансовое состояние хозяйствующего субъекта и выраженное в базовых финансовых терминах - ликвидность, платежеспособность, деловая активность, рентабельность и других.

В первую очередь необходимо обратить внимание на динамику изменения валюты баланса. В 2007г. произошел прирост валюты баланса на 33,1%, в 2008 году на 23,5%. Это ускоряет развитие реальных активов предприятия, позволяет наращивать объемы хозяйственной деятельности, наращивать производственную мощность, активизирует в целом деятельность предприятия. Основная часть имущественного комплекса предприятия принадлежит оборотным активам: в 2006 году - 98,6%, в 2007 - 97,6%; в 2008 - 98,2%). Основной капитал представлен преимущественно основными средствами (соответственно 1,4%; 1,6%; 1,8%) в составе внеоборотных активов.

Структура активов за 2006-2008 гг. представлена на рисунке 5.

Рис. 5. Структура активов за 2006-2008 гг.

В структуре пассива велика доля краткосрочного заемного капитала (соответственно 90,2%; 65,0%; 74,5%). Причем в его структуре основную долю занимают кредиторская задолженность и займы и кредиты. В составе оборотных активов большую часть занимают запасы (соответственно 32,33%; 28,23%; 30,50%) к общей сумме оборотных активов. Структура пассивов за 2006-2008 гг. представлена на рис. 6.

Рис. 6. Структура пассивов за 2006-2008 гг.

Результаты расчета индексов роста балансовых показателей представлены в таблице 12.

Таблица 12

Темпы роста абсолютных стоимостных показателей

ЗАО «Челяб-МАЗ сервис и К»

№

п.п.

|

Наименование |

Код

строки

|

Индексы роста |

| 2006г. |

2007г. |

2008г. |

| 1 |

2 |

3 |

4 |

5 |

6 |

1

|

Основное имущество |

А120 |

1,000 |

1,512 |

2,113 |

| Оборотное имущество |

А290 |

1,000 |

1,318 |

1,634 |

2

|

Собственный капитал |

П490 |

1,000 |

1,146 |

0,791 |

| Заёмный капитал |

П590+П690 |

1,000 |

1,351 |

1,736 |

| 3 |

Производственные запасы |

А210 |

1,000 |

1,471 |

2,201 |

Денежные средства и

эквиваленты

|

А250+А260

|

1,000

|

1,394

|

1,728

|

4

|

Долгосрочные финансовые

вложения

|

А140

|

1,000

|

179,000

|

0,000

|

Краткосрочные финансовые

вложения

|

А250

|

1,000

|

0,000

|

0,000

|

5

|

Дебиторские задолженности |

А230+А240 |

1,000 |

1,220 |

1,158 |

| Кредиторские задолженности |

П620 |

1,000 |

0,687 |

1,201 |

6

|

Долгосрочные заимствования |

П590 |

1,000 |

11356,500 |

11000,000 |

| Краткосрочные обязательства |

П690 |

1,000 |

0,960 |

1,356 |

| 7 |

Займы и кредиты |

П610 |

1,000 |

1,291 |

1,545 |

| 8 |

Валюта баланса |

А300,П700 |

1,000 |

1,331 |

1,641 |

Приоритет в темпах роста в структуре активов принадлежит внеоборотным активам: долгосрочные финансовые вложения за последние три года возрастают в 2,113 раз по сравнению с 2006 годом. Данная положительная тенденция связана с привлечением инвесторов и вложением средств в развитие предприятия.

В темпах роста капитала приоритет принадлежит заемному капиталу.

Правила формирования активов подразумевают, что:

1) основные активы должны быть профинансированы за счет собственного капитала;

2) оборотные активы - преимущественно - за счет краткосрочного заемного капитала;

3) часть собственного капитала, оставшаяся после финансирования внеоборотных активов должна сформировать предприятию собственные оборотные средства.

Также основным документом финансовой отчетности является «Отчет о прибылях и убытках». Этот документ описывает доходы, расходы, налоги и прибыли предприятия в рамках определенного периода времени.

В таблице 13 приведена аналитическая форма «Отчета о прибылях и убытках».

Таблица 13

Отчёт о прибылях и убытках ЗАО «Челяб-МАЗ сервис и К» в 2006-2008 гг.

| Код |

Абсолютные значения, тыс. руб. |

Индекс |

| Наименование |

стр. |

2006г. |

2007г. |

2008г. |

роста |

| 1 |

2 |

3 |

4 |

5 |

6 |

ВЫРУЧКА (нетто) от продажи

товаров (продукции, работ, услуг)

|

010 |

111801 |

142703 |

171340 |

1,533 |

СЕБЕСТОИМОСТЬ проданных

товаров (продукции, работ, услуг)

|

020 |

92695 |

135862 |

162992 |

1,758 |

| ВАЛОВАЯ ПРИБЫЛЬ |

029 |

19106 |

6841 |

8348 |

0,437 |

| ПРИБЫЛЬ ОТ ПРОДАЖ |

050 |

6887 |

6841 |

8348 |

1,213 |

| ПРОЧИЕ ОПЕРАЦИОННЫЕ ДОХОДЫ |

90 |

0 |

0 |

0 |

- |

| ПРОЧИЕ ОПЕРАЦИОННЫЕ РАСХОДЫ |

100 |

2095 |

5260 |

6303 |

3,01 |

ПРИБЫЛЬ (УБЫТОК) ДО

НАЛОГООБЛОЖЕНИЯ

|

140

|

4792

|

1581

|

2045

|

0,427

|

| НАЛОГ НА ПРИБЫЛЬ и иные аналогичные обязательные платежи |

150

|

139

|

565

|

1131

|

8,137

|

| ЧИСТАЯ ПРИБЫЛЬ |

190 |

4653 |

1016 |

914 |

0,196 |

Показатель "Выручка от продажи товаров" увеличивается в 2008 году в 1,533 раза к 2006 году. Это происходит за счет увеличения объема выпускаемой продукции, который обеспечен привлечением капитала (рост валюты баланса). Анализируя «себестоимость проданных товаров», мы наблюдаем рост себестоимости в 2008 году в 1,758 раза. Рост себестоимости - явление отрицательное, более того себестоимость растет быстрее, чем выручка. Но этот рост оправдан ростом объемов продаж.

Темп роста «валовой прибыли» в 2008г. составил 43,7 % по сравнению с 2006 годом. В соответствии с «золотым правилом бизнеса» темп роста валовой прибыли должен быть выше темпа роста выручки. На данном предприятии этого не происходит.

Темп роста «чистой прибыли» в 2008г. по сравнению с 2008 годом снижается и составляет всего 19,6% по сравнению с 2006 годом.

Динамику хозяйственной деятельности ЗАО «Челяб-МАЗ сервис и К» покажем на диаграмме рисунке 7.

Рис. 7. Динамика хозяйственной деятельности ЗАО «Челяб-МАЗ сервис и К» в 2006-2008 гг.

Показатели прибыли являются важнейшими в системе оценки результативности и деловых качеств предприятия, степени его надежности и финансового благополучия как партнера.

Прибыль является также важнейшим источником формирования доходов бюджетов различных уровней. А также погашения долговых обязательств организации перед банками, другими кредиторами и инвесторами.

2.3 Оценка ликвидности активов (баланса) ЗАО «ЧелябМАЗсервис и К»

Задача анализа ликвидности баланса возникает в связи с необходимостью дать оценку кредитоспособности предприятия, т. е. его способности своевременно и полностью рассчитаться по своим долгам. Ликвидность баланса определяется как степень покрытия обязательств организации ее активами, срок превращения которых в деньги соответствует сроку погашения обязательств. От ликвидности баланса следует отличать ликвидность активов, которая определяется как величина, обратная времени, необходимому для превращения их в денежные средства. Чем меньше время, которое потребуется, чтобы данный вид активов превратился в деньги, тем выше их ликвидность.

Анализ ликвидности баланса заключается в сравнении средств по активу, сгруппированных по степени их ликвидности и расположенных в порядке убывания ликвидности, с обязательствами по пассиву, сгруппированными по срокам их погашения и расположенными в порядке возрастания сроков. В зависимости от степени ликвидности, т.е. скорости превращения в денежные средства, активы предприятия разделяются на следующие группы.

A1

. Наиболее ликвидные активы — к ним относятся все статьи денежных средств предприятия и краткосрочные финансовые вложения (ценные бумаги). Данная группа рассчитывается следующим образом:

A1

= стр. 250 +стр. 260 (2)

А2

. Быстро реализуемые активы — дебиторская задолженность, платежи по которой ожидаются в течение 12 месяцев после отчетной даты.

А2

= стр. 240 (3)

А3

. Медленно реализуемые активы — статьи раздела 2 актива баланса, включающие запасы, налог на добавленную стоимость, дебиторскую задолженность (платежи по которой ожидаются более чем через 12 месяцев после отчетной даты) и прочие оборотные активы.

А3

= стр. 210 + стр. 220 + стр. 230 + стр. 270 (4)

А4

. Трудно реализуемые активы — статьи раздела 1 актива баланса —

внеоборотные активы.

А4

= стр. 190 (5)

Пассивы баланса группируются по степени срочности их оплаты.

П1

. Наиболее срочные обязательства — к ним относится кредиторская задолженность.

Пl

= стр. 620 (6)

П2

. Краткосрочные пассивы — это краткосрочные заемные средства и прочие краткосрочные пассивы.

П2

= стр. 610 + стр. 670 (7)

П3

. Долгосрочные пассивы — это статьи баланса, относящиеся к 5 и 6 разделам, т.е. долгосрочные кредиты и заемные средства, а также доходы будущих периодов, фонды потребления, резервы предстоящих расходов и платежей.

П3

= стр. 590 + стр. 630 + стр. 640 + стр. 650 + стр. 660 (8)

П4

. Постоянные пассивы или устойчивые — это статьи 4 раздела баланса «Капитал и резервы». Если у организации есть убытки, то они вычитаются.

П4

= стр. 490 [-стр. 390], (9)

Для определения ликвидности баланса следует сопоставить итоги приведенных групп по активу и пассиву.

Баланс считается абсолютно ликвидным, если имеют место следующие соотношения:

А1

>=П1

; А2

>=П2

; А3

>=П3

; А4

<=П4

. (10)

Таблица 14

Группировка активов (критерий - степень ликвидности имущества)

| Наименование |

2006г. |

2007г. |

2008г. |

состав,

тыс. руб.

|

структура

%

|

состав,

тыс. руб.

|

структура

%

|

состав,

тыс. руб.

|

структура

%

|

| 2 |

3 |

4 |

5 |

6 |

7 |

8 |

| А1 |

| Наиболее ликвидные активы |

1150 |

1,79 |

1603 |

1,87 |

1987 |

1,89 |

| (А250+А260) |

| А2 |

| Быстро реализуемые активы |

30397 |

47,34 |

37089 |

43,38 |

35207 |

33,42 |

| (А240) |

| А3 |

| Медленно реализуемые активы |

31761 |

49,46 |

44724 |

52,31 |

66251 |

62,88 |

| (А210+А220+А230+А270) |

| А4 |

| Трудно реализуемые активы |

907 |

1,41 |

2081 |

2,43 |

1908 |

1,81 |

| (А190) |

| БАЛАНС (А300) |

64215 |

100,00 |

85497 |

100,00 |

105353 |

100,00 |

Таблица 15

Группировка пассивов (критерий - срочность выполнения обязательств)

| 2006г. |

2007г. |

2008г. |

| Наименование |

состав, |

структура |

состав, |

структура |

состав, |

структура |

| тыс. руб. |

% |

тыс. руб. |

% |

тыс. руб. |

% |

| 2 |

3 |

4 |

5 |

6 |

7 |

8 |

| П1 |

| Наиболее срочные |

31786 |

49,50 |

21840 |

25,54 |

38180 |

36,17 |

| обязательства (П620) |

Продолжение таблицы 15

| П2 |

| Краткосрочные обязательства |

26166 |

40,75 |

33766 |

39,49 |

40412 |

38,29 |

| (П610+П660) |

| П3 |

| Долгосрочные обязательства |

2 |

0,00 |

22713 |

26,57 |

22000 |

20,84 |

| (П590+П630+П640+П650) |

| П4 |

| Постоянные (устойчивые) |

6261 |

9,75 |

7178 |

8,40 |

4953 |

4,69 |

| пассивы (П490) |

| БАЛАНС (П300) |

64215 |

100,00 |

85497 |

100,00 |

105545 |

100,00 |

В нашей системе не выполняются первое неравенство во всех трех периодах:

2006г. 1150 < 31786

2007г. 1603 < 21840

2008г. 1987 < 38180

Вследствие, чего возникает платежный недостаток

2008г. A1-П1 = 1987 - 38180 = - 36193 или -1987 / 38180 = 5,2% от наиболее срочных обязательств 2008 года.

Предприятие не выполняет условие A1

>= П1

но в целом долги и активы сбалансированы.

Выполнение четвертого неравенства свидетельствует о соблюдении одного из оборотных средств.

А1 >= П1

Не выполняется

|

А2

>= П2

выполняется

|

А3

>= П3

выполняется

|

(А1

+А2

) >= (П1

+П2

)

Не выполняется

|

A1

,2

,3

>= П1

,2

,3

Не выполняется

|

Рис. 8. Оценка ликвидности

В случае, когда одно или несколько неравенств системы имеют противоположный знак от зафиксированного в оптимальном варианте, ликвидность баланса в большей или меньшей степени отличается от абсолютной. При этом недостаток средств по одной группе активов компенсируется их избытком по другой группе в стоимостной оценке, в реальной же ситуации менее ликвидные активы не могут заместить более ликвидные.

Таблица 16

Локальная и комплексная оценка ликвидности активов

| Абсолютные значения |

Индексы роста |

| Наименование |

2006г. |

2007г. |

2008г. |

2006г. |

2007г. |

2008г. |

| 1 |

2 |

3 |

4 |

5 |

6 |

7 |

8 |

| локальная ликвидность группы активов |

| К1=А1/П1 |

0,036 |

0,073 |

0,052 |

1,000 |

2,029 |

1,438 |

| К2=А2/П2 |

1,162 |

1,098 |

0,871 |

1,000 |

0,946 |

0,750 |

| К3=А3/П3 |

15880,500 |

1,969 |

3,011 |

1,000 |

0,000 |

0,000 |

Продолжение таблицы 16

| Ликвидность предприятия |

(А1+0,9А2+0,7А3) |

| Ксов =--------------------------- |

0,876 |

0,846 |

0,796 |

1,000 |

0,967 |

0,909 |

| (П1+П2+П3) |

| (А1+0,5А2+0,3А3) |

| Кобщ =------------------------- |

0,577 |

0,737 |

0,607 |

1,000 |

1,278 |

1,053 |

| (П1+0,5П2+0,3П3) |

К1 - характеризует возможность покрытия своих срочных обязательств за счет денежных средств и их эквивалентов. Согласно данному коэффициенту наиболее срочные обязательства могут быть покрыты за счет денежных средств на 3,6% в 2006 году, на 7,3% в 2007 году и на 5,2% в 2007 году, что свидетельствует о недостаточных объемах денежных средств на расчетном счете предприятия. Причем данный показатель в динамике остается достаточно низким.

К2 - показывает способность предприятия расплачиваться по прочей краткосрочной задолженности за счет краткосрочной дебиторской задолженности. Однако сумма прочих краткосрочных обязательств (П2) у предприятия невелика и покрывается дебиторской задолженностью (А2) 1,162 раз в 2006 году, 1,098 раз в 2007 году, 0,871 раз в 2008 году.

КЗ - показывает способность предприятия расплачиваться по долгосрочным заемным средствам за счет реализации запасов и прочих оборотных средств. В 2006 году сумма запасов во много раз превышает сумму долгосрочного займа, коэффициент показывает достаточный уровень ликвидности по данной группе активов. В 2007 и 2008 годах сумма запасов так же превышает сумму долгосрочного займа, ликвидность по данной группе активов достаточна.

К комплексным показателям относятся Ксов, Кобщ.

Ксов - характеризует ликвидность предприятия с учетом фактора реальности поступления денежных средств. Так, 1 руб. всех своих заемных средств предприятие может погасить на 87,6 коп. в 2006 году, 84,6 коп. в 2007 году и 79,6 коп. в 2008 году (с учетом реальности поступления средств) за счет реализации текущих активов, то есть ликвидность предприятия медленно снижается.

Кобщ - также содержит ранговые коэффициенты, учитывающие вклад и значимость отдельных статей актива и пассива. С учетом реальности поступления денежных средств, предприятие рассчитывается по своим скорректированным обязательствам на 57,7% в 2006 году; 73,7% в 2007 году, 60,7% в 2008 году. В 2007 году происходит более быстрый рост активов, которые использовались в качестве источника погашения пассивов. В 2008 году рост активов замедляется. Это свидетельствует о снижении способности предприятия рассчитываться по своим обязательствам.

На рисунке 9 показана динамика ликвидности активов.

Рис. 9. Динамика изменения коэффициентов ликвидности ЗАО «ЧелябМАЗсервис и К» в 2006-2008 гг.

Анализ ликвидности баланса позволяет сделать следующие выводы: предприятие свои долговые обязательства стремится выполнить за счет денежных средств, которые поступают на расчетный счет за ранее отгруженную продукцию, однако любые перебои, связанные с ухудшением качества денежного потока заставят предприятие распродать часть своих активов, поэтому информация об их ликвидности становится вполне актуальной. В целом на предприятии долги и активы сбалансированы.

2.4. Абсолютные и относительные показатели финансовой устойчивости предприятия ЗАО «ЧелябМАЗсервис и К»

В процессе работы предприятия формируется его финансовое состояние. Оценка финансового состояния предприятия осуществляется с использованием коэффициентов финансовой устойчивости предприятия.

Финансовая устойчивость - это такое состояние финансовых ресурсов предприятия, которое обеспечивает развитие предприятия на основе роста финансовых результатов и капитала при сохранении уровня платежеспособности и кредитоспособности в условиях допустимого уровня риска заимствований.

Используя отдельные коэффициенты финансовой устойчивости предприятия изучается состав активов и пассивов и их структура.

В таблице 8 представлена оценка состояния основного имущества предприятия. Одним из первых показателей рассчитанных в этой таблице - это индекс постоянного актива. Экономический смысл этого показателя заключается в том какая доля собственного капитала, потрачена на формирование основных активов.

Таблица 17

Оценка состояния основного имущества предприятия

| Наименование |

Алгоритм расчёта |

Абсолютное значение

финансовых коэффициентов

|

числитель,

тыс. руб.

|

знаменатель, тыс.руб. |

| 2006г. |

2007г. |

2008г. |

2006г. |

2007г. |

2008г. |

2006г. |

2007г. |

2008г. |

| 1 |

2 |

3 |

4 |

5 |

6 |

7 |

8 |

9 |

10 |

| Индекс постоянного актива |

Внеоборотные активы

А190

|

Капитал и резервы

П490

|

0,145 |

0,290 |

0,385 |

| 907 |

2081 |

1908 |

6261 |

7178 |

4953 |

| Коэффициент инвестирования |

Собственный капитал

П490

|

Внеоборотные активы

А190

|

6,903 |

3,449 |

2,596 |

| 6261 |

7178 |

4953 |

907 |

2081 |

1908 |

Коэффициент иммобилизации

активов

|

Внеоборотные активы

А190

|

Оборотные активы

А290

|

0,014 |

0,025 |

0,018 |

| 907 |

2081 |

1908 |

63308 |

83416 |

103445 |

Коэффициент соотношения

текущих активов и недвижимого имущества

|

Оборотные средства

А290

|

Стоимость недвижимости

(А120+А130)

|

70,109 |

61,111 |

54,216 |

| 63308 |

83416 |

103445 |

903 |

1365 |

1908 |

Предприятие с каждого рубля собственного капитала сформировало в 2007г. 29, а в 2008г. 38,5 копеек внеоборотных активов. По данному показателю можно судить о наличии собственных оборотных средств. На данном предприятии сформирован профицит собственных оборотных средств, так как индекс постоянного актива в 2007 и 2008 гг. меньше 1.

Коэффициент инвестирования показывает, сколько собственного капитала сформировало предприятие с одного рубля вложенного во внеоборотные активы. Предприятие с одного рубля основного капитала сформировало в 2006 году 6 рублей 90 копеек собственных средств, в 2007 году - 3,45 рублей собственных средств, а в 2008 году - 2 рублей 60 копеек собственных средств.

Коэффициент иммобилизации активов показывает соотношение внеоборотных и оборотных активов, или сколько рублей внеоборотных активов сформировано на рубль оборотных. На предприятии один рубль оборотных средств сформировало в 2006 году 1,4копеек внеоборотных, в 2007 году 2,5 копеек и 2008 году – 1,8 копейки. Данные цифры свидетельствуют о том, что предприятие нерационально развивает оборотные активы.