КУРСОВА РОБОТА

з навчальної дисципліни

"Основи оподаткування"

на тему

"Особливості оподаткування в Україні: становлення та розвиток"

ЗМІСТ

ВСТУП

РОЗДІЛ 1. СТАНОВЛЕННЯ ОПОДАТКУВАННЯ В УКРАЇНІ

1.1 Етапи розвитку оподаткування в Україні

1.2 Функції податків та принципи оподаткування в Україні

РОЗДІЛ 2. АНАЛІЗ СУЧАСНОГО СТАНУ РОЗВИТКУ ОПОДАТКУВАННЯ В УКРАЇНІ

2.1 Стан розвитку податкової системи України

2.2 Проблеми розвитку оподаткування в Україні (апріорне ранжування)

РОЗДІЛ 3. НЕДОЛІКИ ТА ШЛЯХИ ВДОСКОНАЛЕННЯ ПОДАТКОВОЇ СИСТЕМИ УКРАЇНИ

3.1 Запровадження досвіду зарубіжних країн податкової системи

3.2 Шляхи вирішення сучасних проблем податкової системи Україні

ВИСНОВКИ

ЛІТЕРАТУРА

оподаткування реформування економіка україна

ВСТУП

Дана курсова робота присвячена вивченню питання розвитку податкої системи в Україні.

Актуальність теми дослідження обумовлена новими явищами в економіці України, її спрямуванням на перехід до ринкових відносин, де управління господарчими процесами вимагає активного використання інструментів фінансового механізму, включаючи податки.

Написання курсової роботи сприятиме визначенню основних проблем податкової системи в цілому. Крім того, надасть можливість окреслити основні напрями удосконалення податкової системи в Україні.

Податкова система в кожній державі є однією з базових підвалин її економічної системи. У зв’язку з цим податки мають розв’язувати два завдання. Вони слугують державі для отриманні тих доходів, які необхідні для розв’язання її завдань. Поряд з цим фіскальним призначенням стягнення податків слугує для здійснення певних політичних ідей завдяки тому, що вони сприяють чи ускладнюють певні економічні процеси.

Метою курсової роботи є дослідження податкової системи в Україні та шляхи її вдосконалення.

Виходячи з мети курсової роботи, були поставлені наступні завдання:

- дослідити еволюцію теорій оподаткування та їх ролі в механізмі регулювання економіки;

- узагальнити теоретичні основи формування податкової політики та впливу податків на макро- і мікропроцеси в економіці;

- проаналізувати стан та тенденції розвитку податкової системи в Україні й оцінити їхню ефективність і визначити недоліки;

- визначити ключові загальноприйняті принципи проведення податкових реформ у зарубіжних країнах і обґрунтувати, які з них доцільно запровадити при проведенні податкової реформи в Україні;

- розробити і обґрунтувати концептуальні засади вдосконалення національної податкової системи;

- розробити практичні рекомендації щодо основних напрямів реформування податкової системи України з урахуванням світового досвіду. Об’єктом курсової роботи є податкової системи України. Предмет дослідження – становлення та розвиток оподаткування в Україні.

Питання вдосконалення оподаткування знаходяться в центрі уваги наукової і громадської думки з отримання незалежності України. Особливо сьогодні, в пошуках шляхів виходу з економічної кризи, назріла необхідність податково-бюджетного регулювання в Україні замість проведення суто фіскальної податкової політики. Крім цього, сьогодні на державному рівні визнано гостроту проблеми оподаткування, пов’язаної з надмірністю податкового тягаря. Останній і є однією з причин фінансової нестабільності підприємств, зменшення сукупного попиту і економічної кризи.

Чинна податкова система зазнає нищівної критики як у наукових колах, так і з боку підприємців, політичних діячів, депутатського корпусу. Однак стає дедалі очевиднішим, що ця критика багато в чому базується на емоційних, поверхневих чинниках економічної дійсності. Відсутній глибокий аналіз фінансових зв’язків в економіці, потреб держави у фінансових ресурсах для виконання нею функцій регулювання темпів і пропорцій розвитку економіки, підтримання на належному рівні суспільного добробуту, обороноздатності, систем державного управління.

Отже, нині існує необхідність всебічного дослідження питань, пов’язаних із впливом системи оподаткування на економічні процеси. Українські вчені мають певні здобутки в дослідженні теоретичних і практичних аспектів оподаткування.

РОЗДІЛ 1. СТАНОВЛЕННЯ ОПОДАТКУВАННЯ В УКРАЇНІ

1.1 Етапи розвитку оподаткування в Україні

Перший етап: система податків Київської Русі (IX- кінець ХІІІ ст.)

З виникненням держави (VІІІ-ХІІ ст. ст.) у Київській Русі розпочинає свою історію і податкова система (служба) на українських землях. Середньовічна, феодально-децентралізована податкова система проіснувала на Україні до середини ХVІІ ст., а пережитки її до XIX ст.

Найдавнішою системою прямих податків у Київській Русі була данина для утримання княжого двору й дружини. Панування натурального господарства визначало, в основному, натуральний характер податкової системи. Данина сплачувалася зазвичай, продуктами сільського господарства і промислів (хутро, віск, мед, хліб, шкіра тощо). Збирали данину безпосередньо виїжджаючи на так званеполюддя, у вигляді різних дарів князю чи представникам його адміністрації ("поклон", "почесть", "стан"), чи "повозом", коли її привозили до Києва.

Саме при зборі данини проявлялися найбільш характерні, негативні риси феодально-децентралізованої податкової системи: неврегульованість розмірів та періодичності збору більшості податків, їх величезна кількість і різнорідність, випадковість і свавілля поборів, збирання особами, які особисто зацікавлені у максимальному доході. Усе це на практиці призводило до значних зловживань, результатом чого були заворушення і навіть повстання.

Класичним прикладом стали події 945 р. - повстання у Деревлянській землі проти Київського князя Ігоря. Під час полюддя він спробував стягнути данину з деревлян двічі, за що і поплатився головою.

Зосталася в Києві після Ігоря його вдова Ольга з малим сином Святославом, і вважала, у першу чергу, за своїм обов'язком помститися за чоловіка та приборкати непокірних деревлян. Помста вважалася святою "тому, хто не помститься, за того і Бог не помститься", говорить старе слов'янське прислів'я, і чим тяжча була помста, тим більше честі було месникові. У народі ходило багато оповідань про те, якими хитрими способами і як люто мстилася Ольга деревлянам за смерть чоловіка.

Княгиня Ольга не лише жорстоко помстилась деревлянам за смерть князя Ігоря, свого чоловіка, але й змушена була регламентувати збір данини. З 947 року вона започаткувала стабільне стягнення податків, встановивши "погости" (місця, де збирали данину), "уроки" та "устави" - розміри та зміст зборів. По суті, це була перша відома нам реформа податкової системи в Україні [40].

Правнуком Ольги, великим Київським князем Ярославом Мудрим було складено перший писемний звід законів – "Руська правда".

"Руська правда" - найважливіша пам'ятка феодального права; її норми закріпляли привілейоване становище феодалів та їхнього оточення, захищали життя пануючого класу. Оновні правові інститути:право власності, охорона приватної власності, спадкове право, зобов'язальне право, злочин і кара, злочини проти особи.

"Руська правда"- це зразок стародавнього судочинства і життєвих принципів того часу, її статті є завершеним збірником закону і для Київської Русі (Додаток А)

Тобто, якщо пов'язати цей історичний документ із теперішнім часом, то можна прийти до висновку, що наша держача має історичнепідтвердження того, що з давніх-давен наші предки намагалися збудувати правову, соціально-ґрунтовну, незалежну державу.

"Руська правда" - найвизначніша і найповніша пам'ятка прав періоду Київської Русі, яка дає змогу дослідити державно-правовий лад і прослідкувати розвиток правових відносин того часу [41].

Складовою її частиною став "Покон вірний", який детально регламентував діяльність податкової системи.

Одиницею оподаткування був "дим" або подвір'я, яке мало певний розмір землі (у середньому воно дорівнювало одному плугові або 15 га), 20-30 "димів складали "дворище". В основному це було об'єднання родичів, які спільно відповідали за розклад і збір податків. Сьогодні у кожному селі можна виділити первісні дворища (по-сільському - кутки), що носять імена своїх перших засновників. "Дворища" об'єднувались у громади, на чолі яких стояли старости, які обиралися на вічі. Близько 1/3 зібраної данини князь брав на свої особисті потреби, а решта йшла на утримання дружини, органів управління і ведення війни [10].

Основою грошових надходжень були мита і штрафи. Більшість складали торговельні мита - "вага" і "міра" - за зважування і вимір; "мит" - за провезення товарів через міські застави; "перевіз" -перевезення товарів через річку. "Гостинне" і "торгове" стягувалося ча прано маги склади іі організацію шржищ. Вну І рішим шргівля велася переважно на торгах у певних місцях і в певний час. У Києві їх, наприклад, було аж 8, зокрема торговище на Подолі (тепер Контрактова площа), Бабин Торжок на Горі (поблизу нинішньої Андріївської церкви). Дуже жвавою була зовнішня торгівля. Так, через Київ проходив знаменитий шлях "із варяг у греки", (Додатки Б,В).

З розвитком торгівлі почала формуватися грошова система. В Київській державі перші монети на території сучасної України з'являються у ІІ- ІІІ ст. н.е. Це були римські монети. У VІ-VП століттях з'являються перські та арабські монети [19].

Свою монету Київська Русь почала карбувати лише за князів Володимира, Ярослава Мудрого, Святополка Окаянного. Перші карбовані монети - це "злотник" та "срібляник" Володимира Святославовича з образом князя на престолі (на аверсі) та князівського знака тризуба (на реверсі), що є по суті, єдиним зразком руських державних документів Х-ХІ ст., що дійшли до наших часів в оригіналах. Поряд з ними вільно ходили дірхеми, візантійські монети, драхми та ін.

На користь князя йшли судові збори і "віра" - грошовий штраф за вбивство (вільної людини - 40 гривень; княжого урядовця - 80 гривень; за каліцтво - 20 гривень) і "продажа" - штраф за інші ілочини.

Назва "гривня" походить від прикраси, яку носили на шиї (на загривку). Згодом це слово набуло нового значення - вагового, потім і лічильного (грошового). Одна гривня дорівнювала 51,29 г срібла. Монетна гривня представляла собою зливок срібла стандартної форми та ваги. Першими були київські гривні - вагою близько 164 грамів. Потім новгородські (паличкоподібні) - 204 грам, так звані чернігівські ромбоподібні або овальні зливки - 196 грам [41].

Державні та приватні доходи князь витрачав без різниці на державні потреби чи на свої власні. Наприклад, Князь Володимир 1/10 своїх прибутків віддав на будівництво першої кам'яної церкви в Києві - Успіння св.Богородиці, освяченої в 995 році.

Із встановленням феодальної роздробленості княжі доходи стали значно обмеженішими. Податки осідали на місцях. Через брак коштів значно скоротилося постійне військо. Загальнодержавні збройні сили в основному складалися з ополчення васалів. Встояти проти сильного ворога було проблематично, що й призвело у 30-40-х роках XIII ст. до катастрофи.

Розрізнені князівства не змогли встояти перед вторгненням монголо-татарських військ хана Батия. У грудні 1240 р. Київ було зруйновано.

У другій половині XIII ст. - початку XIV ст. татари встановили в деяких частинах зайнятої ними України свою податкову систему і з цією метою періодично робили переписи людей, господарств майна. Усе населення (крім духовенства) змушене було платити на користь завойовників спеціальний грошовий податок - "вихід із кожного чоловіка та з кожної голови худоби" .

Татарські збирачі податків - "баскаки" стягували натуральну ("татарщина"), а також людську данину, визначали примусові роботи тощо. (Додаток Г) [35].

Другим етапом була: грошова, натуральна данина, панщина та інші податки Литово-Польської доби (поч. XIV- поч. XVI ст.)

У першій половині XIV ст. більшість українських земель (Поділля, Київщина, Чернігівщина) увійшла до складу Великого Князівства Литовського. Тут зберігалась податкова система періоду Київської Русі та діяли закони "Руської правди" аж до другої половини XVI ст., коли ці землі після Люблінської унії Литви з Польщею (і 569 р.) увійшли до складу Речі Посполитої.

На українських землях була введена польська податкова система, за якою шляхта (з 1374 р.) і маггки католицької церкви (з 1381 р.) були звільнені від оподаткування (Додаток Д). Королі зреклися права накладати податки. Коронний скарб поповнювався лише прибутками із зобов'язань сільського і міського населення, з королівських земель та з самоуправління міст, яким було надано магдебурзьке право.

Найширші маси сільського і частково міського населення були зобов'язані до панщини, натуральної данини і грошових чиншів та інших оплат безпосередньо своїм панам (шляхті) [40].

З 1557 р. на українських землях, відповідно до закону короля Сігізмунда II Ангуста "Устави на волоки", проводиться земельна реформа. Метою її була переоцінка державних, громадських і селянських грунтів та зрівняння селян у власності й у виконанні повинностей.

Селянство було антиподом шляхти: чим більше шляхта здобувала прав та багатства, то більше втрачало і убожіло селянство. Цей процес характеризує весь перший період литовсько-польської доби й закінчується Люблинською унією - закріпленням селян усіх категорій, що знайшло правне оформлення в III Литовському статуті.

На початку доби серед селянства України були три такі самі великі категорії, що й за княжої доби: вільні селяни - смерди; невільники, раби, челядь; селяни напіввільні - закупи.

У селах існували сільські громади. На чолі сільської громади стояв "старець", "отаман" або "староста", а при ньому громадська рада, "добрі люди" або "мужіє". Старосту та раду обирали на рік. Громада відповідала за сплату податків та видання злочинців. Старець із "добрими людьми" мав право суду, який відбувався на громадському вічі, так званім "копа", тому й суд мав назву "конний суд". Деякі громади на підставі привілеїв були вилучені з адміністрації папських і навіть державних урядників [41].

Селяни жили "дворищами" - громадками переважно родичів, хоч могли бути там і сторонні люди; вони мали голову і членів, так званих "поплічників" або "потужників". У всіх офіційних справах уряд рахувався тільки з головою. У дворищі було кіль: а хат, і всі вони перед державою, як цілісність, були одиницею оподаткування - "тягла". Земельна посілість дворищ була неоднакова: від 33 моргів (19,5 десятини) до 500 моргів. Кілька дворищ об'єднувалися в село, а кілька сіл становили волость, адміністраційну одиницю.

З XVI ст. під впливом польсі сого права відбувається еволюція права землеволодіння селян. СІ ннська земля починає належати державі або панам. У судах час ше заперечується право селянина продавати власний грунт. Цю рактику затвердив у 1588 році III Литовський статут.

Залежно від характеру повинностей селяни поділялися на три катигорії:

1. Тяглі селяни. Вони працювали у пана на ріллі з своєю худобою.

Спочатку вони працювали 8-10 днів на рік, а далі по 2-4 дні на тиждень. Крім праці в полі, були податки, які називали по-різному: в Україні – "подимщина", у Білорусі – "посошний", грошовий податок який збирала держава, називався "серебрщина" [39].

Пани платили з населення державі податок ("дякло" та "стації") натурою: сіном, збіжжям, медом, худобою тощо. У різних землях податки мали різні назви. На Київщині та Волині податки називалися - "поволовщина", а в загалом - "стадія", це був податок, пов'язаний з обов'язком годувати князя, коли він перебував у певній землі. З переданням прав на селян панам, вони стали щороку збирати "стації": курей, качок, гусей, яйця тощо. Крім того, була особиста служба селян: повіз - підвідна, на права шляхів, мостів; сторожівщина (обов'язок відбувати сторожу в степах, у замках) пригін - особиста служба на панському дворі.

2. Ремісники й службові селяни. Були цілі села колісників, ковалів, пекарів. Вони утворювали сотні, якими керував сотник. До них належали службові селяни: рибалки, бортники, конюхи, які жили здебільшого біля замків.

3. Чиншові селяни або данники платили чиїїш зі своєї власної землі медом, збіжжям, шкірою тощо. Чиншовики були переважно там, де пани не потребували праці на ріллі, але з ростом фільварків вони поволі зникали, і в III Литовському статуті вже про них майже не згадується.

Окрему групу невільників становили "непохожі селяни" або "отчичі", що жили в окремих господарствах, платили чинш натурою або працею і не мали права виходу. Від звичайних невільників вони відрізнялися тим, що були прив'язані до ґрунту, а не особисто [19].

Внаслідок Люблінської унії становище селянства значно погіршилося. Зросла панщина, яку вимагали вже не з дворища, а з кожного двору, збільшилися натуральні повинності. Без дозволу пана "хлоп" - як стали називати селян - не міг одружитися, а за дозвіл мусив платити; горілку повинен був купувати лише в панському шинку, молоти збіжжя - у панському млині. Щороку селянин мусив давати вола, баранів, гусей, курей, свиней, мед, прядиво тощо. Встановлювалося кріпацтво.

Реформа ліквідовувала спільне землеволодіння у формі дворища та право переходу селян на інші землі (тобто селян закріпачували). Вільні селяни одержували по одній волоці (або лану), кріпосні - по 1/3 волоки. Одночасно створюються фільварки розміром близько 20 волок, на яких вирощувалося збіжжя на експорт. На селян, наділених землею, яка перейшла у їх власність, було накладено нові обов'язки натурою і працею.

Одиницею поземельного податку стає лан або волока (16,8-25 га). Причому податок платили грішми (від лану селяни платили 10-30 грошей), з прямих податків на ланове припадало 90,5%, ланове збирали самі пани-шляхтичі і часто лише з тих земель, якими користувалися піддані, звільняючи від податку свої фільварки. Насправді, на кордоні Польської держави діяли свої закони, а королівські часто ігнорувались. Так остерські старости не платили королю податків.

Кріпацтво у нашому краї на той час ще не було запроваджено, а замкові повинності були не надто тяжкими:

- з пари волів - 1 золотий, чверть вівса, осьмачка жита;

- з диму - 2 курки, 10 яєць, віз сіна, віз соломи і 2 вози дров;

- з 25 пар волів - ялова корова, кабан, чотири вівці, кадь меду і півбочки соленої риби [41].

Протягом ХІV-ХV ст. багато міст України здобули "магдебурзьке право" - самоврядування: Володимир-Волинський (1324 р.), Львів (1352 р.), Кам'янець-Подільській (1374 р.), Луцьк (1432 р.), Житомир (1444 р.), Київ (1497 р.).

На чолі міста стояв магістрат, який збирав податки. Міський податок "шос" був спершу загальним майновим прибутковим податком. Пізніше він перетворився на податок від нерухомого майна у місті (як правило, 4% від оціненої вартості).

Міщани, крім "шосу" та інших видів надзвичайних сеймових податків, які накладала на сеймах шляхта для вирішення надзвичайних, головним чином воєнних потреб, і поступали вони до коронної скарбниці, платили до міської каси численні податки: від заняття торгівлею та промислами; штукове, віконне, за постій, складове; від ваги, міри, на міську сторожу, на ремонт міських укріплень, шляхів, гребель, мостів, санітарне влаштування та ін. Українське православне міщанство змушене було платити податок на утримання католицького духовенства, що загострювало релігійно-національні відносини.

Третій етап: податки Козацької держави (1648-1654 рр.)

Головними джерелами прибутків Війська Запорізького низового, крім природного багатства чорноземного краю, були: воєнна здобич, зовнішня торгівля, продаж вина, платня від перевозів, подимний податок і, врешті, царське хлібне і грошове жалування.

Першим і прямим джерелом прибутків запорожців була здобич на всіх запорізьких базарах були особливі начальники, військові кантаржії: вони стежили за правильністю мір і ваг, призначали ціну на привезений товар і збирали мито з купців у військову скарбницю.

Велике мито давали шинки, що були поширені в землі запорізьких козаків. Через свою життєву свободу всі запорізькі козаки мали право варити мед, пиво й продавати спиртні напої. У докумеп І ах січового архіву 1770 р. у всіх володіннях запорізьких козаків налічувалося понад 370 шинків. Усі ці шинки приносили війську загалом 1 120 крб. на рік, у тому числі оренди на звичайний шинок без льоху - 2 крб. 50 коп., а з льохом, де можна було тримати пиво й мед, - по 4 крб. 50 коп [40].

Крім того, з валок, що приїжджали в Січ із України, Криму й Польщі, якщо вони привозили біле вино чи горілку, також брали мито на церкву й старшину: з кожної куфи - по карбованцю; крім грошей брали й так зване "поставне вино" - по одному відру, яке в козаків називалося квартою, з того, хто продавав вино чи горілку, або з того , хто сам купував їх, - загальною кількістю 7 відер. Лише той, хто сплачував це мито, міг продавати свій товар, та й то за ціною, визначеною Кошем.

Важливим джерелом прибутків запорізьких козаків було також "мостове", тобто платня з проїжджих купців, торговців,промисловиків і чумаків за перевіз через річки. Так само за безпеку в дорозі за конвоювання з військовим пірначем чи булавою, а більше з прикріпленою до булави військовою печаткою.

Козаки та їх старшина за військову службу відстоювали свій привілей - звільнення від податків, їх сплачували лише селяни та міщани. Головний грошовий податок, який січові власті стягували з посполитих, називався "військовим окладом" (тяглові - 80 коп., піші – 30 коп., наймані робітники - 70 коп.). Цей податок був головним прибутком Коша Запорізької Січі. Козацька скарбниця у дуже незначній частині поновлювалася за рахунок прямих податків. Головне значення мали прибутки з привізних і вивізних мит (так звані індукти і евекти) та непрямі податки - оплата з млинів, гут. рудень, з тютюну, дьогтю, селітри, шинків [39].

Ці податки були організовані у свого роду державні монополії, так звані оренди. Власники цих підприємств не могли продавати свої вироби вроздріб, а доставляли їх за твердими цінами орендарям, які платили державі визначений податок.

Немалу частку військових прибутків становив "димовий" податок, який запорізькі козаки збирали з так званих "сиднів", що вважалися підданими січового товариства. Цей податок був постійним і тимчасовим: постійний до 1758 р. обмежувався 1 крб. із родини, а з 1758 до 1770р. 1 крб. 50 кой. Якщо тяти за норму псе жонате населення на зимівниках - 12 250 осіб, то при податкові в карбованець отримаємо 12 250 крб., а при податкові в півтора карбованця - 18 375 крб. Тимчасові податки, що бралися з жонатих козаків, сягали від 300 до 500 крб. із паланки, але їх накладали лише у виняткових випадках, коли військо організовувало похід на Туреччину, Крим чи Польщу або посилало депутацію у російську столицю з особливо важливої справи.

Четвертий етап: Московсько-російська податкова система (середина XVI - поч. XX ст.)

Після Переяславської угоди 1654 р. в Україні утворюється російська царська адміністрація з військовими залогами, якавтручається у фінансову систему Гетьманщини, що призводить до її розладу. За гетьмана Брюховецького на українську землю в 1666 р. прибули московські переписувачі, які складали подушний опис сіл. Переписувались двори "пашенних" людей (тобто хліборобських), які повинні були платити податки в московську казну. До перепису не включились козацькі двори і монастирські села.

Перепис 1666 р. проводився за дворами. Оскільки і росіяни, і поляки брали податки віками з двору, то селяни намагались двори не ділити. Виникали своєрідні общини-кутки, інколи до 5 сімей включно. Ця традиція тривала аж до скасування кріпацтва, коли почався поділ землі на двори. Незважаючи на стихійні лиха 1637, 1658, 1664 рр., перепис згадує загалом близько 400 дворів-платників податків на Київщині [41].

Після Полтавської поразки (1709 р.) і особливо зі створенням Малоросійської колегії (1722 р.), становище з податками на Україні значно погіршилось. Малоросійська колегія фактично усунула українську адміністрацію від контролю над ними [39].

Колегія сама накладала щораз нові податки грішми і натурою: стягувала податки для утримання російських військ - консистентна повинність (так звані порції, платилися щомісяця на одного вояка натурою або грішми - 41 коп.) і проводила реквізиції хліба, худоби, коней, набирала людей у підводи на будови оборонних ліній, каналів і т. п. Відомий той факт, що північну столицю Російської імперії, Санкт-Петербург, будували тисячі українців. У гетьманщині "на прокорм" було поставлено 75 російських полків. Українську торгівлю було знищено царськими указами. Україна все більше потрапляє у сферу впливу сильної централізованої держави - Російської імперії.

Після скасування Гетьманщини (1764 р.), генерал-губернатор П.Рум'янцев провів у 1764-1769 рр. опис ("ревізію") Лівобережної України з метою оподаткування її населення до царської скарбниці. Натуральні податки було замінено єдиним грошовим податкомвід двору, так званим "подвірним", який у 1783 р. був замінений на "подушний" (на Правобережжі з 1795 р.). Подушне було головним податком усієї Російської імперії з 1724 р. Із введенням подушного було остаточно закріпачено українських селян. У XVIII ст. подушне становило майже 50% усіх податків, іншінадходили до бюджету держави [40].

Але так уже склалося історично, що, в основному, скарбниця терпіла нестаток не в мертвих птахах чи відрізаних головах, а в грошах. Мабуть, з особливим розмахом діяв цар Петро 1, перетворюючи Росію у велику державу. Податкова служба за часів Петра І наведена у (Додатку Е)

Саме за часів Петра І до основних податей - подвірної і кінної -додалися незліченні додаткові податки, що носили надзвичайний характер: драгунський збір, збір на будівлю кораблів і т. д. Були введені податки на домашні лазні, полоскання білизни, прогін плотів по річці, торгові податки і мита - усього близько півсотні різних платежів і зборів. Саме тоді з'явилося ще одне курйозне джерело доходу -податок на бороду. Подушне мали платити чоловіки, що потрапили до перепису (так звані "ревізькі душі"). Подушне не платили дворяни, духовенство та державні службовці. Поміщицькі селяни платили 70 коп. (з 1863 р. - 3,30 руб.), козаки, державні селяни та міщани -1,20 руб., а потім по 10 руб.(Додаток Є).

У другій пол. XIX ст. у зв'язку із стрімким піднесенням промислового розвитку в Росії було проведено фінансову реформу. У 1863 р. подушна подать із міщан була замінена на податок з нерухомого майна [39].

У 1875 р. встановлено державний поземельний податок. Цебув єдиний податок, який платили з своїх земель поміщики-дворяни. З 1887 р. по1898 р.було введено і зміненно такі податки: було припинено збір подушної податі з селян. Вона замінюється поземельним податком, вводиться акциз на виробництво спиртних напоїв (у 1913 р. він становив 88% остаточної ціни), також вводяться акцизи на цукор (у 1913 р. - 39% ціни), сіль, гас, сірники, тютюн та цигарковий папір. Так, як цукор, тютюн, горілка вироблялись головним чином на Україні, то звідси до імперськрго бюджету надходило 30-60% усіх акцизів, запроваджено податок на помешкання. У 1885 р. вводиться рентний податок (5% від доходів з грошового капіталу та цінних паперів), була введена система Промислового Податку за 4 класами місцевості та за розрядами підприємств. Встановлюється додатковий промисловий податок з капіталу і процентний збір з прибутків акціонерних та інших підприємств (0,15% від суми основних фондів), вводиться митний тариф, що значно підвищило прибуток держави з митних зборів (з 8 до 15% усіх державних прибутків).

30 квітня 1885 р. за проектом міністра фінансів Миколи Христофоровича Бунте при казенних палатах вводяться посади податкових інспекторів. Вони займалися контролем за господарською діяльністю та розмірами одержаних прибутків, викривали зловживання при зменшенні у звітах реальної суми прибутків. Були введені також посади податкових ревізорів, які контролювали діяльність місцевих установ та податкових інспекторів, (Додаток Ж) [29].

Завдяки всім цим заходам, уряду вдалося збільшити податкові надходження, створити перевищення експорту над імпортом, розширити запаси золота. Все це сприяло проведенню грошової реформи 1895-1897 рр., яку підготував та впровадив у життя міністр фінансів Сергій Юлійович Вітте. Фактично Вітте зробив те, що не змогли зробити його попередники: ввів золотий грошовий обіг, забезпечивши тим самим майже до першої світової війни країну твердою валютою та надходження іноземних капіталів. Паперовий рубль був зрівняний із золотим. Було створено бездефіцитний бюдж Крім того, Вітте різко збільшив оподаткування, особливо непряме. 1894 р. він ввів винну монополію, яка невдовзі стала одним із головні джерел надходжень до бюджету (до 26,5% доходів до казни).

П'ятим етапом є податкове законодавство України у сфері культури та розваг на початку XX ст.

Сфера культури і розваг та питання взаємин з державою (зокрема в контексті оподаткування) для нинішньої України є проблемою не новою, законодавче ще остаточно не вирішеною та не вдосконаленою. Це й не дивно, адже законодавча база оподаткування у цій галузі почала формуватися відносно недавно. Втім Україна має історичний досвід такого податкового законодавства. Його зародження припадає на початок XX ст., коли організація культурного відпочинку і масових розваг громадян стала комерційною справою, отримавши загальну назву "прилюдні вистави та гулянки" [35].

Податок на всі платні прилюдні вистави і гулянки вперше на терені підросійської України (як і на всьому обширі Російської імперії) було запроваджено законом від 5 травня 1892 року на користь добродійного "Відомства, учрежденнаго Императрицей Марией". Оподаткуванню підлягали всі спектаклі, концерти, бали, маскаради тощо; у театрах і цирках, клубах і садах, різні виставки (крім сільськогосподарських), ярмарки з музикою, приватні музеї (за винятком лекцій, народних читань тощо), перегони, біги, звіринці, тири, каруселі та гойдалки. Такий збір стягувався шляхом продажу марок, що наклеювалися на квитки і розподілялися за ціною на п'ять розрядів (2, 5, 10, 25 та 50 коп.). Контроль за цим покладався на поліцію, а продаж марок провадився скарбницями.

Під час Першої світової війни законом від 22 листопада 1915 року в Російській імперії було запроваджено тимчасовий військовий податок, який разом із добродійним збором був завеликим. Такі заходи влади призвели до занепаду, зокрема театральної діяльності, і тому вже 30 серпня 1916 року його було зменшено, проте не відмінено. Одна полонина такого податку надходила до державної скарбниці як військовий податок, а інша на користь "Водометна, учрежденнаго Императрицей Марией". Особи, які порушували цей закон, каралися штрафом у розмірі встановленого збору, що збільшувався у 30 разів [29].

Після Лютневої революції 1917 року в Росії Тимчасовий уряд не змінив вищезазначені збори. З утворенням у Києві в березні 1917 року Центральної ради, а пізніше і її виконавчого органу - Генерального Секретаріату як уряду автономної (пізніше - федеративної) республіки в Української Народної Республіці де-юре діяло загальноросійське фінансово-податкове право. (Додаток З). Таким чином, вищеозначені закони від 22 листопада 1915 року та від 30 серпня 1916 року зберігали юридичну силу на території України. Втім занепад під впливом війни і революційних подій у 1917 році тогочасної "індустрії розваг", порушення системи податкових зборів як на державному, так і на місцевому рівнях обумовили практичне нівелювання податкових надходжень до скарбниці. За таких умов наприкінці 1917 року у Києві міська дума встановила власний податок на окремі театри столиці, що викликало обурення національних діячів культури. Ситуацію ускладнила боротьба різних громадських органів, які прагнули набрати владної чинності як умістах, повітах, краях, так і в державі. Крім того, власні розпорядження щодо оподаткування закладів культури здійснила Рада солдатських депутатів.

На зміну Українській Народній Республіці прийшла Українська держава у формі Гетьманату генерала Павла Скоропадського.

Новостворений український уряд на чолі з Федором Лизогубом більш практично підійшов до державної розбудови у різних сферах господарського і культурного життя країни, у тому числі і до взаємовідносин так званих видовищних заходів і закладів та проблеми їх оподаткування. За Гетьманату в Україні відбулася відносна стабілізація економіки і фінансової системи. Національна валюта зміцнила своє становище тощо. Такі ознаки стабілізації поряд із поверненням гетьманом права на приватну власність й ініціативу, сприяли відродженню і збільшенню в країні приватних закладів культурного відпочинку, розваг тощо. В Україну, особливо до Києва, масово потягнулися представники заможних класів з Петрограду, Москви та інших російських міст.

Те що сьогодні називається індустрією розваг (щоправда на початку XX ст. цей процес важко кваліфікувати як "індустрію" з огляду на рівень суспільно-економічного розвитку), вже тоді давало немалий зиск її діячам, які згідно з чинним законодавством змушені були частину своїх прибутків віддавати державі.

Невдовзі законопроект, поданий Міністерством фінансів, було розглянуто заступниками урядових міністрів (журнали малої ради міністрів від 27, 28, 30, 31 травня та 3, 4 червня 1918 р.), які постановили:

"Законопроект ухвалити з тим, щоб половина надходжень від зазначеного податку грошей була в рівних частинах призначена на потреби народної освіти і державного опікування" [41].

14 червня 1918 року Закон про оподаткування прилюдних вистав та гулянок було затверджено Гетьманом Павлом Скоропадським. Розмір цього податку встановлено пояснювальною запискою міністра фінансів, наступний: з квитків, ціною менше 50 коп. - 5 коп., з 50 коп. до 1 крб. - 10 коп., з 1 крб. до 1 крб. 50 коп. - 20 коп., від 1 крб. 50 коп. до 2 крб. - 35 коп., з 2 крб. доЗ крб. - 50 коп., від 3 крб. до 4 крб. -- 80 коп., з 4 крб. до 5 крб. - І крб., від 5 крб. до 8 крб. - І крб. 50 коп., з 8 крб. до 10 крб. - 2 крб., а з квитків, що коштують більше 10 крб. - 1/5 вартості всього квитка.

Закон встановлював, що "податок з прилюдних вистав та гулянок і пеня за невиплату податків, що збираються у розмірі, який установлено законом 22 листопада 1915 року та 30 серпня 1916 року надходять до прибутку Державної скарбниці".

"Постанова Фінансової палати, - як зазначав § 8 Закону "Про оподаткування прилюдних вистав та гулянок" - за порушення законів про податок з прилюдних вистав та гулянок у розмірі не більш 200 карбованців вважається остаточною і виконується владою Фінансової палати в беззаперечному порядку" [2].

Що стосується українських театрів, то уряд гетьманату з метою допомоги у становленні та розвитку багатьом з них надав статус державних (у тому числі й вищезазначеному театру Садовського). Це дало можливість театрам отримувати значні на той час грошові асигнування з Державної скарбниці, що широко відомо сьогодні знаукової і популярної літератури про здобутки уряду Гетьмана Павла Скоропадського на ниві науки, освіти, культури і мистецтва.

Павло Скоропадський змушений був зректися влади в оточеному військами Директорії Кисві, яка одразу після своєї перемоги проголосила відновлення Української Народної Республіки. Згідно з зазначеним законом усі театральні видовища у сфері оподаткування поділялися на три групи, а саме на тих, що звільнялися від оподаткування:

а) всякого роду українські вистави;

б) сільські народні вистави;

в) робітничі вистави;

г) кіно та театральні вистави, в яких завжди демонструються фільми з українськими написами й театральні вистави - українські концерти (ті, в яких текст до виконання, афіші, програми викладалися українською мовою), видовища, гулянки, улаштовані коштом і засобами державних і громадських культурно-освітніх, мистецьких чи наукових закладів, а не приватних підприємців [41].

5 % театрального збору встановлювалося для видовищ, які мають культурно-освітнє й художнє значення, а саме:

а) оперні вистави;

б) драматичні вистави у тих театрах, що ставлять у вечір тільки одну виставу;

в) симфонічні концерти;

г) балетні вистави.

20 % податку сплачувалося з вистав "що не мають культурно-освітнього чи художнього значення", а саме:

а) всякі вистави, видовища й розваги, улаштовані в ресторанах, кафе-шантанах, кабаре і всяких інших закладах ресторанного характеру;

б) кінотеатральні вистави;

в) мініатюри;

г) фарси;

д) опереточні (опереткові) вистави; е) літні садові гуляння з виставами характеру иар'єте. Як видно, закон мав виразний соціальний і національний характер і був далекий від досконалості, через що Директорії невдовзі довелося його скасувати для доопрацювання [12].

Невдовзі у січні 1919 року Директорія під тиском наступаючих більшовицьких військ евакуювалася з Києва, а Україну охопила кривава громадянська війна, що в підсумку закінчилася крахом української державності. З 20-х років розпочався новий радянський період вітчизняної історії з новим соціально-політичним, економічним ладом, з новою формою господарської, грошової податкової системи тощо початку XX ст.

1.2 Функції податків та принципи оподаткування в Україні

Вітчизняна фінансова наука при вивченні природи податку традиційно приділяє значну увагу дослідженню проявів конкретних функцій цієї категорії, без визначення яких неможливе розкриття суспільного призначення податків.

Функції податку—

це вияви його сутності в дії, спосіо вираження його властивостей [21].

Виходячи із сутності податку як категорійного поняття та враховуючи те, що податки виступають необхідним елементом централізації частини вартості національного продукту в бюджеті для державних суспільних благ і засобом перерозподілу цієї вартості, можна визначити дві функції цієї категорії: фіскальну і розподільчо-регулюючу ( Додаток И).

Вказані функції мають об'єктивний характер та існують з моменту виникнення податків. Але конкретні прояви їх рис пов'язані з умовами суспільного розвитку. Тому пошук основних функцій це хибний шлях дослідження податків як економічної категорії [3].

Спочатку податки в усіх державах вводились з метою виконання фіскальної функції, тобто забезпечення держави джерелами грошових коштів для фінансування державних витрат. Пізніше держави більшою чи меншою мірою почали використовувати податкові ставки і податкові пільги з метою регулювання соціаль-но-скопомічни\ процесів, і податки почали виконувати регулюючу функцію, тобто впливати на відновлення (стимулювати чи стримувати його темпи, збільшувати чи зменшувати нагромадження капіталу і платоспроможний попит населення) і сприяти рішенню різноманітних соціальних завдань (таких, як захист низь-кооплачуваних осіб, перерозподіл доходів для забезпечення соціальне незахищених верств населення, здійснення ефективної демографічної політики).

Однак на сучасному етапі розвитку і модернізації механізмів оподаткування відбувається свого роду диверсифікація функціонального призначення фіску, тому на теоретичному рівні у складі основних податкових функцій можна умовно виділити певні під-функції залежно від того, на реалізації якого з аспектів впливу оподаткування акцентується увага або прояв якого ефекту в межах головної функції є найбажанішим у конкретній соціально-економічній ситуації.

Такий підхід, по-перше, суттєво не ускладнює понятійного апарату фінансової науки. По-друге, дає змогу чітко і з достатньою мірою деталізації зрозуміти специфічне призначення податків як самостійного фінансового явища і водночас уникнути концентрації уваги на дії податків, що мас "побічні, зовнішні для фіску соціальні наслідки" [21].

Так, суть фіскальної функціїполягає в тому, що з допомогою податків формуються фінансові ресурси держави. Фіскальна функція забезпечує об'єктивні умови для утворення матеріальної основи функціонування суспільства. За її допомогою реалізується велика частина суспільного призначення податків, проявляються конкретні форми утворення грошових фондів держави, які забезпечують виконання покладених на неї функцій. Податки виступають основним (найважливішим) джерелом доходів бюджетів різних рівнів. Об'єктивне існування податків як основного джерела доходів передбачає:

а) надходження їх рівномірно в календарному розрізі (рівнона-пруженість);

б) стабільність надходження;

в) податки повинні рівномірно надходити на всіх територіальних рівнях.

Що ж до інтерпретації фіскальної функції, то в сучасній фінансовій літературі спостерігається використання змішаної марксистської і немарксистської наукової термінології. Так, одна група науковців і практиків вважає, що податки акумулюють у бюджетних фондах держави частину створеного національного доходу (вартості необхідного і додаткового продукту). Друга вже застосовує понятійний апарат західної економічної науки, де податки виступають частиною вартості ВВП чи ВНП, а третя комбінує обидва підходи. Таку дещо заплутану ситуацію в науці у перехідний період ми розцінюємо як об'єктивно неминучу. Адже фінансова наука також переживає трансформацію. Так чи інакше держава, будучи учасником розподільних процесів, примусово відчужує у вигляді податкових вилучень частину вартості створених у суспільстві благ (продукту) для формування своєї казни, що доводить тісний взаємозв'язок між податковими функціями [8].

Розподільчо-регулююча функціяполягає в тому, що за допомогою податків відбувається перерозподіл вартості валового внутрішнього продукту між державою та її суб'єктами і через елементи податку (об'єкт, суб'єкт оподаткування, ставка податку, податкові пільги тощо) держава в змозі регулювати вартісні пропорції такого розподілу. Змінюючи пропорції функціонування ресурсів в економіці, оподаткування суттєво впливає на процес виробництва, нагромадження капіталу, інвестування, платоспроможний попит і пропозицію. Завдяки податкам держава отримує можливість регулювати різні аспекти соціально-економічного життя на макрорівні, а на мікрорівні - впливати на конкретну поведінку платника податків. Так, маніпулюючи пропорціями та режимами вилучення в суб'єктів господарювання або домогосподарств частки їх доходів, податок може відповідно міняти напрями їхньої діяльності.

З наведеного визначення випливає, що застосування терміна "розподільчо-регулююча функція" є найдоцільнішим, бо він точно розкриває зміст цієї функції, механізм її вияву, підкреслює органічне поєднання розподільчого призначення з регулюючим впливом оподаткування. Крім цього, "амортизуючи" кризові явища, усуваючи диспропорції в ринковій економіці та сприяючи раціональнішому використанню виробничих факторів, ця функція стабілізує і розширює податкову базу і відповідно забезпечує успішнездійснення фіскальної функції, а це ще один аргумент на користь тісного взаємозв'язку та взаємообумовленості фіскального і регулюючого аспектів функціонування податків.

Сьогодні, поряд з переліченими, виокремлюють стимулюючу функцію податків. Однак, зауважимо, податкове стимулювання -один із наслідкови.х ефектів розподільчо-рсгулюючого впливу податків на економічну діяльність, а тому стимулюючу дію оподаткування слід розглядати як підфункцію регулюючої функції [3].

По-перше, сам термін "регулювати" означає вносити певний порядок у якусь діяльність, спрямовувати розвиток (чи зміну) чого-небудь у певне русло. Керуючись таким тлумаченням, слід вважати, що "регулювання" поєднує в собі і стимулювання, заохочення, прискорення, посилення, спонукання до дії чи до певних змін процесів, явищ, і рсвсрсний вплив - стримування, сповільнення, послаблення, обмеження.

По-друге, заперечення стимулюючої здатності або, навпаки, виокремлення самостійної стимулюючої функції податків значною мірою зумовлені психологічними факторами. Так, депресивність вітчизняної системи оподаткування щодо підприємницької та інвестиційної активності породжує заперечення будь-якої стимулюючої дії податків взагалі. З іншого боку - применшення їх значення в дирсктивно-плановій економіці радянського типу і зростання ролі оподаткування на нинішньому етапі соціально-економічного розвитку країни іноді викликають певну гіперболізацію його значимості як стимулятора економічного зростання. Західні вчені до дослідження регулюючого впливу фіску на соціально-економічні сторони життя суспільства підходять із виважених позицій, без надмірних емоцій. Адже циклічність розвитку зрілих ринкових економік- потребує використання податкового механізму не тільки для економічного пожвавлення, а й для захисту від "перегріву" господарської кон'юнктури ринку (кризи перевиробництва).

По-третє, говорити про виконання податками окремої стимулюючої функції недоречно через тс, що конкретні заходи,податкової політики впливають на економіку опосередковано, через процеси розподілу і перерозподілу вартісних пропорцій ВНП. Тому між застосуванням форм податкового заохочення платників податків та виявом результатів їхнього впливу минає певний час. Інколи внаслідок наявності останнього економічна ситуація змінюється настільки, що податкове стимулювання не лише втратить доцільність, а й може стати деструктивним фактором. Крім цього, сам стимулюючий вплив матиме суперечливий характер, викликаючи поряд із позитивними ефектами негативні. Інакше кажучи, скономічну реакцію суб'єктів господарювання на зміну податкового механізму спрогнозувати дуже важко, бо вона залежить від низки інших чинників, які можуть впливати на цей механізм, суттєво віддаляючи його від початкового задуму.

Із з'ясування сутності податків та єдності їх функцій випливає важливий у теоретичному плані висновок про те, що специфічне суспільне призначення податків знаходить своє вираження не в існуванні кожної функції окремо, а лише в їх єдності.

Справляння податку пов'язано з вартісними пропорціями розподілу ВВП та національного продукту. Причому держава через конкретні ставки та пільги може регулювати ці вартісні пропорції розподілу. Іншими словами, податки - це інструмент державною втручання в економічні процеси та розподільчі відносини, що мають місце у суспільстві (Додаток І) [21].

Використовуючи такий інструмент, держава повинна оптимально враховувати інтереси трьох сторін оподаткування:

• держави;

• платників податку;

• громадян - виборців, які отримують суспільні блага;

Соціально-економічний характер податку виявляється в одночасному існуванні податку як фіскального інструменту формування дохідної частини бюджету, а також як інструменту економічного регулювання вартісних пропорцій розподілу ВВП та національного продукту. В цьому і виявляється природа податну.

Труднощі пізнання природи податку пояснюються тим, що податок - це одночасно економічне, господарське і політичне явище. Російський економіст М. М. Алексєєнко в XIX ст. відзначив цю особливість податку: "З одного боку, податок - один із елементів розподілу та перерозподілу... З другого боку,- запровадження, справляння та використання податків є однією із функцій держави" [5].

Теоретично економічна природа податку полягає у визначенні призначення податку, об'єкта оподаткування і джерела сплати, а також визначення того впливу, який чинить податок у кінцевому підсумку на суб'єктів оподаткування і на всю економіку - як одне ціле. Тому основне завдання пізнання природи податків - простежити еволюцію уявлень про природу податку під впливом учення про державу.

Принципи оподаткування як складова частина податкової політики держави та базис для побудови системи оподаткування

Із проголошенням незалежності Україна стала на шлях самостійного розвитку з метою побудови ефективної, соціальне орієнтованої ринкової економіки. Це період становлення податкової системи, в основу якої було покладено класичну схему податків, характерну для країн із розвиненою ринковою економікою. Становлення податкової системи України відбувалось на тлі системної перебудови економіки, спаду виробництва, загострення соціально-економічної ситуації. Для забезпечення необхідних надходжень до бюджету акцент у побудові системи оподаткування було зроблено на фіскальній функції, проте не набула належного розвитку її регулююча функція. Тому проблема побудови ефективної податкової системи залишається однією із найактуальніших у процесі становлення ринкових відносин і закладення підвалин для економічного зростання [21].

Побудова системи оподаткування починається із визначення його принципів, того базису, на якому надалі ґрунтуватиметься податкове законодавство. Безумовно, податкову систему можна вважати ефективною за двох умов:

1) спроможність фінансове забезпечити виконання необхідних функцій державою;

2) досить повне виконання основних принципів оподаткування.

Тому реформування податкової системи потрібно розпочинати із встановлення таких принципів оподаткування, які б несли в собі ідею як фіскальної ефективності, так і регулюючих механізмів для економічного зростання, а в подальшому на основі таких принципів реформувати податкове законодавство.

В економічній літературі, яка присвячена проблемам оподаткування, пропозиції та дослідження щодо реформування податкової системи України здебільшого стосуються законодавчого поля, однак не враховуються принаймні ще дві не менш вагомі складові частини - це принципи оподаткування як початок побудови системи оподаткування і система взаємовідносин між платниками та контролюючими органами, тобто поведінка всіх учасників податкового процесу. Слід зазначити, що саме формулюванню принципів оподаткування науковці приділяють недостатньо уваги, публікацій на цю тематику, на жаль, дуже мало. Серед фахівців-економістів, які досліджували це питання, хотілось би назвати таких, як:

В. Андрущенко, О. Ковалюк, Т. Демченко, Б. Синельников, Л. Шаблиста, та ін. [5].

Висвітлення принципів оподаткування, які визначали б побудову системи оподаткування в Україні з ефективним поєднанням фіскальної та регулюючої функцій на підставі прикладів досліджень учених-еконо-містів в історичній ретроспективі та особливостей сучасного стану системи оподаткування в Україні.

Аналізуючи будову системи оподаткування, звернемось спочатку до базового Закону України "Про систему оподаткування" від 25.06.91 р. № 1251-12 із змінами та доповненнями. В ньому наведено таке визначення системи оподаткування (вживається також термін "податкова система"):

Сукупність податків і зборів (обов'язкових платежів) до бюджетів та до державних цільових фондів, що справляються у встановленому законами України порядку, становить систему оподаткування.

Це визначення є дещо звуженим, неповним, адже система оподаткування - це не тільки сукупність податків і зборів (обов'язкових платежів) до бюджетів та до державних цільових фондів, а й сукупність законодавчих і виконавчих органів держави, органів контролю, які забезпечують надходження податків до бюджету, самих платників податків, тобто досить складне економічне і політичне явище із своїми взаємозв'язками як продукт розвитку суспільства. Виходячи з цього можна дати таке визначення:

Система оподаткування-

це законодавче встановлені економіко-правові відносини між громадянами та державою у їх взаємозв'язку, за допомогою яких відбувається примусове привласнення державою частини створеного суспільного продукту з метою виконання суспільне необхідних функцій, які не можуть виконуватись індивідуально громадянами та які суспільне необхідні для існування самої держави і для покриття державних видатків.

Структурно можна визначити будову системи оподаткування так:

1. Податкова політика держави.

2. Сукупність законодавчих і виконавчих органів держави.

3. Органи контролю, які забезпечують надходження податків до бюджету.

4. Платники податків.

Передусім базисом системи оподаткування, основою для формування її структури є податкова політика держави.

Податкова (бюджетно-податкова) політика -

це діяльність держави зі створення та забезпечення функціонування системи оподаткування.

Оскільки система оподаткування є одним із механізмів формування фінансових ресурсів держави, бюджету держави, то відповідно податкова політика - це складова і вагома частина фінансової політики держави.

Складовими елементами податкової політики можна назвати:

• принципи оподаткування;

• законодавство з питань оподаткування (законодавче встановлені податки, збори);

• система взаємовідносин між платниками податків та контролюючими органами, визначена законодавче.

Іншими словами, податкову політику можна інтерпретувати як систему відносин між державою і платниками податків, це так би мовити неформальний кодекс поведінки всіх учасників податкового процесу.

Виходячи з викладеного, можна навести схему побудови системи оподаткування ( Додаток Ї).

Реформування податкової політики слід розпочинати, як зазначалося вище, з формування принципів оподаткування.

Принципи оподаткування були сформульовані англійським економістом Адамом Смітом(1723-1790 рр.). Праця ученого "Дослідження про природу та причини добробуту націй" започаткувала народження ліберальної економічної теорії й стала справжнім проривом у світовій економічній думці [5].

Аналізуючи функції держави, учений обгрунтував чотири основних принципи оподаткування:

1. Піддані держави мають брати участь в утриманні уряду відповідно до своєї здатності й сил, тобто відповідно до доходу, яким вони користуються під протегуванням і захистом держави. Цей принцип можна назвати принципом пропорційності в оподаткуванні.

2. Податок, який зобов'язується сплачувати кожна окрема особа, має бути точно визначеним, а не довільним. Цей принцип можна назвати принципом визначеності в оподаткуванні.

3. Кожен податок слід стягувати в той час або в той спосіб, коли і як платникові має бути найзручніше його платити. Цей принцип можна назвати принципом зручності.

4. Кожен податок має бути так задуманий і розроблений, щоб він дав змогу брати і утримувати із кишень народу якомога менше понад те, що він приносить державній скарбниці. Цей принцип можна назвати принципом необтяжливості податку.

Видатною постаттю серед славної когорти вчених-економістів по праву вважають англійського економіста епохи промислової революції, талановитого фінансиста та послідовника вчень А. Сміта Давіда Рікардо(1772-1823 рр.). Найповніше економічні ідеї вченого викладено у його основній праці "Начала політичної економії та оподаткування" (1817 р.). У цій праці Д. Рікардо не тільки критично проаналізував і розвинув ідеї А. Сміта, а й виклав власний оригінальний підхід до аналізу економічних процесів та явищ. Важливим способом взаємодії держави та населення вчений вважав оподаткування. Визначивши податок як частку продукту праці та землі, що надходить в розпорядження уряду, Д. Рікардо продовжив аналіз принципів оподаткування, започаткований А. Смітом.

Д. Рікардо обґрунтував низку важливих положень оподаткування, згідно з якими:

• податки мають бути справедливими і необтяжливими для населення. "Найкращий податок" писав Д. Рікардо, - найменший податок" [3];

• будь-який новий податок стає тягарем для виробництва, викликаючи підвищення природної ціни;

• необхідно оподатковувати дохід, а не капітал;

• завданням податкової політики є заохочення "прагнення до нагромадження".

Принципи оподаткування, сформульовані А. Смітом та Д. Рікардо, з часом мало змінювались послідовниками вченими-економістами.

У базовому Законі України "Про систему оподаткування" визначено 12 принципів оподаткування, а саме:

1. Стимулювання науково-технічного прогресу, технологічного оновлення виробництва, виходу вітчизняного товаровиробника на світовий ринок ви-сокотехнологічної продукції.

2. Стимулювання підприємницької виробничої діяльності та інвестиційної активності — введення пільг щодо оподаткування прибутку (доходу), спрямованого на розвиток виробництва.

3. Обов'язковість - впровадження норм щодо сплати податків і зборів (обов'язкових платежів), визначених на основі достовірних даних про об'єкти оподаткування за звітний період, і встановлення відповідальності платників податків за порушення податкового законодавства.

4. Рівнозначність і пропорційність - справляння податків з юридичних осіб здійснюється у певній частці від отриманого прибутку та забезпечення сплати однакових податків і зборів (обов'язкових платежів) на рівні прибутки і пропорційно більших податків і зборів (обов'язкових платежів) - на більші доходи.

5. Рівність, недопущення будь-яких проявів податкової дискримінації - забезпечення однакового підходу до суб'єктів господарювання (юридичних і фізичних осіб, включаючи нерезидентів) при визначенні обов'язків щодо сплати податків і зборів (обов'язкових платежів).

6. Соціальна справедливість - забезпечення соціальної підтримки малозабезпечених верств населення через запровадження економічно обґрунтованого неоподатковуваного мінімуму доходів громадян та застосування диференційованого і прогресивного оподаткування громадян, які отримують високі та надвисокі доходи.

7. Стабільність - забезпечення незмінності податків і зборів (обов'язкових платежів) та їх ставок, а також податкових пільг протягом бюджетного року.

8. Економічна обґрунтованість - встановлення податків і зборів (обов'язкових платежів) відповідно до показників розвитку національної економіки та фінансових можливостей із урахуванням необхідності досягнення збалансованості витрат бюджету з його доходами.

9. Рівномірність сплати - встановлення строків сплати податків і зборів (обов'язкових платежів) виходячи з необхідності забезпечення своєчасного надходження коштів до бюджету для фінансування витрат.

10. Компетенція - встановлення та скасування податків і зборів (обов'язкових платежів), а також пільг їх платникам, що здійснюються відповідно до законодавства про оподаткування винятково Верховною Радою України, Верховною Радою Автономної Республіки Крим і сільськими, селищними, міськими радами.

11. Єдиний підхід - забезпечення єдиного підходу до розробки податкових законів, із обов'язковим визначенням платника податку і збору (обов'язкового платежу), об'єкта оподаткування, джерела сплати податку і збору (обов'язкового платежу), податкового періоду, ставок податку і збору (обов'язкового платежу), строків та порядку сплати податку, підстав для надання податкових пільг.

12. Доступність — забезпечення дохідливості норм податкового законодавства для платників податків і зборів (обов'язкових платежів).

Спробуємо провести аналогію між існуючими принципами оподаткування сьогодення в Україні та постулатами, сформульованими А. Смітом:

1. Принцип пропорційностізнаходить своє відображення в принципах № 4 та № 8 системи оподаткування в Україні.

2. Принцип визначеностіпевною мірою викладено в принципах № 7 та № 12, проте він не повністю відображує визначеність в оподаткуванні. Задекларовано тільки незмінність протягом бюджетного року та дохідливість норм податкового законодавства для платників. Крім того, тут немає вимоги щодо точного визначення податку, а також точного визначення строку сплати, суми платежу, способу платежу.

3. Принцип зручностівзагалі не знайшов відображення в системі оподаткування України.

4. Принцип необтяжливостічастково відображено в принципі № 8, оскільки не декларується ідеологія необтяжливості сплати для платників податків. Податкова політика на сьогодні "працює" за принципом достатності, тобто забезпечення достатніх надходжень до бюджету для фінансування державних видатків, не навпаки - визначення економічно обґрунтованих виходячи із створеного ВВП та середніх рівнів рентабельності по галузях господарства податкових надходжень і вже на їх основі планування державних видатків, тобто державні видатки мають бути вторинними. Що заробили, те й розподіляємо, а не розподіляємо те, що не заробили.

Отже, як показує порівняльний аналіз, основні чотири принципи оподаткування не повною мірою знайшли своє відображення в системі оподаткування України.

РОЗДІЛ 2. АНАЛІЗ СУЧАСНОГО СТАНУ РОЗВИТКУ ОПОДАТКУВАННЯ В УКРАЇНІ

2.1 Статистика податкової системи в Україні

Оподаткування доходів фізичних осіб

Основним джерелом надходжень до місцевих бюджетів є податок з доходів фізичних осіб (ПДФО), якого за січень 2009 року надійшло 258,6 млн.грн., що на 2,9 відс., або на 7,2 млн.грн., більше відповідного періоду минулого року. Основою дій податкових органів у цьому напрямі став системний підхід до адміністрування податку з доходів фізичних осіб, починаючи з аналізу соціального складу населення та його соціального захисту у співвідношенні з розміром заробітної плати.

За результатами спільних дій з місцевими органами влади та індивідуально-роз’яснювальної роботи з керівниками 173 СГ у січні поточного року погашена заборгованість із виплати заробітної плати 91 СГ, додатково сплачено 2,4 млн. грн. податку з доходів фізичних осіб.

З питання підвищення рівня середньої заробітної плати проведено бесіди з керівниками 437 СГ, за результатами яких керівники 215 СГ підвищили середню заробітну плату, у результаті до бюджету додатково надійшло 66,4 тис. грн. податку з доходів фізичних осіб.

В області скоординовано спільні дії підрозділів оподаткування фізичних осіб, податкової міліції та податкового аудиту щодо проведення перевірок підприємств, установ, організацій та громадян – підприємців, у яких найбільшого поширення набули факти приховування доходів від оподаткування.

Всього із зазначених питань перевірено 127 підприємств та 14 підприємців, установлено 126 порушень податкового законодавства. За матеріалами перевірок додатково нараховано 664,4 тис.грн. платежів. Передано до органів прокуратури інформацію на 54 СГ - юридичних осіб.

За результатами контрольно - перевірочної роботи (враховуючи рейдову роботу) виявлено понад 500 працівників, які не оформлені відповідно до чинного трудового законодавства. До державної реєстрації залучено 230 осіб. За наслідками проведеної роботи додаткові надходження склали 101 тис.грн.

Станом на 01.02.09 зареєстровано 3321 платник податків ПДВ – фізичних осіб, з яких сплачують податок 2778 фізичних осіб, або 83,6 відс. За січень 2009 року до державного бюджету надійшло 3,7 млн.грн. податку на додану вартість, що на 0,2 млн.грн., або 6,8 відс. більше відповідного періоду минулого року.2007

Акцизний збір

З метою виконання показників із надходження акцизного збору до бюджету у повному обсязі здійснено наступне:

забезпечено своєчасне реагування на прогалини та неузгодженість окремих норм законодавчих актів;

вжито комплекс заходів, спрямованих на збільшення рівня сплати акцизного збору;

проведено ряд послідовних заходів щодо усунення схем мінімізації сплати акцизного збору шляхом запровадження акцизних марок на алкогольні напої із позначенням суми акцизного збору;

продовжено поетапне підвищення ставок акцизного збору на тютюнові вироби тощо.

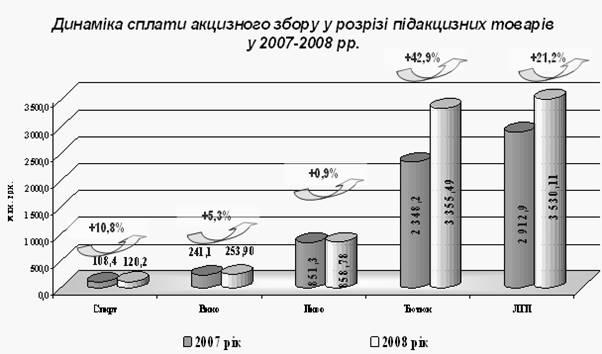

У результаті проведеної роботи за січень-грудень 2008 року до державного бюджету забезпечено надходження акцизного збору з вироблених в Україні товарів у сумі 8,1 млрд. грн., що на 1,6 млрд. грн. (або на 25,6 %) більше, ніж за 2007 рік [17]. (рис.2.1)

Надходження акцизного збору у розрізі основних видів підакцизних товарів порівняно з попереднім роком зросли з:

лікеро-горілчаної продукції – на 617,2 млн. грн., або на 21,2 %;

тютюнових виробів – на 1007,3 млн. грн., або на 42,9 %;

спиртів – на 11,7 млн. грн., або на 10,8 %;

виноробної продукції – на 12,8 млн. грн., або на 5,3 %;

пива – на 7,5 млн. грн., або на 0,9 %.

Рис.2.1 Динаміка сплати акцизного збору у розрізі підакцизних товарів у 2007-2008 рр.

Також забезпечено дієвий контроль за своєчасністю перерахування суб’єктами господарювання платежів до бюджету за отримані (подовжені) ліцензії на право здійснення оптової торгівлі спиртом, оптової та роздрібної торгівлі алкогольними напоями і тютюновими виробами.

Так, протягом 2008 року до державного бюджету від ліцензування роздрібної торгівлі алкогольними напоями та тютюновими виробами надійшло 581,3 млн. грн., від ліцензування оптової торгівлі алкогольними напоями та тютюновими виробами – 206,3 млн. гривень [22].

Податковий борг

Протягом 2008 року впроваджено організаційні заходи для підвищення ефективності роботи регіональних органів ДПС із забезпечення надходження податків і зборів (обов’язкових платежів) за рахунок скорочення податкового боргу; удосконалення роботи з виявлення, оцінки, збереження і реалізації безхазяйного майна та майна, що перебуває в податковій заставі.

За рахунок вжитих органами ДПС заходів щодо скорочення податкового боргу у 2008 році (станом на 01.01.09) до Зведеного бюджету України надійшло 12, 0 млрд. грн., що на 3,2 млрд. грн. (або на 36,4 %) більше, ніж за 2007 рік [22]. (рис.2.2)

Рис.2.2 Динаміканадходжень за рахунок вжитмх органами ДПС заходів с погашення податкового боргу

До Державного бюджету України за рахунок скорочення податкового боргу надійшло 11,5 млрд. грн., у т.ч. від реалізації заставного майна боржників – 0,4 млрд. грн., вилучено готівки на суму 0,07 млрд. гривень.

За результатами проведеної роботи щодо прискорення розрахунків з бюджетом підприємствами – позичальниками іноземних кредитів, залучених державою або під державні гарантії, та бюджетних позичок протягом 2008 року до державного бюджету надійшло коштів від підприємств – позичальників іноземних кредитів в сумі 462,7 млн. грн. Та в рахунок погашення бюджетних позичок – 2,8 млн. гривень.

2.2 Проблеми розвитку оподаткування в Україні (апріорне ранжування)

Податкова система в кожній країні є однією з стрижневих основ економічної системи. Вона, з одного боку, забезпечує фінансову базу держави, а з іншого виступає головним знаряддям реалізації її економічної доктрини. Податки – це об’єктивне суспільне явище, а тому при створенні податкової системи слід виходити з реалій суспільноекономічного стану країни.

На сьогодні є підстави стверджувати, що податкова система виявилася неадекватную в умовах перехідної економіки, створила значні податкові навантаження на суб’єктів господарювання призвела до невиправленого вилучення обігових коштів підприємств, виникнення додаткової потреби в кредитних ресурсах.

Актуальність завдання полягає в тому, що сучасний стан економіки потребує постійного аналізу та розробки податкової системи в Україні. Отже, метою завдання є набуття навичок щодо виявлення й аналізу, за допомогою апріорного ранжирування, факторів, що впливають на розвиток оподаткування в Україні.

Досліджуване явище –вплив на розвиток оподаткування в Україні.

На підставі логіко-економічного аналізу відберемо фактори (Хj

), що впливають на розвиток оподаткування в Україні(залежний показник (Y)).

За умов ринкової економіки важлива роль належить розвитку оподаткування. Його підтримка, у тім числі через систему оподаткування, є одним із способів подолання економічної кризи в економіці.

За останні роки на найвищому державному й загальносуспільному рівнях усвідомлено визначальну роль розвитку оподаткування. За умов затяжної соціально-економічної кризи цей економічний сектор може створювати нові робочі місця без будь-якого фінансування з боку держави, розширювати самозайнятість населення, залучати до легальної економічної сфери ті коштів, що зараз перебувають поза банківською сферою. Окрім того, малий бізнес має вирішальне значення й для формування конкурентного середовища та створення середнього класу.

Удосконалення системи оподаткування має відбуватися шляхом поступового зниження податкового тягаря в процесі довгострокової поетапної податкової реформи. Її вирішення суттєво вплине на поповнення державного бюджету, подальший розвиток підприємництва, інвестування галузей національної економіки та соціальний захист населення.

Отже, на розвиток оподаткування в Україні впливають наступні фактори:

1. Кількість суб’єктів оподатковування (Х1

);

2. Раціональне розподілення податкових надходжень (Х2

);

3. Сума витрат держави (Х3

);

4. Зовнішні борги держави (Х4

);

5. Внутрішні борги держави (Х5

);

6. Рівень податкової ставки (Х6

);

7. Спрощєння процедури сплати податків (Х7

);

8. Розвиток тіньової економіки (Х8

);

9. Можливість ухилення від сплати податків (Х9

);

10. Доходи платника податків (Х10

);

11. Стабільність податкового законодавства (Х11

);

12. Розмір валового національного доходу на душу населення (Х12

);

13. Кількість пільговиків (Х13

);

14. Фінансовий результат діяльності підприємства (Х14

);

Перелічені фактори були обрані з огляду на те, що на сучасному етапі розвитку оподаткування в Україні однією з найвагоміших перепон на шляху розвитку оподаткування наукове обґрунтування державної політики доходів, законодавче закріплення якої має бути відображене в податковому кодексі. Система оподаткування повинна мати інвестиційну та соціальну спрямованість.

Для виявлення ступеня впливу Хj

на Y проведено опитування респондентів у кількості 12 чоловік.

Респондентами даного опитування були спеціалісти у сфері оподаткування, фінансів та економіки в цілому. Опитування було проведене серед викладачів кафедри оподаткування, фінансів, економічної теорії.

Кожному респонденту була запропонована анкета (Додаток Й), в якій перераховувались фактори, що можуть впливати на розвиток оподаткування в Україні. Причому, пріоритетному фактору відається оцінка "1", менш пріоритетному – "14", так щоб оцінки не повторювались. За даними анкетного опитування складемо зведену анкету, так звану матрицю рангів (Додаток К).

Після заповнення зведеної анкети проведемо перевірку виконаних розрахунків. Для цього перевіримо контрольну суму по всіх графах:

, (2.1) , (2.1)

де xij

– ранг j-го фактора i-го респондента;

n – кількість факторів.

Далі обчислимо суми всіх стовпців. Вони повинні бути однаковими між собою та дорівнювати контрольній сумі.

Оцінимо, з точки зору опитуваних респондентів, ступінь впливу відібраних факторів на розвиток оподаткування в Україні. Для цього в зведеній анкеті підрахуємо суму кожної строки. При цьому сума всіх строк повинна дорівнювати сумі всіх стовпців, тобто:

. (2.2) . (2.2)

Фактор, який з точки зору опитуваних респондентів найбільше впливає на досліджуваний показник, має найменшу суму рангів, а фактор, що найменше впливає – найбільшу суму рангів.

Побудуємо гістограму розподілу сум рангів впливу відібраних факторів на розвиток оподаткування в Україні., основуючись на отриманих сумах рангів по строках. При цьому на осі абсцис відкладаються відповідні фактори, а на осі ординат – їх відповідні суми.

Рис.2. Гістограма розподілу сум рангів впливу відібраних факторів розвитку оподаткування в Україні.

Основуючись на аналізі побудованої гістограми розподілу сум стандартизованих рангів, згрупуємо відібрані фактори по ступеню їх впливу на розвиток оподаткування в Україні (найбільш впливовішими є той фактор, сума стандартизованих рангів яких є найменшою).

Так, до групи факторів, що найбільше впливають на розвиток оподаткування в Україні: стабільність податкового законодавства, доходи платника податків, раціональне розподілення податкових надходжень, кількість суб'єктів оподатковування.

Друга група факторів включає: можливість ухилення від сплати податків, розмір валового національного доходу на душу населення, розвиток тіньової економіки, внутрішні борги держави, сума витрат держави, фінансовий результат діяльності підприємства .

Третя група факторів включає: рівень податкової ставки, зовнішні борги держави, спрощєння процедури сплати податків, кількість пільговиків.

Оцінимо ступінь узгодженості думок всіх опитаних респондентів. Необхідність проведення даного оцінювання пояснюється тим, що вищеназвані результати дослідження мають сенс, якщо середній ступінь узгодженості думок опитаних респондентів є невипадковим.

Для цього необхідно знайти значення коефіцієнта конкордації, який розраховується за формулою (3). При цьому, якщо коефіцієнт конкордації дорівнює одиниці, то думка експертів повністю співпадає, а якщо коефіцієнт конкордації дорівнює нулю, то збігу думок експертів немає.

, (2.3) , (2.3)

де W – коефіцієнт конкордації;

m – кількість експертів, що приймали участь в дослідженні;

n – кількість факторів, що впливають на досліджуваний показник.

Для розрахунку коефіцієнту конкордації необхідно знайти величину S, яка розраховується за формулою 4.

, (2.4) , (2.4)

Результати обчислень занесемо в табл. 1.

Отримаємо значення S = 1368900. Тоді коефіцієнт конкордації дорівнює:

Оцінимо значущість коефіцієнту конкордації за критерієм Пірсона ( ), який підпорядковується ), який підпорядковується  розподілу з числом ступенів свободи n – 1 за наступною формулою: розподілу з числом ступенів свободи n – 1 за наступною формулою:

. (5) . (5)

Число ступенів свободи k=n – 1 = 14 – 1 = 13.

Оскільки розраховане значення  = 6517,68 більше табличного = 6517,68 більше табличного  табл

= 5,89 для 5%-го рівня значимості для числа ступенів свободи 13, то при заданому рівні значимості можемо стверджувати, що виявлена невипадкова узгодженість думок експертів. табл

= 5,89 для 5%-го рівня значимості для числа ступенів свободи 13, то при заданому рівні значимості можемо стверджувати, що виявлена невипадкова узгодженість думок експертів.

В результаті виконання завдання були відібрані фактори, що впливають на розвиток оподаткування в Україні.

Відібрані фактори були згруповані по ступеню їх впливу на досліджуваний показник.

Так, до групи факторів, що найбільше впливають на розвиток оподаткування в Україні належать: стабільність податкового законодавства, доходи платника податків, раціональне розподілення податкових надходжень, кількість суб'єктів оподатковування.

Друга група факторів включає: можливість ухилення від сплати податків, розмір валового національного доходу на душу населення, розвиток тіньової економіки, внутрішні борги держави, сума витрат держави, фінансовий результат діяльності підприємства .

Третя група факторів включає: рівень податкової ставки, зовнішні борги держави, спрощєння процедури сплати податків, кількість пільговиків.

На останньому етапі виконання завдання, використовуючи метод апріорного ранжирування, був оцінений ступінь впливу згрупованих факторів на ефективність розвитку податків на сучасному етапі.

Таким чином, з вірогідністю помилки 5% нульову гіпотезу про випадковість у збігу думок опитуваних експертів необхідно вважати істинною, оскільки коефіцієнт конкордації W =41,78 і розраховане значення  =6517,68 більше табличного =6517,68 більше табличного  табл

= 5,89 для 5%-го рівня значимості для числа ступенів свободи 13. табл

= 5,89 для 5%-го рівня значимості для числа ступенів свободи 13.

Результати дослідження тенденцій розвитку оподаткування в Україні показує що в першу чергу потрібно удосконалити податкове законодавство, а також потрібно звернути увагу на платника податків та на раціональне розподілення податкових надходжень.

Основними проблемами в сфері податкової політики залишаються: 1. Нестабільність та недосконалість податкового законодавства, відсутність Податкового кодексу;

2. Високий податковий тиск;

3. Безсистемне та невиправдане надання податкових пільг та звільнень від оподаткування, що звужує базу оподаткування та призводить до нерівномірності податкового навантаження та викривлень структури економіки;

4. Зростання податкового боргу;

5. Невідповідність окремих норм діючого податкового законодавства вимогам законодавства ЄС;

6. Неузгодженість бухгалтерського і податкового обліку;

7. Недосконала податкова амортизаційна політика;

8. Несвоєчасне відшкодування ПДВ з бюджету поряд з наявністю численних випадків безпідставного декларування платниками до відшкодування від'ємного значення податку.

РОЗДІЛ 3. НЕДОЛІКИ ТА ШЛЯХИ ВДОСКОНАЛЕННЯ ПОДАТКОВОЇ СИСТЕМИ УКРАЇНИ

3.1 Запровадження досвіду зарубіжних країн податкової системи

Податкові системи окремих країн Європи формувалися в абсолютно різних умовах. Лише в середині XX століття в розвитку систем оподаткування з'явилися спільні риси, пов'язані із післявоєнними економічними реформами. Високий рівень державних видатків на той час супроводжувався високими податками. Крім того, справедливо існує думка, що в деяких країнах дуже складні і багаторівневі системи оподаткування. Значення одних і тих самих податків в різних країнах неоднакове. Так у Франції частка непрямих податків в доходах бюджету дорівнює 62,7%, в Голандії - 41,3%.

Для того, щоб побачити різноманітність і розрив між ставками прибуткового податку з громадян в різних країнах, порівняємо системи оподаткування. Справа в тому, що в багатьох країнах застосовується система прогресивних ставок прибуткового податку з абсолютно несхожими характеристиками прогресії, з різними базовими максимальними ставками податку. Традиційно вважається, що прибутковий податок формує не дуже великий вплив, у порівнянні, наприклад, з податком на прибуток, на розміщення виробництва, заощадження тих чи інших інвестицій. Однак, коли в Європі формується зараз єдиний ринок робочої сили і зняті майже всі перешкоди для переливу капіталу, зростає важливість відмінності в податкових системах, а особливо в максимальних ставках прибуткового податку з громадян [9].

Особливо важливий вплив цей податок може здійснювати на розміщення штаб-квартир корпорацій, а також науково-дослідних центрів, виробництв, використовуючи висококваліфіковану робочу силу.

Надто цікавим з позиції єдиного європейського ринку є оподаткування доходу, отриманого за кордоном. Існують два основних принципи оподаткування стосовно доходу, отриманого за кордоном: територіальний принцип (використовується у Франції), коли оподаткування доходу здійснюється за різними ставками в залежності від джерела доходів (у чистому вигляді цей принцип являє собою оподаткування доходу, отриманого тільки із джерел, які знаходяться в середині країни, в той час, як доходи, які отримані за кордоном, звільняються від оподаткування); резидентний принцип заключається в тому, що ставка податку не залежить від джерела отриманого доходу. Цей принцип застосовується майже всіма країнами і безперечно виникає ситуація, коли один і той же доход оподатковується спочатку в країні виникнення, а потім в країні отримувача доходу. Для того, щоб недопустити подвійного оподаткування в більшості країн - членів ЄС податки, сплачені за кордоном, зараховуються при розрахунках в середині країни [7].

Особливий вид податків, що застосовується в деяких країнах членах ЄС - податок на приріст капіталу. В більшості країн цей податок стягується не в момент цього приросту, а в момент його реалізації (наприклад, після продажу акцій). В Бельгії і Франції цей податок стягується по ставці, нижче ставки податку на прибуток. В Німеччині, Голландії, Італії податок з громадян на приріст капіталу при довгострокових вкладеннях взагалі не стягується. Специфічною формою приросту капіталу є отримання прибутку (збитку) при зміні валютного курсу. Такі доходи оподатковуються за ставкою податку на прибуток, але в деяких країнах такий податок не використовується. Так, в Великобританії зміна доходу в результаті зміни валютного курсу не вважається фінансовим результатом.