Введение

Эффективное управление оборотными активами играет большую роль в обеспечении нормальной работы предприятия, повышении уровня рентабельности производства и зависит от множества факторов. В современных условиях огромное негативное влияние на изменение эффективности управления оборотных средств и замедление их оборачиваемости оказывают факторы кризисного состояния экономики

Рациональное и эффективное использование оборотных средств способствует повышению финансовой устойчивости предприятия и его платежеспособности. В этих условиях предприятие своевременно и полностью выполняет свои расчетно-платежные обязательства, что позволяет успешно осуществлять коммерческую деятельность. Управление оборотными активами предприятия направлено на их формирование в необходимом и достаточном объеме, при наименьших затратах, а также повышение эффективности их использования. Эта проблема особо актуальна для предприятий занимающихся производством хлебобулочных изделий, где большая доля активов сосредоточена в оборотных активах.

Все это подтверждает актуальность темы дипломной работы, которая посвящена вопросам управления оборотными активами на примере конкретного предприятия - ООО «Хлеб» Липецкого района Липецкой области.

Целью дипломной работы является рассмотрение состояния управления оборотными активами предприятия и разработка путей совершенствования.

Поставленная цель предопределила решение следующих задач:

1) изучить теоретические и нормативно–правовые основы управления оборотными активами предприятия;

2) сделать анализ современного состояния организации управления оборотными активами исследуемого предприятия;

3) разработать предложения по совершенствованию управления оборотными активами предприятия.

Объектом исследования послужило ООО «Хлеб» Липецкого района Липецкой области.

Предмет исследования дипломной работы – процессе управления оборотными активами.

Дипломная работа состоит из введения, трех глав, выводов и предложений, списка использованной литературы и приложений.

В процессе написания дипломной работы были использованы следующие методы исследования: монографический, статистико–экономический, расчетно–конструктивный; методы финансового анализа и др.

оборотный актив управление запас

1.

Теоретические и законодательно-нормативные основы управления оборотными активами

1.1 Экономическое содержание процесса управления оборотными активами

В экономической литературе не прослеживается очевидная грань между понятием «оборотные средства» и «оборотный капитал» и не наблюдается единообразия в терминологии. Логичным представляется при рассмотрении оборотных средств и оборотного капитала учитывать способ их отражения в бухгалтерском балансе. В этом случае под оборотными средствами следует понимать актив баланса, раскрывающий предметный состав имущества предприятия, в частности, его оборотные или текущие активы (материальные оборотные средства, дебиторскую задолженность, свободные денежные средства), а под оборотным капиталом – пассив баланса, показывающий, какая величина средств вложена в хозяйственную деятельность предприятия.

Управление оборотными активами составляет наиболее обширную часть операций финансового менеджмента. Это связано с большим количеством элементов их внутреннего материально-вещественного и финансового состава, требующих индивидуализации управления; высокой динамикой трансформации их видов; высокой ролью в обеспечении платежеспособности, рентабельности и других целевых результатов финансовой деятельности предприятия.

Финансовый менеджер должен осознанно оперировать понятиями, выбирая те, которые представляются ему наиболее предпочтительными.

Бланк И. А. [15] считает, что оборотные активы характеризуют совокупность имущественных ценностей предприятия, обслуживающих текущую производственно – коммерческую деятельность предприятия и полностью потребляемых в течение одного операционного цикла».

Шеремет А. Д. [51] определяет оборотные средства (текущие активы) как средства, инвестируемые предприятием в текущие операции в течение каждого цикла.

Лишанский М. Л., Круш З. А. [48] понимают под оборотными активами – это средства, предназначенные для краткосрочного использования и превращаемые в денежную наличность в течение одного производственно – коммерческого цикла.

Похожее определение оборотным активам дают экономисты Ковалев В. В. [25], Шуляк П. Н. [51]. Они считают, что оборотные активы – это активы предприятия, возобновляемые с определенной регулярностью для обеспечения текущей деятельности, вложения в которые как минимум однократно оборачиваются в течение года или одного производственно – коммерческого цикла, материализованная в оборотных производственных активах и активах сферы обращения.

Крейнина М. Н. [28] под оборотными актива (средствами) понимает оборотные производственные фонды и фонды обращения.

Гаврилова А. Н. [47] трактует оборотные активы (средства) следующим образом – денежные средства предприятия, авансированные для планомерного образования и использования оборотных производственных фондов и фондов обращения.

Итак, одни ученые акцентируют внимание на тождество оборотного капитала, оборотных средств и оборотных активов, другие – на стоимостной оценке оборотных активов и их участии лишь в одном кругообороте, а третьи на двух аспектах этой категории – финансовой и натурально – вещественной.

При написании данной дипломной работ мы будем придерживаться мнения Круш З. А. и Жигалкиной Н. В. [25] в том, что категорию «оборотные средства» целесообразно рассматривать как общеэкономическую, «оборотные активы» - как учетно – финансовое понятие, а «оборотный капитал» - как финансово – экономическую категорию. Таким образом мы будем придерживаться понятия оборотные активы и оборотные средства, отождествляя их. и считать, что оборотные активы (оборотные средства) – это стоимость, авансированная в формирование оборотных производственных фондов и фондов обращения.

Оборотные средства выполняет 2 функции:

1) производственную – т.к. оборотный производственный активы участвует в создании новой производственной стоимости;

2) платежно-расчетную – т.к. оборотные активы в сфере обращения не участвует в создании новой стоимости (кроме расходов по реализации) и способствует превращению готовой продукции в денежные ресурсы.

Так как оборотный средства включают как материальные, так и денежные ресурсы, а также финансово-кредитные ресурсы, от эффективного управления ими зависят процесс материального производства и финансовая устойчивость предприятия.

Целенаправленное управление оборотными активами предприятия определяет необходимость предварительной их классификации. С позиций финансового менеджмента эта классификация оборотных активов строится по следующим основным признакам (см рис.1).

1. По характеру финансовых источников формирования выделяют:

- валовые оборотные активы (или оборотные средства в целом) характеризуют общий их объем, сформированный как за счет собственного, так и заемного капитала. В финансовой отчетности предприятия они отражены в разделе II актива баланса;

- чистые оборотные активы (или чистый рабочий капитал) характеризует ту часть их объема, которая сформирована за счет собственного и долгосрочного заемного капитала;

- собственные оборотные активы (или собственные оборотные средства) характеризуют ту часть, которая сформирована за счет собственного капитала предприятия. Если предприятие не использует долгосрочный заемный капитал для финансирования оборотных средств, то суммы собственных и чистых оборотных активов совпадают.

Классификация оборотных активов:

-По функциональной роли в процессе производства-Оборотные производственные фонды-Фонды обращенияПо видам оборотных средств:-Запасы сырья и материалов, полуфабрикаты-Запасы готовой продукции-Дебиторская задолженность-Денежные активы-Прочие виды оборотных активовПо периоду функционирования:-Постоянная часть оборотных активов-Переменная часть оборотных активов-По степени управляемости-Нормируемые оборотные активы-Ненормируемые оборотные активыПо характеру финансовых источников:-Валовые оборотные активы

-Чистые оборотные активы-Собственные оборотные активы

По видам оборотных активов выделяют:

- запасы сырья, материалов и полуфабрикатов. Этот вид оборотных активов характеризует объем входящих материальных их потоков в форме запасов, обеспечивающих производственную деятельность предприятия;

- запасы готовой продукции – характеризует объем выходящих материальных их потоков в форме запасов произведенной продукции, предназначенной к реализации;

- дебиторская задолженность – характеризует сумму задолженности в пользу предприятия, представленную финансовыми обязательствами юридических и физических лиц по расчетам за товары, работы, услуги, выданные авансы и т.д.;

- денежные активы. В практике финансового менеджмента к ним относят не только остатки денежных средств в национальной и иностранной валюте (во всех их формах), но и сумму краткосрочных финансовых вложений, которые рассматриваются как форма инвестиционного использования временно свободного остатка денежных активов (называют «спекулятивный остаток денежных средств»);

- прочие виды оборотных активов - к ним относятся оборотные активы, не включенные в состав вышерассмотренных их видов, если они отражаются в общей их сумме (расходы будущих периодов и т.п.).

2. По характеру участия в операционном процессе оборотные активы дифференцируются следующим образом:

- оборотные активы, обслуживающие производственный цикл предприятия (запасы сырья, материалов и полуфабрикатов; объем незавершенного производства, запасы готовой продукции);

- оборотные активы, обслуживающие финансовый (денежный) цикл предприятия (дебиторская задолженность и др.).

3. По периоду функционирования оборотных активов выделяют:

- постоянная часть оборотных активов, которая представляет собой неизменную часть их размера, которая не зависит от сезонных и других колебаний операционной деятельности предприятия и не связана с формированием запасов товарно-материальных ценностей сезонного хранения, досрочного завоза и целевого назначения, т.е. это неснижаемый минимум оборотных активов, необходимый предприятию для осуществления операционной деятельности;

- переменная часть оборотных активов – варьирующая их часть, которая связана с сезонным возрастанием объема производства и реализации продукции, необходимостью формирования в отдельные периоды хозяйственной деятельности предприятия запасов товарно-материальных ценностей сезонного хранения, досрочного завоза и целевого назначения. В составе этого вида оборотных активов выделяют обычно максимальную и среднюю их часть.

Многообразие видов оборотных средств и их конкретных разновидностей определяет сложность задач финансового менеджмента, связанных с управлением оборотными активами. Процесс управления оборотными активами предполагает выявление состава и структуры оборотных средств, комплексное и поэлементное планирование потребности в оборотных средствах, выявление источников формирования оборотных активов, а также оперативную работу по анализу, регулированию и контролю.

При этом эффективность управления достигается только совершенствованием всех перечисленных составляющих.

Комплекс стратегических и тактических задач, связанных с управлением оборотными активами, и механизмы их реализации получают отражение в разрабатываемой на предприятии политике управления оборотными активами. Политика управления использованием оборотных активов предприятия разрабатывается в несколько этапов.

Первоначально производится анализ характеристик оборотных активов предприятия, изучается динамика их основных позиций (объема, состава, структуры) и оцениваются показатели экономической эффективности использования оборотных активов, прежде всего рентабельность и оборачиваемость. В процессе анализа устанавливается общая продолжительность операционного, производственного и финансового циклов предприятия, а также рассматривается состав и динамика основных источников финансирования оборотных активов, определяется уровень финансового риска, генерируемого сложившейся структурой источников финансирования оборотных активов.

Результаты проведенного анализа позволяют определить общий уровень эффективности управления оборотными активами на предприятии и выявить основные направления его повышения в предстоящем периоде.

Далее на основе выводов анализа определяются принципиальные подходы к формированию оборотных активов предприятия, которые отражают общую идеологию финансового управления предприятием с позиций приемлемого соотношения уровня доходности и риска финансовой деятельности. Теория финансового менеджмента рассматривает три подхода к формированию оборотных активов предприятия – консервативный, умеренный и агрессивный.

Избранные принципиальные подходы к формированию оборотных активов предприятия определяют сумму оборотных активов и их уровень по отношению к объему операционной деятельности.

Следующий этап разработки политики управления оборотными активами предусматривает процесс оптимизации объема оборотных активов, то есть установления оптимальной величины оборотных средств, необходимых для организации и осуществления нормальной хозяйственной деятельности предприятия.

При управлении оборотными активами предприятия возникает также вопрос о сезонных особенностях осуществления операционной деятельности и резких колебаниях в потребностях отдельных видов оборотных активов. Поэтому в процессе управления оборотными активами следует определять их сезонную составляющую.

Центральным вопросом при разработке политики управления оборотными активами является вопрос обеспечения необходимой ликвидности и повышения рентабельности оборотных активов.

Заключительным этапом разработки политики управления оборотными активами является построение эффективных систем контроля за использованием оборотных активов.

Цели и характер использования отельных видов оборотных активов имеют существенные отличительные особенности. Поэтому на предприятиях с большим объемом используемых оборотных активов разрабатывается самостоятельная политика управления отдельными их видами: запасами товарно-материальных ценностей, дебиторской задолженностью, денежными активами. В разрезе этих групп оборотных активов конкретизируется политика управления ими, которая подчинена общей политике управления оборотными активами предприятия. Эффективное управление использованием каждого элемента оборотных средств способствует повышению эффективности использования оборотных активов в целом.

Существует ряд нормативно-законодательных актов, регламентирующих деятельность коммерческих организаций, в том числе и управление оборотными активами.

В своей деятельности ООО «Хлеб» Липецкого района Липецкой области ориентируется на основной закон государства – Конституцию РФ от 12.12.93г. [1]., наделенную высшей юридической силой и определяющей основы конституционного строя. В Конституции РФ, принятой всенародным голосованием 12 декабря 1993 года, в главе 35 говориться о том, что каждый гражданин вправе иметь имущество в собственности, владеть, пользоваться и распоряжаться им как единолично, так и совместно с другими лицами. Исходя из этого, каждый гражданин может создавать различные предприятия с разной организационно-правовой формой собственности.

ООО «Хлеб» Липецкого района Липецкой области осуществляет свою деятельность в соответствии с Гражданским кодексом ч. П от 26.01.96г. №14-AP и законом г «Об обществах с ограниченной ответственностью» принятым 08. 02. 1998г. Государственной Думой (в редакции изменений и дополнений, внесенных позже) [2]. Он определяет организационно-правовую форму хозяйствования, договорные обязательства, а так же другие отношения, основанные на равенстве и имущественной самостоятельности их участников. Обществом с ограниченной ответственностью признается учрежденное одним или несколькими лицами общество, уставный капитал которого разделен на доли определенных учредительными документами размеров; участники общества с ограниченной ответственностью не отвечают по его обязательствам и несут риск убытков, связанных с деятельностью общества, в пределах стоимости внесенных ими вкладов.

Также необходимо отметить, что в процессе управления оборотными активами большое значение имеют принятые в 1994 и 1996 гг. первая и вторая части Гражданского Кодекса РФ (ГК РФ). В них определены имущественные отношения рынка, основные права и обязанности предпринимателей.

Расчетным отношениям принадлежит важная роль в исполнении взаимных обязательств сторон в процессе осуществления предпринимательской деятельности. Их правовому регулированию посвящена гл. 46 ГК РФ. На территории РФ платежи осуществляются двумя способами: наличными и безналичными платежами. Расчеты между юридическими лицами совершаются в безналичном порядке, но могут проводиться также наличными деньгами, если иное не установлено законом.

Важное место при регулировании использования оборотных средств занимает законодательство в области бухгалтерского учета. Это следующие нормативно-правовые акты: Федеральный закон «О бухгалтерском учете» от 21.11.1996г. №129-ФЗ[4]; Положение по бухгалтерскому учету «Учетная политика организации» ПБУ 1/2008[10], утвержденное Приказом Министерства РФ финансов от 06.10.2008г. №106н; Положение по бухгалтерскому учету «Бухгалтерская отчетность организации» ПБУ 4/99, утвержденное Приказом Министерства финансов от 06.07.1999г. №43н[5]; Положение по бухгалтерскому учету «Учет материально-производственных запасов» ПБУ 5/01, утвержденное Приказом Министерства РФ финансов от 09.06.2001г. №44н; Положение по бухгалтерскому учету «Доходы организации» ПБУ 9/99, утвержденное Приказом Министерства финансов от 06.05.1999г. №33н; Положение по бухгалтерскому учету «Расходы организации» ПБУ 10/99, утвержденное Приказом Министерства финансов от 06.05.1999г. №33н; Положение по бухгалтерскому учету «Учет расходов по займам и кредитам» ПБУ 15/2008, утвержденное Приказом Министерства финансов от 06.10.2008г. №107н[8]; Положение по бухгалтерскому учету «Учет финансовых вложений» ПБУ 199/02, утвержденное Приказом Министерства финансов от 10.12.2002г. №126н [9].

Для формирования информации по имуществу в разрезе отдельных видов оборотных активов ООО «Хлеб» Липецкого района Липецкой области» опирается на ПБУ №5/01 «Учет материально-производственных запасов» (утвержденный приказом Минфина РФ от 09.06.01 №44н) [7].

В составе оборотных активов обязательным компонентом является дебиторская задолженность. Умелое управление ею зависит, очень часто, от выбранного способа расчетов за реализуемую продукцию. Коммерческие предприятия при расчетах используют в большей степени безналичные формы. Положение Центрального Банка РФ от 3 октября 2002г №2-П «Положение о безналичных расчетах в Российской Федерации»[6] устанавливает следующие формы безналичных расчетов: расчеты платежными поручениями; расчеты по аккредитиву; расчеты чеками; расчеты по инкассо.

Разработка финансовой политики предприятия осуществляется на основе Методических рекомендаций по разработке финансовой политик, утвержденных приказом Министерства экономики РФ от 1 октября 1997 г. №118. [11] Целью разработки финансовой политики предприятия является построение эффективной системы управления финансами, направленной на достижение стратегических и тактических целей предприятия.

Стратегическими задачами разработки финансовой политики предприятия могут являться: максимизация прибыли предприятия; оптимизация структуры капитала предприятия и обеспечение его финансовой устойчивости; достижение прозрачности финансово – экономического состояния предприятия для собственников, инвесторов, кредиторов; обеспечение инвестиционной привлекательности предприятия.

Согласно данным Методическим рекомендациям, основным направлением разработки финансовой политики предприятия относятся: анализ финансово – экономического состояния предприятия; разработка учетной и налоговой политики; выработка кредитной политики предприятия; управление оборотными средствами, кредиторской и дебиторской задолженностью; управление издержками включая выбор амортизационной политики; выбор дивидендной политики.

Таким образом, в системе управления оборотными активами необходимо ориентироваться на существующие нормативно-законодательные акты и тем самым обеспечивать наиболее эффективное их использование.

1.3

Проблемные вопросы управления оборотными активами предприятия

От эффективности использования оборотных средств во многом зависит финансовое состояние предприятия и устойчивость его положения на рынке, основными показателями которых являются платежеспособность и ликвидность.

В связи с этим в экономической литературе постоянно рассматриваются проблемные вопросы формирования и использования оборотных активов.

В настоящее время особую актуальность приобретает проблема формирования научно – обоснованной и четко выстроенной финансовой политики предприятий. Это проблема по мнению Круш З.А. И Левановой А.Л. [29] связана с отсутствием единого подхода к определению «финансовая политика предприятия». Исследование данной категории сводится учеными к четырем основным подходам.

Представители первого подхода Романовский М.В. при рассмотрении финансовой политики делают акцент на выявление ее предназначения. Лихачев О.Н., Щуров С.А. – представители второго подхода – определяют финансовую политику как совокупность форм, методов и инструментов управления финансовыми ресурсами. Третий подход предложен Правительством РФ в Методических рекомендациях по разработке финансовой политики предприятий, утвержденных Приказом Министерства экономики РФ в 1997г. В этом документе определено назначение и выделены отдельные направления разработки финансовой политики предприятия. Авторы четвертого подхода Илышева Н.Н. и Крылов С.И. считают финансовую политику инструментом реализации финансовой стратегии. Все четыре подхода имеют недостатки. Поэтому Круш З.А. и Леванова А.Л. дают свое определение финансовой политики, как части экономической политики предприятия, избранной собственниками финансовой идеологии, выражающейся в установлении основополагающих принципов, целей и методов управления финансовыми отношениями, финансовыми и денежными ресурсами, капиталом (основным и оборотным), доходами, расходами и инвестициями предприятия.

Финансовая политика определяет размер и структуру оборотных активов и пассивов, которые в свою очередь позволяют оказать влияние на все характеристики финансовой устойчивости. С этих позиций, как отмечает Леванова А.Л. [31], формирование рациональной политики управления оборотным капиталом аграрных предприятий особенно актуально.

По мнению И. А. Бланка [15], политика управления оборотными активами представляет собой « часть общей финансовой стратегии предприятия, заключающейся в формировании необходимого объема и состава оборотных активов, оптимизации структуры источников их финансирования».

Анализ оборотных активов имеет большое значение в процессе управлении, хотя отдельные экономисты и занижают его роль. Однако анализ за предыдущие периоды позволяет выявить закономерности и тенденции кругооборота средств, степень их использования и рациональность формирования, что в свою очередь является средством оценки эффективности системы управления. Кроме того, результаты анализа служат также сигналом для внесения в политику управления оборотными активами корректирующих воздействий, т.е. способствует совершенствованию управления.

Экономисты Н.А.Соколова и И.Н. Томашинская [40] затрагивают проблемы управления дебиторской задолженностью в условиях финансового кризиса. Они считают, что для любого предприятия необходимо обезопасить себя, выбрав самый подходящий способ истребования задолженности. Это может быть истребование: в судебном порядке; в страховом порядке; в порядке уступки денежного требования (факторинга); в порядке договора форфейтинга.

Н.А. Соколова[41] считает, что анализ и управление дебиторской задолженностью в условиях финансового кризиса и инфляции имеет особое значение, так как подобная иммобилизация средств становиться особенно невыгодной. Однако в то же время в экономической ситуации сегодняшнего дня при существующей конкуренции очень трудно пробиться к потребителю, не давая ему отсрочку платежа. Сейчас основными проблемами, с которыми сталкиваются предприятия при возникновении дебиторской задолженности, являются:

1) отсутствие достоверной информации о сроках погашения обязательств, в том числе о величине затрат, связанных с изменением дебиторской задолженности и времени ее инкассации;

2) отсутствие просроченной и сомнительной задолженности;

3) распределение функций ответственности между разными подразделениями за аккумулирование (сбор) денежных средств, анализ дебиторской задолженности и принятие решения о предоставлении кредита

Репин В. В. [39] считает, что важность управления дебиторской задолженностью определяется не только стремлением к максимизации денежных потоков предприятия, но и желанием снизить потери предприятия, связанные с содержанием дебиторской задолженности.

Потери, возникающие в результате предоставления отсрочки платежа дебиторам можно рассматривать в трех аспектах:

1. в виде упущенных возможностей, складывающихся из размера прибыли, которую предприятие могло бы получить, если бы инвестировало капитал в другие альтернативные активы;

2. в виде затрат, связанных с содержанием определенного размера дебиторской задолженности, которые определяются ценой источников формирования средств, направленных на расчеты с дебиторами;

3. в виде потерь от инфляции, которые определяются разностью между номинальной и реальной стоимостью средств, возникающих из-за отсрочки платежа дебиторам. Поэтому основной задачей управления дебиторской задолженностью является ускорение ее оборачиваемости.

Управление дебиторской задолженностью находится в непосредственной взаимосвязи с управлением материальными оборотными средствами предприятия, так как поступления от дебиторов являются основным источником формирования запасов предприятия. Длительность оборота дебиторской задолженности определяет и период отсрочки платежа, который предприятие должно просить у поставщиков сырья и материалов

Эффективное управления оборотными активами, как считает Плехова Ю. О. [37] играет большую роль в обеспечении нормальной работы предприятия, повышении уровня рентабельности производства и зависит от множества факторов. В современных условиях огромное негативное влияние на изменение эффективности управления оборотных средств и замедление их оборачиваемости оказывают факторы кризисного состояния экономики:

- снижение объемов производства и потребительского спроса;

- высокие темпы инфляции;

- разрыв хозяйственных связей;

- нарушение договорной и платежно-расчетной дисциплины;

- высокий уровень налогового бремени;

- снижение доступа к кредитам вследствие высоких банковских процентов.

Все перечисленные факторы являются объективными и безусловно влияют на использование и управления оборотными активами предприятия. Вместе с тем, предприятия имеют внутренние резервы повышения эффективности использования оборотных средств, в задачу финансовых служб, соответственно, и входят мероприятия по изысканию таких резервов. К ним относятся:

- рациональная организация производственных запасов (ресурсосбережение, оптимальное нормирование);

- эффективная организация обращения (совершенствование системы расчетов, рациональная организация сбыта, приближение потребителей продукции к ее изготовителям, систематический контроль за оборачиваемостью средств в расчетах);

- управление дебиторской задолженностью.

Рациональное управление оборотными активами можно свести к сокращению периода оборачиваемости запасов и дебиторской задолженности и увеличению среднего срока оплаты кредиторской задолженности. При этом обеспечивается уменьшение текущих финансовых потребностей и их превращение в отрицательную величину.

Текущие финансовые потребности (ТФП) могут определяться:

·как разницу оборотных активов (без денежных средств) и краткосрочных обязательств;

·как сумму операционных и внеоперационных текущих финансовых потребностей;

·как сумму дебиторской задолженности и запасов минус сумму кредиторской задолженности;

·сумма дебиторской задолженности, запасов, краткосрочных финансовых вложений, прочих оборотных активов (без денежных средств) за минусом кредиторской задолженности и краткосрочных заемных средств.

· Способы сокращения текущих финансовых потребностей находятся на «стыке» вопросов управления финансами и сбытом. К числу основных принципов и способов относятся:

·принцип дешевой покупки и дорогой продажи;

·скидки покупателям за сокращение сроков оплаты полученной продукции;

·учет векселей и факторинг.

При реализации принципа «дешевой покупки и дорогой продажи» необходимо учитывать:

·стремление продавца купить товар у производителя дешевле и продать дороже с целью получения большей прибыли;

·наличие у производителя и покупателя возможности выбора в пользу надежных поставщиков (честных и добросовестных) в условиях свободной конкуренции, что приводит к ограниченности дешевых закупок;

·ограниченность дорогой продажи конкуренцией и желанием приобрести постоянную клиентуру;

·ограниченность дорогой продажи желанием ускорить оборот (чем короче продолжительность одного оборота, тем больше количество оборотов и меньше потребность в финансовых ресурсах);

·необходимость выйти победителем из конкурентной борьбы.

Рациональное управление оборотными активами предполагает также установление скидок покупателям за сокращение сроков оплаты полученной продукции. Предоставление отсрочек платежей – это, по существу, предоставление кредита, который не является бесплатным, так как, получив своевременно платеж и положив деньги в банк, производитель мог бы получить прибыль в размере банковского процента.

С другой стороны, трудно реализовать товар без коммерческого кредита. В развитых странах эта проблема решается введением спонтанного финансирования, при котором за оплату товара до истечения определенного срока покупатель получает солидную скидку с цены. После этого срока покупатель выплачивает полную стоимость при соблюдении договорного срока платежа

Спонтанное финансирование представляет собой относительно дешевый способ получения средств. Такое кредитование не требует от клиента обеспечения и привлекает достаточно длительными сроками льготного периода.

По словам Горелкиной И.А. [18], к обязательствам целесообразно применение терминологии «качество обязательств». «Качество обязательств» перед кредиторами необходимо оценить с точки зрения их возникновения во времени. «Качество обязательств» дебиторов оценивается с точки зрения соблюдения ими условий договорной дисциплины. Обязательство по кредитам можно считать качественным при отсутствии просроченных долгов и положительного значения показателя «Эффект финансового рычага».В современных условиях управление финансовыми обязательствами должно осуществляться системно с использованием специфических приемов и методов финансового менеджмента. Это предполагает определенную последовательность действий: формирование финансовой стратегии организации; обоснование и выбор типа финансовой политики управления обязательствами кредиторов и дебиторов; осуществление управления дебиторской задолженностью по средствам осуществления функций финансового менеджмента.

По мнению Лисициана И. [30] проблема неплатежей делает необходимым классифицировать своих кредиторов по срокам просроченной кредиторской задолженности и в зависимости от того, кому необходимо заплатить сейчас, кто может еще подождать, а кому можно и вообще не платить. На первых местах в этой очереди стоят выплаты по кредитам и процентам за них коммерческим банкам и налогам в федеральный бюджет. Несвоевременные выплаты здесь оборачиваются штрафными санкциями в таком размере, что легко могут довести предприятие до банкротства. Необходимо, правда, отметить, что в российской хозяйственной практике эта угроза довольно условна. В настоящее время возможность банкротства обратно пропорциональна величине предприятия, при этом для бывших государственных предприятий эта обратная зависимость выражается еще сильнее.

Обеспечение достаточного количества оборотных активов, дающих компании возможность оплачивать сырье и рабочую силу, производить расходы, связанные с производственной и сбытовой деятельностью, на практике сводится к необходимости решать несколько весьма сложных задач.

Первая из них - управление запасами. По утверждению западных учебников финансового менеджмента, с точки зрения достаточности оборотного капитала ни один фактор не имеет такого значения, как скорость оборота товарных запасов.

Но чтобы определить влияние этого фактора в российской действительности нужно иметь как минимум точную информацию о наличии запасов и рассчитать нормативы их использования. То есть все начинается с вопросов учета. То, что учетная система на складах предприятий требует усовершенствования, сомнению не подлежит.

Ведь часто предприятие покупает одно и то же сырье по разной цене. У кладовщиков все сырье записано на разных карточках (поскольку имеет разную цену). Бухгалтерия должна списывать это сырье по какой-то определенной цене, но поскольку оно списывается с разных карточек, получается новый метод списывания - наугад, как легла карточка у кладовщика. Управлять финансами на основании таких данных, естественно, невозможно.

Второй аспект проблемы увеличения оборотных активов - совершенствование системы расчетов. Для ускорения расчетов, прежде всего, необходимо знать всех плательщиков - нужен реестр, включающий сведения о договорных суммах, сроках и других параметрах, связанных с поступлением платежей. При этом стоит учитывать, кто задержит платежи и на сколько, а кто и вовсе не заплатит.

Наличие запасов считается фактором, обеспечивающим безопасность системы материально-технического снабжения и производства. Однако содержание запасов сырья и материалов вызывает некоторые расходы, которые снижают доходность предприятия. Поэтому Коновалова Г. И. [31] говорит о том, что управление запасами как составная часть управления оборотными средствами предполагает балансирование между доходностью и риском.

В соответствии со сказанным выше в качестве основных задач управления запасами мы выделяем:

1) оптимизацию общего размера и структуры запасов товарно-материальных ценностей;

2) минимизацию затрат по содержанию запасов;

3) обеспечение контроля за движением материальных оборотных средств.

Определение оптимального размера запасов с точки зрения минимизации затрат на их содержание является неотъемлемым элементом применяемой на предприятии системы контроля. Но так как запасы материальных ценностей большинства предприятий разнообразны и существенно различаются с точки зрения денежных вложений, потенциальной прибыли, объема и возможности ущерба от их недостатка, то усилия по их управлению следует распределять в соответствии с относительной важностью предметов хранения. Для решения данной задачи в современной практике управления запасами применяется метод ABC– анализа.

Необходимо еще раз подчеркнуть, что управление отдельными составляющими оборотных активов не должно выходить за рамки общей политики управления оборотными активами предприятия и противоречить ее целям. Кроме того, управление текущими активами может быть эффективным только в том случае, если оно осуществляется в непосредственном сочетании с управлением текущими пассивами.

Управление оборотными активами предприятия направлено на формирование их необходимого и достаточного объема с наименьшими затратами и повышения эффективности использования. На первый взгляд может показаться, что проблема здесь отсутствует. Однако ключевой момент исследования заключается в определении для каждого конкретного предприятия оптимальной величины и структуры оборотных активов.

Необходимо отметить, что в настоящее время многим отечественным предприятиям свойственно ситуационное формирование и использование оборотных активов, которое не учитывает перспектив развития предприятия и носит стихийный характер, и зачастую просто сводится к приспособлению к тому или иному объему и структуре средств в обороте.

Для того, чтобы формирование и использование оборотных активов, было целенаправленным и предсказуемым необходима специальная финансовая политика управления оборотными активами.

Экономисты Н.Н. Бондина, И.А. Бондин и Ю.А. Незванкина [17] подчеркивают, что в современных условиях, когда отечественный аграрный сектор в целом только начинает преодолевать кризис, заметно возросла роль кредита в качестве источника формирования оборотных средств. Авторы отмечают, что особую актуальность эта проблема приобретает в условиях инфляционных процессов. При этом они указывают, что использование краткосрочного банковского кредита в качестве источника формирования оборотных средств в обоснованных рамках является существенным рычагом повышения экономической эффективности всего сельскохозяйственного производства в целом.

Несмотря на то, что предприятия привлекают кредиты, эффективность использования кредитных ресурсов определяют не многие. Это обусловлено, прежде всего, отсутствием квалифицированных специалистов в области финансового менеджмента, либо неэффективностью их работы.

2. Состояние организации управления оборотными активами в ООО «Хлеб» Липецкого района Липецкой области

2.1 Краткая экономическая характеристика ООО «Хлеб» Липецкого района Липецкой области

Исследуемое предприятие ООО «Хлеб» находится на территории с. Боринское, которое расположено от г. Липецка на расстоянии 18 км. В транспортном отношении предприятие обслуживается дорогой «Липецк - Воронеж».

ООО «Хлеб» с. Боринское Липецкого района Липецкой области зарегистрировано 1 января 2006 года. Учредителем общества является Липецкое районное потребительское общество (Липецкое райпо). При формировании уставного капитала участвовал его единственный учредитель – Липецкое райпо, номинальная стоимость которого составляет 10000 рублей – 100% уставного капитала. На момент государственной регистрации уставный капитал сформирован полностью и составлял 10000 рублей. Но в процессе производственно – коммерческой деятельности уставный капитал был увеличен до 50000 рублей. И в 2007 году хозяйство перерегистрировало его размер.

Исследуемое предприятие - ООО «Хлеб - является обществом с ограниченной ответственностью.

Предметом деятельности общества является производство хлебобулочных и кондитерских изделий.

Основным показателем, определяющим размер предприятия, является стоимость валовой продукции в сопоставимых ценах. К дополнительным показателям относятся : выручка от реализации продукции, чистая прибыль, среднегодовая стоимость основных производственных средств, среднесписочная численность работников. Показатели размера ООО «Хлеб» представлены в таблице 1.

Таблица

1.Основные показатели размера предприятия ООО «Хлеб» Липецкого района Липецкой области

| Показатели |

2007г. |

2008г. |

В среднем на 1 предприятие Липецкого района |

| Выручка от реализации товаров, продукции, работ и услуг, тыс. руб. |

35070 |

28571 |

65271 |

| Чистая прибыль, тыс. руб. |

678 |

-1747 |

3826 |

| Среднегодовая стоимость основных производственных средств, тыс. руб. |

587 |

793 |

15683 |

| Среднесписочная численность работников, чел. |

70 |

68 |

92 |

Из данных таблицы 1 видно, что ООО «Хлеб» относится к мелким предприятиям, так как по сравнению с другими предприятиями Липецкого района практически все показатели меньше, чем в среднем на одно предприятие. Выручка в ООО «Хлеб» имеет тенденцию к уменьшению и в 2008 году ее величина в 2,5 раза меньше средне регионального показателя. Кроме того в 2008 году исследуемое предприятие по итогам года получило убыток. Значительно ниже среднерайонных данных и показатель среднегодовой стоимости основных производственных средств, тоже самое можно сказать и по среднесписочной численности работников предприятия.

Как указывалось выше основная деятельность ООО «Хлеб» связана с производством хлебобулочных изделий.

В процессе финансового анализа используют систему оценочных показателей с целью оценки финансового состояния предприятия. Наибольшее распространение получили пять групп финансовых показателей.

1. Показателей финансовой устойчивости.

2. Измерители платежеспособности и ликвидности.

3. Показатели рентабельности (доходности).

4. Параметры деловой активности.

5. Показатели рыночной активности.

В таблице 2 приведены показатели, характеризующие платежеспособность ООО «Хлеб» Липецкого района Липецкой области.

Таблица 2. Показатели платежеспособности ООО «Хлеб» за 2006 – 2008 гг.

| Показатели |

Нормативное

значение

|

2006 год |

2007 год |

2008 год |

Отклонение, (+/-) |

| 2008 г. от 2006 г. |

2008 г. от 2007 г. |

| Коэффициент абсолютной ликвидности |

0,2 – 0,3 |

0,59 |

0,12 |

0,002 |

- 0,588 |

- 0,118 |

| Коэффициент срочной ликвидности |

0,7 – 0,9 |

0,6 |

0,9 |

0,8 |

+ 0,2 |

- 0,1 |

| Коэффициент текущей ликвидности |

1 - 2 |

0,8 |

1,03 |

0,9 |

+ 0,1 |

- 0,13 |

Из данных таблицы 2 можно сделать вывод, что если в 2006 году коэффициенты абсолютной ликвидности и срочной ликвидности находились в пределах нормативного значения, то показатель текущей ликвидности находился в размере ниже нормативного. В 2008 году по отношению к 2007 году, произошло снижение всех показателей ликвидности и их значение ниже нормативного. Поэтому исследуемое предприятие является неплатежеспособным. Причина заключается в том, что произошло увеличение увеличении краткосрочных обязательств предприятия и в результате образовался недостаток ликвидных оборотных активов, необходимых для их покрытия.

Относительные параметры финансовой устойчивости характеризуют степень зависимости предприятия от внешних инвесторов и кредиторов. Владельцы предприятия заинтересованы в оптимизации собственного капитала и минимизации заемных средств в общем объеме финансовых источников. Кредиторы оценивают финансовую устойчивость заемщика по величине собственного капитала и вероятности предотвращения банкротства.

Оценку финансовой устойчивости предприятия осуществляют с помощью достаточно большого количества финансовых коэффициентов. Расчетные значения основных коэффициентов ООО «Хлеб» представлены в таблице 3.

Таблица 3. Показатели финансовой устойчивости ООО «Хлеб» Липецкого района Липецкой области за 2006 – 2008 гг.

| Показатели |

Норматив |

2006 год |

2007 год |

2008 год |

| Коэффициент автономии |

|

0,17 |

0,1 |

- |

| Коэффициент маневренности |

0,3 – 0,5 |

0,6 |

0,3 |

- |

| Коэффициент финансовой зависимости |

0,4 – 0,7 |

5,02 |

9,38 |

- |

| Коэффициент обеспеченности собственными оборотными средствами |

0,3 – 0,5 |

0,11 |

0,03 |

- |

Из данных таблицы 3 видно, что в 2008 году практически все коэффициенты отсутствуют. Причиной тому послужило то, что в 2008 году ООО «Хлеб» утратил полностью собственный капитал и расчет показателей с участием этой категории стал невозможен. Следовательно исходя из этого можно сделать вывод, что ООО «Хлеб» финансово неустойчиво и находится в кризисном положении.

Финансовое положение организации, ее ликвидность и платежеспособность во многом зависят от эффективности использования ею своих средств, что отражается в показателях деловой активности Поэтому не мене важным для характеристики деятельности предприятия является анализ показателей деловой активности, которые приведены в таблице 4.

Таблица 4. Показатели деловой активности ООО «Хлеб» Липецкого района Липецкой области на 2006 – 2008 гг.

| Показатель |

2006 год |

2007 год |

2008 год |

Отклонение (+/-) |

| 2008 г. от 2006 г. |

2008 г. от 2007 г. |

| Коэффициент оборачиваемости оборотных активов |

2,8 |

1,9 |

1,3 |

- 1,5 |

- 0,6 |

| Коэффициент оборачиваемости запасов |

15,9 |

13,6 |

12,5 |

- 3,4 |

- 1,1 |

| Коэффициент оборачиваемости дебиторской задолженности |

7,5 |

3,3 |

1,6 |

- 5,9 |

-1,7 |

Данные таблицы 4 показывают, что в 2008 году произошло снижение коэффициента оборачиваемости оборотных активов по сравнению с 2007 годом и свидетельствует о том, что оборотные активы ООО «Хлеб» используются не эффективно, а также о снижении величины выручки, приходящейся на один рубль оборотных активов. Это снижение обусловлено тем, что в 2008 году снизилась скорость оборачиваемости запасов и дебиторской задолженности. Снижение оборачиваемости дебиторской задолженности указывает на рост дебиторской задолженности, так как готовая продукция продается в кредит.

В таблице 5 показаны показатели рентабельности ООО «Хлеб».

Таблица 5. Показатели рентабельности ООО «Хлеб» Липецкого района Липецкой области в 2006 – 2008 гг.

| Показатель |

2006г. |

2007 г. |

2008 г. |

| Рентабельность активов, % |

18,8 |

4,2 |

-6,99 |

| Рентабельность продаж, % |

11,97 |

4,1 |

0,02 |

| Рентабельность производства, % |

13,6 |

4,2 |

0,02 |

Из данных таблицы 5 видно, что все рассчитанные показатели рентабельности в анализируемом периоде имели тенденцию к снижению, что свидетельствует об ухудшении эффективности деятельности организации и о снизившейся эффективности использования имеющихся активов.

Таким образом ООО «Хлеб» Липецкого района Липецкой области можно охарактеризовать как финансово неустойчивое, неплатежеспособное предприятие, находящееся в кризисном состоянии.

Оборотные активы совершают полный кругооборот в течении одного производственно-коммерческого цикла: израсходованные материально-производственные запасы вместе с затратами труда и амортизаций основных средств формируют производственную себестоимость готовой продукции.

Состав оборотных активов зависит от характера производства, от организации производства, от отрасли, от технологии производства, от условий поставки сырья и материалов, от расчетно-финансовой дисциплины. Состав оборотных активов – это совокупность элементов, его образующих, а структура оборотных активов представляет собой соотношение отдельных элементов в общей его сумме. Структура оборотных активов изменяется во времени. Состояние, состав и структура производственных запасов, незавершенного производства и готовой продукции являются важным индикатором коммерческой деятельности предприятия.

Для разработки механизма управления оборотными активами необходимо, прежде всего, рассмотреть и проанализировать их состав и структуру в динамике с учетом основных особенностей производственной деятельности предприятия.

Так, размеры запасов сырья, материалов, полуфабрикатов определяются удаленностью и сбытовой политикой поставщиков, надежностью функционирования товаропроизводящей сети, широтой ассортимента используемых сырья, материалов, общей концепцией производства, ожиданиями менеджмента относительно будущего развития спроса, эффективностью функционирования складских служб, удаленностью складов от производственных цехов, видом используемого для доставки сырья, материалов, полуфабрикатов транспорта, частотой его использования, размерами контейнеров и т.д.

На размер незавершенного производства конкретного предприятия влияют: специфика производственного процесса, размеры цехов и планировка оборудования внутри них, виды используемого оборудования, скорость их переустановки для выпуска новой продукции, удаленность складских помещений, вид используемого транспорта и частота доставки комплектующих, процент брака и т.д.

Уровень запасов готовой продукции на складе определяется, прежде всего, философией используемой производственной системы. Если она носит упреждающий (спекулятивный) характер, что подразумевает прогнозирование будущего спроса и составление производственных планов на его основе, то без существенного накопления готовой продукции просто не обойтись. Если же система гибкая и способна быстро выпускать продукцию в ответ на заказ, то величина запасов готовой продукции чрезвычайно мала. Помимо этого, на уровень готовой продукции влияет природа спроса.

Размер дебиторской задолженности предприятия определяется объемами реализации, а также продуманностью и эффективностью администрирования кредитной политики. На ее величину также оказывают влияние состояние конкурентной среды (вид продукции, емкость рынка и др.), система расчетов на предприятии, уровень инфляции, соотношение дебиторской и кредиторской задолженности, а также величина сомнительной задолженности.

Средний уровень денежных средств предприятия зависит от рода деятельности, объемов операций, эффективности ее финансовой службы, а также от величины ежедневных денежных расходов и риска возникновения непредвиденных расходов.

Рассмотрим состав и структуру оборотных активов ООО «Хлеб» Липецкого района Липецкой области в 2006 – 2008 гг.

Таблица 6. Состав и структура оборотных активов ООО «Хлеб» Липецкого района Липецкой области в 2006 – 2008 гг.

| Показатели |

2006 г. |

2007 г. |

2008 . |

| Тыс. руб. |

% |

Тыс. руб. |

% |

Тыс. руб. |

% |

| 1 |

2 |

3 |

4 |

5 |

6 |

7 |

| Производственные оборотные активы |

2394 |

14,9 |

3214 |

15,27 |

1319 |

5,8 |

| в т. ч. Производственные запасы |

2374 |

14,8 |

3197 |

15,2 |

1319 |

5,8 |

| - расходы будущих периодов |

20 |

0,1 |

17 |

0,07 |

- |

- |

| Оборотные активы в сфере обращения |

13663 |

85,1 |

17830 |

84,73 |

21274 |

94,2 |

| в т. ч. – готовая продукция |

17 |

0,1 |

34 |

0,16 |

- |

- |

| - дебиторская задолженность |

13597 |

84,7 |

17781 |

84,5 |

21219 |

93,9 |

| - денежные средства |

49 |

0,3 |

15 |

0,07 |

55 |

0,3 |

| Итого |

16057 |

100 |

21044 |

100 |

22593 |

100 |

По данным таблиц 6 можно сделать вывод, что наибольший удельный вес в структуре оборотных активов занимает дебиторская задолженность. Ее удельный вес в 2006 году составил 84,7%, а в 2007 году – 84,5%, в 2008 году 93,9%. Имеющаяся структура оборотных активов указывает на не рациональную структуру оборотных активов и в целом не эффективную организацию оборотных активов. Значительным рост дебиторской задолженности в 2008 году по сравнению с 2006 годом (более чем в 3 раза), является отрицательной тенденцией и свидетельствует о необходимости выбора более эффективных форм расчетов. Кроме того, в составе дебиторской задолженности имеет место и долгосрочная дебиторская задолженность, что является признаком финансового неблагополучия ООО «Хлеб».

Оборотные активы формируются за счет различных ресурсов, отражающих чью-либо собственность: хозяйствующих субъектов, банков, кредиторов. Проанализируем структуру источников формирования оборотных средств.

Источники финансирования оборотных средств характеризуют постепенное или временное использование аграрными формированиями финансовых и кредитных ресурсов.

Основными источниками формирования оборотных активов служат собственные, заемные и привлеченные ресурсы.

Собственный оборотный капитал (СОК) играет наиболее важную роль в обеспечении текущей деятельности предприятия. Он отражает часть собственного капитала организации, вложенную в оборотные активы и постоянно находящихся в обороте. Формирование достаточной величины собственного оборотного капитала позволяет обеспечить имущественную и оперативную самостоятельность, а также финансовую устойчивость хозяйствующего субъекта.

СОК = Собственный капитал (III раздел б/б) +Долгосрочные обязательства (IV раздел б/б) - Внеоборотные активы (I раздел б/б)

СОК2006=2852+0-1113 = 1739 тыс.руб

СОК2007=2182+0-1616 = 566 тыс. руб

СОК2008=-635+0+(-2911) = - 3546 тыс. руб.

Расчеты показали, что СОК в 2007 году стал ниже по сравнению с 2006 годом на 1173 тыс.руб. и составил 566 тыс.руб. В 2008 году собственный капитал полностью утрачен и СОК уже имеет отрицательное значение.

Рассмотрим состав и структуру источников средств предприятия в таблице 7.

Таблица 7. Структура источников формирования оборотных средств ООО «Хлеб» на 2006 – 2008гг.

| Показатели |

2006 г. |

2007 г. |

2008 г. |

| Тыс. руб. |

% |

Тыс. руб. |

% |

Тыс. руб. |

% |

| 1 |

2 |

3 |

4 |

5 |

6 |

7 |

| Собственные источники формирования оборотных активов |

1739 |

12,83 |

566 |

2,69 |

-3546 |

-15,7 |

| Заемные источники |

8540 |

51,19 |

14938 |

70,98 |

19086 |

84,5 |

| Привлеченные источники |

5778 |

35,98 |

5540 |

26,33 |

7053 |

31,2 |

| Итого |

16057 |

100 |

21044 |

100 |

22593 |

100 |

По данным таблицы 8 можно сделать вывод о том, что формирование оборотных активов осуществляется преимущественно за счет заемных и привлеченных источников, что свидетельствует о большом риске банкротства.

Финансово-эксплуатационные потребности (ФЭП) представляют собой не денежные оборотные активы, сформированные за счет собственных и заемных средств. ФЭП определяют как разность между материально-производственными запасами, затратами и дебиторской задолженностью, с одной стороны, и величиной кредиторской задолженности - с другой. Рассмотрим значение ФЭП в исследуемом хозяйстве.

ФЭП2006 = 2411+106+5091-5778 =1830 тыс. руб.

ФЭП2007 = 3248+106+15503-5540 =13317 тыс. руб.

ФЭП2008 = 1319+106+21119-7053 =15491тыс. руб.

Величина ФЭП ООО «Хлеб» в 2006 – 2008 гг. положительная, это свидетельствует о том, что имеется потребность в дополнительных финансовых ресурсах. Причем наблюдается постоянный рост ФЭП. Потребность в финансовых ресурсах в 2008 году увеличилась в 8,5 раз. Все это свидетельствует о неэффективной работе предприятия.

Большое внимание на состояние оборотных активов оказывает их оборачиваемость. В таблице 8 приведены показатели эффективности использования оборотных активов.

Таблица 8. Эффективность использования оборотных активов ООО «Хлеб» Липецкого района Липецкой области в 2006 – 2008 гг.

| Показатель |

2006 год |

2007 год |

2008 год |

Отклонение

(+/-)

|

| 2008 г. от 2006 г. |

2008 г. от 2007 г. |

| Коэффициент оборачиваемости оборотных активов |

2,8 |

1,9 |

1,3 |

- 1,5 |

- 0,6 |

| Продолжительность одного оборота оборотных активов в днях |

129 |

192 |

281 |

+152 |

+ 89 |

| Коэффициент оборачиваемости запасов |

15,9 |

13,6 |

12,5 |

- 3,4 |

- 1,1 |

| Продолжительность оборачиваемости запасов в днях |

23 |

27 |

30 |

+ 7 |

+ 3 |

| Коэффициент оборачиваемости ДЗ |

7,5 |

3,3 |

1,6 |

- 5,9 |

-1,7 |

| Продолжительность оборота ДЗ в днях |

49 |

111 |

229 |

+ 180 |

+ 118 |

| Коэффициент оборачиваемости готовой продукции |

1770,7 |

1375,3 |

- |

-1770,7 |

-1375,3 |

| Коэффициент оборачиваемости кредиторской задолженности |

8,0 |

6,2 |

4,5 |

- 3,5 |

- 1,7 |

| Продолжительность одного оборота кредиторской задолженности |

46 |

59 |

82 |

+ 36 |

+ 23 |

| Коэффициент оборачиваемости общей задолженности |

3,2 |

2,0 |

1,7 |

-1,5 |

- 0,3 |

| Коэффициент оборачиваемости привлеченного финансового капитала |

7,8 |

6,2 |

4,1 |

- 3,7 |

- 2,1 |

| Продолжительность операционного цикла |

72 |

138 |

259 |

+ 187 |

+ 121 |

| Продолжительность финансового цикла |

26 |

79 |

177 |

+ 151 |

+ 98 |

Эффективность использования оборотных средств во многом зависит от правильного определения потребности в оборотных средствах и их обеспечения ими, а также эффективность использования оборотных активов тем выше, чем выше коэффициент оборачиваемости.

Исходя из данных таблицы 8 можно сделать выводы о снижении эффективности использования оборотных активов Так в 2008 году произошло снижение всех коэффициентов оборачиваемости оборотных активов: коэффициент оборачиваемости оборотных активов снизился в 2008 году на 1,5 оборота по сравнению с 2006 годом и свидетельствует о снижении количества выручки, которую приносит один рубль оборотных активов. Снижение коэффициента оборачиваемости запасов в 2008 году на 3,4 оборота по сравнению с 2006 годом говорит о замедлении скорости их оборота. Снижение оборачиваемости дебиторской показывает увеличение продаж в кредит, что является крайне негативной тенденцией, так как из хозяйственного оборота отвлечены средства.

Одним из элементов управления оборотными активами является обоснованная политика управления текущими активами и текущими пассивами предприятия. Политику управления, которой придерживается исследуемое предприятие можно определить по данные таблицы 9.

Таблица 9. Признаки и результаты политики управления текущими активами и текущими пассивами ООО «Хлеб» в 2008 г.

| Показатели |

Результаты |

Тип политики |

| Общая сумма активов, тыс. руб. |

25504 |

Агрессивная |

| Оборотные активы, тыс. руб. |

22593 |

| Выручка от реализации, тыс. руб. |

28571 |

| Доля оборотных активов в общих активах, % |

88,5 |

| Период оборачиваемости, дни |

281 |

| Удельный вес заемных источников в общей сумме пассивов, % |

74,8 |

Агрессивная |

| Удельный вес заемных и привлеченных источников в общей сумме пассивов, % |

102,5 |

Данные таблицы 9 позволяют сделать вывод, что предприятие придерживается агрессивной политики управления текущими активами и текущими пассивами предприятия.

Определим по этим данным тип комплексной политики управления оборотными активами и текущими пассивами ООО «Хлеб».

Таблица 10. Положение ООО «Хлеб» на матрице выбора политики комплексного оперативного управления текущими активами и текущими пассивами в 2008 году

| Тип политики управления текущими пассивами |

Тип политики управления оборотными активами |

| Консервативная |

Умеренная |

Агрессивная |

| Агрессивная |

Не сочетается |

Умеренная |

Агрессивная

ООО «Хлеб»

|

| Умеренная |

Умеренная |

Умеренная |

Умеренная |

| Консервативная |

Консервативная |

Умеренная |

Не сочетается |

Таким образом ООО «Хлеб» придерживается агрессивной комплексной политики управления оборотными активами и текущими пассивами.

Для повышения эффективности оборотных активов предприятия, на наш взгляд, необходима другая финансовая политика по отношению к формированию оборотных активов.

2.3 Управление запасами

Рациональная организация производственных запасов является важным условием повышения эффективности использования оборотных средств. Основные пути сокращения производственных запасов сводятся к их рациональному использованию; ликвидации сверхнормативных запасов материалов; совершенствованию нормирования; улучшению организации снабжения, в том числе путем установления четких договорных условий поставок и обеспечения их выполнения, оптимального выбора поставщиков, налаженной работы транспорта. Важная роль принадлежит улучшению организации складского хозяйства.

Эффективное управление запасами позволяет снизить продолжительность производственного и всего операционного цикла, уменьшить текущие затраты на их хранение, высвободить из текущего хозяйственного оборота часть финансовых средств, реинвестируя их в другие активы. Обеспечение этой эффективности достигается за счет разработки и реализации специальной финансовой политики управления запасами.

Политика управления запасами представляет собой часть общей политики управления оборотными активами предприятия, заключающейся в оптимизации общего размера и структуры запасов товарно-материальных ценностей, минимизации затрат по их обслуживанию и обеспечении эффективного контроля за их движением. Цель такого управления -обеспечение бесперебойного процесса производства и продаж продукции при минимизации вложений в запасы.

Разработка политики управления запасами охватывает ряд последовательно выполняемых этапов работ, которые приведены на рис. 2.

|

Этапы формирования политики управления запасами |

|

| Анализ запасов товарно-материальных ценностей в предшествующем периоде |

| Определение целей формирования запасов |

| Оптимизация размера основных групп текущих запасов |

| Оптимизация общей суммы запасов товарно-материальных ценностей, формируемых за счет оборотного капитала |

| Построение эффективных систем контроля за движением запасов на предприятии |

Рис. 2. Этапы формирования политики управления запасами.

Рассмотрим состав, структуру и эффективность использования запасов в составе оборотных активов ООО «Хлеб» за 2006 – 2008 гг.

Таблица 11. Состав и структура запасов в составе оборотных активов ООО «Хлеб» Липецкого района Липецкой области за 2006 – 2008 гг.

| Наименование |

2006 |

2007 |

2008 |

Отклонение, тыс. руб. (+/-) |

| тыс. руб. |

% |

тыс. руб. |

% |

тыс. руб. |

% |

| Запасы: |

2411 |

100 |

3248 |

100 |

1319 |

100 |

-1929 |

| Сырье, материалы и др. |

2374 |

98,5 |

3197 |

98,4 |

1319 |

100 |

-1878 |

| Готовая продукция |

17 |

0,7 |

34 |

1,1 |

- |

- |

-34 |

| Расходы будущих периодов |

20 |

0,8 |

17 |

0,5 |

- |

- |

-17 |

Анализируя данные таблицы 11 можно сделать вывод о том, что в 2008 году произошло значительное снижение размера запасов, по сравнению с прошлым годом на 1929 тыс. руб.

Таблиц 12. Эффективность использования запасов в составе оборотных активов ООО «Хлеб» Липецкого района Липецкой области в 2006 – 2008 гг.

| Показатели |

2006 |

2007 |

2008 |

Отклонение от прошлого года (+/-) |

| Коэффициент оборачиваемости запасов: |

15,9 |

13,6 |

12,5 |

- 1,1 |

| Коэффициент оборачиваемости сырья, материалов |

16,2 |

12,1 |

12,7 |

+0,6 |

| Коэффициент оборачиваемости готовой продукции |

2258,8 |

989,5 |

- |

-1269,3 |

| Продолжительность одного оборота запасов в днях: |

23 |

27 |

30 |

+ 3 |

| Продолжительность одного оборота сырья, материалов в днях |

23 |

27 |

30 |

+3 |

| Продолжительность одного оборота готовой продукции в днях |

0,2 |

0,3 |

- |

-0,3 |

Из данных таблицы 12 можно сделать выводы об эффективности использования запасов в исследуемом предприятии. Так в 2008 году произошло снижение коэффициента оборачиваемости запасов на 1,1 оборота, по сравнению с прошлым годом. Это свидетельствует о снижении скорости реализации запасов. В свою очередь, рост продолжительности одного оборота запасов в днях в 2008 году день на 3 дня, по сравнению с прошлым годом, говорит об увеличении периода времени нахождения денежных средств в запасах. Все это является отрицательным моментом в деятельности предприятия.

Важнейшим элементом управления запасами является научно обоснованная оптимизация их объемов. В этих целях решаются задачи по минимизации затрат, авансируемых в указанные виды запасов товарно-материальных ценностей.

Правильное исчисление этой потребности имеет большое экономическое значение, так как устанавливается постоянно необходимая минимальная сумма собственных оборотных средств, обеспечивающая устойчивое финансовое состояние предприятия.

Управление запасами может осуществляться с применением различных методов. Одним из таких методов является нормирование оборотных средств.

Нормирование оборотных средств осуществляется на каждом предприятии в строгом соответствии со сметами затрат на производство и непроизводственные нужды, бизнес-планом, отражающим все стороны коммерческой деятельности. Тем самым обеспечивается взаимосвязь производственных и финансовых показателей, столь необходимая для успешного предпринимательства.

В процессе нормирования оборотных средств разрабатываются нормы и нормативы. Норма оборотных средств – это относительная величина соответствующая минимальному, экономически обоснованному объему запасов товарно-материальных ценностей, устанавливаемая, как правило, днях. Нормы оборотных средств зависят от норм расхода материалов в производстве, норм износостойкости запасных частей и инструментов длительности производственного цикла, условий снабжения и сбыта, временно придания некоторым материалам определенных свойств, необходимых для производственного потребления, и других факторов.

Нормирование оборотных средств должно обеспечить оптимальную величину всех составных элементов оборотных активов.

Норматив оборотных средств – это минимально необходимая сумма денежных средств, обеспечивающая предпринимательскую деятельность предприятия. Нормативы оборотных средств определяются с учетом потребности в средствах как для основной деятельности, так и для капитального ремонта, осуществляемого собственниками силами, жилищно-коммунального хозяйства, подсобных вспомогательных и других хозяйств, не состоящих на самостоятельном балансе.

Потребность в оборотных активах для каждого предприятия определяется при составлении финансового плана, т.о. величина норматива не является величиной постоянной. Размер собственных оборотных средств зависит от объема производства, условий снабжения и сбыта, ассортимента производимой продукции, применяемых форм расчетов.

Существует несколько методов расчета нормативов собственных оборотных средств: метод прямого счета, аналитический и коэффициентный методы.

Метод прямого счета является наиболее точным, обоснованным, но вместе с тем довольно трудоемким. Он основан на определении частных нормативов собственных оборотных средств по каждому виду нормируемых оборотных активов. На основе частных нормативов определяется совокупный норматив собственных оборотных средств.

Процесс нормирования включает следующие этапы:

1. Разработку норм запаса по отдельным видам товарно – материальных ценностей всех элементов нормируемых оборотных средств;

2. Разработка норм запаса по видам оборотных активов (в днях), Ндн;

3. Расчет однодневного расхода (в руб.), Родн;

4. Расчет частных нормативов по каждому элементу оборотных средств, Ндн × Родн;

5. Расчет совокупного норматива по собственным нормируемым оборотным средствам;

6. Расчет планового прироста (+), снижения (-) собственных оборотных средств;

7. Расчет источников покрытия планового прироста совокупного норматива за год

Различают совокупный норматив (общую сумму оборотных средств) и частные нормативы (размеры средств по соответствующим видам оборотных средств).

Частный норматив по отдельному элементу собственных оборотных средств (Нэл.ос) рассчитывается по схеме:

Нэл.ос = Норма запаса, дн × Однодневный расход,

Однодневный расход сырья, выпуск готовой продукции, расходы на производство рассчитываются не по кварталу с максимальным объемом работ, а по кварталу с минимальным объемом работ

Совокупный норматив оборотных средств (Wос), определением которого завершается процесс нормирования оборотных средств на предприятии, рассчитывается как сумма частных нормативов и определяется либо планируемый прирост норматива (если сумма на конец года выше, чем на начало), либо снижение совокупного норматива.

Трудоемкость нормирования собственных оборотных средств методом прямого счета препятствует его широкому использованию. В практике хозяйствования предприятий чаще применяется расчетно–аналитический или коэффициентный метод определения потребности в собственных оборотных средствах.

Расчетно-аналитический (опытно - статистический) метод предполагает укрупненный расчет собственных оборотных средств в размере их средне фактических остатков. Данный метод позволят определить совокупный норматив собственных оборотных средств по опыту прошлых лет.

Коэффициентный метод основан на принципе рационального размещения собственного капитала во внеоборотных и оборотных активах для поддержания финансовой устойчивости предприятия. В этом случае потребность в собственных оборотных средствах рассчитывается на основе приемлемых значений коэффициента маневренности собственного капитала или коэффициента обеспеченности собственным оборотным капиталом.

По мере развития рыночных отношений и укрепления расчетно – платежной дисциплины значение нормирования оборотных средств усиливается. Наличие достаточных оборотных активов обеспечивает предприятиям расширенное воспроизводство, модернизацию и структурную перестройку. В связи с этим возникаем необходимость повышения качества расчетов, установления прогрессивных, экономически обоснованных норм и нормативов оборотных средств.

Следует отметить, что на предприятии ООО «Хлеб» не осуществляются расчеты нормативов производственно – материальных запасов, т. к. отказ от нормирования оборотных активов, является одной из причин кризиса производства и расчетно-платежной дисциплины.

При управлении запасами известен такой принцип при закупке запасов как «точно во время». Используется он для сокращения или устранения запасов. Предусматривается наличие нужного материала в соответствующем товарно-распределительном центре в требуемое время и доставка его на следующий день после заказа, причем в хорошем состоянии и без потерь.

Принцип «точно во время» предполагает наличие нескольких надежных поставщиков на длительный срок с гарантией высокого качества обслуживания. Тесное сотрудничество между производителями и поставщиками предусматривает совместную работу в проектировании изделия, обеспечении контроля качества и стабилизированных графиков производства.

ООО «Хлеб» не использует принцип «точно во время», хотя при этом предприятие несет дополнительные издержки по хранению производственных запасов, связанные со складскими расходами, с порчей, а также с омертвлением денежных средств, которые вложены в запасы, в то время как они могли бы быть инвестированы, например, в ценные бумаги с целью получения процентного дохода.

Оптимизация размера основных групп текущих запасов связана с предварительным разделением всей совокупности запасов товарно-материальных ценностей на два основных вида – производственные запасы (запасы сырья, материалов и полуфабрикатов) и запасы готовой продукции. В разрезе каждого из этих видов выделяются запасы текущего хранения – постоянно обновляемая часть запасов, формируемых на регулярной основе и равномерно потребляемых в процессе производства продукции или ее реализации покупателям.

Для оптимизации размера текущих запасов товарно-материальных ценностей используется ряд моделей, среди которых наибольшее распространение получила «Модель экономически обоснованного размера заказа». Она может быть использована для оптимизации размера, как производственных запасов, так и запасов готовой продукции.

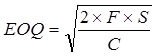

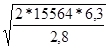

Математически Модель EOQ выражается следующей принципиальной формулой:

, где (1) , где (1)

F– затраты по размещению заказа;

S– потребность в запасах за некоторый период;

C– затраты по хранению 1 партии заказа.

Управление запасами включает в себя определение приемлемой системы их контроля. Существует много систем, от самых простых до чрезвычайно сложных, которые применяются в зависимости от размера предприятий и характера запасов. Целесообразно применять метод АВС, согласно которому производственные запасы делятся на три категории по степени важности отдельных видов в зависимости от их удельной стоимости:

· категория А включает ограниченное количество наиболее ценных видов ресурсов, которые требуют постоянного и скрупулезного учета и контроля (возможно даже ежедневного). Для этих ресурсов обязателен расчет оптимального размера заказа;

· категория В составлена из менее дорогостоящих видов запасов, которые проверяются при ежемесячной инвентаризации; для запасов этой категории, как и категория А, приемлема методика определения оптимального размера заказа;

· категория С включает широкий ассортимент оставшихся малоценных видов производственных запасов, закупаемых обычно в большом количестве.

Метод АВС позволяет сосредоточиться на контроле наиболее важных видов запасов категорий А и В (категории С уделяется меньше внимания) и тем самым сэкономить время, ресурсы и повысить эффективность управления запасами.

Предприятию необходимо больше уделять внимание построению эффективных систем контроля за движением запасов. Основной задачей таких контролирующих систем, является своевременное размещение заказов на пополнение запасов и вовлечение в хозяйственный оборот излишне сформированных их видов. В процессе разработки политики управления запасами должны быть заранее предусмотрены меры по ускорению вовлечения в оборот сверхнормативных запасов. Это обеспечивает высвобождение части финансовых ресурсов, а также снижение размера потерь товарно – материальных ценностей в процессе их хранения.

Однако уровень контроля за движением запасов в ООО «Хлеб» находится не на должном уровне.

2.4 Управление дебиторской задолженностью

Целью управления дебиторской задолженностью является минимизация средств отвлекаемых в дебиторскую задолженность.

Современный этап экономического развития страны характеризуется значительным замедлением платежного оборота, вызывающим рост дебиторской задолженности на предприятиях. Важной задачей финансового менеджмента является эффективное управление дебиторской задолженностью, направленное на оптимизацию общего ее размера и обеспечение своевременной инкассации долга.

В современной хозяйственной практике дебиторская задолженность классифицируется по следующим видам (рис. 3).

| Виды дебиторской задолженности предприятия |

|

Дебиторская задолженность за товары, работы, услуги, срок оплаты которых не наступил |

| Дебиторская задолженность за товары, работы, услуги, неоплаченные в срок |

| Дебиторская задолженность по векселям полученным |

| Дебиторская задолженность по расчетам с бюджетом |

| Дебиторская задолженность по расчетам с персоналом |

Прочие виды дебиторской задолженности Прочие виды дебиторской задолженности |

Рис. 3 . Состав основных видов дебиторской задолженности предприятия.

Среди перечисленных видов наибольший объем дебиторской задолженности предприятий приходится на задолженность покупателей за отгруженную продукцию. В общей сумме дебиторской задолженности на расчеты с покупателями приходится 80-90%. Поэтому управление дебиторской задолженностью на предприятии связано в первую очередь с оптимизацией размера и обеспечением инкассации задолженности покупателей по расчетам за реализованную продукцию. В целях эффективного управления этой дебиторской задолженностью на предприятиях должна разрабатываться и осуществляться особая финансовая политика управления дебиторской задолженностью.

Формирование политики управления дебиторской задолженностью предприятия осуществляется по следующим основным этапам (рис. 4).

| Этапы формирования политики управления дебиторской задолженностью |

|

Анализ дебиторской задолженности предприятия в предшествующем периоде |

|

| Формирование принципов кредитной политики по отношению к покупателям продукции |

|

| Определение возможной суммы оборотного капитала, направляемого в дебиторскую задолженность по товарному и потребительскому кредиту. |

|

| Формирование системы кредитных условий |

|

| Формирование стандартов оценки покупателей и дифференциация условий предоставления кредита |

|

| Формирование процедуры инкассации дебиторской задолженности |

|

| Обеспечение использования на предприятии современных форм рефинансирования дебиторской задолженности |

|

|

Построение эффективных систем контроля за движением и своевременной инкассацией дебиторской задолженности |

Рис. 4. Основные этапы формирования политики управления дебиторской задолженностью предприятия.

Политика управления дебиторской задолженностью представляет собой часть общей политики управления оборотными активами и маркетинговой политики предприятия, направленной на расширение объема реализации продукции и заключающейся в оптимизации общего размера этой задолженности и обеспечении своевременной ее инкассации.

Управление дебиторской задолженностью непосредственно влияет на прибыльность предприятия и определяет кредитную политику, пути ускорения востребования долгов и уменьшения безнадежной задолженности, а также выбор условий продажи, обеспечивающих гарантированное поступление денежных средств.

На уровень дебиторской задолженности влияют следующие факторы:

- оценка и классификация клиентов в зависимости от вида продукции, объема закупок, платежеспособности, истории кредитных отношений и условий оплаты;

- контроль расчетов с дебиторами, оценка реального состояния дебиторской задолженности;

- анализ и планирование денежных потоков с учетом коэффициентов инкассации.

Таблица 13. Состав и структура дебиторской задолженности ООО «Хлеб» Липецкой области Липецкой области за 2006 – 2008 гг.

| Наименование |

2006 |

2007 |

2008 |

Отклонение, тыс. руб. (+/-) |

| Тыс. руб. |

% |

тыс. руб. |

% |

тыс. руб. |

% |

| Дебиторская задолженность (платежи по которой ожидаются более чем через 12 месяцев после отчетной даты) |

106 |

2,04 |

106 |

0,7 |

106 |

0,5 |

- |

| Дебиторская задолженность (платежи по которой ожидаются в течение 12 месяцев после отчетной даты): |

5091 |

97,96 |

15503 |

99,3 |

21113 |

99,5 |

+5610 |

| Покупатели и заказчики |

505 |

9,9 |

6587 |

42,9 |

17243 |

81,3 |

+10656 |

| Прочие дебиторы |

4586 |

88,06 |

8916 |

56,4 |

3870 |

18,2 |

-5046 |

| Итого |

5197 |

100 |

15609 |

100 |

21219 |

100 |

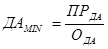

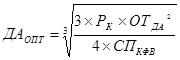

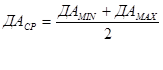

+5610 |