Введение

Переход к рыночной экономике сопровождается модернизацией всей финансовой системы Российской Федерации. В наибольшей степени это относится к её центральному звену – бюджету. Из бюджета постепенно выделились внебюджетные фонды, среди которых основное место заняли социальные фонды.

Внебюджетные фонды представляют собой одно из звеньев финансовой системы. С их помощью осуществляется перераспределение национального дохода по инициативе и в интересах органов государственной власти. Специфика внебюджетных социальных фондов – четкое закрепление за ними доходных источников и, как правило, строго целевое использование их средств.

Внебюджетные фонды, существующие и функционирующие на данный момент в российской финансовой системе, имеют на неё огромное влияние. Так, финансовые средства, которыми располагают государственные внебюджетные фонды, вполне сопоставимы по размеру с федеральным бюджетом.

Согласно Бюджетному Кодексу Российской Федерации: государственный внебюджетный фонд– это фонд денежных средств, образуемый вне федерального бюджета и бюджетов субъектов Российской Федерации и предназначенный для реализации конституционных прав граждан на пенсионное обеспечение, социальное страхование, социальное обеспечение в случае безработицы, охрану здоровья и медицинскую помощь и имеющий строго целевое назначение. Объектом исследования в настоящей работе выступает социальная функция Пенсионного фонда Российской Федерации.

Расходы и доходы (бюджет) государственных внебюджетных фондов утверждаются законодательными (представительными) органами в форме закона (решения) аналогично закону (решению) об утверждении государственного бюджета. Формируются государственные внебюджетные фонды в порядке, установленном федеральным законом, в основном за счет обязательных отчислений, уплачиваемых юридическими и физическими лицами. Средства государственных внебюджетных фондов находятся в государственной собственности.

В настоящее время принципы формирования, расходования, управления внебюджетными фондами регламентируются БК РФ; порядок составления, утверждения бюджетов государственных внебюджетных фондов, составления и утверждения отчетов об их исполнении регулируется нормами бюджетного процесса РФ. Исполнение бюджетов государственных внебюджетных фондов осуществляется Федеральным казначейством Российской Федерации.

В современных условиях наряду с бюджетом вновь повышается значение внебюджетных фондов, увеличивается объем этих фондов. Внебюджетные фонды имеют ряд особенностей и преимуществ:

- у органов государственной власти появляются дополнительные средства для вмешательства в хозяйственную жизнь и финансовой поддержки предпринимательства, особенно в условиях нестабильной экономики;

- строго целевое использование средств этих фондов обеспечивает более эффективный контроль, так как их автономность от бюджета и предназначение требуют особого внимания;

- возможность использования для покрытия бюджетного дефицита при определенных условиях – наличии активного сальдо.

Бюджетный Кодекс Российской Федерации включает в число государственных внебюджетных фондов Российской Федерации: Пенсионный фонд Российской Федерации; Фонд социального страхования Российской Федерации; Федеральный фонд обязательного медицинского страхования;

Пенсионный фонд имеет огромное влияние на экономику страны, так как главной целью его является – обеспечить заработанный человеком уровень жизненных благ путем перераспределения средств во времени и в пространстве – где бы человек ни жил, он своим трудом и прошлыми социальными отчислениями гарантирует себе определенный прожиточный уровень в будущем.

Пенсионный фонд своими средствами обеспечивает выплату ежемесячных пособий, пенсий людям которые в силу определенных обстоятельств не могут обеспечить свое проживание, в том числе пенсионеров. Так, средства расходуются на выплаты государственных пенсий, пенсий инвалидам, венным, компенсации пенсионерам, пособий для детей в возрасте от 1,5 до 6 лет и на многие другие социальные цели. Таким образом определяется его важное социальное значение.

Для рядового гражданина страны процедура макроэкономического планирования и формирования сбалансированного бюджета кажется весьма далекой от его повседневных нужд и забот. А между тем вся текущая жизнь любого сколь-нибудь серьезного финансового учреждения, а тем более столь сложного и социально значимого, как Пенсионный фонд РФ, непосредственно зависит от того, насколько экономически обосновано и правильно были определены соответствующие бюджетный параметры.

Пенсионный фонд РФ должен обеспечивать сбор страховых взносов, необходимых для финансирования выплат государственных пенсий, полнее используя в этих целях данные ему права, так как начиная с 1995 года доходов Пенсионного фонда от страховых взносов не хватает для обеспечения его расходов и для выплаты пенсий требуются дотации из федерального бюджета. Выплачиваемые пенсионные пособия все меньше отвечают своему социально-экономическому значению – обеспечивать достойный уровень жизни людям не имеющим трудовых доходов. Таким образом, можно сделать вывод, что выполнение социальных целей государства является основной задачей Пенсионного фонда РФ, и что такая задача только ему под силу, так как бюджет Российской Федерации не справляется даже с собственными задачами и переложение такой задачи на его плечи оказалось бы непосильной ношей для него.

Целью дипломной работы является анализ роли Пенсионного фонда в решении социальных задач.

Для реализации поставленной цели, по мнению автора, необходимо решить следующие задачи:

- проследить развитие государственного пенсионного обеспечения в России;

- рассмотреть работу Пенсионного фонда по финансированию пенсионных выплат;

- провести анализ показателей пенсионного обеспечения населения.

- определить задачи, возложенные на Пенсионный фонд государством в этой области;

- показать возможные пути реформирования пенсионной системы Российской Федерации;

- оценить значение персонифицированного учета в новой системе пенсионного страхования граждан.

В качестве теоретической базы дипломной работы были использованы работы ведущих специалистов в области пенсионного обеспечения, а также широкий ряд нормативных актов Российского пенсионного законодательства.

Кроме того, были внимательно изучены и переработаны публикации периодической печати, в том числе в специализированных изданиях, посвящённые данной теме.

1. Пенсионный фонд Российской Федерации: его становление и задачи деятельности

1.1 История возникновения и развития пенсионного страхования в России

Государственное пенсионное страхование в России зародилось в начале двадцатого века, что было гораздо позднее, чем в большинстве развитых стран. В своем развитии оно охватило только небольшую часть населения России, только высшие слои населения могли пользоваться им. Но после революции 1917 года оно было практически отменено.

Однако по прошествии переходного периода экономической нестабильности социалистическое государство начало создавать принципиально новую пенсионную систему, основанную на принципах конституционно гарантированного государством пенсионного обеспечения по старости, которая была введена в 1927 году. Действовавшая в СССР система пенсионного обеспечения функционировала в рамках общей системы социального обеспечения и социального страхования, которая предусматривала не только выплаты пенсий и пособий различных видов, но и различные формы социального, медицинского, санаторно-курортного обслуживания трудящихся, содержание и обслуживание престарелых и нетрудоспособных.

В соответствии с Конституцией СССР все граждане имели право на материальное обеспечение в старости, в случае болезни, полной или частичной утраты нетрудоспособности, а также потери кормильца. Это право реализовывалось путем общего социального обеспечения служащих и колхозников пособиями по временной нетрудоспособности и выплатой за счет государства и колхозов пенсий по возрасту, инвалидности и по случаю потери кормильца, другими формами социального обеспечения.

Хотя данная пенсионная система входила в так называемую систему социального страхования, она не содержит экономических признаков системы государственного пенсионного страхования, которые наиболее наглядно выражаются в базовых принципах государственного пенсионного страхования. Однако несмотря на многочисленные экономические недостатки, данная система имела одно важное преимущество – она обеспечивала абсолютно всем категориям граждан минимально необходимый прожиточный уровень. Поэтому пенсионная система до 1990 г. носила определение – государственное пенсионное обеспечение. Средства на государственное пенсионное обеспечение, как и другие средства на государственное социальное страхование, аккумулировались в бюджете государственного социального страхования, который в свою очередь, входил в государственный бюджет страны. Таким образом, эта пенсионная система была основана на консолидированной программе финансирования выплаты пенсий и полностью зависела от сбалансированности государственного бюджета страны. Бюджет пенсионного обеспечения являлся составной частью государственного бюджета СССР и был включен в него как по доходам, так и по расходам.

Учитывая относительно низкие уровни пенсионного обеспечения и достаточно стабильные темпы экономического развития рассматриваемого периода, нужно отметить сбалансированность бюджета социального страхования. В тот период только в 1956 году впервые была представлена дотация из государственного бюджета на социальное страхование. Она была направлена на покрытие существенно возросших расходов на выплату пенсий неработающим пенсионерам из числа рабочих и служащих, и членов их семей, в связи с введением в действие Закона от 14.07.56 г. «О государственных пенсиях», значительно расширившего круг лиц, имеющих право на получение пенсии, и увеличившего размер пенсии по отдельным группам пенсионеров в два раза.

Важным этапом формирования цивилизованной программы государственного пенсионного страхования следует рассматривать середину шестидесятых годов, когда с 1 января 1965 г. государство установило право на получение пенсий колхозниками в период наступления соответствующего возраста, получения инвалидности либо по случаю потери кормильца. Систематическое повышение уровня пенсионного обеспечения трудящихся, увеличение числа пенсионеров обусловили возрастание в дальнейшем поступлений из государственного бюджета в фонд государственного социального страхования. Поскольку взносы на социальное страхование не покрывали все расходы этой системы, недостающая часть, поступавшая из союзного бюджета, постоянно возрастала и в 80-е годы составила около 60% бюджета социального страхования

Пенсии по государственному социальному страхованию представляли собой гарантированные ежемесячные денежные выплаты, размер которых, как правило, соизмерялся с прошлым заработком. В зависимости от события, при наступлении которого предоставлялось пенсионное обеспечение по социальному страхованию, в законодательстве указанного периода выделялись пенсии по возрасту, по инвалидности, по случаю потери кормильца на общих и льготных условиях, за выслугу лет.

Материальное обеспечение инвалидов войны, с детства и от рождения осуществлялось за счет средств союзного бюджета, бюджетов союзных республик. Военнослужащие рядового, сержантского и старшинского состава срочной службы имели право на пенсию в случае инвалидности, а их семьи – в случае потери кормильца. Пенсии этим категориям получателей назначались независимо от продолжительности военной службы и предшествовавшей работы военнослужащего.

Пенсионное обеспечение генералов, адмиралов, офицеров, военнослужащих рядового, сержантского и старшинского состава сверхсрочной службы и приравненных к ним лиц, а также их семей осуществлялось в особом порядке, установленном Советом Министров СССР, за счет сметы Министерства обороны СССР.

Пенсионное обеспечение работников науки по условиям и размерам отличалось от пенсионного обеспечения других категорий работников и регулировалось специальным Положением о пенсионном обеспечении работников науки, которое в то же время не исключало возможности получения работником науки или членом его семьи пенсии по общему пенсионному законодательству.

Часть средств союзного бюджета передавалась в виде дотации централизованному союзному фонду социального обеспечения колхозников. За счет средств союзного бюджета выплачивались также и персональные пенсии союзного значения. За счет республиканских бюджетов выплачивались персональные пенсии республиканского значения. За счет местных бюджетов и бюджетов автономных республик выплачивались пенсии инвалидам войн и их семьям, персональные пенсии местного значения, пенсии работникам науки.

Полноправное пенсионное обеспечение колхозников было введено только в 1965 г. Законом о пенсиях и пособиях членам колхозов, что положило начало системе обеспечения колхозников пенсиями.

В 1969 году в стране была введена единая система социального страхования колхозников. Пенсионное обеспечение членов колхозов осуществлялось непосредственно из Централизованного союзного фонда социального обеспечения колхозников, формировавшегося за счет отчислений колхозов от сумм их валового дохода и ежегодных ассигнований из государственного бюджета.

Все эти элементы пенсионной системы наглядно показывают наличие серьезных методических и практических проблем, которые достигли своего апогея в конце 80-х годов, когда стало очевидно, что действующая система не в состоянии справляться с возложенными на неё функциями.

Главной проблемой любой пенсионной системы традиционно является несбалансированность доходной и расходной частей пенсионного бюджета. Финансово-ресурсная обеспеченность выплаты пенсий к середине восьмидесятых годов снизилась настолько, что для проведения очередного незначительного повышения размера пенсии потребовалось привлекать дополнительные средства. Повышение тарифов взносов на социальное страхование в 1982 г. сократило разрыв в уровне формирования доходной части и потребности в расходной части бюджета социального страхования до 0,57. Однако уже в 1989 г. это соотношение вновь снизилось до предельно допустимого 0,51. Таким образом, даже в результате повышения размера отчислений на социальное страхование не удалось ликвидировать дефицитность пенсионного бюджета.

Развитие пенсионной системы до начала радикальных рыночных реформ 1990 г. свидетельствует о накоплении в ней большого числа экономических и социальных проблем, которые могли быть решены только путем кардинальных перемен всей пенсионной системы на базе формирования и укрепления страховых принципов с учетом требований включения бюджета Пенсионного фонда Российской Федерации в бюджетно-финансовую систему страны. Масштабность и глубина рыночных преобразований в экономике потребовала применения принципиально новых экономических и правовых оснований в сфере пенсионного обеспечения. Предполагалось, что с проведением пенсионной реформы должен быть решен основной вопрос социальной политики государства – стабилизация и значительный подъем материального положения пенсионеров, а также резкое сокращение численности малообеспеченных граждан. В этих целях в 1990 г. был принят Закон СССР «О пенсионном обеспечении граждан СССР».

Однако уже через полгода после его утверждения изменение государственного устройства страны повлекло за собой принятие самостоятельного российского Закона от 20.11.90 г. №340–1 «О государственных пенсиях в Российской Федерации» (с последующими многочисленными изменениями и дополнениями), который в то же время привнес значительные отличия в правовые основания функционирования пенсионной системы.

Российский пенсионный закон 1990 г. стал первым законом, в котором пенсионное страхование было выделено в автономную систему, последовательно и достаточно четко были проведены в жизнь общепризнанные принципы обязательного государственного пенсионного страхования. Одновременно были определены на законодательном уровне условия формирования государственного Пенсионного фонда. Важнейшим условием во взаимоотношениях Пенсионного фонда и государственного бюджета являлся полный отказ от бюджетных дотаций. Развитие собственных источников финансирования должно было достигаться улучшением сбора страховых взносов на указанные цели.

В части организационной структуры управления деятельностью по назначению и выплате государственных пенсий сохранена прежняя система – через государственные органы социального обеспечения населения, сейчас – органы социальной защиты населения.

Если задаться вопросом, а какая же пенсионная система существует на данный момент, то ответ на него сводится к неудовлетворительным оценкам существующей пенсионной системы. Основные претензии, выдвигающиеся к ней, это:

- крайне низкие размеры пенсий с позиции их покупательской способности, которые не обеспечивают достойной жизни пенсионерам;

- система продолжает функционировать в режиме социальной помощи, ей не присущ страховой характер. Заработная плата, получаемая во время трудовой деятельности, только в малой степени (10 – 20%) находит отражение в назначаемой пенсии. При этом средне- и высокооплачиваемые слои трудозанятого населения считают такой порядок социально несправедливым, так как при одном и том же проценте страховых отчислений в Пенсионный фонд (28+1%) с заработной платы в 500 и 5000 рублей размер пенсии будет одним и тем же – около 400 рублей;

- такая система пенсионного обеспечения «непрозрачна», непонятна и ненадежная для пенсионеров, так как не гарантирует фиксированных и прогнозируемых в долгосрочной перспективе размеров пенсий.

Весьма наивны понятия и представления о механизмах пенсионной системы, которые бытуют в нашем обществе. Опрос, проведенный ВЦИОМ в 51 регионе страны, свидетельствует, что подавляющее большинство респондентов – 80 процентов, считает, что государство должно обеспечивать их в старости. При этом лишь 4.4 процента опрошенных заявили, что им известна организация государственных и негосударственных пенсионных систем, и они знают их достоинства и различия. Ещё большая неосведомленность у населения по поводу ключевых вопросов функционирования пенсионной системы – природе собственности пенсионных фондов, механизмах и источниках финансового обеспечения пенсий, роли социальных субъектов в управлении данной сферой.

Проблема состоит в разрыве общественного сознания и реалий экономической и социальной жизни страны. Например, до сих пор большинство населения считает, что пенсии финансирует государство, в то время как уже девять лет, начиная с 1991 года, государство перестало играть роль основного донора пенсионного обеспечения. Так, в период до 1991 года государство дотировало более чем на 70% пенсионную систему из бюджетов, то сейчас эта доля составляет всего 6–8% от общего объема пенсионных выплат.

Начиная с 1991 года основную финансовую нагрузку пенсионного обеспечения несут работодатели – около 90% всех расходов. В итоге роль и функции всех субъектов пенсионных отношений кардинально изменились, однако совершенно не претерпела изменений распределительная функция системы. Размер пенсий не зависим от объема страховых платежей, и так называемая «уравниловка» не только сохранилась но и приобрела ещё большие масштабы.

1.2 Развитие Пенсионного фонда Российской Федерации

ПФ РФ создан Постановлением Верховного Совета РФ от 27 декабря 1991 г. №2122–1 в целях государственного управления финансами пенсионного обеспечения в РФ. ПФ РФ является самостоятельным финансово-кредитным учреждением, осуществляющим свою деятельность в соответствии с законодательством Российской Федерации.

Пенсионный фонд и его денежные средства находятся в государственной собственности Российской Федерации. Денежные средства фонда не входят в состав бюджетов, других фондов и изъятию не подлежат.

В основные задачи ПФ РФ входят:

– целевой сбор и аккумуляция страховых взносов, а также финансирование расходов в соответствии с назначением ПФ РФ;

– организация работы по взысканию с работодателей и граждан, виновных в причинении вреда здоровью работников и других граждан, сумм государственных пенсий по инвалидности вследствие трудового увечья, профессионального заболевания или по случаю потери кормильца;

– капитализация средств ПФ РФ, а также привлечение в него добровольных взносов (в том числе валютных ценностей) физических и юридических лиц;

– контроль с участием налоговых органов за своевременным и полным поступлением в ПФ РФ страховых взносов, а также за правильным и рациональным расходованием его средств;

– межгосударственное и международное сотрудничество РФ по вопросам, относящимся к компетенции ПФ РФ, участие в разработке и реализации в установленном законом порядке межгосударственных и международных договоров и соглашений по вопросам пенсий и пособий.

Пенсионный фонд является важным звеном финансовой системы государства, при этом обладая рядом особенностей:

- фонд запланирован органами власти и управления, и имеет строгую целевую направленность;

– денежные средства фонда используются для финансирования государственных расходов, не включенных в бюджет;

– формируется в основном за счет обязательных отчислений юридических и физических лиц;

– страховые взносы в фонды и взаимоотношения, возникающие при их уплате, имеют налоговую природу, тарифы взносов устанавливаются государством и являются обязательными;

– на отношения, связанные с исчислением, уплатой и взысканием взносов в фонд, распространено большинство норм и положений Налогового Кодекса РФ;

– денежные ресурсы фонда находятся в государственной собственности, они не входят в состав бюджетов, а также других фондов и не подлежат изъятию на какие-либо цели, прямо не предусмотренные законом;

- расходование средств из фонда осуществляется по распоряжению Правительства или специально уполномоченного органа (Правление фонда).

Руководство Пенсионного фонда России осуществляет Правление и его постоянно действующий орган – Исполнительная дирекция. Дирекции подчиняются отделения в республиках в составе РФ, отделения в национально – государственных и административно-территориальных образованиях. На местах (в городах, районах) имеются уполномоченные Фонда. Отделения обеспечивают организационную работу по сбору взносов на социальное страхование, финансирование органов социального обеспечения, региональных программ социального обеспечения, а также контроль за расходованием средств.

Кроме ПФ РФ вопросами пенсионного обеспечения занимаются Министерство труда и социального развития РФ (назначает и перераспределяет размеры пенсий), сберегательные банки (обеспечивают пенсионеров наличными деньгами). Бюджет ПФ РФ и смета расходов (включая фонд оплаты труда), а также отчеты об их исполнении составляются Правлением. Бюджет утверждается законодательным органом. В законе о бюджете ПФ РФ утверждается общая сумма доходов, в том числе по источникам, общая сумма расходов – по направлениям.

Пенсионный фонд РФ является самостоятельным финансово – кредитным учреждением, однако эта самостоятельность имеет свои особенности, и существенно отличается от экономической и финансовой самостоятельности государственных, акционерных, кооперативных, частных предприятий и организаций. Как уже было сказано выше, ПФ РФ организует мобилизацию и использование средств фонда в размерах и на цели, регламентированные государством. Государство также определяет уровень страховых платежей, принимает решение об изменениях структуры и уровня денежных социальных выплат.

В настоящее время в России используется так называемая распределительная система пенсионного обеспечения. Её суть в следующем: взносы в пенсионный фонд, собираемые сейчас с работающего населения, идут на выплату пенсионерам. Такой механизм называют механизмом солидарности поколений, так как те, кто сегодня содержат пенсионеров, сами в старости окажутся на содержании следующего поколения. Неэффективность распределительной системы особенно ярко проявляется на фоне современной демографической ситуации в нашей стране и во всем мире в целом.

Помимо распределительной системы, современные пенсионные реформы предполагают создание, так называемых, накопительных пенсионных систем. При такой системе взносы, аккумулирующиеся в пенсионной системе за счет платежей работника и его работодателя, не расходуются на выплаты сегодняшним пенсионерам, а накапливаются, инвестируются и приносят доход до тех пор пока плательщик не выходит на пенсию. Все сбережения плательщика и весь его инвестиционный доход, полученный на эти сбережения, являются его личной собственностью, которая и обеспечит выплату пенсии.

Пожилой человек при данной системе не зависит ни от государства, ни от молодого поколения. В этом случае не может быть пенсионной уравниловки, в то же время экономика получает огромные ресурсы для долгосрочных вложений, накопительный механизм в большинстве случаев сочетается с распределительным, но иногда полностью его заменяет. В ряде случаев управление пенсионными деньгами остается за государством, но часто эту обязанность берут на себя и частные компании. Может существовать даже система конкурирующих друг с другом негосударственных пенсионных фондов.

Основные принципы, по которым все большее число стран переходит с распределительной системы на накопительную, следующие:

а) при накопительной пенсионной системе существует прямая связь между тем, сколько человек зарабатывал, и тем, какой будет размер его пенсии. Деньги на пенсионных счетах – собственность граждан, а не государства, поэтому надежность пенсионного обеспечения в накопительной системе повышается;

б) демографическая ситуация в мире сегодня такая, что на одного человека преклонного возраста постепенно приходится все меньшее число работающих.

в) накопительная система повышает норму сбережений в стране, что очень важно для ускорения экономического роста, тем более что основной фактор, определяющий низкий уровень пенсий в Российской Федерации – состояние экономики и производительности труда.

Таким образом, результатом десятилетнего развития Пенсионного фонда является создание достаточно прочной системы пенсионного обеспечения населения, при которой такой важной задачей занимается не аппарат управления государством из средств государственного бюджета, а отдельно, специально созданный для этого государственный институт, занимающийся только непосредственно данной задачей, и использующий только собственные средства не входящие в какой-либо бюджет. Также при этой системе собираются необходимые статистические данные необходимые для дальнейшего развития пенсионного дела, и обязательные при прогнозировании необходимых средств, для обеспечения людей нуждающихся в социальной защите.

1.3 Формирование и расходование средств бюджета ПФ РФ

Пенсионный фонд, как и все другие внебюджетные фонды, является участником бюджетного процесса. Особенности формирования бюджета фонда обусловлены его спецификой и заключаются в следующем.

Бюджет Пенсионного фонда РФ – форма образования и расходования денежных средств на цели обязательного пенсионного страхования в Российской Федерации.

В составе бюджета Пенсионного фонда Российской Федерации отдельно учитываются суммы страховых взносов на накопительную часть трудовой пенсии, средства, направляемые на инвестирование, выплаты за счет средств пенсионных накоплений, а также расходы бюджета Пенсионного фонда, связанные с формированием и инвестированием средств пенсионных накоплений, ведением специальной части индивидуальных лицевых счетов и выплатой накопительной части трудовой пенсии.

Денежные средства обязательного пенсионного страхования хранятся на счетах фонда, открываемых в учреждениях Центрального банка РФ, а при отсутствии учреждений последнего – на счетах, открываемых в кредитных организациях, перечень которых на конкурсной основе определяется Правительством РФ.

Рассмотрим формирование средств бюджета Пенсионного фонда за последние года.

Фактическое исполнение бюджета Пенсионного фонда России /ПФР/ за 2009 год по доходам составило 3222,6 млрд. рублей /101,9% к бюджетным назначениям/ и по расходам – 3008,6 млрд. рублей /98,5%./.

Межбюджетные трансферты из федерального бюджета, передаваемые ПФР в соответствии с законодательством Российской Федерации, поступили в полном объеме в сумме 1944,2 млрд. рублей, в том числе на выплату базовой части трудовой пенсии – 984,4 млрд. рублей, пенсий по государственному пенсионному обеспечению, доплат к пенсиям, дополнительного материального обеспечения, пособий и других социальных выплат – 560,5 млрд. рублей, на покрытие дефицита бюджета Фонда – 399,3 млрд. рублей.

Средства федерального бюджета, передаваемые ПФР на осуществление ежемесячных денежных выплат и выплату дополнительного ежемесячного материального обеспечения /инвалидам, ветеранам, Героям Советского Союза, Героям Российской Федерации и другим категориям граждан/, поступили в сумме 272,74 млрд. рублей /100% к бюджетным назначениям/.

Доходы бюджета ПФР, связанные с формированием средств для финансирования накопительной части трудовых пенсий, за 2009 год составили 282,9 млрд. рублей /98% к бюджетным назначениям/, из них поступление страховых взносов на накопительную часть трудовой пенсии 266,6 млрд. рублей /102,6% к бюджетным назначениям/.

Для возмещения потерь, возникших при инвестировании ПФР сумм страховых взносов на финансирование накопительной части трудовой пенсии, поступивших в Фонд за 2007 год, в соответствии с распоряжением правительства РФ Минфином России в 2009 году в бюджет ПФР перечислены средства федерального бюджета в виде межбюджетных трансфертов в размере 9,7 млрд. рублей.

Законопроектом «О внесении изменений в Федеральный закон «О бюджете Пенсионного фонда Российской Федерации на 2010 год и на плановый период 2011 и 2012 годов» предусматривается внести изменения в части уточнения объема межбюджетных трансфертов из федерального бюджета, передаваемых бюджету Пенсионного фонда Российской Федерации в 2010 году.

Доходы бюджета Пенсионного фонда на 2011 года прогнозируются в сумме 5,1 трлн. руб., на 2012 год – 5,59 трлн. руб., на 2013 год – 6,14 трлн. руб. Объемы межбюджетных трансфертов из федерального бюджета, передаваемых фонду на финансовое обеспечение обязательств по администрируемым им выплатам, в 2011 году составят 1,46 трлн. руб.; в 2012 году – 1,6 трлн. руб.; в 2013 году – 1,71 трлн. руб.

Средства федерального бюджета на покрытие дефицита бюджета ПФР предусмотрены в 2011 году в объеме 890,93 млрд. руб. (17,5% доходов бюджета); в 2012 году – 980,36 млрд. руб. (17,5% доходов бюджета); в 2013 году – 1,11 трлн. руб. (18,1% доходов бюджета).

Расходы бюджета ПФР на 2011 год прогнозируются в сумме 4,8 трлн. руб., на 2012 год – 5,24 трлн. руб., на 2013 год – 5,75 трлн. руб. В расходной части бюджета фонда учтены средства на увеличение трудовых пенсий: в 2011 году (с 1 февраля – на 7,0%, с 1 апреля – на 0,5%); в 2012 году (с 1 февраля – на 6,5%, с 1 апреля – на 1,4%); в 2013 году (с 1 февраля – на 6,0%, с 1 апреля – на 2,3%).

Расходы на проведение второй индексации трудовых пенсий в 2011 году составят 13,8 млрд. руб. Предусматриваются следующие параметры индексации пенсий по государственному пенсионному обеспечению: в 2011 году (с 1 апреля – на 7,0%, с 1 июля – на 1,3%); в 2012 году (с 1 апреля – на 6,5%, с 1 июля – на 1,8%); в 2013 году (с 1 апреля – на 6,0%, с 1 июля – на 2,4%).

В результате осуществления данных мероприятий в 2011 году среднегодовой размер трудовой пенсии составит 8 тыс. 412 руб. Среднегодовой размер трудовой пенсии в 2013 году увеличится в 1,8 раза к уровню 2009 года. Соотношение размеров трудовой пенсии по старости и средней заработной платы в РФ в прогнозный период будет поддерживаться на уровне 39% (в 2009 году – 29,8%, в 2010 году – 39%); размер трудовой пенсии по старости и прожиточного минимума пенсионера – на уровне 182% (в 2009 году – 136,7%, в 2010 году. – 181,5%); средний размер социальной пенсии – на уровне не ниже прожиточного минимума пенсионера.

В части накопительной составляющей бюджета ПФР на 2013 год учитываются средства федерального бюджета на софинансирование формирования пенсионных накоплений в сумме 10,0 млрд. руб.

2. Роль Пенсионного фонда РФ в социальном обеспечении пенсионеров

2.1 Теория и практика пенсионного обеспечения

С 1 января 2002 г. в Российской Федерации проводится пенсионная реформа, суть которой заключается в переходе на страховые принципы пенсионного обеспечения. Право на трудовую пенсию и размер пенсии зависят от уплаты страховых взносов в Пенсионный фонд Российской Федерации за конкретного работника, который является застрахованным лицом.

Принципы пенсионного страхования закреплены в ряде принятых в декабре 2001 г. и вступивших в законную силу Федеральных законов.

Федеральным законом от 15.12.2001 №167-ФЗ «Об обязательном пенсионном страховании в Российской Федерации» в системе пенсионного обеспечения Российской Федерации были закреплены страховые принципы, которые гарантируют застрахованному лицу при наступлении страхового случая выплату пенсионного обеспечения в размере, зависящем от размера уплаченных за него страхователем страховых взносов.

Вступившие в действие Федеральные законы регламентируют условия и порядок установления и выплаты трудовой и государственной пенсий. Федеральным законом от 15.12.2001 №166-ФЗ «О государственном пенсионном обеспечении в Российской Федерации» установлены основания возникновения права на пенсию по государственному пенсионному обеспечению. Финансирование пенсий по государственному пенсионному обеспечению осуществляется за счет средств федерального бюджета. Федеральный закон от 17.12.2001 №173-ФЗ «О трудовых пенсиях в Российской Федерации» установил, что размер трудовой пенсии состоит из трех частей: базовой, страховой и накопительной. При этом базовая часть финансируется за счет средств федерального бюджета, страховая часть – за счет сумм страховых взносов, уплачиваемых страхователем за застрахованных лиц на финансирование страховой части трудовой пенсии, накопительная – за счет сумм страховых взносов, уплачиваемых страхователями за застрахованных лиц на накопительную часть трудовой пенсии и дохода от их инвестирования.

Инвестирование средств пенсионных накоплений и передача этих средств в негосударственные пенсионные фонды регулируются Федеральными законами от 24.07.2002 №111-ФЗ «Об инвестировании средств для финансирования накопительной части трудовой пенсии в Российской Федерации» и от 07.05.1998 №75-ФЗ «О негосударственных пенсионных фондах».

Федеральным законом от 22.08.2004 №122-ФЗ «О внесении изменений в законодательные акты Российской Федерации и признании утратившими силу некоторых законодательных актов Российской Федерации в связи с принятием Федеральных законов «О внесении изменений и дополнений в Федеральный закон «Об общих принципах организации законодательных (представительных) и исполнительных органов государственной власти субъектов Российской Федерации» и «Об общих принципах организации местного самоуправления в Российской Федерации» изменен порядок предоставления льгот гражданам, имеющим на них право, путем их предоставления в денежном выражении. Выплату ежемесячных денежных выплат осуществляют территориальные органы Пенсионного фонда РФ.

Перечисленные выше Законы устанавливают ряд важнейших понятий пенсионного страхования. К таким важным понятиям можно отнести следующие.

Трудовая пенсия – «ежемесячная денежная выплата в целях компенсации гражданам заработной платы или иного дохода, которые получали застрахованные лица перед установлением им трудовой пенсии либо утратили нетрудоспособные члены семьи застрахованных лиц в связи с их смертью».

Базовая часть трудовой пенсии – «фиксированная часть, устанавливаемая в твердой сумме, выплачивается за счет средств федерального бюджета».

Страховая часть трудовой пенсии – часть, зависящая от суммы страховых взносов в Пенсионный фонд РФ за застрахованное лицо, которые отражаются на его индивидуальном лицевом счете.

Накопительная часть трудовой пенсии – часть, выплачиваемая в пределах сумм уплаченных страховых взносов, отраженных в специальной части лицевых счетов застрахованных лиц.

Досрочная трудовая пенсия по старости – вид трудовой пенсии по старости, назначаемой ранее достижения общеустановленного пенсионного возраста. Списки соответствующих работ, профессий, должностей, специальностей и учреждений (организаций), с учетом которых назначается досрочная трудовая пенсия по старости, и правила исчисления периодов работы (деятельности) и назначения указанной пенсии утверждены Правительством РФ.

Социальная пенсия – вид пенсии по государственному пенсионному обеспечению, которая назначается при отсутствии права на трудовую пенсию либо на иной вид пенсии.

Конвертация (оценка) пенсионных прав – преобразование пенсионных прав, приобретенных застрахованным лицом по состоянию на 1 января 2002 г., в сумму расчетного пенсионного капитала, иными словами – пенсионные права в денежном выражении.

Расчетный пенсионный капитал – учитываемая в порядке, определяемом Правительством РФ, общая сумма страховых взносов и иных поступлений в ПФР за застрахованное лицо и пенсионные права в денежном выражении, приобретенные до 1 января 2002 г., которые являются базой для определения размера страховой части трудовой пенсии.

Общий трудовой стаж – суммарная продолжительность трудовой и иной общественно полезной деятельности до 1 января 2002 г., учитываемая в календарном порядке в целях оценки пенсионных прав застрахованных лиц.

Страховой стаж – учитываемая при определении права на трудовую пенсию суммарная продолжительность периодов работы и (или) иной деятельности, в течение которых уплачивались страховые взносы в ПФР, а также иных периодов, засчитываемых в страховой стаж. Эти периоды засчитываются в страховой стаж в том случае, если им предшествовали или за ними следовали периоды трудовой деятельности.

Стаж на соответствующих видах работ – суммарная продолжительность периодов трудовой деятельности на определенных видах работ, круг которых определен пенсионным законодательством. К таким видам работ можно отнести: подземные работы, работы в горячих цехах, работы на вредном производстве, педагогическая и медицинская деятельность и т.д.

Ожидаемый период выплаты трудовой пенсии – показатель, установленный Законом и используемый для определения страховой и накопительной частей трудовой пенсии. Ожидаемый период выплаты трудовой пенсии по старости составляет 19 лет (228 месяцев). Начиная с 1 января 2002 г. ожидаемый период выплаты трудовой пенсии по старости устанавливается продолжительностью 12 лет (144 мес.) и будет увеличиваться ежегодно на 6 мес. до достижения 16 лет, а затем ежегодно увеличиваться на 1 год до достижения 19 лет.

Страховые взносы на обязательное пенсионное страхование – индивидуально возмездные обязательные платежи, которые уплачиваются в бюджет Пенсионного фонда РФ. Назначением страховых взносов является обеспечение права гражданина на получение пенсии по обязательному пенсионному страхованию в размере, эквивалентном сумме страховых взносов, учтенной на индивидуальном лицевом счете.

Индивидуальный лицевой счет – совокупность сведений о стаже, заработке и поступивших страховых взносах за застрахованное лицо, а также иные сведения, учитывающие пенсионные права застрахованного лица, которые используются пенсионными органами для назначения, перерасчета и корректировки пенсии.

Специальная часть индивидуального лицевого счета – раздел индивидуального лицевого счета застрахованного лица в системе индивидуального (персонифицированного) учета, в котором учитываются сведения о поступивших за это лицо страховых взносах, направляемых на формирование накопительной части пенсии, доходе от их инвестирования и о выплатах, произведенных за счет пенсионных накоплений.

Пенсионные накопления – совокупность учтенных в специальной части индивидуального лицевого счета средств, сформированных за счет поступивших страховых взносов на обязательное накопительное финансирование трудовых пенсий и дохода от их инвестирования.

Пенсионная книжка – документ, выдаваемый застрахованному лицу территориальным органом ПФР при передаче в негосударственный пенсионный фонд денежных средств, учтенных в специальной части индивидуального лицевого счета застрахованного лица.

Перерасчет размера пенсии – это действия, посредством которых на основании заявления пенсионера производятся изменения размера пенсии, установленного при ее назначении, в случаях, предусмотренных законодательством.

Корректировка размера трудовой пенсии – уточнение размера страховой части пенсии, производимое ежегодно с 1 июля по инициативе пенсионного органа в случае выявления им расхождений между сведениями об уплаченной за конкретное застрахованное лицо сумме страховых взносов, которые были представлены работодателем в пенсионный орган для назначения (перерасчета) пенсии, и данными индивидуального (персонифицированного) учета о фактической сумме этих взносов, поступивших в ПФР.

Индексация пенсий – это увеличение размера соответствующих частей пенсий на основании постановлений Правительства РФ в целях компенсации снижения покупательной способности пенсии в связи с инфляцией и ростом цен.

В соответствии с принятыми федеральными законами в целях реализации принципов пенсионного страхования с 1 января 2002 г. право на трудовую пенсию по старости имеют мужчины в возрасте 60 лет при страховом стаже не менее 5 лет и женщины в возрасте 55 лет при страховом стаже не менее 5 лет. В случаях, предусмотренных законодательством, некоторые граждане имеют право на досрочное назначение трудовой пенсии.

Трудовая пенсия имеет следующую структуру, установленную Федеральным законом от 17.12.2001 №173-ФЗ «О трудовых пенсиях в РФ»: П = БЧ (базовая часть) + СЧ (страховая часть) + НЧ (накопительная часть).

Базовая часть трудовой пенсии устанавливается в твердом размере и дифференцируется в зависимости от возраста (80 лет), от наличия инвалидности I группы, а также от наличия и количества иждивенцев. С 2010 года базовая часть пенсии включена в состав страховой части. Финансируется за счет средств федерального бюджета. Размер страховой части зависит от величины пенсионного капитала, состоящего из двух частей: расчетного пенсионного капитала по состоянию на 1 января 2002 г. с учетом дальнейшей индексации и общей суммы страховых взносов, перечисленных работодателем за застрахованное лицо после 1 января 2002 г. и учтенных на лицевом счете в системе персонифицированного учета. Страховая часть трудовой пенсии финансируется из бюджета Пенсионного фонда РФ за счет уплаченных страховых взносов. Размер накопительной части трудовой пенсии зависит от суммы страховых взносов, уплаченных на накопительную часть пенсии, и дохода от инвестирования этой части. До 2013 г. практически накопительная часть трудовой пенсии выплачиваться не будет. За лиц, которым до выхода на пенсию осталось менее 10 лет, страхователями не производятся отчисления на накопление. Страховые взносы, уплаченные на накопительную часть трудовой пенсии, учитываются на специальной части лицевого счета.

В общий трудовой стаж включаются следующие периоды, учитываемые при определении расчетного пенсионного капитала и влияющие на размер пенсии. К таким периодам относятся:

1. Периоды работы и иной общественно полезной деятельности, периоды творческой деятельности.

2. Служба в Вооруженных Силах и приравненная к ней служба.

3. Периоды временной нетрудоспособности, начавшейся в период работы, и период пребывания на инвалидности I или II группы, полученной вследствие увечья, связанного с производством, или профессионального заболевания.

4. Период пребывания в местах заключения сверх срока, назначенного при пересмотре дела.

5. Период получения пособия по безработице, участия в оплачиваемых общественных работах, переезда по направлению службы занятости в другую местность и трудоустройства.

При определении права на трудовую пенсию учитываются периоды деятельности, включаемые в страховой стаж при условии уплаты страховых взносов в бюджет Пенсионного фонда РФ – периоды работы и (или) иной деятельности, которые выполнялись на территории РФ.

Также учитываются при определении права на трудовую пенсию периоды работы и (или) иной деятельности, которые выполнялись за пределами территории Российской Федерации при условии уплаты страховых взносов в бюджет Пенсионного фонда РФ, а также в случаях, предусмотренных законодательством РФ или международными договорами РФ.

В страховой стаж включается период прохождения военной службы, а также другой приравненной к ней службы, если ему предшествовали и (или) за ним следовали периоды работы и (или) иной деятельности независимо от их продолжительности, в которые за застрахованное лицо уплачивались страховые взносы.

Также в страховой стаж включаются периоды, если им предшествовали работа или иная деятельность независимо от их продолжительности, когда за застрахованное лицо уплачивались страховые взносы в бюджет Пенсионного фонда РФ:

– получения пособия по государственному социальному страхованию в период временной нетрудоспособности;

– ухода одного из родителей за каждым ребенком до достижения им возраста полутора лет, но не более трех лет в общей сложности;

– получения пособия по безработице, период участия в оплачиваемых общественных работах и период переезда по направлению государственной службы занятости в другую местность для трудоустройства;

– содержания под стражей лиц, необоснованно привлеченных к уголовной ответственности, необоснованно репрессированных и впоследствии реабилитированных, и период отбывания наказания этими лицами в местах лишения свободы и ссылки;

– ухода, осуществляемого трудоспособным лицом за инвалидом I группы, ребенком-инвалидом или за лицом, достигшим возраста 80 лет.

При наступлении страхового случая гражданин Российской Федерации должен знать, какие документы необходимо подготовить для обращения в территориальный орган Пенсионного фонда РФ в целях установления пенсии. Перечень документов, которые должны быть представлены гражданином, установлен совместным Постановлением Министерства труда и социального развития РФ и Пенсионного фонда РФ от 27.02.2002 №16/19 па.

2.2 Анализ бюджета Пенсионного фонда РФ

Проанализируем данные о доходах бюджета ПФР за 2007 г., представленные в (табл. 1).

Таблица 1. Доходы бюджета ПФР за 2007 г.

| Наименование дохода |

Сумма, тыс. руб. |

| Доходы |

804 472 650,4 |

| в т. ч. налоги и взносы на социальные нужды |

788 577 047,7 |

| Безвозмездные поступления |

833 107 322,4 |

| в т. ч. от негосударственных организаций |

2 446,3 |

| ИТОГО |

1 637 579 972,8 |

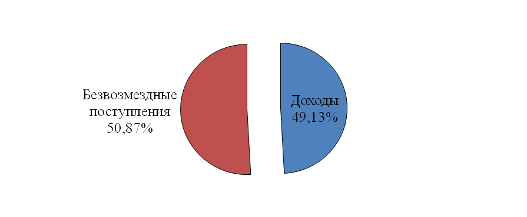

Как очевидно из представленного выше в таблице материала, существенную часть доходов ПФР (98,02%) составляют налоги и отчисления на социальные нужды. Этим фактом подтверждается специализированный характер пенсионных отчислений и их целенаправленность, как это и указано в законодательстве. Что касается структуры и соотношения доходов и безвозмездных поступлений, то здесь можно отметить, что в 2007 г. бюджет ПФР немногим более чем наполовину состоял из безвозмездных поступлений, главным образом за счёт перечисленных средств из бюджетов различных уровней (более чем на 99,9%).

Структура доходной части бюджета ПФР в 2007 г.

Рассмотрим состав расходной части бюджета ПФР на 2007 г. (табл. 2).

Таблица 2. Расходы бюджета ПФР за 2007 г.

| Наименование дохода |

Кассовое исполнение, тыс. руб. |

| Расходы |

1 537 257 061,4 |

| в т. ч. |

| – социальная политика |

1 537 117 036,1 |

| а) пенсионное обеспечение |

1 533 637 271,9 |

| б) другие вопросы в области социальной политики |

3 409 472,2 |

| в) прикладные научные исследования в области социальной политики |

70 292,0 |

| – общегосударственные вопросы |

4 154,2 |

| – образование |

51 722,4 |

| – межбюджетные трансферты |

84 148,7 |

Как показывают данные (табл. 2), существенно большая часть расходов ПФР приходится на исполнение социальных выплат (99,991%), главным образом – пенсионных выплат (99,976%). Затраты ПФР на реализацию общегосударственных вопросов (в части оплаты взносов в международные организации) и образования (в части переподготовки и повышения классификации работников ПФР), а также межбюджетные трансферты средств суммарно составили 0,009% от сумм расходов ПФР (соответственно 0,00027%, 0,0037% и 0,0055%).

Далее проведём анализ данных о доходах бюджета ПФР за 2008 г. (табл. 3).

Таблица 3. Доходы бюджета ПФР за 2008 г.

| Наименование дохода |

Сумма, тыс. руб. |

| Доходы |

1 026 866 746,9 |

| в т. ч. налоги и взносы на социальные нужды |

1 011 682 497,4 |

| Безвозмездные поступления |

919 878 881,0 |

| в т. ч. от негосударственных организаций |

71 721,4 |

| ИТОГО |

1 946 817 349,3 |

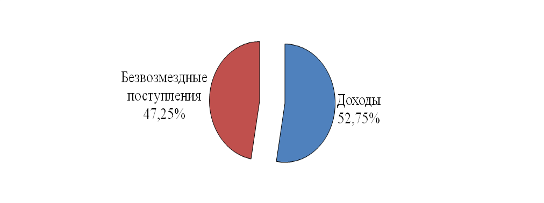

Структуры доходов бюджета ПФР позволяет отметить, что в 2008 г. он состоял главным образом уже из доходов ПФР (рис. 2.2).

пенсионный выплата показатель реформирование

Рисунок 3. Структура доходной части бюджета ПФР в 2008 г.

Как видно из (рис. 3), доля доходов в общей структуре доходной части бюджета ПФР увеличилась с 49,13% до 52,75%, показав тем самым рост на 3,62%. Этот факт является положительным показателем в динамике средств пенсионного обеспечения, поскольку характеризует тенденцию к самостоятельности ПФР в части обеспечения исполнения социальных функций государства согласно пенсионному законодательству. Далее, рассмотрим структуру расходов бюджета ПФР в 2008 г.:

Таблица 4. Расходы бюджета ПФР за 2008 г.

| Наименование дохода |

Кассовое исполнение, тыс. руб. |

| Расходы |

1 786 457 030,0 |

| в т. ч. |

| – социальная политика |

1 786 335 884,3 |

| а) пенсионное обеспечение |

1 783 982 138,7 |

| б) другие вопросы в области социальной политики |

3 409 472,2 |

| в) прикладные научные исследования в области социальной политики |

- |

| – общегосударственные вопросы |

4 365,4 |

| – образование |

55 662,2 |

| – межбюджетные трансферты |

50 118,1 |

Для анализа динамики изменения структуры расходов составим таблицу горизонтального и вертикального изменения фактических доходов и расходов.

Таблица 5. Горизонтальный и вертикальный анализ бюджета ПФР

| Наименование показателя |

Значение показателя, тыс. руб. |

| 2007 |

2008 |

Изменение, тыс. руб. |

Изменение, % |

Доля к итогу, % |

Изменение доли, абс. знач. |

| Доходы |

804472650,4 |

1026866746,9 |

222394097 |

27,645 |

52,7459 |

3,62022 |

| в т.ч. налоги и взносы на социальные нужды |

788577047,7 |

1011682497,4 |

223105450 |

28,292 |

51,966 |

3,810944 |

| Безвозмездные поступления |

833107322,4 |

919878881,0 |

86771558,6 |

10,415 |

47,2504 |

-3,623904 |

| в т.ч. от негосударственных организаций |

2446,3 |

71721,4 |

69275,1 |

2831,8 |

0,00368 |

0,003535 |

| ИТОГО |

1637579972,8 |

1946817349,3 |

309237377 |

18,884 |

100 |

- |

| Расходы |

1537257061,4 |

1786457030,0 |

249199969 |

16,211 |

100 |

0 |

| в т. ч. |

| социальная политика |

1537117036,1 |

1786335884,3 |

249218848 |

16,213 |

99,9932 |

0,002327 |

| а) пенсионное обеспечение |

1533637271,9 |

1783982138,7 |

250344867 |

16,324 |

99,8615 |

0,096934 |

| б) другие вопросы в области социальной политики |

3409472,2 |

3409472,2 |

0 |

0 |

0,19085 |

-0,03094 |

| в) прикладные научные исследования в области социальной политики |

70292,0 |

- |

-70292 |

-100 |

- |

- |

| общегосударственные вопросы |

4154,2 |

4365,4 |

211,2 |

5,084 |

0,00024 |

-2,59∙105

|

| образование |

51722,4 |

55662,2 |

3939,8 |

7,617 |

0,00312 |

-0,00025 |

| межбюджетные трансферты |

84148,7 |

50118,1 |

-34030,6 |

-40,44 |

0,0028 |

-0,00267 |

Поскольку Федеральный закон «Об исполнении бюджета Пенсионного фонда Российской Федерации за 2008 год» ещё не подготовлен, а лишь внесён в виде проекта для обсуждения в Государственную Думу РФ, бюджет ПФР на 2009 г. рассмотрим на основании документа, не подтверждающего его исполнение, а лишь прогнозирующего его – Федерального закона «О бюджете Пенсионного фонда Российской Федерации на 2008 год и на плановый период 2009 и 2010 годов».

2.3 Структуру расходов бюджета Пенсионного фонда Российской Федерации

Рассмотрим структуру расходов бюджета Пенсионного фонда Российской Федерации на 2009 год и сделаем основные выводы об изменении ключевых показателей.

Таблица 6. Структура расходов бюджета ПФР в 2009 г.

| Наименование дохода |

Сумма, тыс. руб. |

| Расходы |

2 113 706 514,0 |

| в т. ч. |

| – социальная политика |

2 112 628 849,1 |

| а) пенсионное обеспечение |

2 112 088 849,1 |

| б) другие вопросы в области социальной политики |

500 000,0 |

| в) прикладные научные исследования в области социальной политики |

40 000,0 |

| – общегосударственные вопросы |

5 493,0 |

| – образование |

61 471,9 |

| – межбюджетные трансферты |

1 010 700,0 |

Из приведённой таблицы мы, в первую очередь, видим возросший уровень расходов ПФР (+18,32%), существенное снижение расходов на вопросы социальной политики, не касающиеся пенсионного обеспечения (на 85,33%), планы по проведению прикладных научных разработок (в 2008 г. научные исследования не осуществлялись). Кроме того, достаточно большая сумма предусмотрена в статье «Межбюджетные трансферты» (в 20 раз больше, чем аналогичный показатель за период 2008 г.).

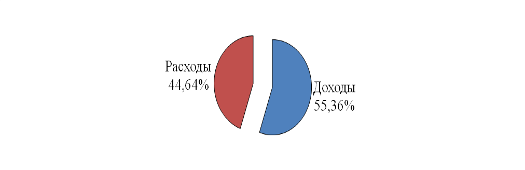

Что касается доходов ПФР в 2009 г., то прогнозируемый общий объем доходов бюджета Фонда был принят в сумме 2 621 075 405,3 тыс. рублей. Таким образом, структура бюджета ПФР позволяет отметить, что в 2009 г. он должен выглядеть следующим образом:

Структура бюджета ПФР в 2009 г.

Социальные показатели работы ПФР относятся к социальной информации и в основном регистрируются статистическими органами. Ключевыми показателями работы ПФР и состояния пенсионной системы в стране в целом являются: численность пенсионеров, состоящих на учёте ПФР, минимальный размер пенсионного обеспечения, величина прожиточного минимума пенсионера, реальный размер назначенных месячных пенсий в отношении к предыдущему периоду изучения и т.д.

Рассмотрим основные показатели и их динамику на протяжении последних лет (табл. 7).

Таблица 7. Социальные показатели РФ, относящиеся к социальной информации информационного блока финансового механизма ПФР

| Наименование дохода |

Значение показателя |

| 2004 |

2005 |

2006 |

2007 |

2008 |

| 1. Численность населения РФ, тыс. чел. |

144964 |

144168 |

143474 |

142754 |

142221 |

| 2. Численность пенсионеров, тыс. чел. |

38164 |

38184 |

38313 |

38325 |

38467 |

| 3. Процент пенсионеров в РФ, % |

26,327 |

26,486 |

26,704 |

26,847 |

27,047 |

| 4. Размер базовой части трудовой пенсии по старости, руб. |

598,0 |

660,0 |

954,0 |

1035,1 |

1560,0 |

| 5. Величина прожиточного минимума пенсионера, руб. |

1605 |

1801 |

2418 |

2731 |

3065 |

| 6. Покрытие базовой частью пенсии прожиточного минимума, % |

37,259 |

36,646 |

39,454 |

37,902 |

50,897 |

| 7. Соотношение среднего размера назначенных месячных пенсий с величиной прожиточного минимума, % |

102,0 |

106,3 |

97,8 |

99,8 |

101,6 |

| 8. Реальный размер назначенных месячных пенсий, в% к пред. году |

104,5 |

105,5 |

109,6 |

105,1 |

104,8 |

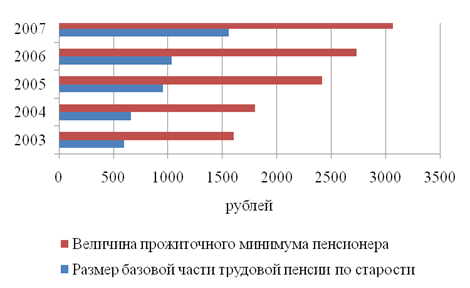

Проиллюстрируем динамику некоторых показателей таблицы и оценим их влияние на положение пенсионеров РФ.

Соотношение численности пенсионеров и населения РФ

Как очевидно из графических данных, представленных на (рис. 5), соотношение численности населения и пенсионеров в России примерно одинаковое на протяжении последних лет. Тем не менее, с 2003 по 2007 гг. процент пенсионеров от общей численности населения возрос с 26,327% до 27,047% (то есть на 0,747%).

Соотношение базовой части трудовой пенсии по старости и величины прожиточного минимума пенсионера

Как видно из данных (табл. 7) и (рис. 6), соотношение базовой части трудовой пенсии по старости и прожиточного минимума пенсионера в 2003–2006 гг. колебалось возле показателя 37%, но в 2007 г. ситуация резко изменилась и впервые за время исследования данный показатель составил почти 51%, т.е. базовый размер пенсии покрыл собой сумму средств, необходимых пенсионеру, лишь до половины.

Динамика соотношения среднего размера начисленных пенсий с величиной прожиточного минимума в 2003–2007 гг.

Здесь уже налицо всплывают все трудности пенсионной системы: как видно, показатель 2007 года, хоть и показывает рост по результатам период 2005–2007 на 3,8%, сам по себе находится ниже уровня 2003 года. Если же сравнивать с максимальным значением за весь период, то мы получим, что в 2005 г. было существенное падение рассматриваемого показателя (на 8,5 пунктов), а значение показателя в 2007 г. всё равно меньше показателя 2004 г. на 4,7 пункта. И, наконец, последним рассматриваемым нами показателем возьмём реальный размер начисленных пенсий по отношению к предыдущему году (рис. 7), дополненный графиком инфляции в РФ за аналогичный период.

Таблица 8. Динамика показателей инфляции в РФ за 2003–2007 гг.

| Наименование показателя |

Значение показателя |

| 2003 |

2004 |

2005 |

2006 |

2007 |

| 1. ИПЦ, в% к предыдущему году |

112,0 |

111,7 |

110,9 |

109,0 |

111,9 |

Динамика реального размера назначенных пенсий и ИПЦ, в% к предыдущему году

Как отчётливо видно из данных (рис. 8), реальная назначенная пенсия не только показывает снижение своего роста в относительных показателях, но и существенно «проигрывает» инфляционным процессам в их росте. Разрыв между уровнем динамики индекса потребительских цен и реальным размером начисленных пенсий в 2007 г. составил 7,1%.

Подводя итог проведённому исследованию, хотелось бы отметить, что деятельность ПФР оказывает существенное влияние на финансовую систему нашей страны; тот факт, что деятельность ПФР и сосредоточенные в его руках ресурсы вызвали необходимость обсуждения его статуса в Конституционном Суде Российской Федерации как четвёртой, не указанной в главном законе страны, власти – лишнее тому подтверждение. К сожалению, сегодняшние силы и ресурсы ПФР в совокупности с в целом медлительным ростом отечественной экономики не позволяют пока говорить о построении эффективной системы пенсионного обеспечения жителей страны. ПФР по-прежнему нуждается в дотациях федерального и прочих бюджетов, существенная часть (более 40%) бюджета ПФР – это средства, переданные ему государством. И тем не менее, объём работы ПФР и его реальная деятельность позволяют охарактеризовать его как один из ключевых национальных приоритетов в системе финансов.

Несмотря ни на какие трудности, возникшие после распада Советского Союза и всю сложность становления ПФР как самостоятельного централизованного учреждения в масштабах огромной страны, сегодня им не только осуществляется полномасштабное пенсионное обеспечение населения России, но и достигается некоторый рост в относительных и абсолютных цифрах. Перед ПФР сегодня стоят задачи реформирования пенсионной системы, а также существенного повышения эффективности вложения и использования доступных средств, которые фонд старательно исполняет.

3. Совершенствование пенсионной системы Российской Федерации

3.1 Долгосрочные целевые ориентиры развития пенсионной системы

Пенсионная реформа 2010 г. предусматривает решение конкретных задач по становлению страховых механизмов и должна рассматриваться как долгосрочная целевая программа, которая реализуется в несколько достаточно самостоятельных этапов.

Первым этапом можно считать радикальную пенсионную реформу 2002 г., которая изменила не только саму структуру трудовой пенсии, но и условия ее формирования и исчисления ее размера. Тогда же были заложены основы страховых принципов развития российской пенсионной системы:

– эквивалентность пенсионных обязательств пенсионным правам застрахованных лиц;

– государственная гарантия минимального уровня пенсионного обеспечения всех категорий пенсионеров;

– финансовая самостоятельность и долгосрочная сбалансированность бюджета ПФР.

Однако полностью реализовать указанные базовые страховые принципы не удалось по объективным причинам.

Очередной этап реализации страховых принципов начался в 2010 г., когда был восстановлен страховой порядок администрирования пенсионных отчислений, включая повышение тарифа страховых взносов и увеличение его доли, учитываемой в пенсионных правах застрахованных лиц, проведена валоризация (переоценка пенсионных прав по состоянию на 01.01.2002) в прямой зависимости от продолжительности трудового стажа и др.

На данном этапе пенсионной реформы не ставится задача решения всех проблем, накопившихся в современной пенсионной системе, а предполагается решить только часть из них, которые признаны приоритетными на период до конца текущего десятилетия. Весь комплекс приоритетных мероприятий конкретизирован в правительственной Концепции долгосрочного социально-экономического развития Российской Федерации на период до 2020 года, исходя из целевых ориентиров социальной политики на указанный период:

– уровень пенсионного обеспечения с учетом мер социальной поддержки начиная с 2010 г. не ниже прожиточного минимума пенсионера (ПМП);

– повышение среднего размера трудовых пенсий по старости к 2016–2020 гг. до величины, обеспечивающей не менее 2,5–3 ПМП;

– обеспечение индивидуальным коэффициентом замещения трудовой пенсии по старости не менее 40% заработка, на который начислялись страховые взносы.

Выделенные приоритеты современного этапа развития пенсионной системы обусловлены необходимостью ее адаптации к макроэкономическим условиям и глобальным демографическим процессам.

Глубокий финансовый кризис выдвинул на передний план поддержание жизненного уровня современных пенсионеров путем дополнительной переоценки их пенсионных прав и социальных (федеральных и региональных) доплат к пенсиям. В то время как нарастание негативных демографических тенденций потребовало расширения форм и методов пенсионных накоплений, с одной стороны, и создания объективных условий для поддержания коэффициента замещения трудовых пенсий на общих основаниях, с другой.

В результате реформы 2002 г. была создана многоукладная структура трудовой пенсии: базовая часть (БЧП) – за счет ЕСН и федерального бюджета, страховая часть (СЧП) – за счет персонифицированных поступлений страховых взносов, накопительная часть (НЧП) – за счет индивидуальных пенсионных накоплений.

Исчисление базовой части пенсии без учета продолжительности страхового стажа и увязки с объемом уплаченного ЕСН привело к обострению проблемы несоответствия БЧП страховым принципам. Окончательно эта проблема стала очевидна после резкого снижения ставки ЕСН (начиная с 2005 г.), которое привело к тому, что в 2010 г. основная доля БЧП должна была бы финансироваться из общеналоговых поступлений.

Другая важная проблема – повышение уровня пенсионного обеспечения. Для ее решения предлагались различные альтернативные варианты:

– отмена ограничения, установленного на отношение среднемесячного заработка застрахованного лица к среднемесячной заработной плате в Российской Федерации, применяемого при оценке пенсионных прав;

– применение величины фактической среднемесячной заработной платы в Российской Федерации при определении отношения среднемесячного заработка застрахованного лица к среднемесячной заработной плате в Российской Федерации;

– прямое увеличение размера трудовой пенсии на 1000 руб. вне зависимости от продолжительности стажа и величины заработка застрахованного лица (получателя пенсии);

– увеличение размера базовой части пенсии до уровня ПМП;

– обеспечение максимального приближения социальной пенсии к уровню ПМП и поддержание достигнутого уровня в последующие годы;

– изыскание средств для повышения уровня пенсий одним категориям за счет сокращения выплат другим. В частности, не выплачивать базовую часть работающим пенсионерам, либо не выплачивать ее до достижения 60/63 лет (соответственно женщинами и мужчинами), либо предусмотреть ступенчатое повышение размера базовой части при достижении определенного возраста (например, до достижения общеустановленного пенсионного возраста базовую часть не выплачивать, лицам до 60/63 лет выплачивать ее в половинном размере и только после достижения указанного возраста – полностью). При этом высвобождаемые средства должны были направляться на сокращение дефицита бюджета страховой части пенсии.

Реализованная в законодательстве модель повышения пенсионного обеспечения предусматривает дополнительное увеличение пенсионных прав (расчетного пенсионного капитала) всех категорий застрахованных лиц (включая пенсионеров), приобретенных до 01.01.2002, на 10%. Кроме того, для всех категорий застрахованных лиц, начавших трудовую деятельность до 1991 г., осуществлена индексация расчетного пенсионного капитала (РПК) из расчета 1% за каждый год стажа, заработанного до 1991 г. Описанная процедура под названием валоризация позволила повысить размер пенсии практически всем получателям трудовых пенсий, выработавшим часть стажа в советский период.

За счет валоризации, если сравнивать с предлагаемыми вариантами, удалось избежать уравнительного принципа и увеличить размер пенсионных выплат лицам не только с высокими заработками, но и низкооплачиваемым категориям населения.

Комплекс мероприятий по развитию российской пенсионной системы был разработан с учетом выделенных федеральным бюджетом финансовых ресурсов и нашел законодательное закрепление в Федеральных законах №212-ФЗ и №213-ФЗ, реализация которых началась с 2010 г.

Все мероприятия можно сгруппировать по следующим направлениям.

Дополнительное повышение (валоризация) пенсионных прав, приобретенных до реформы 2002 г. С 01.01.2010 пенсионные права, приобретенные до 2002 г., дополнительно проиндексированы на 10% плюс 1% дополнительной индексации за каждый год стажа, заработанный до 1991 г. Данная мера затронула 98% нынешних получателей пенсии. В рамках подготовки к валоризации был осуществлен мониторинг 35 млн. пенсионных дел. При этом 11,6 млн. пенсионерам был уточнен стаж.

В результате средний размер трудовой пенсии в целом по стране увеличился на 1014 руб. и составил 7334 руб., средний размер трудовой пенсии по старости – на 1090 руб. (7692 руб.), по инвалидности – на 354 руб. (4960 руб.), по случаю потери кормильца – на 675 руб. (4387 руб.). Особенно существенной прибавка оказалась для ветеранов Великой Отечественной войны и лиц старше 70 лет – 1700–1800 руб.

Прибавку свыше 1000 руб. получила почти половина российских пенсионеров. При этом у четверти получателей трудовых пенсий рост доходов превысил 1500 руб.

Администрирование страховых взносов с отменой единого социального налога (ЕСН). Единый тариф страховых взносов на обязательное пенсионное страхование установлен в размере 26% (в 2010 г. – 20%), из которых 16% учитывается в правах.

Напомним, единый тариф страховых взносов действует в отношении годового дохода до 415 тыс. руб. (т.е. в среднем 34 583 руб. в месяц). Сверх этой суммы страховые взносы уплачиваться не будут, но и пенсионные права на эти суммы формироваться тоже не будут. В последующие годы (по мере роста средней заработной платы в стране) этот «потолок» планируется ежегодно индексировать.

На новый порядок уплаты страховых взносов постепенно будут переведены все организации независимо от отраслевой принадлежности. Льготный режим уплаты страховых взносов в течение 2011–2014 гг. предусмотрен для сельскохозяйственных товаропроизводителей, организаций и индивидуальных предпринимателей, имеющих статус резидента технико-внедренческой особой экономической зоны и производящих выплаты физическим лицам, работающим на территории технико-внедренческой особой экономической зоны, организаций и индивидуальных предпринимателей, применяющих единый сельскохозяйственный налог, страхователей, производящих выплаты и иные вознаграждения физическим лицам, являющимся инвалидами I, II или III группы.

Недопоступление взносов в связи с предоставлением льгот будет компенсироваться трансфертами из федерального бюджета, млрд. руб.: в 2010 г. – 72,1; в 2011 г. – 47,9; в 2012 г. – 55,7; в 2013 г. – 32,3; в 2014 г. – 37,3.

Трансформация БЧП в фиксированный базовый размер (ФБР) страховой части трудовой пенсии. Индексация обеих составных частей трудовой пенсии должна будет происходить по общему правилу – в соответствии с ростом доходов ПФР в расчете на одного пенсионера (а не с ростом потребительских цен).

После завершения переходного периода (т.е. начиная с 2015 г.) планируется установить зависимость ФБР страховой части трудовой пенсии по старости от продолжительности страхового стажа: снижение ФБР на 3% за каждый полный год, недостающий до стажа 30 лет, и повышение его на 6% за каждый полный год свыше 30 лет.

С 01.01.2015 страховой стаж, при отсутствии которого уменьшается / увеличивается ФБР, устанавливается равным 9 лет, он будет ежегодно возрастать до тех пор, пока не достигнет 30 лет (в 2036 г.).

Законодательное закрепление минимального уровня материального обеспечения пенсионера. Начиная с 01.01.2010 пенсия вместе с иными мерами социальной поддержки (в виде социальных доплат к пенсии) не может быть ниже прожиточного минимума пенсионера (ПМП) в регионе.

По состоянию на 01.03.2010 социальная доплата была установлена более чем 5,2 млн. человек, в том числе федеральная – 2 млн. 446 тыс. человек (в 66 субъектах Федерации), региональная – 2 млн. 752 тыс. человек (в 18 субъектах Федерации).

В результате уже в текущем году средний размер трудовой пенсии повышен в 1,46 раза, а среднегодовой размер трудовой пенсии по старости достигнет 8 тыс. руб. (с учетом средней прибавки от валоризации свыше 1000 руб.

Кроме того, принятые меры позволят не только поддерживать, но и постепенно повышать уровень материального обеспечения пенсионеров в долгосрочной перспективе. Так, уже в 2010 г. соотношение среднегодового размера трудовой пенсии по старости и ПМП составит почти 1,7 раза (против 1,3 раза в прошедшем, а коэффициент замещения трудовой пенсией по старости средней заработной платы в экономике практически достигнет 40%.

Таким образом, изменение условий формирования пенсионных прав создает объективные предпосылки для младших поколений застрахованных лиц начиная с 2010 г. в течение 30 последующих лет сформировать себе трудовую пенсию в размере не менее 40% заработка.

При этом следует обратить внимание на то, что если коэффициент замещения рассчитывать исходя из заработка, на который начисляются страховые взносы (т.е. не свыше 415 тыс. руб. в 2010 г.), то его значение резко возрастает – до 47,5%.

Государственное регулирование формирования пенсионных прав застрахованных лиц на основе страховых принципов невозможно до тех пор, пока в рамках распределительной части пенсионной системы сохраняется нестраховой механизм льготного и досрочного пенсионного обеспечения. Сегодня этот нестраховой механизм распространяется более чем на треть всех новых назначений трудовых пенсий. Весь объем финансовой нагрузки по досрочным пенсионным выплатам ложится на распределительную часть бюджета ПФР, что резко снижает размеры пенсий застрахованным лицам, выработавшим свои пенсионные права на общих основаниях.

Данная проблема обсуждается не первое десятилетие, однако адекватный страховой механизм финансового обеспечения досрочных и льготных пенсий до сих пор не разработан. Основная причина затруднений заключается в высокой стоимости страховых обязательств, обусловленных вредными и опасными условиями труда и жизни, а также в занижении требований по трудовому стажу (как общему, так и льготному).

Например, одно из предложений – четко разграничить источники финансирования досрочных и льготных пенсий от трудовых пенсий на общих основаниях и в последующем сформировать систему профессиональных пенсий, которые бы финансировались за счет собственных страховых источников – дополнительных страховых тарифов. Однако предложенные тарифы взносов в размере 3 и 7% в зависимости от категории плательщика застрахованного лица даже при высоком уровне доходности от инвестирования этих средств недостаточны для формирования трудовой пенсии на уровне среднего размера трудовой пенсии на общих основаниях и не обеспечат даже уровень ПМП.

Из-за нестабильной ситуации в экономике и ограниченности средств, выделяемых Минфином России на цели увеличения уровня пенсионного обеспечения (500 млрд. руб.) не все предложения по реформированию пенсионной системы нашли отражение в законодательных нормах. В частности, не удалось разработать эффективный экономический механизм увеличения пенсионного возраста до 65 лет, как это принято в экономически развитых странах. Он должен был бы реализоваться не позднее 2015 г.

По демографическим характеристикам, в первую очередь по состоянию здоровья населения нашей страны, физиологических резервов для увеличения пенсионного возраста нет. По продолжительности жизни и смертности мужчин увеличение возраста не оправдано также и с экономических позиций, поскольку не может повлиять на финансовое положение ПФР.

Актуарные расчеты показывают, что увеличение пенсионного возраста даже на предельно возможный период позволит «сэкономить» не более 20–30 млрд руб. в год, т.е. не более 2–2,5% от общих расходов. И это при одновременном увеличении объема расходов в последующие после переходного периода годы.

И еще один аргумент макроэкономического масштаба – перспективы снижения рынка труда до 2030 г.: количество рабочих мест неуклонно сокращается, и если остановить или хотя бы притормозить процесс освобождения рабочих мест пенсионерами, то основная часть молодежи автоматически пополнит отряд безработных, что обойдется экономике еще дороже. В то же время решение проблемы пенсионного возраста возможно путем увеличения продолжительности страхового стажа через стимулирование более позднего выхода на пенсию.

Кроме того, комплекс мероприятий, предусмотренных пенсионной реформой 2010 г., не смог решить главную проблему – отсутствие долгосрочной финансовой устойчивости и актуарный дефицит пенсионного бюджета.

В 2010 г. размер дефицита бюджета ПФР прогнозируется на уровне 1,2 трлн. руб., в 2020 г. – свыше 1,8, в 2030 г. – почти 3,3, в 2040 г. – без малого 6,1, в 2050 г. – 11,3 трлн. руб. в номинальном выражении. Однако, несмотря на абсолютное увеличение данного дефицита более чем в 20 раз за весь прогнозный период, его доля в ВВП сохраняется практически на одном уровне 1,5–1,8%. Только в 2010 г. (по причине пониженного тарифа страховых взносов) эта доля составит 2,7%. Такая «неизменность» обусловлена тем, что при стабильном тарифе взносов – 26% ежегодно индексируется предельный «потолок» базы его начисления.

Не менее наглядным показателем устойчивости актуарного дефицита в рамках действующих условий является доля дефицита в общих расходах бюджета ПФР, включая отчисления на пенсионные накопления застрахованных лиц, которая в течение всего прогнозного периода начиная с 2011 г. не должна превысить 15–18%. В соответствии с действующим законодательным положением о субсидиарной ответственности федерального бюджета за выполнение государственных пенсионных обязательств этот дефицит будет полностью возмещаться из общеналоговых поступлений.

В период 2013–2037 гг. необходимо полностью освободить распределительную пенсионную систему от всех видов досрочных и льготных трудовых пенсий и создать финансово-автономный экономический механизм пенсионного обеспечения на весь период реализации законодательно установленных льгот и привилегий вплоть до наступления общеустановленных требований по возрасту и стажу.

Финансирование уже назначенных досрочных пенсий по старости лицам, не достигшим общеустановленного пенсионного возраста, продолжится из распределительной системы за счет солидарной части тарифа в рамках установленного обоснованного тарифа страховых взносов в ПФР.

Для выплаты пенсий лицам, имеющим на 01.01.2013 специальный стаж (независимо от его продолжительности), необходимо ежегодно устанавливать дополнительный тариф (сверх общего тарифа страховых взносов) в распределительную систему, обязательный для всех работодателей. По оценкам, в 2013 г. дополнительный тариф составит 0,5%, в 2017 г. – достигнет своего максимума (1,5%) и будет сохраняться на этом уровне до 2023 г., после чего постепенно снизится, поскольку к 2037 г. последний досрочно вышедший на пенсию представитель этой группы достигнет общеустановленного пенсионного возраста.

Для лиц, не имеющих на 01.01.2013 специального стажа, финансирование досрочных пенсий до достижения общеустановленного пенсионного возраста будет осуществляться работодателями путем уплаты страховых взносов в профессиональные пенсионные системы (ППС). По предварительным оценкам, тарифы в ППС при условии обеспечения их участникам пенсии, адекватной размеру трудовой пенсии по старости, составят:

– для лиц, занятых на подземных работах, на работах с вредными условиями труда и в горячих цехах, – 15%;

– для лиц, занятых на работах с тяжелыми условиями труда, – 10%.

Реализация страховых принципов осложнена не только последствиями финансового кризиса, но и обязательствами и проблемами, накапливавшимися в пенсионной системе на протяжении десятилетий. Поэтому для внедрения страховых принципов в практику требуется длительный переходный период.

В целях усиления страховых принципов необходимо на следующем этапе пенсионной реформы (не позднее 2013–2015 гг.) осуществить корректировку современной формулы исчисления пенсии для застрахованных лиц, пенсия которым будет назначаться в период 2010–2040 гг., с тем, чтобы начиная с 2040 г. все трудовые пенсии назначались исходя из страховых принципов.

В этих целях при исчислении трудовой пенсии по старости необходимо:

– начиная с 2010 г. – применять статистический показатель периода дожития для лиц, достигших общеустановленного пенсионного возраста (а при назначении трудовой пенсии по старости ранее 55/60 лет (соответственно для женщин и мужчин) – увеличивать статистический период дожития на разницу между общеустановленным пенсионным возрастом и фактическим возрастом пенсионера);