Содержание:

Введение

1. Теоретические основы оценки и управления дебиторской задолженности

1.1 Сущность и виды дебиторской задолженности, и факторы на нее влияющие

1.2 Политика предприятия в области коммерческого кредита и отсрочки платежей

1.3 Методы инкассации дебиторской задолженности

2. Организационно-экономическая характеристика организации

3. Оценка и управление дебиторской задолженностью

3.1 Анализ дебиторской задолженности

3.2 Кредитная политика и её роль в управлении дебиторской задолженностью

3.3 Оборачиваемость дебиторской задолженности и пути ее ускорения

4. Пути совершенствования политики управления дебиторской задолженности

Заключение

Список литературы

Приложения

Введение

Неизбежным следствием существующей в настоящее время системы денежных расчетов между организациями является дебиторская задолженность, при которой всегда имеется разрыв времени платежа с моментом перехода права собственности на товар, между предъявлением платежных документов к оплате и временем их фактической оплаты.

В процессе финансово-хозяйственной деятельности у предприятия постоянно возникает потребность в проведении расчетов со своими контрагентами, бюджетом, налоговыми органами. Отгружая произведенную продукцию или оказывая некоторые услуги, предприятие, как правило, не получает деньги в оплату немедленно, т.е. по сути оно кредитует покупателей. Поэтому в течение периода от момента отгрузки продукции до момента поступления платежа средства предприятия омертвлены в виде дебиторской задолженности, уровень которой определяется многими факторами: вид продукции, емкость рынка, степень насыщенности рынка данной продукцией, условия договора, принятая на предприятии система расчетов и др. Последний фактор особенно важен для финансового менеджера.

Анализ дебиторской задолженности включает комплекс взаимосвязанных вопросов, относящихся к оценке финансового положения предприятия.

Дебиторская задолженность – это требования предприятия по отношению к другим предприятиям, организациям и клиентам на получение денег, поставку товаров или оказание услуг, выполнение работ.

Потребность в этом возникает у руководителей соответствующих служб; аудиторов, проверяющих правильность отражения долгов дебиторов и задолженности кредиторам; у финансовых аналитиков кредитных организаций и инвестиционных институтов. Однако первоочередное внимание анализу долговых обязательств должны уделять менеджеры самого предприятия.

Вследствие всего вышесказанного можно сделать вывод, что тема данной курсовой работы «Управление дебиторской задолженностью» является актуальной.

Целью написания курсовой работы является изучение основных вопросов управления дебиторской задолженностью в предприятии.

Исходя из поставленной цели необходимо осуществить решение следующих задач:

- рассмотреть сущность и виды дебиторской задолженности по различным признакам;

- рассмотреть политику предприятия в области коммерческого кредита и отсрочки платежей;

- рассмотреть методы инкассирования дебиторской задолженности;

- дать краткую организационно-экономическую характеристику ООО «Лесопромышленный комплекс»;

- проанализировать составом дебиторской задолженности на ООО «Лесопромышленный комплекс»;

- ознакомиться с политикой ООО «Лесопромышленный комплекс в области коммерческого кредитования;

- определить пути совершенствования управления дебиторской задолженностью.

Объектом исследования данной курсовой работы является ООО «Лесопромышленный комплекс» Костромской области города Шарьи.

Предметом анализа является дебиторская задолженность ООО «Лесопромышленный комплекс».

В данной курсовой работе использовались следующие методы:

- экономико-математический;

- статистико-экономический;

1.

Теоретические основы оценки и управления дебиторской задолженностью

1.1

Сущность и виды дебиторской задолженности, и факторы на нее влияющие

В современных условиях правила диктуют покупатели и заказчики, которым выгодно сначала получить товар или принять работу, а только потом расплатиться. Для того чтобы удержать свои позиции на рынке, поставщики и подрядчики следуют желаниям клиентов и все чаще используют коммерческое кредитование, предоставляют отсрочки платежей и. т. д. Если факт поставки не совпадает по времени с получением за них денежных средств, у поставщика возникает дебиторская задолженность.

Дебиторская задолженность составляет значительную часть оборотных средств предприятия.

Дебиторская задолженность в процессе выполнения обязательств – естественный, объективный процесс хозяйственной деятельности предприятий.

Она возникает при следующих обстоятельствах:

- Коммерческое кредитование поставщиком покупателя, т. е. при отсрочке платежа;

- Несвоевременная оплата, т. е. при просрочке платежа;

- Недостачи, растраты, хищения;

- Поставки недоброкачественной или некомплектной продукции;

- Другие случаи.

Дебиторская задолженность в настоящее время стала наиболее ликвидным активом предприятия. Отсюда и необходимость серьезного внимания к ней, к анализу ее, к управлению ею. [1]

Дебиторская задолженность

– это требования предприятия по отношению к другим предприятиям, организациям и клиентам на получение денег, поставку товаров или оказание услуг, выполнение работ.

Дебиторская задолженность

– это средства, временно отвлеченные из оборота предприятия.

Дебиторская задолженность -

это средства, которые должны предприятию его контрагенты - продавцы и покупатели.

Дебиторской задолженностью

называются средства, причитающиеся предприятию, но еще не полученные им, или обязательства клиентов (дебиторов) перед предприятием по выплате денег за предоставление товаров или услуг.

Дебиторы

– это юридические и физические лица, которые имеют задолженность перед данным предприятием.

Наиболее полным определением является следующее:

Дебиторская задолженность –

это:

- Один из видов оборотных активов предприятия;

- Неполученная часть его выручки от продаж; [5]

- Отдельный вид обязательств, возникающий из договора, а также вследствие причинения вреда и иных оснований (ст. 307 и др. ГК РФ).

В соответствии с бухгалтерской отчетностью в составе дебиторской задолженности учитывается следующее:

•задолженность покупателей и заказчиков;

•векселя к получению;

•задолженность дочерних и зависимых обществ;

•задолженность учредителей по взносам в уставный капитал;

•авансы выданные;

•прочие дебиторы.

У большинства предприятий в общей сумме дебиторской задолженности наибольший удельный вес занимают расчеты за товары, работы и услуги, т. е. счета к получению.

В бухгалтерском балансе дебиторская задолженность делится по срокам ее образования на две группы:

•дебиторская задолженность, платежи по которой ожидаются в течение 12 мес. после отчетной даты, т. е. краткосрочная дебиторская задолженность;

•дебиторская задолженность, платежи по которой ожидаются более чем через 12 мес. после отчетной даты, т. е. долгосрочная задолженность.

Дебиторская задолженность является фактором, который определяет следующее:

•размер и структуру оборотных активов предприятия;

•размер и структуру выручки от продаж;

•длительность финансового цикла предприятия;

•оборачиваемость оборотных активов и активов в целом;

•ликвидность и платежеспособность предприятия;

•источники денежных средств предприятия.

Зачительные размеры дебиторской задолженности замедляют ее оборачиваемость, и также оборачиваемость оборотных активов и активов в целом, увеличивают длительность финансового цикла предприятия. К тому же увеличенная дебиторская задолженность требует дополнительных источников денежных средств. [4]

В современной хозяйственной практике дебиторская задолженность классифицируется по следующим видам – таблица 1.

Таблица 1 – Виды дебиторской задолженности

| Задолженность |

Сроки наступления |

Особенности |

| 1. Срочная |

В пределах срока, установленного договором |

Возникает в результате применения форм безналичных расчетов (инкассо) или как результат отсрочки платежа. |

| 2. Просроченная - сомнительная |

Более срока, установленного договором |

Часть задолженности может оказаться безнадежной до истечения срока исковой давности. |

| 3. Безнадежная - истек срок исковой давности |

Более 3 лет с момента окончания срока исполнения |

Возникает из законной просроченной дебиторской задолженности;

Списывается на убытки с уменьшением налогооблагаемой базы;

Отражается на забалансовом счете.

|

| 4. Находящаяся на забалансовом счете |

В течение 5 лет с момента списания |

Цель - контроль за возможностью ее получения. |

Срочная дебиторская задолженность

, т.е. та, по которой не наступил срок оплаты, образуется в том случае, когда применяется традиционная форма расчетов-инкассо, или оплата поручением после получения товара, а не предварительная оплата.

Просроченная (сомнительная) задолженность

образуется после истечения срока, установленного договором. Величина резерва определяется по каждому сомнительному долгу исходя из финансового состояния (платежеспособности) должника и оценки вероятности погашения долга полностью или частично. Сумма резервов сомнительных долгов, созданных в предыдущем году, не использованная в течение отчетного года, списывается с дебета счета 82 «Оценочные резервы» (соответствующего субсчета) в кредит счета 80 «Прибыли и убытки».

Просроченная задолженность требует особого внимания предприятия, так как именно из нее возникает безнадежная задолженность. Для списания дебиторской задолженности, по которой истек срок исковой давности (3 года), необходимо следующее:

•инвентаризация просроченной задолженности на счетах бухгалтерского учета;

•принятие мер по розыску и взысканию задолженности;

•письменное обоснование главного бухгалтера о необходимости списания дебиторской задолженности;

•приказ или распоряжение руководителя предприятия о списании задолженности на финансовый результат;

•запись в бухгалтерском учете;

•отражение на отдельном забалансовом счете списанной задолженности в течение пяти лет с момента списания с целью возможного ее получения. [10]

Величина дебиторской задолженности определяется многими факторами. Их можно разделить на внешние и внутренние.

Внешние факторы:

•состояние экономики в стране (спад производства увеличивает размеры дебиторской задолженности);

•состояние расчетов в стране (кризис неплатежей приводит к росту дебиторской задолженности);

•эффективность денежно-кредитной политики Центрального банка РФ (ограничение эмиссии вызывает «денежный голод» и затрудняет расчеты);

•уровень инфляции (при высокой инфляции не торопятся расстаться с долгами, чем позже срок уплаты долга, тем меньше его сумма);

•сезонность выпуска продукции (если это сезонная продукция, то дебиторская задолженность возрастает);

•емкость рынка и степень его насыщенности (если рынок мал и насыщен данным видом продукции, то возникают трудности с реализацией продукции).

Внутренние факторы:

•кредитная политика предприятия (неправильное установление сроков и условий предоставления кредитов, непредоставление скидки при досрочной оплате счетов, неверно установленные критерии кредитоспособности, ошибки в определении платежеспособности клиентов, неучтенные риски могут привести к резкому росту дебиторской задолженности);

•виды расчетов, используемых предприятиями (использование видов расчетов, гарантирующих платеж, сокращает размеры дебиторской задолженности);

•состояние контроля за дебиторской задолженностью;

•профессионализм финансового менеджера, занимающегося управлением дебиторской задолженностью предприятия;

•другие факторы.

Внешние факторы не зависят от деятельности предприятия, и ограничить их влияние на предприятие практически невозможно.

Внутренние факторы зависят от самого предприятия, от того, насколько финансовый менеджер владеет искусством управления дебиторской задолженностью.

Формой дебиторской задолженности в основном является кредит, предоставляемый по открытому счету. В этом случае единственным доказательством того, что покупатель должен поставщику деньги за полученные им товары или услуги, является запись в бухгалтерских книгах и счет, подписанный покупателем. Чтобы обезопасить себя от риска неоплаты счетов, поставщик может потребовать оформления сделки предоставления коммерческого кредита путем выписки векселя - обычного или переводного (акцептованного), либо выставления покупателем аккредитива.

Необходимость правильного управления уровнем дебиторской задолженности определяется не только стремлением к максимизации денежных потоков предприятия, но и желанием снизить издержки фирмы, возникающие из-за того, что любое увеличение дебиторской задолженности должно быть профинансировано каким-либо способом: за счет роста внешних заимствований (средств кредиторов или ссуд банков) или за счет собственной прибыли.[2]

1.2

Политика предприятия в области коммерческого кредита и отсрочки платежей

Политика управления дебиторской задолженностью часто называют политикой по отношению к покупателям продукции. Основные этапы управления дебиторской задолженностью предусматривают проведение анализа задолженности в предшествующем периоде, формирование принципов кредитной политики по отношению к покупателям продукции, разработку процедуры индексации дебиторской задолженности и построение системы контроля за движением и своевременным погашением дебиторской задолженности. [7].

Основной задачей анализа является оценка уровня дебиторской задолженности и его динамика в предшествующем периоде. Контроль включает ранжирование дебиторской задолженности по срокам ее возникновения 0-30 дней, 31-60 дней, 61-90 дней, 91-120 дней и свыше 120 дней. Изучая поведение дебиторской задолженности в рассматриваемом периоде, используют относительные показатели, рассчитанные показатели по отчетному году сравнивают с такими же показателями предыдущих периодов.

Кредитная политика представляет собой комплекс решений, состоящий из четырех элементов:

- Срок кредита – время, которым располагают покупатели, прежде чем им придется заплатить за свои покупки.

- Скидки, предоставляемые в качестве поощрения за быстрые платежи.

- Стандарты кредитоспособности, указывающие на минимальную финансовую силу подходящих клиентов, покупающих в кредит.

- Политика взимания платы, отражающая жесткость или мягкость подхода компании к клиентам, задерживающим платежи [1].

В мировой практике финансового менеджмента применяется три основных типа кредитной политики по отношению к покупателям:

1) Консервативный

направлен на минимизацию кредитного риска, который является приоритетным. Предприятие стремится сократить круг покупателей в кредит, в первую очередь, за счет групп покупателей с повышенным риском; за счет минимизации сроков предоставления кредита и его размера; ужесточения условий предоставления кредита и повышения ее стоимости, а также за счет более жесткой процедуры инкассации дебиторской задолженности.

2) Умеренный

- ориентирован на средний уровень кредитного риска и более мягкие условия предоставления кредита.

3) Агрессивный

предусматривает максимизацию дополнительной прибыли за счет расширения объема реализации продукции в кредит, несмотря на высокий уровень кредитного риска.

На практике, чтобы максимально снизить вероятность безнадежных долгов, необходимо правильно оценить платежеспособность покупателей, их кредитную историю и пр. В этом случае единственным способом держать ситуацию под контролем являются обоснованный выбор и применение системы контроля счетов к получению [9] .

Российские экономисты выделяют два подхода к управлению дебиторской задолженностью:

- Сравнение дополнительной прибыли, связанной с той или иной схемой спонтанного финансирования (предоставление покупателям скидки с цены товара) с затратами и потерями, возникающими при изменении политики реализации продукции (предоплата или продажа в кредит);

- Сравнение и оптимизация величины и сроков дебиторской и кредиторской задолженности.

Формирование условий предоставления коммерческого кредита включает в себя определение следующих параметров:

- Определение условий предоставления кредита при продаже товаров, его сроков и системы скидок.

- Определение гарантий предоставления кредита самый простой

способ продажи товаров — это открытый счет, когда в соответствии с заключенным контрактом покупателю выставляется счет для подписи.

Определение надежности покупателя

или вероятности оплаты полученных им товаров

. В этом могут помочь широко распространенные публикуемые рейтинги, анализ опубликованной финансовой отчетности потенциального покупателя, конструирование индексов риска, анализ баланса.

Определение суммы кредита

, предоставляемого каждому конкретному покупателю. В данном случае, как правило, делаются расчеты, основанные на вероятности оплаты покупателем товара, возможности повторения заказов, размера выгод и убытков, получаемых от оплаты (неоплаты) товара.

Определение политики сбора дебиторской задолженности

. Фирма за определенную плату передает право на получение денег по дебиторской задолженности специализированной фирме. Последняя может обеспечить сбор, страхование и финансирование дебиторской задолженности либо оказать помощь по ее взысканию и страхованию сомнительных долгов. Существует возможность получения кредитной страховки при необходимости защиты от безнадежных долгов. Эти операции известны как факторинг, а сами фирмы — как факторинговые.

Все перечисленные меры взаимосвязаны. Фирма может предлагать более выгодные условия продажи, если она проводит жесткую политику отбора покупателей, или предоставлять кредит высокорисковым клиентам при наличии надежного механизма получения дебиторской задолженности.

Данные сравнения проводятся по уровню кредитоспособности заемщика, времени отсрочки платежа, стратегии скидок с цены товара, расходам по инкассации и др. [6]

Политика в области управления дебиторской задолженностью на предприятии может включать следующее:

1. сквозной анализ дебиторской задолженности по срокам возникновения и по перечню дебиторов с выявлением сомнительной и безнадежной задолженности;

2. деление покупателей на три группы в зависимости от возможности применения к ним трех вариантов расчетов: предоплата, другие формы расчетов, отсрочка платежа; это должно быть сделано с учетом объема продаж по каждому из них, их платежеспособности, истории взаимоотношений с каждым предприятием;

3. определение ценовой политики в отношении каждой из трех групп покупателей с учетом возможности предоставления скидок и их размера; выявление на этой основе (с точки зрения оплаты) невыгодной продукции;

4. определение условий (сроков, размера и др.) коммерческого кредита, предоставляемого при отсрочке платежа различным покупателям;

5. выявление возможностей использования векселей при отсрочке платежа и их условий;

6. выявление возможностей возникновения сомнительной (просроченной и безнадежной) дебиторской задолженности и возможных допустимых убытков при этом; выявление на этой основе способов получения долгов и уменьшения безнадежной задолженности; определение реальной (рыночной) стоимости дебиторской задолженности (своевременное образование резервов по сомнительным долгам);

7. выяснение ситуаций, при которых возможны продажа или залог дебиторской задолженности и условий этого;

8. прогнозирование поступления дебиторской задолженности и определение способов ее получения на основе коэффициента инкассации и других механизмов.[3]

Практикой выработаны некоторые общие правила, позволяющие более четко управлять дебиторской задолженностью:

- контроль за состоянием расчетов с покупателями и подрядчиками по просроченным (отсроченным) платежам;

- ориентация на большое число покупателей (их диверсификация) с целью снижения риска неуплаты за товары и услуги одним или несколькими крупными покупателями;

- наблюдение за соотношением дебиторской и кредиторской задолженности;

- оплата товаров постоянными клиентами в кредит (отсрочка платежа), причем его размеры зависят от ряда факторов, в частности от финансового положения поставщика, устойчивости связей с последним и др.;

- синхронизация денежных потоков (притока и оттока денежных средств), т. е. максимально возможное приближение по времени получения дебиторской и погашения кредиторской задолженности. Это позволяет уменьшить остаток денег на расчетном счете, сократить банковский кредит и расходы по обслуживанию долга;

- снижение объема денежных средств, находящихся в пути, посредством использования электронных чековых переводов;

При управлении дебиторской задолженностью предприятие, также должно учитывать влияние внешних факторов, таких, например, как кризис неплатежей, неодинаковое влияние инфляции на различные товары, несовершенство законодательной базы и противоречивость отдельных нормативных документов, несовершенство процедур банкротства, продолжающийся передел собственности и др.

Управление дебиторской задолженностью на предприятии является в настоящее время приоритетным, так как это связано с управлением значительными денежными потоками, определяющими обеспеченность предприятия собственными денежными средствами, объем рынка и соответственно объем продаж.

В следующем разделе рассмотрим политику взимания дебиторской задолженностью с покупателей. [1]

1.3

Методы инкассации дебиторской задолженности

Методы, которым следует предприятие для взимания дебиторской задолженности, принято называть политикой инкассации.

Инкассация наличности

– процесс получения денежных средств за реализованную продукцию.

Инкассация дебиторской задолженности включает следующие элементы:

- Возраст самого долга;

- Общий объем долгов;

- Общий объем просроченных платежей;

- Дату открытия счета;

- Своевременность прежних платежей;

- Платежи, осуществленные после последней даты платежа;

- Величину кредита клиента, которая принята к утверждению;

- Статус клиента, который может потребовать особого отношения;

- Сроки и формы предварительного и последующего напоминаний покупателям о дате платежей;

- Условия возбуждения дела о банкротстве несостоятельных дебиторов. [8]

Эффективность процедуры инкассации определяется не столько уменьшением размеров дебиторской задолженности, сколько ростом прибыли за счет увеличения объема продаж и организации надежных отношений с клиентами.

Анализ состояния дебиторской задолженности начинаю с общей оценки динамики ее объема в целом и продолжают в разрезе отдельных стаей; определяют долю дебиторской задолженности в оборотных активах, анализируют ее структуру; определяют удельный вес дебиторской задолженности, платежи по которой ожидаются в течении года; оценивают динамику этого показателя и проводят последующий анализ качественного состояния дебиторской задолженности с целью оценки динамики неоправданной (сомнительной) задолженности.

Методическим приемом анализа, обеспечивающим возможность прогнозирования дебиторской задолженности, является расчет коэффициентов инкассации (погашения дебиторской задолженности), который представляет собой отношение дебиторской задолженности, возникшей в конкретном периоде, к величине отгрузки (объема продаж) того  же периода. Суть подхода состоит в том, чтобы разложить величину дебиторской задолженности на конкретную дату на составляющие, характеризующие срок ее образования, например, до одного месяца, от одного до двух месяцев, от двух до трех месяцев и т.д. [9] же периода. Суть подхода состоит в том, чтобы разложить величину дебиторской задолженности на конкретную дату на составляющие, характеризующие срок ее образования, например, до одного месяца, от одного до двух месяцев, от двух до трех месяцев и т.д. [9]

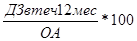

Оборачиваемость дебиторской задолженности оценивается с помощью следующих показателей.

Коэффициент оборачиваемости дебиторской задолженности Кдз (обороты):

где Выр. – выручка от реализации, тыс. руб.;

ДЗ – средняя величина дебиторской задолженности, тыс. руб. (по строкам 230 и 240 баланса)

Коэффициент оборачиваемости дебиторской задолженности показывает расширение или снижение коммерческого кредита, предоставляемого предприятием.

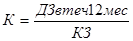

Средний период инкассации, дней Средний период инкассации, дней

Коэффициент оборачиваемости дебиторской задолженности в днях отражает продолжительность одного оборота дебиторской задолженности в днях. При этом, чем продолжительнее период погашения, тем выше риск ее непогашения.

Так как финансовое положение предприятия находится в зависимости от того насколько средства, вложенные в активы, превращаются в деньги, необходимым является изучение доли в них дебиторской задолженности.

Доля краткосрочной дебиторской задолженности в общей сумме оборотных активов, % =

Чем выше этот показатель, тем менее мобильна структура имущества предприятия.

Коэффициент соотношения между дебиторской и кредиторской задолженностью

Сопоставление дебиторской и кредиторской задолженности является одним из этапов анализа дебиторской задолженности и позволяет выявить причины образования последней. При этом многие аналитики считают, что если кредиторская задолженность превышает дебиторскую, то организация рационально использует средства, т.е. временно привлекает в оборот средств больше, чем отвлекает из оборота. Бухгалтера относятся к этому отрицательно, поскольку кредиторскую задолженность организация обязана погашать независимо от состояния дебиторской задолженности.

Наиболее популярными способами воздействия на дебиторов с целью погашения задолженности являются направление писем, телефонные звонки, персональные визиты. Так например, владельцу счета может быть послано письмо о том, что он на десять дней просрочил платеж; более суровое письмо, за которым последует телефонный звонок, может быть послано, если деньги не получены через 30 дней, а через 90 дней счет может быть передан агенту по инкассо. Эти меры правомерны, но они могут привести к потере благорасположения клиентуры. [1]

Поэтому наиболее оптимальным вариантом является использование скидок при срочной оплате, предназначенных для поощрения быстрых платежей. Решения о размерах скидок анализируются путем балансирования затрат и результатов, связанных с различными условиями скидок.

Предложение скидок оправдано в трех основных ситуациях:

1) если снижение цены приводит к расширению продаж, а структура затрат такова, что Реализация данной продукции отражается на увеличении общей прибыли, товар высокоэластичен и имеет достаточно высокую долю постоянных затрат;

2) Если система скидок интенсифицирует приток денежных средств в условиях дефицита на предприятии, возможно кратко срочное критическое снижение цен вплоть до отрицательного финансового результата о проведения конкретных сделок;

3) Система скидок за ускорение оплаты более эффективна, чем система штрафных санкций за просроченную оплату.

Во всех случаях можно говорить о спонтанном финансировании, которое при инфляции ведет к уменьшению текущей стоимости реализованной продукции, поэтому следует точно оценить возможность предоставления скидки по досрочной оплате.

В индустриально развитых странах наиболее распространенной является схема «2/10 полная 30», означающая следующее:

· Покупатель получает 2%-ную скидку с цены товара в случае его оплаты в течение 10 дней с начала периода кредитования (например, с момента получения товара);

· покупатель оплачивает полную стоимость товара, если оплата совершается в период 11-го по 30-й день договорного срока;

В случае неуплаты в течение месяца покупатель дополнительно к стоимости товара уплачивает штраф, величина которого зависит от момента платежа.

Политика «сбора денег» проводится при условии наличия в штате предприятия специального менеджера по управлению дебиторской задолженностью. При отсутствии такого работника решению проблемы в индустриально развитых странах помогают факторинговые компании.

Задача факторинговых отделов банков или компаний заключается в том, чтобы на платной и договорной основе выполнять для предприятий ряд кредитно-расчетных операций, связанных с быстрейшим завершением их расчетов за товары и услуги с клиентами (покупателями).

В настоящее время факторинговый отдел банка может предоставлять своим клиентам следующие виды услуг:

а) приобретать у предприятий-поставщиков право на получение платежа по товарным операциям с определенного покупателя или группы, состав которых заранее согласовывается с банком (покупка срочной задолженности по товарам отгруженным);

б) осуществлять покупку у предприятий-поставщиков дебиторской задолженности по товарам отгруженным, не оплаченным в срок покупателями (покупка просроченной дебиторской задолженности);

в) приобретать векселя у своих клиентов (операции по учету векселей).

При покупке факторинговым отделом банка (компанией) у своих клиентов просроченной дебиторской задолженности по товарным операциям, он оплачивает ее поставщику не во всех случаях, а при определенных условиях: при сроке задержки платежа не более трех месяцев и лишь при получении от банка плательщика уведомления о том, что покупатель не снят полностью с кредитования и не объявлен неплатежеспособным.

Операции по переуступке клиентом факторинговому отделу банка просроченной дебиторской задолженности имеют повышенную степень риска. Это обусловливает более высокое комиссионное вознаграждение, уровень которого в 1,5-2,0 раза выше, чем при покупке банком задолженности по товарам отгруженным, срок оплаты которых еще не наступил.

Процесс инкассации может дорого стоить как в смысле переменных расходов, так и в смысле потери благорасположения клиентуры, но тем не менее все-таки необходима определенная твердость, чтобы не допустить неоправданного растягивания периода погашения покупательной задолженности и минимизировать прямые убытки. Нужно установить баланс между затратами и общим полным результатом различных вариантов политики инкассации. [10]

2.

Организационно-экономическая характеристика организации

ООО «Лесопромышленный комплекс» является коммерческой организацией, учрежденной с целью организации хозяйственной и коммерческой деятельности на внутреннем и внешнем рынке, для удовлетворения общественных потребностей и извлечения прибыли.

Учредителями ООО «Лесопромышленный комплекс» являются физические лица, согласно учредительного договора, не имеющие запрета или ограничения для участия в создании обществ с ограниченной ответственностью.

ООО «Лесопромышленный комплекс» является юридическим лицом:

- зарегистрировано Постановлением главы самоуправления г. Шарьи Костромской обл. от «16» июня 1999г. N 374;

- поставлено на налоговый учет в налоговом органе «17» июня 1999 года (Свидетельство серия 44 N 0005575 выдано «17» июня 1999 г. инспекцией по налогам и сборам по г. Шарье, код 4407); выдано новое свидетельство серия 44 № 000454136 от 01 марта 2004г.

Занесено в Единый государственный реестр юридических лиц за основным государственным регистрационным номером 1024402037990 (свидетельство серия 44 000453038 от «17» декабря 2002 года).

Фактический адрес ООО «Лесопромышленный комплекс»: Костромская область, г. Шарья, пос. Ветлужский, ул. Первомайская, дом 22а.

ООО «Лесопромышленный комплекс» является учредителем:

- ООО «Шарьялес» Местонахождение: Костромская область, пос. Ветлужский, ул. Первомайская, д.22а

- ООО «Лесопромышленный комплекс» имеет структурные подразделения Вохомский леспромхоз и Павинский леспромхоз.

ООО «Лесопромышленный комплекс» в своей хозяйственной деятельности руководствуется законодательством РФ, уставом и иными нормативными документами, регулирующими отношения коммерческих предприятий.

Для достижения своих целей ООО «Лесопромышленный комплекс» вправе осуществлять любые виды деятельности, не запрещенные законодательством, основные из которых:

- лесозаготовка;

- деятельность по торговле строительными лесоматериалами;

- розничная торговля лесоматериалами;

- производство пиломатериалов, профилированных по кромке или пласти;

- производство древесной шерсти, древесной муки;

- производство технологической щепы и стружки;

- плотовой сплав древесины;

- выгрузка из воды и погрузка.

ООО «Лесопромышленный комплекс» занимает ведущее положение по лесозаготовке, переработке и реализации лесоматериалов на северо-востоке Костромской области. Ресурсной базой для ООО «Лесопромышленный комплекс» являются лесхозы: Павинский, Вохомский, Октябрьский.

Главной целью ООО «Лесопромышленный комплекс» является получение дополнительной прибыли за счет увеличения лесозаготовки, расширения номенклатуры выпускаемой продукции, повышения качества выпускаемой продукции, предоставления рабочих мест.

В своей деятельности ООО «Лесопромышленный комплекс» использует как собственные, так и заемные средства.

Основной причиной использования кредитных средств является сезонный характер лесозаготовительных работ, основным периодом лесозаготовки является осенне-зимний период, именно данный период требует дополнительных вложений в производство, одним из источников которых являются кредитные средства. ООО «Лесопромышленный комплекс» осуществляет кредитование в Шарьинском отделении Сбербанка РФ № 4366 и филиале ОАО Банк ВТБ в г. Костроме, имеет положительную кредитную историю. Суммы кредита и проценты выплачиваются в срок и в полностью.

ООО «Лесопромышленный комплекс» имеет в собственности обособленное имущество, учитываемое на его самостоятельном балансе, может от своего имени приобретать и осуществлять имущественные и личные не имущественные права, нести обязанности, быть истцом и ответчиком в суде и арбитраже.

В состав ООО «Лесопромышленный комплекс» входят следующие цеха и подразделения:

Основные цеха и участки деревообрабатывающего производства:

- разделочно-сортировочный узел

- автотранспортная служба по вывозке древесины

- лесоцех (распиловка сырья)

- цех обработки пиломатериалов (сушка пиломатериала)

- деревообрабатывающий цех (производство строганного погонажа, столярных изделий и клееного бруса)

- цех по производству древесной муки

- склад готовой продукции (отгрузка готовой продукции)

- служба контроля и учета сырья

- служба технического контроля

Вспомогательные цеха:

- участок ремонта кранов

- ремонтно-механический цех

- автотранспортная служба по обеспечению деревообрабатывающего производства

- тепло-электроцентраль (производство тепла и электроэнергии)

- ремонтно-строительная группа

- участок ремонта пути

дебиторский задолженность кредитный платеж

- участок ремонта электрооборудования (обслуживание кабельных и воздушных высоковольтных линий, обслуживание подстанций, высокотехнологичного программируемого производственного оборудования)

В основных цехах выполняются операции по изготовлению продукции, предназначенной для реализации. В цехах (подразделениях) основного производства предметы труда превращаются в готовую продукцию.

Вспомогательные цехи (подразделения) обеспечивают условия для функционирования основного производства (инструменты, энергия, ремонт оборудования), осуществляют услуги для нужд основных цехов: выполняют работы по ремонту оборудования и зданий, снабжают электроэнергией и т. п.

ООО «Лесопромышленный комплекс» работает как со странами ближнего зарубежья, так и дальнего.

Эффективность работы ООО «Лесопромышленный комплекс» зависит от правильного использования функций, знания приемов управления, стандартов учета и нормативных актов, регулирующих деятельность работы предприятия, умения и навыков оценки конкретных финансовых ситуаций.

Для этого на предприятии создана самостоятельное подразделение – финансовая служба.

Генеральный директор

Финансовый директор

Главный бухгалтер Начальник отдела труда и з/п

Бухгалтерия Экономист

Рис 1. Финансовая служба ООО «ЛПК»

Для организации финансовой работы хозяйствующий субъект создает специальную финансовую службу. Деятельность финансовой службы подчинена главной цели — обеспечению финансовой стабильности, созданию устойчивых предпосылок для экономического роста и получения прибыли.

Финансовая служба предприятия

- это специальное структурное подразделение, выполняющее свои определенные функции в системе организации деятельности предприятия. Ее основным предназначением является выработка и реализация оптимальной финансовой политики предприятия.

Финансовая служба отвечает за максимизацию доходов, получаемых предприятием, своевременное и полное финансовое обеспечение воспроизводственных нужд предприятия и осуществление его расчетов с финансовой системой государства и контрагентами. Она является частью единого механизма управления экономикой предприятия и тесно связана с другими его службами.

Цель

создания финансовой службы предприятия обеспечение наиболее эффективного формирования и использования финансовых ресурсов предприятия, opганизации и контроля за этими процессами.

Главными задачами

финансовой службы являются:

1)определение путей увеличения прибыли и повышения рентабельности;

2)обеспечение финансовыми ресурсами, необходимыми для выполнения производственных планов;

3)выполнение финансовых обязательств перед бюджетом, банками, поставщиками, по выплате заработной платы и др.;

4)содействие наиболее эффективному использованию основных фондов и оборотных средств, инвестиций;

5)контроль за правильным использованием финансовых ресурсов; обеспечением сохранности и ускорением оборачиваемости оборотных средств.

К функциям

финансовой службы предприятия относятся:

- Обеспечение финансирования хозяйственной деятельности предприятия;

- Разработка инвестиционной или кредитной политики;

- Установление смет расходов денежных средств для подразделений предприятия;

- Финансовое планирование и участие в составлении бизнес-плана;

- Осуществление расчетов с поставщиками, покупателями, банками и бюджетом;

- Участие в составлении финансовой отчетности

Таблица 2 – Размер предприятия ООО «Лесопромышленный комплекс»

| Показатель |

Год |

В среднем за 2007-2009г.г. |

Отклонение 2009г. от 2007г. (%) |

| 2007г. |

2008г. |

2009г. |

| Валовая продукция, тыс. руб. |

460837 |

711289 |

672730 |

614952 |

146 |

| Выручка от продажи продукции, работ, услуг, тыс. руб. |

418943 |

646626 |

611573 |

559047 |

146 |

| Прибыль (+), убыток (-) от реализации продукции, работ, услуг, тыс. руб. |

29890 |

50241 |

37074 |

39068 |

124 |

| Среднегодовая стоимость производственных основных фондов, тыс. руб. |

104173 |

230068 |

232262 |

188834 |

223 |

| Среднегодовая стоимость оборотных средств, тыс. руб. |

350711 |

370828 |

563856 |

428465 |

161 |

| Среднегодовое количество работников, чел. |

839 |

1541 |

1555 |

1312 |

185 |

Анализируя основные показатели деятельности ООО «ЛПК», видим, что за анализируемый период (2007г - 2009г) происходит их увеличение, что говорит об увеличении масштабов деятельности предприятия. Валовая продукция и выручка от продажи продукции увеличиваются в течение анализируемого периода 2007г – 2009г, предприятие на протяжении всего периода получает прибыль, причем она увеличивается за период на 24%. В среднем за три года она составила 39068 тыс. руб. Среднегодовая стоимость производственных основных фондов возросла более чем в 2 раза. Среднегодовая стоимость оборотных средств возросла на 61%. Численность работников увеличилась почти в 2 раза. Стабильное увеличение в динамике всех показателей говорит о расширении деятельности ООО «ЛПК».

Таблица 3– Состав и структура основных средств ООО «ЛПК»

| Показатель |

2007г. |

2008г. |

2009г. |

| Тыс. руб. |

% |

Тыс. руб. |

% |

Тыс. руб. |

% |

| Здания |

16033 |

15,4 |

42791 |

18,6 |

65493 |

20,62 |

| Сооружения и передаточные устройства |

16119 |

15,5 |

31312 |

13,6 |

31578 |

9,94 |

| Машины и оборудование |

58176 |

55,8 |

126734 |

55,1 |

175983 |

55,42 |

| Транспортные средства |

13253 |

12,7 |

28314 |

12,3 |

43500 |

13,70 |

| Производственный и хозяйственный инвентарь |

570 |

0,5 |

895 |

0,4 |

970 |

0,31 |

| Другие основные средства |

22 |

0,02 |

22 |

0,01 |

22 |

0,01 |

| Итого |

104173 |

100 |

230068 |

100 |

317546 |

100 |

В целом за анализируемый период с 2007 – 2009 гг. наблюдается увеличение основных средств на предприятии. Наибольший удельный вес в структуре основных средств приходиться на графу «машины и оборудование», в течение рассматриваемого периода их доля сократилась на 0,4%, а стоимость основных фондов по этой же графе увеличивается в 3 раз это объясняется приобретением новых машин и оборудования, для изготовления более качественной продукции. Так же увеличивается стоимость основных фондов по графе «транспортные средства», в 2009г по сравнению с 2007г более чем в 3 раза это объясняется обновлением машинно-транспортного парка. Незначительный удельный вес составляют производственный и хозяйственный инвентарь и другие основные средства (менее 1 %).

Очень важным показателем, характеризующим предприятие, является наличие и обеспеченность его трудовыми ресурсами. (Таблица 4)

| Категория работников |

2007г. |

2008г. |

2009 г. |

В среднем за 2007-2009гг. |

| Чел. |

К итогу в % |

| Всего на предприятии, чел., из них: |

839 |

1541 |

1555 |

1312 |

100 |

| лесозаготовка |

123 |

380 |

383 |

295 |

23 |

| разделочно-сортировачный узел |

102 |

130 |

131 |

121 |

9 |

| деревообрабатывающий цех |

218 |

407 |

405 |

343 |

26 |

| лесопильный цех |

90 |

92 |

93 |

92 |

7 |

| цех обработки пиломатериалов |

25 |

26 |

28 |

26 |

2 |

| цех по производству древесной муки |

56 |

70 |

71 |

66 |

5 |

| ремонтно-механический цех |

45 |

45 |

45 |

45 |

3 |

| тэц |

30 |

31 |

33 |

31 |

2 |

| автотранспортная служба |

70 |

210 |

215 |

165 |

13 |

| иженерно-технические работники |

80 |

150 |

151 |

127 |

10 |

Численность работников предприятия увеличивается за период с 2007г – 2009г. на 716 человек, это связано с расширением деятельности предприятия. Наибольший удельный вес по численности занимают работники деревообрабатывающего цеха 26% и работники, занимающиеся лесозаготовкой – 23%. Наименьший удельный вес занимают работники цеха обработки пиломатериалов – 2%, работники ТЭЦ – 2%, ремонтно–механического цеха – 3% . Инженерно-технические работники занимают 10% в удельном весе, это объясняется тем, что предприятие имеет крупные размеры и возникает необходимость в квалифицированных специалистах и руководителях. Автотранспортная служба занимает 13%, это говорит о том, что на предприятии немаловажное значение имеют транспортные перевозки.

Наибольшую прибыль ООО «ЛПК» получает от реализации древесной муки на экспорт и внутренний рынок и строганной ГП. Также высокорентабельными на протяжении всего периода являются оказание арендных и транспортных услуг, в 2008г их уровень рентабельности соответственно составил 97,5 и 93,4%. Наименее рентабельны реализация круглого лесоматериала, а реализация пиломатериала на экспорт является вообще убыточной для предприятия, так же в 2007г убыточным является реализация круглого лесоматериала на экспорт.

Таблица 5 - Показатели финансовой устойчивости в ООО «Лесопромышленный комплекс», тыс. руб.

| Показатели |

2007г. |

2008г. |

2009г. |

| Собственный капитал |

171337 |

377126 |

361445 |

| Внеоборотные активы |

131576 |

223183 |

253406 |

| Наличие собственных источников формирования запасов (собственного оборотного капитала) |

39761 |

153943 |

108039 |

| Долгосрочные обязательства |

- |

- |

125369 |

| Наличие собственных и долгосрочных заемных источников формирования запаса |

39761 |

153943 |

233408 |

| Краткосрочные кредиты и займы |

263132 |

175105 |

400672 |

| Наличие общей величины источников формирования запасов |

302893 |

329048 |

634080 |

| Стоимость запасов |

171656 |

144035 |

246143 |

| Излишек(+) или недостаток(-) собственных источников формирования запасов |

-13189 |

9908 |

-138104 |

| Излишек(+) или недостаток(-) собственных и долгосрочных заемных источников формирования запасов |

-131895 |

9908 |

-12735 |

| Излишек(+) или недостаток(-) общей величины источников формирования запасов |

131237 |

185013 |

387937 |

| Тип финансовой ситуации |

0;0;1 |

1;1;1 |

0;0;1 |

Анализ абсолютных показателей финансовой устойчивости показал, что ООО «Лесопромышленный комплекс» в 2007г и 2009г имело неустойчивое финансовое состояние, в этот период предприятие являлось неплатежеспособным, при котором, тем не менее, сохраняется возможность восстановления платежеспособности за счет пополнения за счет увеличения собственных источников и привлечения дополнительных заемных источников. В 2007г предприятие является абсолютно устойчивым, при этом оно является абсолютно платежеспособным, прибыльным, ведет расширенный процесс воспроизводства и характеризуется низким уровнем финансового риска.

Таблица 6 -

Анализ ликвидности баланса ООО «Лесопромышленный комплекс»

| АКТИВ |

2007г |

2008г |

2008г |

ПАССИВ |

2007г |

2008г |

2009г |

Платежный излишек или недостаток(+,-) |

| 2007г |

2008г |

2009г |

| Наиболее ликвидные активы |

8904 |

140238 |

5772 |

Наиболее срочные обязательства |

15556 |

94159 |

70425 |

-6652 |

46079 |

-64653 |

| Быстрореализуемые |

137889 |

137889 |

452590 |

Краткосрочные пассивы |

263132 |

175105 |

400672 |

-125243 |

-37216 |

51918 |

| Медленно реализуемые |

171656 |

144035 |

246143 |

Долгосрочные пассивы |

0 |

0 |

125369 |

171656 |

144035 |

120774 |

| Труднореализуемые |

131576 |

223183 |

253406 |

Постоянные пассивы |

171337 |

377126 |

361445 |

-39761 |

-153943 |

-108039 |

Для определения ликвидности баланса следует сопоставить итоги групп по активу и пассиву:

2006 год 2007 год 2008 год

А1<П1 А1>П1 А1<П1

А2<П2 А2<П2 А2>П2

А3>П3 А3>П3 А3>П3

А4<П4 А4<П4 А4<П4

Вывод: Анализ ликвидности баланса показывает, что наиболее ликвидных активов недостаточно для покрытия наиболее срочных обязательств в 2007 и 2009 годах, причем к 2009 году наблюдается значительное увеличение убытка вследствие увеличения кредиторской задолженности. Количество быстрореализуемых активов покрывают краткосрочные пассивы лишь к третьему году, следовательно, баланс текущей ликвидности не имеет. Третье неравенство систем соответствует оптимальному значению абсолютной ликвидности баланса, то есть медленно реализуемые активы по всем годам покрывают величину долгосрочных пассивов и не имеют недостатка, это говорит о наличии перспективы баланса, которая представляет собой прогноз будущих поступлений и платежей. Четвертое неравенство системы так же соответствует оптимальному значению абсолютной ликвидности баланса и носит сбалансированный характер и одновременно является минимальным условием финансовой устойчивости предприятия, т.к. показывает наличие у предприятия собственных оборотных средств.

Платежеспособность – это способность предприятия своевременно и полностью погашать свои краткосрочные финансовые обязательства.

Таблица 7 - Анализ платежеспособности ООО «Лесопромышленный комплекс»

| Показатели |

Оптимальное значение |

2007г |

2008г |

2009г |

| Коэффициент абсолютной ликвидности |

>=0,2 |

0,03 |

0,52 |

0,01 |

| Коэффициент критической (промежуточной) ликвидности |

>=0,8 |

0,53 |

1,05 |

0,97 |

| Коэффициент текущей ликвидности (покрытия) |

>=2 |

1,14 |

2,0 |

1,50 |

| Общий показатель платежеспособности |

>=1 |

0,88 |

1,39 |

0,99 |

| Коэффициент маневренности |

>=0,5 |

0,23 |

0,5 |

0,65 |

Анализ платежеспособности показал, что в 2007 г предприятие не являлось платежеспособным, т.к. рассчитанные показатели в основном не соответствуют оптимальным значениям. Так, например, коэффициент текущей ликвидности (покрытия) примерно в 2 раза ниже оптимального значения, этот коэффициент показывает платежные возможности предприятия. Невыполнение установленного норматива создает угрозу финансовой нестабильности организации ввиду различной степени ликвидности активов и невозможности их срочной реализации. Отклонение коэффициента абсолютной ликвидности от оптимального значения говорит о том, что предприятие в 2007 г могут покрыть только 3% краткосрочной задолженности за счет имеющихся денежных средств, вместо 20%, в 2009г –только 1%. В 2008г предприятие является платежеспособным, т.к. все рассчитанные коэффициенты соответствуют оптимальным значениям.

3.

Оценка и управление дебиторской задолженностью

3.1

Анализ дебиторской задолженности

Средства в дебиторской задолженности свидетельствуют о временном отвлечении средств из оборота предприятия, что вызывает дополнительную потребность в ресурсах и может привести к напряженному финансовому состоянию. Рассмотрим состав и структуру оборотных средств предприятия (Таблица8).

Таблица 8 - Состав и структура оборотных средств в ООО «Лесопромышленный комплекс»

| Виды оборотных активов |

2007г. |

2008г. |

2009г. |

| Тыс.руб. |

% |

Тыс.руб. |

% |

Тыс.руб. |

% |

| Запасы |

166383 |

52,25 |

139323 |

32,92 |

242989 |

34,49 |

| В том числе: |

| Сырье, материалы |

107995 |

33,91 |

64577 |

15,26 |

63115 |

8,96 |

| Затраты в незавершенном производстве |

32567 |

10,23 |

54724 |

12,93 |

166583 |

23,65 |

| Готовая продукция |

23901 |

7,51 |

18613 |

4,40 |

11085 |

1,57 |

| Расходы будущих периодов |

1920 |

0,60 |

1406 |

0,33 |

2206 |

0,31 |

| НДС |

5273 |

1,66 |

4712 |

1,11 |

3154 |

0,45 |

| Дебиторская задолженность (в течении 12 мес.) |

137889 |

43,30 |

138934 |

32,83 |

452590 |

64,24 |

| В том числе: |

| Покупатели и заказчики |

67502 |

21,20 |

51201 |

12,10 |

112835 |

16,02 |

| Краткосрочные фин. Вложения |

180 |

0,06 |

126684 |

29,93 |

61 |

0,01 |

| Денежные средства |

8724 |

2,74 |

13554 |

3,20 |

5711 |

0,81 |

| Всего |

318449 |

100 |

423207 |

100,0 |

704505 |

100,00 |

За анализируемый период с 2007г – 2009г происходит увеличение оборотных средств. Наибольшую долю в составе оборотных средств занимает дебиторская задолженность в среднем за 2007г – 2009г более 50%, а в 2009г 64,24%. Это связано с несвоевременными расчетами покупателей за продукцию и оказанные услуги, что не благоприятно отражается на финансовом состоянии предприятия.

Значительную долю в структуре оборотных средств составляют запасы сырья и материалов, но наблюдается тенденция к их сокращению так в 2007г величина запасов составляла 52,25%, а в 2009г уже 34,49%, сокращение величины запасов сырья и материалов выразилось в результате уменьшения объемов производства продукции (работ, услуг).

Особенности кругооборота оборотных средств рассмотрим на основе данных структуры оборотных средств организации по состоянию на 1-е число каждого квартала 2009г.

Таблица 9 - Состав и структура оборотных средств на первые числа кварталов отчетного года (2009г.)

| Виды оборотных активов |

I квартал |

II квартал |

III квартал |

IV квартал |

| Тыс.руб. |

% |

Тыс.руб. |

% |

Тыс.руб. |

% |

Тыс.руб. |

% |

| Запасы |

218951 |

47,28 |

201792 |

44,93 |

232389 |

76,97 |

242989 |

34,49 |

| В том числе: |

| Сырье, материалы |

59884 |

12,93 |

61894 |

13,78 |

68679 |

22,75 |

63115 |

8,96 |

| Затраты в незавершенном производстве |

105603 |

22,81 |

94872 |

21,13 |

119110 |

39,45 |

166583 |

23,65 |

| Готовая продукция |

26144 |

5,65 |

22241 |

4,95 |

22038 |

7,30 |

11085 |

1,57 |

| Расходы будущих периодов |

27320 |

5,90 |

22785 |

5,07 |

22562 |

7,47 |

2206 |

0,31 |

| НДС |

3452 |

0,75 |

3245 |

0,72 |

1568 |

0,52 |

3154 |

0,45 |

| Дебиторская задолженность (в течении 12 мес.) |

126846 |

27,39 |

143995 |

32,06 |

56776 |

18,81 |

452590 |

64,24 |

| В том числе: |

| Покупатели и заказчики |

41227 |

8,90 |

51624 |

11,50 |

30051 |

9,95 |

112835 |

16,02 |

| Прочие дебиторы |

| Краткосрочные фин. вложения |

95525 |

20,63 |

95229 |

21,20 |

241 |

0,08 |

61 |

0,01 |

| Денежные средства |

18294 |

3,95 |

4828 |

1,08 |

10942 |

3,62 |

5711 |

0,81 |

| Всего |

463068 |

100,0 |

449089 |

100,0 |

301916 |

100,0 |

704505 |

100,00 |

Рассматривая кругооборот оборотных средств в 2009г. следует отметить, что увеличение запасов наблюдается с 1-3 квартал на 29,7% и в 3-м квартале они занимают наибольший удельный вес во всех оборотных средствах – 76,97%. Так же следует отметить, что большую часть запасов в этом квартале составляют затраты в незавершенном производстве (39,45% в общем составе оборотных средств). В 4-м квартале уже наибольший удельный вес приходиться на дебиторскую задолженность – 64,24%.

Дебиторская задолженность в 2-м и 4-м квартале имела наибольший удельный вес во всех оборотных средствах, соответственно 32,06% и 64,24% соответственно. В 1-м квартале происходит снижение на 4,67%, а в 4-м сокращается в 2 раза, относительно 2 квартала.

Денежные средства во всех кварталах задействованы относительно одинаково и поэтому их доля в оборотных средствах низкая и за весь период они менее задействованы.

Рассмотрим состав и структуру дебиторской задолженности в ООО «Лесопромышленный комплекс» за анализируемый период. (Таблица 10)

Таблица 10 - Состав и структура дебиторской задолженности в ООО «ЛПК»

| Наименование |

На конец периода |

В среднем за 3 года |

| 2007 г. |

2008 г. |

2009 г. |

тыс. руб. |

% |

| Дебиторская задолженность (платежи, по которой ожидаются в течение 12 месяцев после отчетной даты) |

137889 |

139257 |

452590 |

243245 |

100 |

| в т. ч. покупатели и заказчики |

67502 |

51201 |

112835 |

77179 |

31,7 |

| авансы выданные |

61245 |

72668 |

334769 |

156227 |

64,2 |

| прочие дебиторы |

9142 |

15388 |

4986 |

9839 |

4,1 |

Дебиторская задолженность ООО «ЛПК» представлена следующими категориями: расчеты с покупателями и заказчиками - 31,7% (в среднем за 3 года); авансы выданные (предоплата за продукцию) – 64,2%; расчеты с прочими дебиторами – 4,1%. За анализируемый период дебиторская задолженность предприятия возросла на 314701 тыс. руб. или в 3,3 раза. Это произошло за счет увеличения доли выданных авансов на 273524 тыс. руб. или в 5,5 раза. Это увеличение объясняется тем, что предприятие применяет предварительную оплату материалов поставщикам без их отгрузки, что и приводит к образованию скрытой дебиторской задолженности.Увеличение статей дебиторской задолженности обусловлено слишком высокими темпами наращивания объема продаж в предприятии.

Особенностью ООО «ЛПК» является то, что у предприятия нет долгосрочной дебиторской задолженности, а имеется только краткосрочная (нормальная), то есть платежи, по которой ожидаются в течение 12 месяцев после отчетной даты. Это свидетельствует о том, что покупатели своевременно расплачиваются за отгруженную продукцию.

3.2

Кредитная политика и её роль в управлении дебиторской задолженностью

Рассмотрим политику кредитования, осуществляемую в ООО «ЛПК».

Отбор покупателей осуществляется путем анализа соблюдения ими надежной дисциплины в прошлом, их текущей платежеспособности, уровня их финансовой устойчивости и других финансовых показателей, характеризующих финансовое состояние покупателя.

Главной целью ООО «Лесопромышленный комплекс» является получение дополнительной прибыли за счет увеличения лесозаготовки, расширения номенклатуры выпускаемой продукции, повышения качества выпускаемой продукции, предоставления рабочих мест.

ООО «ЛПК» осуществляет поставку своей продукции, как на внутренний рынок, так и на экспорт (внешний).

Основными покупателями лесопродукции ООО «ЛПК» на внутреннем рынке по данным 2009 года являются:

· фансырья - ООО «Лестранссервис» г. Москва; ОАО «Фанплит» г. Кострома ;

· балансов хвойных - ОАО «Волга» г.Балахна; ООО «Кроностар» г.Шарья;

· балансов лиственных - ООО «Кроностар» г. Шарья;

· дров технологических - ООО «Кроностар» г. Шарья ;

· древесной муки- ЗАО «Средневолжский завод полимерных изделий» Самарская обл., ООО «Технопласт» г. Нижний Новгород, ОАО «Карболит» Московская обл., ООО «Бридж» г.Санкт-Петербург и др.

· профильные детали и детали для столярных изделий для садовых домиков - ООО «Партнер-М»

Основными покупателями продукции ООО «ЛПК» на внешнем рынке являются:

· лесопродукции на экспорт - «Одек Холланд С.А.», Канада,

· экспортного пиломатериала - «Романе Легнами» (Италия) и «Линкольн ВУД» (Швейцария),

· древесной муки – ЗАО «Крымский Титан», ООО «Вант ЛТД»

В основе совершения расчетов между предприятиями лежат договорные отношения. ООО «ЛПК» с покупателями, желающими приобрести продукцию предприятия, заключает договор купли-продажи на отгрузку продукции, выполненные работы или оказанные услуги предприятием. Заключение договоров происходит при непосредственной встрече руководителей предприятий с той и другой стороны.

Договоры по форме, заключаемые предприятием с покупателями используются двухсторонние (покупатель-продавец). В них в первую очередь указываются:

· наименования предприятий, выступающих в лице «Покупателя» - с одной стороны, и «Поставщика» - с другой;

· предмет договора («товар»);

· порядок и сроки поставки;

· цена и общая сумма договора;

· порядок расчетов;

· ответственность сторон;

· форс-мажор;

· прочие условия, в т.ч. момент вступления договора в действие, возможные причины его расторжения.

· Адреса и банковские реквизиты сторон.

Затем договор подписывают и скрепляют печатью.

Цены на продукцию зависят от рынка сбыта и себестоимости продукции. Рынок сбыта зависит от спроса и предложения, и где продукция пользуется спросом, там цена больше.

С иностранными фирмами ООО «ЛПК» заключает контракт. Цены на продукцию, реализуемые на экспорт, получаются выше, поскольку включают в себя расходы на доставку и другие затраты, но фактически продукция и на экспорт и на внутренний рынок реализуется по одинаковым ценам.

При возникновении взаимных обязательств расчеты осуществляются при помощи взаимозачетов.

При безналичных расчетах предприятие использует платежные поручения

, которые представляют собой поручение хозяйствующего субъекта о перечислении определенной суммы со своего счета на счет другого хозяйствующего субъекта, имеющие электронную форму.

После отгрузки продукции ООО «Лесопромышленный комплекс» выписывает накладную с указанием количества, цены и общей стоимости продукции. В соответствии с заключенным договором и на основании накладной покупателю выставляется счет для подтверждения платежа покупателя, суммы платежа и товарности данной операции. Выписывается товарно-транспортная накладная, а не позднее 5 дней выписывается счет фактуры.

Задачами управления дебиторской задолженностью в ООО «ЛПК» являются:

- формирование принципов расчетов предприятия с контрагентами на предстоящий период;

- определение возможной суммы оборотных активов отвлекаемых в дебиторскую задолженность по авансам выданным;

- формирования условий обеспечения взыскания задолженности;

- формирование системы штрафных санкций за просрочку исполнения обязательств контрагентами.

В целях контроля за сроками погашения дебиторской задолженности ООО «ЛПК» ранжирует ее по срокам возникновения применяя следующую группировку в днях: до 30 дней, от 30-60 дней, от 60-90 дней и более 90 дней.

ООО «ЛПК» классифицирует своих покупателей продукции с выделением следующих их категорий:

· покупатели, которым кредит может быть предоставлен в максимальном объеме, к этой группе относиться ООО «Ветлужская торговая компания», ООО «Кроностар» ;

· покупатели, которым кредит может быть предоставлен в ограниченном объеме, определяемом уровнем допустимого риска не возврата долга, к этой группе относиться ОАО «Парфинский фанкомбинат»;

Поскольку предприятие уже давно существует на рынке, и у него сложился определенный статус, поэтому покупатели, сотрудничая с ним, стараются вовремя или как можно раньше погасить свою задолженность.

Рассчитаем выгодность скидки с цены и отсрочки платежа

Таблица 11 – Сравнительный расчет выгодности скидки и отсрочки платежа

| Показатели |

Отсрочка платежа 30 дней |

| Инфляция в месяц |

1% |

| Индекс цен |

1,01% |

| Коэффициент снижения покупательной способности |

0,99 |

| Потери от инфляции с каждой тысячи рублей |

10 |

Допустим, если ООО «ЛПК» начнет предоставлять своим покупателям скидки при сокращении ими срока оплаты до 30 дней, то потери с каждой 1000 руб. выручки для предприятия составят 10 рублей.

С целью определения конкретных причин образования дебиторской задолженности проведем внутренний анализ суммы дебиторской задолженности на основании данных бухгалтерско-финансовой отчетности.

3.3

Оборачиваемость дебиторской задолженности и пути ее ускорения

Рассмотрим анализ оборачиваемости оборотных активов в ООО «Лесопромышленный комплекс»

Таблица 12 - Анализ оборачиваемости оборотных активов в ООО «Лесопромышленный комплекс»

| Наименование |

На конец периода |

Изменение 2009г. к 2007г. |

| 2007г. |

2008г. |

2009г. |

| Выручка от реализации, тыс. руб. |

418943 |

646626 |

611573 |

192630 |

| Величина оборотных активов, тыс. руб. |

318449 |

423207 |

704505 |

386056 |

| Коэффициент оборачиваемости оборотных активов |

1,19 |

1,74 |

1,08 |

- 0,11 |

| Продолжительность оборота, дней |

307 |

210 |

338 |

31 |

| Привлечение (высвобождение) средств из оборота, тыс. руб. |

-299711 |

226213 |

-40464 |

-340175 |

Анализируя данную таблицу, видим, что оборачиваемость оборотных активов в 2009г в сравнении с 2007г сократилась на 0,11. Коэффициент оборачиваемости показывает количество оборотов, совершаемых оборонным капиталом за определенный период, и характеризует объем реализованной продукции на 1 рубль, вложенный в оборотные средства (1 рубль 8 копеек в 2009г). Продолжительность оборота в днях, т.е. время, в течение которого оборонные средства совершили 1 полный оборот в ООО «ЛПК» снижаются на 31 день в 2009г по сравнению с 2007г, и в среднем за анализируемый период (2007г-2009г) оборот составляет 285 дней. В 2007г наблюдалась наибольшая сумма высвобожденных средств из оборота 299711 тыс. руб., в результате ускорения оборачиваемости оборотных средств, в 2008г средства привлекались в оборот в размере 226213 тыс. руб., а в 2009г средства вновь высвобождались в размере 40464 тыс. руб.

Управление дебиторской задолженностью предполагает, прежде всего, контроль за оборачиваемостью средств в расчетах. Для анализа и оценки дебиторской задолженности целесообразно использовать абсолютные и относительные показатели в динамике за ряд лет, важнейшие из которых: оборачиваемость долговых обязательств дебиторов, период их погашения, отношение общей суммы долгов дебиторов к общей сумме активов и др. Систематизируем эти показатели в таблицу.

Таблица 13 - Анализ оборачиваемости дебиторской задолженности в ООО «Лесопромышленный комплекс»

| Наименование |

На конец периода |

Изменение 2009г. к 2007г. |

| 2007г. |

2008г. |

2009г. |

| Дебиторская задолженность (платежи, по которой ожидаются в течение 12 месяцев), тыс. руб. |

137889 |

138934 |

452590 |

314701 |

| Доля краткосрочной дебиторской задолженности в общей сумме оборотных активов, % |

43,3 |

32,8 |

64,2 |

20,9 |

| Оборачиваемость дебиторской задолженности, раз |

2 |

5 |

2 |

0 |

| Средний период инкассации, дней |

183 |

73 |

183 |

0 |

| Коэффициент соотношения между дебиторской и кредиторской задолженностью |

8,86 |

1,48 |

6,43 |

- 2,43 |

Из приведенных расчетов видно, что удельный вес краткосрочной дебиторской задолженности в общей стоимости оборотных активов за анализируемый период увеличился на 20,9%. Это свидетельствует об отвлечении средств из оборота. Анализируя полученные коэффициенты оборачиваемости, можно заметить, что за анализируемый период оборачиваемость дебиторской задолженности в 2007г и 2009г составила 2 оборота, а в 2008г 5 оборотов. Это привело к увеличению времени ее обращения, или среднего периода инкассации (СПИ) с 73 дней в 2008 г. до 183 дней в 2009 г., что повысило риск ее непогашения. То есть средний промежуток времени, который требуется для того, чтобы предприятие, реализовав свою продукцию, получило деньги, равен в отчетном периоде 183 дня. Немаловажным этапом анализа дебиторской задолженности является сопоставление дебиторской и кредиторской задолженности. За анализируемый период это соотношение сократилось на 2,43 пункта. Это свидетельствует о том, что ООО «ЛПК» отвлекает из своего оборота больше средств, чем привлекает в него, что говорит о нерациональном расходовании предприятием своих ресурсов. Кроме того, это создает угрозу его финансовой устойчивости.

В целях ускорения расчетов необходимо повышать оборачиваемость дебиторской задолженности, т.е. уменьшать период ее обращения в деньги. Для этого следует уменьшить долю дебиторской задолженности в общей сумме оборотных активов. Этого предприятие может достигнуть путем применения в расчетах с покупателями предварительной оплаты. Рассмотрим, как повлияет на оборачиваемость дебиторской задолженности применение предприятием по всем расчетам с покупателями предварительной оплаты в размере 40 % в 2009 году. В этом случае дебиторская задолженность на конец 2009 года уменьшится на 181036 тыс. руб. (40 %*452590), а ее доля в оборотных активах сократится на 25,7%. При этом оборачиваемость дебиторской задолженности увеличилась на 2 оборота и составила 4 оборота, срок погашения уменьшился на 91 день (183 дня - 92 дня) и снизился риск непогашения задолженности. В данном случае предприятию потребуется 91 дней, чтобы дебиторская задолженность была превращена в денежные средства. Т.о. предприятиям в целях совершенствования расчетов, их ускорения средств в расчетах с покупателями и заказчиками применять предварительную оплату.

4.

Пути совершенствования политики управления дебиторской задолженности

Управление дебиторской задолженностью - специфическая функция финансового менеджмента, основной целью которой является увеличение прибыли компании за счет эффективного использования дебиторской задолженности, как экономического инструмента. И прежде всего, дебиторская задолженность представляет собой весьма вариабельный и динамичный элемент оборотных средств, существенно зависящий от принятой в организации политики в отношении покупателей продукции. Поскольку дебиторская задолженность представляет собой обездвижение собственных оборотных средств, т.е. в принципе она не выгодна организации, то с очевидностью напрашивается вывод о ее максимально возможном сокращении. Дебиторская задолженность может быть сведена до минимума, тем не менее этого не происходит по многим причинам, в том числе и по причине конкуренции. Большое значение имеют отбор потенциальных покупателей и определение условий оплаты товаров, предусматриваемых в контрактах. Отбор осуществляется с помощью неформальных критериев: соблюдение платежной дисциплины в прошлом, прогнозные финансовые возможности покупателя по оплате запрашиваемого им объема товаров, уровень текущей платежеспособности, уровень финансовой устойчивости, экономические и финансовые условия предприятия-продавца (затоваренность, степень нуждаемости в денежной наличности и т. п.).

Важно не допустить дальнейшего роста доли дебиторской задолженности в общем объеме оборотных активов предприятия – это может повлечь за собой снижение всех финансовых показателей, замедление оборота ресурсов, простои вследствие не внутренних проблем, а внешних, снижение возможности оплачивать свои обязательства перед кредиторами.

Управление дебиторской задолженностью включает в себя несколько основных задач:

1. предварительная проверка дебитора на начальном этапе сотрудничества

2. планирование допустимых лимитов дебиторской задолженности

3. финансирование дебиторской задолженности

4. учет, контроль, оценка эффективности дебиторской задолженности

5. взыскание просроченной дебиторской задолженности

6. претензионная работа с недисциплинированными дебиторами

Таким образом, для того чтобы эффективно совершенствовать политику управления дебиторской задолженностью, нужно оценить эффективность выполнения каждой из этих задач.

Заключение

Дебиторская задолженность – это требования предприятия по отношению к другим предприятиям, организациям и клиентам на получение денег, поставку товаров или оказание услуг, выполнение работ.

ООО «Лесопромышленный комплекс» является коммерческой организацией, учрежденной с целью организации хозяйственной и коммерческой деятельности на внутреннем и внешнем рынке, для удовлетворения общественных потребностей и извлечения прибыли.

Дебиторская задолженность ООО «ЛПК» представлена следующими категориями: расчеты с покупателями и заказчиками - 31,7% (в среднем за 3 года); авансы выданные (предоплата за продукцию) – 64,2%; расчеты с прочими дебиторами – 4,1%. Увеличение статей дебиторской задолженности обусловлено слишком высокими темпами наращивания объема продаж в предприятии.

Особенностью ООО «ЛПК» является то, что у предприятия нет долгосрочной дебиторской задолженности, а имеется только краткосрочная (нормальная), то есть платежи, по которой ожидаются в течение 12 месяцев после отчетной даты. Это свидетельствует о том, что покупатели своевременно расплачиваются за отгруженную продукцию.

Величина дебиторской задолженности самая высокая у основных дебиторов-покупателей, так как они имеют с ООО «ЛПК» постоянные, устойчивые связи и поэтому вызывают доверие. Это позволяет кредитовать их отпуском продукции в долг без особого риска для предприятия.

В предприятии есть неоправданная или просроченная краткосрочная дебиторская задолженность сроком свыше 3-х месяцев, ее доля составляет 1,9%, это объясняется тем, что предприятие оплатило денежные средства поставщику за продукцию, но она в течение 3-х месяцев данная продукция не поступила, т.о. образовалась просроченная дебиторская задолженность.

Задачами управления дебиторской задолженностью в ООО «ЛПК» являются:

- формирование принципов расчетов предприятия с контрагентами на предстоящий период;

- определение возможной суммы оборотных активов отвлекаемых в дебиторскую задолженность по авансам выданным;

- формирования условий обеспечения взыскания задолженности;

- формирование системы штрафных санкций за просрочку исполнения обязательств контрагентами.

В целях контроля за сроками погашения дебиторской задолженности ООО «ЛПК» ранжирует ее по срокам возникновения применяя следующую группировку в днях: до 30 дней, от 30-60 дней, от 60-90 дней и более 90 дней.

Поскольку предприятие уже давно существует на рынке, и у него сложился определенный статус, поэтому покупатели, сотрудничая с ним, стараются вовремя или как можно раньше погасить свою задолженность.

Анализируя полученные коэффициенты оборачиваемости, можно заметить, что за анализируемый период оборачиваемость дебиторской задолженности в 2007г и 2009г составила 2 оборота, а в 2008г 5 оборотов. Это привело к увеличению времени ее обращения, или среднего периода инкассации (СПИ) с 73 дней в 2008 г. до 183 дней в 2009 г., что повысило риск ее непогашения. То есть средний промежуток времени, который требуется для того, чтобы предприятие, реализовав свою продукцию, получило деньги, равен в отчетном периоде 183 дня. Немаловажным этапом анализа дебиторской задолженности является сопоставление дебиторской и кредиторской задолженности. За анализируемый период это соотношение сократилось на 2,43 пункта. Это свидетельствует о том, что ООО «ЛПК» отвлекает из своего оборота больше средств, чем привлекает в него, что говорит о нерациональном расходовании предприятием своих ресурсов. Кроме того, это создает угрозу его финансовой устойчивости.

В целях ускорения расчетов необходимо повышать оборачиваемость дебиторской задолженности, т.е. уменьшать период ее обращения в деньги. Для этого следует уменьшить долю дебиторской задолженности в общей сумме оборотных активов. Этого предприятие может достигнуть путем применения в расчетах с покупателями предварительной оплаты. Рассмотрим, как повлияет на оборачиваемость дебиторской задолженности применение предприятием по всем расчетам с покупателями предварительной оплаты в размере 40 % в 2009 году. В этом случае дебиторская задолженность на конец 2009 года уменьшится на 181036 тыс. руб. (40 %*452590), а ее доля в оборотных активах сократится на 25,7%. При этом оборачиваемость дебиторской задолженности увеличилась на 2 оборота и составила 4 оборота, срок погашения уменьшился на 91 день (183 дня - 92 дня) и снизился риск непогашения задолженности. В данном случае предприятию потребуется 91 дней, чтобы дебиторская задолженность была превращена в денежные средства. Т.о. предприятиям в целях совершенствования расчетов, их ускорения средств в расчетах с покупателями и заказчиками применять предварительную оплату.

Список литературы:

1. Бланк И.А. Финансовый менеджмент: Учебный курс. – 2-е изд., перераб. и доп. – К.: Эльга, Ника-Центр, 2005. – 656 с

2. Гаврилова А.Н. Финансовый менеджмент: учебное пособие / А.Н. Гаврилова, Е.Ф. Сысоева, А.И. Барабанов, Г.Г. Чигарев, Л.И. Григорьева, О.В. Долгова, Л.А. Рыжкова. – 5-е изд., стер. – М.: КНОРУС, 2009. – 432 с.

3. Ивашкевич В. Б. Анализ дебиторской задолженности // Бухгалтерский учет, 2004.- №6 с.55-59;

4. Ковалев В.В. Финансовый менеджмент: теория и практика. – М.: ТК "Велби", Изд-во "Проспект", 2006. – 1016 с.;

5. Колчина Н.В. Финансовый менеджмент: учеб. пособие для студентов вузов, обучающихся по специальностям экономики и управления / Н.В. Колчина, О.В. Португалова, Е.Ю. Макеева; под ред. Н.В. Колчаной. – М.: ЮНИТИ-ДАНА, 2008. – 464 с.

6. Слепов В.А., Громова Е.И., Кери И.Т. Финансовая политика компании: Учеб. пособие - М.: Экономист, 2005. – 283с.

7. Сысоева И.А. дебиторская и кредиторская задолженность // Бухгалтерский учет, 2004.- №1 с.13-15;

8. Павлова Л.Н. Финансовый менеджмент: Учебник для вузов.- 2-е изд., перераб. и доп.- М.: ЮНИТИ - ДАНА, 2001.- 269с.;

9. Финансовый менеджмент: Учебное пособие /Под ред. д.э.н., проф. А.М. Ковалевой.- М.: ИНФРА-М, 2004.- 284с.;

10. Финансовый менеджмент: Учебное пособие /Под ред. проф: Е.И. Шохина.- М.: ИД ФБК – ПРЕСС, 2004.- 408с.;

11. Финансы предприятий: Учебник для вузов / Н.В. Колчина, Г.Б. Поляк, П.П. Павлова и др.; Под ред. проф. Н.В. Колчиной. – 2-е изд., перераб. и доп.-М.: ЮНИТИ – ДАНА, 2002.- 447с.;

|