Пояснения

В условии задания:

1) часть приведенных данных в балансе и отчете не соответствует ни российским стандартам, ни западным;

2) активы предприятия (ряд других параметров) за отчетный год должны быть оценены по среднегодовой остаточной стоимости. Это можно было бы сделать на основе баланса. Если бы распоряжении имелся годовой баланс, то среднегодовую стоимость активов можно было бы рассчитать как полусумму их стоимости на начало и конец периода. Этот расчет представляет собой частный случай для двух точек более общей формулы средней хронологической. Но . в задании нет начала 2007 года…. Поэтому в расчетах полагается, что используется средняя величина;

3) нет ставки налога на прибыль, поэтому она вычислялась по формуле «Подоходный налог» (из условия)/ «Доход от уплаты налогов»… не совсем понятно: «Подоходный налог» и «Доход от уплаты налогов»…поэтому далее в таблице 2 используются: «Прибыль, подлежащая налогообложению», «Налог на прибыль» и «Ставка налога на прибыль, % (СНП)», которая в 2007 году равна 30%, а 2008 году 35%;

4) нет количества акций;

5) нет количества выпускаемой продукции в натуральных показателях;

И т.д.

6) часть пояснений приведена по ходу расчетов и анализа.

Содержание

Введение

1. Основные аналитические инструменты финансовых решений

2. Расчетная часть. Анализ и выводы

Заключение

Список литературы

Введение

В условиях рыночной экономики в России, самостоятельности предприятий в принятии решений по ведению бизнеса, а также ответственности за результаты своей деятельности возникает необходимость непрерывного стратегического развития предприятия и внедрения системы стратегического управления предприятием, способствующей определению эффективных направлений в осуществлении финансово-хозяйственной деятельности предприятия, ориентации в финансовых возможностях и перспективах, возникающих в сложившейся экономической системе страны.

Овладение общепринятыми инструментами финансового менеджмента и методологией их построения позволит специалистам-менеджерам адаптироваться к любому возможному изменению системы учета и статистики предприятия.

Указанными положениями объясняется актуальность курсовой работы

Цель курсовой работы - научиться определять показатели, изученные в курсе «Теоретические основы финансового менеджмента», на базе данных отчетности конкретных предприятий, анализировать полученные данные и делать выводы.

Для достижения цели были поставлены следующие задачи:

- проанализировать основные аналитические инструменты повышения достоверности финансовых решений, оценки расчетных и отчетных величин, финансового состояния конкретной фирмы;

- выполнить расчеты и проанализировать полученные результаты.

Объект исследования — анализируемое предприятие.

Предметом исследования являются финансовые процессы предприятия.

Теоретическую и методологическую основу исследования составили нормативно-правовые документы, научные труды отечественных и зарубежных специалистов, материалы периодической печати, методические разработки в области финансового анализа, бухучета, аудита и управленческого учета.

1. Основные аналитические инструменты финансовых решений

В системе управления коммерческой организацией анализ предназначен для обоснования управленческих решений в области финансового менеджмента. Содержание финансового менеджмента обычно рассматривается применительно к деятельности открытых акционерных обществ, но универсальность методологии финансового анализа позволяет использовать его применительно к деятельности коммерческой организации любой организационно-правовой формы реального сектора экономики, финансовой сферы, а также к неприбыльным организациям.

В российской науке и практике достаточно широко распространена точка зрения о том, что финансовый анализ охватывает все разделы аналитической работы, входящие в систему финансового менеджмента, т.е. связанные с управлением финансами хозяйствующего субъекта в контексте окружающей среды, включая и рынок капитала. В то же время финансовый анализ нередко понимается как анализ бухгалтерской (финансовой) отчетности организации, анализ ее финансового состояния, что представляется не вполне корректным, поскольку сужает цели, содержание финансового анализа, его информационную базу и возможности использования результатов анализа в управлении.

Если рассматривать финансовый анализ как инструмент финансового менеджмента, то прежде необходимо определить содержание последнего как прикладной науки, которая сформировалась как наука о методологии и практике управления финансами крупной компании. Традиционный подход к определению сути финансового менеджмента заключается в том, что в качестве объектов управления рассматриваются:

- функционирующие активы и инвестирование капитала;

- структура капитала и привлечение необходимых источников финансирования.

Как, например, считают Дж.К. Ван Хорн и Дж.М. Вахович (мл.), финансовый менеджмент, или управление финансами, заключается в действиях по приобретению, финансированию и управлению активами, направленных на реализацию определенной цели. Следовательно, управленческие решения в области финансового менеджмента можно отнести к следующим основным сферам операций с активами: инвестиции, финансирование и управление ими[1]

.

В.В. Ковалев[2]

использует объектно-процедурный подход к определению финансового менеджмента как самостоятельного научно-практического направления, основанного на двух ключевых идеях:

1) финансовый менеджмент представляет собой систему действий по оптимизации финансовой модели фирмы, или в более узком смысле его баланса, который позволяет выделить все объекты внимания финансового менеджера;

2) динамический аспект деятельности финансового менеджера определяется формулированием пяти ключевых вопросов, определяющих суть его работы:

- благоприятно ли положение предприятия на рынках благ и факторов производства и какие меры способствуют его неухудшению;

- обеспечивают ли денежные потоки ритмичность платежно-расчетной дисциплины;

- эффективно ли функционирует предприятие в среднем;

- куда вложить финансовые ресурсы с наибольшей эффективностью;

- откуда взять требуемые финансовые ресурсы.

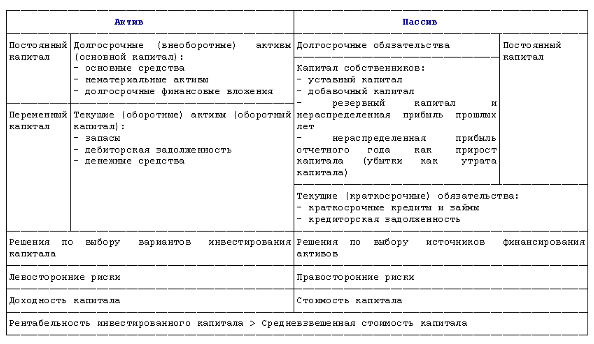

Рассматривая баланс как финансовую модель компании в контексте управленческих решений финансового менеджмента, покажем на схеме взаимосвязь баланса и управленческих решений по инвестированию и привлечению капитала (рис. 1).

Рис. 1 Баланс как финансовая модель организации

финансовый менеджмент аналитический инструмент отчетный

Потребность в активах, величина, структура и качество которых позволяет реализовать стратегические цели компании, покрывается за счет собственных и заемных источников финансирования. Структура постоянного капитала хозяйствующего субъекта может быть оптимизирована с учетом следующих ограничений. Ориентация на максимальную долю собственного капитала, с одной стороны, обеспечивает независимость от поставщиков заемного капитала, с другой - снижает возможности по инвестированию капитала, не способствует росту рентабельности инвестированного капитала и увеличивает средневзвешенную стоимость капитала. Стремление чрезмерно увеличивать долю заемного капитала и тем самым снижать средневзвешенную стоимость капитала приводит к риску потери финансовой устойчивости, увеличивает финансовые расходы по обслуживанию долга, снижает прибыль после налогообложения и возможности выплаты дивидендов.

Оптимальная величина и структура функционирующих активов, технико-экономические параметры, отражающие состояние и уровень использования основного капитала, а также оборачиваемость оборотного капитала определяют величину получаемого дохода. При этом инвестирование капитала всегда потенциально содержит риск неполучения ожидаемого дохода, снижения рыночной стоимости акций (стоимости компании), который может быть обусловлен неверными стратегическими решениями и недостаточной эффективностью текущей деятельности. Неоптимальные управленческие решения по выбору вариантов инвестирования капитала, так или иначе, приводят к превышению средневзвешенной стоимости привлекаемого капитала по сравнению с уровнем отдачи инвестированного капитала.

Прибыль как прирост капитала формируется в процессе текущей деятельности по производству товара и реализуется после его продажи. При этом функционирование активов как инвестированного капитала является фактором, определяющим величину доходов. Одновременно характер потребления ресурсов и величина заемных источников финансирования определяют уровень текущих производственных издержек и финансовых расходов. Поэтому в сферу управления включаются не только издержки по приобретению ресурсов (активов), но и доходы как результат инвестирования капитала, а также расходы как издержки по потреблению ресурсов. Превышение доходов над расходами и уровень отдачи инвестированного капитала в конечном итоге определяют величину прибыли от операционной деятельности и прирост нераспределенной прибыли, а следовательно, и собственного (акционерного) капитала. Прибыль является не только результатом функционирования активов, но и условием дальнейшего развития организации, экономическим обоснованием выплаты доходов собственникам на вложенный капитал.

Инвестирование и привлечение капитала, полученные доходы и произведенные расходы сопровождаются денежными потоками, управление которыми относится к числу важнейших задач в финансовом менеджменте.

Показатели прибыли, рентабельности инвестированного капитала, денежного потока являются ключевыми при обосновании управленческих решений и рассматриваются как факторы, определяющие достижение цели финансового менеджмента - увеличение благосостояния акционеров, а критерием эффективности реализуемых управленческих решений является стоимость, качественное и количественное определение которой представляет достаточно сложную задачу.

Субъект управления в финансовом менеджменте - это финансовый руководитель высшего звена (финансовый директор), роль которого в управлении крупной компанией весьма значительна, а функции многообразны. Они обусловлены задачами в области финансового анализа и финансового планирования как инструментов реализации цели финансового менеджмента с учетом внутренних условий функционирования организации и факторов внешней среды.

В России статус финансового директора, общий перечень его должностных обязанностей и квалификационные требования определены в Квалификационном справочнике должностей руководителей, специалистов и других служащих. В соответствии с этим документом в должностные обязанности финансового директора (заместителя директора по финансам) входят определение финансовой политики организации, разработка и осуществление мер по обеспечению ее финансовой устойчивости; руководство работой по управлению финансами исходя из стратегических целей и перспектив развития организации. Помимо выполнения других важных функций финансовый директор принимает меры по обеспечению платежеспособности, рациональной структуры активов, обеспечивает предоставление необходимой финансовой информации внутренним и внешним пользователям, организует работу по проведению анализа и оценке финансовых результатов деятельности организации и разработке мероприятий по повышению эффективности управления финансами. Финансовый директор должен знать методы анализа и оценки эффективности финансовой деятельности организации, методы и порядок планирования финансовых показателей.

Характер требований, предъявляемых к финансовому директору организации, обусловлен ее размером и структурой, отраслью деятельности, стратегией развития и другими факторами. Но в общий перечень обязанностей финансового директора средней и крупной компании, безусловно, входит финансовый анализ, мониторинг финансовых показателей, позволяющих оценивать достижение ее стратегических целей и показателей оперативного финансового управления, обоснование управленческих решений в области финансового управления, обобщающая оценка рисков.

С этой точки зрения представляется необходимым определить предмет и содержание финансового анализа, что важно не только с научной, но и с практической точки зрения - правильно организованная аналитическая работа имеет исключительное значение для своевременного принятия управленческих решений.

На наш взгляд, финансовый анализ следует понимать как анализ эффективности операционной деятельности, способов привлечения капитала и инвестирования капитала в целях поддержания постоянной платежеспособности, получения прибыли и увеличения стоимости организации. Такое определение позволяет увязать факторы увеличения стоимости компании с финансовыми показателями, выделить стратегические и оперативные аспекты финансового анализа, а также его содержание в разрезе операционной, инвестиционной и финансовой деятельности.

Применительно к коммерческой организации в задачи анализа по обоснованию управленческих решений и оценке их реализации в области операционной деятельности входит:

- обоснование стратегии финансирования текущих активов;

- анализ оборачиваемости оборотного капитала для обеспечения его нормального кругооборота;

- оценка ликвидности и платежеспособности организации;

- анализ формирования финансовых результатов от продажи продукции, оценка факторов роста прибыли в краткосрочном периоде, оценка эффективности текущей деятельности компании в целом и ее отдельных сегментов.

Эффективное управление инвестиционной деятельностью связано с оценкой структуры и отдачи активов и обоснованием адекватных управленческих решений по выбору варианта производственных и финансовых инвестиций для обеспечения требуемого уровня рентабельности инвестированного капитала. В свою очередь управленческие решения в области финансовой деятельности должны быть основаны на изучении возможных способов привлечения капитала на финансовых рынках, а процедуры финансового анализа - направлены на оптимизацию структуры источников финансирования инвестиционных программ и средневзвешенной стоимости капитала.

Оперативные аспекты финансового анализа проявляются в мониторинге состояния дебиторской и кредиторской задолженности, обосновании наиболее рациональных форм расчетов с контрагентами, поддержании остатка денежных средств, необходимого для ежедневных расчетов, анализе оборачиваемости отдельных элементов оборотного капитала, контроле показателей операционного и финансового циклов, анализе финансовых бюджетов и оценке их исполнения. Эти задачи реализуются в процессе текущей финансовой работы, что позволяет контролировать процесс реализации принятых управленческих решений и поддерживать финансовое состояние организации на уровне, обеспечивающем платежеспособность организации.

Стратегические аспекты финансового анализа связаны главным образом с применением методологии финансового анализа в разработке и обосновании стратегии развития организации, которая невозможна без реализации инвестиционных программ, их финансового обеспечения, соответствующей отдачи на вложенный капитал и финансовой устойчивости организации. К стратегическим вопросам финансового анализа также относятся обоснование дивидендной политики и распределения прибыли после налогообложения. В настоящее время усиление роли стратегических аспектов финансового анализа обусловлено внедрением в практику управления концепции управления стоимостью компании и необходимостью анализа стратегических рисков.

Кроме того, принятие решений в области финансового управления основано на изучении внешних условий функционирования организации, оценке положения организации на рынке капитала, а также внешнем анализе финансового состояния и деловой активности настоящих и потенциальных контрагентов организации с точки зрения целесообразности установления и продолжения деловых контактов.

В таком контексте анализ финансовой (бухгалтерской) отчетности, на взгляд автора, следует рассматривать как один из разделов классического финансового анализа, главным образом внешнего, не потерявшего своего значения и в настоящее время, но не единственный инструмент обоснования деловых решений.

Говоря об оптимальности управленческих решений в области финансового менеджмента, мы имеем в виду эффективное управление операционной, инвестиционной и финансовой деятельностью с точки зрения разумного соотношения затрат и выгод, риска и доходности в соответствии со стратегическими целями компании.

При этом под стратегией организации (как субъекта рыночных отношений) понимается концепция его функционирования на заданную перспективу, сформулированная в виде целей, приоритетов в направлениях развития, системы стратегических управленческих решений и программы адекватных мероприятий, разработанных с учетом рисков внешней и внутренней среды, могущих обеспечить достижение поставленных целей, формирование конкурентных преимуществ и увеличение стоимости организации при допустимой степени риска.

Вопросы разработки стратегии, ее пересмотра и оптимизации в современном менеджменте становятся неразрывно связанными с управлением стоимостью компаний. Способность менеджмента компании находить и эффективно использовать возможности для наращивания стоимости формирует и принципиально новую сферу ключевой компетентности - умение «создавать» стоимость превращается в источник конкурентного преимущества. Стоимость рассматривается как экономический критерий, отражающий влияние принимаемых решений на все показатели, по которым оценивается деятельность компании (доля рынка, конкурентоспособность, доходы, инвестиционные потребности, операционная эффективность, потоки денежных средств и уровень риска), позволяющий ранжировать варианты в ситуации выбора.

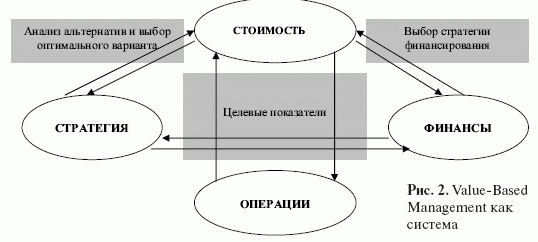

Современная концепция Value-Based Management (далее - VBM) направлена на качественное улучшение стратегических и оперативных решений на всех уровнях организации за счет концентрации усилий на ключевых факторах стоимости для достижения цели - максимизации стоимости компании. Принцип максимизации стоимости не определяет направления развития бизнеса и источники роста стоимости компании, но задает единое направление для анализа и оценки результатов деятельности, систему координат для управления, как отдельными подсистемами, так и организацией в целом в процессе реализации стратегии (рис. 2).

Т. Коупленд, Т. Коллер, Дж. Муррин считают: «Стоимость компании - лучшая мера результатов деятельности, потому что ее оценка требует полной информации»[3]

.

Ориентация стратегии компании на увеличение ее стоимости предполагает отбор и использование в финансовом анализе наиболее информативных показателей, характеризующих аспекты операционной, инвестиционной и финансовой деятельности; достижение целей компании и способы достижения целей как факторы эффективности.

Рис. 2 Value-Based Management каксистема

При этом важно различать стратегические показатели и показатели оперативного анализа и контроля хозяйственной деятельности; запаздывающие (отражающие прошлые события) и опережающие (отражающие прогнозные оценки) индикаторы. Оптимальное количество тех и других позволяет снизить объем избыточной информации и в значительной степени определяет качество анализа и управленческих решений. Бесконечное моделирование производных показателей, их чрезмерная детализация, наделение показателей не свойственными им характеристиками, расширение объема управленческой информации приводит к увеличению затрат на сбор и обработку информации, ее избыточности и неэффективному использованию.

Несмотря на разнообразие показателей стоимости, их достоинств и ограничений, все модели по существу имеют одну основу: новая стоимость создается тогда, когда компании получают такую отдачу от инвестированного капитала, которая превышает затраты на привлечение капитала. Вместе с тем единственный показатель в конкретной модели управления стоимостью не может выполнить информационную и оценочную функции, равно как и не может служить инструментом принятия управленческих решений и средством мотивации персонала на всех иерархических уровнях.

Проблема формирования системы показателей, наилучшим образом соответствующей задачам управления, не нова и давно обсуждается специалистами в области анализа и управления. Применительно к традиционным финансовым показателям, формируемым в системе бухгалтерского учета и отражаемых в бухгалтерской (финансовой) отчетности, проблемные аспекты их применения связаны с их определенными ограничениями:

- величина финансовых показателей может быть изменена методами ведения учета, способами оценки активов, применением налогового законодательства для целей бухгалтерского учета (последнее характерно для российской учетной практики), что искажает величину расходов, прибыли и производных от них показателей;

- финансовые показатели отражают прошлые события и состоявшиеся факты хозяйственной жизни;

- финансовые показатели искажаются инфляцией, легко вуалируются и фальсифицируются;

- обобщающие финансовые показатели, получающие отражение в бухгалтерской (финансовой) отчетности, и производные от них коэффициенты являются «слишком» обобщающими и не могут быть использованы на всех уровнях управления организацией;

- бухгалтерская (финансовая) отчетность как источник информации для расчета относительных финансовых показателей не отражает в полной мере стоимость активов, не охватывает все доходообразующие факторы, связанные с интеллектуальным капиталом;

- прибыль как бухгалтерский результативный показатель не может быть критерием оценки долгосрочных управленческих решений.

2. Расчетная часть. Анализ и выводы

Выполним необходимые расчеты и сведем их в таблицу 1.

Таблица 1 Исходные данные и расчет СОР, запаса финансовой прочности, порога рентабельности в.анализируемом периоде 2007-2008 гг.

| № |

Показатели |

Порядок расчета |

Значение, млн. руб. и % |

| 2007 г |

2008 г. |

| А |

2 |

3 |

4 |

5 |

| 1 |

Оборот Чистая выручка от реализации |

по условию Чистая выручка от реализации + Доход от инвестиций |

67493 |

69621 |

| 2 |

Переменные затраты (VC) |

Себестоимость реализованной продукции |

41240 |

40680 |

| 3 |

Валовая маржа (ВМ) или Маржинальный доход |

п.1 - п.2 |

26253 |

28941 |

| 4 |

Постоянные затраты (FC) |

Текущие расходы |

13755 |

13742 |

| 5 |

Прибыль |

п.3 - п.4 |

12498 |

15199 |

| 6 |

Сила операционного рычага (СОР), безразм |

п.3/п.5 |

2,101 |

1,904 |

| 7 |

Запас финансовой прочности (1вариант) |

п.1 - п.4×п.1/(п.1-п.2) |

32131 |

36563 |

| 8 |

Оборот при критическом объеме производства или Порог рентабельности (ПР) |

п.4×п.1/(п.1-п.2) |

35362 |

33058 |

| 9 |

Запас финансовой прочности (2 вариант), % |

1-п.8/п.1 |

47,61% |

52,52% |

| 10 |

Порог рентабельности (ПР) |

п.4/(п.1-п.2)/п.1 |

35362 |

33058 |

Пояснения к расчетам в табл. 1.

Говоря о связи переменных издержек с объемом выпускаемой продукции, мы не утверждаем, что здесь имеет место жестко прямая связь: объем производства стал больше в 2 раза, следовательно, и величина издержек, связанных с приобретением сырья, выросла тоже в 2 раза. Маржинальный анализ подчеркивает только то, что направление связи прямое.

Постоянные издержки — это те, которые не зависят от объема выпускаемой продукции. К ним следует отнести затраты, связанные с погашением кредитов и выплаты процентов по ним, арендой земли и помещений, амортизацией средств труда, выплатой зарплаты руководителям и некоторые другие.

Переменные же издержки — это те, величина которых связана с изменением объема производства фирмы. К ним следует отнести затраты на приобретение сырья, материалов, топлива, энергии, выплаты зарплаты работникам предприятия.

Часто возникает вопрос о включение в «Оборот» выручки (или доходов) от прочей реализации. В данной курсовой работе в значение «Оборот» входят «Чистая выручка от реализации» + Доход от инвестиций»

Для начала здесь следует рассчитать общую сумму издержек предприятия за год. Она определяется по исходным данным «Себестоимость реализованной продукции» + «Текущие расходы

Общая сумма издержек 2007 (млн. руб.): 41 240 + 4 950 + 4 202 + 803 + 935 + 2 865 = 41 240 + 13 755 млн. руб. = 54 995 млн. руб.

Общая сумма издержек 2008 (млн. руб.): 40 680 + 5 005 + 4 235 + 825 + 935 + 2 742 = 40 680 млн. руб. + 13 742 млн. руб. = 54 422 млн. руб.

Далее эту сумму нужно разделить на постоянные и переменные издержки. Переменные издержки (VC) = Себестоимость реализованной продукции = 41 240 в 2007 г. и 40 680 млн. руб. в 2008 г.

Величина постоянных издержек (F): 2007 год: 4 950 + 4 202 + 803 + 935 + 2 865 = 13 755 (млн. руб.). 2008 год: 5 005 + 4 235 + 825 + 935 + 2 742 = 13 742 (млн. руб.).

Для расчета нам понадобится величина, называемая валовой маржой:

ВМi = Oi – Ипер.i, (1)

где Oi - оборот за i-й период (год) («Чистая выручка от реализации» + Доход от инвестиций»).

ВМi – валовая маржа за i-й год;

Ипер.i – переменные издержки i-го года.

Величина валовой маржи 2007 год: 67 493 – 41 240 = 26 253 (млн. руб.)

2008 год: = 69 621 – 40 680 = 28 941 млн. руб.

Выручка от реализации, при которой предприятие уже не имеет убытков, но еще не имеет прибылей, называется порогом рентабельности (точкой безубыточности).

Продажи ниже точки безубыточности влекут за собой убытки; продажи выше точки безубыточности приносят прибыль. Точка безубыточности - это тот рубеж, который предприятию необходимо перешагнуть, чтобы выжить. Чем выше порог рентабельности, тем труднее его достичь.

С низким порогом рентабельности легче пережить падение спроса на продукцию или услуги, отказаться от неоправданно высокой цены реализации. Снижения порога рентабельности можно добиться наращиванием валовой маржи (повышая цену и (или) объем реализации при неизменных постоянных издержках) либо сокращением постоянных издержек.

ПРi = ПЗi / ВМi*, (2)

где ПРi - порог рентабельности i-го года;

ПЗi - постоянные затраты i-го года;

ВM*i - результат от реализации после возмещения переменных затрат в относительном выражении (коэффициент валовой маржи):

ВM*i =  (3) (3)

Коэффициент валовой маржи 2007: 26 253/67 493 = 0,3889;

Коэффициент валовой маржи 2008: 28 941/69 621 = 0,41569;

Порог рентабельности 2007: 13 755/0,3889 = 35 362 (млн. руб.).

Порог рентабельности 2008: 13 742/0,41569= 33 058 (млн. руб.)

Таким образом, порог падает, что благотворно влияет на финансовое положение предприятия и на его финансовую деятельность.

Запас финансовой прочности предприятия представляет собой разницу между фактической выручкой от реализации и порогом рентабельности.

ЗФПi = Оi - ПРi, (4)

ЗФП 2007 = 67 493 – 35 362 = 32 131 (млн. руб.)

ЗФП 2008 = 69 621 – 33 058 = 36 563 (млн. руб.)

где ЗФПi - запас финансовой прочности в i-м году.

В процентном отношении ЗФП 2007: 47,6; ЗФП 2008 = 52,5%.

Сила воздействия операционного рычага (СОР или СВПР) рассчитывается как отношение валовой маржи к балансовой прибыли и показывает, на сколько процентов изменяется балансовая прибыль при изменении выручки на 1 процент.

СВПРi (СОР) = ВМi / Балансовая прибыль, (5)

СОР (СВПР) 2007 = 26 253/12 498 = 2,1;

СВРП 2008 = 28 941/15 199 = 1,90;

где СВПРi – сила воздействия производственного рычага в i-м году.

Действие операционного (производственного) рычага проявляется в том, что любое изменение выручки от реализации всегда порождает более сильное изменение прибыли.

Значит, в базовом периоде на 2,10 процентов, а в отчётном периоде на 1,90 процентов изменяется балансовая прибыль при изменении выручки на 1 процент. Таким образом, предпринимательский риск постепенно снижается.

Сила операционного рычага свидетельствует об уровне предпринимательского риска данного предприятия: чем больше сила воздействия производственного рычага, тем выше степень предпринимательского риска. Высокое значение СОР говорит о высокой доле постоянных издержек в затратах предприятия, а следовательно и высоком пороге рентабельности, который необходимо преодолеть предприятию для осуществления безубыточной деятельности.

Финансовый рычаг - использование заемных средств для увеличения экономической рентабельности собственных средств.

Как известно, увеличение собственного капитала является конечной целью бизнеса и именно по данному показателю, оценивают собственники работу менеджеров. Финансовый рычаг полезен, но он может снижать финансовую устойчивость и увеличивает риск банкротства. Но финансовый менеджмент от финансового рычага не отказывается, так как всегда существует разумный компромисс между ростом рентабельности и возрастающим риском банкротства. Смысл идеи финансового рычага состоит в том, что нужно взять в долг столько, сколько позволят здравомыслящие кредиторы, и за счет этого поднять рентабельность собственных средств на разницу между достигнутой рентабельностью активов и ставкой ссудного процента. Разумеется, возможен и противоположный результат, если анализируемое предприятие получит рентабельность меньшую, чем стоит заемный капитал. В соответствии с изложенным расчетные формулы имеют вид.

РСС = (1 -СНП) ´ ЭР + ЭФР (6)

(7) (7)

где:

РСС - рентабельность собственных средств;

СНП - ставка налога на прибыль (по расчету исходных данных равна ≈ 30%);

ЭР - экономическая рентабельность активов – формула расчета:

НРЭИ×100 /Актив (8)

НРЭИ - Нетто-результат эксплуатации инвестиций. С экономической точки зрения — это показатель, наиболее близкий к прибавочному продукту предприятия[4]

.

ЭФР - эффект финансового рычага;

СРСП (ССП) - средняя расчетная ставка процента или ставка ссудного;

ЗС - заемные средства;

СС - собственные средства.

Используем формулы (6) и (7) для расчетов РСС по данным, приведенным в таблице 2.:

ЗС/СС2007 = 15 357/12792 = 1,20;

ЭР2007 = 15 363 ×100/28149 = 54,58% (0,5458)

Дифференциал или сила финансового рычага 2007: 54,58% - 18,66% = 35,92% (0,36)

Эффект финансового рычага (ЭФР) 2007: (1-0,3) × (0,5458 – 0,3592) × 15 357/12792 = 0,302 (30,2%)

РСС2007 = (1-0,30) ´ 0,5458 + 0,302 = 0,684 или – 68,4%;

Выполненные расчеты за 2007 и 2008 года сведены в нижеследующую таблицу 2.

Таблица 2 Исходные данные и расчет: эффекта финансового рычага (1-й способ), рентабельности собственных средств, дифференциала или силу финансового рычага, плеча финансового рычага в 2007 г.

| № |

Показатели |

Порядок расчета |

Значение, млн. руб. |

| 2007 г |

2008 г. |

| А |

2 |

3 |

4 |

5 |

| 1. |

Актив, млн. руб. |

28149 |

25680 |

| 2. |

Пассив, млн. руб. |

28149 |

25680 |

| а) |

собственные средства, млн. руб. |

12792 |

12348 |

| б) |

заемные средства, млн. руб. |

15357 |

13332 |

| 3. |

Нетто - результат эксплуатации инвестиций (НРЭИ) |

«Доход от уплаты налогов» + «Выплаты процентов» |

15363 |

17941 |

| 3.а |

Экономическая рентабельность, % (ЭР) |

п.3/п.1×100 (НРЭИ×100 /Актив) |

54,58% |

69,86% |

| 4. |

Финансовые издержки по заемным средствам (выплаты процентов) |

По условию задания («Выплаты процентов») |

2865 |

2742 |

| 4.а |

Ставка ссудного процента или средняя расчетная ставка процента (ССП или СРСП) |

п.4/п.2.б |

18,66% |

20,57% |

| 5. |

Прибыль, подлежащая налогообложению, млн. руб./год |

п.3-п.4 |

12498 |

15199 |

| 6. |

Налог на прибыль, млн. руб. |

Подоходный налог |

3749 |

5320 |

| 6.а |

Ставка налога на прибыль, % (СНП) |

п.6/п.5×100 |

30% |

35% |

| 7. |

Чистая прибыль, млн. руб./год |

п.5-п.6 |

8749 |

9879 |

| 8. |

Чистая рентабельность собственных средств, % в год |

(п.7/п.2а)×100 |

68,39 |

80,00 |

| 9. |

Эффект финансового рычага (ЭФР) |

(1-СНП) × (ЭР-ССП) × (ЗС/СС) |

0,302 |

0,346 |

| 10. |

Рентабельность собственных средств (РСС) |

(1-СНП) × ЭР + ЭФР |

0,684 |

0,800 |

| 11. |

Дифференциал или сила финансового рычага, 1/год |

(ЭР-ССП) |

0,36 |

0,49 |

| 12. |

Плечо финансового рычага, безр |

ЗС/СС |

1,20 |

1,08 |

В соответствии с условием задания рассчитаем вторым способом значение финансового рычага. Дл этого предположим, что анализируемое предприятие не использует заемные средства. Исходные данные и сам расчет приведен в таблице 3. Вариант 1 – бездолговое финансирование, вариант 2 – с использованием заемного финансирования.

Таблица 3 Исходные данные и расчет эффекта финансового рычага (2-й способ)

| № |

Показатели |

Порядок расчета |

Варианты структуры финансового капитала |

| Вариант 1 |

Вариант 2 |

| А |

1 |

2 |

3 |

4 |

| 1. |

Собственный капитал, млн. руб. |

из условия задания |

28149 |

12792 |

| 2. |

Заемный капитал, млн. руб. |

из условия задания |

- |

15357 |

| 3. |

Доход от основной деятельности |

из условия задания |

14493 |

14493 |

| 4. |

Доход от инвестиций |

из условия задания |

870 |

870 |

| 5. |

Ставка процента по заемному капиталу, % |

из расчета (табл. 2) |

— |

18,66% |

| 6. |

Сумма процентов по заемному капиталу, млн. руб. |

из условия задания |

— |

2865 |

| 7. |

Ставка налога на прибыль, % |

из расчета (табл.2 ) |

30% |

30% |

| 8. |

Налогооблагаемая прибыль, млн. руб. |

из условия задания |

15363 |

12498 |

| 9. |

Сумма налога на прибыль, млн. руб. |

из условия задания |

4608,4 |

3749,0 |

| 10. |

Чистая прибыль, млн. руб. |

из условия задания |

10755 |

8749,0 |

| 11. |

Чистая рентабельность собственного капитала, % |

п.10/п.1 |

0,382059458 |

0,683943089 |

| 11.а |

п.10×100/п.1 |

38,21% |

68,39% |

| (10 754,6/28 149) |

(8 749/12 792) |

| 12 |

Эффект финансового рычага, % |

п. 11а столб.4 - п. 11а столб.3 |

— |

30,19% |

Краткий анализ таблиц 2,3.

В исходных данных нет отраслевой принадлежности анализируемой компании. Тем не менее, можно заключить, что если наше предприятие относится к фирмам, оказывающим разного рода услуги, в том числе коммунальные, то для них характерно плечо ≤ 1,5 (у нашего предприятия – 1,2). Поэтому заимодавцы могут кредитовать наше предприятие и далее и за счет не высокого риска увеличат плечо рычага и рентабельность собственных средств предприятия. Если же наша фирма относится к промышленным компаниям, то плечо характерное для них составляет ≤ 1. Тогда заимодавцы откажутся кредитовать наше предприятие, из-за высокого риска сами ограничат плечо рычага и рентабельность собственных средств предприятия, так ЗС/СС2007 и 2008 > 1 (соответственно 1,20 и 1,08).

Расчетные данные показывают, что сила финансового рычага (или дифференциал) положительна.

Можно заключить — ожидания менеджеров по рентабельности активов оправдываются, т.к. ЭФР значителен и платить за заемный капитал приходится меньше, чем дает заемный капитал. Тем не менее, разумный финансовый менеджер не станет увеличивать любой ценой плечо рычага, а будет регулировать его в зависимости от величины дифференциала.

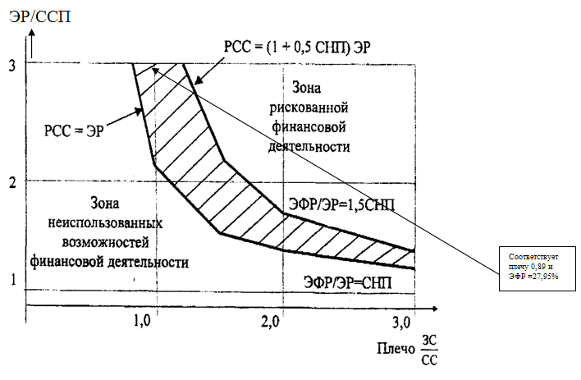

В западных странах, оптимально, ЭФР должен быть в пределах  уровня экономической рентабельности активов. У нас ЭФР/ЭР2007 = 0,302/0,54 = 0,5531 и ЭФР/ЭР2008 = 0,346/0,6986 = 0,495. Практически на грани верхней границы обусловленного пределами уровня экономической рентабельности активов. У нас ЭФР/ЭР2007 = 0,302/0,54 = 0,5531 и ЭФР/ЭР2008 = 0,346/0,6986 = 0,495. Практически на грани верхней границы обусловленного пределами  . .

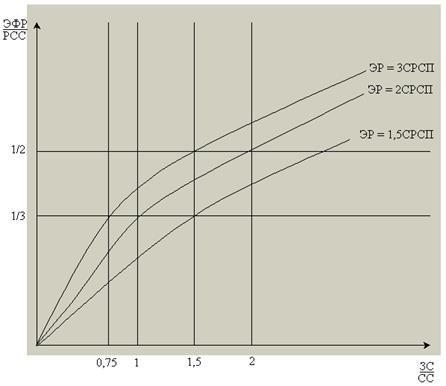

Рассмотрим границы в 2/5 оптимального состояния, т.е. до экономической рентабельности, необходимо уменьшить плечо рычага. Подсчитаем, до какого значения для 2008 года, чтобы спрогнозировать на 2009 год.

ЭФР/ЭР=0,4 тогда ЭФР = 0,4 × ЭР = 0,4 × 0,6986 = 0,2795.

Используя формулу для расчета ЭФР вычислим необходимое значение плеча финансового рычага:

0,2795 = 0,65 × (0,6986 - 0,2057) × ЗС/СС, откуда ЗС/СС = 0,2795 / (0,65 * 0,4930) = 0,872,

т. е плечо должно уменьшиться до 0,872 с 1,08.

Из уравнения  находим новую структуру пассива предприятия, обеспечивающего соотношение ЭФР = 0,4 × ЭР. находим новую структуру пассива предприятия, обеспечивающего соотношение ЭФР = 0,4 × ЭР.

СС = 13 716,8 млн. руб.

При этом рентабельность собственных средств РСС = 0,65 × 0,6986 +0,2795 = 0,7336.

Таким образом, изменяя структуру пассива можно изменить (увеличить) рентабельность собственных средств.

Зона финансовой деятельности находится в пределах, ограниченных полиномиальными значениями ЗС/СС (1) и ЗС/СС (2) (рис. 3, заштрихованная часть между кривыми).

Рис. 3 Зоны финансовой деятельности: рискованной, допустимой (затонирована) и неиспользованных возможностей (направление)

Зона неиспользованных возможностей получила свое название за недоиспользование потенциала финансового рычага т. к. в ней прибыль, получаемая па собственные средства, облагается налогом.

Следует отметить, что при анализе эффекта финансового рычага из объема актива необходимо вычитать объем кредиторской задолженности, т. е. тех заемных для предприятия средств. которые работают на достижение данного объема нетто-результата эксплуатации инвестиций, но не обладают в полной мере всеми классическими характеристиками кредита: платностью, срочностью, возвратностью. Так как часть расходов предприятия покрывается из средств, уже или еще не принадлежащих ему, но находящихся в его хозяйственном обороте из предоплаты, задолженности работникам по оплате труда, соответствующей задолженности по платежам в объединенный социальный фонд, задолженности государству по налогам из кредиторской задолженности, которая, тем не менее. не имеет отношения к эффекту финансового рычага. Последний описывает платные заимствования предприятия, в то время как в самом общем случае кредиторская задолженность для предприятия бесплатна.

Автор считает, что в повседневной практике руководители анализируемого предприятия должны учитывать роль кредиторской задолженности, с целью последующего правильного управленческого решения.

Менеджерам можно использовать для выбора условий привлечения заемных средств рисунок. 4.

Рис. 4 Варианты и условия привлечения заемных средств

Продолжим наш анализ и оценим - коэффициент трансформации (оборачиваемость активов)

Обозначим

- коммерческая маржа за i-й год, %; - коммерческая маржа за i-й год, %;

- коэффициент трансформации за i-й год, оборотов. - коэффициент трансформации за i-й год, оборотов.

Коммерческая маржа показывает, какой результат эксплуатации дает каждый рубль оборота. Коэффициент трансформации показывает, сколько раз за период оборачивается каждый рубль активов.

Тогда формулу (3) можно будет переписать следующим образом:

или или

(9) (9)

Выполненные расчеты сведены в табл. 4.

Таблица 4 Исходные данные и расчет коммерческой маржи, коэффициента трансформации

| № |

Показатели |

Порядок расчета |

Значение, млн. руб. |

| 2007 г |

2008 г. |

| А |

2 |

3 |

4 |

5 |

| 1 |

Оборот[5]

(Oi) |

Чистая выручка + Доход от инвестиций |

67493 |

69621 |

| 2 |

Актив |

из условия |

28149 |

25680 |

| 3 |

Коэффициент трансформации |

п.1/п.2 |

2,398 |

2,711 |

| 4 |

Коммерческая маржа |

НРЭИ/п.1 |

22,8% |

25,8% |

| 5 |

Коэффициент реинвестирования (норма распределения НР), Кре |

из условия |

0,50 |

0,50 |

| 6 |

Внутренние темпы роста |

Кре × (1- СНП) ×[(КМ×КТ +

КМ×КТ - ССП)×ЗС/СС] или ВТР = РСС х (1 – НР)

|

0,34 |

0,40 |

За анализируемый период рентабельность продаж и оборачиваемость активов выросли. Рубль стал «эксплуатироваться» сильнее, то есть, приносить больший результат и при этом стал быстрее обращаться.

Для определения степени этого влияния рассчитаем изменения экономической рентабельности соответственно за счет коммерческой маржи и коэффициента трансформации:

- изменение ЭР за счет Кт. - изменение ЭР за счет Кт.

∆ЭРКт = (2,711 – 2,398) × 25,8% = 8,08%;

- изменение ЭР за счет Км; - изменение ЭР за счет Км;

∆ЭРКм = 2,398 × (25,8% – 22,8%) = 7,21%.

Общее изменение ∆ЭР = ∆ЭРКт + ∆ЭРКм = 8,08 + 7,21 = 15,29%. Таким образом на рост экономической рентабельности положительно повлияли изменения коэффициентов: маржи и трансформации

Далее рассчитаем доли этих изменений в изменении экономической рентабельности:

- доля изменения ЭР за счет Кт, %. - доля изменения ЭР за счет Кт, %.

∆Кт = 8,08/15,29 × 100% = 52,8%

- доля изменения ЭР за счет Км, %; - доля изменения ЭР за счет Км, %;

∆Км = 7,21/15,28 × 100% = 47,2%,

то есть трансформация и маржа практически в равной мере влияют на изменение рентабельности.

В данном случае Кт изменяется сильнее в течение отчётного года, то есть трансформация имеет большее влияние на рентабельность, нежели коммерческая маржа.

Рассчитаем показатель внутренних темпов роста (ВТР) по формуле:

Кре × (1- СНП) ×[(КМ×КТ) + (КМ×КТ - ССП)×ЗС/СС] (10)

Внутренние темпы роста собственных средств (ВТР) фактически дают информацию о нарастании собственных средств пассива и служат основанием для расчета темпов роста производства (что важно при определении производственной программы фирмы, так как после расчета ВТР можно подумать и о привлечении заемных средств в том или ином виде, в том или ином количестве).

В свою очередь, норма распределения дивиденда (НР = 0,5 по условию) показывает, какую часть балансовой прибыли фирма тратит на выплату дивидендов. Причем акционеры смотрят на этот процесс через призму определения дивидендов как части чистой прибыли. Технически несложно переходить от балансовой прибыли к чистой и наоборот, если этого требуют интересы фирмы, интересы акционеров.

Попробуем привести вариант, полезный для финансового менеджера анализируемого предприятия при его попытке разрешить противоречие между акционерами и менеджерами в связи с НР.

Все расчеты показывают, что в следующем периоде фирма может достичь 55%-го прироста выручки (следует напомнить, что при неизменной структуре пассива ВТР становятся и темпами роста оборота фирмы, конечно, при неизменном коэффициенте трансформации). Кстати, существует связь между НР и ВТР:

ВТР = РСС х (1 – НР) (11)

Таким образом, чем выше НР, тем меньше возможные ВТР. Результат вполне ожидаемый.

Итак, актив фирмы (по условию задания и конечно же, за вычетом кредиторской задолженности) — 25 680 млн. руб., пассив — 12 348 млн. руб. С + 13 332 млн. руб. З. Оборот — 69 621 млн. руб. (табл. 4), НРЭИ — 17 941 млн. руб. (табл. 2), СРСП — 20,57% (табл. 2), необходимо “уговорить” акционеров согласиться на НР, равную 1/3.

В табл. 4 рассчитано, КМ — 25,77%, КТ — 2,71, ЭР — 69,86%, ЭФР (при норме налога на прибыль 35% - по результатам 2008 г.) = (1 – 0,35) × (69,86% – 20,57%) × 13 332/12 348 = 34,60%, РСС = 80,00%, ВТР = 80,00 × (1 – 0,35) = 52,00%.

При таких ВТР пассив должен быть равен 39 034,9 млн. руб. (без изменения его структуры! 25 680 млн. руб. × 1,5200), следовательно, 18 769,6 млн. руб. С + 20 265,3 млн. руб. З, т. е. без какого-либо ущерба для фирмы можно увеличить заимствование на 6 933,3 млн. руб. (20 265,3 млн. руб. - 13 332 млн. руб.). Оборот (при неизменном КТ) будет равен 105 827,4 млн. руб. Мы же планируем прирост выручки (оборота) на 55% для того, чтобы чистая прибыль на акцию в будущем периоде устроила акционеров, а они, в свою очередь, дали бы свое согласие на собрании акционеров на НР = 1/3 (это их удовлетворит вкупе с ростом чистой прибыли на акцию). Откуда взять недостающий прирост оборота будущего периода (69 621 млн. руб. × 1,55 – 105 827,4) = 2 085,1 млн. руб.? При этом актив (пассив) должен быть 39 804 млн. руб. (у нас же —39 034,9 млн. руб., т. е. дефицит средств составляет 769,1 млн. руб.).

Самый простой способ — это увеличить заимствование фирмой в виде кредитов банков (если у фирмы имеется возможность наращивания заемной силы). Напомним, что оптимальное значение плеча в условиях России примерно 1,5. То есть без ущерба для фирмы мы можем еще получить кредитов на (18 769,6 млн. руб. × 1,5 – 20 265,3 млн. руб.) = 7 889,0 млн. руб. У нас же дефицит средств 769, 1 млн. руб., следовательно, мы можем взять на эту сумму кредит в банке и у нас еще не будет полностью исчерпана заемная сила (769,1 млн. руб. < 7 889,0 млн. руб.). Таким образом, задача, стоящая перед менеджерами фирмы, решена. Желаемый результат достигнут. Акционеры удовлетворены и тем, что в будущем периоде ожидается рост чистой прибыли на акцию, и тем, что 1/3 балансовой прибыли будет выплачена им в качестве дивиденда.

Проанализируем совестный эффект от действия финансового и операционного рычагов на анализируемом предприятии. Прежде всего, определим чем вызывается предпринимательский и финансовый риск с целью последующего использования совместного эффекта для прогнозирования рискованных ситуаций, возникающих на предприятии.

Предпринимательский риск вызывается:

- неустойчивостью спроса и предложения;

- колебанием цен на сырье и э/энергию;

- высоким удельным весом постоянных затрат в суммарных издержках предприятия и, следовательно, близостью фактического сбыта и критического.

Финансовый риск вызывается:

- неустойчивостью условий кредитования;

- колебанием рентабельности активов;

- большим плечом финансового рычага.

Оба вида рисков тесно взаимосвязаны, хотя и трудно установить функционально характер связи. Но проиллюстрировать это можно, например, таким образом:

ФР = ЭФР -> Плечо ФР -> % за кредит -> ПостЗ (F или ПсИ) = ПP.

Эффект финансового рычага (ЭФР) тождественен увеличению финансового риска (ФР). Повышенное значение ЭФР связано с увеличением доли заемных средств, т. е. плеча финансового рычага. Удлинение плеча финансового рычага ведет к росту процента за кредит, но это увеличивает постоянные издержки (ПостЗ, F или ПсИ). Повышение постоянных издержек тождественно росту предпринимательского риска (ПР).

Для расчета суммарного действия финансового и операционного рычагов можно воспользоваться формулой

СДФОР =ДФФ ´ ДОР, безразм., (12)

где: СДФОР - суммарное действие финансового и операционного рычагов;

ДФР - действие финансового рычага;

ДОР - действие операционного рычага.

(13) (13)

(14) (14)

Из формулы (12) видно, что финансовые и предпринимательские риски перемножаются и создают отрицательный мультипликативный эффект с точки зрения рисков, но при благоприятной ситуации это обещает и больший доход. Известно, что чистые прибыли в будущем периоде и текущем сведены формулой

ЧПбуд= ЧПтек.´(1+ СДФОР ´ Относ, изменение ВP); (15)

где ЧПбуд, ЧПтек. - чистые прибыли будущего и текущего периодов;

ВР - выручка от реализации;

СДФОР - суммарное действие финансового и операционного рычагов.

Определим СДФОР анализируемого предприятия.

ДФР = 1 + 2 742/15 199 = 1,18

ДОР = 28 221/17 221 = 1,9

СДФОР = 1,18 × 1,64 = 2,25

Чистая прибыль в текущем периоде 2008 равна 9 879 млн. руб. (исходные данные). Менеджерами в 2009 году планируется увеличение объема продаж на 55 %. Логично ожидать и увеличения чистой прибыли.

Таким образом, ЧПбуд = 9 879 ´ (1 + 2,25 ´ 0,55) = 22 091,5 млн. руб. / год. Ожидаемая чистая прибыть в 22 091,5 млн. руб./год возможно и не будет получена, так как риск достаточно высок (СДФОР = 1,93).

Для расчета чистой прибыли на акцию и оценки заимствования выполним расчеты и сведем их в таблицу 5.

Таблица 5 Исходные данные и расчет чистой прибыли на акцию

| № |

Показатели |

Долговое финансирование (ЗС:СС=1,2) |

бездолговое финансирование (ЗС:СС=0 |

| пессим. вар. |

оптим. вар. |

пессим. вар. |

оптим. вар. |

| 1. |

Количество акций шт. |

1000000 |

1000000 |

2000000 |

2000000 |

| 2. |

Номинал акций, руб. |

| 3. |

Акционерный капитал, млн.руб./год |

12792 |

12792 |

28149 |

28149 |

| 4. |

Заемный капитал, млн.руб. |

15357 |

15357 |

| 5. |

Суммарный капитал, млн.руб. |

28149 |

28149 |

28149 |

28149 |

| 6. |

Цена заемных средств, % |

18,66% |

18,66% |

| 7. |

Цена заемных средств (п.4*п.6):100, млн.руб. |

2865,0 |

2865,0 |

| 8. |

Прибыль до уплаты процентов и налога, млн.руб. |

4222,35 |

15363 |

4222,35 |

15363 |

| 9. |

Прибыль, подлежащая налогообложению (п.8-п.7), млн.руб. |

1357,4 |

12498,0 |

4222,4 |

15363,0 |

| 10. |

Сумма налога (п.9*ставку) млн.руб. |

407,2 |

3749,0 |

1266,6 |

4608,4 |

| 11. |

Чистая прибыль (п.9-п.10), млн.руб. |

950,2 |

8749,0 |

2955,8 |

10754,6 |

| 12. |

Рентабельность активов (п.8:п.5)*100, % |

15,00% |

54,58% |

15,00% |

54,58% |

| 13. |

Чистая прибыль на акцию (п.11:п.1), руб./шт. |

950,19 |

8749,00 |

1477,89 |

5377,30 |

| 14. |

Чистая рентабельность акционерного капитала (п.11:п.3)*100, % |

7,43% |

68,39% |

10,50% |

38,21% |

| 15. |

Ставка налогообложения прибыли, % |

30,00% |

30,00% |

30,00% |

30,00% |

Пояснения табл. 5.

В задании не дано количество акций, поэтому автор курсовой принял решение о том, что количество акций анализируемого предприятия равна 1 000 000 шт. Не учитывается норма распределения дивиденда (варианты с НР = 0,5 и 0,3 рассмотрены выше)

Для оценки заимствования рассматривается гипотетический вариант уменьшения экономической рентабельности до 15,0%.

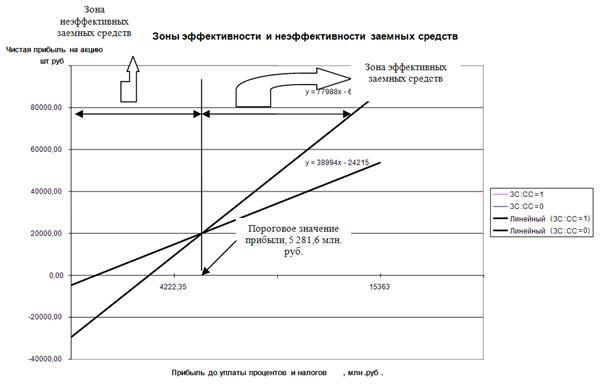

Следующих четырех точек достаточно для нахождения зоны эффективности заемных средств. Координаты точек взяты из п. 8 и п. 13 табл. 5 (х1=4 222,4 у1= 950,9; х2= 15 363 у2= 8 749; х3= 4 222,4 у3= 1 477,9; х2= 15 363 у2= 5 377,3). Определенные: пороговое значение прибыли (5 281,6 млн. руб.) и точка равной эффективности собственных и заемных средств – представлены на рис. 5.

Рис. 5 Зона эффективности и неэффективности заемных средств

Из рис. 5 видно, что при малых объемах производства и сбыта (прибыль 4 222,4 млн. руб.) использование заемных средств дает худшие результаты, чем использование только собственных средств. Это связано с тем, что рентабельность активов (п.12) меньше цены заемных средств (п.6) (15%<18,66%). Использование заемных средств при отрицательном дифференциале финансового рычага естественно понижает рентабельность собственного капитала и дает наименьшие дивиденды. По мере увеличения прибыли доходность акции возрастает и при объеме прибыли, равной 5 281,6 млн. руб., ситуация с использованием заемных и только собственных средств становится такой, что чистая прибыль на акцию по обоим вариантам одинакова. Этой точке соответствует как рентабельность активов так и цена заемных средств (дифференциал финансового рычага равен 0). Дальнейший рост прибыли ведет к увеличению рентабельности активов и наращиванию дифференциала финансового рычага. Отказ от использования заемных средств нецелесообразен, т.к. прибыль на акцию составит 8 749,0 руб. (а при бездолговом только 5 377 руб.).

Используем инструментарий маржинального анализа, CVP – анализа.

По условию задания необходимо

1) определить «процент максимального падения рыночного спроса на продукцию, при котором фирма сохранит безубыточность производства». Расчет выполнен и представлен в табл. 1 п.9.

| № |

Показатели |

Порядок расчета |

Значение, млн. руб. |

| 2007 г |

2008 г. |

| А |

2 |

3 |

4 |

5 |

| . |

………………. |

………………. |

………… |

………. |

| 9. |

Запас финансовой прочности (2 вариант), % |

1-п.8/п.1 |

47,61% |

52,52% |

| . |

………………. |

………………. |

………… |

………. |

2) «процент необходимого увеличения объема производства (сбыта) для сохранения имеющего размера прибыли при снижении рыночной цены на производимую продукцию на 20%, 30%»

Самым простым является анализ однопродуктового производства, т.е. производства, выпускающего лишь один вид продукции как принято в анализе предпряития в соответствии с условиями задания. В общем случае, без учета налоговых эффектов прибыль предприятия за отчетный период формируется так:

П = r – fc - vc,

где R - выручка предприятия за период в денежных единицах, R = pQ;

р - цена реализации единицы продукции;

Q - объем реализации в натуральном выражении (штук, килограммов и т.п.);

FC - постоянные затраты в денежных единицах;

VC - полные переменные затраты в денежных единицах, VC = zQ;

z - удельные переменные затраты (на единицу продукции), в денежных единицах.

Таким образом: П = (p - z) ´ Q - FC.

В соответствии с условие задания можно записать:

Для случая до снижения рыночной цены на 20%:

П = (p1 - z) ´ Q1 – FC (16)

Для случая снижения рыночной цены на 20%:

П = (0,8×p1 - z) ´ Q2 – FC (17)

Вычтем из уравнения (16) уравнение (17), тогда получим:

0 = (p1 - z) ´ Q1 – FC - (0,8×p1 - z) ´ Q2 + FC или после преобразований

(0,8×p1 - z) ´ Q2 = (p1 - z) ´ Q1.

Тогда Q2 /Q1.= (p1 - z)/ (0,8×p1 - z).

Так по условию задания ни количество товарной продукции ни удельные переменные затраты не приведены в числовых значениях оценить «процент необходимого увеличения объема производства (сбыта)…» не представляется возможным.

3) «необходимый процент увеличения цены на продукцию для сохранения размера прибыли при планируемом снижении объема производства на 20%.».

Здесь также аналогичные рассуждения, что и для п. 2).

Заключение

Основные результаты.

1. Порог рентабельности падает, что благотворно влияет на финансовое положение предприятия и на его финансовую деятельность.

Порог рентабельности 2007 = 13 755/0,3889 = 35 362 (млн. руб.).

Порог рентабельности 2008 = 13 742/0,41569= 33 058 (млн. руб.)

Необходимо стремиться к положению, когда выручка превышает порог рентабельности, и производить товаров в натуре больше их порогового значения. При этом будет происходить наращивание прибыли фирмы.

2. Запас финансовой прочности предприятия представляет собой разницу между фактической выручкой от реализации и порогом рентабельности.

ЗФП 2007 = 67 493 – 35 362 = 32 131 (млн. руб.)

ЗФП 2008 = 69 621 – 33 058 = 36 563 (млн. руб.)

В процентном отношении ЗФП 2007 = 47,6; ЗФП 2008 = 52,5%.

3. Действие операционного (производственного) рычага проявляется в том, что любое изменение выручки от реализации всегда порождает более сильное изменение прибыли.

Значит, в базовом периоде на 2,10 процентов, а в отчётном периоде на 1,90 процентов изменяется балансовая прибыль при изменении выручки на 1 процент. Таким образом, предпринимательский риск постепенно снижается.

4. Расчеты:

ЗС/СС2007 = 15 357/12792 = 1,20; ЗС/СС2008 = 1,08

ЭР2007 = 15 363 ×100/28149 = 54,58% (0,5458); ЭР2008 =69,86%

Дифференциал или сила финансового рычага 2007: 54,58% - 18,66% = 35,92% (0,36); в 2008 году – 0,49

Эффект финансового рычага (ЭФР) 2007: (1-0,3) × (0,5458 – 0,3592) × 15 357/12792 = 0,302 (30,2%); в 2008 году – 0,346 или 34,6%

РСС2007 = (1-0,30) ´ 0,5458 + 0,302 = 0,684 или – 68,4%; РСС2008 = 80,00%

5. Можно заключить — ожидания менеджеров по рентабельности активов оправдываются, т.к. ЭФР значителен и платить за заемный капитал приходится меньше, чем дает заемный капитал. Тем не менее, разумный финансовый менеджер не станет увеличивать любой ценой плечо рычага, а будет регулировать его в зависимости от величины дифференциала.

6. Изменение структуры капитала. При ЗС = 11 963,2 млн. руб. СС = 13 716,8 млн. руб. — рентабельность собственных средств РСС = 0,65 × 0,6986 +0,2795 = 0,7336.

Таким образом, изменяя структуру пассива можно изменить (увеличить) рентабельность собственных средств.

7. За анализируемый период рентабельность продаж и оборачиваемость активов выросли. Рубль стал «эксплуатироваться» сильнее, то есть, приносить больший результат и при этом стал быстрее обращаться.

На рост экономической рентабельности положительно повлияли изменения коэффициентов: маржи и трансформации.

8. При значительном увеличении роста выручки (на 55%) можно добиться сбалансированного роста, удовлетворяющего как менеджмент компании, так и акционеров.

Ожидаемая чистая прибыть в 22 091,5 млн. руб./год возможно и не будет получена, так как риск достаточно высок (СДФОР = 1,93).

9. Рост прибыли ведет к увеличению рентабельности активов и наращиванию дифференциала финансового рычага. Отказ от использования заемных средств нецелесообразен, т.к. прибыль на акцию составит 8 749,0 руб. (а при бездолговом только 5 377 руб.).

Отмеченные тенденции в деятельности анализируемого предприятия свидетельствуют о грамотной, сбалансированной деятельности финансовых менеджеров. Благодаря чему компания добивается значительных успехов в современных сложных этапах деятельности.

Список литературы

1. Бланк И.А. Финансовый менеджмент. - К.: Эльга, Ника-Центр, 2004.

2. Ван Хорн, Джеймс К., Вахович (мл.), Джон М. Основы финансового менеджмента. - 11-е изд.: Пер. с англ. - М.: Издательский дом «Вильяме», 2004. – с. 20 (992 с.)

3. Друри К. Управленческий и производственный учет: Учебник / Пер. с англ. - М.: ЮНИТИ-ДАНА, 2003. - С. 1071.

4. Аудит Монтгомери / Ф.Л. Дефлиз, Г.Р. Дженик, В.М. О'Рейлли, М.Б. Хирш / Пер. с англ. Под ред. Я.В. Соколова. - М.: Аудит, ЮНИТИ, 1997. - С. 542.

5. Ковалев В.В. Введение в финансовый менеджмент. - М.: «Финансы и статистика», 1999. - С. 768.

6. Ковалев В.В., Ковалев Вит.В. Финансы организаций (предприятий). – М.: ИНФРА. 2007. – 397 с.

7. Коупленд Т., Колер Т., Мурин Дж. Стоимость компаний: оценка и управление. - 2-е изд., стер.: Пер. с англ. - М.: ЗАО «Олимп-Бизнес», 2002. - С. 44.

8. Савицкая Г.В. Анализ хозяйственной деятельности предприятия. Мн.: Новое знание 2003

9. Селезнева Н.Н., Ионова А.Ф. Финансовый анализ. Управление финансами: Учеб. пособие для вузов,— 2-е изд., перераб. и доп. — М.: ЮНИТИ-ДАЦА, 2006. - 639 с

10. Финансы организаций (предприятий): учебник для студентов вузов, обучающихся по экономическим специальностям, специальности 080105 «Финансы и кредит»/[Н.В. Колчина и др.]; под ред. Н.В. Колчиной. – 4-е изд., перераб. и доп. с. 385

11. Хоуп Дж. Финансовый директор новой эпохи. Как финансовый управляющий может изменить свою роль и обеспечить успех компании на рынке: Пер. с англ. Н.И. Кобзаревой; Под общ. ред. Д.А. Рябых. - М.: Вершина, 2007. - 304 с.

Приложение 1

Баланс на 1 января

| АКТИВ |

2007 год |

2008 год |

| Текущие активы |

| Денежные средства |

689 |

702 |

| Легко реализуемые ценные бумаги |

702 |

797 |

| Счета к получению |

4522 |

4752 |

| Товарно-материальные запасы |

3726 |

4022 |

| Прочие активы |

1134 |

1175 |

| Общая сумма текущих активов |

10773 |

11448 |

| Долгосрочные активы |

| Капитальные вложения |

2232 |

2160 |

| Земля |

7200 |

6000 |

| Здания и сооружения |

5316 |

3708 |

| Оборудование |

2628 |

2364 |

| Общая сумма долгосрочных активов |

17376 |

14232 |

| Итого: |

28149 |

25680 |

| ПАССИВ |

| Текущие обязательства |

| Векселя к оплате |

472 |

419 |

| Часть долгосрочного долга к оплате |

567 |

580 |

| Счета к оплате |

2336 |

2363 |

| Задолженность по выплате налогов |

905 |

864 |

| Общая сумма текущих обязательств |

4280 |

4226 |

| Долгосрочные обязательства |

| Долгосрочный долг |

9480 |

7440 |

| Отсроченный подоходный налог |

1597 |

1666 |

| Общая сумма долгосрочных обязательств |

11077 |

9106 |

| Общая сумма заемных средств |

15357 |

13332 |

| Собственный (акционерный) капитал |

| Обычные акции |

8040 |

7320 |

| Оплаченный капитал |

1092 |

1020 |

| Нераспределенная прибыль |

3660 |

4008 |

| Общая сумма собственного капитала |

12792 |

12348 |

| Итого: |

28149 |

25680 |

Отчет о доходах

| Чистая выручка от реализации |

66623 |

68901 |

| Себестоимость реализованной продукции |

41240 |

40680 |

| Валовая прибыль |

25383 |

28221 |

| Текущие расходы |

| Заработная плата |

4950 |

5005 |

| Сбытовые и управленческие расходы |

4202 |

4235 |

| Другие расходы |

803 |

825 |

| Амортизация |

935 |

935 |

| Доход от основной деятельности |

14493 |

17221 |

| Доход от инвестиций |

870 |

720 |

| Выплаты процентов |

2865 |

2742 |

| Доход от уплаты налогов |

12498 |

15199 |

| Подоходный налог |

3749 |

5320 |

| Чистый доход |

8749 |

9879 |

[1]

Ван Хорн, Джеймс К., Вахович (мл.), Джон М. Основы финансового менеджмента. - 11-е изд.: Пер. с англ. - М.: Издательский дом "Вильяме", 2004. – с. 20 (992 с.)

[2]

Ковалев В.В. Финансовый менеджмент: теория и практика. - М.: ТК Велби, изд-во "Проспект", 2006. – с. 16 (1016 с.)

[3]

Коупленд Т., Колер Т., МуринДж. Стоимость компаний: оценка и управление. - 2-е изд., стер.: Пер. с англ. - М.: ЗАО "Олимп-Бизнес", 2002. - С. 44.

[4]

Иногда говорят еще о НРЭИ как о прибыли до уплаты процентов за кредит и налогов на прибыль

[5]

где Оборот за i-й период (год, Oi), он определяется по Форме №2 как сумма всех доходных строк.

|