Введение

Банковское дело – древняя наука. Она аккумулирует тысячелетний опыт работы кредитных учреждений, раскрывает то, что на протяжении длительного периода формировалось как обязательные принципы организации банковского хозяйства.

Деньги, кредит дают обществу значительный стимул для развития, порождают целую систему особых отношений, особого порядка и высокой степени организации. С их помощью человечество становится богаче. Известно, однако, и другое: неумелое обращение с деньгами, использование правил обращения с ними неизбежно вызывает негативные последствия.

Между тем с помощью банков происходят аккумуляция временно не используемых свободных денежных средств, их перераспределение «обмен веществ», использование «энергии» окружающей среды в интересах общего блага.

Ценные бумаги играют огромную роль в инвестиционном процессе. С их помощью денежные сбережения физических и юридических лиц превращаются в реальные материальные объекты, оборудование и технологию. Каждый вид ценных бумаг занимает определенное место, выполняет свою специфическую функцию.

Банки, являясь посредниками на финансовом рынке, могут выступать эмитентами различных видов ценных бумаг. Они эмитируют не только акции и облигации, но и инструменты денежного рынка - депозитные и сберегательные сертификаты, векселя. Отличительная особенность сертификата- это единственный вид ценной бумаги, выпускать которую имеет право только коммерческий банк.[9]

В зависимости от ориентации на инвестора сертификаты подразделяются на депозитные и сберегательные. Они представляют собой денежные документы, удостоверяющие внесение средств на определенное время, имеющие обычно фиксированную ставку процента.

Выпускаемые банком сертификаты должны соответствовать предъявляемым требованиям (качество бумаги, наличие степеней защиты, присутствие необходимых реквизитов). В связи с тем, что депозитные и сберегательные сертификаты Гражданским кодексом РФ отнесены к числу ценных бумаг, бланки должны изготавливаться не в произвольной форме, а с учетом требований, предъявляемых к изготовлению бланков ценных бумаг. Изготовление бланков сберегательных сертификатов производится только полиграфическими предприятиями, получившими от Министерства финансов Российской Федерации лицензию на производство бланков ценных бумаг.[8]

Актуальность темы курсовой работы определяется тем обстоятельством, что сбережения населения занимают особое место в ряду экономических явлений, поскольку находятся на стыке интересов самих граждан, организаций, специализирующихся на предоставлении финансовых услуг и государства. А банковский сертификат это письменное свидетельство банка-эмитента о вкладе денежных средств.

Целью курсовой работы является комплексное исследование банковских сертификатов.

Поставленная цель определила следующие задачи курсовой работы:

· раскрыть понятие банковского сертификата

· рассмотреть виды банковских сертификатов

· определить недостатки банковских сертификатов и пути их совершенствования

Информационной базой курсовой работы послужили статистические материалы Центрального банка РФ, Сбербанка РФ, коммерческих банков РФ, вторичная информация из периодической печати, законодательные и нормативные акты, регулирующие банковскую деятельность в России, исследования отечественных и зарубежных экономистов.

Глава 1

Сущность сертификатов

1.1 Сертификат как письменное свидетельство

Сертификат - письменное свидетельство банка-эмитента о вкладе денежных средств, удостоверяющее право вкладчика или его правопреёмника на получение по истечении установленного срока суммы вклада и процентов по нему. Это обязательство по выплате размещенных депозитов юридических лиц (депозитный сертификат), сберегательных вкладов (сберегательный сертификат). То есть сертификат это - ценная бумага в документарной форме, поскольку обязательно письменное свидетельство, срочное обязательство. Сертификат - оборотная ценная бумага, т.к. право требования по нему может передаваться, сертификаты могут выпускаться только банками, они не является дисконтным инструментом, то есть могут реализовываться только по номиналу, на который начисляются проценты.

Бланки сертификатов изготовлены на предприятиях, имеющих лицензию МФ на производство бланков ценных бумаг, и имеют несколько степеней защиты. На бланке сертификата содержатся следующие обязательные реквизиты, отсутствие которых делает сертификат недействительным:

-наименование: депозитный (или сберегательный) сертификат;

-указание на причину выдачи сертификата (внесение депозитного или сберегательного вклада);

-дата внесения депозита или сберегательного вклада;

-размер вклада, оформленного сертификатом (цифрами и прописью);

-дата востребования вклада;

-ставка процента;

-сумма причитающихся процентов;

-наименование и адрес банка-эмитента и бенефициара для именного сертификата;

-подписи двух лиц, уполномоченных банком на подписание такого рода обязательств, скрепленные печатью банка.

Сертификаты должны быть срочными. Срок обращения - от даты выдачи до даты, когда владелец получает право востребования депозита или сберегательного вклада по сертификату. По депозитному сертификату - не более 1 года, по сберегательному - не более 3 лет. Просроченный сертификат является документом до востребования, по которому банк обязуется оплатить означенную в нем сумму немедленно по требованию владельца.

Уступка права требования по именным сертификатам оформляется в порядке общегражданской уступки права требования - цессии. Лицо, передающее свое право требования - цедент, лицо, приобретающее это право - цессионарий. Соглашение об уступке права требования оформляется на оборотной стороне сертификата. По договору цессии право требования переходит к новому кредитору именно в том состоянии, в котором оно было у первоначального кредитора, со всеми его преимуществами и пороками. Должник вправе выдвигать против требования нового кредитора все возражения, которые он имел против первоначального кредитора к моменту уступки права требования. Первоначальный кредитор несет ответственность перед новым кредитором лишь за действительность передаваемого права, но не отвечает за исполнение должником своих обязательств, то есть, не несет ответственности за платеж. [6]

1.2 Оплата, налогообложение, ограничения на обращение сертификата

Сертификаты не могут использоваться в качестве расчетного и платежного средства. Право требования по депозитному сертификату может принадлежать только юридическому лицу, зарегистрированному на территории РФ или иного государства, использующего рубль в качестве официальной денежной единицы. По сберегательному сертификату - гражданину РФ или иного государства, использующего рубль в качестве официальной денежной единицы. Сертификаты не подлежат вывозу на территории государств, не использующих рубль в качестве официальной денежной единицы. Денежные расчеты по депозитным сертификатам осуществляются только в безналичном порядке.

Доход по депозитному сертификату подлежит включению в валовую прибыль и облагается налогом на прибыль в порядке установленном Федеральным законом "О внесении изменения и дополнений в закон РФ "О налоге на прибыль предприятий и организаций". Доход по сберегательным сертификатам не облагается налогом, как и по сберегательным вкладам. Сертификаты являются ценными бумагами, и все операции с ними не облагаются налогом на добавленную стоимость. Для покупки сертификата клиент должен, если сертификат приобретается за безналичный расчет, заключить договор купли-продажи с банком, в котором оговариваются номинал, срок, процентная ставка, пониженная процентная ставка при досрочном погашении, условия оплаты. Договор подписывается покупателем и руководителем банка. Датой выдачи сертификата считается дата поступления денег на соответствующий балансовый счет или внесения вклада в кассу. [5]

По желанию клиента банк может принять сертификат на ответственное хранение по акту. Плата за хранение взимается по тарифам, установленным Правлением. Оплата осуществляется при предъявлении владельцем сертификата и заявления на оплату, где указываются данные о владельце и счет, на который должны быть направлены средства. [9]

1.3 Продажа и покупка сертификатов

Для приобретения банковского сертификата покупатель заключает с банком договор купли-продажи. Юридические лица и индивидуальные предприниматели вносят средства только в безналичном порядке со своего текущего счета. Физические лица могут вносить средства как наличными, так и в безналичном порядке со своего счета.

Владелец банковского сертификата может производить уступку права требования по банковскому сертификату посредством заключения договора переуступки права требования, который оформляется на оборотной стороне сертификата. Право требования по депозитному сертификату может быть передано только юридическому лицу или индивидуальному предпринимателю. Право требования по сберегательному сертификату может быть передано только физическому лицу, которое не является индивидуальным предпринимателем. Уступка права требования по депозитному сертификату нерезиденту запрещена.

Депозитный сертификат может быть объектом залога при кредитовании, его можно использовать при погашении кредита и процентов по нему.

Покупка банковского сертификата позволяет:

- Разместить в депозит банка временно свободные ресурсы в рублях и иностранной валюте, получив при этом обращаемую ценную бумагу;

- Осуществить размещение денежных ресурсов оперативно, без открытия депозитного счета;

- Реализовать на вторичном рынке приобретенный банковский сертификат при возникновении непредвиденной потребности в денежных ресурсах.

Расчет процентов по банковскому сертификату может осуществляться как по формулам простых, так и сложных процентов. Если в условиях выпуска сертификатов не указывается способ начисления процентов, то расчет осуществляется по формуле простых процентов.

Порядок расчета процентов, как правило, указан в реквизитах сертификата.

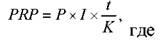

Формула расчета простых процентов по депозитному (сберегательному) сертификату:

Р - номинальная стоимость сертификата;

I - процентная ставка по сертификату (% годовых);

t - количество дней начисления процентов по сертификату (срок сертификата);

К - количество дней в календарном году (365 или 366);

PRP сумма процентов, причитающихся к выплате.

Формула расчета суммы процентов за текущий отчетный период (для формулы простых процентов):

M - количество дней начисления процентов по сертификату с даты внесения вклада (депозита) по день окончания текущего отчетного периода включительно;

P пред

- сумма процентов, начисленных за предыдущие отчетные периоды, отраженных по соответствующим лицевым счетам балансовых счетов № 52501 и № 52502/70204;

PRP - сумма процентов за текущий отчетный период, подлежащая доначислению на соответствующих лицевых счетах балансовых счетов № 52501 и № 52502/70204.

Формула расчета сложных процентов по депозитному (сберегательному) сертификату:

d - базовый период (количество дней), за который производится начисление процентов по формуле сложных процентов;

PRS - сумма процентов, причитающихся к выплате.

Формула расчета суммы процентов за текущий отчетный период (для формулы сложных процентов):

PRSper

- сумма процентов за текущий отчетный период, подлежащая доначислению на соответствующих лицевых счетах балансовых счетов № 52501 и № 52502/70204. [12], [11].

Глава 2. Депозитные и сберегательные сертификаты

2.1 Выпуск депозитных и сберегательных сертификатов

Банки могут осуществлять выпуск ценных бумаг – сертификаты, повторюсь о том, что это денежные документы - удостоверение.

Депозитные и сберегательные сертификаты соответственно российскому законодательству могут выпускаться только кредитными организациями, т.е. банками.

Выпуск банковских сертификатов совершается на основании условий выпуска и обращения банковских сертификатов, утвержденных правлением банка и прошедших в установленном порядке согласование с Банком России. Сертификаты выпускаются в рублях и иностранной валюте с любыми сроками платежа на взаимовыгодных условиях. В зависимости от ориентации на инвестора сертификаты подразделяются на депозитные и сберегательные.

Депозитные сертификаты выпускаются для юридических лиц, а сберегательные сертификаты для физических лиц. При этом юридические лица должны быть зарегистрированы на территории Российской Федерации, а физические лица должны быть гражданами России. [18]

Бланк сертификата должен содержать следующие обязательные реквизиты:

• наименование депозитный сертификат или сберегательный сертификат;

• номер и серия сертификата;

• дата внесения денежных средств;

• размер вклада или депозита, оформленного сертификатом (прописью и цифрами);

• безусловное обязательство кредитной организации вернуть внесенную сумму, и выплатить причитающиеся проценты;

• дата востребования суммы по сертификату;

• ставка процента;

• сумма причитающихся процентов (прописью и цифрами);

• ставка процента при досрочном предъявлении сертификата к оплате;

• наименование, местонахождение и корреспондентский счет кредитной организации, открытый в Банке России;

• для именного сертификата: наименование и местонахождение вкладчика – юридического лица и Ф.И.О. и паспортные данные вкладчика – физического лица;

• подписи двух лиц, уполномоченных кредитной организацией, скрепленных печатью банка.

Сертификат считается недействительным, если у него в тексте отсутствует какой, либо из обязательных реквизитов.

Изготовление бланков сертификатов, а также дополнительных листов производится только полиграфическим предприятием, получившим от Министерства финансов РФ лицензию на производство бланков ценных бумаг.

Сертификаты должны иметь корешки, в которых фиксируется следующая информация: номер и серия сертификата, сумма, дата выдачи и погашения, ФИО и паспортные данные вкладчика, подпись вкладчика, свидетельствующая о получении сертификата.

Кредитная организация может размещать депозитные (сберегательные) сертификаты только после регистрации условий выпуска и об ращения сертификатов в территориальном учреждении Банка России.

Для регистрации кредитная организация должна представить следующие документы:

• условия выпуска и обращения сертификатов;

• макет бланка сертификата;

• нотариально заверенную копию лицензии кредитной организации;

• свидетельство о государственной регистрации банка;

• баланс и расчет обязательных экономических нормативов на последнюю отчетную дату перед принятием решения о выпуске сертификатов.

Все сертификаты, выпущенные банками, являются срочными, так как выпуск этих ценных бумаг до востребования законодательством не допускается.

Срок обращения депозитных сертификатов (с даты выдачи сертификата до даты, когда владелец сертификата получает право востребования депозита) – один год. Срок обращения сберегательных сертификатов не может превышать трех лет. Если срок получения вклада по сертификату просрочен, то сертификат становится документом до востребования.

Депозитные и сберегательные сертификаты могут быть именными и на предъявителя. Выпускаться сериями и в одноразовом порядке. При наличии доверия к банку-эмитенту сертификаты могут использоваться в качестве платежного средства.

Право требования по сертификату на предъявителя уступают, вручая его новому владельцу. Именной сертификат оформляют посредством цессии (уступки прав требования), о чем делают отметку на обратной стороне сертификата.[19]

2.2 Депозитный сертификат

Существует несколько типов депозитных сертификатов.

1. Депозитные сертификаты до востребования.

По ним не платят процент, и они подлежат оплате по предъявлении; используются в основном как гарантия платежа, напр. как лотерейные выигрыши.

2. Депозитные сертификаты срочные.

Приносят процентный доход и имеют сроки от 30 дней до нескольких лет; номинал этих сертификатов может быть разным: от менее чем 1000 дол. (индивидуальные депозитные сертификаты) до более чем 100 тыс. дол. (институциональные депозитные сертификаты); сертификаты на очень крупные суммы могут обращаться и, индоссированные надлежащим образом, могут служить обеспечением по ссудам. Депозитные сертификаты с нулевой ставкой иногда используются для компенсационных остатков по счетам, т. к. по ним резервные требования меньше.

3. Депозитные сертификаты с плавающей ставкой.

Введены в 1973 г.; их процентная ставка привязана к ставке 90-дневного депозитных сертификатов и корректируется каждые 90 дней.

4. Депозитные сертификаты с плавающим процентом.

Были отменены в 1981 г.; их процентная ставка была привязана к еженедельной аукционной продаже шестимесячных казначейских векселей, и они могли использоваться в качестве обеспечения по краткосрочным ссудам.

5. Депозитные сертификаты без штрафа.

По таким сертификатам инвесторы могут производить изъятие средств в любое время или через установленные промежутки времени. Федеральный закон больше не требует, чтобы финансовые институты взимали плату за досрочные изъятия основной суммы, но позволяет им удерживать от одной до трех месячных сумм процента по депозитным сертификатам сроком один год и менее и от трех до шести месячных сумм процента по депозитным сертификатам, имеющим длительные сроки.

6. Депозитные сертификаты с повышающейся ставкой.

Ставка по ним повышается каждый раз, когда они пролонгируются в течение оговоренного периода времени, например каждые шесть месяцев за трехлетний период.

7. Депозитные сертификаты, индексированные по курсу акций.

Доход по сертификатам привязан к фондовому рынку. Вариант `бык` позволяет инвестору делать ставку на повышение рыночных курсов, а вариант `медведь` - на снижение рыночных курсов.

8. Депозитные сертификаты брокерские.

Эти Депозитные сертификаты выдает биржевой брокер, а не банк или ссудосберегательная ассоциация. Брокерские депозитные сертификаты продаются и покупаются на вторичных рынках, что дает инвестору право на их продажу до истечения срока депозитных сертификатов без уплаты штрафа.

9. Депозитные сертификаты, связанные со спортивными мероприятиями или выборами.

Спортивные депозитные сертификаты продавались на рынке ассоциаций Skokie (Illinois) Federal Savings (`Скоки (Иллинойс) Федерал Сэйвингс`), которая однажды выпустила депозитный сертификат Суперкубка, привязанный к достижениям команды `Чикагские медведи` (`Chicago Bears`). Спортивные депозитные сертификаты также увязывались с индексом баскетбольных, футбольных, хоккейных и бейсбольных команд, а также профессиональных команд и команд колледжей и средних школ.[15]

Депозитный сертификат - это ценная бумага, удостоверяющая сумму депозита, внесенного в Банк, и права вкладчика, то есть держателя сертификата на получение по истечении установленного срока суммы депозита и обусловленных в сертификате процентов. При этом не требуется открытия депозитного счета, что уменьшает количество документов, предоставляемых Банку. Приложение 1.

Приобретателями депозитного сертификата могут быть юридические лица - резиденты и нерезиденты в соответствии с действующим законодательством Российской Федерации и нормативными актами Банка России.

Сертификаты выпускаются в валюте Российской Федерации. Расчеты по покупке или продаже сертификатов, выплате сумм по ним осуществляются только в безналичном порядке.

Основанием для выдачи сертификата является Договор между отделением и вкладчиком, приобретающим сертификат, и зачисление суммы депозита на счет отделения. Договор составляется в двух экземплярах, один из которых остается в отделении, а второй передается вкладчику.

После зачисления суммы депозита, оговоренной договором, на счет отделения, оригинал договора передается в уполномоченную службу отделения для оформления сертификата и выдачи его вкладчику. Представитель вкладчика, приобретающего сертификат, предъявляет паспорт или заменяющий его документ и доверенность на получение сертификата.

Депозитный сертификат удобен для приобретения, как крупным предприятиям, так и организациям, располагающим сравнительно небольшими объемами свободных денежных средств. Минимальный размер депозита, оформленного депозитным сертификатом Сбербанка России, определяется суммой в 50 тыс. рублей. Максимальная сумма депозита не ограничена. Плата за проведение операции по выдаче депозитного сертификата не взимается.

Депозитный сертификат Сбербанка России является срочным финансовым инструментом. При этом временной интервал внесения на него денежных средств клиентов достаточно широк и составляет от 14 дней до 1,5 лет.

Проценты по сертификатам выплачиваются в конце срока соответствии с утвержденными процентными ставками.

Банк обязан выплатить номинальную сумму депозитного сертификата по первому требованию его владельца, даже до наступления срока возврата депозита, указанного в сертификате. Однако при досрочном погашении Банк выплачивает проценты по пониженной ставке. Выплата процентов по сертификату осуществляется одновременно с погашением сертификата при его предъявлении.

Начисление процентов по сертификатам производится на сумму депозита, указанную в реквизитах сертификата. Проценты на сумму депозита начисляются по ставке, указанной на сертификате, со дня, следующего за датой внесения депозита в Банк, по день, предшествующий дате востребования суммы депозита, указанной в сертификате, включительно.

Расчет процентов осуществляется по формулам простых процентов. При этом за базу берутся фактическое число календарных дней в году (365 или 366 дней соответственно) и величина процентной ставки (в процентах годовых), указанная на бланке сертификата При расчете суммы процентов, причитающихся по сертификату, предъявленному к оплате в срок, указанный на сертификате, или после него используется следующая формула:

S = (Р 5 I 5 t) / K ;

Где: S - сумма причитающихся процентов;

Р - сумма депозита, оформленного сертификатом;

I - ставка процента за пользование депозитом, указанная на сертификате (% годовых);

t - количество календарных дней со дня, следующего за датой внесения депозита, по день, предшествующий дате востребования суммы депозита, указанных в сертификате при его выдаче, включительно;

K - количество дней в календарном году (365 или 366).

Помимо прочего, сертификат может быть предъявлен к оплате досрочно. В этом случае выплачивается сумма депозита и проценты, рассчитанные по ставке вклада "до востребования", действующей в Сбербанке России на день предъявления сертификата к оплате.

В случае досрочного предъявления сертификата к оплате расчет причитающегося дохода будет производиться по формуле, указанной выше, но в этом случае:

t - фактическое количество календарных дней со дня, следующего за датой внесения депозита, по день, предшествующий дате досрочного предъявления сертификата к оплате, включительно;

I - процентная ставка вклада "до востребования", действующая на день предъявления сертификата к оплате.

При предъявлении сертификата к оплате после даты востребования депозита, сумма депозита и проценты, указанные в нем, выплачиваются по первому требованию вкладчика. За период с установленной даты востребования суммы по сертификату, до даты фактического предъявления сертификата к оплате проценты не выплачиваются.

Права, удостоверенные именным депозитным сертификатом, могут быть переданы в порядке, установленном для уступки требования (цессии).

Цессия оформляется на оборотной стороне сертификата двусторонним соглашением лица, уступающего свои права (цедента), и лица, приобретающего эти права (цессионария). Цессия по сертификату подписывается с каждой стороны двумя лицами, уполномоченными соответствующим юридическим лицом на совершение таких сделок, и скрепляется печатью юридического лица. Каждый договор об уступке требования нумеруется цедентом, при этом обязательно должна соблюдаться непрерывность оформления цессии.

Исправление ошибки при оформлении цессии должно быть подтверждено надписью "исправлено" с проставлением даты исправления, заверено подписями и печатями цедента и цессионария.

Уступка требования по сертификату может быть совершена только в период с даты внесения депозита по дату востребования суммы по сертификату, указанных на сертификате.

В случае утраты именного депозитного сертификата законный владелец вправе обратиться в отделение с письменным заявлением о выдаче дубликата. Заявление должно быть подписано руководителем (заместителем) и главным бухгалтером (заместителем) юридического лица - вкладчика и скреплено оттиском печати. Заявление оформляется в произвольной форме, но с обязательным указанием на то, что данный сертификат не передавался вкладчиком другому лицу по цессии.

Если сертификат на момент подачи заявления был оплачен, заявление об утрате сертификата не принимается (или возвращается заявителю). В этом случае защита прав вкладчика осуществляется в судебном порядке. [3]

2.3 Сберегательные сертификаты

Сберегательный сертификат – это документарная цепная бумага, удостоверяющая договор вклада фиксированной величины между кредитным учреждением и физическим лицом (вкладчиком), и дающая право на получение по истечении установленного срока суммы вклада и процентов по нему.

Сберегательный сертификат может быть срочным и обращающимся, то есть передаваться одним лицом другому с помощью передаточной надписи. Сберегательные сертификаты не могут использоваться в качестве расчетных и платежных документов. Сберегательные сертификаты бывают именными и на предъявителя, их срок обращения -3 года. Основные документы в области правового регулирования сберегательных сертификатов - ГК РФ (часть II, ст. 844), и Правила по выпуску и оформлению депозитных и сберегательных сертификатов, утвержденных ЦБ РФ от 10 февраля 1992. Согласно норме закона, сберегательный сертификат - это свидетельство о вкладе в банк денежных средств физическим лицом, гражданином РФ или иного государства, использующего рубль в качестве официальной денежной единицы. В случае досрочного предъявления сберегательного сертификата к оплате банк выплачивает сумму вклада и проценты по пониженной ставке. Если срок получения вклада по сберегательному сертификату просрочен, он признается документом до востребования (с правом владельца получить указанную сумму по первому требованию).

Сберегательный сертификат может приобретаться и передаваться только физическим лицам; расчеты производятся в наличной и безналичной формах.

Обязательные реквизиты сберегательного сертификата:

· наименование «сберегательный сертификат»;

· указание на причину выдачи (внесение сберегательного вклада);

· дата внесения вклада и его размер;

· безусловное обязательство банка вернуть сумму, внесенную на вклад; дата востребования вклада;

· ставка процента за пользование вкладом;

· сумма причитающихся процентов; наименование и адреса банка-эмитента и (для именного сертификата) бенефициара;

· подписи двух лиц, уполномоченных банком на подписание обязательств, закрепляемые печатью банка.

А теперь рассмотрим условия по именным сберегательным сертификатам:

1. Именные сберегательные сертификаты выпускаются в рублях РФ;

2. Срок размещения вклада, удостоверенного именным сберегательным сертификатом: от 91 до 731 дня;

3. Вклад не пополняемый;

4. Частичное снятие вклада не предусмотрено;

5. Выплата процентов производится по окончании срока размещения вклада, удостоверенного сберегательным сертификатом;

6. При сумме вклада более 1 000 001 рубля вкладчик имеет право на скидку в размере 20% при пользовании банковской депозитарной ячейкой;

Табл. 1

| Сумма Рубли: |

Срок вклада, ставка, % годовых |

3 мес

91 — 180 дн. |

6 мес

181 — 365 дн. |

1 год

366-730 дн. |

2 года

от 731 |

| от 5000 до 200 000 |

10 |

11 |

12 |

13 |

| от 200 000 до 1 000 000 |

10,5 |

11,5 |

12,5 |

13,5 |

| от 1 000 000 до 5 000 000 |

10,75 |

11,75 |

12,75 |

13,75 |

| от 5 000 000 |

11 |

12 |

13 |

14 |

Сертификаты выпускаются на срок от 3 месяцев до 2 лет с размерами вклада 1000, 10 000, 50 000 и 100 000 рублей.

В настоящее время реализуются сертификаты образца 1999г. Находящиеся в обращении сберегательные сертификаты образца 1992, 1994 и 1997 г. оплачиваются банком при предъявлении их к оплате.

При получении кредита в Сбербанке России данные ценные бумаги можно использовать в качестве обеспечения. Для передачи прав другому лицу, удостоверенных сберегательным сертификатом на предъявителя, достаточно простого вручения сертификата этому лицу.

Сберегательный сертификат не может служить расчетным или платежным средством за проданные товары или оказанные услуги.

Восстановление прав по утраченным, похищенным сберегательным сертификатам производится судом по месту нахождения филиала, выдавшего сертификат, в порядке, предусмотренном статьями 294-301 Гражданско-процессуального Кодекса Российской Федерации.

Рассмотрим порядок исчисления дохода по сберегательным сертификатам образца 1999 г.:

Сберегательный сертификат является срочным. Срок устанавливается Правлением Сбербанка России. Проценты на сумму вклада начисляются по ставке, указанной на бланке сертификата, со дня, следующего за днем внесения вклада, до дня востребования суммы вклада по сертификату включительно

Сертификат может быть предъявлен к оплате досрочно. В этом случае, за период хранения средств на сертификате банком выплачивается сумма вклада и проценты, начисленные по ставке вклада "до востребования", действующей на день предъявления сертификата к оплате.

Если срок получения вклада по сертификату наступил, то банк несет обязательство оплатить означенные в сертификате суммы вклада и процентов по первому требованию его владельца. За период с даты востребования сумм по сберегательному сертификату до даты фактического предъявления сертификата к оплате проценты не выплачиваются.

Банк не может в одностороннем порядке изменить (уменьшить или увеличить) обусловленную в сертификате ставку процентов, установленную при выдаче сертификата. Выплата процентов по сертификату осуществляется банком одновременно с погашением сертификата при его предъявлении.

Ставки по сберегательным сертификатам:

Табл.2

| Размер вклада (руб.) |

Ставки* по сберегательным сертификатам, в зависимости от номинала и количества дней начисления процентов, % годовых |

| 90 дней |

180 дней |

270 дней |

364 дня |

729 дней |

| 1000 |

5,5% |

7,75% |

8,25% |

9,25% |

10,25% |

| 10 000 / 50 000 / 100 000 |

6% |

8,25% |

8,75% |

9,75% |

10,75% |

* Указанные процентные ставки действуют с 17 марта 2008 года. Доход по сберегательному сертификату начисляется со дня, следующего за днем внесения вклада, по дату востребования суммы по сертификату включительно.[5]

Налогообложение по сберегательным сертификатам:

В соответствии со ст. 214.2 Налогового кодекса Российской Федерации налогом на доходы физических лиц (НДФЛ) облагаются проценты, причитающиеся владельцу сертификата в части превышения ставки рефинансирования Банка России, за исключением случаев, когда одновременно соблюдаются следующие условия, предусмотренные п. 27 ст. 217 Налогового кодекса Российской Федерации:

- ставка процентов по сертификатам на дату внесения вклада была установлена в размере, не превышающем действующую ставку рефинансирования Банка России;

- в течение периода начисления процентов размер процентов по сертификату не повышался;

- с момента, когда процентная ставка по сертификату превысила ставку рефинансирования Банка России, прошло не более трех лет.

В настоящее время все условия п. 27 ст. 217 Налогового кодекса Российской Федерации соблюдаются, поэтому процентный доход по сберегательным сертификатам Сбербанка России образцов 1992, 1994, 1997 и 1999 гг. не подлежит обложению НДФЛ.

В связи с изменениями, внесенными в п. 27 ст. 217 Налогового кодекса Российской Федерации, владельцу сертификата может быть осуществлен возврат суммы налога, удержанного банком с 1 января 2007 г. с дохода в виде процентов по сертификату, размер которых превысил размер действующей ставки рефинансирования Банка России. Для возврата удержанного налога налогоплательщику по окончании налогового периода следует обращаться в налоговый орган с письменным заявлением при подаче им налоговой декларации по налогу на доходы физических лиц за 2007 год.

С доходов, полученных в порядке наследования, либо дарения сберегательных сертификатов налог на доходы физических лиц не взимается (основание пп.18, 18.1 ст. 217 Налогового кодекса Российской Федерации).

С 01.01.2006 г. не взимается налог с имущества, переходящего в порядке наследования или дарения, в том числе с доходов, полученных в порядке наследования, либо дарения сберегательных сертификатов (основание — Федеральный Закон 78-ФЗ от 01.07.2005 г.).[8]

2.4

Общие черты и основные различия депозитных и сберегательных сертификатов:

1) Это -ценные бумаги.

Квалификация этих фондовых инструментов в качестве ценных бумаг дана Банком России (а не Минфином РФ, который обладает правом такой квалификации);

2) регулируются банковским законодательством (в настоящее время - подзаконными актами Центрального банка). В настоящее время действует письмо Банка России от 10 февраля 1992г. № 14-3-30 "О депозитных и сберегательных сертификатах банков" с внесенными в него изменениями и дополнениями;

3) это - ценные бумаги, выпускаемые исключительно банками. Вместе с тем существует как международная, так и российская практика выдачи лицензий на совершение отдельных банковских операций финансовым компаниям и другим небанковским финансовым институтам. Ожидается, что в российском законодательстве (при принятии нового закона о банках и банковской деятельности) они будут названы кредитными организациями. В этой связи неизбежно придется решать вопрос о возможности выпуска ими депозитных и сберегательных сертификатов.

Соответственно, ни инвестиционные компании, ни иные институты фондового рынка, не имеющие банковской лицензии, не могут выпускать сберегательные и депозитные сертификаты;

4) и депозитные, и сберегательные сертификаты - всегда письменные документы, что, по оценке, исключает возможность выпуска сертификатов в безналичной форме, в виде записей по счетам;

5) это - всегда обращающиеся ценные бумаги (право требования по которым может уступаться другим лицам). Возможность обращения заложена в самом определении депозитных и сберегательных сертификатов. Экономического смысла выпускать их в качестве необращающихся нет, поскольку в этом качестве с успехом служит депозитный договор (который ни при каких обстоятельствах по российскому законодательству - см. главу 3 - не может быть признан ценной бумагой;

6) депозитные и сберегательные сертификаты не могут служить расчетным и платежным средством за товары и услуги. Разрешен выпуск сертификатов на предъявителя. Поэтому данное запрещение - при любой нехватке наличности, свойственной временам высокой инфляции, при введении все более жестких ограничений на расчеты наличными при любых затруднениях в платежах - перестанет де-факто действовать и сертификаты немедленно могут превратиться в средство платежа (как это было с сертификатами Сберегательного банка в конце 80-х г.). В новейшей истории российского фондового рынка известны случаи попыток выпуска банками сертификатов как "новых денег", в том числе металлических сертификатов (по сути металлической монеты - Всероссийский биржевой банк);

7) депозитные и сберегательные сертификаты выдаются и обращаются только среди резидентов, а также нерезидентов, относящихся к государствам, где рубль используется в качестве официальной денежной единицы (возможно, в будущем Белоруссия, с которой есть договор об объединении денежных систем). Запрещается вывозить сертификаты за пределы России, за исключением вывоза в государства, указанные выше. Данная норма не означает, однако, запрещения выпуска депозитных и сберегательных сертификатов с валютным номиналом или двойной номинацией (рубль и твердая-мягкая валюта).

Основное различие депозитных и сберегательных сертификатов,

принятое в российской практике, в ответе на вопрос, кто может быть их владельцем, для кого они предназначены:

-

депозитные сертификаты - для юридических лиц

(свидетельство о вкладе в банк средств предприятием или организацией);

-

сберегательные сертификаты - для физических лиц

(свидетельство о вкладе в банк средств физическим лицом).

Деление на депозитные и сберегательные сертификаты не является российским изобретением. Например, в США сберегательные сертификаты

- мелкономинальные ценные бумаги с фиксированным сроком и процентом для физических лиц, являющиеся свидетельствами об их денежных вкладах в банки.[9]

Глава 3. Статистика обращения депозитных и сберегательных сертификатов

Сегодня сберегательные сертификаты предлагают клиентам (физическим лицам) более 25 коммерческих банков России, в том числе Сбербанк России, Банк Москвы, Проминвестбанк, Банк «Кредит-Днепр», Петрокоммерцбанк, Московский нефтехимический банк, Банк ЕВРОМЕТ, Европейский трастовый банк и другие.

Отметим, что сберегательный сертификат – это относительно молодой на рынке многофункциональный банковский продукт. Однако, несмотря на это, популярность сберегательных сертификатов у населения из года в год возрастала до 2008 года. Позже кризис внес свои коррективы, впрочем, как и во все банковские продукты.

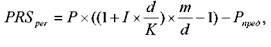

Так, только за 2006 год объем выданных сберегательных сертификатов по сравнению с 2005годом вырос в 2,45 раза. Наибольшим спросом пользуются сберегательные сертификаты со сроком погашения от 181 дня до 1 года, правда их доля в общем объеме постепенно снижается. Анализ выпуска кредитными организациями сберегательных (депозитных) сертификатов за последние 5 лет показывает, что объемы использования (эмиссии) постоянно растут. Объем выпуска сберегательных сертификатов, начиная с 2008 года, существенно падает, что связано с международным финансовым кризисом и незащищенностью вложений в сертификаты на предъявителя. [5]

Данные Центрального Банка РФ по объему выпускаемых сберегательных сертификатов выглядят так:

Таблица 3

Согласно опубликованной ЦБ РФ информации, на 1 декабря 2005 года объем выпущенных депозитных и сберегательных сертификатов составил 59 млрд. 370 млн. руб. по номинальной стоимости, из которых выпущено депозитных сертификатов на 53 млрд. 160 млн. руб., сберегательных сертификатов - на 6 млрд. 210 млн. руб. Приложение 3 (таблица 1).

В 2006 году объем выпущенных сберегательных и депозитных сертификатов на 1 апреля составил 69 млрд.412 млн. руб., по номинальной стоимости, из которых выпущено депозитных сертификатов на 61 млрд. 199 млн. руб., сберегательных сертификатов на 8 млрд. 213 млн. руб. Приложение 4 (таблица 2).

Так по сообщению Центрального банка России на 1 сентября 2010 года объем выпущенных депозитных и сберегательных сертификатов составил 33 млрд. 563 млн. руб., по номинальной стоимости, из которых выпущено депозитных сертификатов на 17 млрд. 400 млн. руб., сберегательных сертификатов на 15 млрд. 163 млн. руб. Приложение 5 (таблица 3).

Если сравнить 2006 и 2010 года, то можно сделать вывод о значительном снижении объемов выпуска сберегательных (депозитных) сертификатов.

Подробно динамику обращения депозитных и сберегательных сертификатов можно посмотреть в Приложении (таблицы 1-3).

3.1. Сберегательный сертификат (на предъявителя) Сбербанка России

Наибольший интерес может представлять для людей сберегательный сертификат Сбербанка России, который выпускается на предъявителя, что можно объяснить обширной географией расположения филиальной сети Сбербанка по всей территории России. Приложение 2.

Сберегательный сертификат Сбербанка (на предъявителя), это ценная бумага Сбербанка России, удостоверяющая сумму вклада, внесенного в Сбербанк.

Условия по выпуску и обслуживания Сберегательного сертификата Сбербанка России:

- выпускаются в валюте Российской Федерации

- выпускаются на срок от 3 месяцев до 2 лет. Каждый сберегательный сертификат выдается на конкретный срок и поэтому считается срочным;

- имеют фиксированную процентную ставку, установленную при выдаче сертификата.

Выплата процентов по сберегательному сертификату осуществляется Сбербанком одновременно с погашением сертификата при его предъявлении, принимаются к досрочной оплате, при этом выплачиваются - сумма вклада и проценты, действующие по вкладам до востребования на момент предъявления сертификата к оплате; могут служить обеспечением при получении кредита; выдаются во всех подразделениях Сбербанка, обслуживающих физические лица.

Оплачиваются сертификаты в структурных подразделениях Банка (Операционное управление Банка, операционный отдел (управление), дополнительный офис, операционную кассу вне кассового узла территориального банка, отделения Банка), осуществляющее операции с этими ценными бумагами, в вашем регионе. Сертификаты принимаются Сбербанком на хранение.

Передача сертификата возможна в любой момент в течение срока действия вклада. Вы можете подарить сберегательный сертификат своим друзьям, родственникам. При этом передача другому лицу прав по сертификату осуществляется простым вручением сертификата этому человеку, заключения дополнительных соглашений и иного удостоверения прав не требуется.

Сберегательные сертификаты выпускаются Сбербанком с суммами вклада:

* 1 000,00 руб.

* 10 000,00 руб.

* 50 000,00 руб.

* 100 000,00 руб.

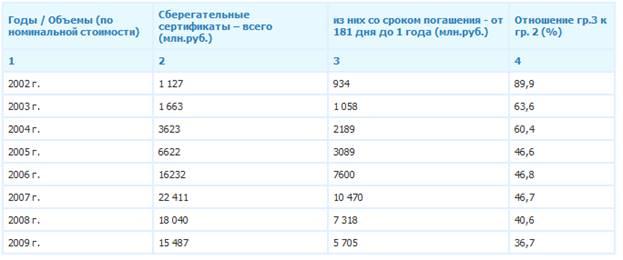

Таблица 4

C 2010 года процентные ставки по сберегательным сертификатам Сбербанка России образца 1999 года установлены следующие:

Надо отметить, что процентные ставки по сберегательному сертификату Сбербанка номиналом в 1 тыс.руб. не значительно отличаются от процентных ставок по вкладу «Депозит Сбербанка России», а номиналом в 10,50 и 100 тыс.руб. существенно выше. А так как процентная ставка по сертификатам фиксированная, то и нет квартальной капитализации процентов, присущей всем вкладам Сбербанка России

Таблица 4

Тарифы по операциям с Депозитными сертификатами Сбербанка России

Но самый главный недостаток Сберегательного сертификата Сбербанка России, на мой взгляд, это повышенный риск при его хранении дома. Раз он выписан на предъявителя, то при его «утере», любой человек с легкостью сможет досрочно его конвертировать в деньги без каких либо вопросов со стороны банка. Восстановление прав по утраченному сертификату осуществляется только через суд. Суд по месту выдачи утраченного сертификата, на основании Вашего заявления выносит решение о признании утраченного сертификата недействительным и о восстановлении права по утраченному сертификату. Выдача нового сертификата и оплата его возможны только на основании решения суда.[11]

3.2 Сберегательный сертификат АКБ «Евромет».

Зато АКБ "ЕВРОМЕТ

" предлагает клиентам более защищенный в этом отношении - именной сберегательный сертификат АКБ "ЕВРОМЕТ" (ОАО). Правила выпуска и обращения Сберегательных сертификатов АКБ "ЕВРОМЕТ" (ОАО) утверждены Банком России. Именной сберегательный сертификат выписывается на любую сумму сбережений по желанию вкладчика без ограничения.

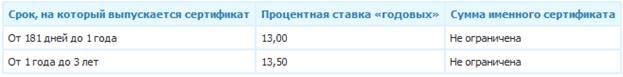

Таблица 5

Банк «Евромет» гарантирует своим клиентам то, что гарантировать и не надо. Преимущества данного вида вложения средств:

- Именной сберегательный сертификат может передаваться третьим лицам только при оформлении цессии (уступки требования) на оборотной стороне бланка сертификата и на дополнительных листах (приложениях).

- Указанная в сертификате процентная ставка, не меняется в течение всего срока действия сертификата.

- Доходность, предлагаемая Банком по Сберегательному сертификату, в настоящее время выше, чем доходность по депозитам как самого банка так и ,например, по сертификатам Сбербанка;

- Если срок получения вклада по Сберегательному сертификату пропущен, то Банк несет обязательство оплатить обозначенную в банковском сертификате сумму вклада и сумму процентов по первому требованию его владельца;

А вот воспользоваться этим сертификатом для перевоза средств (во время поездок) невозможно, так как банк не обладает такой разветвленной филиальной сетью, как у Сбербанка. Несмотря на отдельные отрицательные для клиентов свойства, обратите свое внимание на банковские сберегательные сертификаты. А банк, чьим сберегательным сертификатом вы решите воспользоваться, стоит выбирать в зависимости от цели приобретения и исходя из предлагаемых условий.

3.3. Недостатки банковских сертификатов и пути их совершенствования.

К существенным недостаткам Сберегательных (депозитных) сертификатов относятся:

- Сберегательные сертификаты, выписываемые банками на предъявителя, в том числе и сертификаты Сбербанка России, не участвуют в системе страхования вкладов физических лиц.

Так, в соответствии с абзацем 2 пункта 2 статьи 5 ФЗ «О страховании вкладов физических лиц в банках Российской Федерации» от 23 декабря 2003 года N 177-ФЗ и абзацем 2 пункта 2 статьи 4 ФЗ «О выплатах Банка России по вкладам физических лиц в признанных банкротами банках, не участвующих в системе обязательного страхования вкладов физических лиц в банках Российской Федерации» от 29 июля 2004 года N 96-ФЗ, не подлежат страхованию средства, размещенные физическими лицами в банковские вклады на предъявителя, удостоверенные сберегательными сертификатами.

Следовательно, если банк, выпускающий сертификаты на предъявителя, обанкротится, или у него будет отозвана лицензия на проведение банковских операций, то вкладчики, хранившие свои сбережения в сберегательных сертификатах (на предъявителя) в этом банке, не попадут в список лиц, которым Агентство по страхованию вкладов и Центробанк выплатят страховое возмещение. Такие возможные финансовые потери следует учитывать и избегать.

- Процентные доходы, начисляемые по всем видам Сберегательных сертификатов облагаются налогом точно так же, как проценты по обычным банковским вкладам. Так, на доходы физических лиц, установлена налоговая ставка в размере 35% в части процентов, причитающихся держателю сберегательного сертификата, превышающих ставку рефинансирования Банка России. Данный налог исчисляется и удерживается банками.

Так, например, если процентная ставка на депозитный сертификат составляет 10 %, а ставка рефинансирования 8,5%, то налогообложению в размере 35% подлежит доход, начисленный от ставки в 1,5% (10% – 8,5%). Сегодня банками, в основном, устанавливается доходность по сертификатам ниже ставки рефинансирования. Наивысшая процентная ставка по Сберегательному сертификату Сбербанка России на 2010 год составляет только 8,4 %.

- Налог по ставке 13% от первоначальной стоимости именного Сберегательного сертификата. Он плотится в случае, если именной сертификат сменил владельца и гасится не покупателем, а иным лицом. Другими словами, получение именного сертификата в наследство, его дарение или передача другому лицу, относится к получению дохода другим лицом.

Заполнение и представление в налоговую инспекцию декларации о доходах возлагается на получателя именного сертификата. Избежать уплаты этого налога новый владелец сможет только, если представит в налоговую службу платежный документ, подтверждающий его собственные расходы на приобретение этого сертификата.

Сберегательные сертификаты (на предъявителя) налогами не облагаются. Поэтому они и пользуются у вкладчиков большей популярностью.

Законопроект о безотзывных сберегательных банковских сертификатах может быть принят уже в первом полугодии 2011 года, сообщил Анатолий Аксаков. По его словам, этот инструмент выгоден и для вкладчиков, которые получат более высокую процентную ставку, и для банков, которые смогут спокойно управлять новым ресурсом.[12

Банковский сертификат – это ценная бумага, удостоверяющая размещение вклада в банке и дающая право на получение в установленный срок внесенной суммы, а также набежавших процентов. Сберегательный сертификат, хоть и является отпечатанной на бланке со многими степенями защиты ценной бумагой, – по сути тот же депозит. Клиент приобретает его в банке на фиксированный срок, который отсчитывается от момента покупки. Чаще всего этот срок длится от трех месяцев до трех лет.

Правда, у него есть один серьезный недостаток – он не входит в систему страхования вкладов, и, случись что с банком, – потраченные деньги никто не вернет.

Между тем Минэкономразвития подготовило законопроект о сберегательных сертификатах, который предполагает их страховое покрытие на сумму до двух миллионов рублей. Ассоциация российских банков в целом поддержало инициативу Минэкономразвития.

«Долгосрочные депозиты в виде сертификатов и в каком-то другом виде – очень важный элемент формирования устойчивой, долгосрочной базы активов для банков. И то, что система страхования вкладов распространится на эти сертификаты, – это хорошая идея. Единственное, не слишком ли быстро мы увеличиваем суммы гарантий? Может быть, Минэкономразвития подразумевает, что по сертификатам предложить большую сумму страхования, а по вкладным операциям оставить 700 тысяч пока, чтобы больше доверия было к этим сертификатам. Если так, то, может быть, логика и есть. Но слишком торопиться резко повышать сумму страхования я бы опасался, чтобы не создавать рисков. Надо тогда ограничить и процентами, чтобы не было так, что под высокий процент будут привлекаться большие суммы под гарантию государства», – прокомментировал ранее президент Ассоциации российских банков Гарегин Тосунян.

Законопроект о безотзывных банковских сертификатах, подготовленный Министерством финансов, – это, по сути, продолжение истории о безотзывных вкладах. Директор Банковского института Василий Солодков находит новый законопроект неудачным. По его словам, документ опирается на его собственную идею внедрения у нас подобия американского депозитного сертификата, которую, однако, развили совсем не в ту сторону. «С одной стороны, банкам нужно иметь управляемую стоимость пассивов на длительный срок, чтобы они могли кредитовать. С другой, – людям нужно в случае необходимости снять деньги без потери процентов. Оба этих вопроса решает депозитный сертификат, только не наш, а американский, – говорит ученый. – Главная проблема нашего сертификата в том, что у нас в Гражданском кодексе прописано, что это ценная бумага, в то время как американский сертификат – это разновидность срочного вклада. А раз это ценная бумага, то он, по факту, превращается вместо депозитного сертификата в безотзывный вклад».

Причем в банковском сообществе уже достаточно давно обсуждается вопрос о «безотзывных» вкладах, а в кризис он приобрел особую актуальность. Но все попытки законодательно закрепить вклады без права досрочного отзыва были безуспешными. [19]

Заключение

В моей работе подробно рассмотрены депозитный и сберегательный сертификаты банков, порядок их выпуска, реквизиты, обращение, погашение. Во время выполнения данной работы я много узнала о депозитном и сберегательном сертификате, и хочу сделать определенные выводы.

Теперь я знаю, что депозитные сертификаты- предназначены для юридических лиц, а сберегательные сертификаты, предназначены для физических лиц.

Срок обращения сертификата определяется от даты его выдачи до даты, когда владелец получает право востребования по этому сертификату. Предельный срок обращения депозитных сертификатов - один год, сберегательных - три года. Если срок получения вклада по сертификату просрочен, то сертификат становится документом до востребования и банк обязан оплатить его стоимость немедленно, по первому требованию владельца. В связи с этим у банков возникает риск одновременного предъявления к оплате большого количества просроченных сертификатов, что вызывает необходимость держать большие свободные ресурсы. У российских коммерческих банков в настоящее время этот риск невелик, поскольку проценты начисляются в течение срока обращения сертификатов, после истечения которого, происходит инфляционное обесценение суммы вклада. Да и вкладчиков, заинтересованных в просрочке своих вкладов, не так уж много.

Совершая эмиссию сертификатов, коммерческие банки заранее предусматривают возможность досрочного предъявления их к оплате. При досрочной оплате банк выплачивает владельцу сертификата его сумму и проценты, но по пониженной ставке, установленной банком при выдаче сертификата. Нормативными актами установлено, что независимо от времени покупки сертификатов банк-эмитент по истечении срока их обращения обязан выплачивать владельцам сертификатов проценты, рассчитанные по первоначально установленной ставке. Сертификаты выпускаются в обращение в форме специальных бланков, которые должны содержать все необходимые реквизиты. Последние устанавливаются специальными подзаконными актами, в соответствии с «Правилами по выпуску и оформлению депозитных и сберегательных сертификатов».

Бланки сертификатов изготавливаются полиграфическими предприятиями, которые имеют лицензию Министерства финансов РФ на производство бланков ценных бумаг. Бланки сертификатов являются бланками строгой отчетности, и учитываются банками на отдельном, внебалансовом счете и хранятся в денежных хранилищах или несгораемых шкафах.

Банк-эмитент, прежде чем выпускать сертификаты, должен утвердить условия их выпуска и обращения в том Главном территориальном управлении Центрального банка РФ или в том национальном банке республики в составе РФ, где находится корреспондентский счет банка. Условия должны содержать полный порядок выпуска и обращения сертификатов, описание их внешнего вида и макет сертификата. Они представляются в регистрирующий орган в десятидневный срок от даты принятия решения о выпуске сертификатов. Регистрирующий орган в течение двух недель рассматривает представленные банком условия выпуска и обращения сертификатов на предмет их соответствия действующему законодательству и банковским правилам. При отсутствии претензий к условиям выпуска и обращения сертификатов регистрирующий орган выдает банку-эмитенту письмо об утверждении условий выпуска и обращения сертификатов и одну копию утвержденных условий. Получив письмо об утверждении условий, банк может приступать к выпуску и распространению сертификатов.

Распространяются сертификаты банком как непосредственно через свои отделения, так и через брокерские фирмы на условиях комиссии.

В момент продажи сертификатов их владелец должен заполнить бланк сертификата и корешок сертификата. Корешок сертификата после подписи бенефициара или его уполномоченного лица отделяется от сертификата и хранится в банке.

Вместо заполнения корешка сертификатов допустимо вести регистрационный журнал выпущенных сертификатов с теми же реквизитами, что и в корешке. Поправки и помарки при заполнении сертификата недопустимы.

При наступлении срока востребования вклада по сертификату банк осуществляет платеж против предъявленного сертификата и заявления владельца с указанием счета, на который должны быть зачислены средства. Для граждан платеж может производиться как в безналичной форме, так и наличными деньгами. При оплате сертификатов, которые в процессе обращения переуступались другим владельцам, банк дополнительно проверяет непрерывность ряда договоров переуступки права требования, а также соответствие наименования, печати и подписей уполномоченных лиц этим же реквизитам в заявлении на зачисление средств. Депозитные и сберегательные сертификаты пользуются устойчивым спросом у юридических лиц и у граждан.

Список использованной литературы

1. В.А. Лялин, П.В. Воробьев. Ценные бумаги и их обращение. - СПб. 1996г. 180 с.

2. Ефимова Л.Г. Банковское право. Учебное и практическое пособие. - М.: Издательство БЕК, 1994. - 360 с.

3. Деньги, кредит, банки: Учебник/ Под ред. Проф. О.И. Лаврушина. - М.: КНОРУС, 2007. - 560 с.

4. Деньги, кредит, банки: Учебник для вузов/ Под ред. Проф. Е.Ф. Жукова. - М.: ЮНИТИ-ДАНА, 2005. - 703 с.

5. Килячков А.А., Чалдаева Л.А. Рынок ценных бумаг: Учебник. - М.: Экономистъ, 2005. - 687 с.

6. Н.Л. Маренков. Ценные бумаги. Для студентов вузов. Феникс, 2005. - 249 с.

7. Семенкова Е.В. Операции с ценными бумагами: российская практика: Учебник. - М.: Изд-во "Перспектива", 1997. - 328 с.

8. Рынок ценных бумаг./Под ред. В.А. Галанова, А.И. Басова. Учебное пособие. М.: "Финансы и статистика", 2000г. - 350 с.

9. Шестаков А.В. Банковское право: Учебное пособие. - М.: МГИУ, 2002. - 403 с.

10. Щегорцев В.А., Таран В.А. Деньги, кредит, банки: Учебник для вузов/ Под ред. Проф. В.А. Щегорцева. - М.: ЮНИТИ - ДАНА, 2005. - 383 с.

11. Авдеева В. Д. Заветный рубеж достигнут // Финансовые известия. - 2003. - №9. - С. 4.

12. Ахметов А. Е. Как оценить ликвидность и платежеспособность банка. - Саратов: ЗАО «Финиз», 2000. - 78с.

13. Балабанова И. Т. Банки и банковская деятельность. - СПб.: Питер, 2001. - 345с.

14. Лаврушин О. И. Банковское дело: Учебник. - М.: Финансы и статистика, 2003. - 672с.

15. Романова Н. Ю. В поисках вклада // Карьера. - 2002. - №2.

16. Финансы. Денежное обращение. Кредит: Учебник для вузов. Под ред. профессора Дробозиной Л.А. - М.: «ЮНИТИ», 2001. - 479с.

17. Лаврушин О. И. Деньги, кредит, банки. - М.: «Финансы и статистика», 2000. - 590с.

18. Лаврушин О. И. Банковское дело: Учебник. - М.: Финансы и статистика, 2003. - 672с.: ил.

19. Миркин Я.М. Ценные бумаги и фондовый рынок. - М.: Перспектива, 2006.

|