Аннотация

Данная курсовая работа разрабатывалась с целью анализа денежного обращения и кредита в РФ. Актуальность рассматриваемой проблемы определила выбор темы курсовой работы.

Исходя из необходимых методик, был проведен анализ состояния общего объема денежной массы, структуры предоставляемых кредитов; проанализирована структура денежной массы. Корреляционно-регрессивным методом была выявлена взаимосвязь между количеством кредитных организаций и уровнем процентной ставки по кредитам.

В данной курсовой работе рассчитывались темпы прироста объема денежной массы, рассматривалось предоставление кредита физическим лицам по Приволжскому Федеральному округу РФ за январь 2007г. на однородность. Изучение межрегиональной вариации уровня финансовых результатов кредитных организаций проведен в виде сравнения уровня финансовых результатов по различным регионам РФ.

Для изучения денежного обращения и кредита были использованы данные из Российского статистического ежегодника, из официального издания Государственного комитета по статистике Российской Федерации «Финансы», а также данные сайта www.gks.ru . Всего было использовано 11 источников.

Содержание

Введение…………………………………………………………………...5

1.Теоретические основы изучения денежного обращения и кредита.

1.1 Предмет и задачи статистики денежного обращения и кредита.....6

1.2 Категории, классификации и система статистических показателей денежного обращения ………………………………………………………….7

1.3 Категории, классификация и система статистических показателей кредита……………………………………………………………………………11

2. Экономико-статистический анализ денежного обращения и кредита за 1999-2007 года.

2.1 Анализ денежного обращения и кредита

2.1.1 Анализ общего объема денежной массы.…………………………14

2.1.2 Анализ структурной деформации денежных масс.........................17

2.1.3 Анализ структуры предоставляемых кредитов ………………….20

2.2 Изучение межрегиональных финансовых результатов деятельности кредитных организаций.………………………………………………………...23

2.3 Анализ взаимосвязи количества кредитных организаций и уровнем процентной ставки по кредитам………………………………………………26

Заключение…………………………………………………………........33

Список литературы…………………………………………………........35

Приложения.……………………………………………………………..36

Введение

В данной курсовой работе рассматривается денежное обращение и кредит.

В данной курсовой работе мы рассмотрим форму и специфику денежного обращения и кредита, их классификацию, формы и виды.

Денежное обращение — это движение денег в наличной и безналичной формах, обслуживающее реализацию товаров, а также нетоварные платежи и расчеты в хозяйстве Объективной основой денежного обращения является товарное производство, при котором товарный мир разделяется на товар и деньги, порождая противоречия между ними . С углублением общественного разделения труда и формированием общенациональных и мировых рынков при капитализме денежное обращение получает дальнейшее развитие. Оно обслуживает кругооборот и оборот капиталов, опосредствует обращение и обмен всего совокупного общественного продукта, включая доходы различных классов. С помощью денег в наличной и безналичной формах осуществляется процесс обращения товаров, а также движение ссудного и фиктивного капиталов.

Денежное обращение подразделяется на две сферы наличную и безналичную. Налично-денежное обращение — это движение наличных денег. Средством обращения и платежа в данном случае являются реальные денежные знаки, передаваемые одним субъектом рынка другому за товары, работу или услуги или в других предусмотренных законодательством случаях Оно обслуживается банкнотами, разменной монетой и бумажными деньгами (казначейскими билетами) В промышленно развитых странах банковские билеты, выпускаемые центральным банком, составляют подавляющую часть налично-денежного обращения. Незначительная часть выпуска денег (около 10%) приходится на казначейства, которые эмитируют в основном монеты и мелкокупюрные бумажно-денежные знаки — казначейские билеты.

Теоретические основы изучения денежного обращения и кредита.

1.1 Предмет и задачи статистики денежного обращения и кредита.

Предметом изучения статистики денежного обращения и кредита является количественная характеристика массовых явлений в сфере денежного обращения и кредитных отношений.

Денежное обращение

— это движение денег во внутреннем обороте в наличной и безналичной формах в процессе обращения товаров, оказания услуг и совершения различных платежей. Денежное обращение охватывает движение не только товаров и услуг, но и ссудного и фиктивного капитала. Значительная часть платежного оборота в странах с рыночной экономикой приходится на финансовые операции, т. е. на сделки с различными видами ценных бумаг, ссудные операции, налоговые платежи и прочие финансовые сделки. Большая часть денежного оборота осуществляется в безналичной форме, что связано с резким увеличением платежно-расчетных операций.

Кредит

— предоставление на основе возвратности и возмездности финансовых ресурсов одним хозяйствующим субъектом другому.

Денежно-кредитное регулирование

— система мероприятий государства, направленная на стабилизацию денежного обращения, валютной системы, улучшение функционирования кредитной системы. Путем изменения денежной массы кредитных ресурсов государство воздействует на экономику. Центральный банк при денежно-кредитном регулировании использует такие приемы как регулирование учетной ставки, изменение нормы обязательных резервов банков, проведение операций с государственными ценными бумагами.

Задачами статистики денежного обращения и кредита являются:

· определение размеров денежной массы и ее структуры;

· отображение денежного обращения и оценка факторов, влияющих на обесценение денег;

· характеристика кредитной политики.

1.2 Категории, классификации и система статистических показателей денежного обращения.

Система статистических показателей, характеризующих денежное обращение, основывается на категориях, связанных с функциями денег, определениями денежной массы и ее структуры.

Деньги выполняют функции меры стоимости, средства обращения, средства платежа, средства накопление и сбережения. Во внешнеэкономических отношениях деньги функционируют как мировые деньги.

В соответствии с указанными функциями система показателей денежного обращения включает следующие показатели:

· денежная масса и ее структура;

· обеспеченность денежными знаками обращения национальной экономики и покупательная способность денежной единицы (национальной валюты);

· показатели, отражающие операции на счетах, с депозитами, золотым запасом государства;

· показатели, отражающие операции с валютой в международных экономических отношениях.

В процессе обращения товаров, оказания услуг и совершения различных платежей осуществляется движение денег во внутреннем обороте в наличной и безналичной формах. Всю денежную массу можно представить как совокупный денежный агрегат (М3), включающий в качестве составных частей денежные агрегаты М0, M1, M2. При построении этих агрегатов каждая последующая величина возрастает на предыдущую.

М3 —денежная масса в обороте, измеряемая совокупным объемом покупательных и платежных средств, обслуживающих хозяйственный оборот и принадлежащих частным лицам, предприятиям и государству (кроме центрального правительства).

Переход от денежного агрегата М0 к денежному агрегату М3 на примере стандартов МВФ показан в табл. 1.1.

Таблица 1.1

В России исчисляется четыре показателя. В российской практике категория «совокупная денежная масса» (денежный агрегат М3) как сумма всех наличных и безналичных средств в обращении достаточно близка к международным стандартам, хотя имеются некоторые отличия в понимании совокупной денежной массы, и особенно в трактовке ее составляющих — денежных агрегатов М1 и М2. Так, в соответствии с международными рекомендациями в денежном агрегате M1 помимо М0 учитываются только вклады до востребования, а в России — не только вклады до востребования, но и срочные вклады населения и предприятий в коммерческих банках, а также средства на расчетных, текущих и специальных счетах предприятий, населения и местных бюджетов. Напротив, в международных рекомендациях денежный агрегат М2 по сравнению с денежным агрегатом M1 расширяется за счет сертификатов и находящихся в продаже ценных бумаг, тогда как в российской практике сертификаты и облигации госзайма включаются в денежный агрегат МЗ.

В состав совокупной денежной массы, рассчитываемой Банком России, входят следующие показатели:

1. Денежный агрегат М0 —наличные деньги в обращении, т. е. не включая наличные деньги, держателем которых является банковская система.

2. Средства на расчетных, текущих и специальных счетах предприятий, населения и местных бюджетов.

3. Депозиты населения и предприятий в коммерческих банках.

4. Депозиты населения до востребования в сберегательных банках.

5. Средства Госстраха. Денежный агрегат M1 = (М0 + п.2 + п.3 + п.4 + п.5).

6. Срочные депозиты населения в сберегательных банках. Денежный агрегат М2 = (M1 + п.6).

7. Сертификаты и облигации госзайма. Денежный агрегат М3 = (М2 + п.7).

Самостоятельным компонентом денежной массы является показатель денежной базы. Денежная база включает денежный агрегат М0 (наличные деньги в обращении), денежные средства в кассах банков, обязательные резервы коммерческих банков в Центральном банке и их средства на корреспондентских счетах в Центральном банке. Для контроля за динамикой денежной массы, анализа возможности коммерческих банков расширять объемы кредитных вложений в экономику используется показатель «денежный мультипликатор».

Денежный мультипликатор

— это коэффициент, характеризующий увеличение денежной массы в обороте в результате роста банковских резервов. Он рассчитывается по формуле:

M

2/

H

=(

C

+

D

)/(

C

+

K

) = (

C

/

D

+ 1)/(

C

/

D

+

R

/

D

),

где М2 — денежная масса в обращении;

Н — денежная база; С — наличные деньги; D — депозиты;

R — обязательные резервы коммерческих банков.

В соответствии с экономическим законом денежного обращения в каждый данный период количество денежных единиц, необходимых для общения, определяется по формуле:

Ц — сумма цен товаров, подлежащих реализации;

В — сумма цен товаров, платежи по которым выходят за рамки данного периода; П — сумма цен товаров, проданных в прошлые периоды,

сроки платежей по которым наступили; ВП — сумма взаимопогашаемых платежей; Со — скорость оборота денежной единицы (сколько раз в году

оборачивается рубль).

К важным показателям статистики денежного обращения относит показатель, характеризующий изменение покупательной способности рубля (Iпср

), который определяется как обратная величина индекса потребительских цен (Iп.ц

). В самом общем виде этот показатель можно определить по формуле:

где Q1

— объем товаров и услуг, потребляемых населением и включаемых в их денежные расходы в текущем периоде;

Р0,

Р1

—цена на товары и услуги, потребляемые населением соответственно в базисном и текущем периоде.

1.3 Категории, классификация и система статистических показателей кредита.

Кредит является средством межотраслевого и межрегионального перераспределения денежного капитала. Цель кредитной политики — воздействие на экономическую конъюнктуру с помощью кредита. В условиях рыночной экономики кредитная политика направлена либо на стимулирование кредита (кредитная экспансия), либо на его ограничение (кредитная рестрикция). При регулировании кредитования Центральный банк, который, как правило, проводит кредитную политику, использует такой прием, как изменение объема кредитов и уровня процентных ставок, рынка ссудного капитала.

При кредитных сделках заключается договор займа, или ссуды. В современных условиях все ссуды оформляются в виде денежного кредита, кредитные отношения являются частью всех денежных отношений. Для денежной ссуды в отличие от всех других форм денежных отношений характерно возвратное движение средств.

Кредит охватывает движение капитала и постоянное движение различных общественных фондов. Благодаря кредиту в хозяйстве эффективно используются средства, высвобождаемые в ходе работы предприятий, процессе выполнения государственного бюджета, а также сбережения от дельных граждан и ресурсы банков.

·В состав ресурсов для кредитования (ссудного фонда) входят: денежные резервы предприятий и организаций, высвобождающиеся в процессе кругооборота капитала;

·денежные резервы, выступающие в виде специальных фондов, а также фонд амортизационных отчислений, используемые для капиталогосударственный денежный резерв, состоящий из текущих денежных курсов бюджета;

·денежные накопления населения, аккумулируемые банками; эмиссия денежных знаков, осуществляемая в результате роста оборота личных денег.

К наиболее важным показателям отечественной статистики банковского кредита относятся:

· общий размер кредитования банками отраслей экономики и населения с выделением краткосрочного и долгосрочного кредитования;

· доля краткосрочных и долгосрочных кредитов в общей сумме кредитных вложений;

· просроченная задолженность предприятий и хозяйственных организаций по ссудам банков.

Общий размер кредитования банками отраслей экономики и населения определяется за вычетом погашенной суммы кредита (возврата денежных средств) банку, т. е. в виде остатка ссуд на определенный момент времени (года, квартала, месяца).

Представление об эффективности государственных кредитных операций

дает показатель, характеризующий процентное отношение суммы превышения поступлений над расходами по системе государственного кредита:

где Пг.кр

— поступления по системе государственного кредита;

Рг.кр

— расходы по системе государственного кредита.

Одной из форм банковского кредита является потребительский кредит

, который выдается населению для приобретения товаров длительного пользования (автомобили, мебельные гарнитуры, электронная и сложная бытовая техника), а также для уплаты услуг долговременного характера. Срок кредита —несколько лет. Он предоставляется торговыми компаниями, коммерческими и сберегательными банками, страховыми и финансовыми компаниями. Потребительский кредит широко распространен в западных странах, особенно в США. В этих странах от 10 до 205 ежегодных доходов населения расходуется на покрытие долга по потребительскому кредиту. В странах СНГ кредит может применяться при продаже товаров с рассрочкой платежа, индивидуальном и кооперативном жилищном строительстве, развитии фермерства.

Межбанковский и межхозяйственный кредит

— относительно новые формы кредита. Межбанковский кредит — кредит, который предоставляется банками друг другу, когда у одних возникают свободные ресурсы, а других их недостает. При межхозяйственном кредите субъектами кредитных отношений являются различные предприятия и организации, предоставляющие средства взаймы друг другу. Он имеет сходство с коммерческим кредитом, однако в отличие от последнего подразумевает предоставление денежных средств взаймы.

Кредит международный

— это движение ссудного капитала в сфере международных экономических отношений, связанное с предоставлением валютных и товарных ресурсов на условиях возвратности, срочности и уплаты процента. В качестве кредитора или заемщика выступают частные компании, банки и другие кредитно-финансовые институты, правительство, государственные учреждения, международные и региональные валютно-кредитные и финансовые организации.

2.1. Анализ денежного обращения и кредита.

2.1.1. Анализ общего объема денежной массы.

Для анализа денежного обращения и кредита были использованы данные из Российского статистического ежегодника, из официального издания Государственного комитета по статистике Российской Федерации «Финансы», а также данные сайта www.gks.ru.

В таблице представлена исходная информация для анализа объема денежной массы за период 1999-2005 гг. Данная информация представлена в приложении А.

Таблица 2.1.1-Исходные данные о динамике объема денежной массы за 1999-2005 гг.

| Период, годы |

1999 |

2000 |

2001 |

2002 |

2003 |

2004 |

2005 |

| Денежная масса М2

|

220,8 |

714,6 |

1154,4 |

1612,6 |

2134,5 |

3212,7 |

4363,3 |

В том числе:

Наличные деньги М0

|

80,8 |

266,1 |

418,9 |

583,8 |

763,2 |

1147,0 |

1534,8 |

| Безналичные средства |

140,0 |

448,4 |

735,5 |

1028,8 |

1371,2 |

2065,6 |

2828,5 |

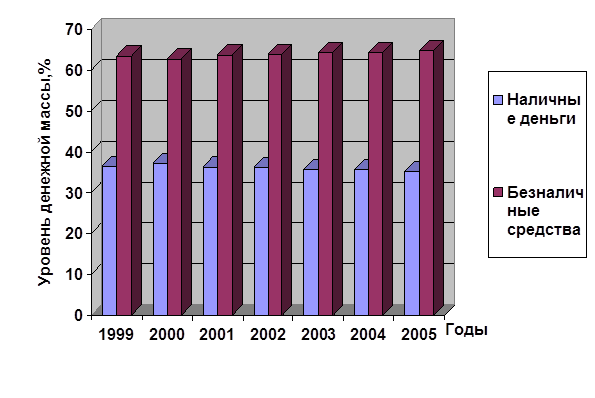

Графическое представление общего объема денежной массы представлено на рисунке 2.1.1

Рисунок 2.1.1-Динамика общего объема денежной массы за 1999-2005 гг.

Рассчитаем абсолютные приросты, темпы роста и темпы прироста объема денежной массы за указанный период по следующим формулам:

, ,  , ,  , , , ,

Таблица 2.1.2-Показатели динамики общего объема денежной массы за 1999-2005 гг.

| Показатель |

xi

|

|

|

|

|

|

| Период |

| 1999 |

220,8 |

− |

− |

− |

− |

− |

| 2000 |

714,6 |

493,8 |

3,24 |

2,24 |

3,24 |

2,24 |

| 2001 |

1154,4 |

493,8 |

1,62 |

0,62 |

5,23 |

4,23 |

| 2002 |

1612,6 |

458,2 |

1,39 |

0,39 |

7,31 |

6,31 |

| 2003 |

2134,5 |

521,9 |

1,32 |

0,32 |

9,67 |

8,67 |

| 2004 |

3212,7 |

1078,2 |

1,51 |

0,51 |

14,56 |

13,56 |

| 2005 |

4363,3 |

1150,6 |

1,36 |

0,36 |

19,76 |

18,76 |

Анализируя табл.2.1.2 и рисунок 2.1.1 можно сделать обобщающие выводы. Минимальный объем денежной массы за рассматриваемый период приходится на 1999 год, что можно связать с экономическим кризисом 1998 года. Начиная 1999 года объем денежной массы неуклонно растет, о чем показывает темп прироста денежной массы 224% (или 493,8 млрд.руб.). Также с того года наблюдается тенденция по увеличению объема денежной массы, что можно связывать с оздоровлением экономики РФ в целом. Относительно базисного темпа прироста можно отметить, что по сравнению с 1999 годом общий объем денежной массы возрастает с каждым годом в несколько раз.

Проверим статистическую совокупность, состоящую из отдельных показателей по кредитам в рублях, предоставленным кредитными организациями физическим лицам и индивидуальным предпринимателям по Приволжскому Федеральному округу РФ за январь 2007г. на однородность. Данная информация представлена в приложении Б.

Таблица 2.1.3-Расчеты для вычисления обобщающих показателей и показателей вариации

Регион

|

Объем выданных кредитов физическим лицам,

тыс.руб

xi

|

|

2 2

|

| Республика Башкортостан |

46174441 |

9056803

|

82025680580000

|

| Республика Татарстан |

53343121 |

16225483 |

263266298600000 |

| Удмуртская Республика |

18844084

|

-18273553

|

333922739200000

|

| Пермский край |

38989528 |

1871891 |

3503975916000 |

| Кировская область |

11803664 |

-25313973 |

640797229000000 |

| Самарская область |

92607725 |

55490088 |

3079149866000000 |

| Саратовская область |

24403157 |

20685520 |

427890737700000 |

| Ульяновская область |

10775382

|

-26342255

|

693914398500000 |

| Итого |

296941102 |

0 |

5524470000000000 |

Средняя арифметическая:

Дисперсия представляет собой средний квадрат отклонений индивидуальных значений признака от их средней величины. Вычисляется по формуле:

Среднеквадратическое отклонение- это обобщенная характеристика размеров вариации признака в совокупности. Выражается в тех же единицах, что и признак:

Коэффициент вариации- относительный показатель вариации. Дает характеристику однородности совокупности. Совокупность считается однородной, если коэффициент вариации не превышает 33%.

Однородность единиц статистической совокупности формируется под воздействием определенных причин и условий. Социально-экономическое положение регионов в России характеризуется глубочайшей дифференциацией и разнообразием ситуаций. Это обусловлено уровнем экономического развития регионов, ходом становления рыночных отношений, малого бизнеса и т.д. Для каждого региона складывается свой специфический, соответствующий их социально- экономическому развитию уровень предоставления кредита. Таким образом, можно утверждать, что изучаемая совокупность уровня предоставления кредита в январе 2007г. является однородной, так как коэффициент вариации Vσ

=22,4% < 33%. Связана такая однородность с общим экономическим уровнем Приволжского Федерального округа.

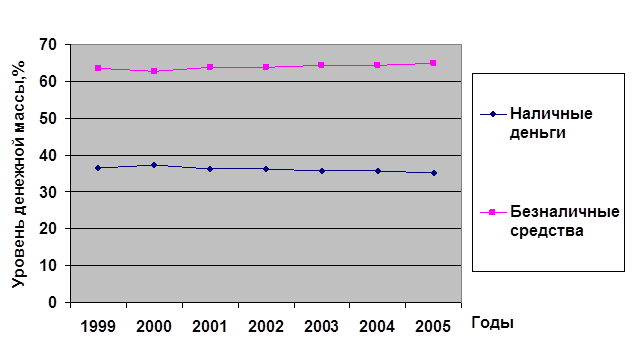

2.1.2 Анализ структурной деформации денежных масс.

Данные для исследования взяты из Российского статистического ежегодника 2006.

Структурный анализ денежных масс проводится с помощью относительного показателя структуры по годам.

Рассчитанные показатели структуры представлены в таблице 2.1.4

Таблица 2.1.4- Структура денежной массы 1999-2005гг

| Годы |

1999 |

2000 |

2001 |

2002 |

2003 |

2004 |

2005 |

| Всего,% |

100 |

100 |

100 |

100 |

100 |

100 |

100 |

| Наличные деньги,% |

36,5 |

37,2 |

36,3 |

36,2 |

35,7 |

35,7 |

35,2 |

| Безналичные средства,% |

63,5 |

62,8 |

63,7 |

63,8 |

64,3 |

64,3 |

64,8 |

Рисунок 2.1.2- Структура денежной массы за 1999-2005гг. Рисунок 2.1.2- Структура денежной массы за 1999-2005гг.

В ситуации экономической нестабильности наличные деньги практически исключаются из сбережений, а следовательно, уменьшаются потенциальные ресурсы банковской системы, общий инвестиционный потенциал. При условиях, определяющих завышенную ценность наличных денег по сравнению с безналичными (возможность ухода от налогообложения, высокая ликвидность и скорость оборота относительно других форм активов, защита от непредсказуемых мер воздействия со стороны государства, банков и др.), снизилась привлекательность безналичных расчетов, что также вело к сокращению ресурсов банковской системы. К отрицательным последствиям можно отнести и уменьшение регулирующих возможностей ЦБ РФ, его способности осуществлять контроль за межрегиональной миграцией денежных средств, состоянием платежно-расчетной системы.

Ухудшение функциональной структуры денежной массы заключалось в сокращении объемов сбережений в национальной валюте, сдвиге в сторону краткосрочных средств.

2.1.3.

Анализ зависимости объема кредита от срока погашения, предоставляемых кредитов.

Проверим соответствие эмпирического распределения объема предоставляемых кредитов за 2006 год нормальному распределению на основе критерия согласия Пирсона

. Данная информация представлена в приложении В.

Таблица 2.1.5- Предоставленные кредиты

| Кредиты, предоставленные в рублях

|

Объем кредита

млн.руб

2006 г

.

|

| Всего

|

4 220 325

|

из них по срокам погашения

до 30

|

245 457

|

| 31-90

|

247 377

|

| 91-180

|

362 185

|

| 181-365

|

966 959

|

| 365-1095

|

792 270

|

| Свыше 1095

|

303 460

|

Выдвинем нулевую гипотезу о том, что изучаемая совокупность распределена нормально.

Для этого вычислим теоретические частоты  и величину критерия и величину критерия

Пирсона

Критерий согласия Пирсона  определяется выражением: определяется выражением:

, ,

где ni

– эмпирические (наблюдаемые) частоты,

- теоретические (выравнивающие) частоты, рассчитываются - теоретические (выравнивающие) частоты, рассчитываются

по формуле:

, ,  , ,

где xi

– середина интервала,

h

–ширина интервала.

Сначала найдем величины средней арифметической и среднеквадратического отклонения для исходного интервального вариационного ряда.

Таблица 2.1.6-Расчеты для вычисления обобщающих показателей и показателей вариации

| xi

|

ni

|

xi*

ni

|

|

S |

| 15 |

245 457 |

3681855 |

9622896228 |

245457 |

| 30 |

247 377 |

7421310 |

10497690370 |

492834 |

| 45 |

362 185 |

16298325 |

13212870990 |

855019 |

| 90 |

966 959 |

87026310 |

20611698040 |

1821978 |

| 365 |

792 270 |

289178550 |

13184165070 |

2614248 |

| 1640 |

303460 |

497674400 |

617944398300 |

2917708 |

| Итого |

2917708 |

901280750 |

68507371900 |

Средняя величина:

Среднеквадратическое отклонение:

Далее вычислим  ,для этого составим таблицу для проведения промежуточных расчетов. ,для этого составим таблицу для проведения промежуточных расчетов.

Таблица 2.1.7- Расчеты для вычисления

| х

i

|

ni

|

ui

|

φ(

ui

)

|

|

|

| 15 |

245 457 |

-0,86 |

0,2756 |

5035,8 |

11477906 |

| 30 |

247 377 |

-0,82 |

0,2850 |

10496 |

5346094 |

| 45 |

362 185 |

-0,78 |

0,2943 |

23804 |

4810187 |

| 90 |

966 959 |

-0,67 |

0,3187 |

141468 |

4816887 |

| 365 |

792 270 |

-0,009 |

0,3989 |

572473 |

84374 |

| 1640 |

303460 |

3,17 |

0,0042 |

2619784 |

2048014 |

| Итого |

2917708 |

=2858346 =2858346 |

Исходя из данных, получаем  =2858346 =2858346

По таблице «Критические точки распределения Пирсона  » при заданном уровне значимости α и числе степеней свободы ν находим » при заданном уровне значимости α и числе степеней свободы ν находим  . .

Примем уровень значимости α=0,05. Число степеней свободы:

ν=

s

-

k

-1,

где s- число групп;

k- число параметров распределения.

Ν=6-2-1=3

Тогда  =7,81 =7,81

Сравнивая экспериментальное и критическое значения критерия Пирсона, получаем что < < . Из этого следует вывод, что изучаемая совокупность распределена ненормально. . Из этого следует вывод, что изучаемая совокупность распределена ненормально.

Таким образом, рассматриваемая совокупность объема предоставляемых кредитов на 2006 год не подчиняется нормальному закону распределения.

Для исходных данных рассчитаем моду и медиану по следующим формулам:

где х0

-нижняя граница модального интервала;

h0

- величина модального интервала;

fM

0

- частота модального интервала;

fM

0-1

-частота интервала, предшествующего предыдущему;

fM

0+1

- частота интервала, следующего за модальным.

где хМе

- нижняя граница медианного интервала;

hМе

- величина медианного интервала;

fM

е

- частота медианного интервала;

SMe

-1

- накопленная частота интервала, предшествующего медианному.

Модой распределения называется такая величина изучаемого признака, которая в данной совокупности встречается наиболее часто. Из этого следует, что в совокупности предоставления кредита самым распространенным является срок погашения 307 дней.

Медиана- величина изучаемого признака, которая находится в середине упорядоченного ряда. Таким образом, 50% объема кредита погашается менее чем за 237 дней, а другие 50% - более чем за 237 дней.

2.2. Изучение межрегиональных

финансовых результатов деятельности кредитных организаций

.

Изучение межрегиональной вариации финансовых результатов деятельности кредитных организаций проведем в виде сравнения финансовых результатов по различным регионам РФ. В качестве таких регионов было выбрано три: Приволжский округ, Сибирский округ, Северо-западный округ. Исходная информация представлена в таблице 2.2.1. Данная информация представлена в приложении Г.

Таблица 2.2.1-Исходные данные по регионам РФ за 2003-2007 гг.

| Период |

Северо-западный округ |

Приволжский округ |

Сибирский округ |

| 2003 |

971,1 |

2074,1 |

546,1 |

| 2004 |

2658,8 |

4789,3 |

894,2 |

| 2005 |

4 844,7 |

5 830,0 |

1 378,8 |

| 2006 |

12753,1 |

7 479,2 |

2 972,0 |

| 2007 |

19 861,5 |

11 675,8 |

5 711,4 |

Проведем анализ зависимости финансовых результатов от месторасположения региона, т.e. анализ того, как зависит прибыль от региона, в котором она образуется. Для этого рассчитаем межгрупповую, внутригрупповую дисперсии по регионам и общую дисперсию по правилу сложения дисперсий.

Таблица 2.2.2- Расчетные данные

| Период |

Северо-западный округ |

Приволжский округ |

Сибирский округ |

| X1i

|

|

|

X2i

|

|

|

X3i

|

|

|

| 2003 |

971,1 |

-7246,8 |

525146660 |

2074,1 |

-4295,6 |

18452179,3 |

546,1 |

-1754 |

3077919,4 |

| 2004 |

2658,8 |

-5559 |

30902481 |

4789,3 |

-1580,4 |

2497664 |

894,2 |

-1406 |

1977679 |

| 2005 |

4 844,7 |

-3373,1 |

11377803,6 |

5 830,0 |

-539,7 |

291276,1 |

1 378,8 |

-922,5 |

851006,3 |

| 2006 |

12753,1 |

4535,3 |

2056894 |

7 479,2 |

1109,5 |

1230990,2 |

2 972,0 |

671,5 |

450912,3 |

| 2007 |

19 861,5 |

611643,7 |

135575749 |

11 675 |

5306,1 |

28154697 |

5 711,4 |

3410,9 |

11634238 |

| Итого |

41089,2 |

0 |

705059588 |

31848,4 |

0 |

50626806 |

11502,5 |

0 |

17991755 |

Вычислим средние арифметические величины по каждой группе:

; ; ; ;

Внутригрупповые дисперсии по каждой группе:

; ;  ; ;

Средняя из внутригрупповых дисперсий:

Вычислим межгрупповую дисперсию. Для этого предварительно определим общую среднюю как среднюю взвешенную из групповых средних: Вычислим межгрупповую дисперсию. Для этого предварительно определим общую среднюю как среднюю взвешенную из групповых средних:

Межгрупповая дисперсия:

Общая дисперсия по правилу сложения дисперсий: Общая дисперсия по правилу сложения дисперсий:

Эмпирическое корреляционное отношение:

Величина корреляционного отношения, равная 0,32, отражает несущественную связь между группировочным и результативным признаками, т.е это говорит о том, что финансовый результат, т.е прибыль кредитных организаций не зависит от того, в каком регионе она образуется.

Вариация значений признака в каждой группе значительна и составляет:

в первой группе:  при х1

=8217,8; при х1

=8217,8;

во второй группе:  при х2

=6369,7; при х2

=6369,7;

в третьей группе:  при х3

=2300,5. при х3

=2300,5.

Вариация значений признака между группами составляет  при при   . .

На основе проведенного анализа было установлено, что прибыль кредитных организаций не зависит от географического расположения, численности проживающих в регионе и от его экономического уровня. Из проведенного анализа видно, что в Приволжском округе прибыль в 2007 году увеличилась, по сравнению с предыдущим, в 1,56 раза. Такой же рост наблюдается и в других регионах страны. Что связано с приходом новой власти и оздоровлением экономики РФ в целом.

Полученные показатели можно свести в одну таблицу.

Таблица 2.2.3-Обобщающая таблица статистических расчетов

| Показатель |

|

|

|

|

|

| Значение |

5629,3 |

51578543 |

6109811 |

57688354 |

0,32 |

| Краткая характеристика |

Общая средняя,

как средняя взвешенная из групповых средних |

Средняя из внутригрупповых дисперсий

отражает случайную вариацию, т.е часть вариации, происходящую под влиянием неучтенных факторов и не зависящую от признака-фактора. |

Межгрупповая дисперсия

характеризует систематическую вариацию, т.е различия в величине изучаемого признака, возникающего под влиянием признака-фактора, положенного в основание группировки |

Общая дисперсия

измеряет вариации признака во всей совокупности под влиянием всех факторов, обусловивших эту вариацию |

Эмпирическое корелляционное отношение

|

2.3 Анализ взаимосвязи количества кредитных организаций и уровнем процентной ставки по кредиту.

Предположим, что количество кредитных организаций зависит от уровня процентной ставки по кредиту. Проверим это предположение с помощью корреляционно-регрессивного анализа (КРА).

Информацию для исследования находим на сайте www.gks.ru. Приложении Д.

Таблица 2.3.1-Исходные данные

| Период |

Кол-во кредитных организаций

xi

|

Уровень процентной ставки

yi

|

X*Y

|

X2

|

Y2

|

| 1999 |

2483 |

18,5 |

45935,5 |

6165289 |

342,25 |

| 2000 |

2316 |

13,4 |

31034,4 |

5363856 |

179,56 |

| 2001 |

2126 |

13,5 |

28701 |

4519876 |

182,25 |

| 2002 |

2003 |

13,9 |

27841,7 |

4012009 |

193,21 |

| 2003 |

1828 |

9,8 |

17914,4 |

3341584 |

96,04 |

| 2004 |

1668 |

12,5 |

20850 |

2782224 |

156,25 |

| 2005 |

1518 |

10,4 |

15787,2 |

2304324 |

108,16 |

| ∑ |

13942

|

92

|

188064,2 |

28489162 |

1257,72 |

Введем обозначения: xi

– кол-во кредитных организаций , yi

– уровень процентной ставки по кредиту.

1.Оценка тесноты связи между признаками.

1.1. Предположим, что изучаемые признаки связаны линейной зависимостью. Рассчитаем линейный коэффициент корреляции по формуле:

Найдем среднее значение:

Среднеквадратическое отклонение:

Коэффициент линейной корреляции равный 0,82 свидетельствует о наличии сильной прямой связи.

1.2 Оценка существенности коэффициента корреляции. Для начала необходимо найти расчетное значение t- критерия Стьюдента:

По таблице критических точек распределения Стьюдента найдем t

кр

при уровне значимости а

=0,05 и v числе степеней свободы:

v=n-k-1 =7-1-1=5

t

кр

= 2,57. Так как t

асч

>

t

кр

(3,19>

2,57). Поэтому, линейный коэффициент считается значимым, а связь между х и у -

существенной.

2. Построение уравнения регрессии.

Этап построения регрессионного уравнения состоит в идентификации (оценке) его параметров, оценке из значимости и оценке значимости уравнения в целом.

2.1. Идентификация регрессии. Построим линейную однофакторную регрессионную модель вид  .Для оценки неизвестных параметров a

0

,

aj

используется метод наименьших квадратов, заключающийся в минимизации суммы квадратов отклонений теоретических значений зависимой переменной от наблюдаемых (эмпирических). .Для оценки неизвестных параметров a

0

,

aj

используется метод наименьших квадратов, заключающийся в минимизации суммы квадратов отклонений теоретических значений зависимой переменной от наблюдаемых (эмпирических).

Система нормальных уравнений для нахождения параметров a

0

,

ai

имеет вид:

Решением системы являются значения параметров:

а0

=-0,195

;

aj

=

0,007.

Уравнение регрессии:

= -0,195 + 0,007х = -0,195 + 0,007х

Совокупный коэффициент детерминации:

стандартная ошибка 4,28 0,002

t-критерий -0,903 0,342

2.2. Проверка значимости параметров регрессии.

а

=0,05, v=5.  0,33,t

кр

=2,57. Так как t

расч

<

t

кр

(0,33<

2,57), то параметр а0

неявляется значимым. 0,33,t

кр

=2,57. Так как t

расч

<

t

кр

(0,33<

2,57), то параметр а0

неявляется значимым.  7,1,так как t

расч

>

t

к

p

(7,1>

2,57), то параметр aj

является значимым. 7,1,так как t

расч

>

t

к

p

(7,1>

2,57), то параметр aj

является значимым.

2.3. Проверка значимости уравнения регрессии в целом.

а

=0,05, v1

=k=l, v2

=n-k-1= 5.

По таблице критических значений критерия Фишера найдем Fк

p

= 6,61. Так как Fрасч

<

Fк

p

(6,1<

6,61), то для

уровня значимости а

=0,05 и числе степеней свободы v1

=l, v2

=5 построенное уравнение регрессии является значимым.

Таким образом, судя по регрессионному коэффициентуaj

= 0,007, можно утверждать, что с увеличением количества кредитных организаций на 1 тыс. уровень процентной ставки в среднем увеличивается на 0,007 % в год.

Коэффициент детерминации R2

показывает, что 67% вариации признака «Уровень процентной ставки» обусловлено вариацией признака «Количество кредитных организаций», а остальные 33 % вариации связано с воздействием неучтенных в модели факторов.

3. Оценка качества регрессионного уравнения.

Оценка качества производится с использованием анализа остаточной компоненты.

Распределение остаточной компоненты подчиняется нормальному закону распределения, и автокорреляция в остатках отсутствует. Это свидетельствует об адекватности построенной регрессии.

4. Использование регрессионной модели для принятия управленческих решений (анализа, прогнозирования и т.д.)

Вычислим прогнозное значение уровня процентной ставки для количества кредитных организаций х= 1000 . При уровне значимости α=0,05:

точечное значение прогноза ур

*

=6,50123;

интервальное значение прогноза ур

* [0,81067;12,19179].

[0,81067;12,19179].

Т.е. с доверительной вероятностью р=1-α=1-0,05=0,95 можно предполагать, что прогнозное значение уровня процентной ставки будет находиться в интервале [0,81067;12,19179].

Вывод: Таким образом, в результате проведения корреляционно-регрессионного анализа показано, что между количеством кредитных организаций и уровнем процентной ставки по кредиту существует сильная связь. Изучаемые признаки связаны сильной линейной корреляционной зависимостью. Найдены параметры этой зависимости. Проведена комплексная оценка значимости, как параметров регрессионного уравнения, так и регрессии в целом. Выявлена значимость параметров. Показана адекватность построенного уравнения регрессии. Следовательно, регрессионная модель зависимости количества кредитных организаций иуровня процентной ставки может быть использована для принятия управленческих решений.

Заключение

В данной курсовой работе мы сделали следующие выводы : кредитный рынок — это экономическое пространство, где организуются отношения, обусловленные движением свободных денег между заемщиками и кредиторами на условиях возвратности и платности. Также сделали вывод о том что денежное обращение и кредит связаны между собой, во-первых, в силу того, что при их проведении деньги выполняют функцию средства платежа (погашения долгов).Во-вторых, разрыв во времени между началом и окончанием платежа придает последнему кредитный характер, а проводимая при этом платежная операция является, по сути, и кредитной, опосредующей кредитные отношения с организациями, оказывающими платежные услуги, как правило, банками.

При этом могут иметь место кредитные отношения между:

Центральным банком и коммерческими банками;

коммерческими банками;

коммерческими банками и обслуживаемыми ими юридическими и физическими лицами;

российскими и зарубежными банками.

Например, перечисление средств со счета согласно поручению плательщика означает уменьшение ему долга со стороны банковской системы и увеличение — получателю средств.

Централизованные кредиты являются, по существу, государственными дотациями. Во многих случаях заемщик и банк рассматривают такие кредиты как безвозмездную помощь.

Использование централизованных кредитов Банка России не требует со стороны коммерческих банков деятельности по привлечению ресурсов и оценке эффективности и расчетов сроков возврата. С помощью централизованных кредитов, полученных от Центрального банка России, коммерческие банки распределяют деньги по отраслям, регионам и отдельным предприятиям. Их распределение отражает, скорее, способности заемщиков добиваться для себя преимуществ и их политическое влияние, а не экономическую целесообразность расходования денег.

Коммерческие банки получают кредит от Центрального банка на регулярно проводимых аукционах. При необходимости они имеют возможность получить в Центральном банке переучетный (вексельный) или же ломбардный кредит. Порядок проведения кредитных аукционов и получения в банке соответствующих ссуд рассмотрен в предыдущей главе.

Таким образом кредитные отношения между коммерческими банками образуют межбанковский кредитный рынок. Это наиболее развитая и ликвидная часть финансового рынка.

6.Общая теория статистики. Основы курса. Авров А.П.- Университет Туран, 1998 г.

7. Практикум по общей теории статистики. М.Р. Ефимова, О.И. Ганченко, Е.В. Петрова. Москва. Финансы и статистика. 1999 г.

8. Практикум по статистике / Под ред. В.М. Симчеры -М.: ЗАО "Финстатинформ", 1999.-259с.

9. Практикум по теории статистики / Под ред. Р. А. Шмойловой. - М.: Финансы и статистика, 1998. - 416с.

10. Российский статистический ежегодник: Стат. сб. / Госкомстат России. -М., 1999.-621с.

11. Россия в цифрах: Крат. Стат. сб. / Госкомстат России. - М., 2003.-386с

ПРИЛОЖЕНИЕ А. СТРУКТУРА ДЕНЕЖНОЙ МАССЫ1)

(на начало года; млрд. рублей)

| 1999 |

2000 |

2001 |

2002 |

2003 |

2004 |

2005 |

2006 |

2007 |

| Денежная масса М2 (национальное определение) |

220,8 |

714,6 |

1154,4 |

1612,6 |

2134,5 |

3212,7 |

4363,3 |

6045,6 |

8995,8 |

| в том числе: |

| наличные деньги М0 |

80,8 |

266,1 |

418,9 |

583,8 |

763,2 |

1147,0 |

1534,8 |

2009,2 |

2785,2 |

| безналичные средства |

140,0 |

448,4 |

735,5 |

1028,8 |

1371,2 |

2065,6 |

2828,5 |

4036,3 |

6210,6 |

ПРИЛОЖЕНИЕ Б. Отдельные показатели по кредитам в рублях, предоставленным кредитными организациями физическим лицам и индивидуальным предпринимателям1

01.01.2007

Объем выданных кредитов физическим лицам,

тыс.руб. |

в том числе: |

Объем выданных кредитов физическим лицам на покупку жилья,

тыс.руб. |

средневзве-

шенный срок креди-

тования,

мес. |

средневзве-

шенная процентная ставка,

% |

из них: |

Объем выданных кредитов индиви-

дуальным предпри-

нимателям, тыс.руб. |

Объем выданных ипотечных жилищных кредитов физическим лицам,

тыс.руб. |

средневзве-

шенный срок креди-

тования,

мес. |

средневзве-

шенная процентная ставка,

% |

| 1 |

2 |

3 |

4 |

5 |

6 |

7 |

8 |

9 |

| ВСЕГО ПО РОССИЙСКОЙ ФЕДЕРАЦИИ |

1 982 084 989 |

248 408 945 |

174 |

14 |

179 611 916 |

182 |

14 |

426 544 599 |

| ПРИВОЛЖСКИЙ ФЕДЕРАЛЬНЫЙ ОКРУГ |

402 139 158 |

61 819 639 |

178 |

14 |

44 409 459 |

182 |

14 |

96 432 534 |

| Республика Башкортостан |

46 174 441 |

10 950 662 |

172 |

14 |

9 669 188 |

179 |

13 |

6 537 750 |

| Республика Марий Эл |

4 180 582 |

921 844 |

154 |

15 |

584 121 |

169 |

14 |

1 348 452 |

| Республика Мордовия |

6 122 399 |

940 159 |

189 |

14 |

462 213 |

222 |

13 |

960 151 |

| Республика Татарстан (Татарстан) |

53 343 121 |

7 889 566 |

165 |

14 |

5 449 874 |

169 |

13 |

10 942 613 |

| Удмуртская Республика |

18 844 084 |

5 052 323 |

167 |

14 |

3 732 415 |

161 |

14 |

8 994 971 |

| Чувашская Республика - Чувашия |

17 788 383 |

3 311 362 |

199 |

14 |

2 209 492 |

200 |

13 |

3 068 730 |

| Пермский край |

38 989 528 |

6 933 937 |

180 |

14 |

5 005 872 |

188 |

14 |

16 962 264 |

| Кировская область |

11 803 664 |

2 734 210 |

192 |

14 |

1 865 352 |

192 |

13 |

4 880 571 |

| Нижегородская область |

41 940 351 |

6 301 381 |

187 |

15 |

2 915 267 |

193 |

14 |

21 851 010 |

| Оренбургская область |

26 047 754 |

3 518 255 |

191 |

13 |

2 519 216 |

187 |

13 |

6 720 261 |

| Пензенская область |

9 118 587 |

1 015 552 |

188 |

14 |

588 293 |

184 |

13 |

4 689 207 |

| Самарская область |

92 607 725 |

8 174 605 |

176 |

14 |

6 710 373 |

179 |

14 |

1 736 832 |

| Саратовская область |

24 403 157 |

2 663 564 |

190 |

14 |

1 997 099 |

199 |

14 |

5 492 762 |

| Ульяновская область |

10 775 382 |

1 412 219 |

178 |

15 |

700 684 |

174 |

14 |

2 246 960 |

ПРИЛОЖЕНИЕ В.Данные об объемах предоставленных кредитов

| 2006 год |

| 01.01 |

01.02 |

01.03 |

01.04 |

01.05 |

01.06 |

01.07 |

01.08 |

01.09 |

01.10 |

01.11 |

01.12 |

| Кредиты, предоставленные в рублях, - всего |

4 220 325 |

4 236 530 |

4 361 521 |

4 556 495 |

4 693 296 |

4 790 922 |

5 083 872 |

5 253 294 |

5 461 75 |

5 698 502 |

5 861 761 |

6 136 496 |

| из них по срокам погашения: |

|

|

|

245 457 |

239 817 |

273 375 |

274 295 |

264 955 |

261 615 |

322 959 |

274 388 |

274 248 |

331 076 |

295 222 |

319 919 |

|

|

247 377 |

262 227 |

262 464 |

263 412 |

263 482 |

267 294 |

262 997 |

332 007 |

283 884 |

304 546 |

313 286 |

345 848 |

|

|

362 185 |

367 516 |

367 764 |

368 906 |

373 965 |

380 110 |

391 366 |

418 714 |

425 803 |

432 986 |

437 508 |

454 588 |

|

|

966 959 |

984 039 |

1 005 202 |

1 057 041 |

1 117 712 |

1 168 222 |

1 189 795 |

1 218 403 |

1 280 001 |

1 317 027 |

1 363 950 |

1 398 905 |

|

|

792 270 |

788 725 |

795 947 |

834 500 |

850 451 |

838 424 |

882 090 |

906 074 |

951 886 |

970 467 |

992 869 |

1 034 524 |

|

|

303 460 |

307 696 |

316 868 |

336 800 |

356 779 |

373 362 |

409 662 |

430 981 |

465 881 |

477 906 |

502 488 |

523 800 |

|

|

239 128 |

211 887 |

235 415 |

257 181 |

249 104 |

221 207 |

266 176 |

236 784 |

250 384 |

258 667 |

269 703 |

292 512 |

|

|

178 218 |

176 660 |

184 730 |

195 025 |

205 708 |

220 912 |

236 362 |

254 366 |

271 150 |

284 357 |

292 948 |

301 401 |

| предприятиям и организациям |

|

1 225 991 |

1 206 366 |

1 197 891 |

1 199 084 |

1 211 425 |

1 246 129 |

1 314 106 |

1 348 587 |

1 355 865 |

1 366 219 |

1 397 514 |

1 416 159 |

ПРИЛОЖЕНИЕ Г.Финансовые результаты деятельности кредитных организаций

Приволжский округ

| Дата |

Общий объем прибыли (+)/убытков (-),

полученных действующими кредитными организациями,

млн. руб. |

Объем прибыли кредитных организаций, имевших прибыль,

млн. руб. |

Удельный вес действующих кредитных организаций, имевших прибыль,

% |

Объем убытков кредитных организаций, имевших убытки,

млн. руб. |

Удельный вес действующих кредитных организаций, имевших убытки,

% |

Использовано прибыли,

млн. руб. |

| 01.01.2007 |

11 675,8 |

11 675,8 |

100,0 |

0,0 |

0,0 |

3 049,6 |

| 01.04.2007 |

3 595,8 |

3 598,7 |

99,3 |

2,9 |

0,7 |

727,2 |

| 01.07.2007 |

7 314,7 |

7 361,6 |

99,3 |

46,9 |

0,7 |

1 770,2 |

|

| Дата |

Общий объем прибыли (+)/убытков (-),

полученных действующими кредитными организациями,

млн. руб. |

Объем прибыли кредитных организаций, имевших прибыль,

млн. руб. |

Удельный вес действующих кредитных организаций, имевших прибыль,

% |

Объем убытков кредитных организаций, имевших убытки,

млн. руб. |

Удельный вес действующих кредитных организаций, имевших убытки,

% |

Использовано прибыли,

млн. руб. |

| 01.01.2006 |

7 479,2 |

7 494,2 |

97,9 |

15,0 |

2,1 |

2 165,5 |

| 01.04.2006 |

2 756,0 |

2 761,5 |

97,9 |

5,4 |

2,1 |

434,8 |

| 01.07.2006 |

5 412,4 |

5 421,0 |

98,6 |

8,6 |

1,4 |

1 251,3 |

| 01.10.2006 |

8 508,6 |

8 514,3 |

98,6 |

5,7 |

1,4 |

2 033,3 |

| 01.01.2007 |

11 675,8 |

11 675,8 |

100,0 |

0,0 |

0,0 |

3 049,6 |

|

| Дата |

Общий объем прибыли (+)/убытков (-),

полученных действующими кредитными организациями,

млн. руб. |

Объем прибыли кредитных организаций, имевших прибыль,

млн. руб. |

Удельный вес действующих кредитных организаций, имевших прибыль,

% |

Объем убытков кредитных организаций, имевших убытки,

млн. руб. |

Удельный вес действующих кредитных организаций, имевших убытки,

% |

Использовано прибыли,

млн. руб. |

| 01.07.2005 |

5 830,0 |

5 834,3 |

99,3 |

4,3 |

0,7 |

1 405,0 |

| 01.10.2005 |

5 705,5 |

5 711,7 |

98,0 |

6,2 |

2,0 |

1 570,0 |

| 01.01.2006 |

7 479,2 |

7 494,2 |

97,9 |

15,0 |

2,1 |

2 165,5 |

|

|

Сибирский округ

Дата

|

Общий объем прибыли (+)/убытков (-),

полученных действующими кредитными организациями,

млн. руб. |

Объем прибыли кредитных организаций, имевших прибыль,

млн. руб. |

Удельный вес действующих кредитных организаций, имевших прибыль,

% |

Объем убытков кредитных организаций, имевших убытки,

млн. руб. |

Удельный вес действующих кредитных организаций, имевших убытки,

% |

Использовано прибыли,

млн. руб. |

| 01.01.2007 |

5 711,4 |

5 711,4 |

100,0 |

0,0 |

0,0 |

1 257,5 |

| 01.04.2007 |

1 369,8 |

1 369,8 |

100,0 |

0,0 |

0,0 |

294,0 |

| 01.07.2007 |

3 157,8 |

3 158,4 |

98,5 |

0,6 |

1,5 |

578,0 |

|

|

| Дата |

Общий объем прибыли (+)/убытков (-),

полученных действующими кредитными организациями,

млн. руб. |

Объем прибыли кредитных организаций, имевших прибыль,

млн. руб. |

Удельный вес действующих кредитных организаций, имевших прибыль,

% |

Объем убытков кредитных организаций, имевших убытки,

млн. руб. |

Удельный вес действующих кредитных организаций, имевших убытки,

% |

Использовано прибыли,

млн. руб. |

| 01.01.2006 |

2 972,0 |

2 972,0 |

100,0 |

0,0 |

0,0 |

816,5 |

| 01.04.2006 |

991,7 |

1 010,3 |

95,8 |

18,6 |

4,2 |

160,1 |

| 01.07.2006 |

2 109,5 |

2 143,7 |

97,1 |

34,2 |

2,9 |

433,6 |

| 01.10.2006 |

3 413,3 |

3 413,6 |

98,6 |

0,3 |

1,4 |

856,9 |

| 01.01.2007 |

5 711,4 |

5 711,4 |

100,0 |

0,0 |

0,0 |

1 257,5 |

|

| Дата |

Общий объем прибыли (+)/убытков (-),

полученных действующими кредитными организациями,

млн. руб. |

Объем прибыли кредитных организаций, имевших прибыль,

млн. руб. |

Удельный вес действующих кредитных организаций, имевших прибыль,

% |

Объем убытков кредитных организаций, имевших убытки,

млн. руб. |

Удельный вес действующих кредитных организаций, имевших убытки,

% |

Использовано прибыли,

млн. руб. |

| 01.07.2005 |

1 378,8 |

1 378,8 |

100 |

0 |

0 |

332,8 |

| 01.10.2005 |

2 217,2 |

2 217,2 |

100 |

0 |

0 |

564,8 |

| 01.01.2006 |

2 972,0 |

2 972,0 |

100 |

0 |

0 |

816,5 |

|

|

Северо-Западный округ

| Дата |

Общий объем прибыли (+)/убытков (-),

полученных действующими кредитными организациями,

млн. руб. |

Объем прибыли кредитных организаций, имевших прибыль,

млн. руб. |

Удельный вес действующих кредитных организаций, имевших прибыль,

% |

Объем убытков кредитных организаций, имевших убытки,

млн. руб. |

Удельный вес действующих кредитных организаций, имевших убытки,

% |

Использовано прибыли,

млн. руб. |

| 01.01.2007 |

19 861,5 |

19 862,2 |

98,8 |

0,7 |

1,3 |

4 950,7 |

| 01.04.2007 |

7 491,0 |

7 501,0 |

98,8 |

10,0 |

1,3 |

1 131,4 |

| 01.07.2007 |

13 406,0 |

13 412,6 |

98,8 |

6,6 |

1,2 |

3 830,3 |

|

| Дата |

Общий объем прибыли (+)/убытков (-),

полученных действующими кредитными организациями,

млн. руб. |

Объем прибыли кредитных организаций, имевших прибыль,

млн. руб. |

Удельный вес действующих кредитных организаций, имевших прибыль,

% |

Объем убытков кредитных организаций, имевших убытки,

млн. руб. |

Удельный вес действующих кредитных организаций, имевших убытки,

% |

Использовано прибыли,

млн. руб. |

| 01.01.2007 |

19 861,5 |

19 862,2 |

98,8 |

0,7 |

1,3 |

4 950,7 |

| 01.04.2007 |

7 491,0 |

7 501,0 |

98,8 |

10,0 |

1,3 |

1 131,4 |

| 01.07.2007 |

13 406,0 |

13 412,6 |

98,8 |

6,6 |

1,2 |

3 830,3 |

|

| Дата |

Общий объем прибыли (+)/убытков (-),

полученных действующими кредитными организациями,

млн. руб. |

Объем прибыли кредитных организаций, имевших прибыль,

млн. руб. |

Удельный вес действующих кредитных организаций, имевших прибыль,

% |

Объем убытков кредитных организаций, имевших убытки,

млн. руб. |

Удельный вес действующих кредитных организаций, имевших убытки,

% |

Использовано прибыли,

млн. руб. |

| 01.07.2005 |

4 844,7 |

4 846,7 |

98,8 |

1,9 |

1,2 |

1 187,7 |

| 01.10.2005 |

9 163,6 |

9 163,6 |

100,0 |

0,0 |

0,0 |

1 801,1 |

| 01.01.2006 |

10 594,3 |

10 594,3 |

100,0 |

0,0 |

0,0 |

2 644,8 |

|

|

ПРИЛОЖЕНИЕ Д. КРЕДИТНЫЕ ОРГАНИЗАЦИИ

(на начало года)

| 1999 |

2000 |

2001 |

2002 |

2003 |

2004 |

2005 |

2006 |

| Число кредитных организаций, зарегистрированных Банком России |

2483 |

2126 |

2003 |

1828 |

1668 |

1518 |

1409 |

1345 |

в том числе имеющих право на

осуществление банковских

операций |

1476 |

1311 |

1319 |

1329 |

1329 |

1299 |

1253 |

1189 |

| Число филиалов действующих кредитных организаций на территории Российской Федерации |

2453 |

3793 |

3433 |

3326 |

3219 |

3238 |

3295 |

3281 |

|