Министерство образования и науки Российской Федерации

Федеральное агентство по образованию

Южно-Уральский государственный университет

Кафедра «Маркетинг и менеджмент»

КУРСОВАЯ РАБОТА

По дисциплине: Информационные технологии управления

Тема: Автоматизация управления предприятий кредитно – финансовой системы

Челябинск

2009

Содержание

Введение. 3

1.Аналитическая часть. 4

1.1.Особенности АБС, используемых в Российских банках. 4

1.2. Информационное обеспечение автоматизированных информационных технологий в банке. 8

1.3. Техническое оснащение современных АБС.. 10

2. Практическая часть. 11

2.1. Использование Sms – сервис. 11

2.2. Схема обмена между участниками, задействованными в организации SMS-сервиса. 13

2.3 Технология предоставления SMS-сервисов. 15

2.4. Важнейшие сервисы.. 17

2.5. Вспомогательные процессы.. 23

2.6. Достоинства и недостатки системы sms - сервис. 25

Заключение. 26

Список используемой литературы.. 27

В последние годы банковская система нашей страны переживает бурное развитие. Несмотря на существующие недостатки российского законодательства, регулирующего деятельность банков, ситуация неуклонно меняется к лучшему. Прошли времена, когда можно было легко зарабатывать на спекулятивных операциях с валютой и мошенничестве. Сегодня все больше банков делает ставку на профессионализм своих сотрудников и новые технологии.

Кредитно – финансовая система наиболее благоприятная сфера для внедрения новых компьютерных технологий и автоматизации управления. Почти все задачи, которые возникают в ходе работы банка, достаточно легко поддаются автоматизации. Быстрая и бесперебойная обработка значительных потоков информации является одной из главных задач любой крупной финансовой организации. В соответствии с этим очевидна не

обходи

мость обладани

я вычислительной сетью, позволяющей обрабатывать информационные потоки.

Целью курсовой работы является изучение автоматизированных банковских систем, анализ необходимости их создания.

Объект исследования – технология работы sms – сервиса.

Современная банковская система сложилась в нашей стране за последние десять лет.

До 1988 года функционировали только Государственный банк и три специализированных банка – Промстройбанк, Жилсоцбанк и Агропромбанк. Всего существовало около 2,5 тысяч отделений государственных банков.

В конце 1988 года получили лицензии на совершение банковских операций первые коммерческие банки. Термин ‘коммерческий’ по отношению к банкам условен, так как не предполагает частного характера их деятельности. Работа коммерческих банков регулируется Центральным банком России (ЦБР).

Важно учесть, что банковская система – это не только банки, но и кредитные учреждения (т.е. все экономические организации, которые выполняют банковские операции), а также специализированные организации, не осуществляющие банковских операций, но обеспечивающих деятельность банков и кредитных учреждений (расчетно-кассовые центры и клиринговые центры, кредитные магазины, фирмы по аудиту банков …).

Более широкой системой, куда в качестве основной части входит банковская система, выступает экономическая система страны. Совокупность действующих в стране банков и кредитных учреждений может иметь одноуровневую, либо двухуровневую организацию.

В общем виде банковская система представлена на рис.1:

Рис.1. Двухуровневая банковская система

Нынешнее состояние банковской системы формировалось под воздействием многих факторов. Некоторые из них связаны с общим состоянием экономики, но еще больше факторов, которые можно назвать управляемыми ‑ это отсутствие или несовершенство законодательной или нормативной базы, ошибочные действия властных структур и ЦБ и т.д.

Отметим следующие моменты:

-из общего числа российских банков более 1/3 – московские, что говорит о крайней неравномерности территориального их расположения;

-пока неглубока и неустойчива специализация банков, практически нет инвесторов, смешанных, общероссийских и международных, в то время как самостоятельных банков явно много;

-основной вид активных операций ‑ кредитование юридических лиц и вложения в СКВ. Не получили широкого распространения такие активные операции ‑ как выдача межбанковских кредитов, инвестиционная и ипотечная деятельность и т.д.;

-чрезвычайно обширен перечень правонарушений в банковской сфере и, следовательно, трудно говорить об успехах в формировании эффективной банковской системы в России.

Несмотря на отмеченные негативные явления, банковская система России продолжает развиваться. С углублением рыночных отношений возрастает роль банковской системы.

Для своевременной и качественной переработки все возрастающих объемов поступающей в банки информации требуется применение все более совершенных технических и программных средств.

Результатом развития программно-аппаратных средств стало создание автоматизированных банковских систем (АБС).

Целями использования АБС являются:

-сокращение времени на проведение операций и оформление документов, увеличение пропускной способности банка;

-сокращение численности персонала, занятой малоквалифицированной рутинной работой;

-улучшение качества обслуживания клиентов;

-повышение квалификации банковского персонала ;

-интегрирование в единые банковские системы.

На отечественном рынке сформировались классы АБС, каждый из которых имеет определенных потребителей от начинающих банков, осуществляющих лишь ограниченный спектр рублевых операций, до ведущих банков, вышедших на зарубежный уровень объемов и разнообразия услуг. АБС содержит необходимый потребителю набор функций.

Активно процессы автоматизации банковских технологий стали проявляться в конце 80-х – начале 90-х годов. Естественным образом это было связано с банковской реформой 1989 года, когда существующие банки получили большую самостоятельность, и наряду с бывшими государственными банками на рынке банковских услуг появились новые коммерческие банки (КБ). При этом вычислительные центры, на которых осуществлялась обработка банковской информации, уже не могли предоставить банкам весь спектр услуг, необходимых для уменьшения рутинной работы и для анализа и прогнозирования финансового состояния банков.

С развитием финансового и фондового рынков сфера деятельности КБ расширялась, возрос и объем перерабатываемой информации.

В силу различия банков по размерам, структуре, используемой методологии, стал неизбежным переход к комплексной автоматизации банковской деятельности.

Многим банкам, имеющим разнородный компьютерный парк, широкую сеть филиалов и отделений, приходится решать проблему не только собственной сетевой интеграции, но переходить на планирование всей системной инфраструктуры информационной технологии.

В инфраструктуре следует выделить пять составляющих:

-информационное обеспечение;

-техническое оснащение;

-программные средства;

-системы связи и коммуникации (внутренние и внешние );

-системы безопасности, защиты и надежности.

Решение комплексных задач автоматизации возможно лишь с привлечением современных программно ‑ аппаратных средств. Поэтому сейчас наметилась тенденция приобретения банками мощных компьютеров и развитого ПО. Наряду с этим, банки активно разрабатывают собственное ПО. Расширяется использование банками сетевых технологий.

Развитие компьютерной техники и информационных технологий позволили создать большинству банков собственные вычислительные комплексы, на базе которых были автоматизированы основные направления банковской деятельности.

Углубление процесса автоматизации функционирования банковских и прочих финансовых структур сопровождается совершенствованием технологии банковских операций и повышением уровней их управляемости. Современные информационные технологии позволяют координировать деятельность подразделений банков, расширить межбанковские связи, комплексно решать проблемы анализа банковской деятельности. Автоматизация информационных и других технологий банка содействуют улучшению качества обслуживания путем создания автоматизированных рабочих мест (АРМ) для специалистов всех уровней. В автоматизации банковских технологий находят место как простые программные продукты, позволяющие заполнять только несколько выходных форм для отчетности, так и достаточно интеллектуальные комплексы, решающие задачи управления банком. В первом случае это традиционные системы управления базами данных (СУБД), во втором – адаптируемые западные комплексы, являющиеся последним достижением мировой банковской мысли.

Проектирование и функционирование АБС основывается на системотехнических принципах, отражающих важнейшие положения методов общей теории систем, системного проектирования, теории информации и других наук, позволяющих обеспечить необходимую надежность эксплуатации, совместимость и взаимодействие информационных систем различных экономических объектов, экономить труд, время, денежные средства на проектирование и внедрение АБС в практику.

Информационное обеспечение (ИО) АБС представляет собой информационную модель банка. Различают внемашинное и внутримашинное ИО:

-внемашинное – это вся совокупность информации в банке, включая системы показателей, методы классификации и кодирования элементов информации, документов, документооборота информационных потоков;

-внутримашинное – это представление данных на машинных носителях в виде разнообразных по содержанию, по назначению и специальным образом организованных массивов (файлов), БД и их информационных связей.

Внутримашинное ИО формирует информационную среду для удовлетворения разнообразных профессиональных потребностей банковской системы.

Оно включает все виды специально организованной на машинных носителях информации для восприятия, передачи, обработки техническими средствами. Поэтому информация представляется в виде файлов, БД, банков данных (БнД)

Современные банковские технологии работают только с БД. Существуют различные инструментальные программные средства как для проектирования, так и для управления и поддержания БД – это, прежде всего, СУБД. В зависимости от выполняемых функций их спектр может включать как простые, так и сложные разработки.

К внутримашинному ИО банковских систем предъявляется ряд требований. Рассмотрим наиболее важные из них

Система должна предоставлять возможность экспорта (импорта) данных в текстовом и DBF - форматах, что позволяет обмениваться информацией со специальными программами, электронными таблицами и т.д., а экспортируемый из системы документ может быть послан по электронной почте.

Современные банковские системы имеют состав аппаратных средств, в которой входят:

-средства вычислительной техники (ВТ);

-оборудование локальных вычислительных сетей (ЛВС);

-средства телекоммуникации и связи;

-оборудование, автоматизирующее различные банковские услуги: автоматы ‑ кассиры и т.д.

-средства, автоматизирующие работу с денежной наличностью (для подсчета и подтверждения подлинности купюр и другие).

Важнейшими факторами, влияющими на функциональные возможности и эффективную работу банковских систем, являются состав технических средств, их архитектура и набор базового (системного) ПО, на основе которого строится прикладная часть системы.

Использование средств ВТ, в основном, ориентировано на персональные компьютеры, в частности, на IBM совместимые. Широко применяются локальные сети ПЭВМ с центральным ПЭВМ ‑ сервером. Создание информационных систем для крупных банков строится на основе более мощной центральной мини – ЭВМ и относительно дешевых терминалов или ПЭВМ. В качестве центральной ЭВМ могут использоваться, например, многопроцессорные системы , а также системы на RISC – процессорах. Создание распределенных систем на основе локальных сетей с высокопроизводительными ЭВМ, выполняющими роль серверов и ПЭВМ в качестве рабочих станций – основное современное направление технической базы банковских систем.

Важным аспектом деятельности современного коммерческого банка являются высокий уровень обслуживания персонала, включающий в себя как обслуживание отделениях банка, так и дистанционного обслуживания клиентов. В своей работе я рассмотрю такой вид дистанционного обслуживания клиентов как SMS – сервис.

SMS-сервис - одна из последних разработок Компании, основная задача которой – предоставление клиентам возможности удаленного доступа к карточным счетам посредством мобильного телефона и организация SMS-информирования клиентов о совершенных по их банковским картам операциях и/или о фактах наступления определенных финансовых событий.

При использовании комплекса программных средств 3Card в рамках организации SMS-сервиса, каждый из участников схемы обмена получает свои преимущества:

Преимущества клиентов:

· Доступ к информации о балансе, счетах, сроках погашения кредитов и другой информации посредством отправки sms-запроса.

· Возможность получения от банка информационные сообщения о различных событиях, новых услугах и предложениях.

· Возможность получения дополнительного контроля над счетами – при совершении транзакций по счету на мобильный телефон клиента автоматически отправляется sms-уведомление.

Преимущества банков:

· Обслуживание клиентов в любое время и в любом месте.

· Передача владельцам пластиковых карт и банковских счетов актуальной информации о состоянии счетов, транзакциях и услугах посредством мобильного телефона.

· Персонализация набора услуг под конкретного клиента, с учетом его личных предпочтений или на основе анализа его потенциальных потребностей.

Комплекс программных средств 3Card предлагает кредитным учреждениям оперировать широким спектром функциональных возможностей в рамках реализованной технологии по предоставлению SMS-сервисов:

1. Оформление и изменение индивидуальной подписки на услуги по требованию клиента с учетом перечня и условий предоставления выбранных им SMS-сервисов.

2. Регистрация и хранение в базе данных комплекса 3Card неограниченного количества фирм-получателей платежей.

3. Установка кодовых слов, идентифицирующих каждый тип запроса, удобных для использования клиентами банка.

4. Использование русского или английского языка в текстах SMS-сообщений в зависимости от выбора клиента.

5. Формирование и рассылка SMS-уведомлений по событию, запросу клиента или установленному регламенту.

6. Формирование и рассылка SMS-уведомлений произвольного содержания по инициативе банка.

7. Настройка регламента рассылки по индивидуальному графику клиента или по графику, установленному банком.

8. Исполнение платежей по запросу клиента.

9. Автоматическое удержание комиссии за рассылку платных SMS-уведомлений в соответствии с принятыми в банке тарифами.

10. Ведение журнала отправленных сообщений и хранение истории рассылки SMS-сообщений, ее удаление через определенный период времени с созданием файла-протокола.

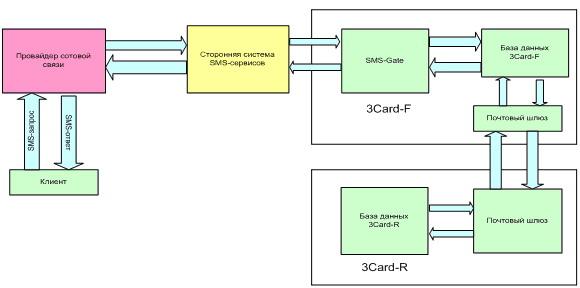

На схеме представлена технология взаимодействия систем в процессе реализации услуг SMS-сервиса:

Рис. 2. Схема обмена между участниками, задействованными в организации SMS-сервиса

В качестве участников схемы обмена представлены:

· Клиент– физическое лицо, потребитель SMS-услуг;

· Провайдер сотовой связи – беспроводной маршрутизатор, оказывающий услуги в стандартах GSM.

· Сторонняя система по предоставлению SMS-услуг на основе технологий мобильной связи – система мобильного маркетинга SMS сервиса, которая позволяет отправлять и принимать SMS- сообщения от клиентов банка.

· Комплекс программных средств 3Card – поддерживает функции маршрутизации сообщений и межбанковских расчетов и включает в себя две системы, каждая из которой несет свою функциональную нагрузку в рамках организации SMS-сервиса:

1. 3Card Front Office System (Система 3Card-F) – обеспечивает поддержку технологии предоставления SMS-сервисов.

2. 3Card Retail Office System (Система 3Card-R) – обеспечивает автоматизацию задач, связанных с регистрацией услуг и расчет за услуги SMS-сервиса.

Компоненты системы 3Card-F, используемые в организации SMS-сервиса.

· База данных 3Card-F - содержит информацию об эмитированных картах и осуществляет авторизацию операций по ним.

· Почтовый шлюз – встроенный сервис, осуществляющий взаимодействие с системой 3Card-R в плане обмена информацией о состоянии счетов клиента и совершенных операциях по ним. Информация пересылается в составе почтового файла обмена (ia-файл).

· SMS-Gate– модуль в составе 3Card-F, реализующий технологию SMS-сервисов посредством файлового обмена (в формате XML) со сторонними системами. При получении SMS-запроса от клиента, SMS-Gate по номеру зарегистрированного в базе данных 3Сard-F сотового телефона определяет номер банковской карты клиента и затем запрашивает требуемую информацию. Полученные данные включаются в ответное SMS-уведомление для клиента.

Компоненты системы 3Card-R, используемые в организации SMS-сервиса.

· База данных 3Card-R – использует единую базу данных, обеспечивает учет движения средств по счетам клиентов.

· Почтовый шлюз – встроенный сервис, осуществляющий взаимодействие с системой 3Card-F в плане обмена информацией о состоянии счетов клиента и совершенных операциях по ним в рамках предоставления SMS - услуг. Информация пересылается в составе почтового файла обмена (oa-файл).

Технология предоставления SMS-сервисов зависит от вида рассылки:

1. Технология рассылки уведомлений по событию

При наступлении события в системе 3Card-F автоматически формируется SMS-уведомление и выполняется отправка сообщения клиенту.

В список событий, запускающих формирование уведомлений, входят:

· Предоставление положительных авторизаций на операцию выдачи наличных или оплату товара/услуг.

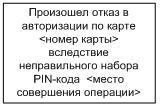

· Отказ в авторизации.

2. Технология рассылки уведомлений по запросу клиента

Клиент набирает текст (ключевое слово) и отправляет SMS-запрос на телефонный номер, указанный банком. Текст запроса стандартный, так как используется в системе 3Card-F в качестве идентификатора.

SMS-запрос по цепочке (провайдер сотовой связи, система SMS-сервисов) через SMS-Gate модуль поступает в базу данных 3Card-F. В базе данных 3Card-F согласно ключевому слову и номеру сотового телефона отправителя осуществляется поиск необходимой информации.

SMS-GATE модуль формирует SMS – ответ, содержащий найденную информацию, и пересылает обратно клиенту.

Например: для запроса баланса установлено ключевое слово «баланс». Ответом на запрос будет следующее сообщение « Баланс счета карты <номер карты> составляет <сумма в валюте карты> <валюта карты>».

3. Технология рассылки уведомлений по установленному регламенту

Клиент подписывается на регламентные услуги (осуществляемые с некоторой периодичностью). В системе 3Card-R регистрируются параметры, необходимые для предоставления услуги:

· вид услуги;

· период рассылки;

· язык SMS-сообщения (русский/английский).

При срабатывании счетчика времени в системе 3Card-R формируется почтовый файл (оа-файл), в котором указаны данные подписки, и передается в 3Card-F. Поступивший почтовый файл обрабатывается в 3Card-F, и формируются необходимые SMS-уведомления.

4. Технология рассылки уведомлений по инициативе банка

Пользователь системы 3Card-F (операционист банка) выбирает клиента из предложенного списка и активизирует действие по созданию сообщения. Система предлагает окно ввода текста. Операционист заводит в окне одной строкой произвольный текст. Следующий этап – вызов функции формирования и отправки SMS-сообщения клиенту.

5. Технология исполнения платежей клиента

При оформлении подписки клиента на выполнение платежей в систему 3Card-F пересылаются из системы 3card-R реквизиты фирмы-получателя. Форма заявки на выполнение платежа стандартная – набирается ключевое слово и, через пробел, сумма платежа. Формируется SMS-запрос и пересылается в систему 3Card-F.

Учитывая, что карты полностью управляются системой 3Card-F, обращения к системе 3Card-R в режиме on-line не производится. 3Card-F формирует SMS-ответ клиенту о результате обработки запроса (успешный/не успешный).

Уведомление о совершенной операции выгружается в систему 3Card-R в режиме off-line. Решение реализовано только для выполнения оперативных платежей и платежей, не требующих ввода параметров.

Существует ряд важнейших сервисов:

· Информационные

SMS

-сервисы

SMS- сервис предлагает следующие виды услуг – уведомлений:

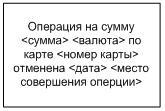

1. Уведомление о совершении операций по карте:

- успешные авторизации по карте;

- отказ в авторизации.

2. Уведомление о состоянии карточного счета:

· баланс карточного счета

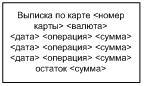

Целью рассылки уведомлений является информирование клиента о балансе карточного счета, выходе карты в овердрафт (разрешенный и технический), о поступлениях на карточный счет. Уведомление о балансе карточного счета формируется по запросу клиента:

Запрос (ключевое слово):

Ответ:

· поступление на карточный счет

Целью рассылки уведомления является информирование клиента об операциях, совершаемых с использованием его карт, данные уведомления формируются по факту совершения операций.

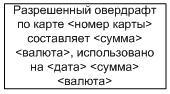

· выход карты в овердрафт (разрешенный, технический)

Уведомление о выходе карты в овердрафт (разрешенный) формируется по факту возникновения:

Уведомление о выходе карты в овердрафт (технический) формируется по факту возникновения и далее рассылается по регламенту, установленному банком:

3. Уведомление об операциях платежной банковской карты (выписка).

Уведомление об операциях фактически является мини-выпиской по карточному счету формируется по запросу клиента, но возможно и формирование по регламенту.

Запрос (ключевое слово):

Ответ:

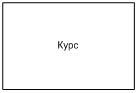

4. Уведомление о курсах валют.

Целью рассылки уведомления является информирование клиента о текущих курсах валют:

· Курс ЦБ

· Курс покупки

· Курс продажи

· Кросс-курс банка

Вид валюты и список курсов для рассылки определяется клиентом. Уведомление может формироваться как по запросу клиента, так и по регламенту.

Запрос (ключевое слово):

Ответ:

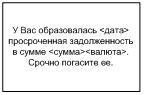

5. Уведомление о факте образования и сумме просроченной задолженности по кредиту.

Целью рассылки уведомления является информирование клиента о факте образования просроченной задолженности по кредиту и ее сумме. Уведомление первоначально рассылается по факту образования и, далее, по регламенту, установленному банком.

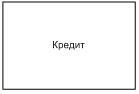

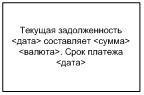

6. Уведомление о текущей задолженности по кредиту и сроке платежа.

Целью рассылки уведомления является мониторинг клиентом своего кредитного счета и напоминание о своевременном погашении кредитной задолженности. Уведомление рассылается по регламенту, установленному клиентом, но возможна рассылка и по запросу клиента.

Запрос (ключевое слово):

Ответ:

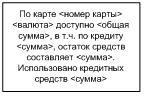

7. Уведомление о доступном лимите.

Целью рассылки уведомления является информирование клиента о доступных средствах по карте. Данное уведомление формируется по запросу клиента.

Запрос (ключевое слово):

Ответ:

8. Сообщение произвольного содержания.

Сообщение произвольного содержания формируется банком для каждого клиента отдельно и рассылается по необходимости. Например: отсылка приглашения клиенту с просьбой посетить банк для разрешения спорных вопросов, сообщение об изменении режима работы банка и т.д.

· Управляющие

SMS

-сервисы

К управляющим SMS-сервисам относится запрос на блокирование карты.

Блокирование карты осуществляется по запросу клиента. Запрос может быть сформирован, например, если клиенту пришло уведомление об отказе в авторизации.

Для блокирования карты клиенту необходимо выполнить следующие действия:

· Ввести ключевое слово, если клиент не знает номер карты, которую необходимо заблокировать;

или

· ввести ключевое слово и четыре последних цифры карты, если клиент знает номер карты.

В обоих случаях клиенту присылаются номера карт согласно запрашиваемым параметрам. Клиент выбирает карту и повторно формирует SMS-запрос: набирает ключевое слово и номер карты.

Запрос 1 (ключевое слово):

Ответ 1:

Запрос 2 (ключевое слово):

Ответ 2:

· Финансовые

SMS

-сервисы

К финансовым SMS – сервисам относится запрос на выполнение оперативного платежа.

Целью предоставления услуги является выполнение клиентом оперативных платежей со счета своей карты. Оплата платежа проводится в валюте карты. При необходимости денежные средства конвертируются в системе 3Card-F. Например: оплата сотового телефона.

Запрос (ключевое слово):

Ответ формируется как и при совершении операции с использованием карты:

В поле <место совершения платежа> указывается <по SMS-запросу>

2.5.

Вспомогательные процессы

К вспомогательным процессам относятся:

1. Удержание комиссий со счета клиента за получение им платных SMS- услуг.

Удержание комиссий осуществляется в системе 3Card-R в виде групповой операции регулярного (ежемесячного) списания с карточных счетов клиентов фиксированной суммы, регистрируемой банком для карты в зависимости от обговоренных с клиентом параметров рассылки SMS-сообщения. В системе реализована возможность настройки следующих типов комиссий:

· Комиссия за рассылку уведомлений по событию;

· Комиссия за рассылку уведомлений по запросу;

· Комиссия за рассылку уведомлений по регламенту;

· Комиссия за проведение оперативного платежа.

Обмен информацией в рамках комплекса 3Card

Обмен информацией в рамках комплекса 3Card осуществляется по интегрированной схеме между системой учета (система 3Card-R) и взаимодействующим с ней центром авторизации (система 3Card-F).

Из системы 3Card-R в систему 3Card-F пересылается исходящий авторизационный файл обмена (OutgoingAuthorizationFile).

Из системы 3Card-F в систему 3Card-R пересылается входящий файл обмена (IncomingAuthorizationFile).

2. Установка кодовых слов

Под кодовыми словами понимаются стандартизированные ключевые слова, при получении которых в системе 3Card-F идентифицируются виды услуг.

3. Хранение истории рассылки сообщений

Хранение истории рассылки SMS-сообщений осуществляется в базе данных системы 3Card-F. Реализовано три возможных состояния SMS-сообщения:

· «Новое».

· «Отложенное».

· «Отправленное».

Состояние «Новое» присваивается сформированным, но не отправленным SMS-сообщениям.

Состояние «Отложенное» присваивается SMS-сообщениям, которые не были отправлены после определенного количества попыток отправки (например: отсутствовала связь при включенном модуле рассылки).

Состояние «Отправленное» присваивается SMS-сообщению сразу после отправки.

История рассылки SMS-сообщений хранится по каждому клиенту отдельно. Период хранения истории определяется банком. По окончании периода хранения истории SMS-сообщений выполняется физическое удаление истории из базы с созданием файла-протокола. Реализован пользовательский интерфейс чтения файла-протокола.

Система sms- сервис автоматизирует достаточно трудоемкие операции банковского учета по операциям.

Однако, системе присущи следующие достоинства и недостатки:

достоинства АВТОМАТИЗИРОВАННОЙ СИСТЕМЫ sms-сервис.

1. Система достаточно проста, легка в освоении.

2. Для совершения ряда несложных операций клиенту не обязательно приезжать в банк, сделать запрос о состоянии своего счета можно в любом месте по средствам своего мобильного телефона.

3. Значительная экономия рабочего времени персонала и за счет этого повышение производительности труда. При этом посетителям не приходится ожидать, и они могут по достоинству оценить оперативность и технологичность системы.

4. Не дорогая, качественно разработанная система.

НЕДОСТАТКИ АВТОМАТИЗИРОВАННОЙ СИСТЕМЫ sms-сервис.

1. Недостаточная производительность, невозможность поддержания больших объемов данных.

2. Настройка программы требует определенной работы на прямую с базами данных.

3. Не поддерживаются некоторые редко встречающиеся типы операций с иностранной валютой.

4. Необходимо вводить данные в определенном формате; эта проблема решается либо сужением спектра операций, либо необходимо иметь при себе буклет-инструкцию с перечислением кодов операций.

Заключение

Успешное функционирование банка связано с интенсивным расширением его деятельности, происходящим за счет увеличения, как объема операций, так и спектра услуг, предоставляемых клиентам. Если до какого-то момента функционирование банка в режиме ручной обработки информации может поддерживаться за счет экстенсивных методов развития (например, расширения штатов и аппарата управления), то на определенном этапе деятельность банка, осуществляемая вручную, либо неизбежно выходит из-под контроля, либо банк становится не в состоянии реагировать на ситуацию на рынке. Автоматизация повышает эффективность работы банка, обеспечивает более высокую надежность безошибочной обработки документов за счет сочетания различных видов автоматического и визуального контроля, а также дает возможность получения в любой момент времени общей картины деятельности организации.

В курсовой работе был сделан обзор банковской системы нашей страны и рассмотрены современные банковские технологии.

Проанализированы функциональные возможности и необходимость создания автоматизированной системы SMS-сервис.

В аналитическом разделе проведен обзор современных автоматизированных банковских систем. Проведен анализ деятельности системы sms – сервис.

В конце курсовой работы описывается автоматизированная технология работы системы sms – сервис и основные операции с клиентами.

1. Козырев А.А. Информационные технологии в экономике и управлении. М.: Изд. Михайлова, 2005 г.

2. Лаврушин О.И. Банковское дело. - М.: Финансы и статистика, 2003г. - 576с.

3. Молчанов А.В. Коммерческие банки в современной России, теория и практика. - М.: Финансы и статистика, 1996г.

4. Панова Г.С. Анализ финансового состояния коммерческого банка. - М.: Финансы и статистика, 1996г.

5. Погудин А. Комплексные решения в проекте Центра Финансовых Технологий "Банковский Информационный Комплекс", Центр Финансовых Технологий, 2006 г.

6. Самойлов Г.О., Бачалов А.Г. Банковская конкуренция. – М.: Экзамен, 2002. – 256с.

7. Титоренко Г.А. Автоматизированные информационные технологии в экономике. – М.: ЮНИТИ, 2006. – 295с.

8. Ширинская Е.Б. Операции коммерческих банков. - М.: Финансы и статистика, 1995г.

|