Всероссийский заочный финансово-экономический институт

Щуров С.А.

Финансовый менеджмент

Курс лекций

1. Содержание финансового менеджмента как научной дисциплины. 3 4. Цели, задачи и функции финансового менеджмента. 4 5. Информационное обеспечение деятельности финансового менеджера. 10 6. Бухгалтерская отчетность, ее роль в информационном обеспечении деятельности финансового менеджера 13 7. Методы анализа финансового состояния предприятия 19 8.Оценка платежеспособности предприятия. 21 9. Финансовая устойчивость, методы и показатели ее оценки. 23 10. Показатель рентабельности собственного капитала: назначение и особенности расчета. 23 11.Формула Дюпона и особенности ее использования. 25 12. Требования к содержанию финансовой отчетности. 27 13. Методы прогнозирования и диагностики банкротства. 29 17. Концепция цены капитала. Политика формирования финансовой структуры капитала. 31 18. Политика формирования финансовой структуры капитала. 34 Понятие капитала, его экономическая сущность и классификация. 35 Структура капитала и его основные элементы. 37 19. Стоимость основных источников капитала 40 20. Средневзвешенная и предельная стоимость капитала. 48 25. Дивидендная политика и факторы, определяющие ее выбор 51 Дивидендная политика и рыночная стоимость предприятия 53 Основные виды дивидендной политики 59 29.Эффект финансового рычага и заемная политика фирмы 61 30. Оценка производственного рычага. Точка безубыточности. Запас финансовой прочности. 66 31. Совместный эффект рычагов как метод управления рисками. 70 32. Финансовое планирование и прогнозирование 70 33. Управление оборотным капиталом 76 Основные этапы движения оборотных активов 81 Политика управления оборотными активами 83 Оптимизация инвестиций предприятия в текущие активы 84 Основные источники и формы финансирования оборотных средств предприятия 89 34. Управление запасами 94 Оптимизация объема производственных запасов и запасов готовой продукции. 95 35.Управление дебиторской задолженностью 102 Анализ эффективности кредитной политики предприятия. 103 Оптимальный объем дебиторской задолженности и факторы на него влияющие. 106 38. Управление денежными средствами 109 Экономическая сущность инвестиции. 132 Классификация инвестиций. 134 39. Характеристика инвестиционной среды, ее особенности в РФ. 137 40. Фактор времени и методы его учета в финансовых операциях 140 42. Критерии оценки инвестиционных проектов 142 45. Финансовые риски. Виды, сущность и способы их снижения. 147 Понятие риска 148 Причины возникновения экономического риска 149 Классификация рисков 150 Управление риском 156

1. Содержание финансового менеджмента как научной дисциплины.

В системе управления различными аспектами деятельности любого предприятия в современных условиях наиболее сложным и ответственным звеном является управление финансами. Принципы и методы этого управления оформились в специализированную область знаний, получившую название «финансовый менеджмент». Менеджмент – от английского слова «manage» - управлять. Следовательно, финансовый менеджмент – управление финансами. Финансовый менеджмент представляет собой систему принципов и методов разработки и реализации управленческих решений, связанных с формированием, распределением и использованием финансовых ресурсов предприятия и организацией оборота его денежных средств. За столетний период своего существования финансовый менеджмент значительно расширил круг изучаемых проблем — если при его зарождении он рассматривал в основном финансовые вопросы создания новых фирм и компаний, а впоследствии — управление финансовыми инвестициями и проблемы банкротства, то в настоящее время он включает практически все направления управления финансами предприятия. Ряд проблем финансового менеджмента в последние годы получили свое углубленное развитие в новых, относительно самостоятельных областях знаний — финансовом анализе, инвестиционном менеджменте, риск-менеджменте, антикризисном управлении. Эффективное управление финансовой деятельностью предприятия обеспечивается реализацией ряда принципов, основными из которых являются: 1. Интегрированность с общей системой управления предприятием. В какой бы сфере деятельности предприятия не принималось управленческое решение, оно прямо или косвенно оказывает влияние на формирование денежных потоков и результаты финансовой деятельности. В свою очередь, финансовый менеджмент непосредственно связан с производственным менеджментом, инновационным менеджментом, менеджментом персонала и некоторыми другими видами функционального менеджмента. Это определяет необходимость органической интегрированности финансового менеджмента с общей системой управления предприятием. 2.Комплексный характер формирования управленческих решений. Все финансовые решения взаимосвязаны, в ряде случаев они могут носить противоречивый характер. Так, например, осуществление высокодоходных финансовых инвестиций может вызвать дефицит в формировании собственных финансовых ресурсов. Поэтому финансовый менеджмент должен рассматриваться как комплексная управляющая система, обеспечивающая разработку взаимозависимых управленческих решений, каждое из которых вносит свой вклад в общую результативность финансовой деятельности предприятия. 3.Высокий динамизм управления. Даже наиболее эффективные управленческие решения разработанные и реализованные в прошлом, не всегда могут быть повторно использованы на последующих этапах его финансовой деятельности. Прежде всего, это связано с высокой динамикой факторов внешней среды. Кроме того, меняются во времени и внутренние условия функционирования предприятия, особенно на этапах перехода к последующим стадиям его жизненного цикла. Поэтому финансовому менеджменту должен быть присущ высокий динамизм, учитывающий все изменения: факторов внешней среды, ресурсного потенциала, форм организации производственной и финансовой деятельности, финансового состояния и других параметров функционирования предприятия. 4.Вариативность подходов к разработке отдельных управленческих решений. Реализация этого принципа предполагает, что подготовка каждого управленческого решения в сфере формирования и использования финансовых ресурсов и организации денежного оборота должна учитывать альтернативные возможности действий. 5.Ориентированность на стратегические цели развития предприятия. Какими бы эффективными не казались те или иные проекты управленческих решений в области финансовой деятельности в текущем периоде, они должны быть отклонены, если они вступают в противоречие с главной целью деятельности предприятия, стратегическими направлениями его развития.

4. Цели, задачи и функции финансового менеджмента.

Можно перечислить несколько целей, которые должен достичь финансовый менеджер: Избежать финансовых трудностей и банкротства; выживание фирмы в условиях конкурентной борьбы; Максимально увеличить объем продаж и сектор рынка; Минимизировать расходы; Максимизировать прибыль. Максимизировать рыночную стоимость фирмы Приоритетность той или иной цели по-разному объясняется в рамках существующих теорий организации бизнеса (theories of the firm). Наиболее распространенным является утверждение, что фирма должна работать таким образом, чтобы обеспечить максимальный доход ее владельцам (Profit Maximisation Theory). Обычно это ассоциируется с рентабельной работой, ростом прибыли и снижением расходов. Однозначен ли такой вывод? В рамках традиционной неоклассической экономической модели предполагается, что любая фирма существует для того, чтобы максимизировать прибыль. Однако мы имеем в виду прибыль этого года? Если да, то такие действия, как откладывание на будущее технического обслуживания, невмешательство в постепенное сокращение товарно-материальных запасов и другие краткосрочные меры по сокращению расходов, приведут к увеличению прибыли в настоящем, но такая деятельность не обязательно является желательной. Цель на максимизацию прибыли может подразумевать «конечную» или «среднюю» прибыль, но по-прежнему не ясно, что это значит. Во-первых, имеем ли мы в виду учет чистого дохода или прибыли на акцию? Во-вторых, что подразумевать под «конечной»? Часто приводится понятие «нормальной» прибыли, т.е. прибыли, устраивающей владельцев данного бизнеса. Действительно, прибыльность различных видов производств может существенно различаться, что не вызывает тем не менее стремления всех бизнесменов одновременно сменить свой бизнес на более прибыльный. В основе такого подхода лежит и весьма распространенная система ценообразования на производимую продукцию — «себестоимость плюс некая устраивающая производителя надбавка». Другие исследователи выдвигают предположение, что в основе деятельности фирм и их руководства лежит стремление к наращиванию объемов производства и сбыта. Обосновывается это тем, что многие менеджеры олицетворяют свое положение (заработная плата, статус, положение в обществе) с размерами фирмы в большей степени, нежели с ее прибыльностью. В рамках данной теории применяются и другие формальные критерии, в частности, для оценки эффективности данной фирмы в целом очень распространенным является показатель «доход на акцию»; для оценки эффективности инвестиций может применяться показатель «рентабельность инвестиций» (ROI). Однако принятие решений на основе этих и подобных им показателей не всегда очевидно.

Пример Предположим, что некая фирма достигла значения показателя ROI = 30%. Означает ли это, что представившуюся возможность размещения капитала с ROI- 25%, но в гораздо менее рисковое предприятие следует безоговорочно отвергнуть? Выбор не так прост, как кажется. В частности, новое инвестирование следует осуществить, если (а) затраты на поиск источников финансирования меньше, чем 25%; (б) фирма имеет временно свободный капитал и не может более выгодно разместить его в предприятие с той же степенью риска.

Пример Предположим, что финансовый менеджер компании А делает выбор между двумя альтернативными инвестиционными проектами Р1 иР2:

Ожидаемый доход на вложенный капитал (руб.) | Проект | Год 1 | Год 2 | Год З | Всего за 3 года | | Р1 | 2,6 | 1,4 | 0,5 | 4,5 | | Р2 | 0,8 | 1,3 | 2,7 | 4,8 |

Основываясь на критерии максимизации суммарного дохода на капитал, следует предпочесть проект Р2. Однако, безупречен ли такой вывод? Очевидно, что в этом случае не учтена временная ценность денег. Если последнее принять во внимание, первый проект может оказаться более привлекательным, поскольку обеспечивает значительно большее поступление денежных средств в первый год; эти средства могут быть реинвестированы и принести дополнительный доход. Перечисленные выше цели отличаются, но имеют тенденцию принадлежать к двум классам. Первый относится к прибыльности. Эта цель включает в себя объем продаж, сектор рынка и контроль над расходами, что относится, по крайней мере, потенциально, к различным способам получения или увеличения прибыли. Вторая группа, включающая избежание банкротства, стабильность и безопасность, относится некоторым образом к контролированию риска. К сожалению, эти два типа целей в некоторой степени противоречат друг другу. Погоня за прибылью обычно сопряжена с некоторым элементом риска, таким образом, фактически невозможно максимизировать одновременно безопасность и прибыль. Поэтому нам нужна цель, одновременно включающая оба фактора. Наибольшее распространение в последние годы получила «Теория максимизации богатства акционеров» (Wealth Maximisation Theory). Разрабатывая эту теорию, исходили из предпосылки, что ни один из существующих критериев — прибыль, рентабельность, объем производства и т.д. — не может рассматриваться в качестве обобщающего критерия эффективности принимаемых решений финансового характера. Такой критерий должен: а) базироваться на прогнозировании доходов владельцев фирмы; б) быть обоснованным, ясным и точным; в) быть приемлемым для всех аспектов процесса принятия управленческих решений, включая поиск источников средств, собственно инвестирование, распределение доходов (дивидендов). Считается, что этим условиям в большей степени отвечает критерий максимизации собственного капитала, т.е. рыночной стоимости фирмы. Повышение достатка владельцев фирмы заключается не столько в росте текущих прибылей, сколько в повышении рыночной цены их собственности. Таким образом, любое финансовое решение, обеспечивающее в перспективе рост стоимости акций, должно приниматься владельцами и/или управленческим персоналом. Главной целью финансового менеджмента является обеспечение максимизации благосостояния собственников предприятия в текущем и перспективном периоде. Как правило, эта цель получает конкретное выражение в обеспечении максимизации рыночной стоимости предприятия Реализация данного критерия на практике также не всегда очевидна. Во-первых, он основан на вероятностных оценках будущих доходов, расходов, денежных поступлений и риска, с ними связанного. Во-вторых, не все фирмы имеют однозначно понимаемую финансовыми аналитиками рыночную стоимость, в частности, если фирма не котирует свои акции на бирже, определение ее рыночной стоимости затруднено. В-третьих, данный критерий может не срабатывать в отдельных случаях. В частности, это может иметь место в фирме с единоличным владельцем или ограниченным их числом, которые могут решиться на рисковое вложение капитала с надеждой на фортуну или получение сверхдивидендов в отдаленной перспективе. Действия, предпринимаемые такими фирмами, могут в определенной степени снизить цену их акций ввиду той степени риска, которая присуща их инвестиционной деятельности. В-четвертых, данный критерий не действует, если перед фирмой ставятся другие задачи, нежели получение максимальной прибыли для своих владельцев. Например, приоритет отдается благотворительности и другим социальным целям. В случае неприменимости критерия максимизации рыночной стоимости фирмы рекомендуется использовать абсолютные и относительные показатели прибыли и рентабельности. Необходимо лишь помнить основные недостатки критерия «максимизация прибыли» и основанных на этом критерии производных показателей. В наиболее акцентированном виде они могут быть сформулированы следующим образом: существуют различные виды показателя «прибыль» (прибыль от основной деятельности, балансовая, валовая, до уплаты налогов, налогооблагаемая, чистая и др.), поэтому данная неоднозначность должна устраняться при разработке конкретных показателей оценки эффективности финансовых решений; данный критерий не срабатывает, если две альтернативы различаются размером прогнозируемых доходов и временем их генерирования; критерий не учитывает качество ожидаемых доходов, неопределенность и риск, связанный с их получением. Особая роль отводится финансовым менеджерам, которые в, как правило, принимают решения за акционеров фирмы. Тогда вместо перечисления возможных целей финансового менеджера нам фактически нужно ответить на более фундаментальный вопрос: что является хорошим решением финансового руководства с точки зрения акционеров? Если мы предположим, что акционеры покупают акции для получения финансовых доходов, то ответ очевиден: хорошие решения увеличивают стоимость акции, а плохие — уменьшают. Из этого положения следует, что финансовый менеджер действует в лучших интересах акционеров, принимая решения, которые увеличивают стоимость акций. Соответствующую цель для финансового менеджера тогда можно сформулировать довольно просто: Целью финансового управления является максимизация текущей стоимости одной акции в существующем акционерном капитале. Исходя из вышеуказанной цели (максимизация стоимости акций) возникает очевидный вопрос: что будет соответствующей целью, если фирма не имеет акций, которые продаются? Корпорации, определенно, не единственный тип бизнеса, и во многих корпорациях акции редко переходят из одних рук в другие, поэтому трудно определить стоимость акции в любой конкретный момент времени.

В процессе реализации своей главной цели финансовый менеджмент направлен на решение следующих основных задач: Обеспечение формирования достаточного объема финансовых ресурсов в соответствии с задачами развития предприятия в предстоящем периоде. Эта задача реализуется путем определении общей потребности в финансовых ресурсах предприятия на предстоящий период, максимизации объема привлечения собственных финансовых ресурсов за счет внутренних источников, определения целесообразности формирования финансовых ресурсов за счет заемных финансовых средств. Обеспечение наиболее эффективного использования сформированного объема финансовых ресурсов в разрезе основных направлений деятельности предприятия. Оптимизация распределенния сформированного объема финансовых ресурсов предусматривает установление необходимой пропорциональности в их использовании на цели производственного и социального развития предприятия, выплату необходимого уровня доходов на инвестированный капитал собственникам предприятия и т.п. В процессе производственного потребления сформированных финансовых ресурсов в разрезе основных направлений деятельности предприятия должны быть учтены стратегические цели его развития и возможный уровень отдачи вкладываемых средств. Оптимизация денежного оборота. Эта задача решается путем эффективного управления денежными потоками предприятия в процессе кругооборота его денежных средств, обеспечением синхронизации объемов поступления и расходования денежных средств по отдельным периодам, поддержанием необходимой ликвидности его оборотных активов. Одним из результатов такой оптимизации является минимизация среднего остатка свободных денежных активов, обеспечивающая снижение потерь от их неэффективного использования и инфляции. Обеспечение постоянного финансового равновесия предприятия в процессе его развития. Такое равновесие характеризуется высоким уровнем финансовой устойчивости и платежеспособности предприятия на всех этапах его развития и обеспечивается формированием оптимальной структуры капитала и активов, эффективными пропорциями в объемах формирования финансовых ресурсов за счет различных источников, достаточным уровнем самофинансирования инвестиционных потребностей. Обеспечение максимизации прибыли предприятия при предусматриваемом уровне финансового риска. Максимизация прибыли достигается за счет эффективного управления активами предприятия, вовлечения в хозяйственный оборот заемных финансовых средств, выбора наиболее эффективных направлений деятельности. При этом, для достижения целей экономического развития предприятие должно стремиться максимизировать не балансовую, а чистую прибыль, остающуюся в его распоряжении, что требует осуществления эффективной налоговой, амортизационной и дивидендной политики. Решая эту задачу, необходимо иметь в виду, что максимизация уровня прибыли предприятия достигается, как правило, при существенном возрастании уровня финансовых рисков, так как между этими двумя показателями существует прямая связь. Поэтому максимизация прибыли должна обеспечиваться в пределах допустимого финансового риска, конкретный уровень которого устанавливается собственниками или менеджерами предприятия с учетом их финансового менталитета (как правило, зависит от возраста и суммы вложений). Обеспечение минимизации уровня финансового риска при предусматриваемом уровне прибыли. Если уровень прибыли предприятия задан или спланирован заранее, важной задачей является снижение уровня финансового риска, обеспечивающего получение этой прибыли. Такая минимизация может быть обеспечена путем диверсификации видов деятельности, а также портфеля финансовых инвестиций; профилактикой и избежанием отдельных финансовых рисков, эффективными формами их внутреннего и внешнего страхования. Все рассмотренные задачи финансового менеджмента теснейшим образом взаимосвязаны, хотя отдельные из них и носят разно направленный характер (например, обеспечение максимизации суммы прибыли при минимизации уровня финансового риска; обеспечение формирования достаточного объема финансовых ресурсов и постоянного финансового равновесия предприятия в процессе его развития и т.п.). Поэтому в процессе финансового менеджмента отдельные задачи должны быть оптимизированы между собой для наиболее эффективной реализации его главной цели.

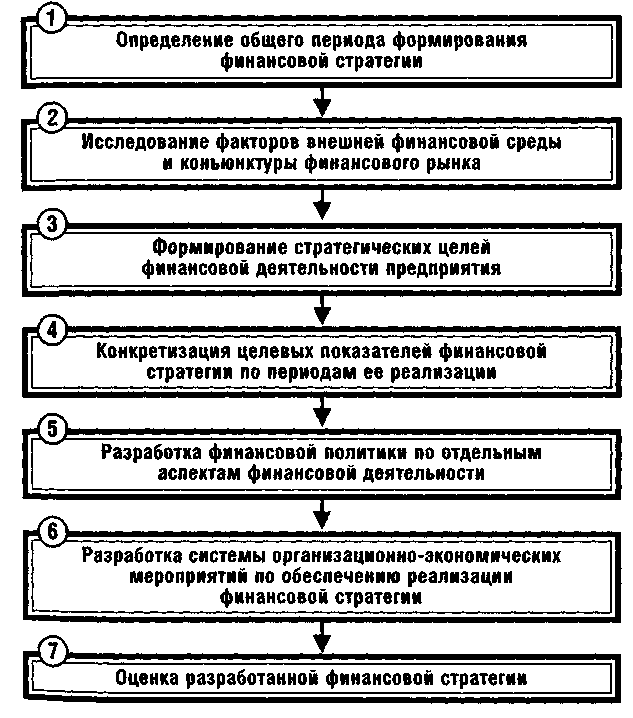

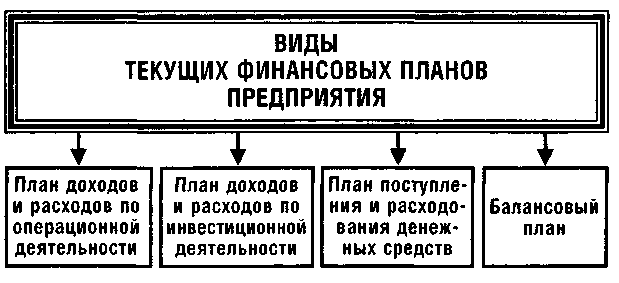

Финансовый менеджмент реализует свою главную цель и основные задачи путем осуществления определенных функций. Эти функции подразделяются на две основные группы, определяемые комплексным содержанием финансового менеджмента: функции финансового менеджмента как управляющей системы (состав этих функций в целом характерен для любого вида менеджмента, хотя и должен учитывать его специфику); функции финансового менеджмента как специальной области управления предприятием (состав этих функций определяется конкретным объектом финансового менеджмента). Рассмотрим содержание основных функций финансового менеджмента в разрезе отдельных групп. В группе функций финансового менеджмента как управляющей системы основными из них являются: Разработка финансовой стратегии предприятия. В процессе реализации этой функции исходя из общей стратегии экономического развития предприятия и прогноза конъюнктуры финансового рынка формируется система целей и целевых показателей финансовой деятельности на долгосрочный период; определяются приоритетные задачи и разрабатывается политика действий предприятия по основным направлениям его финансового развития. Однако финансовая стратегия предприятия рассматривается как неотъемлемая составная часть общей стратегии его экономического развития. Формирование эффективных информационных систем, обеспечивающих обоснование альтернативных вариантов управленческих решений. В процессе реализации этой функции должны быть определены объемы и содержание информационных потребностей финансового менеджмента; сформированы внешние и внутренние источники информации, удовлетворяющие эти потребности; организован постоянный мониторинг финансового состояния предприятия и конъюнктуры финансового рынка. Осуществление анализа различных аспектов финансовой деятельности предприятия. В процессе реализации этой функции проводятся экспресс- и углубленный анализ отдельных финансовых операций; результатов финансовой деятельности отдельных дочерних предприятий, филиалов и «центров ответственности»; обобщенных результатов финансовой деятельности предприятия в целом и в разрезе отдельных ее направлений. Осуществление планирования финансовой деятельности предприятия по основным ее направлениям. Реализация этой функции финансового менеджмента связана с разработкой системы текущих планов и оперативных бюджетов по основным направлениям финансовой деятельности, различным структурным подразделениями по предприятию в целом. Основой такого планирования является разработанная финансовая стратегия предприятия, требующая конкретизации на каждом этапе его развития. Осуществление эффективного контроля за реализацией принятых управленческих решений в области финансовой деятельности. Реализация этой функции финансового менеджмента связана с созданием систем внутреннего контроля на предприятии, разделением контрольных обязанностей отдельных служб и финансовых менеджеров. Возможно применение системы поощрений и санкций в разрезе руководителей и менеджеров отдельных структурных подразделений предприятия за выполнение или невыполнение установленных целевых финансовых показателей, финансовых нормативов и плановых заданий.

В группе функций финансового менеджмента как специальной области управления предприятием основными из них является: Управление активами. управление внеоборотными активами (достаточность основных средств, нормы амортизации, структура и объем долгосрочных финансовых вложений); управление оборотными активами (не допускать излишние запасы, просроченной и излишней дебиторской задолженности, поддерживать ликвидность денежных средств); оптимизация состава активов. Управление капиталом. управление собственным капиталом (размер уставного капитала с одной стороны определяется законодательством, с другой стороны возможностями и размерами предприятия, соотношение фонда потребления и фонда социальной серы также определяется с одной стороны объемом прибыли, с другой стороны целями и решениями финансовых органов, источники не бывают бесплатными); заемным капиталом (его структура, объем, зависят от решений финансового менеджера); оптимизация структуры капитала (определяется общая потребность в капитале для финансирования формируемых активов предприятия, разрабатывается система мероприятий по рефинансированию капитала в наиболее эффективные виды активов). Управление инвестициями. управление реальными инвестициями (оценка инвестиционной привлекательности отдельных реальных проектов и финансовых инструментов и отбор наиболее эффективных из них; портфельными (выбор форм и структуры инвестиционного портфеля. В общем, функциями этого управления являются формирование важнейших направлений инвестиционной деятельности предприятия и выбор наиболее эффективных форм финансирования инвестиций. Управление денежными потоками. Функциями этого управления является формирование входящих и выходящих потоков денежных средств предприятия, их синхронизация по объему и во времени по отдельным предстоящим периодам, эффективное использование остатка временно свободных денежных активов. управление денежными потоками по операционной деятельности; по инвестиционной; по финансовой. Управление финансовыми рисками. управление составом финансовых рисков (выявляется состав финансовых рисков,присущих хозяйственной деятельности данного предприятия; осуществляется оценка уровня этих рисков и объем связанных с ними возможных финансовых потерь в разрезе отдельных операций и по хозяйственной деятельности в целом); профилактикой (формируется система мероприятий по профилактике и минимизации отдельных финансовых рисков); страхованием. Антикризисное финансовое управление при угрозе банкротства. В процессе реализации этой функции на основе постоянного мониторинга финансового состояния предприятия диагностируется угроз его банкротства; оценивается уровень этой угрозы; используются внутренние механизмы финансовой стабилизации предприятия, а в необходимых случаях — обосновываются направления и формы его санации. управление устранением неплатежеспособности; восстановлением финансовой устойчивости; обеспечение финансового равновесия; управление санацией.

Процесс управления финансовой деятельностью предприятия в любой организации объединен в определенный механизм. Механизм финансового менеджмента представляет собой систему основных элементов, регулирующих процесс разработки и реализации управленческих решений в области финансовой деятельности предприятия. Помимо внутренних механизмов на принятие управленческих решений оказывает влияние: Государственное нормативно-правовое регулирование финансовой деятельности предприятия. Принятие законов и других нормативных актов, регулирующих финансовую деятельность предприятий, представляет собой одно из направлений реализации внутренней финансовой политики государства. Законодательные и нормативные основы этой политики регулируют финансовую деятельность предприятия в разных формах. Рыночный механизм регулирования финансовой деятельности предприятия. Спрос и предложение формируют уровень цен, ставки процента, котировок по отдельным финансовым инструментам, выявляют среднюю норму доходности капитала, определяют систему ликвидности отдельных фондовых и денежных инструментов. По мере углубления рыночных отношений роль рыночного механизма регулирования финансовой деятельности предприятии будет возрастать.

5. Информационное обеспечение деятельности финансового менеджера.

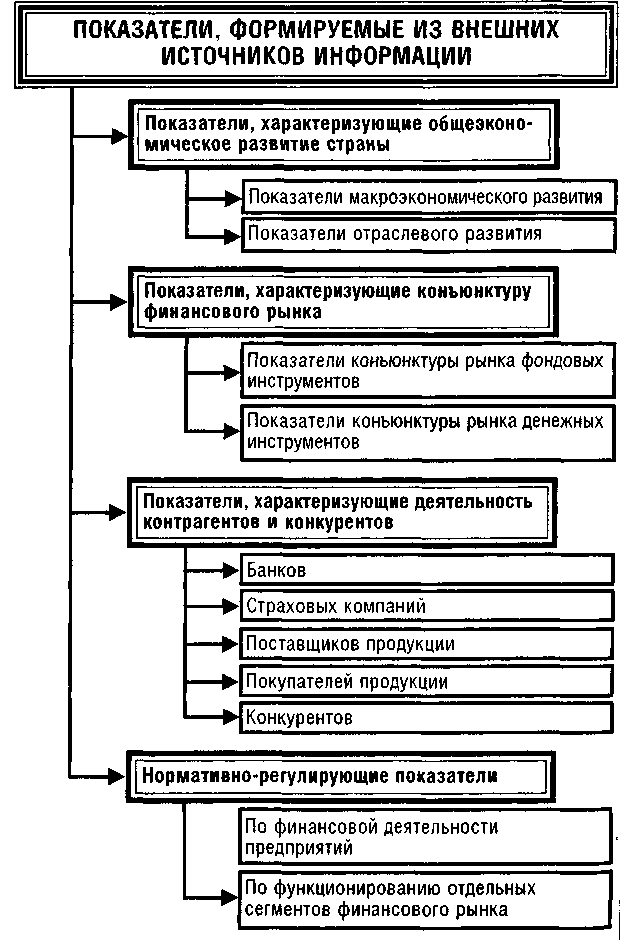

Информационная система (или система информационного обеспечения) финансового менеджмента представляет собой процесс непрерывного целенаправленного подбора соответствующих информативных показателей, необходимых для осуществления анализа, планирования и подготовки эффективных оперативных управленческих решений по всем аспектам финансовой деятельности предприятия. Система информационного обеспечения финансового менеджмента основывается как на внешних, так и на внутренних источниках. Внешние источники, делятся на четыре основные группы. 1. Показатели, характеризующие общеэкономическое развитие страны. Система информативных показателей этой группы служит основой проведения анализа и прогнозирования условий внешней финансовой среды функционирования предприятия при принятии стратегических решений в области финансовой деятельности. Показатели, входящие в состав первой группы, подразделяются на два блока. В первом блоке — «Показатели макроэкономического развития» — содержатся следующие основные информативные показатели, используемые в процессе управления финансами предприятия: а) темп роста внутреннего валового продукта и национального дохода; б) объем эмиссии денег в рассматриваемом периоде; в) денежные доходы населения; г) вклады населения в банках; д) индекс инфляции; е) учетная ставка центрального банка. Во втором блоке — «Показатели отраслевого развития» — содержатся следующие основные информативные показатели по отрасли, к которой принадлежит предприятие. а) объем произведенной (реализованной) продукции, его динамика; б) общая стоимость активов предприятий, в том числе оборотных; в) сумма собственного капитала предприятий; г) сумма балансовой прибыли предприятий, в том числе по основной (операционной) деятельности; д) ставки налогообложения; е) индекс цен на продукцию отрасли в рассматриваемом периоде.

2. Показатели, характеризующие конъюнктуру финансового рынка. Система нормативных показателей этой группы служит для принятия управленческих решений в области формирования портфеля долгосрочных финансовых инвестиций, осуществления краткосрочных финансовых вложений и некоторых других аспектов финансового менеджмента. Эта группа также подразделяется на два блока В первом блоке — «Показатели, характеризующие конъюнктуру рынка фондовых инструментов» — содержатся следующие основные информативные данные: а) виды основных фондовых инструментов (акций, облигаций деривативов и т.п.), обращающихся на биржевом и внебиржевом фондовом рынке; б) котируемые цены предложения и спроса основных видов фондовых инструментов; в) объемы и цены сделок по основным видам фондовых инструментов; г) сводный индекс динамики цен на фондовом рынке. Во втором блоке — «Показатели, характеризующие конъюнктуру рынка денежных инструментов» — содержатся следующие основные информативные данные: а) кредитная ставка отдельных коммерческих банков, дифференцированная по срокам предоставления финансового кредита; б) депозитная ставка отдельных коммерческих банков, дифференцированная по вкладам до востребования и срочным вклада» в) официальный курс отдельных валют, которыми оперируют предприятие в процессе внешнеэкономической деятельности г) курс покупки — продажи аналогичных видов валют, установленный коммерческими банками. 3.Показатели, характеризующие деятельность контрагентов-конкурентов. Система информативных показателей этой группы используется в основном для принятия оперативных управленческих решений по отдельным аспектам формирования и использования финансовых ресурсов. Эти показатели формируются обычно в разрезе следующих блоков: «Банки»; «Страховые компании»; «Поставщики продукции», «Покупатели продукции»; «Конкуренты». 4. Нормативно-регулирующие показатели. Система этих показателей учитывается в процессе подготовки финансовых решений, связанных с особенностями государственного регулирования финасовой деятельности предприятий. Эти показатели формируются, как правило, в разрезе двух блоков: «Нормативно-регулирующие показатели по различным аспектам финансовой деятельности предприятия» «Нормативно-регулирующие показатели по вопросам функционирования отдельных сегментов финансового рынка». Источником формирования показателей этой группы являются нормативно-правовые акты, принимаемые различными органами государственного управления. Система показателей информационного обеспечения финансового менеджмента, формируемых из внутренних источников, делится на бухгалтерскую отчетность и аналитические данные, основанные на финансовом анализе, которые могут группироваться по сферам финансовой деятельности предприятия, по региональной структуре и т.д. Бухгалтерские данные должны точно отражать состояние дел предприятия. Аналитическое исследование имеет иную цель – подготовить обоснование для принятия управленческого решения. Поэтому целесообразно на завершающей стадии работы предложить варианты управленческих решений и просчитать их возможные последствия.

6. Бухгалтерская отчетность, ее роль в информационном обеспечении деятельности финансового менеджера

Состав бухгалтерской отчетности определен Федеральным законом от 21.11.1996 N 129-ФЗ (ред. от 30.06.2003) «О бухгалтерском учете», а порядок ее формирования - ПБУ 4/99 «Бухгалтерская отчетность организации». Бухгалтерский баланс (форма 1) Отчет о прибылях и убытках (форма 2) Отчет об изменении капитала (форма 3) Отчет о движении денежных средств (форма 4) Приложение к бухгалтерскому балансу (форма 5) Отчет о целевом использовании полученных средств (форма 6) Из данных форм отчетности финансовый менеджер может получить важную информацию, кроме того, сравнив данные на начало и конец года можно сделать выводы о положительной, или отрицательной динамике развития предприятия. В соответствии с приказом Минфина от 22.07.03 № 67Н были утверждены новые формы бухгалтерской отчетности. В соответствии с новыми формами существенно сократились расшифровки отдельных статей баланса, и хотя представленные образцы не являются догмой, которой необходимо строго следовать, и содержание новых образцов форм может изменяться в зависимости от характера деятельности организации, объема и видов деятельности, состава активов и обязательств и других факторов, практика показывает, что в большей своей части бухгалтера следуют установленным нормам. Поэтому будем учиться анализировать информацию на основе предложенных форм. Форма 1. Баланс предприятия.

| АКТИВ | | I. ВНЕОБОРОТНЫЕ АКТИВЫ |

|

|

Нематериальные активы | 110 | Права на интеллектуальную собственность, патенты, лицензии, аналогичные права и активы, деловая репутация организации | | Основные средства | 120 | Земельные участки и объекты природопользования, здания, машины, оборудование и другие основные средства | | Незавершенное строительство | 130 | В целом незавершенное производство, а также расходы на научно-исследовательские и опытно-конструкторские и технологические работы | | Доходные вложения в материальные ценности | 135 | Имущество для передачи в лизинг, предоставляемое по договору проката | | Долгосрочные финансовые вложения | 140 | Инвестиции в дочерние общества, в зависимые, в другие организации, займы предоставленные организациям более 12 мес. | | Отложенные налоговые активы | 145 |

| | Прочие внеоборотные активы | 150 |

| | ИТОГО по разделу I | 190 |

| | II. ОБОРОТНЫЕ АКТИВЫ |

|

| | Запасы | 210 |

| | в том числе: сырье, материалы и другие аналогичные ценности |

|

| | животные на выращивании и откорме |

|

| | затраты в незавершенном производстве |

|

| | готовая продукция и товары для перепродажи |

|

| | товары отгруженные |

|

| | расходы будущих периодов |

|

| | прочие запасы и затраты |

|

| | Налог на добавленную стоимость по приобретенным ценностям | 220 |

| | Дебиторская задолженность (платежи по которой ожидаются более чем через 12 месяцев после отчетной даты) | 230 | Векселя к получению, задолженность дочерних и зависимых обществ, авансы выданные | | в том числе покупатели и заказчики |

|

| | Дебиторская задолженность (платежи по которой ожидаются в течение 12 месяцев после отчетной даты) | 240 |

| | в том числе покупатели и заказчики |

|

| | Краткосрочные финансовые вложения | 250 | Займы, предоставленные организациям на срок менее 12 мес., собственные акции, выкупленные у акционеров | | Денежные средства | 260 | Расчетные счета, валютные счета, касса, прочие денежные средства | | Прочие оборотные активы | 270 |

| | ИТОГО по разделу II | 290 |

| | ИТОГО по БАЛАНСУ | 300 |

|

При анализе структуры активов необходимо определить соотношение и изменение текущих активов: Денежных средств; Дебиторской задолженности: за товары и услуги; по авансам выданным; по прочим дебиторам. Запасов: сырья и материалов; незавершенного производства; готовой продукции.

На каждом предприятии может быть свое соотношение постоянных и оборотных активов. Важно регулярно отслеживать динамику их элементов. Например, рост потребности в денежных средствах может быть вызван опережающими темпами роста доли дебиторской задолженности в активах, что чаще всего говорит о замедлении оборота текущих активов. Для углубленного анализа рекомендуется исследовать старение счетов дебиторов и изменения структуры запасов. Если изменения приобретают негативные тенденции, необходимо уделить серьезное внимание управлению активами.

| БАЛАНС ПАССИВ | | III. КАПИТАЛ И РЕЗЕРВЫ |

|

| | Уставный капитал | 410 |

| | Собственные акции, выкупленные у акционеров | 411 |

| | Добавочный капитал | 420 |

| | Резервный капитал | 430 |

| | в том числе: резервы, образованные в соответствии с законодательством |

|

| | резервы, образованные в соответствии с учредительными документами |

|

| | Нераспределенная прибыль (непокрытый убыток) | 470 |

| | ИТОГО по разделу III | 490 |

| | IV. ДОЛГОСРОЧНЫЕ ОБЯЗАТЕЛЬСТВА |

|

| | Займы и кредиты | 510 | Займы и кредиты, подлежащие погашению более чем через 12 мес. | | Отложенные налоговые обязательства | 515 |

| | Прочие долгосрочные обязательства | 520 |

| | ИТОГО по разделу IV | 590 |

| | V. КРАТКОСРОЧНЫЕ ОБЯЗАТЕЛЬСТВА |

|

| | Займы и кредиты | 610 |

| | Кредиторская задолженность | 620 |

| | в том числе: поставщики и подрядчики |

|

| | задолженность перед персоналом организации |

|

| | задолженность перед государственными внебюджетными фондами |

|

| | задолженность по налогам и сборам |

|

| | прочие кредиторы |

|

| | Задолженность перед участниками (учредителями) по выплате доходов | 630 |

| | Доходы будущих периодов | 640 |

| | Резервы предстоящих расходов | 650 |

| | Прочие краткосрочные обязательства | 660 |

| | ИТОГО по разделу V | 690 |

| | ИТОГО по БАЛАНСУ | 700 |

|

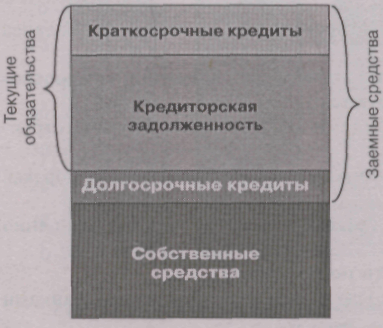

В структуре пассивов рассчитывают: •краткосрочные обязательства краткосрочные кредиты; кредиторскую задолженность; долгосрочные кредиты; собственный капитал: уставный капитал; добавочный капитал; реинвестированную прибыль Наибольшего внимания в пассивах заслуживает доля краткосрочных обязательств, в первую очередь кредиторской задолженности. Фактически она означает бесплатное пользование средствами кредиторов, однако это может негативно сказываться на финансовой устойчивости компании и на деловых отношениях с партнерами в ближайшем будущем. Поэтому нужно строго следить за равновесием выгод и потерь от использования заемных средств.

Оценка баланса Анализ структуры и изменения статей баланса показывает: какова величина текущих и постоянных активов, как изменяется их соотношение, а также за счет чего они финансируются; какие статьи растут опережающими темпами, и как это сказывается на структуре баланса; какую долю активов составляют товарно-материальные запасы и дебиторская задолженность; насколько велика доля собственных средств и в какой степени компания зависит от заемных ресурсов; каково распределение заемных средств по срочности, какую долю в пассивах составляет задолженность перед бюджетом, банками и трудовым коллективом При оценке структуры баланса важно отслеживать резкие изменения в величине отдельных статей, а также обращать внимание на динамику статей, занимающих наибольшую долю в балансе. Очень важно находить причины резких изменений, чтобы была возможность спрогнозировать дальнейшее развитие событий и своевременно предотвратить или ослабить неблагоприятные тенденции

Форма 2 Отчет о прибылях и убытках Он должен характеризовать финансовые результаты деятельности организации за отчетный период. | НАИМЕНОВАНИЕ | код |

| | I. Доходы и расходы по обычным видам деятельности |

|

| | Выручка (нетто) от продажи товаров, продукции, работ, услуг (за минусом налога на добавленную стоимость, акцизов и аналогичных обязательных платежей) | 010 |

| | Себестоимость проданных товаров, продукции, работ, услуг | 020 |

| | Валовая прибыль (010-020) | 029 |

| | Коммерческие расходы | 030 |

| | Управленческие расходы | 040 |

| | Прибыль (убыток) от продаж (010-020-030-040) | 050 |

| | II. Прочие доходы и расходы |

|

| | Проценты к получению | 060 |

| | Проценты к уплате | 070 |

| | Доходы от участия в других организациях | 080 |

| | Прочие операционные доходы | 090 |

| | Прочие операционные расходы | 100 |

| | Внереализационные доходы | 120 |

| | Внереализационные расходы | 130 |

| | Прибыль (убыток) до налогообложения (050+060-070+090-100+120-130) | 140 |

| | Отложенные налоговые активы | 141 |

| | Отложенные налоговые обязательства | 142 |

| | Текущий налог на прибыль | 150 |

| | Чистая прибыль (убыток) отчетного периода (140+141-142-150) | 190 |

| | СПРАВОЧНО. |

|

| | Постоянные налоговые обязательства (активы) |

|

| | Базовая прибыль (убыток) на акцию |

|

| | Разводненная прибыль (убыток) на акцию |

|

|

Наиболее важно просмотреть изменение чистой прибыли, и что на нее повлияло – сокращение/увеличение внереализационных поступлений, коммерческие расходы, себестоимость и т.д.

Пояснение к бухгалтерскому балансу и отчету о прибылях и убытках

В соответствии с ПБУ 4/99 пояснения к бухгалтерскому балансу и отчету о прибылях и убытках должны раскрывать сведения, относящиеся к учетной политике организации, и обеспечивать пользователей дополнительными данными, которые не целесообразно включать в бухгалтерский баланс и отчет о прибылях и убытках, но которые необходимы пользователям бухгалтерской отчетности для реальной оценки финансового положения организации, финансовых результатов ее деятельности и изменений в ее финансовом положении. Существенные отступления должны быть раскрыты в бухгалтерской отчетности с указанием причин, вызвавших эти отступления, а также результата, который данные отступления оказали на понимание состояния финансового положения организации, отражение финансовых результатов ее деятельности и изменений в ее финансовом положении. Организацией должно быть обеспечено подтверждение оценки в денежном выражении последствий отступлений от действующих в Российской Федерации правил бухгалтерского учета и отчетности. Пояснения к бухгалтерскому балансу и отчету о прибылях и убытках раскрывают информацию в виде отдельных отчетных форм отчет об изменениях капитала и др. отчет о движении денежных средств, пояснительная записка. Форма 3 Отчет об изменении капитала. Хозяйственные товарищества и общества в составе бухгалтерской отчетности должны раскрыть информацию о наличии и изменениях уставного (складочного) капитала, резервного капитала и других составляющих капитала организации. Форма 4. Отчет о движении денежных средств, характеризующие наличие, поступление и расходование денежных средств в организации. Отчет о движении денежных средств должен характеризовать изменения в финансовом положении организации в разрезе текущей, инвестиционной и финансовой деятельности. Форма 5. Приложение к бухгалтерскому балансу Пояснения к бухгалтерскому балансу и отчету о прибылях и убытках должны раскрывать следующие дополнительные данные: о наличии на начало и конец отчетного периода и движении в течение отчетного периода отдельных видов нематериальных активов; о наличии на начало и конец отчетного периода и движении в течение отчетного периода отдельных видов основных средств; о наличии на начало и конец отчетного периода и движении в течение отчетного периода арендованных основных средств; о наличии на начало и конец отчетного периода и движении в течение отчетного периода отдельных видов финансовых вложений; о наличии на начало и конец отчетного периода отдельных видов дебиторской задолженности; об изменениях в капитале (уставном, резервном, добавочном и др.) организации; о количестве акций, выпущенных акционерным обществом и полностью оплаченных; количестве акций, выпущенных, но не оплаченных или оплаченных частично; номинальной стоимости акций, находящихся в собственности акционерного общества, ее дочерних и зависимых обществ; о составе резервов предстоящих расходов и платежей, оценочных резервов, наличие их на начало и конец отчетного периода, движении средств каждого резерва в течение отчетного периода; о наличии на начало и конец отчетного периода отдельных видов кредиторской задолженности; об объемах продаж продукции, товаров, работ, услуг по видам (отраслям) деятельности и географическим рынкам сбыта (деятельности); о составе затрат на производство (издержках обращения); о составе внереализационных доходов и расходов; о чрезвычайных фактах хозяйственной деятельности и их последствиях; о любых выданных и полученных обеспечениях обязательств и платежей организации; о событиях после отчетной даты и условных фактах хозяйственной деятельности; о прекращенных операциях; об аффилированных лицах; о государственной помощи; о прибыли, приходящейся на одну акцию.

Форма 6 Отчет о целевом использовании полученных средств

Информация, сопутствующая бухгалтерской отчетности Организация может представлять дополнительную информацию, сопутствующую бухгалтерской отчетности, если исполнительный орган считает ее полезной для заинтересованных пользователей при принятии экономических решений. В ней раскрываются динамика, важнейших экономических и финансовых показателей деятельности организации за ряд лет; планируемое развитие организации; предполагаемые капитальные и долгосрочные финансовые вложения; политика в отношении заемных средств, управления рисками; деятельность организации в области научно-исследовательских и опытно-конструкторских работ; природоохранные мероприятия; иная информация. Дополнительная информация при необходимости может быть представлена в виде аналитических таблиц, графиков и диаграмм. При раскрытии дополнительной информации, например, природоохранных мероприятий, приводятся основные проводимые и планируемые организацией мероприятия в области охраны окружающей среды, влияние этих мероприятий на уровень вложений долгосрочного характера и доходности в отчетном году, характеристику финансовых последствий для будущих периодов, данные о платежах за нарушение природоохранного законодательства, экологических платежах и плате за природные ресурсы, текущих расходах по охране окружающей среды и степени их влияния на финансовые результаты деятельности организации. Использование всех представляющих интерес показателей формируемых из внешних и внутренних источников, позволяет создать на каждом предприятии целенаправленную систему информационного обеспечения финансового менеджмента, ориентированную как на принятие стратегических финансовых решений, так и на эффективное текущее управление финансовой деятельностью.

7. Методы анализа финансового состояния предприятия

Умение анализировать текущую финансово-хозяйственную деятельность предприятия, в том числе и в плане перспектив ее развития, входит в число основных требований, предъявляемых к финансовому менеджеру. Как уже было сказано, основным доступным информационным источником для проведения анализа выступает бухгалтерская (финансовая) отчетность компании. Можно подходить с нескольких позиций, классифицируя виды анализа, наиболее крупными категориями являются внутренний и внешний анализ. Как правило, эти два вида различаются по целям проведения. Основная цель внешнего анализа – общая оценка имущественного и финансового состояния другого предприятия (при поглощении, предоставлении кредиторской задолженности, сравнительного анализа и др.), а внутреннего - поиск резервов увеличения прибыли и эффективности деятельности. В этой связи внешний анализ ограничен более узкими рамками, так как вынужден опираться, прежде всего, на бухгалтерскую отчетность, которую можно получить обратившись в органы статистики, или рейтинговые и аудиторские компании. Информационное обеспечение внутреннего анализа гораздо шире, поскольку возможно привлечение практически любой необходимой информации. Безусловно, понятия ограниченности доступа к данным и их конфиденциальности существуют и в отношении внутренних аналитиков, ограничиваясь сферой их интересов и компетентности. В данном разделе упор будет сделан в основном на внутренний анализ Финансовый анализ представляет собой процесс исследования финансового состояния и основных результатов финансовой деятельности предприятия с целью выявления резервов повышения его рыночной стоимости и обеспечения эффективного развития. Перед тем как приступить к проведению внутреннего анализа финансового состояния предприятия, требуется точно определить исходную цель анализа. От цели зависит степень детализации и глубина исследований по отдельным направлениям анализа. В теории финансового менеджмента в зависимости от используемых методов различают следующие основные системы финансовом анализа, проводимого на предприятии: экспресс анализ, и углубленный анализ горизонтальный анализ; вертикальный анализ; сравнительный анализ; анализ коэффициентов, интегральный анализ (факторный анализ).

I. Горизонтальный (или трендовый) финансовый анализ базируется на изучении динамики отдельных финансовых показателей во времени. В процессе использования этой системы анализа рассчитываются темпы роста (прироста) отдельных показателей финансовой отчетности за ряд периодов и определяются общие тенденции их изменения (или тренда). В финансовом менеджменте наибольшее распространение получили следующие виды горизонтального финансового анализа:

Сопоставление финансовых показателей отчетного периода с показателями предшествующего периода (например, с показателями предшествующего месяца, квартала, года). Сопоставление финансовых показателей отчетного периода с показателями аналогичного периода прошлого года (например, показателей второго квартала отчетного периода с аналогичными показателями второго квартала предшествующего года). Этот вид горизонтального финансового анализа применяется на предприятиях с ярко выраженными сезонными особенностями хозяйственной деятельности Сопоставление финансовых показателей за ряд предшествующих периодов. Целью этого вида анализа является выявление тенденции изменения отдельных показателей, характеризующих результат финансовой деятельности предприятия. Все виды горизонтального (трендового) финансового анализ дополняются обычно исследованием влияния отдельных факторов на изменение соответствующих результативных ее показателей. Результаты такого аналитического исследования позволяют построить соответствующие динамические факторные модели, которые используются затем в процессе планирования отдельных финансовых показателей

II. Вертикальный (или структурный) финансовый анализ базируется на структурном разложении отдельных показателей финансовой отчетности предприятия. В процессе осуществления этого анализа рассчитывается удельный вес отдельных структурных составляющих агрегированных финансовых показателей. В финансовом менеджменте наибольшее распространение получили следующие виды вертикального (структурного) анализа: Структурный анализ активов. В процессе этого анализа определяются удельный вес оборотных и внеоборотных активов; элементный состав оборотных активов; элементный состав внеоборотных активов; состав активов предприятия по уровню ликвидности; состав инвестиционного портфеля и другие. Структурный анализ капитала. В процессе этого анализа определяются удельный вес используемого предприятием собственного и заемного капитала; состав используемого заемного капитала по периодам его предоставления (кратко- и долгосрочный привлеченный заемный капитал); состав используемого заемного капитал по его видам (банковский кредит; финансовый кредит других форм, товарный или коммерческий кредит и т.п.). Структурный анализ денежных потоков. В процессе этого анализа в составе общего денежного потока выделяют денежные потоки по операционной, инвестиционной и финансовой деятельности предприятия; в составе каждого из этих видов денежного потока более глубоко структурируется поступление и расходование денежных средств, состав остатка денежных активов по отдельным его элементам. Кроме того, отельные разделы баланса могут быть связаны определенными неравенствами. В частности, в балансе нормально функционирующего предприятия сумма собственных средств («Капитал и резервы»), как правило, превышает величину внеоборотных активов .т.е. Данное соотношение показывает, что часть собственных средств предприятия идет на приобретение основных средств и долгосрочных финансовых вложений, оставшаяся часть – на покрытие оборотных средств. Также необходимо обращать внимание на наличие «больных» статей в отчетности – убытки, ссуды и займы не погашенные в срок, просроченная дебиторская и кредиторская задолженность, векселя выданные (полученные) простроченные. В основном данную информацию можно получить только из аналитических справок

III. Сравнительный финансовый анализ базируется на сопоставлении значений отдельных групп аналогичных показателей между собой. По данным отчетности можно рассчитать ряд аналитических показателей, однако это не даст точной картины, если их не с чем будет сравнить. Поэтому обзор должен быть дополнен сравнением аналогичных показателей по предприятиям-конкурентам, среднеотраслевыми показателями, сравнительным анализом финансовых показателей отдельных структурных единиц, в сопоставлении с плановыми показателями. Сравнительный анализ финансовых показателей данного предприятия и среднеотраслевых показателей. В процессе этого анализа выявляется степень отклонения основных результатов финансовой деятельности данного предприятия от среднеотраслевых с целью оценки своей конкурентной позиции по финансовым результатам хозяйствования и выявления резервов дальнейшего повышения эффективности финансовой деятельности. Сравнительный анализ финансовых показателей данного предприятия и предприятий — конкурентов. В процессе этого анализа выявляются слабые стороны финансовой деятельности предприятия с целью разработки мероприятий по повышению его конкурентной позиции на конкретном региональном рынке. Сравнительный анализ финансовых показателей отдельных структурных единиц и подразделений данного предприятия. Такой анализ проводится с целью сравнительной оценки и поиска резервов повышения эффективности финансовой деятельности внутренних подразделений предприятия. Сравнительный анализ отчетных и плановых (нормативных) финансовых показателей. Такой анализ составляет основу организуемого на предприятии мониторинга текущей финансовой деятельности. В процессе этого анализа выявляется степень отклонения отчетных показателей от плановых (нормативных), определяются причины этих отклонений и вносятся рекомендации по корректировке отдельных направлений финансовой деятельности предприятия. IV. Анализ финансовых коэффициентов базируется на расчете соотношения различных абсолютных показателей финансовой деятельности предприятия между собой. В финансовом менеджменте наибольшее распространение получили следующие группы аналитических финансовых коэффициентов:

8.Оценка платежеспособности предприятия.

Финансовое состояние предприятия с позиций краткосрочной перспективы оценивается показателями ликвидности и платежеспособности, в наиболее общем виде характеризующими, может ли оно своевременно и в полном объеме произвести расчеты по краткосрочным обязательствам перед контрагентами. Иногда данные понятия отождествляются, но это не совсем верно. Под ликвидностью какого либо актива понимают способность его трансформироваться в денежные средства, а степень ликвидности определяется продолжительностью временного периода, в течение которого эта трансформация может быть осуществлена. Чем короче период, тем выше ликвидность данного вида активов. Платежеспособность означает наличие у предприятия денежных средств и их эквивалентов, достаточных для расчетов по кредиторской задолженности, требующей немедленного погашения. Показатель ликвидности и устойчивой платежеспособности баланса являются ограничивающим фактором эффективности. Следовательно, рост эффективности деятельности компании часто происходит при снижении общего уровня ликвидности и наоборот. Необходимо контролировать, сопоставлять и управлять значениями этих показателей, исходя из текущих условий и политики в развитии бизнеса. Для оценки ликвидности используются коэффициенты (см. табл.) В качестве базового можно использовать коэффициент общей ликвидности. Два других коэффициента используются в случае необходимости углубления анализа для отражения влияния отдельных статей текущих активов. При сопоставлении коэффициентов ликвидности, также можно сделать определенные выводы. Если динамика показателей ликвидности говорит о незначительном снижении общей ликвидности при резком падении коэффициента срочной ликвидности. Это свидетельствует о росте низколиквидных элементов (запасов) в структуре текущих активов. Все это говорит о росте рискованности деятельности компании с точки зрения невозврата долгов и снижения реального уровня платежеспособности. Кроме того, необходимо проанализировать степень ликвидности дебиторской задолженности и запасов, чтобы получить более реальную картину. Снижение значения ликвидности чаще всего говорит об общем ухудшении ситуации с обеспеченностью оборотными средствами и о необходимости серьезных мер по управлению ими. На коэффициент ликвидности оказывает воздействие величина собственных оборотных средств. Экономическая его трактовка такова: какая сумма оборотных средств останется в распоряжении предприятия после расчетов по краткосрочным обязательствам, т.е. в некотором смысле характеризует свободу маневра и финансовой устойчивости предприятия с позиции краткосрочной перспективы. Рассчитывается следующим образом: WC = E – LTA где, WC – собственный оборотный капитал (Working capital); Е – собственный капитал; LTA – внеоборотные активы.

Или WC = СА - CL где, WC – собственный оборотный капитал (Working capital); CA – оборотные активы; СL – краткосрочные пассивы.

Если предприятие функционирует в нормальном режиме, то расплачиваться по возникающим обязательствам необходимо за счет оборотных активов. Ситуация, когда для расчетов с кредиторами по текущим операциям необходима продажа основных средств, служит серьезным признаком банкротства. Увеличение собственных оборотных средств может говорить о росте ликвидности компании. Вместе с тем, рост величины собственных оборотных средств может вызываться увеличением объемов неликвидных запасов либо ростом просроченной дебиторской задолженности, что может негативно сказаться на оборачиваемости. Снижение величины собственных оборотных средств, помимо ухудшения ликвидности, может говорить о росте потребности в денежных средствах. Для определения причин изменения величины собственных оборотных средств необходимо провести углубленный анализ текущих активов и обязательств.

9. Финансовая устойчивость, методы и показатели ее оценки.

Одна из важнейших характеристик финансового состояния предприятия - стабильность его деятельности с позиции долгосрочной перспективы. Она связана, прежде всего с общей финансовой структурой предприятия, степенью зависимости от кредиторов и инвесторов. Финансовая устойчивость отражает уровень риска деятельности компании и зависимость от заемного капитала. В качестве оценочных коэффициентов используются (см. табл.). Рост доли собственных средств свидетельствует об увеличении финансовой устойчивости предприятия, однако использование заемных средств может способствовать повышению эффективности деятельности компании. По результатам расчетов финансовой устойчивости можно сделать выводы. об интенсивности использования заемных средств; о степени зависимости от краткосрочных обязательств, об уровне долговременной устойчивости компании без заемных средств. Для оценки эффективности использования собственных оборотных средств используют коэффициенты оборачиваемости. Показатель оборачиваемости активов отражает, сколько раз за период оборачивается капитал, вложенный в активы предприятия. Рост данного показателя говорит о повышении эффективности их использования. Еще одним параметром, оценивающим интенсивность использования активов, является показатель периода оборота в днях, рассчитываемый как отношение длительности выбранного периода к оборачиваемости активов за данный период.

ВСТАВИТЬ ФОРМУЛЫ ИЗ ФАЙЛА

Оборачиваемость чистых активов является обобщающим показателем, характеризующим интенсивность использования активов, показывает сложившийся инвестированный капитал. Оборачиваемость чистых активов = Объем продаж/ Чистые активы, %

Данный показатель характеризует объем продаж, который может быть сгенерирован данным количеством чистых активов. Он показывает, с одной стороны, насколько эффективно используются чистые активы, с другой - эффективность использования долгосрочного (постоянного) капитала. С одной стороны необходимо увеличивать оборачиваемость чистых активов, а для этого сокращать активы и увеличивать пассивы.

10. Показатель рентабельности собственного капитала: назначение и особенности расчета.

Рентабельность продаж является одним из важнейших показателей эффективности деятельности компании. Этот коэффициент показывает, какую сумму прибыли получает предприятие с каждого рубля проданной продукции. Иными словами, сколько остается у предприятия после покрытия себестоимости продукции. Показатель рентабельности продаж характеризует важнейший аспект деятельности компании - реализацию основной продукции, а также оценивает долю себестоимости в продажах. Коэффициенты см. табл.

Для анализа используют различные основания в числители формулы – это и чистая прибыль, прибыль от продаж, валовая прибыль. С одной стороны для предприятия наиболее важно узнать долю чистой прибыли в выручке, однако как показывает практика, чистая прибыль в практической деятельности предприятий редкость, и практичнее рассчитывать рентабельность исходя из валовой прибыли. В этом случае можно увидеть, а какова доля прибыли, если в расчет брать только себестоимость. Однако высокое значение показателя рентабельности продаж может иметь негативные последствия для предприятия из-за высоких налоговых выплат (сейчас все более активно муссируется введения налога на сверхдоходы) Значения рентабельности продаж для различных отраслей, масштабов производства и уровня технологии могут сильно различаться, поэтому более показательным будет динамика их изменений. Начинать интерпретацию данных предприятия лучше всего с комплексного показателя - рентабельности активов. Рентабельность активов показывает, насколько эффективно предприятие использует свои активы. Этот показатель будет рассмотрен более подробно далее.

Рентабельность чистых активов. Основной производственный показатель.

Рентабельность чистых активов = Чистая прибыль \ Чистые активы

Чистые активы - это балансовая стоимость имущества общества, уменьшенная на сумму его обязательств. Иными словами, речь идет о реальной стоимости имеющегося у общества имущества, которая определяется ежегодно за вычетом долгов. Показывает, насколько эффективно используется инвестированный капитал, какую он дает прибыль. Чем выше рентабельность чистых активов, тем под больший процент предприятие может приобретать кредиты, тем больше может обещать акционерам дивидендов. Согласно российскому законодательству, если величина чистых активов будет меньше величины уставного капитала, или даже отрицательной величиной, два года в подряд, то в соответствии с п. 4, статьи 35, ФЗ № 208-ФЗ от 26.12.1995 г. (в ред. от 27.02.2003 г.) «Об акционерных обществах»: «Если по окончании второго и каждого последующего финансового года в соответствии с годовым бухгалтерским балансом, предложенным для утверждения акционерам общества, или результатами аудиторской проверки стоимость чистых активов общества оказывается меньше его уставного капитала, общество обязано объявить об уменьшении своего уставного капитала до величины, не превышающей стоимости его чистых активов. Кроме того, п. 6 гласит: «Если в случаях, предусмотренных пунктами 4 и 5 настоящей статьи, общество в разумный срок не примет решение об уменьшении своего уставного капитала или о ликвидации, кредиторы вправе потребовать от общества досрочного прекращения или исполнения обязательств и возмещения им убытков. В этих случаях орган, осуществляющий государственную регистрацию юридических лиц, либо иные государственные органы или органы местного самоуправления, которым право на предъявление такого требования предоставлено федеральным законом, вправе предъявить в суд требование о ликвидации общества». Таким образом, налоговая инспекция, как регистрирующий орган, вправе обратиться в суд с требованием о ликвидации общества. Чистые активы

| №п/п | Наименование показателя | Код строки | | АКТИВЫ | | 1 | Нематериальные активы | 110 | | 2 | Основные средства | 120 | | 3 | Незавершенное строительство | 130 | | 4 | Доходные вложения в материальные ценности | 135 | | 5 | Долгосрочные и краткосрочные финансовые вложения – (собственные акции выкупленные у акционеров) | 140+250 | | 6 | Прочие Внеоборотные активы + отложенные налоговые активы | 145+150 | | 7 | Запасы | 210 | | 8 | НДС по приобретенным ценностям | 220 | | 9 | Дебиторская задолженность – задолженность учредителей по взносам в уставной капитал | 230+240 - (244) | | 10 | Денежные средства | 260 | | 11 | Прочие оборотные активы | 270 | | 12 | ИТОГО Активы |

| | ПАССИВЫ | | 13 | Долгосрочные обязательства по займам и кредитам | 510 | | 14 | Прочие долгосрочные обязательства + отложенные налоговые обязательства | 520+515 | | 15 | Краткосрочные обязательства по займам и кредитам | 610 | | 16 | Кредиторская задолженность | 620 | | 17 | Задолженность участникам по выплате доходов | 630 | | 18 | Резервы предстоящих расходов и платежей | 650 | | 19 | Прочие краткосрочные обязательства | 660 | | 20 | ИТОГО пассивы, исключаемые из стоимости активов |

| | 21 | Стоимость чистых активов (12-20) |

|

Рентабельность собственного капитала = Чистая прибыль \ Собственный капитал

Данный показатель является наиболее важным для акционеров компании. Он характеризует прибыль, которая приходится на собственный капитал. Этот коэффициент включает в себя такие важные параметры, как платежи по процентам за кредит и налог на прибыль.

11.Формула Дюпона и особенности ее использования.

Расчет единичных, случайным образом отобранных коэффициентов не дает законченной картины при финансовом анализе предприятия. Финансовый аналитик должен не только констатировать, что тот или иной коэффициент изменился, а установить причину, дать прогноз и возможные пути решения. Анализ необходимо проводить в связи со спецификой предприятия и используя совокупность взаимосвязанных показателей. Интегральный финансовый анализ позволяет получить наиболее углубленную (многофакторную) оценку условий формирования отдельных агрегированных финансовых показателей. Наибольшее распространение получила Дюпоновская система интегрального анализа эффективности использования активов предприятия. Эта система финансового анализа, разработанная фирмой «Дюпон» (США), предусматривает разложение показателя «коэффициент рентабельности активов» на ряд частных финансовых коэффициентов его формирования, взаимосвязанных в единой системе. Как уже было сказано выше, рентабельность активов - это комплексный показатель, позволяющий оценивать результаты основной деятельности предприятия. Он выражает отдачу, которая приходится на рубль активов компании. Рентабельность активов =

Модель Дюпона коэффициент рентабельности используемых активов предприятия представляет в виде произведения коэффициента рентабельности реализации продукции на коэффициент оборачиваемости (количество оборотов) активов:

Рентабельность активов = Рентабельность продаж * Оборачиваемость активов

где, Рентабельность продаж =  Оборачиваемость активов =

Откуда видно, что причины ухудшения рентабельности активов могут лежать как в снижении рентабельности продаж, так и в уменьшении оборачиваемости активов. Исследуя данное соотношение, для дальнейшего углубленного анализа можно определить степень влияния каждого из элементов. Рассматривая его динамику, можно определить момент ухудшения тенденции его изменения и проследить, какой из показателей, его составляющих, привел к такому изменению. Таким образом, можно дойти до исходных причин ухудшения ситуации и попытаться изменить ее к лучшему.

Иногда модель Дюпона используют в качестве трехфакторного анализа, позволяющего изучить причины, влияющие на изменение чистой прибыли на собственный капитал: ЧП СК =  = =  х х х х где ЧПСК –чистая рентабельность собственного капитала (процент или доли единицы); ЧП –чистая (нераспределенная) прибыль за расчетный период; СК – собственный капитал на последнюю отчетную дату; ВР – выручка от реализации продукции (без косвенных налогов); А — активы на последнюю отчетную дату.

Если в результате анализа бухгалтерской отчетности установлено, что чистая прибыль, приходящаяся на собственный капитал, уменьшилась, то выясняется, за счет какого фактора это произошло: снижения чистой прибыли на каждый рубль выручки от реализации; менее эффективного управления активами (замедления их оборачиваемости), что приводит к снижению выручки от реализации; изменения структуры авансированного капитала (финансового левериджа).

Пример. Данные за первый квартал отчетного года: чистая прибыль — 9 млн руб.; выручка от реализации — 60 млн. руб.; активы — 120 млн. руб.; собственный капитал — 30 млн руб. Данные за второй квартал отчетного года: чистая прибыль — 10 млн руб.; выручка от реализации — 65 млн. руб.; активы — 125 млн.руб.; собственный капитал — 30 млн руб. ЧП СК1 =  х х х х =30% =30% ЧП СК2 =  х х х х =33% =33%

1. В результате роста чистой прибыли получен прирост чистой рентабельности собственного капитала на 0,7% (30,7 - 30):  х х х х =30,7% =30,7% 2. В результате ускорения оборачиваемости активов достигнут прирост чистой рентабельности собственного капитала на 1% (31 - 30):  х х х х =31% =31% 3. В результате улучшения структуры капитала получен прирост чистой рентабельности собственного капитала на 1,3% (31,5 - 30,0):  х х х х =31,3% =31,3%

4. Сопряженное воздействие трех факторов равно: 0,7 + 1 + 1,3 = 3% (33 - 30).

Все коэффициенты взаимосвязаны. Как уже видно из вышеприведенной формуле, рентабельность зависит от коэффициента оборачиваемости, также увеличению рентабельности способствует снижение величины активов. Снижения величины активов можно добиться путем уменьшения оборотных средств, либо постоянных активов. Для этого нужно рассмотреть возможность продажи или списания неиспользуемого или неэффективно используемого оборудования, уменьшения непроизводственных активов, снижения запасов сырья и материалов, незавершенного производства, готовой продукции, уменьшения дебиторской задолженности. При управлении собственными оборотными средствами нужно также учитывать ограничения по ликвидности. Необходимо выбирать между уменьшением оборотных средств, положительно влияющим на рентабельность активов, и снижением общей ликвидности, которое может привести к невозможности расплатиться с кредиторами. В связи с этим важно использовать методики управления текущими активами и пассивами: контроль оборачиваемости текущих активов и обязательств, совершенствование кредитной политики, управление инкассацией дебиторской задолженности и погашением кредиторской задолженности

12. Требования к содержанию финансовой отчетности.

Требования к бухгалтерской отчетности определены в Законе N 129-ФЗ от 21.11.1996 «О бухгалтерском учете», ПБУ 4/99 «Бухгалтерская отчетность организаций», а также в методических рекомендациях о порядке формирования показателей бухгалтерской отчетности организации сформулированы основные требования к бухгалтерской отчетности, которая должна давать достоверное и полное представление об имущественном и финансовом положении организации, а также финансовых результатах ее деятельности. Сложности в аналитической работе: Нестабильность внешнего окружения компаний (налоговая система, законодательство). Российская система бухгалтерского учета отличается от международной, что затрудняет использование многих существующих эффективных диагностических методик. Проблемы, с которыми сталкиваются предприятия в процессе деятельности, отражаются и на аналитической работе. Большинство предприятий пытаются исказить или скрыть информацию о своей деятельности как от государственных органов, так: и от своих партнеров по бизнесу. Поэтому довольно часто бывает сложно найти исходные данные для анализа по внешним компаниям. Отсутствуют достоверные и сопоставимые аналитические данные за предыдущие периоды, а также по большинству отраслей и компаний. На предприятиях не хватает специалистов, способных грамотно и глубоко проанализировать финансовые результаты. Система бухгалтерского учета строится таким образом, чтобы получить необходимую информацию о деятельности компании для целей налогообложения. Руководству предприятия для успешной работы необходима информация для решения совершенно других, а порой и противоположных задач. Для того, чтобы их решать, необходимо использовать систему управленческого учета. Однако понимание этих различий у большинства руководителей отсутствует, что затрудняет поиск решения многих проблем.

Анализ дает возможность оценить: Финансовое положение компании Имущественное состояние предприятия Степень предпринимательского риска (возможность погашения обязательств перед третьими лицами) Достаточность капитала для текущей деятельности и долгосрочных инвестиций Потребность в дополнительных источниках финансирования Способность к наращиванию капитала Рациональность использования заемных средств Эффективность деятельности компании

Результаты анализа могут интересовать многих. Потенциальные собственники и кредиторы хотят быть уверены в выгодности инвестирования своих капиталов в компанию, поэтому использование методик анализа и управления финансами, а также показателей, привычных и понятных большинству инвесторов и деловых партнеров, является одним из необходимых условий для решения вопроса о возможном сотрудничестве. Партнеры, уже ведущие дела с предприятием (поставщики, кредиторы), также заинтересованы в получении аналитической информации о нем, чтобы определить для себя целесообразность дальнейшего сотрудничества, условия заключения контрактов, гарантии возврата кредитов и т.п. Для потенциальных партнеров весьма привлекательным является тот факт, что компания проводит политику открытости публикует свои финансовые и аналитические отчеты в средствах массовой информации, готова предоставить данные о результатах п планах работы. В развитых странах такое предоставление финансовой отчетности заинтересованным лицам является обычной практикой Существуют фирмы, специально занимающиеся сбором, обработкой, систематизацией и публикацией информации о результатах деятельности различных компаний «Dun & Bradstreet», «Robert Morris Associates». Большинство фирм стремятся попасть в их сборники и базы данных, поскольку это позволяет заявить о себе на рынке. Потенциальным инвесторам и партнерам эти данные позволяют оценить эффективность функционирования компании, рискованность вложения в нее капитала. Ведущие российские компании Сбербанк, РАО ЕС, нефтяные компании, также начали проводить подобную политику, публикуя свои финансовые отчеты и их анализ в периодической печати Это дополнительно подчеркивает их готовность к сотрудничеству, уверенность в своих силах и желание создать имидж надежной компании, что необходимо, хотя и недостаточно, для успешного ведения бизнеса. Принципы проведения анализа Оценка данных невозможна без их сравнения Недостоверные данные – неточные результаты Не смешивайте несовместимые данные Учитывайте взаимосвязи Делайте выводы. Принимайте решения Любое аналитическое исследование имеет цель подготовить информацию для принятия управленческого решения. Поэтому целесообразно на завершающей стадии работы предложить варианты управленческих решений и просчитать их возможные последствия.

13. Методы прогнозирования и диагностики банкротства.

Федеральный закон от 26.10.2002 N 127-ФЗ "О несостоятельности (банкротстве)" установил новые признаки банкротства организаций и индивидуальных предпринимателей, а именно: согласно п.2 ст.3 этого Федерального закона юридическое лицо считается неспособным удовлетворить требования кредиторов по денежным обязательствам и (или) исполнить обязанность по уплате обязательных платежей, если соответствующие обязательства и (или) обязанность не исполнены им в течение трех месяцев с даты, когда они должны были быть исполнены. Также если чистые активы имеют отрицательную величину в течении двух лет предприятие может быть признано банкротом. Достоверная оценка сложившейся в экономике организации ситуации возможна только с применением методов финансового анализа. Оценка финансового состояния - это признанный инструмент выявления неблагополучной ситуации в экономике организации. Она дает возможность не только констатировать улучшение или ухудшение положения организации, но и измерить вероятность ее банкротства. Для расчета показателей финансового состояния организации используются данные бухгалтерского баланса годовой бухгалтерской отчетности. Традиционно применяются следующие коэффициенты: коэффициенты ликвидности; обеспеченности собственными оборотными средствами; коэффициенты финансовой независимости;

Один из способов, когда значение каждого из коэффициентов оценивается в баллах в соответствии со следующей таблицей.

Таблица расчета коэффициентов для отнесения организаций к группам финансовой устойчивости

| Показатели | Группы | | 1 | 2 | 3 | 4 | 5 | | Кабс.

ликв. | К >= 0,5

20 баллов | 0,4 <= К < 0,5

16 баллов | 0,3 <= К < 0,4

12 баллов | 0,2 <= К < 0,3

8 баллов | К < 0,2

4 балла | | Ккрит.

оценки | К >= 1,5

18 баллов | 1,4 <= К < 1,5

15 баллов | 1,3 <= К < 1,4

12 баллов | 1,2 <= К < 1,3

7,5 баллов | К < 1,2

3 балла | | Ктл | К >= 2

16,5 баллов | 1,8 <- К < 2

13,5 баллов | 1,5 <= К < 1,8

9 баллов | 1,2 <= К < 1,5

4,5 балла | К < 1,2

1,5 балла | | Кобесп. | К >= 0,5

15 баллов | 0,4 <= К < 0,5

12 баллов | 0,3 <= К < 0,4

9 баллов | 0,2 <= К < 0,3

6 баллов | К < 0,2

3 балла | | Кнезав. | К >= 0,6

17 баллов | 0,56 <= К < 0,6

14,2 балла | 0,5 <= К < 0,56

9,4 балла | 0,44 <= К < 0,5

4,4 балла | К < 0,44

1 балл | | Кнезав.

зап. | К >= 1

13,5 баллов | 0,9 <= К < 1

11 баллов | 0,8 <= К < 0,9

8,5 баллов | 0,65 <= К < 0,8

4,8 балла | К < 0,65

1 балл | | Значения

границ

группы,

в баллах | 100 - 81,8 | 81,7 - 60 | 59,9 - 35,3 | 35,2 - 13,6 | 13,5 и

менее |

Общая сумма баллов является основанием для отнесения организации к одной из пяти групп финансовой устойчивости: 1 класс - организации с хорошим запасом финансовой устойчивости, гарантирующим возвратность заемных средств; 2 класс - организации, имеющие невысокий уровень риска невозврата задолженности кредиторам; 3 класс - организации с высоким уровнем риска банкротства, характеризующимся невосприимчивостью к профилактическим мерам финансового оздоровления; 4 класс - наличие ярко выраженных признаков банкротства; 5 класс - фактический банкрот.