Потребление, сбережение и инвестиции

Темпы экономического роста государства определяются величиной реального валового внутреннего продукта (ВВП).

На рис. 1 показано, как изменялся ВВП России с 1989 по 2010г. Хорошо видно, что после кризиса 1989г. экономика претерпела резкое сжатие – в 1993-94 гг. падение составило 22%. В кризис 2008-09 гг. также имело место сокращение ВВП.

Рис. 1. Изменение ВВП России, %

В системе национальных счетов (СНС) элементами ВВП по конечному использованию являются:

ВВП = С +

I

+

G

+

Xn

,

где: C – личные потребительские расходы домашних хозяйств, включающие текущее потребление всех товаров и услуг, и потребление товаров и услуг длительного пользования;

I–валовые внутренние инвестиции предпринимательского сектора (валовое накопление);

G – правительственные закупки, например, на строительство и содержание армии, образовательных учреждений и т. д. (без государственных трансфертов);

Xn

–чистый экспорт товаров и услуг за рубеж, рассчитываемый как разница между экспортом и импортом.

Структура ВВП по этим элементам определяет уровень развития экономики государства. Так в экономически развитых странах величина личных потребительских расходов (С) составляет 60-70% и, в конечном счете, формирует внутренний спрос.

Потребительские расходы (С)

– это расходы домохозяйств на покупку товаров и услуг. Они составляют от 2/3 до 3/4 совокупных расходов и включают:

- расходы на текущее потребление

, т.е. на покупку товаров краткосрочного пользования (к таковым относятся товары, служащие менее одного года, но следует, однако заметить, что вся одежда, независимо от срока ее действительного использования – 1 день или 5 лет – относится к текущему потреблению);

- расходы на товары длительного пользования

, т.е. товары, служащие более одного года (к ним относятся мебель, бытовая техника, автомобили, яхты, личные самолеты и др., при этом исключение составляют расходы на покупку жилья

, которые считаются не потребительскими, а

инвестиционными

расходами домохозяйств);

- расходы на услуги

(современную жизнь невозможно представить себе без наличия большого спектра услуг, причем доля расходов на услуги в общей сумме потребительских расходов постоянно возрастает).

Инвестиции (I)

, как элемент ВВП, представляют собой капитальные вложения предпринимательского сектора экономики:

- в основной капитал

(машины, оборудование, станки, промышленное строительство и пр.);

- в непроизводственные активы

(земля, недра и др. природные ресурсы, патенты, лицензии и пр.);

- в изменение запасов материальных оборотных средств

;

- инвестиции в жилищное строительство

,

т.е. расходы домохозяйств на покупку жилья.

Видно, что с точки зрения объекта инвестирования (во что вкладываются средства

) это реальные

(капиталообразующие) инвестиции

– вложение капитала в создание активов, связанных с осуществлением операционной деятельности и решением социально-экономических проблем хозяйствующего субъекта. Реальные инвестиции способствуют увеличению производственного потенциала предприятия.

Кроме того, в ВВП учитываются валовые

инвестиции (Ig), которые включают:

· амортизацию

(восстановительные инвестиции) (А) – затраты на восстановление изношенного в процессе производства капитала;· чистые инвестиции

(In) – это дополнительные инвестиции, увеличивающие размеры капитала фирм. Значение чистых инвестиций состоит в том, что они являются основой расширения производства

, роста объема выпуска: -ели в экономике есть чистые инвестиции (I net

> 0), т.е. валовые инвестиции превышают амортизацию (I gross

> A), это означает, что в каждом следующем году реальный объем производства будет выше, чем в предыдущем, экономика «растущая».

-если валовые инвестиции равны амортизации (I gross

= A), т.е. Inet

= 0, то это ситуация так называемого «нулевого» роста

, когда в экономике в каждом следующем году производится столько же, сколько в предыдущем. -если же чистые инвестиции отрицательны (I net

< 0), то в экономике не обеспечивается даже возмещение износа капитала (Igross

< A). Это «падающая»,

«стагнирующая»

экономика, то есть экономика, находящаяся в состоянии глубокого кризиса.Инвестиции как экономическая категория, выполняют ряд важных функций

.

На макроуровне

они являются основой для осуществления политики расширенного воспроизводства, ускорения НТП, улучшения качества и обеспечения конкурентоспособности отечественной продукции, структурной перестройки экономики и сбалансированного развития всех ее отраслей, создания сырьевой базы промышленности, развития социальной сферы, решения проблем обороноспособности и безопасности страны, безработицы, охраны окружающей среды и т.д.

На микроуровне

инвестиции необходимы для обеспечения нормального функционирования предприятия, стабильного финансового состояния и максимизации прибыли хозяйствующего субъекта, что невозможно без улучшения качества продукции и услуг, обновления основных фондов, приобретения ценных бумаг и вложения средств в активы других предприятий и т.д.

В табл. 1 показана динамика структуры ВВП России по расходам с 1998 по 2003 гг.

Таблица 1.

Структура использования ВВП России в 1998–2003 гг.

| Показатели

|

2003г.

|

2004г.

|

2005г.

|

2006г.

|

2007г.

|

2008г.

|

| ВВП

|

100 |

100 |

100 |

100 |

100 |

100 |

| Расходы на конечное потребление: |

77,8 |

68,0 |

61,3 |

65,1 |

69,2 |

67,8 |

| - домашних хозяйств |

56,8 |

52,2 |

45,2 |

47,7 |

50,4 |

49,7 |

| - государственных учреждений |

19,1 |

14,6 |

14,9 |

16,2 |

17,6 |

16,9 |

| - прочие |

1,9 |

1,2 |

1,2 |

1,2 |

1,2 |

1,2 |

| Валовое накопление: |

15,4 |

15,0 |

18,6 |

22,1 |

20,3 |

20,8 |

| - валовое накопление основного капитала |

16,5 |

14,5 |

16,9 |

18,7 |

18,0 |

18,4 |

| Чистый экспорт |

6,8 |

17,0 |

20,1 |

12,8 |

10,5 |

11,4 |

Не смотря на то, что в структуре ВВП доля валового накопления (инвестиций), в т.ч. основного капитала, повышается, темпы его роста, как видно из табл. 2, невысоки.

Таблица 2.

Инвестиции за счет всех источников в экономику России

| 2003г.

|

2004г.

|

2005г.

|

2006г.

|

2007г.

|

2008г.

|

Валовой внутренний продукт (млрд. руб.)

Темп роста (% к предыдущему году)

Инвестиции в основной капитал за счет всех источников (млрд. руб.)

Темп роста (% предыдущему году)

|

13342,2

107,3

2186,0

112,5

|

16751,5

107,2

2730,0

110,9

|

21000

105,9

3426,0

109,8

|

24380

105,8

4305,0

111,1

|

27840

105,9

5304,0

110,4

|

31300

106,0

6336,0

109,9

|

Проблема повышения эффективности российской экономики неразрывно связана с эффективным вложением капитала с целью его преумножения, т.е. с инвестированием.

В связи с этим возникает вопрос об источнике инвестиций (помимо собственных средств предприятий в виде амортизации и чистой прибыли). Таким источником являются «сбережения».

В макроэкономике для упрощения модели сбережения связываются лишь с доходами «семейных, домашних хозяйств». В то же время, еще Дж.М.Кейнс

определял сбережения

как «превышение дохода над потреблением

», отмечая, что «помимо сбережений, накапливаемых отдельными лицами, значительная часть доходов, составляющих, вероятно, от 1/3 до 2/3 всего накопления в современных промышленно-развитых странах, таких как Великобритания или Соединенные Штаты, сберегается центральными правительствами и местными органами власти, коммерческими корпорациями и прочими учреждениями и организациями

» (Кейнс Дж. Общая теория занятости, процента и денег.).

Следовательно, сбережения – это превышение дохода над потреблением

. Они складываются из:

- сбережений личных доходов населения;

- нераспределенной прибыли предприятий;

- средств государственного бюджета.

Рассмотрим, как изменялась склонность к потреблению и сбережению домашних хозяйств в зависимости от изменения потребительского дохода, как основного источника потребления и сбережения (табл. 3).

Видно, что под влиянием кризиса произошла смена структуры расходов населения в сторону активизации сберегательного поведения и относительного уменьшения текущего потребления. Так, объем номинальных

денежных доходов населения в 2009 г. вырос на 12,7% по сравнению с 2008 г., а объем расходов на покупку товаров и услуг лишь на 5,0%. Соответственно, доля конечного потребления в доходах снизилась с 74% в 2008 г. до 69% в 2009 г.

Таблица 3.

Структура использования доходов населения, в % к денежным доходам

| 2004 |

2005 |

2006 |

2007 |

2008 |

2009 |

| Потребительские расходы |

69,9 |

69,6 |

69,0 |

69,6 |

74,1 |

69,1 |

| Обязательные платежи и взносы |

9,1 |

10,1 |

10,5 |

11,7 |

12,3 |

10,8 |

| Сбережения (располагаемые доходы «минус» потребительские расходы) |

21,0 |

20,4 |

20,5 |

18,7 |

13,6 |

20,2 |

| в том числе: |

| «Наблюдаемые» сбережения |

8,1 |

9,2 |

9,4 |

9,1 |

5,3 |

6,1 |

| Приток вкладов в банки (все валюты) |

4,5 |

5,6 |

6,5 |

6,7 |

2,2 |

5,6 |

| Сбережения в наличных деньгах (рубли и иностранная валюта) |

3,6 |

3,6 |

2,9 |

2,4 |

3,1 |

0,5 |

| Сальдо по кредитам («-» – чистое привлечение, «+» – чистое погашение) |

-2,7 |

-3,7 |

-4,9 |

-5,2 |

-3,8 |

1,6 |

| Прочие сбережения (ценные бумаги, недвижимость и др.) |

15,5 |

14,9 |

16,0 |

14,8 |

12,1 |

12,5 |

Серьезные изменения претерпела структура сбережений.

«Наблюдаемые» сбережения (это суммарные сбережения в наличных деньгах и российских банках) упали. Выросли притоки вкладов в банки, в то время как сократилась доля сбережений в наличных деньгах. С началом кризиса отношение населения к жизни в долг заметно скорректировалось. Задолженность по банковским кредитам постоянно сокращается с ноября 2008 г. В результате, чистые погашения долгов перед банками составили в 2009 г. 461 млрд. руб. или 1,6% от совокупных денежных доходов. То есть в этом году банки впервые получали средства населения по двум каналам: чистый приток средств на депозиты и чистое погашение кредитов.

Рассмотрим ключевые показатели сбережений в семьях Россиян.

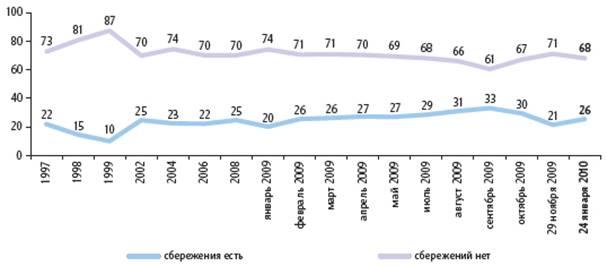

Согласно результатам январского опроса Фонда

общественного мнения

, в начале 2010 года сбережения имеются лишь у 26% россиян

. Что показательно, меньше чем в январе 2009-го накоплений у граждан было лишь в 1998-1999 гг., т.е. кризис 2009-го немногим лучше отразился на наличии личных сбережений у населения РФ. При этом наиболее благополучная отметка о наличии сбережений с 1997 по конец 2009-го оказалась в минувшем сентябре – 33%.

Рисунок 1. Динамика наличия сбережений у россиян, 1997-2009 гг.

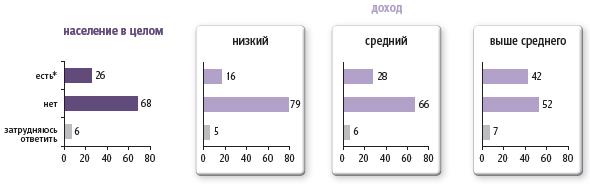

Чем выше доход респондента, тем больше возможность делать сбережения, что вполне логично. Так среди граждан с низким доходом накопительством занимаются 16% респондентов, средним – 28%, у людей с доходами выше среднего – 42% положительных ответов о наличии сбережений.

Рисунок 2. Наличие сбережений у россиян в зависимости от дохода

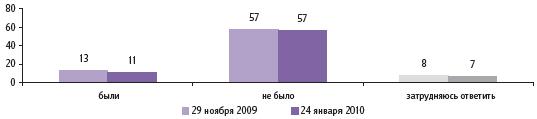

Минувший кризисный год, несомненно, внёс коррективы в накопительные планы граждан РФ – кто-то потерял сбережения с банкротством банка, кто-то остался без работы и был вынужден ими пользоваться в отсутствие прочих доходов, кто-то вкладывал дополнительные средства для того чтобы удержаться на плаву. Впрочем, показатель 68% не имеющих сбережений граждан по показателям января 2010 года становится гораздо понятней, если знать, что год назад не имевших сбережений граждан насчитывалось 57%. Доля действительно потерявших свои сбережения составляет 11-13% по данным ноября 2009-января 2010 г.

Рисунок 3. Наличие сбережений у граждан РФ год назад

При этом чуть менее половины (45%) не имеющих сбережений граждан утверждают, что и через год накоплений у них не появится. И лишь 9% планируют примкнуть в тем, кто делает сбережения.

Из тех 26% граждан РФ, что сообщили о наличии сбережений по итогам января 2010 года, 7% умудрились преумножить свой капитал несмотря на кризис. У стольких же сбережения уменьшились, об их сохранности на том же уровне сообщили 11% респондентов.

Рисунок 4. Изменение сбережений у россиян за последний год

Что показательно, за пару месяцев доля тех, чьи сбережения увеличились, выросла на четверть, и на 10% выросла часть тех, чьи накопления не изменились. Доля утративших часть своих накоплений не изменилась.

Если рассматривать эти данные по группам населения, имеющим разный уровень дохода, то увеличение накопленных сумм за минувший кризисный год было отмечено даже у 3% людей с низким доходом. У граждан со средним доходам это число равно 6%, высоким – 14%. При этом у каждого десятого гражданина с высоким доходом величина сбережений за год уменьшилась – у людей со средним доходом таковых 6%, низким – 5%.

Дальнейшее уменьшение сумм сбережений в 2010-м прогнозируют порядка 5% опрошенных, увеличение, либо сохранение на нынешнем уровне – по 6% респондентов. Больше других на рост сбережений надеются люди с доходом выше среднего (13%).

В целом, 2009 год, несмотря на сгущение красок в СМИ, не так сильно смог повлиять на сбережения граждан РФ, как это произошло в 1998-1999 гг. Каждый четвёртый россиянин имеет личные сбережения, причём некоторым кризис не помешал продолжать накопительство и рассчитывать преумножить свой капитал в дальнейшем.

Сбережения и инвестиции являются взаимосвязанными категориями:

сбережения являются потенциальными инвестициями, а инвестиции выступают как реализованные сбережения, направленные на получение экономического или социального эффекта.

Общий объем сбережений и соотношение его отдельных частей

обусловлено совокупностью экономических, социальных и политических условий, формирующих отношение общества к сбережению.

В масштабах всего общества (на макроуровне)

размеры сбережений определяются:

- эффективностью производства и уровнем производительности труда

, что определяет размер доходов хозяйствующих субъектов;

- уровнем инфляции

(боясь обесценивания денег, хозяйствующие субъекты превращают их в товарные запасы или в иностранную валюту);

- размером дефицита на товарных рынках

(значительная часть сбережений во времена советского периода носила вынужденный характер из-за невозможности «отоварить» свои денежные доходы, в результате чего сберегательная квота (доля сбережений в совокупном доходе) в СССР в 1990г. составляла 12%, что в два раза выше показателя США);

- гарантией безопасности сбережений

(например, замораживание средств на счетах в Сбербанке в 1992г. и их значительное обесценение в условиях инфляции; «финансовые пирамиды»);

- уровнем развития фондового рынка

(альтернативные финансовые инструменты – ценные бумаги – стали относительно надежными с осени 1995г. в связи с выпуском облигаций государственного сберегательного займа – ОГСЗ).

Чем благоприятнее экономические и социальные условия, чем выше степень безопасности вложений, чем более организован финансовый рынок, тем больше сбережений превращается в инвестиции.

|