| «Основы Экономической Теории»

Курсовая работа на тему: «БАНКОВСКАЯ СИСТЕМА И РЕГУЛИРОВАНИЕ РЫНКА»

СОДЕРЖАНИЕ

ВВЕДЕНИЕ 3

I. ИСТОРИЯ РАЗВИТИЯ БАНКОВСКОГО ДЕЛА 5

1.1 Современные представления о сущности банка…………………………6

1.2 Современная банковская система: сущность и структура…………………7

II.

БАНКИ И ИХ РОЛЬ В СТАНОВЛЕНИИ ЭКОНОМИКИ 11

2.1 Становление банковской системы в РК…………………………….........12

2.2 Двухуровневая банковская система в РК ……………………….............13

2.3 Анализ финансовой системы Казахстана………………………………..15

2.4 Банковский сектор РК: состояние и перспективы развития…………………………………………………………………………22

ЗАКЛЮЧЕНИЕ 25

СПИСОК ИСПОЛЬЗОВАННОЙ ЛИТЕРАТУРЫ 26

ВВЕДЕНИЕ

Данная тема выбрана мной в связи с тем, что банковская система - одна из важнейших и неотъемлемых структур рыночной экономики. Развитие банков, товарного производства и обращения шло параллельно и тесно переплеталось. При этом банки, проводя денежные расчеты, кредитуя хозяйство, выступая посредниками в перераспределении капиталов, существенно повышают общую эффективность производства, способствуют росту производительности общественного труда.

Современная банковская система - это важнейшая сфера национального хозяйства любого развитого государства. Её практическая роль определяется тем, что она управляет в государстве системой платежей и расчетов; большую часть своих коммерческих сделок осуществляет через вклады, инвестиции и кредитные операции; наряду с другими финансовыми посредниками банки направляют сбережения населения к фирмам и производственным структурам. Коммерческие банки, действуя в соответствии с денежно-кредитной политикой государства, регулируют движение денежных потоков, влияя на скорость их оборота, эмиссию, общую массу, включая количество наличных денег, находящихся в обращении. Стабилизация же роста денежной массы - это залог снижения темпов инфляции, обеспечение постоянства уровня цен, при достижении которого рыночные отношения воздействуют на экономику народного хозяйства самым эффективным образом.

Современная банковская система - это сфера многообразных услуг своим клиентам - от традиционных депозитно-ссудных и расчетно-кассовых операций, определяющих основу банковского дела, до новейших форм денежно-кредитных и финансовых инструментов, используемых банковскими структурами (лизинг, факторинг, траст и так далее).

Сегодня, в условиях развитых товарных и финансовых рынков, структура банковской системы резко усложняется. Появляются новые виды финансовых учреждений, новые кредитные учреждения, инструменты и методы обслуживания клиентуры.

Казахстан признан страной с рыночной экономикой как Европейским Союзом, так и США. В этих политических и экономических успехах большая заслуга принадлежит и банковскому сектору страны. И, как справедливо заметил президент Нурсултан Назарбаев в своем Послании Президента страны народу Казахстана "Казахстан-2030: процветание, безопасность и улучшение благосостояния всех граждан" от 10 октября 1997 года: "Казахская народная пословица гласит: "К быстро идущему пыль не пристает". Поэтому время нас рассудит, а дорогу осилит идущий".

Вопросы развития банковской системы, ее устойчивости и ее роль в развитии конкурентоспособной экономики подтверждается и тем вниманием, которое уделяется данному вопросу Президентом Республики Казахстан Н.А.Назарбаев, который в Послании от 1 февраля 2007 года "Новый Казахстан в новом мире", высказал свое беспокойство той ситуацией, которая сложилась в банковской сфере, и рекомендует "разрушить "скрытые" монополии, существующие в банковской сфере" ….

I. ИСТОРИЯ РАЗВИТИЯ БАНКОВСКОГО ДЕЛА

Термин “банк” происходит от итальянского слова “банко”, что означает лавка, скамья или конторка, за которой менялы оказывали свои услуги.[1]

С древнейших времен потребности общественной жизни заставляли людей заниматься посреднической деятельностью во взаимных платежах, связанных с обращением монет, различных по весу и содержанию драгоценных металлов.

Во многих источниках, дошедших до нас, можно встретить данные о вавилонских банкирах, принимавших процентные вклады и выдававших ссуды под письменные обязательства и под залог различных ценностей. Историки отмечали, что в 8 в. до н. э. Вавилонский банк принимал вклады, платил по ним проценты, выдавал ссуды и даже выпускал банковские билеты. Выделялась деятельность банкирского дома Игиби, игравшего роль вавилонского “Ротшильда”. Операции дома Игиби были весьма разнообразны : им производились на комиссионных началах покупки, продажи и платежи за счет клиентов, принимались денежные вклады, клиентам предоставлялся кредит, за что кредитор получал вместо процентов право на плоды урожая с полей должника, выдавались ссуды под расписку и под залог. Банкир также выступал в качестве поручителя по сделкам. Вавилонскому предку современных банкиров не чуждо было участие в товарищеских торговых предприятиях в качестве финансирующего вкладчика.

Наконец, есть указание еще на одну функцию, исполнявшуюся банкиром Игиби - роль советчика и доверенного лица при составлении разного рода актов и сделок. Кроме того, в Вавилоне зародились ростовщичество и меняльное дело.

Наряду с частными банкирами крупные денежные операции вели и храмы. В основном они занимались хранением запасных фондов и сокровищ, а также давали городам долгосрочные ссуды под небольшие по тому времени проценты. Есть сведения о городском займе, реализованном Делосским храмом на пять лет из расчета 10% годовых.

Во времена античности, когда преобладало натуральное хозяйство, наиболее характерными были натуральные займы, например, в Греции под аренду земли.

Банковское дело в древнем Египте находилось в ведении государства. По сохранившимся сведениям, древнеегипетские банки, кроме фискальной функции, осуществляли следующие операции : покупку, продажу и размен монеты, выдачу ссуд, ипотечные и ломбардные операции, учет обязательств до наступления срока, прием вкладов. В папирусах содержится информация о деятельности египетских банкиров в качестве советников по составлению актов, управлению клиентскими имениями, переводам.

В античный Рим банковское дело было “завезено” из Греции. Как и в Афинах, римские банкиры также имели свои заведения на форуме.

В Англии, ставшей в 17 в. самой передовой индустриальной страной, первыми банкирами были, как правило, золотых дел мастера. Вскоре после того, как началось использование в сделках золота, стало очевидным, что как покупателям, так и торговцам неудобно и небезопасно каждый раз при заключении сделок перевозить, взвешивать и проверять на чистоту золото. Поэтому вошло в правило отдавать золото на хранение золотых дел мастерам, которые имели подвалы или специальные кладовые и могли за плату предоставить их. Получив золотой вклад, золотых дел мастер выдавал вкладчику квитанцию. Вскоре товары стали обмениваться на квитанции золотых дел мастеров. Квитанции, таким образом, превратились в раннюю форму бумажных денег.

Бумажные деньги ( квитанции ), находившиеся в обращении, полностью обеспечивались золотом. Видя готовность людей принимать квитанции в качестве бумажных денег, золотых дел мастера начали осознавать, что хранимое ими золото редко востребуется, поэтому количество еженедельно и ежемесячно вкладываемого золота превышало количество изымаемого. Затем какому-то сообразительному золотых дел мастеру пришла в голову идея, что выпуск бумажных денег может превышать количество имеющегося золота. Он стал направлять эти избыточные бумажные деньги в обращение, давая под процент ссуды торговцам, производителям и потребителям. Так зародилась банковская система частичных резервов. Если, например, золотых дел мастер давал в ссуду сумму, равную количеству находящегося на хранении золота, то общая стоимость денег вдвое превышала стоимость золота и резервы составляли 50% стоимости выпущенных бумажных денег.

1.1 Современные представления о сущности банка

Деятельность банковских учреждений так многообразна, что их действительная сущность оказывается неопределенной. В современном обществе банки занимаются самыми разнообразными видами операций. Они не только организуют денежный оборот и кредитные отношения. Через них осуществляется финансирование народного хозяйства, страховые операции, купля-продажа ценных бумаг, а в некоторых случаях посреднические сделки и управление имуществом. Кредитные учреждения осуществляют консультирование, участвуют в обсуждении народнохозяйственных программ, ведут статистику, имеют свои подсобные предприятия. Словом, создается впечатление не о специфике, а о многоликой сути банка. В разряд его деятельности подключаются такие ее виды, которые могут выполнять и другие учреждения.

К раскрытию сути банка можно подойти с двух сторон: с юридической и экономической. В первом случае исходное значение приобретает понятие “банковские операции”. В их перечень включаются такие, которые в соответствии с законодательством относятся исключительно к банковской деятельности. Сюда относят: операции по приему денег во вклады, предоставлению различных видов кредита, покупке векселей и чеков, комиссионные операции с ценными бумагами, операции с ценностями, приобретение обязательств по ссудам до наступления срока платежа, проведение безналичных платежей и расчетное обслуживание.

При всей важности юридического аспекта проблема сущности банка, однако, остается открытой. Вскрытие сущности - это не только соотнесение деятельности банка с законом. Не юридический закон определяет сущность банка как такового, не операции, ему дозволенные, а экономическая сторона дела, природа банка, дающая ему законодательное право осуществлять соответствующие сделки. Не случайно в закон попадают такие операции, которые выполняют другие учреждения. Сомнительно поэтому, что чисто банковскими считаются такие из них, как операции инвестиционных обществ, приобретение обязательств по поручительствам и гарантиям, консультационные и другие услуги.

Банк - это автономное, независимое, коммерческое предприятие. В этом главное в понимании его сущности. Конечно, банк - это не завод, не фабрика, но у него, как у любого предприятия, есть свой продукт. Продуктом банка является прежде всего формирование платежных средств (денежной массы), а также разнообразные услуги в виде предоставления кредитов, гарантий, поручительств, консультаций, управления имуществом. Деятельность банка носит производительный характер.

В условиях рынка банки являются ключевым звеном, питающим народное хозяйство дополнительными денежными ресурсами. Современные банки не только торгуют деньгами, одновременно они являются аналитиками рынка. По своему местоположению банки оказываются ближе всего к бизнесу, его потребностям, меняющейся конъюнктуре. Таким образом, рынок неизбежно выдвигает банк в число основополагающих, ключевых элементов экономического регулирования.

1.2 Современная банковская система: сущность и структура

Банк - финансовое предприятие, которое сосредотачивает временно свободные денежные средства (вклады), предоставляет их во временное пользование в виде кредитов (займов, ссуд), посредничает во взаимных платежах и расчетах между предприятиями, учреждениями или отдельными лицами, регулирует денежное обращение в стране, включая выпуск (эмиссию) новых денег

Банковская система - совокупность различных видов национальных банков и кредитных учреждений, действующих в рамках общего денежно-кредитного механизма. Включает Центральный банк, сеть коммерческих банков и других кредитно-расчетных центров. Центральный банк проводит государственную эмиссионную и валютную политику, является ядром резервной системы. Коммерческие банки осуществляют все виды банковских операций.

В странах с развитой рыночной экономикой сложились двухуровневые банковские системы. Верхний уровень системы представлен центральным (эмиссионным) банком. На нижнем уровне действуют коммерческие банки, подразделяющиеся на универсальные и специализированные банки (инвестиционные банки, сберегательные банки, ипотечные банки, банки потребительского кредита, отраслевые банки, внутрипроизводственные банки), и небанковские кредитно-финансовые институты (инвестиционные компании, инвестиционные фонды, страховые компании, пенсионные фонды, ломбарды, трастовые компании и др.) [2]

Центральный банк участвует в управлении государственным долгом и осуществляет кассово-расчетное обслуживание бюджета государства.

Коммерческие банки - основное звено кредитной системы. Они выполняют практически все виды банковских операций. Исторически сложившимися функциями коммерческих банков являются прием вкладов на текущие счета, краткосрочное кредитование промышленных и торговых предприятий, осуществление расчетов между ними. В современных условиях коммерческим банкам удалось существенно расширить прием срочных и сберегательных вкладов, средне- и долгосрочное кредитование, создать систему кредитования населения (потребительского кредита).

Ипотечные банки - учреждения, предоставляющие долгосрочный кредит под залог недвижимости (земли, зданий, сооружений). Пассивные операции этих банков состоят в выпуске ипотечных облигаций.

Ипотечный кредит - это долгосрочная ссуда, выдаваемая ипотечными, коммерческими банками, страховыми и строительными обществами и другими финансово-кредитными учреждениями под залог земли и строений производственного и жилого назначения. Ипотечный кредит применяется главным образом в сельском хозяйстве, а также в жилищном и других видах строительства. В результате увеличивается размер производительно используемого капитала.

Коммерческими банками, фирмами - поставщиками оборудования, финансовыми компаниями предоставляются кредиты промышленно-торговым корпорациям под залог машин и оборудования.[3]

В этом случае сумма ипотечного кредита ниже рыночной стоимости закладываемого оборудования и других активов корпораций. Кроме того, размеры ипотечного кредита уменьшаются в зависимости от степени износа закладываемого оборудования.

Процентные ставки по ипотечному кредиту определяются спросом и предложением и дифференцируются в зависимости от финансового положения заемщика.

Ипотечный кредит широко распространен в странах с рыночной экономикой. Ссуды выделяются на жилищное и производственное строительство под высокий процент (10-20%).

Банки потребительского кредита - тип банков, которые функционируют в основном, за счет кредитов, полученных в коммерческих банках, и выдачи краткосрочных и среднесрочных ссуд на приобретение дорогостоящих товаров длительного пользования и т.д.

Главную роль в банковском деле играют банковские группы, в составе которых выделяются головная компания (крупный банк - холдинг), филиалы (дочерние общества), а также представительства, агентства, отделения.

Банковский холдинг представляет собой держательскую (холдинговую) компанию, владеющую пакетами акций и иных ценных бумаг других компаний и осуществляющую операции с этими ценными бумагами. Помимо чистых холдингов, занимающихся только указанными операциями , существуют смешанные холдинги, которые, кроме того, ведут предпринимательскую деятельность в различных сферах экономики. Холдинг, обычно, выступает в качестве собственника контрольного пакета акций, что позволяет ему оказывать решающее влияние на функционирование подконтрольных компаний. Как правило, холдинги могут иметь различные правовые формы: обществ с ограниченной ответственностью, товариществ, компаний, акционерных обществ. Наиболее распространены холдинги, организованные как акционерные общества (в том числе и с участием государства).

Банки по характеру собственности делятся на: частные, кооперативные, муниципальные (коммунальные); государственные, смешанные; созданные с участием государства.[4]

В банковском деле, как и в промышленности, свободная конкуренция неизбежно вызывает концентрацию. Одни банки поглощаются более могущественными конкурентами, другие, формально сохраняя самостоятельность, фактически попадают под власть более сильных конкурентов. Происходит слияние, “сплетение” банков. Число банков сокращается, но вместе с тем увеличиваются их размеры, возрастает объем операций. В каждой стране выделяются немногие крупнейшие банки, на счетах которых собираются огромные суммы свободных средств, ищущих прибыльного применения.

Конкуренция наблюдается как между отдельными банками, так и между крупнейшими союзами банковского капитала. У последних все более усиливается стремление к монополистическому соглашению, к объединению банков. Крупные финансовые операции - размещение государственных займов, организация крупных акционерных обществ - все чаще осуществляются не каким-либо отдельным банком, а при помощи соглашения между несколькими ведущими банками.

Существуют несколько форм банковских объединений.

Банковские картели - это соглашения, ограничивающие самостоятельность отдельных банков и свободную конкуренцию между ними путем согласования и установления единообразных процентных ставок, проведения одинаковой дивидендной политики и т.п.

Банковские синдикаты, или консорциумы - соглашения между несколькими банками для совместного проведения крупных финансовых операций.

Банковские тресты - это объединения, возникающие путем полного слияния нескольких банков, причем происходит объединение капиталов этих банков и осуществляется единое управление ими.

Банковские концерны - это объединение многих банков, формально сохраняющих самостоятельность , но находящихся под финансовым контролем одного крупного банка, скупившего контрольные пакеты и

II.

БАНКИ И ИХ РОЛЬ В СТАНОВЛЕНИИ ЭКОНОМИКИ

В Казахстане развита система рыночных отношений и банк становится если не главной, то одной из важнейших структур. Если раньше банковское дело в Казахстане находилось на довольно низком уровне, как развития, так и по уделяемому вниманию в учебных заведениях, то сейчас это одна из наук, развивающихся наиболее быстрыми темпами.

Понятие «система» широко используется современной наукой. Термином «система» охотно оперируют не только ученые, философы, но и деятели культуры и искусства, организаторы производства и работы банков.

Банки являются главными финансовыми посредниками в рыночной экономике. В процессе своей деятельности они создают новые требования и обязательства, которые становятся товаром на денежном рынке. Так, принимая вклады клиентов, банк создает новое обязательство — депозит, а выдавая ссуду — новые требования к заемщику. Этот процесс создания новых обязательств и новых требований составляет основу финансового посредничества. Движение, перемещение, переливы финансовых ресурсов от кредитора к заемщикам и связанная с ними деятельность финансовых институтов называется финансовым посредничеством.

В процессе управления экономикой банки используют главным образом экономические методы управления, которые выражают экономические отношения, а экономические отношения каждого данного общества проявляются прежде всего как интересы, а экономические интересы являются целью производства, его движущим фактором. Исходя, из этого управление с помощью экономических методов состоит в воздействии на экономические интересы. Из такого понимания интересов следует, что воздействие на них можно оказывать посредством удовлетворения потребностей. Банки через экономические методы управления, например кредитование, удовлетворяют потребности различных звеньев экономики в заемных средствах разными кредитами или через осуществление безналичных расчетов удовлетворяют потребности экономики в бесперебойном ее функционировании, обеспечивают бесперебойное движение общественного продукта.

Поскольку банки являются органами экономического управления, то их ответственность перед своими клиентами носит экономический характер. Экономическая ответственность банков связана прежде всего с результатами хозяйственной и финансовой деятельности обслуживаемых ими хозяйственных органов независимо от форм собственности, ведомственной принадлежности, т.е. своих акционеров. Вокруг банков группируются фирмы и компании, зависимые от них или сами определяющие деятельность тех или иных банков. Последние проводят ту кредитную политику, которая при прочих равных условиях обеспечивает прибыль, организуют операции наиболее выгодно для себя и своих клиентов.

2.1Становление банковской системы в РК

В результате реорганизации государственных отраслевых банков и наделением республиканских отделений Госбанка СССР функциями центральных банков суверенных государств, а также создания первых коммерческих банков в 1991 году в республике была сформирована двухуровневая банковская система. Первый уровень новой банковской системы представлен Национальным банком РК и его филиалами в областных центрах республики. Второй уровень банковской системы представлен банками, созданными как на основе ранее существовавших специализированных банков, так и вновь организованных по инициативе физических и юридических лиц.

Начало 90-х годов прошлого столетия в Республике Казахстан характеризовалось бурным ростом численности различных финансовых организаций: коммерческих банков и организаций, осуществляющих отдельные виды банковских операций. В частности, тогда только коммерческих банков насчитывалось более 200. Впоследствии, многие, из которых оказались финансово несостоятельными

Табличный материал наглядно показывает динамику сокращения общего количества банков второго уровня в республике, так если в 1993 году количество банков составляло 204 единицы, то 2002 году их количество сократилось до 38 единиц.

Наблюдаемая тенденция напрямую связана с проводимой Национальным Банком Казахстана политикой последовательного ужесточения требований к банкам второго уровня, и как следствие улучшение их финансовой устойчивости и надежности. Одновременно с уменьшением общего количества банков второго уровня отмечается увеличение числа организаций, осуществляющих отдельные виды банковских операций, так если в 1993 году их количество составляло всего 5 единиц, то 2002 году их общее число выросло до 117 единиц.

К моменту введения тенге в ноябре 1993 года банковская система Казахстана претерпела существенную реформу: функционировала двухуровневая банковская система, все специализированные банки были преобразованы в акционерные банки, а центральный банк был наделен рядом функций центрального банка. Все это в значительной мере облегчило переход к собственной национальной валюте и проведению Казахстаном собственной денежно-кредитной политики.

На дальнейшее укрепление банковской системы была направлена Программа перехода банков второго уровня на международные стандарты финансовой отчетности, которая была принята в декабре 1996 года.

2.2Двухуровневая банковская система в РК

ЗАКОН РЕСПУБЛИКИ КАЗАХСТАН

от 30 марта 1995 года N2155

О Национальном Банке Республики Казахстан

(по состоянию на 11 июля 2009 года)

Глава 1.

ОБЩИЕ ПОЛОЖЕНИЯ

Статья 1. Банковская система Республики Казахстан

Республика Казахстан имеет двухуровневую банковскую систему.

Национальный Банк Республики Казахстан (Национальный Банк Казахстана) является центральным банком Республики Казахстан и представляет собой верхний (первый) уровень банковской системы

Республики Казахстан.[5]

Национальный Банк Казахстана представляет, в пределах своей компетенции, интересы Республики Казахстан в отношениях с центральными банками и банками других стран, в международных банках и иных финансово-кредитных организациях.

Национальный Банк Казахстана при выполнении своих задач не должен руководствоваться целью получения прибыли.

Виды, правовой статус, порядок создания, функционирования и ликвидации банков второго уровня определяются банковским законодательством Республики Казахстан.

Особенности банковской системы.Банковская система стран СНГ и Казахстана характеризуется рядом особенностей. В большинстве стран СНГ кредитно-финансовая система находится в промежуточном положении между старой, жесткой и монополизированной системой (Госбанк - специализированные банки - филиалы) и двухуровневой системой (Нацбанк - коммерческие банки). В Казахстане в общих чертах сформировалась и начала действовать двухуровневая банковская система. Бывшие спецбанки кредитуют, как и прежде, своих постоянных клиентов (в основном государственные предприятия и организации и отраслей) и акционеров по льготным ставкам. Это обстоятельство вынуждает менее мощные коммерческие банки также сохранять относительно льготное кредитование в борьбе за своих вкладчиков. Более 90% вкладов населения находится на счетах в учреждениях сберегательного банка, что вызвано высоким доверием к нему (это единственный банк сохранность вклада в который гарантируется государством), а также доступностью его учреждений. Сберегательный банк - практически единственный банк занимающийся кредитование физических лиц. Новые коммерческие банки, как правило, не интересуются мелким клиентами и не всегда сами желают работать с населением. Доля вклада населения в пассиве коммерческих банков устойчиво не поднимается выше 0,5%. В последнее время однако и они в поисках свободных средств начинают применять новые формы работы, привлекающие частных вкладчиков, - срочные вклады, депозитные и сберегательные сертификаты, векселя, акции, облигации.

Менее монополизирована сфера расчетного обслуживания юридических лиц. За крупных клиентов, хранящих или пропускающих через свои счета солидные средства, идет настоящая конкурентная борьба. Основной вид активных операций Казахстанских коммерческих банков - кредитование юридических лиц (35-37% актива). Можно выделить несколько закономерностей присущих этому виду банковской деятельности. Во-первых, характерен чрезвычайно высокий удельный вес краткосрочных кредитов (95-96%), неизменна тенденция к росту данного показателя. Средний срок кредитов составляет 3-4 месяца, что вызвано высоким уровнем риска и неопределенности в условии кризиса и инфляции. Во вторых, ставки по кредитам государственным предприятиям ниже, чем по кредитам альтернативному сектору экономики, а по кредитам на расширение и модернизацию производство ниже, чем по кредитам на торгово-закупочные мероприятия.[6]

При кредитовании предприятия различных форм собственности применяются различные формы обеспечения возвратности ссуды: страхование, перестрахование, гарантия, залог, заклад. К другим видам операций коммерческих банков относятся вложения в свободно конвертируемую валюту - (40% активов) и выдача межбанковских кредитов (2% активов). Неполучили широко распространения новые виды банковских операций: вложение в ценные бумаги и паи (0,5-0,6% активов), трастовые операции, лизинг. Помимо кредитов хозяйственным органам и банкам, значительная часть средств коммерческих банков размещена на корреспондентских и резервных счетах в Нацбанке и в кассе (15-16%). Из источников средств банков можно выделить прежде всего средства на текущих и расчетных счетах предприятий, кредиты других банков, в первую очередь Нацбанком, собственные средства банков. Минимальная и максимальная процентные ставки составляли по депозитам соответственно 100 и 180%, по коммерческим банковским кредитам. На рост процентных ставок по кредитам влияет увеличение учетной ставки Нацбанка. К настоящему времени сложилась ситуация, когда банковские учреждения в Казахстане действуют как универсальные банки, без относительной специализации.

2.3 Анализ финансовой системы Казахстана

По мнению многих экспертов, Казахстан уже преодолел наиболее болезненный после достижения финансовой стабилизации пик структурных экономических преобразований и добился заметных успехов, реализуя собственную стратегию и, тактику экономических реформ.

В Казахстане за пятнадцать лет независимости полностью изменилась система экономических и социальных отношений. Со времени начала в 1994 году глобальных экономических реформ в значительной мере достигнута финансовая стабилизация, близится к завершению приватизация всей государственной собственности, наметился подъем производства. Если в 1993 году инфляция составляла свыше двух тысяч процентов, то в 2001 году она снизилась до 23,7%,

а сегодня составляет около 7-9 %. Произошли практически полная либерализация цен и отмена большинства ограничений в сфере внешней торговли.

В 1996 году впервые за последние годы был обеспечен рост валового внутреннего продукта по сравнению с предыдущим годом на 0,5 %. Ставка рефинансирования Национального Банка Республики Казахстан, достигавшая в середине 1994 года 450-480%, снизилась более чем в 20 раз.

Проведение рациональной политики государственных расходов обеспечило снижение уровня дефицита бюджета.

В свою очередь, это позволило заложить прочный фундамент обеспечения финансовой стабилизации экономики: созданы реальные предпосылки привлечения инвестиций, способствующие умеренному экономическому росту, подъему и структурной перестройке национальной экономики и улучшения на этой основе качества жизни населения.

Одним из основных разделов правительственной программы по углублению реформ на 1996-1998 годы являлось реформирование системы управления финансовыми ресурсами страны и ее адаптация к рыночным условиям. В этой связи, в последние годы усилия правительства были направлены прежде всего на рационализацию бюджетных расходов, укрепление финансовой дисциплины, создание реального собственника и стимулирование привлечения инвестиций в развитие экономики республики, совершенствование межбюджетных отношений и формирование эффективного механизма управления государственным внешним и внутренним долгом, укрепление и развитие рынка государственных ценных бумаг и других инструментов рыночной инфраструктуры.

Несмотря на сложность экономической ситуации, в последние годы из республиканского бюджета выделялись значительные средства на поддержку отечественных товаропроизводителей, санацию и реабилитацию государственных предприятий, финансирование инвестиционных и социальных проектов, объектов малого и среднего бизнеса. В частности, только в 199б году на эти цели направлено свыше 15% бюджетных средств, или 26,9 млрд. тенге, в том числе на развитие агропромышленного комплекса - 9,8 млрд. тенге, или 91,4% к прогнозу. Кредиты Эксимбанку для финансирования инвестиционных проектов составили 3,6 млрд. тенге, или 99,5% к плану, а Реабилитационному банку на проведение процедур по неплатежеспособным предприятиям – 5,8 млрд. тенге, или 97,1% к плану.

С целью привлечения иностранного капитала для расширения производства и приобретения навыков по маркетингу и управлению в 1995- 1996 годы осуществлялась передача ряда крупных предприятий черной и цветной металлургии, химической отрасли иностранным инвесторам. Можно, конечно, как угодно критиковать правительство за эти меры, тем более, что никто не застрахован от ошибок в таком чрезвычайно сложном и абсолютно новом для нас деле, но факт остается фактом. Этими предприятиями только за 1996 год произведено продукции более чем на 190 млрд. тенге, что составляет почти 28% от общего объема промышленной продукции.

По сравнению с соответствующим периодом 1995 года возросло производство стали (на 6%), проката готового (на 7%), меди рафинированной (в 1,4 раза), магния и магниевых сплавов (в 1,5 раза), свинца в концентрате (на 5,8%), глинозема (на 5,8%). Возросло также производство железной руды и чугуна. Но самое главное – здесь удалось сохранить занятость, избежать крупных социальных конфликтов и сейчас предпринимаются меры по усилению контроля за налоговыми поступлениями от этих предприятий. Ключевой задачей правительства остается создание реального собственника, что позволит расширить доходную базу бюджета. В 1996 году значительно ускорились темпы проведения приватизации в соответствии с отдельными индивидуальными проектами. В настоящее время почти все крупные предприятия находится в частных руках. На данном этапе проводится большая работа по завершению приватизации объектов по индивидуальным проектам.

Вместе с тем, как и в других странах с переходной экономикой, развитие бюджетной сферы за последние годы у нас сдерживалось снижением уровня государственных доходов, как следствие жесточайшего кризиса и высокой инфляции в предыдущие годы, ухудшения финансового состояния и финансовой дисциплины, прежде всего, на государственных предприятиях, слабого налогового администрирования и сложностей с налогообложением растущего частного сектора. К примеру, доходы государственного бюджета к уровню ВВП снизились с 22,3% а 1993 году до 16,9% в 1996 году, в том числе налоговых поступлений с 15,6% до 11% к ВВП.

Основная доля налоговых поступлений в 1996 году была обеспечена за счет налогов с потребителей – 40,7% к общей сумме налогов.

В 1997 году доходы бюджета составят 15,3% к ВВП, в том числе налоговые - 11,7%, в 1998 год соответственно - 16,4% и 12,2% к уровню ВВП.

Для решения крупных проблем, относящихся к общей политике в области государственных расходов, в 1996 году были начаты крупномасштабные реформы: по оптимизации сети и структуры социальной сферы, реорганизации системы центральных и местных исполнительных органов, реформированию жилищно-коммунального хозяйства, социальной защиты и пенсионного обеспечения населения.

На реализацию пенсионной реформы в 1997 году было перечислено Государственному выплатному центру по пенсиям из государственного бюджета 36 млрд. тенге. На 1999 год закладывался дефицит бюджета в размере 5,5% к ВВП в результате предоставления трансфертов из бюджета Пенсионному фонду на 52 млрд. тенге и выплату социальных пособий на 23 млрд. тенге. Таким образом, бюджетная политика приобретает еще более социальную ориентацию.

Приоритетными направлениями расходования государственных средств будут образование, здравоохранение, социальное страхование и обеспечение. В целом, доля расходов на социальные программы по проекту бюджета на 1998 год составила 61,5% всех расходов государства.

Для решения социальных задач республики уже в 1997 году правительством Республики Казахстан были предприняты серьезные шаги по укреплению доходной части государственного бюджета. Основными направлениями в данной области явились усиление контроля за поступлениями налогов и работа с отдельными налогоплательщиками, совершенствование методов администрирования за сбором налогов, модернизация и компьютеризация налоговых служб республики. Однако эти меры не дали быстрого эффекта и в 2000 году финансовые возможности государственного бюджета были ограничены. В этой связи, основной акцент в бюджетной политике этого года был направлен на более эффективное управление государственной собственностью, рациональное использование государственных финансов, усиление контроля за целевым расходованием средств налогоплательщиков. Работа в этом направлении будет проводиться постоянно и систематически.

Несмотря на дополнительную нагрузку на государственный бюджет в связи с реформированием системы пенсионного обеспечения и появлением весомых расходов по обслуживанию госдолга, правительство выделило в бюджете 2000 года значительно большую сумму для инвестиционных программ, чем в предыдущих годах. Если в 1997 году бюджетные инвестиции предусматривались в размере 19,9 млрд. тенге, то в следующем из бюджета в приоритетные инвестиционные проекты за счет внешних источников было направлено 34 млрд. тенге, или около 400 млн. долл., что, в свою очередь, стимулировало значительный рост платежеспособного спроса и подъем экономики республики.

Основными приоритетами государственной инвестиционной программы являются развитие социальной и производственной инфраструктуры, а также активизация жилищного строительства. В. перечень инвестиционных проектов входят проекты по реабилитации системы образования, развитию дорожной сети, реконструкции ирригационных систем и систем водоснабжения. Финансирование проектов предусматривается за счет средств государственного бюджета, а также за счет средств, предоставляемых иностранными донорами.

Начиная с 1998 года, Министерство финансов отказывается от прямых кредитов Национального Банка. Для финансирования дефицита бюджета в 1998 году были использованы только неинфляционные источники и рыночные методы заимствования на внутренних и внешних финансовых рынках.

В 1997 году не было допущено ни одного дефолта по государственным финансовым обязательствам, что серьезно укрепило имидж нашей страны как надежного партнера в международных делах. Впервые в истории Казахстана в ноябре 1996 года ему присвоен международный кредитный рейтинг, позволивший уже через месяц осуществить уверенную дебютную эмиссию евробондов в сумме 200 млн. долл. США на мировых финансовых рынках.

По уровню привлечения прямых иностранных инвестиций на душу населения республика уверенно входит в первую пятерку центрально- и восточноевропейских стран, а также СНГ. Совокупный приток прямых иностранных инвестиций, по данным Европейского банка реконструкции и развития, в экономику Казахстана за период 1989-1996 гг. составил 2761 млн. долл. США. К сожалению, в ближайшем будущем на внутренние ресурсы полагаться не приходится. Нужны передовой опыт, новые технологии и ноу-хау, управленческий и маркетинговые навыки. Вот почему мы прилагаем много усилий для создания благоприятного инвестиционного климата в стране.

Можно подчеркнуть, что Казахстан имеет в настоящее время достаточно совершенную законодательную и институциональную базу для эффективного привлечения и использования иностранных инвестиций. Мы имеем сегодня наиболее либеральный налоговый режим по сравнению с другими государствами СНГ, ограниченное число налогов – их всего 11 против 45, существующих в старом налоговом законодательстве. [7]

Немаловажное значение имеет и то, что реформы в республике движутся вперед. По оценкам Всемирного Банка, Казахстан является инициатором и лидером среди стран СНГ в проведении реформ.

Привлекая инвестиции в экономику страны, мы решаем и еще одну важную социальную проблему – сохранение занятости населения. Это весьма актуально для Казахстана, поскольку в 1996 году статистическими органами республики признано официально безработными – 391,7 тыс. чел. или 4,1% от экономически активного населения.

Еще один фактор – это структурные реформы. Согласно планам правительства, все радикальные реформы должны быть завершены в ближайшие два года. Транзитный статус казахстанской экономики, движущейся от административной системы к рыночной, перейдет в разряд более устоявшихся. Для этого есть все условия. Это и законодательная база рынка, и инвестиционные пакеты, и способ организации бюджетной, налоговой, валютной и антиинфляционной политики, и, наконец, способ организации самих отношений не только в экономике, но и в обществе. В республике создан достаточно прочный задел для устойчивого роста экономики в будущем.

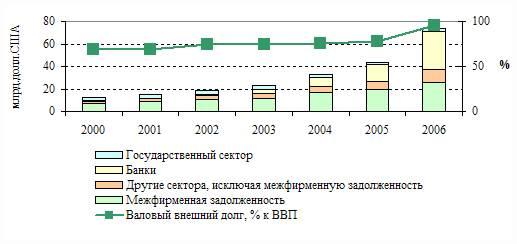

Национального Банка, составлявшего на конец 2006 года около 2,9 млрд. долларов США, приходится менее 3,9% от общего объема валового внешнего долга. Доля краткосрочного долга в структуре долговых обязательств резидентов Казахстана составляла 15,8% по итогам 2006 года в сравнении с 18,6% в 2005 году (график 6).

2.4 Банковский сектор РК: состояние и перспективы развития

К 2007 г. тенге стала полностью конвертируемой валютой, а финансовые рынки будут функционировать в соответствии со стандартами Евросоюза. [8]

В 2004 году удалось создать самостоятельный единый регулирующий орган по надзору финансового рынка на консолидированной основе, внедрение систем управления рисками в финансовых институтах. Будет активно развиваться трехуровневая система кредитования. Она будет состоять из банков, организаций, осуществляющих отдельные виды банковских операций, и микрокредитных организаций. Планируется продолжить совершенствование нормативной правовой базы, развитие систем ипотечного кредитования и стройсбережений. В сентябре 2003 года планируется начало работы таких институтов, как Компания по страхованию рисков ипотечных кредитов и Жилищный строительный сберегательный банк.

К числу важных задач относится дальнейшее развитие страхового рынка, в частности его инфраструктуры, и повышение капитализации страховых организаций. Должное развитие получит страхование рисков в деятельности профессиональных участников рынка ценных бумаг. Будет расширен перечень обязательных видов страхования. В целях защиты интересов клиентов предполагается создать Фонд, гарантирующий осуществление страховых выплат страхователям.

Будут приняты меры по стимулированию развития таких финансовых инструментов, как ипотечные облигации, ценные агентские бумаги, краткосрочные коммерческие ценные бумаги. Намечается создание инвестиционного фонда, основной задачей которого будет участие в реализации индустриальной политики и инвестирование в высокие технологии.

Международные стандарты деятельности резко активизировался, что было обусловлено главным образом целенаправленной работой, проводимой Национальным банком Казахстана и продолжающимся развитием банковского бизнеса в республике.

В начале 2000 года 16 банков стали и участниками системы коллективного гарантирования (страхования) срочных вкладов физических лиц. Активное привлечение сбережений населения в банки привело в конечном итоге к росту объемов проводимых банками активных операций, повышению их конкурентоспособности, снижению себестоимости банковских услуг и в конечном итоге доступности их для широких слоев населения республики. В течение 2000 года число банков-участников данной системы увеличилось до 18, а к настоящему времени - до 20.[9]

Также совершенствовалась система зашиты вкладов населения - в апреле 2000 года были внесены изменения и дополнения в банковское законодательство, но банковской тайне применительно к депозитным счетам физических лиц.

Комплекс мер по защите вкладов граждан в банках привел к повышению доверия населения к банковской системе, а в сознании людей произошел своего рода «перелом», когда они перестали хранить деньги в «чулках» и предпочитают для своих сбережений отечественные банки.

Третий этап развития банковской системы Казахстана начался в 2003 году с разработкой и принятием Концепции развития финансового сектора на 2003 -2006 годы.

Главная цель Концепции - определение стратегических задач, стоящих перед финансовой системой, основных направлений деятельности на перспективу.

В настоящее время финансовый сектор находится на таком уровне, когда основные реформы уже проведены законодательно, нормативная база в целом построена. Задачи, которые ставились в начале процесса реформирования, уже выполнены. В связи с полной передачей Национальному банку Казахстана функций по регулированию всего финансового рынка встала задача комплексного определения путей развития финансового сектора.

В этом контексте переход финансового сектора Казахстана на стандарты Европейского союза позволит создать рынок, где будут существовать «правила игры», понятные любому инвестору или участнику. Национальный Банк Казахстана использует такой же механизм регулирования денежного рынка, как и Европейский центральный банк.

Выбор стандартов Евросоюза предопределен и тем, что до 80% товарооборота Казахстана осуществляется либо со странами, входящими в ЕС, либо со странами, которые в будущем могут в него вступить (Россия, Турция, Украина). В дальнейшем влияние Еврозоны на экономику страны будет постепенно превалировать. В этих условиях, несомненно, углубление взаимоотношений финансовых систем Казахстана и Европейского союза.

Заключения

.

С помощью банков происходит перераспределение свободных денежных средств, или «обмен веществ», использование «энергии окружающей среды в интересах общего блага. Деньги и кредит как факторы роста общественного богатства способны делать нации более богатыми, однако лишь в том случае, если управление деньгами и кредитом основывается на чётких правилах, их нарушение может стать тормозом экономического роста и процветания хозяйства.

Банковское дело не является застывшей наукой. Банки, желая выжить в конкурентной борьбе, чутко реагируют на потребности своих клиентов, изменение окружающей их среды.

Сегодня в Казахстанской банковской системе кредитование является важнейшим направлением активных операций. Поэтому эта тема занимает особое место в работе. В центре внимания находится современная система и основные процедуры управления кредитами, анализ типичных проблем, решение которых требуется для успешного внедрения системы кредитования.

В последнее время в Казахстане так же проявляется больший интерес к развитию управленческого учета. Это неудивительно, так как управление сложной организацией невозможно без сбора и оценки всей необходимой информации. Между тем в условиях конкуренции между банками успех сопутствует тем банкирам, которые лучше владеют современными методами банковского дела. Но из-за большого объема информации в рамках курсовой работы невозможно рассмотреть все многочисленные вопросы, связанные с банковской деятельностью.

Литература

1. А.Н. Азрилиян "Большой экономический словарь"

2. Г.М. Гамидов "Банковское и кредитное дело"

3. О.И. Лаврушин "Банковское дело"

4. "Развитие банковской системы Республики Казахстан за 10 лет независимости". Отчет Национального банка Республики Казахстан

5. Раева Р. "О банковской системе Казахстана" (журнал "Банки Казахстана)"

6. Парамонов В. "Развитие кредитно-банковской системы Казахстана" (интернет-газета "Навигатор")

7. Ильясов К.К. . Финансово-кредитные проблемы развития экономики Казахстана /Под ред.– Алматы: Бiлiм, 1995 – 240 с.

8. Кучукова Н.К. Макроэкономические аспекты реформирования финансово- кредитной системы Республики Казахстан в условиях перехода к рыночной экономике. – Алматы: Гылым, 1994. – 439 с.

9. Райзберг Б.А.. Курс экономики: Учебник /Под ред.– ИНФРА-М, 1997. – 720 с.

10. Сейткасимов Г.С.. Деньги, кредит, банки: Учебник /Под ред. проф.. –Алматы: Экономика, 1996. – 364 с.

11. Чекмаева Е.Н. Межбанковский кредитный рынок и его регулирование /Деньги и кредит. 1994. №5-6. с. 68-71.

12. «Предприниматель и право». №12 (73), май, 1997.

13. Белых Л. П. "Устойчивость коммерческих банков. Как банкам избежать банкротства." - М.: , 1996 г.;

14. Виноградов В. В. "О положении в экономике и банковской системе" -М., "Бизнес и банки" № 11, 1996 г.;

15. Масленченков Ю. "Моделирование планирования банковской деятельности" - М., "Бизнес и банки" № 12, 1996 г.;

16. Юденков Ю. Н. "Экспресс-анализ банковского баланса" - М., "Бухгалтерия и банки" № 1, 1998 г.;

[1]

А.Н. Азрилиян "Большой экономический словарь"

[2]

Белых Л. П. "Устойчивость коммерческих банков. Как банкам избежать банкротства." - М.: , 1996 г.;

[3]

Белых Л. П. "Устойчивость коммерческих банков. Как банкам избежать банкротства." - М.: , 1996 г.;

[4]

Масленченков Ю. "Моделирование планирования банковской деятельности" - М., "Бизнес и банки" № 12, 1996 г.;

[5]

Раева Р. "О банковской системе Казахстана" (журнал "Банки Казахстана)"

[6]

Ильясов К.К. . Финансово-кредитные проблемы развития экономики Казахстана /Под ред.– Алматы: Бiлiм, 1995 – 240 с.

[7]

Указ Президента Республики Казахстан, имеющий силу закона, от 24.04.95 № 2235 «О налогах и других платежах в бюджет».

[8]

Сейткасимов Г.С.. Деньги, кредит, банки: Учебник /Под ред. проф.. –Алматы: Экономика, 1996. – 364 с.

[9]

"Развитие банковской системы Республики Казахстан за 10 лет независимости". Отчет Национального банка Республики Казахстан

|