Анализ причины утраты платежеспособности, выводы о возможности невозможности восстановления пл

Анализ финансового состояния предприятия

1.1. Предварительный обзор экономического и финансового положения предприятия.

1.2. Анализ платежеспособности и ликвидности баланса.

1.3. Анализ финансовой устойчивости предприятия.

1.4. Оценка деловой активности.

2. Анализ и диагностика финансовой деятельности ЗАО «Самарская строительная компания».

2.1. Сведения об организации.

2.2. Расчет коэффициентов финансово-хозяйственной деятельности организации.

2.3. Анализ хозяйственной, инвестиционной и финансовой деятельности организации, её положение на товарном и иных рынках.

2.4. Анализ баланса организации.

3. Анализ причины утраты платежеспособности, выводы о возможности (невозможности) восстановления платежеспособности предприятия

Введение

В целях рыночных отношений исключительно велика роль анализа финансового состояния предприятия. Это связано с тем, что предприятия приобретают самостоятельность, несут полную ответственность за результаты своей производственно-хозяйственной деятельности перед совладельцами (акционерами), работниками, банком, дебиторами и кредиторами.

Финансовое состояние это важнейшая характеристика деятельности предприятия. Исходя из него, определяется конкурентоспособность, потенциал в деловом сотрудничестве, оценивает, в какой степени гарантированы экономические интересы самого предприятия и его партнеров в финансовом и производственном отношениях. Однако одного умения реально оценивать финансовое состояние недостаточно для успешного функционирования предприятия и достижения им поставленной цели.

Финансовое состояние предприятия - это совокупность показателей, отражающих его способность погасить свои долговые обязательства. Финансовая деятельность охватывает процессы формирования, движения и обеспечения сохранности имущества предприятия, контроля за его использованием. Финансовое состояние является результатом взаимодействия всех элементов системы финансовых отношений предприятия и поэтому определяется совокупностью производственно-хозяйственных факторов.

Основной целью финансового анализа является получение небольшого числа ключевых параметров, дающих объективную и точную картину финансового состояния предприятия, его прибылей и убытков, изменений в структуре актива и пассива, в расчетах с дебиторами и кредиторами. При этом аналитика и менеджера может интересовать, как текущее финансовое состояния предприятия, так и его проекция на ближайшие или более отдаленные перспективы, то есть ожидаемые параметры финансового состояния.

Основными задачами анализа финансового состояния предприятия являются:

- Общая оценка финансового состояния предприятия за период, анализ изменения статей актива и пассива баланса.

- Анализ прибыли и рентабельности исследуемого объекта, оценка влияния основных факторов на их изменение.

- Анализ финансовой устойчивости предприятия.

- Оценка ликвидности и платежеспособности хозяйствующего субъекта.

- Анализ деловой активности.

Главная цель данной работы - показать, как на основе расчетов экономических показателей исследовать финансовое и хозяйственное состояние экономического субъекта и на наглядном примере (ЗАО«Самарская строительная компания») произвести анализ и диагностику деятельности компании.

1. Анализ финансового состояния предприятия

Финансовое состояние предприятия характеризуется системой показателей, отражающих состояние капитала в процессе его кругооборота и способность субъекта хозяйствования финансировать свою деятельность на фиксированный момент времени.

Финансовое состояние может быть устойчивым, неустойчивым и кризисным.

Платежеспособность предприятия – внешнее проявление финансового состояния.

Финансовая устойчивость – внутренняя сторона, отражающая сбалансированность денежных и товарных потоков, доходов и расходов, средств и источников их формирования.

Главная цель финансовой деятельности предприятия – наращивание собственного капитала и обеспечение устойчивого положения на рынке. Для этого предприятие должно поддерживать свою платежеспособность и рентабельность, а также оптимальную структуру актива и пассива баланса.

Основные задачи анализа:

1. своевременная и объективная диагностика финансового состояния предприятия;

2. поиск резервов улучшения финансового состояния предприятия, его платежеспособности и финансовой устойчивости;

3. разработка конкретных мероприятий, направленных на более эффективное использование финансовых ресурсов и укрепление финансового состояния предприятия;

прогнозирование возможных финансовых результатов и разработка моделей финансового состояния при разнообразных вариантах использования ресурсов.

1.1. Предварительный обзор экономического и финансового положения предприятия

Анализ начинается с обзора основных показателей деятельности предприятия. В ходе этого обзора необходимо рассмотреть следующие вопросы:

- имущественное положение предприятия на начало и конец отчетного периода;

- условия работы предприятия в отчетном периоде;

- результаты, достигнутые предприятием в отчетном периоде;

- перспективы финансово-хозяйственной деятельности предприятия.

Общий анализ финансового состояния проводят на основании экспрессанализа баланса предприятия:

Прежде всего, сравнивают итог баланса на конец периода с итогом на начало года. (Этот «анализ по горизонтали» позволяет определить общее направление изменения финансового состояния предприятия.)

Сравнивая динамику итогов разделов актива баланса, можно выяснить тенденции изменения имущественного положения. Информация об изменении в организационной структуре управления, открытии новых видов деятельности предприятия, особенностях работы с контрагентами и др. обычно содержится в пояснительной записке к годовой бухгалтерской отчетности. Результативность и перспективность деятельности предприятия могут быть обобщенно оценены по данным анализа динамики прибыли, а также сравнительного анализа элементов роста средств предприятия, объемов его производственной деятельности и прибыли. Информация о недостатках в работе предприятия может непосредственно присутствовать в балансе в явном или завуалированном виде. Данный случай может иметь место, когда в отчетности есть статьи, свидетельствующие о крайне неудовлетворительной работе предприятия в отчетном периоде, что привело к плохому финансовому положению (например, статья «Убытки»). В балансах вполне рентабельных предприятий могут присутствовать также в скрытом, завуалированном виде статьи, свидетельствующие об определенных недостатках в работе.

Это может быть вызвано не только с фальсификациями со стороны предприятия, но и принятой методикой составления отчетности, согласно которой многие балансовые статьи комплексные (например, статьи «Прочие дебиторы», «Прочие кредиторы»).

Далее определяют характер изменения отдельных статей баланса. (Положительно характеризует финансовое состояние предприятия в активе – увеличение остатков денежных средств, краткосрочных и долгосрочных финансовых вложений, нематериальных активов и производственных запасов, в пассиве – увеличение суммы прибыли, доходов будущих периодов, фондов накопления и целевого финансирования.)

Экономический потенциал организации может быть охарактеризован двояко: с позиции имущественного положения предприятия и с позиции его финансового положения. Обе эти стороны финансово-хозяйственной деятельности взаимосвязаны — нерациональная структура имущества, его некачественный состав могут привести к ухудшению финансового положения и наоборот.

Согласно действующим нормативам, баланс в настоящее время составляется в оценке нетто. Однако ряд статей по-прежнему носит характер регулирующих. Для удобства анализа целесообразно использовать так называемый уплотненный аналитический баланс-нетто, который формируется путем устранения влияния на итог баланса (валюту) и его структуру регулирующих статей. Для этого:

- суммы по статье «Задолженность участников (учредителей) по взносам в уставный капитал» уменьшают величину собственного капитала и величину оборотных активов;

- на величину статьи «Оценочные резервы («Резерв по сомнительным долгам»)» корректируется значение дебиторской задолженности и собственного капитала предприятия;

- однородные по составу элементы балансовых статей объединяются в необходимых аналитических разделах (долгосрочные текущие активы, собственный и заемный капитал).

Устойчивость финансового положения предприятия в значительной степени зависит от целесообразности и правильности вложения финансовых ресурсов в активы.

В процессе функционирования предприятия величина активов, их структура претерпевают постоянные изменения. Наиболее общее представление об имевших место качественных изменениях в структуре средств и их источников, а также динамике этих изменений можно получить с помощью вертикального и горизонтального анализа отчетности.

Вертикальный анализ показывает структуру средств предприятия и их источников. Вертикальный анализ позволяет перейти к относительным оценкам и проводить хозяйственные сравнения экономических показателей деятельности предприятий, различающихся по величине использованных ресурсов, сглаживать влияние инфляционных процессов, искажающих абсолютные показатели финансовой отчетности.

Горизонтальный анализ отчетности заключается в построении одной или нескольких аналитических таблиц, в которых абсолютные показатели дополняются относительными темпами роста (снижения). Степень агрегированности показателей определяется аналитиком. Как правило, берутся базисные темпы роста за ряд лет (смежных периодов), что позволяет анализировать не только изменение отдельных показателей, но и прогнозировать их значения.

Горизонтальный и вертикальный анализы взаимодополняют друг друга. Поэтому на практике не редко строят аналитические таблицы, характеризующие как структуру бухгалтерской отчетности, так и динамику отдельных ее показателей. Оба этих вида анализа особенно ценны при межхозяйственных сопоставлениях, так как позволяют сравнивать отчетность различных по виду деятельности и объемам производства предприятий.

Критериями качественных изменений в имущественном положении предприятия и степени их прогрессивности выступают такие показатели, как:

Сумма хозяйственных средств, находящихся в распоряжении предприятия. Этот показатель дает обобщенную стоимостную оценку активов, числящихся на балансе предприятия. Это учетная оценка, не совпадающая с суммарной рыночной оценкой его активов. Рост этого показателя свидетельствует о наращивании и имущественного потенциала предприятия.

Доля активной части основных средств. Под активной частью основных средств понимают машины, оборудование и транспортные средства. Рост этого показателя в динамике обычно расценивается как благоприятная тенденция.

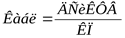

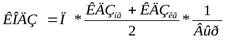

Коэффициент износа - доля стоимости ОС перенесенная на продукцию. Равен отношению суммы износа к первоначальной стоимости ОС. Рассчитывается по формуле (1).

(1) (1)

где:

КИ- коэффициент износа;

ПСОС0 - первоначальная стоимость основных средств на начало года;

ОС - основные средства;

ПСОС0 - первоначальная стоимость основных средств на начало года.

Показатель характеризует долю стоимости основных средств, оставшуюся к списанию на затраты в последующих периодах. Коэффициент обычно используется в анализе как характеристика состояния основных средств. Дополнением этого показателя до 100 % (или единицы) является коэффициент годности. Коэффициент износа зависит от принятой методики начисления амортизационных отчислений и не отражает в полной мере фактического износа основных средств. Аналогично, коэффициент годности не дает точной оценки их текущей стоимости. Это происходит из-за ряда причин: темпа инфляции, состояния конъюнктуры и спроса, правильности определения полезного срока эксплуатации основных средств и т.д. Однако, несмотря на недостатки, условность показателей изношенности и годности, они имеют определенное аналитическое значение. По некоторым оценкам, значение коэффициента износа более чем на 50% считается нежелательным.

Коэффициент обновления - равен отношению поступивших ОС к выбывшим ОС. Рассчитывается по формуле (2)

, (2) , (2)

КО - коэффициент обновления.

ПОС - поступило основных средств;

ВОС - выбыло основных средств.

Показывает, какую часть от имеющихся на конец отчетного периода основных средств составляют новые основные средства.

Коэффициент выбытия - равен отношению выбывших ОС к ОС на начало года. Рассчитывается по формуле (3).

, (3) , (3)

где:

КВ - коэффициент выбытия;

ВОС - выбыло основных средств;

ПСОС0 - первоначальная стоимость основных средств на начало года;

Показывает, какая часть основных средств, с которыми предприятие начало деятельность в отчетном периоде, выбыла из-за ветхости и по другим причинам.

1.2. Анализ платежеспособности и ликвидности баланса

Критерии оценки финансового положения — ликвидность и платежеспособность предприятия, т.е. способность своевременно и в полном объеме произвести расчеты по краткосрочным обязательствам.

Ликвидность баланса выражается в степени покрытия обязательств предприятия его активами, срок превращения которых в деньги соответствует сроку погашения обязательств. Ликвидность баланса достигается путем установления равенства между обязательствами и активами.

Ликвидность активов – способность его трансформироваться в денежные средства. А степень ликвидности актива определяется продолжительностью временного периода, в течение которого эта трансформация может быть осуществлена. Чем короче период, тем выше ликвидность данного вида активов.

В общем случае предприятие считается ликвидным, если его текущие активы превышают текущие обязательства.

Техническая сторона анализа ликвидности баланса заключается в сопоставлении средств по активу с обязательствами по пассиву. Для удобства сопоставления показатели группируются по принципам:

1. Активы должны быть сгруппированы по степени их ликвидности и расположены в порядке убывания ликвидности:

-абсолютно ликвидные активы (А1) (денежные средства, краткосрочные финансовые вложения);

-быстрореализуемые активы (А2) (готовая продукция, товары отгруженные, дебиторская задолженность (до 12 месяцев));

-медленно реализуемые активы (А3) (производственные запасы, НЗП, дебиторская задолженность (свыше 12 месяцев), расходы будущих периодов);

-постоянные активы (А4) (основные средства, нематериальные активы, долгосрочные финансовые вложения).

2. Пассивы должны быть сгруппированы по срокам их погашения и расположены в порядке возрастания сроков уплаты:

-срочные обязательства (П1) (до 3 месяцев);

-краткосрочные обязательства (П2) (до 1 года);

-долгосрочные пассивы (П3) (свыше 1 года);

-постоянные пассивы (П4) (собственные средства).

Для определения ликвидности баланса необходимо сопоставить произведенные расчеты групп активов и групп обязательств. Баланс считается ликвидным при условии, если:

1. А1 >= П1;

2. А2 >= П2;

3. А3 >= П3;

4. А4 <= П4.

Говоря о ликвидности предприятия, имеют в виду наличие у него оборотных средств в размере теоретически достаточном для погашения краткосрочных обязательств, хотя бы и с нарушением сроков погашения, предусмотренных контрактами.

Платежеспособность означает наличие у предприятия денежных средств и их эквивалентов, достаточных для расчетов по кредиторской задолженности, требующей немедленного погашения. Таким образом, основными признаками платежеспособности являются:

- наличие в достаточном объеме средств на расчетном счете;

- отсутствие просроченной кредиторской задолженности.

Очевидно, что ликвидность и платежеспособность не тождественны друг другу. Так, коэффициенты ликвидности могут характеризовать финансовое положение как удовлетворительное, однако по существу эта оценка может быть ошибочной, если в текущих активах значительный удельный вес приходится на неликвиды и просроченную дебиторскую задолженность. Приведем основные показатели, позволяющие оценить ликвидность и платежеспособность предприятия.

Величина собственных оборотных средств. Характеризует ту часть собственного капитала предприятия, которая является источником покрытия его текущих активов (т.е. активов, имеющих оборачиваемость менее одного года). Это расчетный показатель, зависящий как от структуры активов, так и от структуры источников средств. Показатель имеет особо важное значение для предприятий, занимающихся коммерческой деятельностью и другими посредническими операциями. При прочих равных условиях рост этого показателя в динамике рассматривается как положительная тенденция.

Сумма собственных оборотных средств может быть рассчитана несколькими способами.

Как разность между суммой источников собственных средств и величиной внеоборотных активов по формуле (4):

, (4) , (4)

где:

СОС

- сумма оборотных активов;

СК

- сумма источников собственных средств;

ВА

- величина внеоборотных активов.

Как разность между суммой собственных и долгосрочных заемных средств и величиной внеоборотных активов по формуле (5):

, (5) , (5)

где:

СОС

- сумма оборотных активов;

СК

- сумма источников собственных средств;

ВА

- величина внеоборотных активов;

ДП- долгосрочные заемные средства (долгосрочные пассивы).

Как разность между величиной оборотных активов и величиной краткосрочной задолженности по формуле (6).

, (6) , (6)

где:

СОС

- сумма оборотных активов;

ОА -

величина оборотных активов;

КП

- величина краткосрочной задолженности (краткосрочные пассивы).

Основным и постоянным источником увеличения собственных средств является прибыль. Следует различать «оборотные средства» и «собственные оборотные средства». Первый показатель характеризует активы предприятия (II раздел актива баланса), второй — источники средств, а именно часть собственного капитала предприятия, рассматриваемую как источник покрытия текущих активов. Величина собственных оборотных средств численно равна превышению текущих активов над текущими обязательствами. Возможна ситуация, когда величина текущих обязательств превышает величину текущих активов. Финансовое положение предприятия в этом случае рассматривается как неустойчивое; требуются немедленные меры по его исправлению.

Маневренность функционирующего капитала.

Характеризует ту часть собственных оборотных средств, которая находится в форме денежных средств, т.е. средств, имеющих абсолютную ликвидность. Для нормально функционирующего предприятия этот показатель обычно меняется в пределах от нуля до единицы. При прочих равных условиях рост показателя в динамике рассматривается как положительная тенденция. Приемлемое ориентировочное значение показателя устанавливается предприятием самостоятельно и зависит, например, от того, насколько высока его ежедневная потребность в свободных денежных ресурсах.

Коэффициент маневренности - характеризует какая доля источников собственных средств находится в мобильной форме и равен отношению разности между суммой всех источников собственных средств и стоимостью внеоборотных активов к сумме всех источников собственных средств и долгосрочных кредитов и займов. Рекомендуемое значение - 0,5 и выше.

Зависит от характера деятельности предприятия: в фондоемких производствах его нормальный уровень должен быть ниже, чем в материалоемких. Рассчитывается по формуле (7).

, (7) , (7)

где:

КМ -

коэффициент маневренности;

СК -

собственный капитал;

ВА -

внеоборотные активы и долгосрочная дебиторская задолженность;

ДП -

долгосрочные пассивы.

Коэффициент текущей ликвидности. Дает общую оценку ликвидности активов, показывая, сколько рублей текущих активов приходится на один рубль текущих обязательств.

Коэффициент текущей ликвидности рассчитывается по формуле (8):

, (8) , (8)

где:

Ктл

- коэффициент текущей ликвидности;

ОА

- оборотные активы за минусом дебиторской задолженности;

КП

- краткосрочные пассивы.

Логика исчисления данного показателя заключается в том, что предприятие погашает краткосрочные обязательства в основном за счет текущих активов; следовательно, если текущие активы превышают по величине текущие обязательства, предприятие может рассматриваться как успешно функционирующее (по крайней мере теоретически). Значение показателя можно варьировать по отраслям и видам деятельности, а его разумный рост в динамике обычно рассматривается как благоприятная тенденция. В западной учетно-аналитической практике приводится нижнее критическое значение показателя - 2; однако это лишь ориентировочное значение, указывающее на порядок показателя, но не на его точное нормативное значение.

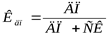

Коэффициент промежуточной (быстрой) ликвидности - показывает какая часть краткосрочной задолженности может быть погашена за счет наиболее ликвидных и быстро реализуемых активов. Рассчитывается по формуле (9).

, (9) , (9)

Кпл

-коэффициент промежуточной ликвидности;

ДсиКФВ

- денежные средства и краткосрочные финансовые вложения;

КДЗ

- краткосрочная дебиторская задолженность;

КП

- краткосрочные пассивы.

Показатель аналогичен коэффициенту текущей ликвидности; однако исчисляется по более узкому кругу текущих активов. Из расчета исключается наименее ликвидная их часть -производственные запасы. Логика такого исключения состоит не только в значительно меньшей ликвидности запасов, но, что гораздо более важно, и в том, что денежные средства, которые можно выручить в случае вынужденной реализации производственных запасов, могут быть существенно ниже затрат по их приобретению.

Ориентировочное нижнее значение показателя - 1; однако эта оценка также носит условный характер. Анализируя динамику этого коэффициента, необходимо обращать внимание на факторы, обусловившие его изменение. Так, если рост коэффициента быстрой ликвидности был связан в основном с ростом. неоправданной дебиторской задолженности, то это не может характеризовать деятельность предприятия с положительной стороны.

Коэффициент абсолютной ликвидности - определяется как отношение наиболее ликвидных активов к наиболее срочным обязательствам и краткосрочным пассивам. Рассчитывается по формуле (10).

, (10) , (10)

где:

Кабл

- коэффициент абсолютной ликвидности;

ДсиКФВ

- денежные средства и краткосрочные финансовые вложения;

КП

- краткосрочные пассивы.

Является наиболее жестким критерием ликвидности предприятия и показывает, какая часть краткосрочных заемных обязательств может быть при необходимости погашена немедленно. Рекомендуемая нижняя граница показателя, приводимая в западной литературе, - 0,2. Поскольку разработка отраслевых нормативов этих коэффициентов -дело будущего, на практике желательно проводить анализ динамики данных показателей, дополняя его сравнительным анализом доступных данных по предприятиям, имеющим аналогичную ориентацию своей хозяйственной деятельности.

Доля собственных оборотных средств в покрытии запасов. Характеризует ту часть стоимости запасов, которая покрывается собственными оборотными средствами. Традиционно имеет большое значение в анализе финансового состояния предприятий торговли; рекомендуемая нижняя граница показателя в этом случае - 50%.

Коэффициент покрытия запасов. Коэффициент обеспеченности запасов и затрат собственными средствами - коэффициент обеспеченности запасов и затрат собственными источниками формирования равен отношению разности между суммой источников собственных оборотных средств, долгосрочных кредитов и займов и внеоборотных активов к величине запасов и затрат. Рекомендуемое значение 0,6-0,8. Рассчитывается по формуле (11).

, (11) , (11)

где:

Кпз

– коэффициент покрытия запасов;

СК -

собственный капитал;

ДП -

долгосрочные пассивы;

ВА -

внеоборотные активы и долгосрочная дебиторская задолженность;

ЗиЗ

– запасы и затраты по приобретенным ценностям.

Рассчитывается соотнесением величины «нормальных» источников покрытия запасов и суммы запасов. Если значение этого показателя меньше единицы, то текущее финансовое состояние предприятия рассматривается как неустойчивое.

Одна из важнейших характеристик финансового состояния предприятия - стабильность его деятельности в свете долгосрочной перспективы. Она связана с общей финансовой структурой предприятия, степенью его зависимости от кредиторов и инвесторов.

1.3. Анализ финансовой устойчивости предприятия

Финансовая устойчивость в долгосрочном плане характеризуется, следовательно, соотношением собственных и заемных средств.

Коэффициент отношения заемных и собственных средств (финансовый рычаг) - чем больше коэффициент превышает 1, тем больше зависимость предприятия от заемных средств. Допустимый уровень часто определяется условиями работы каждого предприятия, в первую очередь, скоростью оборота оборотных средств. Поэтому дополнительно необходимо определить скорость оборота материальных оборотных средств и дебиторской задолженности за анализируемый период. Если дебиторская задолженность оборачивается быстрее оборотных средств, что означает довольно высокую интенсивность поступления на предприятие денежных средств, т.е. в итоге - увеличение собственных средств. Поэтому при высокой оборачиваемости материальных оборотных средств и еще более высокой оборачиваемости дебиторской задолженности коэффициент соотношения собственных и заемных средств может намного превышать 1. Рассчитывается по формуле (12).

, (12) , (12)

где:

КП - краткосрочные пассивы;

ДП - долгосрочные пассивы;

СК - собственный капитал.

Однако этот показатель дает лишь общую оценку устойчивости. Поэтому в мировой и отечественной учетно-аналитической практике разработана система показателей.

Коэффициент концентрации собственного капитала рассчитывается по формуле (13).

, (13) , (13)

где:

Ккск - Коэффициент концентрации собственного капитала;

СК - собственный капитал;

ВБ - валюта баланса.

Характеризует долю владельцев предприятия в общей сумме средств, авансированных в его деятельность. Чем выше значение этого коэффициента, тем более финансово устойчиво, стабильно и независимо от внешних кредитов предприятие. Дополнением к этому показателю является коэффициент концентрации привлеченного (заемного) капитала –их сумма равна 1 (или 100%).

Коэффициент концентрации заемного капитала рассчитывается по формуле (14).

, (14) , (14)

где:

Ккзк - Коэффициент концентрации заемного капитала;

ЗК-

заемный капитал (долгосрочые и краткосрочные обязательства предприятия);

ВБ -

валюта баланса

Коэффициент финансовой зависимости предприятия означает насколько активы предприятия финансируются за счет заемных средств.

Слишком большая доля заемных средств снижает платежеспособность предприятия, подрывает его финансовую устойчивость и соответственно снижает доверие к нему контрагентов и уменьшает вероятность получения кредита.

Однако, и слишком большая доля собственных средств также невыгодна предприятию, так как если рентабельность активов предприятия превышает стоимость источников заемных средств, то за недостатком собственных средств, выгодно взять кредит.

Поэтому каждому предприятию, в зависимости от сферы деятельности и поставленных на данный момент задач необходимо установить для себя нормативное значение коэффициента.

Коэффициент финансовой зависимости рассчитывается по следующей формуле (15):

, (15) , (15)

где:

Кфз - Коэффициент финансовой зависимости;

СК - собственный капитал;

ВБ -

валюта баланса.

Является обратным к коэффициенту концентрации собственного капитала. Рост этого показателя в динамике означает увеличение доли заемных средств в финансировании предприятия. Если его значение снижается до единицы (или 100%), это означает, что владельцы полностью финансируют свое предприятие.

Коэффициент маневренности характеризует какая доля источников собственных средств находится в мобильной форме и равен отношению разности между суммой всех источников собственных средств и стоимостью внеоборотных активов к сумме всех источников собственных средств и долгосрочных кредитов и займов.

Рекомендуемое значение - 0,5 и выше.

Зависит от характера деятельности предприятия: в фондоемких производствах его нормальный уровень должен быть ниже, чем в материалоемких.

Коэффициент маневренности собственного капитала рассчитывается по следующей формуле (16):

, (16) , (16)

где:

Кмск - коэффициент маневренности собственного капитала;

СОС - собственные оборотные средства;

СК - собственный капитал.

Значение этого показателя можно ощутимо варьировать в зависимости от структуры капитала и отраслевой принадлежности предприятия.

Коэффициент структуры долгосрочных вложений. Логика расчета этого показателя основана на предположении, что долгосрочные ссуды и займы используются для финансирования основных средств и других капитальных вложений. Коэффициент показывает, какая часть основных средств и прочих внеоборотных активов профинансирована внешними инвесторами.

Низкое его значение этого коэффициента может свидетельствовать о невозможности привлечения долгосрочных кредитов и займов, а слишком высокое либо о возможности предоставления надежных залогов или финансовых поручительств, либо о сильной зависимости от сторонних инвесторов.

Коэффициент структуры долгосрочных вложений рассчитывается по следующей формуле(17):

, (17) , (17)

где:

Ксдв

- коэффициент структуры долгосрочных вложений;

ДП - долгосрочные пассивы;

ВОА - внеоборотные активы предприятия.

Коэффициент долгосрочно привлеченных заемных средств определяется как отношение долгосрочных кредитов и заемных средств к сумме источников собственных средств и долгосрочных кредитов и займов.

Коэффициент долгосрочного привлечения заемных средств показывает, какая часть в источниках формирования внеоборотных активов на отчетную дату приходится на собственный капитал, а какая на долгосрочные заемные средства. Особо высокое значение этого показателя свидетельствует о сильной зависимости от привлеченного капитала, о необходимости выплачивать в перспективе значительные суммы денежных средств в виде процентов за пользование кредитами и т. п.

Коэффициент долгосрочного привлечения заемных средств рассчитывается по следующей формуле (18):

, (18) , (18)

где:

Кдп - коэффициент долгосрочного привлечения заемных средств;

ДП - долгосрочные пассивы;

СК - собственный капитал предприятия.

Характеризует структуру капитала. Рост этого показателя в динамике -негативная тенденция, означающая, что предприятие все сильнее и сильнее зависит от внешних инвесторов.

Коэффициент отношения собственных и заемных средств - коэффициент, обратный коэффициенту соотношения заемных и собственных средств. Рассчитывается по формуле (19).

, (19) , (19)

где:

Ксз - коэффициент отношения собственных и заемных средств;

ДП - долгосрочные пассивы;

СК - собственный капитал предприятия;

КП

– краткосрочные пассивы.

Как и некоторые из вышеприведенных показателей, этот коэффициент дает наиболее общую оценку финансовой устойчивости предприятия. Он имеет довольно простую интерпретацию: его значение, например, равное 0,178, означает, что на каждый рубль собственных средств, вложенных в активы предприятия, приходится 17,8 коп. заемных средств. Рост показателя в динамике свидетельствует об усилении зависимости предприятия от внешних инвесторов и кредиторов, т.е. о некотором снижении финансовой устойчивости, и наоборот.

Не существует каких-то единых нормативных критериев для рассмотренных показателей. Они зависят от многих факторов: отраслевой принадлежности предприятия, принципов кредитования, сложившейся структуры источников средств, оборачиваемости оборотных средств, репутации предприятия и др. Поэтому приемлемость значений этих коэффициентов, оценка их динамики и направлений изменения могут быть установлены только в результате сопоставления по группам.

1.4. Оценка деловой активности

Оценка деловой активности направлена на анализ результатов и эффективность текущей основной производственной деятельности.

Оценка деловой активности на качественном уровне может быть получена в результате сравнения деятельности данного предприятия и родственных по сфере приложения капитала предприятий. Такими качественными (или неформализуемыми) критериями являются: широта рынков сбыта продукции; наличие на экспорт; репутация предприятия, выражающаяся, в частности, в известности клиентов, пользующихся услугами предприятия, и др. Количественная оценка делается по двум направлениям:

-степень выполнения плана (установленного вышестоящей организацией или самостоятельно) по основным показателям, обеспечение заданных темпов их роста;

- уровень эффективности использования ресурсов предприятия.

Для реализации первого направления анализа целесообразно также учитывать сравнительную динамику основных показателей. В частности, оптимально следующее их соотношение:

Тпб > Тр >Так >100%,

где

Тпб, Тр, Так -соответственно темп изменения прибыли, реализации, авансированного капитала.

Эта зависимость означает что: а) экономический потенциал предприятия возрастает; б) по сравнению с увеличением экономического потенциала объем реализации возрастает более высокими темпами, т.е. ресурсы предприятия используются более эффективно; в) прибыль возрастает опережающими темпами, что свидетельствует, как правило, об относительном снижении издержек производства и обращения.

Однако возможны и отклонения от этой идеальной зависимости, причем не всегда их следует рассматривать как негативные, такими причинами являются: освоение новых перспектив направления приложения капитала, реконструкция и модернизация действующих производств и т.п. Эта деятельность всегда сопряжена со значительными вложениями финансовых ресурсов, которые по большей части не дают быстрой выгоды, но в перспективе могут полностью окупиться.

Для реализации второго направления могут быть рассчитаны различные показатели, характеризующие эффективность использования, материальных, трудовых и финансовых ресурсов. Основные из них -выработка, фондоотдача, оборачиваемость производственных запасов, продолжительность операционного цикла, оборачиваемость авансированного капитала.

При анализе оборачиваемости оборотных средств особое внимание должно уделяться производственным запасам и дебиторской задолженности. Чем меньше омертвляются финансовые ресурсы в этих активах, тем более эффективно они используются, быстрее оборачиваются, приносят предприятию все новые и новые прибыли.

Оборачиваемость оценивают, сопоставляя показатели средних остатков оборотных активов и оборотов за анализируемый период. Оборотами при оценке и анализе оборачиваемости являются:

для производственных запасов – затраты на производство реализованной продукции;

для дебиторской задолженности – реализация продукции по безналичному расчету (поскольку этот показатель не отражается в отчетности и может быть выявлен по данным бухгалтерского учета, на практике его нередко заменяют показателем выручки от реализации).

Дадим экономическую интерпретацию показателей оборачиваемости:

- оборачиваемость в оборотах указывает среднее число оборотов средств, вложенных в активы данного вида, в анализируемый период;

- оборачиваемость в днях указывает продолжительность (в днях) одного оборота средств, вложенных в активы данного вида.

Обобщенной характеристикой продолжительности омертвления финансовых ресурсов в текущих активах является показатель продолжительности операционного цикла, т.е. того, сколько дней в среднем проходит с момента вложения денежных средств в текущую производственную деятельность до момента возврата их в виде выручки на расчетный счет. Этот показатель в значительной степени зависит от характера производственной деятельности; его снижение -одна из основных внутрихозяйственных задач предприятия. Показатели эффективности использования отдельных видов ресурсов обобщаются в показателях оборота собственного капитала и оборачиваемости основного капитала, характеризующих соответственно отдачу вложенных в предприятие: а) средств собственника; б) всех средств, включая привлеченные. Различие между этими коэффициентами обусловлено степенью привлечения заемных средств для финансирования производственной деятельности.

К обобщающим показателям оценки эффективности использования ресурсов предприятия и динамичности его развития относятся показатель ресурсоотдачи и коэффициент устойчивости экономического роста.

Оборачиваемость активов (ресурсоотдача) рассчитывается по формуле (20).

, (20) , (20)

где:

ОА

- оборачиваемость активов;

ВР

- выручка от реализации за расчетный период;

Анп, Акп

- величина активов на начало и конец периода.

Этот показатель можно интерпретировать двояко. С одной стороны, оборачиваемость активов отражает, сколько раз за период оборачивается капитал, вложенный в активы предприятия, т. е. оценивает интенсивность использования всех активов независимо от источников их образования. С другой стороны, ресурсоотдача показывает, сколько рублей выручки предприятие имеет с рубля, вложенного в активы. Рост данного показателя говорит о повышении эффективности их использования и рассматривается как благоприятная тенденция.

Коэффициент устойчивости экономического роста рассчитывается по формуле (21):

, (21) , (21)

где:

Кэр -

коэффициент устойчивости экономического роста;

ЧП -

чистая прибыль (прибыль, доступная к распределению среди акционеров);

Д -

дивиденды, выплачиваемые акционерам;

СК

- собственный капитал.

Собственный капитал акционерной компании может увеличиваться либо за счет дополнительного выпуска акций, либо за счет реинвестирования полученной прибыли. Таким образом, коэффициент  показывает, какими темпами в среднем увеличивается собственный капитал за счет финансово-хозяйственной деятельности, а не за счет привлечения дополнительного акционерного капитала. показывает, какими темпами в среднем увеличивается собственный капитал за счет финансово-хозяйственной деятельности, а не за счет привлечения дополнительного акционерного капитала.

Следовательно, показатель дает возможность оценить, какими в среднем темпами может развиваться предприятие в дальнейшем, не меняя уже сложившееся соотношение между различными источниками финансирования, фондоотдачей, рентабельностью производства, дивидендной политикой и т. п.

Оценка рентабельности.

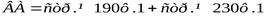

Общая рентабельность, % - определяется как отношение прибыли до налогообложения к выручке от реализации продукции. Рассчитывается по формуле (22).

, (22) , (22)

Ро- общая рентабельность;

П(У)оН - прибыль (убыток) от налогообложения;

Выр - выручка (нетто) от продажи товаров, продукции, работ, услуг (за минусом налога на добавленную стоимость, акцизов и аналогичных обязательных платежей).

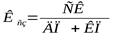

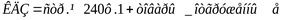

Рентабельность собственного капитала, % - определяется как отношение чистой прибыли к величине собственного капитала организации. Рассчитывается по формуле (23).

, (23) , (23)

где:

Рск – рентабельность собственного капитала;

ЧП(У)ОП - чистая прибыль (убыток) отчетного периода;

СКнг - собственный капитал на начало года;

СКкг – собственный капитал на конец года;

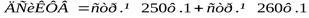

Рентабельность авансированного (заемного) капитала, % - определяется как отношение чистой прибыли к авансированного капитала организации. Рассчитывается по формуле (24).

, (24) , (24)

где:

Рзк - рентабельность авансированного (заемного) капитала;

ЧП(У)ОП - чистая прибыль (убыток) отчетного периода;

ЗКнг – авансированный (заемный) капитал на начало года;

ЗКкг – авансированный (заемный) капитал на конец года.

К основным показателям этого блока, используемым в странах с рыночной для характеристики рентабельности вложений в деятельность того или иного вида, относятся рентабельность авансированного капитала и рентабельность собственного капитала. Экономическая интерпретация этих показателей очевидна — сколько рублей прибыли приходится на один рубль авансированного (собственного) капитала.

Анализ финансового состояния предприятия основан на расчете ряда показателей, характеризующих финансовое состояние предприятия, их сравнение в динамике, с нормативными показателями, проводится анализ отклонений:

-показатели платежеспособности (Таблица 1.1);

-показатели финансовой устойчивости (Таблица 1.2);

-показатели деловой активности (Таблица 1.3).

Таблица 1.1

Показатели платежеспособности

| Наименование

|

Расчет

|

Критерий

|

| 1. К абсолютной ликвидности

|

Абсолютно ликвидные активы / Кр.ср. обязательства

|

> 0,2

|

| 2. К быстрой ликвидности (К промежуточного покрытия)

|

Быстрореализуемые активы / Кр.ср. обязательства

|

> 1,0

|

| 3. К текущей ликвидности (К общего покрытия)

|

Текущие активы / Кр.ср. обязательства

|

> 2,0

|

Таблица 1.2

Показатели финансовой устойчивости

| Наименование

|

Расчет

|

Критерий

|

| Коэффициенты соотношения собственных и заемных средств

|

| 1. К автономии

|

Собственные средства / Общая сумма капитала

|

> 0,5 (50%)

|

Продолжение таблицы 1.2

| 2. К финансовой зависимости

|

1 / К автономии или Общая сумма капитала / Собственные средства

|

< 2 (если =1, то СС=ОСК)

|

| 3. К соотношения заемных и собственных средств

|

Обязательства / Собственные средства

|

< 1

|

| 4. К .покрытия инвестиций

|

Собственный капитал + дср. обяз-ва / Общая сумма капитала

|

0,75-0,9

|

| Коэффициенты состояния оборотных средств

|

| 1. К обеспеченности МПЗ

|

Собственные оборотные средства / МПЗ

|

> 1

|

| 2. К маневренности функционального капитала

|

МПЗ / Собственные оборотные средства

|

< 1

|

| 3. К маневренности собственных средств

|

Собственные оборотные средства / Собственный капитал

|

чем >, тем лучше

|

Продолжение таблицы 1.2

| Коэффициенты состояния основных средств

|

| 1. Индекс постоянного актива

|

Внеоборотные активы/Собственные средства

|

< 1

|

| 2. К реальной стоимости имущества

|

Стоимость средств производства (ОС (по ост. стоимости) + МПЗ + + НЗП + МБП (по ост. стоимости)) / Общая сумма капитала

|

> 0,5

|

| 3. К накопления амортизации

|

Сумма износа ОС и НА / Первоначальная стоимость Ос и НА

|

< 0,25

|

Таблица 1.3

Показатели деловой активности

| Наименование

|

Расчет

|

Критерий

|

| Показатели оборачиваемости

|

| 1. К оборачиваемости активов

|

Выручка от реализации / Ср.год. стоимость активов

|

Отрасль чем >, тем лучше

|

| 2. К оборачиваемости собственных средств

|

Выручка от реализации / Ср.год. стоимость собственных ср-в

|

Отрасль чем >, тем лучше

|

Продолжение таблицы 1.3

| 3. К оборачиваемости собственных средств

|

Выручка от реализации / Ср.год. стоимость собственных ср-в

|

Отрасль чем >, тем лучше

|

| 4. К оборачиваемости средств производства

|

Выручка от реализации / Ср.год. стоимость ср-в производства

|

Отрасль чем >, тем лучше

|

| 5. К оборачиваемости основных средств (ФО)

|

Выручка от реализации / Ср.год. стоимость основных средства

|

Отрасль чем >, тем лучше

|

| 6. К оборачиваемости запасов

|

Себестоимость РП / Ср.год. стоимость запасов

|

Отрасль чем >, тем лучше

|

| Показатели рентабельности

|

| 1. Рентабельность активов по БП (ЧП)

|

БП (ЧП) / Ср.год. стоимость активов

|

| 2. Рентабельность собственного капитала по БП (ЧП)

|

БП (ЧП) / Ср.год. стоимость собственного капитала

|

| 3. Рентабельность основной деятельности

|

БП (ЧП) / Выручка от реализации

|

Продолжение таблицы 1.3

| 4. Рентабельность всех видов деятельности по БП (ЧП)

|

БП (ЧП) / Выручка от реализации + Доходы от пр. реализации и внереализационных операций

|

| Показатели производительности

|

| 1. Производительность труда

|

Выручка от реализации / ССЧ персонала (рабочих)

|

| 2. Прибыль на 1 работающ.

|

БП (ЧП) / ССЧ персонала (рабочих)

|

| 3. Фондовооруженность

|

Ср.год. стоимость недвижимого имущества / ССЧ персонала (рабочих)

|

2. Анализ и диагностика финансовой деятельности

ЗАО «Самарская строительная компания»

2.1 Сведения об организации

Полное наименование

– Закрытое акционерное общество «Самарская строительная компания».

Сокращенное наименование –

ЗАО «ССК».

Юридический адрес

– 443068, г. Самара, ул. Ерошевского, 7, офис 204.

Почтовый адрес

– 443068, г. Самара, ул. Ерошевского, 7, офис 204.

ИНН

6316054660 КПП

631601001

ОКВЭД

45.21 – производство общестроительных работ.

ОГРН

1036300550637

Директор –

Органов Василий Михайлович.

ЗАО «Самарская строительная компания» образовано путем реорганизации из ООО «Самарская строительная компания», которое было создано 18.01.1999 г. на основании Решенеия № 1 в результате реорганизации в форме выделения из ООО ФСК «СамараСтройТрест».

Единственным учредителем (участником) является физическое лицо – Клинышков Дмитрий Анатольевич.

Уставный фонд - 8 400 000рублей.

Основным видом деятельности общества является производство общестроительных работ.

Дополнительными видами деятельности являются производство общестроительных работ по возведению зданий, производство прочих строительных работ, производство прочих строительных работ, требующих специальной квалификации, производство прочих отделочных и завершающих работ.

Исходные данные для проведения финансового анализа

Финансовый анализ проведен на основании данных бухгалтерской отчетности (форма 1,2) по состоянию на 01.04.2008 г., 01.07.2008 г., 01.10.2008г., 01.01.2009г., 01.04.2009г., 01.07.2009г., 01.10.2009г., 01.01.2010г., 01.04.2010 г.

2.2 Расчет коэффициентов финансово-хозяйственной деятельности организации

Для расчета коэффициентов финансово-хозяйственной деятельности ЗАО «ССК» использованы следующие показатели:

а) совокупные активы (пассивы) - баланс (валюта баланса) активов (пассивов);

б) скорректированные внеоборотные активы - сумма стоимости нематериальных активов (без деловой репутации и организационных расходов), основных средств (без капитальных затрат на арендуемые основные средства), незавершенных капитальных вложений (без незавершенных капитальных затрат на арендуемые основные средства), доходных вложений в материальные ценности, долгосрочных финансовых вложений, прочих внеоборотных активов;

в) оборотные активы - сумма стоимости запасов (без стоимости отгруженных товаров), долгосрочной дебиторской задолженности, ликвидных активов, налога на добавленную стоимость по приобретенным ценностям, задолженности участников (учредителей) по взносам в уставный капитал, собственных акций, выкупленных у акционеров;

г) долгосрочная дебиторская задолженность - дебиторская задолженность, платежи по которой ожидаются более чем через 12 месяцев после отчетной даты;

д) ликвидные активы - сумма стоимости наиболее ликвидных оборотных активов, краткосрочной дебиторской задолженности, прочих оборотных активов;

е) наиболее ликвидные оборотные активы - денежные средства, краткосрочные финансовые вложения (без стоимости собственных акций, выкупленных у акционеров);

ж) краткосрочная дебиторская задолженность - сумма стоимости отгруженных товаров, дебиторская задолженность, платежи по которой ожидаются в течение 12 месяцев после отчетной даты (без задолженности участников (учредителей) по взносам в уставный капитал);

з) потенциальные оборотные активы к возврату - списанная в убыток сумма дебиторской задолженности и сумма выданных гарантий и поручительств;

и) собственные средства - сумма капитала и резервов, доходов будущих периодов, резервов предстоящих расходов за вычетом капитальных затрат по арендованному имуществу, задолженности акционеров (участников) по взносам в уставный капитал и стоимости собственных акций, выкупленных у акционеров;

к) обязательства предприяти - сумма текущих обязательств и долгосрочных обязательств предприятия;

л) долгосрочные обязательства предприятия - сумма займов и кредитов, подлежащих погашению более чем через 12 месяцев после отчетной даты, и прочих долгосрочных обязательств;

м) текущие обязательства предприятия - сумма займов и кредитов, подлежащих погашению в течение 12 месяцев после отчетной даты, кредиторской задолженности, задолженности участникам (учредителям) по выплате доходов и прочих краткосрочных обязательств;

н) выручка нетто - выручка от реализации товаров, выполнения работ, оказания услуг за вычетом налога на добавленную стоимость, акцизов и других аналогичных обязательных платежей;

о) валовая выручка - выручка от реализации товаров, выполнения работ, оказания услуг без вычетов;

п) среднемесячная выручка - отношение величины валовой выручки, полученной за определенный период, как в денежной форме, так и в форме взаимозачетов, к количеству месяцев в периоде;

р) чистая прибыль (убыток) - чистая нераспределенная прибыль (убыток) отчетного периода, оставшаяся после уплаты налога на прибыль и других аналогичных обязательных платежей.

Основные показатели финансово – хозяйственной деятельности предприятия представлены в таблице № 1.

Основные показатели, используемые для расчета коэффициентов

финансово–хозяйственной деятельности

Таблица 2.1 тыс.руб.

| Наименование

финансового показателя

|

01.04.08

|

01.07.08

|

01.10.08

|

01.01.09

|

01.04.09

|

01.07.09

|

01.10.09

|

01.01.10

|

01.04.10

|

| Совокупные активы (пассивы)

|

79382,00

|

81105,00

|

83999,00

|

83162,00

|

87615,00

|

85488,00

|

87932,00

|

91612,00

|

92540,00

|

| Скорректированные внеоборотные активы

|

70897,00

|

72372,00

|

72389,00

|

74069,00

|

74730,00

|

75880,00

|

77951,00

|

81070,00

|

81856,00

|

| Оборотные активы

|

8485,00

|

8733,00

|

11610,00

|

9093,00

|

12885,00

|

9608,00

|

9981,00

|

10542,00

|

10684,00

|

| Долгосрочная дебиторская задолженность

|

0,00

|

0,00

|

0,00

|

0,00

|

0,00

|

0,00

|

0,00

|

0,00

|

0,00

|

| Ликвидные активы

|

26,00

|

2,00

|

2872,00

|

4,00

|

3579,00

|

0,00

|

0,00

|

0,00

|

0,00

|

| Наиболее ликвидные оборотные активы

|

26,00

|

2,00

|

2872,00

|

4,00

|

67,00

|

0,00

|

0,00

|

0,00

|

0,00

|

| Краткосрочная дебиторская задолженность

|

0,00

|

0,00

|

0,00

|

0,00

|

3512,00

|

0,00

|

0,00

|

0,00

|

0,00

|

| Потенциальные оборотные активы к возврату

|

0,00

|

0,00

|

0,00

|

0,00

|

0,00

|

0,00

|

0,00

|

0,00

|

0,00

|

| Собственные средства

|

70838,00

|

70974,00

|

73255,00

|

70504,00

|

77391,00

|

72099,00

|

72103,00

|

72103,00

|

72103,00

|

| Обязательства предприятия

|

8544,00

|

10131,00

|

10744,00

|

12658,00

|

10224,00

|

13389,00

|

15829,00

|

19509,00

|

20437,00

|

| Долгосрочные обязательства предприятия

|

0,00

|

0,00

|

0,00

|

0,00

|

0,00

|

0,00

|

0,00

|

0,00

|

0,00

|

| Текущие обязательства предприятия

|

8544,00

|

10131,00

|

10744,00

|

12658,00

|

10224,00

|

13389,00

|

15829,00

|

19509,00

|

20437,00

|

| Выручка нетто

|

1,00

|

26,00

|

38,00

|

104,00

|

6,00

|

29,00

|

29,00

|

29,00

|

0,00

|

| Валовая выручка

|

1,00

|

26,00

|

38,00

|

104,00

|

6,00

|

29,00

|

29,00

|

29,00

|

0,00

|

| Среднемесячная выручка

|

0,33

|

8,67

|

12,67

|

34,67

|

1,00

|

3,22

|

2,42

|

9,67

|

0,00

|

| Чистая прибыль (убыток)

|

-185,00

|

-211,00

|

-247,00

|

-294,00

|

6,00

|

12,00

|

10,00

|

10,00

|

0,00

|

В течение исследуемого периода наблюдалось увеличение совокупных активов (пассивов) баланса с 79 382,0 тыс. руб. на 01.04.2008 г. до 92 540,0 тыс. руб. на 01.04.2010 г. В целом за период увеличение произошло на 13 158,0 тыс. руб. или на 16,6%. Этот показатель представляет собой суммарную стоимость имущества предприятия в бухгалтерской оценке (стр. 300 баланса), а также отражает сумму различных источников формирования имущества (стр. 700 баланса). Изменение совокупных активов (пассивов) прежде всего, связано с ростом незавершенного строительства и увеличением кредиторской задолженности.

Обязательства предприятия, представленные в основном кредиторской задолженностью, начиная со 2 кв. 2009 г. и краткосрочными займами и кредитами, в целом за период выросли на 11 893,0 тыс. руб. или на 139%. Краткосрочная кредиторская задолженность увеличилась в основном из-за увеличения задолженности перед поставщиками и подрядчиками.

Собственные средства предприятия представлены в виде уставного капитала, нераспределенной прибыли (непокрытого убытка) и доходов будущих периодов.

По статье «доходы будущих периодов» учитываются денежные средства участников долевого строительства. При этом доходы будущих периодов должны быть списаны на расходы по мере сдачи строительных объектов в эксплуатацию. В связи с тем, что объект строительства не был сдан в эксплуатацию сумма доходов будущих периодов не списывалась в расходы.

Выручка (по данным формы № 2) имеет крайне низкие значения и не может рассматриваться как источник погашения текущих обязательств предприятия.

Коэффициенты, характеризующие платежеспособность предприятия

Таблица 2.2

| Наименование

финансового показателя

|

01.04.08

|

01.07.08

|

01.10.08

|

01.01.09

|

01.04.09

|

01.07.09

|

01.10.09

|

01.01.10

|

01.04.10

|

| Коэффициент абсолютной ликвидности

|

0,00

|

0,00

|

0,27

|

0,00

|

0,01

|

0,00

|

0,00

|

0,00

|

0,00

|

| Коэффициент промежуточной (быстрой) ликвидности

|

0,00

|

0,00

|

0,27

|

0,00

|

0,35

|

0,00

|

0,00

|

0,00

|

0,00

|

| Коэффициент текущей ликвидности (коэффициент общего покрытия)

|

0,97

|

0,89

|

1,10

|

0,74

|

1,29

|

0,74

|

0,65

|

0,56

|

0,54

|

| Показатель обеспеченности обязательств предприятия его активами

|

8,30

|

7,14

|

7,00

|

5,85

|

7,66

|

5,67

|

4,92

|

4,16

|

4,01

|

| Степень платежеспособности по текущим обязательствам

|

25632,00

|

1168,96

|

848,21

|

365,13

|

10224,0

|

4155,21

|

6549,93

|

2018,17

|

0,00

|

Коэффициент абсолютной ликвидности

Коэффициент абсолютной ликвидности показывает, какая часть краткосрочных обязательств может быть погашена немедленно, и рассчитывается как отношение наиболее ликвидных оборотных активов к текущим обязательствам предприятия.

Рекомендованное значение данного коэффициента – от 0,2 до 0,5. Как видно из таблицы, данный коэффициент имеет рекомендуемое значение только на одну отчетную дату - 01.10.2008 г., на остальные отчетные даты значение коэффициента практически равно 0. Это означает, что погашение текущих обязательств немедленно за счет абсолютно ликвидных активов - денежных средств и краткосрочных финансовых вложений невозможно.

Критический коэффициент ликвидности

Критический коэффициент ликвидности или иначе коэффициент промежуточного покрытия характеризует ту часть текущих обязательств, которая может быть погашена не только за счет денежных средств, но и за счет ожидаемых поступлений за отгруженную продукцию, выполненные работы или оказанные услуги (за счет краткосрочной дебиторской задолженности) и определяется как отношение ликвидных активов к текущим обязательствам предприятия. Рекомендуемым значением данного коэффициента считается 0,8-1,0. Коэффициент промежуточного покрытия отражает прогнозируемые платежные возможности организации при условии своевременного проведения расчетов с дебиторами.

Значение коэффициента промежуточного покрытия в течение всего анализируемого периода имеет значения, близкие или равные 0, что свидетельствует о неспособности покрытия текущих обязательств предприятия наиболее ликвидными активами.

Коэффициент текущей ликвидности

Коэффициент текущей ликвидности (коэффициент общего покрытия) позволяет установить, в какой кратности оборотные активы покрывают обязательства предприятия. Рекомендуемое значение от 2,0 до 2,5.

Коэффициент покрытия показывает платежные возможности организации, оцениваемые при условии не только своевременных расчетов с дебиторами и благоприятной продажи продукции, но и продажа в случае необходимости оборотных средств.

В течение всего анализируемого периода данный коэффициент ни разу не принимал нормативных значений и варьировал от 0,54 до 0,97. Это означает, что погашение кредиторской задолженности за счет оборотных активов невозможно.

Рис. 2.1. Показатель ликвидности

Показатель обеспеченности обязательств предприятия его активами

Показатель обеспеченности обязательств предприятия его активами характеризует величину активов предприятия, приходящихся на единицу долга, и определяется как отношение суммы ликвидных и скорректированных внеоборотных активов к обязательствам предприятия. Рекомендуемое значение ≥1.

В течение всего анализируемого периода показатель обеспеченности обязательств предприятия его активами превышает обязательства предприятия. Однако, в состав внеоборотных активов входит незавершенное строительство, т.е. объект незавершенного строительства, строительство которого произведено не на собственные средства организации, а на средства дольщиков. По состоянию на последнюю отчетную дату 01.04.2010 г. объект незавершенный строительством представляет собой жилой дом по ул. Шверника, 19А/ул. Солнечная, построенный на деньги «дольщиков».

Рис 2.2. Показатель обеспеченности активами

Степень платежеспособности по текущим обязательствам

Степень платежеспособности по текущим обязательствам определяет текущую платежеспособность организации, объемы ее краткосрочных заемных средств и период возможного погашения организацией текущей задолженности перед кредиторами за счет выручки. Степень платежеспособности определяется как отношение текущих обязательств предприятия к величине среднемесячной выручки.

Рис 2.3. Степень платежеспособности

В течение всего анализируемого периода данный показатель имеет запредельные значения, т.е. предприятие было не в состоянии рассчитываться по текущим обязательствам за счет выручки в течение всего периода.

На последнюю отчетную дату в анализируемом периоде – 01.04.2010 г. показатель равен 0. Это связано с полным отсутствием финансово-хозяйственной деятельности в данный период и неспособности предприятия рассчитываться по текущим обязательствам за счет выручки.

На основании рассчитанных показателей, характеризующих платежеспособность предприятия, можно сделать следующий вывод:

- на последнюю отчетную дату, предшествующую возбуждению процедуры банкротства, коэффициент обеспеченности собственными средствами без учета средств дольщиков менее 1;

- коэффициент текущей ликвидности ниже рекомендуемого, это означает невозможность предприятия удовлетворить требования кредиторов за счет реализации оборотных активов;

- коэффициент промежуточного покрытия меньше рекомендуемого, что свидетельствует о невозможности покрытия текущих обязательств предприятия ликвидными активами;

- коэффициент абсолютной ликвидности равен 0;

- показатель степени платежеспособности по текущим обязательствам равен 0, что свидетельствует о неспособности предприятия рассчитываться по текущим обязательствам за счет выручки.

Подводя итог анализу коэффициентов, характеризующих платежеспособность предприятия, следует отметить, что на последнюю отчетную дату коэффициенты ликвидности принимают значения ниже рекомендуемых, т.е. предприятие неспособно своевременно и в полном объеме рассчитываться по своим обязательствам за счет ликвидного имущества.

Коэффициенты, характеризующие финансовую устойчивость предприятия

Задачей анализа финансовой устойчивости является оценка независимости организации с финансовой точки зрения, отвечает ли состояние активов и пассивов предприятия задачам его финансово – хозяйственной деятельности.

Коэффициент автономии (финансовой независимости)

Коэффициент автономии (финансовой независимости) показывает долю активов предприятия, которые обеспечиваются собственными средствами, и определяется как отношение собственных средств к совокупным активам. Чем больше у предприятия собственных средств, тем легче ему справиться с финансовыми трудностями. Уровень коэффициента в 0,5 гарантирует покрытие заемного капитала собственностью организации. В течение всего анализируемого периода коэффициент автономии имеет нормативные значения, а без учета средств участников долевого строительства имеет значение ниже критического.

Коэффициент автономии - рассчитывается по формуле (25).

, (25) , (25)

где:

СК - собственный капитал;

ВБ- валюта баланса.

Коэффициенты, характеризующие финансовую устойчивость предприятия

Таблица 2.3

| Наименование

финансового показателя

|

01.04.08

|

01.07.08

|

01.10.08

|

01.01.09

|

01.04.09

|

01.07.09

|

01.10.09

|

01.01.10

|

01.04.10

|

| Коэффициент автономии (финансовой независимости)

|

0,89

|

0,88

|

0,87

|

0,85

|

0,88

|

0,84

|

0,82

|

0,79

|

0,78

|

| Коэффициент обеспеченности собственными оборотными средствами

|

-0,01

|

-0,16

|

0,07

|

-0,39

|

0,21

|

-0,39

|

-0,59

|

-0,85

|

-0,91

|

| Показатель отношения дебиторской задолженности к совокупным активам

|

0,00

|

0,00

|

0,00

|

0,00

|

0,04

|

0,00

|

0,00

|

0,00

|

0,00

|

Рис 2.4. Коэффициенты финансовой устойчивости

Коэффициент обеспеченности собственными оборотными средствами

Коэффициент обеспеченности собственными оборотными средствами (доля собственных оборотных средств в оборотных активах) определяет степень обеспеченности организации собственными оборотными средствами, необходимыми для ее финансовой устойчивости, и рассчитывается как отношение разницы собственных средств и скорректированных внеоборотных активов к величине оборотных активов.

Коэффициент обеспеченности - определяется как отношение разности между суммой собственных средств и долгосрочных кредитов и займов и стоимостью внеоборотных активов к суммарным оборотным средствам предприятия. Рассчитывается по формуле (26).

, (26) , (26)

где:

КО

- коэффициент обеспеченности собственными оборотными средствами;

СК

- собственный капитал;

ДП

- долгосрочные пассивы;

ВА

- внеоборотные активы;

ОА

- оборотные активы.

Рекомендуемое значение этого коэффициента не ниже 0,1. Как видно из таблицы коэффициент обеспеченности собственными оборотными средствами в семи отчетных периодах из десяти анализируемых имеет отрицательное значение, кроме того, его значение в целом за период ухудшается. На последнюю отчетную дату анализируемого периода показатель равен (-0,91). Это свидетельствует об отсутствии у предприятия собственных оборотных средств.

Показатель отношения дебиторской задолженности к совокупным активам

Показатель отношения дебиторской задолженности к совокупным активам определяется как отношение суммы долгосрочной дебиторской задолженности, краткосрочной дебиторской задолженности и потенциальных оборотных активов, подлежащих возврату, к совокупным активам организации. Дебиторская задолженность в структуре активов имеется только в одном отчетном периоде – 01.04.2009г. и составляет 4% совокупных активов.

В целом, анализ коэффициентов, характеризующих финансовую устойчивость предприятия, показывает, что на последнюю отчетную дату анализируемого периода – 01.04.2010 г., значение коэффициента автономии (финансовой независимости) равно 0,78 с учетом размера незавершенного строительства, а коэффициент обеспеченности собственными оборотными средствами имеет отрицательное значение, в активах баланса дебиторская задолженность составляет 4%, с учетом размера незавершенного строительства.

Коэффициенты, характеризующие деловую активность предприятия

Таблица 2.4

| Наименование

финансового показателя

|

01.04.08

|

01.07.08

|

01.10.08

|

01.01.09

|

01.04.09

|

01.07.09

|

01.10.09

|

01.01.10

|

01.04.10

|

| Рентабельность активов

|

-0,23%

|

-0,26%

|

-0,29%

|

-0,35%

|

0,01%

|

0,01%

|

0,01%

|

0,01%

|

0,00%

|

| Норма чистой прибыли

|

-18500,00%

|

-811,54%

|

-650,00%

|

-282,69%

|

100,00%

|

41,38%

|

34,48%

|

34,48%

|

0,00%

|

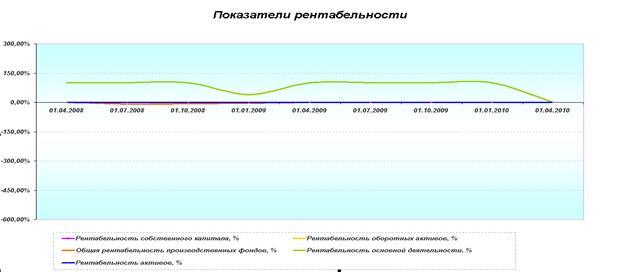

Рентабельность активов

Рентабельность активов характеризует степень эффективности использования имущества организации, профессиональную квалификацию менеджмента предприятия и определяется в процентах как отношение чистой прибыли (убытка) к совокупным активам организации.

Рентабельность всех активов, % - определяется как отношение чистой прибыли (прибыли после налогообложения) к всем активам предприятия за вычетом собственных акций, выкупленных у акционеров и задолженностью участников (учредителей) по взносам в уставной капитал. Рассчитывается по формуле (27).

, (27) , (27)

где:

РА

– рентабельность всех активов;

ЧП(У)ОП - чистая прибыль (убыток) отчетного периода;

П – период;

ВБ – валюта баланса.

В анализируемом периоде значение данного коэффициента имеет либо отрицательные, либо очень низкие значения, что свидетельствует о нерентабельности активов на протяжении практически всего периода.

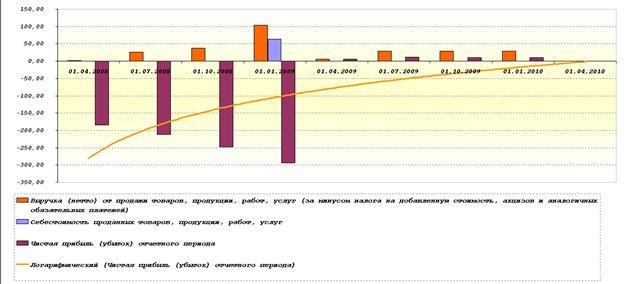

Рис 2.5. Показатели рентабельности

Норма чистой прибыли

Норма чистой прибыли характеризует уровень доходности хозяйственной деятельности организации. Норма чистой прибыли измеряется в процентах и определяется как отношение чистой прибыли к выручке (нетто).

Данный показатель на протяжении анализируемого периода не имеет определенной тенденции изменения, при этом, показатель имеет положительное значение только в ряде отчетных периодов.

Рис 2.6. Норма прибыли

Показатели деловой активности

Таблица 2.5

| Наименование показателя деловой активности

|

01.04.08

|

01.07.08

|

01.10.08

|

01.01.09

|

01.04.09

|

01.07.09

|

01.10.09

|

01.01.10

|

01.04.10

|

| Отдача активов, дней

|

3585690,00

|

555531,92

|

586553,68

|

289317,12

|

1280827,50

|

537216,21

|

817201,55

|

1114411,03

|

-

|

| Отдача основных средств (фондоотдача), дней

|

14355,00

|

602,31

|

586,18

|

155,77

|

187,50

|

65,17

|

97,76

|

74,48

|

-

|

| Оборачиваемость оборотных активов, дней

|

394875,00

|

59600,77

|

72271,18

|

35832,12

|

164835,00

|

69805,86

|

106445,17

|

127384,14

|

-

|

| Коэффициент оборачиваемости текущих активов, дней

|

-

|

59600,77

|

72271,18

|

35832,12

|

164835,00

|

69805,86

|

106445,17

|

127384,14

|

-

|

| Коэффициент оборачиваемости дебиторской задолженности, дней

|

-

|

0,00

|

0,00

|

0,00

|

26340,00

|

10899,31

|

16348,97

|

0,00

|

-

|

| Отдача собственного капитала, дней

|

-

|

490887,69

|

512392,50

|

248813,65

|

1109212,50

|

463934,48

|

695920,34

|

895071,72

|

-

|

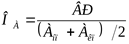

Рис 2.7. Показатели деловой активности (в днях)

Показатель отдачи активов рассчитывается по формуле (28)

Отдача активов, дней - определяется как отношение выручки к среднему значению всех скорректированных активов.

, (28) , (28)

где:

ОтА

- отдача активов;

П – период;

ВБнг – валюта баланса на начало года;

ВБкг – валюта баланса на конец года;

Выр - выручка (нетто) от продажи товаров, продукции, работ, услуг (за минусом налога на добавленную стоимость, акцизов и аналогичных обязательных платежей).

Показатель отдачи основных средств расчитывается по (29)

Отдача основных средств (фондоотдача), дней - определяется как отношение выручки к среднему значению суммы стоимости основных производственных фондов и нематериальных активов.

, (29) , (29)

где:

ОтОС

- отдача основных средств;

П - период;

ОСнг - основные средства на начало года;

ОСкг - основные средства на конец года;

НАнг - нематериальные активы на начало года;

НАкг - нематериальные активы на конец года;

Выр - выручка (нетто) от продажи товаров, продукции, работ, услуг (за минусом налога на добавленную стоимость, акцизов и аналогичных обязательных платежей).

Оборачиваемость оборотных активов расчитывается по формуле (30).

Оборачиваемость оборотных активов, дней - определяется как отношение выручки к среднему значению стоимости оборотных активов.

, (30) , (30)

где:

OOA

- оборачиваемость оборотных активов;

П - период;

ООАнг - оборотные активы на начало года;

ООАкг - оборотные активы на конец года;

Выр - выручка (нетто) от продажи товаров, продукции, работ, услуг (за минусом налога на добавленную стоимость, акцизов и аналогичных обязательных платежей).

Коэффициент оборачиваемости текущих активов расчитывается по формуле (31).

Коэффициент оборачиваемости текущих активов, дней - определяется как отношение среднего значения стоимости всех активов к выручке, умноженное на период.

, (31) , (31)

где:

ОТА

- оборачиваемость текущих активов;

П - период;

ОТАнг - оборотные активы на начало года;

ОТАкг - оборотные активы на конец года;

Выр - выручка (нетто) от продажи товаров, продукции, работ, услуг (за минусом налога на добавленную стоимость, акцизов и аналогичных обязательных платежей).

Коэффициент оборачиваемости дебиторской задолженности расчитывается по формуле (32).

Коэффициент оборачиваемости дебиторской задолженности, дней - определяется как отношение среднего значения дебиторской задолженности к выручке, умноженное на период.

, (32) , (32)

где:

КОДЗ - коэффициент оборачиваемости дебиторской задолженности

П - период;

КДЗнг- краткосрочная дебиторская задолженность на начало года;

КДЗкг - краткосрочная дебиторская задолженность на конец года;

Выр - выручка (нетто) от продажи товаров, продукции, работ, услуг (за минусом налога на добавленную стоимость, акцизов и аналогичных обязательных платежей).

Показатель отдачи собственного капитала расчитывается по формуле (33).

Отдача собственного капитала, дней - определяется как отношение выручки к среднему значению собственного капитала.

, (33) , (33)

где:

ОтСК - отдача собственного капитала;

П - период;

СКнг - собственный капитал на начало года;

СКкг - собственный капитал на конец года;

Выр - выручка (нетто) от продажи товаров, продукции, работ, услуг (за минусом налога на добавленную стоимость, акцизов и аналогичных обязательных платежей).

Расчет коэффициентов, характеризующих деловую активность предприятия, показывает убыточность деятельности предприятия. Убыточность деятельности приводит к невозможности восстановления оборотных активов за счет текущей деятельности, в результате во 2 кв. 2009 г. происходит привлечение заемных средств в виде займов и кредитов в размере 1 433,0 тыс.руб., это привело к увеличению текущих обязательств и к росту финансовой зависимости предприятия от кредиторов.

2.3 Анализ хозяйственной, инвестиционной и финансовой деятельности предприятия, его положения на товарных и иных рынках

Анализ хозяйственной, инвестиционной и финансовой деятельности предприятия, его положения на товарных и иных рынках включает в себя анализ внешних и внутренних условий деятельности предприятия и рынков, на которых она осуществляется.

Анализ внешних условий деятельности предприятия

В процессе анализа внешних условий деятельности предприятия проводится анализ общеэкономических условий, региональных и отраслевых особенностей его деятельности, в т.ч.:

- влияние государственной денежно-кредитной политики;

- особенности государственного регулирования отрасли, к которой относится предприятие;

- сезонные факторы и их влияние на деятельность предприятия;

- исполнение государственного оборонного заказа;

- наличие мобилизационных мощностей;

- наличие имущества ограниченного оборота;

- необходимость осуществления дорогостоящих природоохранных мероприятий;

- географическое положение, экономические условия региона, налоговые условия региона;

- имеющиеся торговые ограничения, финансовое стимулирование.

При анализе внешних условий деятельности ЗАО «Самарская строительная компания» исследованы общеэкономические условия, региональные и отраслевые особенности его деятельности.

Главная задача государства - увеличение объемов ввода жилья, которое напрямую связано с определением первоочередных площадок строительства, а также с предоставлением земельных участков застройщикам. Существенный фактор, препятствующий увеличению объемов ввода жилья, - это высокая изношенность инженерно-коммунальной инфраструктуры и ограниченные возможности по развитию коммунальной инфраструктуры в целях жилищного строительства.

В настоящее время государством решаются проблемы по упрощению процедуры оформления и выделения земельных участков, обеспечению их коммунальной и социальной инфраструктурой.

На деятельность предприятия государственная денежно-кредитная политика практически не влияет. Государственное регулирование отрасли имеет место в рамках полномочий муниципальных образований и субъектов РФ по реализации политики в сфере строительства жилья.

Сезонные факторы на деятельность предприятия не влияют.

Исполнителем государственного оборонного заказа предприятие не является, мобилизационных мощностей и имущества ограниченного оборота не имеет.

Необходимость осуществления дорогостоящих природоохранных мероприятий в связи с деятельностью предприятия и на территории предприятия отсутствует.