Организация межбанковских расчетов

Введение

Роль платежной системы в рыночной экономике может быть определена без преувеличения как «артериальная» в силу важности выполняемой ею функции - обеспечения динамики и устойчивости хозяйственного оборота посредством переводов денежных средств от одних экономических агентов другим.

В экономической литературе можно встретить различные определения платежной системы в зависимости от избираемых критериев. На мой взгляд, наиболее удачным может быть признано определение, данное В. М. Усоскиным, где платежная система - это “совокупность инструментов и методов, применяемых в хозяйстве, для перевода денег, осуществления расчетов и урегулирования долговых обязательств между участниками экономического оборота” [67. с.6].

Понятие «платежная система» шире смежного понятия «система безналичных расчетов», которая понимается как «форма организации безналичного денежного обращения в стране, сложившаяся исторически и закрепленная национальным законодательством» [69. с.85], но уже понятия «денежная система», которая включает и налично-денежное обращение.

Платежная система страны - неотъемлемый элемент рыночной экономики, своеобразный канал энергетического обмена, реализующий экономические возможности субъектов расчетов. Без оптимизации платежной системы никакие существенные перемены не смогут охватить все народное хозяйство в целом. Для России она имеет особую значимость, ибо стала одной из ключевых проблем реформирования экономики на переходном этапе страны к рынку. Основные составляющие этой проблемы, с одной стороны - платежный кризис и его последствия - разлаженность хозяйственных связей, социальные потрясения из-за просроченных выплат заработной платы, пенсий, пособий и т. п., а с другой стороны - поистине революционные изменения в расчетах между учреждениями банков, представляющие фундамент становления новой банковской системы.

Безналичные расчеты в современных условиях имеют большое значение, так как приводят к замещению наличных денег и снижению издержек обращения, т. е. к сокращению расходов на печатание наличных денег, их перевозку, пересчет и хранение. Рациональная организация безналичных расчетов решает такие проблемы, как нормализация платежного оборота, сокращение взаимной задолженности предприятий, учреждений и организаций, повышение ответственности хозяйствующих субъектов за состоянием платежной дисциплины.

В денежных расчетах и платежах, проводимых преимущественно банками, находят свое воплощение практически все виды экономических отношений в обществе. Это, в свою очередь, немыслимо без взаимных расчетов между банками - межбанковских расчетов, что обусловлено широкой разветвленностью хозяйственных связей, большой территориальной удаленностью предприятий и некоторых других факторов.

Межбанковские расчеты представляют собой систему безналичных расчетов между банковскими учреждениями, основанную главным образом на прямых переводах денежных средств и регулярных зачетов их взаимных финансовых требований и обязательств. В отдельных случаях расчеты между банками могут вестись и с помощью наличных денег.

По существу, лишь на основе расчетов между разными банками и их филиалами можно завершить расчеты в народном хозяйстве: предприятий друг с другом по поводу купли - продажи товаров (услуг), с финансовыми органами по уплате налогов, с внебюджетными фондами по перечислению обязательных взносов, с банками по ссудам, со страховыми компаниями по страхованию имущества и коммерческих рисков, с собственным персоналом по выплате заработной платы и приравненных к ней платежей, а также другие денежные расчеты.

Главный регулирующий орган системы безналичных расчетов - Банк России. Согласно Федеральному закону “О Центральном банке Российской Федерации (Банке России)” от 26 апреля 1995 г. среди трех его основных задач значится обеспечение эффективного и бесперебойного функционирования системы расчетов. На Банк России возложены установление правил, сроков и стандартов осуществления расчетов и применяемых при этом документов, координация, регулирование и лицензирование организации расчетных, в том числе клиринговых, систем.

Задачей Центрального банка на современном этапе является выведение системы межбанковских корреспондентских отношений в России на мировой уровень. Для выполнения данной задачи, в первую очередь, требуется провести оптимизацию расчетной сети самого Банка России с его многочисленными структурными подразделениями.

Для достижения поставленной цели в данной дипломной работе необходимо решить следующие задачи:

- исследовать принципы организации межбанковских расчетов в России, их достоинства и недостатки;

- рассмотреть деятельность расчетно-кассовых центров Банка России и функции возложенные на них;

- провести экономический анализ деятельности отдельно взятого расчетно-кассового центра за определенный период, динамики изменения экономических показателей, перспектив и проблем;

- исследовать проблемы рациональной организации системы безналичных расчетов;

- рассмотреть перспективные формы межбанковских расчетов, применяемые в мировой практике;

- рассмотреть перспективы развития расчетной сети Банка России.

Объектом исследования является Головной расчетно-кассовый центр Главного управления Центрального банка Российской Федерации по Чукотскому автономному округу расположенный в г. Анадыре.

Методической и методологической основой дипломной работы являются труды зарубежных и отечественных ученых, видных экономистов и практических работников.

Информационной базой дипломной работы является отчетность Главного управления ЦБ РФ по Чукотскому АО за 1999 - 2000 годы. При работе над дипломной работой также использовались инструктивные материалы Центрального банка Российской Федерации, законодательные материалы, периодическая печать, экономические и специальные издания.

1. История развития, сущность необходимости и организация межбанковских расчетов

1.1. Исторический аспект организации РКЦ

Перестройка банковской системы началась в 1987 году. В результате проведенной реформы сформировалась двухуровневая система:

- 1 уровень - Центральный Банк России и его подразделения;

- 2 уровень - коммерческие банки и другие финансово- кредитные учреждения, осуществляющие отдельные банковские операции.

Центральный Банк России является главным Банком государства. Он независим от распорядительных органов власти. Центральный Банк - экономически самостоятельное учреждение. Он осуществляет свои расходы за счет собственных доходов. Правовой статус ЦБ РФ, его права и обязанности определены Федеральным Законом «О Центральном Банке Российской Федерации (Банк России)» 394-1 от 2 декабря 1990 года.

Центральный банк России имеет более чем столетнюю историю. 31 мая 1860 году (по старому стилю) Александр 2 подписал Указ о создании государственного Банка Российской империи и утвердил его первый устав. До этого в России существовала система казенных банков, а затем и банковских домов. Единый государственный банк с отделениями по всей стране - этот финансовый гигант, с одной стороны, унаследовал функции банков, а с другой - принял на себя функции коммерческого банка, то есть должен был способствовать оживлению торговых оборотов.

В начале XX века Государственный банк играл роль стержневого элемента банковской системы России. Он продолжал оставаться важным рычагом экономической политики царской России, но по мере становления и развития коммерческих банков постепенно уступал им решение задач кредитования народного хозяйства. Постепенно государственный банк превращался в резервный центр банковской системы - банк банков.

Возглавляемая им широкая сеть государственных сберегательных касс поглощала значительную часть денежных накоплений населения, отвлекая их от производительного использования. Деньги помещались в облигации государственных займов и таким образом направлялись на финансирование государства.

После Октябрьского переворота банковское дело было объявлено государственной монополией, ипотечные банки ликвидированы, а частные коммерческие банки присоединились к Госбанку. Сам Госбанк превратился в орган «снабжения» денежными знаками государственного хозяйства.

В 30-е годы в результате реорганизации кредитной системы произошли ее укрупнения и централизация. Это было вызвано экономическими потребностями народного хозяйства в связи с политикой государства, выраженной в индустриализации и коллективизации. Вместо двух ярусов существовавшей до октября кредитной системы, стал один, состоящий из трех банков - монополистов (Госбанк, Стройбанк, Внешторгбанк) и системы сберкасс. Система страхования была вынесена за рамки кредитной системы. Главенствующее положение занимал Госбанк СССР. Такие преобразования отразили ликвидацию рыночных отношений в широком смысле слова и переход на административную систему управления.

Основными недостатками банковской системы, существовавшей до реформы 1987 года, были:

- монополизм, обусловленный отсутствием у предприятий альтернативных источников кредита;

- неконтролируемая эмиссия кредитных и бумажных денег;

- потеря банковской специализации;

- бесконечные и бесчисленные операции по перекредитованию всех сфер хозяйства;

- выполнения банками, по существу роли второго госбюджета, на долю которого приходилось прощение и списание долгов предприятий, особенно в сельском хозяйстве;

- низкий уровень процентных ставок;

- отсутствие вексельного обращения;

- слабый контроль банков (на базе кредита) за деятельностью различных сфер.

Другими словами, банковская система была неэффективной, ее воздействие на производство было недостаточно.

Первый этап банковской реформы в СССР начался в 1985 году и закончился в 1987 году. В результате ее Госбанк СССР лишался монопольных функций и был отстранен от непосредственной кредитной работы с клиентурой. За ним закрепилась роль организатора и руководителя всей банковской системы.

Были созданы также 5 специализированных государственных банков на основе прежних отделений Госбанка СССР, Стройбанка СССР, Внешторгбанка СССР и Сберкасс.

Первый этап реформы был малоэффективен, так как носил прежний административно - монополистический характер.

Второй этап банковской реформы охватывает периоды 1988-1989 г. г. и отмечен отходом от монополизма, так как были созданы первые коммерческие банки.

Третий этап банковской реформы отмечен принятием ряда законодательных актов. Прогрессивность этих законов в том, что окончательно сформировалась двухъярусная банковская система. Большая часть функций Госбанка СССР перешла к Банку России после образования СНГ.

В декабре 1990 года были приняты, Федеральный Закон «О банках и банковской деятельности в Российской Федерации» и Федеральный Закон РФ «О Центральном Банке Российской Федерации (Банк России)», которыми Банк России руководствуется, в настоящее время и где излагаются основные цели, функции, права и обязанности Центрального Банка, по которому государство не отвечает по обязательствам Банка России, а Банк России — по обязательствам государства.

Для регулирования денежно-кредитной сферы по вопросам, отнесенным к его компетенции, Банк России издает нормативные акты, обязательные для федеральных органов государственной власти, органов государственной власти субъектов Российской Федерации и органов местного самоуправления, всех юридических и физических лиц.

Банк России имеет уставный капитал и создает за счет своей прибыли резервы и фонды различного назначения в размерах, необходимых для осуществления им своих функций, а также независимо от прибыли и убытков фонд переоценки по операциям с валютными ценностями.

Порядок образования и использования резервов и фондов определяется Советом директоров.

Таким образом, Центральный Банк, как и большинство центральных банков ведущих капиталистических стран, является юридическим лицом, он национализирован, его действия и полномочия опираются на четкую законодательную базу.

Основными целями деятельности Банка России являются:

- защита и обеспечение устойчивости рубля, в том числе его покупательной способности и курса по отношению к иностранным валютам;

- развитие и укрепление банковской системы Российской Федерации;

- обеспечение эффективного и бесперебойного функционирования системы расчетов.

Получение прибыли не является целью деятельности Банка России. Центральный Банк должен пользоваться каждой возможностью поддерживать в его честности, мастерстве и неуклонности целей. Центральный Банк призван быть:

- единым эмиссионным центром, пользующимся монопольным правом денежной эмиссии на территории своей страны, хранящем и учитывающим национальные золотовалютные резервы;

- банком правительства, обязанным поддерживать государственные экономические программы, осуществлять кредитование дефицита государственного бюджета, размещать государственные ценные бумаги;

- органом стабильности национальной денежной системы, отвечающим - за беспрепятственное осуществление внутреннего платежного оборота и антиинфляционной политики, а также операций с зарубежными контрагентами;

- банком банков, то есть кредитором последней инстанции, предоставляющим национальным институтам возможность рефинансирования на определенных условиях в случае временного дефицита ликвидных средств;

- органом банковского надзора, поддерживающим необходимый уровень стандартизации и профессионализма в национальной банковской системе. К функциям Центрального Банка РФ' относятся следующие:

- во взаимодействии с Правительством Российской Федерации разрабатывает и проводит единую государственную денежно-кредитную политику, направленную на защиту и обеспечение устойчивости рубля;

- монопольно осуществляет эмиссию наличных денег и организует их обращение;

- является кредитором последней инстанции для кредитных организаций, организует систему рефинансирования;

- устанавливает правила осуществления расчетов в Российской Федерации;

- устанавливает правила проведения банковских операций, бухгалтерскою учета и отчетности для банковской системы;

- осуществляет государственную регистрацию кредитных организаций;

- выдает и отзывает лицензии кредитных организаций и организаций, занимающихся их аудитом;

- осуществляет надзор за деятельностью кредитных организаций;

- регистрирует эмиссию ценных бумаг кредитными организациями в соответствии с федеральными законами;

- осуществляет самостоятельно или по поручению Правительства Российской Федерации все виды банковских операций, необходимых для выполнения основных задач Банка России;

- осуществляет валютное регулирование, включая операции по покупке и продаже иностранной валюты;

- определяет порядок осуществления расчетов с иностранными государствами;

- организует и осуществляет валютный контроль как непосредственно, так и через уполномоченные банки в соответствии с законодательством Российской Федерации;

- принимает участие в разработке прогноза платежного баланса Российской Федерации и организует составление платежного баланса Российской Федерации;

- в целях осуществления указанных функций проводит анализ и прогнозирование состояния экономики Российской Федерации в целом и по регионам, прежде всего денежно-кредитных, валютно-финансовых и ценовых отношений;

- публикует соответствующие материалы и статистические данные. Структура Банка России представлена в приложении № 1.

Банк России играет ключевую роль в организации межбанковских и общехозяйственных расчетов играет.

- во-первых, согласно закону о Центральном Банке он является методологическим центром, а также органом контроля и надзора в данной сфере;

- во-вторых, ЦБ РФ организует и управляет через свои учреждения - РКЦ системой перевода средств между банками на валовой основе, на которую приходится в России преобладающий объем межбанковских расчетов;

- в-третьих, он проводит окончательные расчеты по клирингу путем перечисления по счетам, открытым в РКЦ, чистых обязательств и требований по результатам зачета;

- в-четвертых, ЦБ РФ оказывает услуги по завершению расчетов путем предоставления кредитов для поддержки ликвидности коммерческих банков.

Благодаря усилиям Центрального Банка платежные системы и механизмы перевода средств постоянно обновляются и модернизируются. Вводятся программные технические новшества, которые позволяют сократить время прохождения денежных средств и повысить надежность системы расчетов.

Посредничество в платежах между банками как прерогатива Центрального Банка позволяет ему контролировать и регулировать денежный оборот. Хранение коммерческими банками и специальными кредитными институтами денежных ресурсов в учреждениях Центрального Банка, осуществление последних расчетных операций связанных с куплей-продажей векселей, чеков, ценных бумаг, иностранной валюты, рефинансированием, кассовым исполнением государственного бюджета, обслуживанием внутреннего и внешнего долга государств, а также проведение межбанковских расчетов обеспечивают центральные банки эффективными инструментами регулирования банковской деятельности, что, в свою очередь, позволяет влиять на процесс воспроизводства в стране.

Следует подчеркнуть и огромную значимость платежной системы как неотъемлемой части финансово-кредитной сферы государства. Разлад в платежной системе той или иной страны часто является одним из самых ранних и непосредственных проявлений зарождения финансового кризиса. Данная система может служить прямым каналом, через который проблемы с ликвидностью и кредитные проблемы передаются от одного участника финансовой сферы к другому.

По мере развития в России межбанковских расчетов формируется и система управления межбанковскими платежными рисками.

В течение первых трех лет их внедрения действовал относительно льготный режим поддержания ликвидности коммерческих банков для обеспечения непрерывности расчетов с корреспондентских счетов. В частности, порядок проведения расчетов допускал образование дебетового сальдо (овердрафта) на корреспондентском счете (субсчете филиала) в РКЦ. Вместе с тем «цена» такой «льготы» была высокой: уплачиваемые проценты за овердрафт до 1 июля 1994 года были вдвое выше ставок по срочным централизованным кредитам ЦБ РФ и доходили до 420% годовых. Однако даже такие высокие ставки не обеспечили предотвращение овердрафта, суммы которого и число банков, их допустивших, непрерывно росли почти до конца 1994 года. К концу 1993 года овердрафт имели 200 банков России. На 1 января 1994 года размер его составил 404,1 млрд. руб., на 1 октября 1994 года - 588,7; на 1 января 1995 года- 347,3 млрд. руб. К началу 1994 года дебетовое сальдо отсутствовало в 47 регионах России, в 1995 году - в 63 регионах. Десятки банков имели его в течение нескольких месяцев. Причины дебетового сальдо:

- не возврат кредитов банкам их клиентами, нарушения банков в процессе проведения внутри банковских расчетов, когда заведомо допускаются дебетовые остатки по счетам клиентов;

- несвоевременное зачисление средств банкам из-за задержек в расчетах;

- длительное не возмещение из бюджета коммерческим банкам разницы в процентах за льготные кредиты.

Образование дебетовых сальдо по корреспондентским счетам коммерческих банков серьезно дезорганизует как проведение межбанковских расчетов, так и деятельность самих банков, допустивших овердрафт.

В целях прекращения практики неправомерного использования банками централизованных кредитных ресурсов для покрытия своих финансовых трудностей Банком России был усилен контроль за соблюдением режима оплаты расчетно-денежных документов с корсчетов, погашением ранее образовавшегося и недопущением нового дебетового.

В итоге ЦБ РФ отказался от ранее действовавшего «автоматического» предоставления овердрафта, усилил ответственность банков за поддержание необходимого размера остатка на корсчете. В последующем возможности поддержания ликвидности банков со стороны Банка России были расширены посредством введения ломбардного кредитования, предоставления права внутри месячного снижения нормативов обязательных резервов.

1.2. Организация, структура и функции РКЦ

До 1991 года расчеты между банками осуществлялись через систему меж филиальных оборотов (МФО). Система МФО, которая была введена в 1933 году, достаточно успешно обеспечивала проведение расчетов между учреждениями Госбанка СССР, через которые проходила подавляющая часть платежного оборота страны.

МФО имели место при перечислении банковскими учреждениями средств по поручениям своих клиентов получателям, счета которых находились в иногородних филиалах. Основная часть МФО была связана с совершением безналичных расчетов хозорганов по поставкам товаров и оказании услуг, кассовому исполнению государственного бюджета, формированию и использованию внебюджетных средств, эмиссионно-кассовым операциям банков.

Расчеты по системе МФО были хорошо отлажены, содержали четкий механизм взаимодействия между всеми банковскими учреждениями и единый порядок их урегулирования, т.е. порядок применения расчетов по МФО в силу его надежности был распространен на учреждения всех государственных специализированных банков.

С переходом к рыночной экономике, сопровождающимся созданием большого количества самостоятельных коммерческих банков, распадом СССР и формированием на его территории целого ряда суверенных государств, система межбанковских расчетов как внутри России, так и вне ее (с банками стран СНГ) должна была претерпеть существенные изменения как не обеспечивающая четкого разграничения ресурсов разных банков.

Предполагалось обеспечить экономическую самостоятельность банков, повысить их реальную заинтересованность и ответственность за конечные результаты деятельности. Однако выполнить указанную задачу не удалось, что во многом было связано с механизмом межбанковских расчетов, обусловившим внеплановое перераспределение денежных средств между банками в процессе межфилиальных оборотов.

Назрела необходимость дальнейших преобразований банковской системы, которые позволяли бы задействовать современные методы денежно-кредитного регулирования народного хозяйства.

В стране начала создаваться двухуровневая организационная структура:

- 1 уровень - Центральный Банк Российской Федерации (Банк России);

- 2 уровень - коммерческие банки.

Необходимость установления банками прямых корреспондентских отношений объясняются совершенно конкретными, жизненными обстоятельствами, их желаниями обеспечить высокую скорость прохождения и надежность платежей.

Первые коммерческие банки были вынуждены отказаться от работы через систему межфилиальных оборотов, и стали работать через систему корреспондентских отношений - открывать корреспондентские счета в РКЦ. Но с увеличением количества коммерческих банков резко возрос объем операций, которые должны обслуживать расчетно-кассовые центры. РКЦ технически к этому были не готовы. В результате возникли задержки платежей, снизился контроль за их происхождением, стали появляться фальшивые авизо.

Первой жизненной причиной ускоренного развития коммерческими банками своих корреспондентских отношений явился платежный кризис:

- катастрофическое замедление расчетов через РКЦ, как внутри России, так и со странами ближнего зарубежья;

- крайняя усложненность возникавшей системы расчетов.

Ни один банк физически не смог бы обслужить расчеты всех банков страны. Поэтому, практичнее и эффективнее использовать два взаимодополняющих варианта организации корреспондентских отношений. Не отказываясь в необходимых случаях от работы через РКЦ Центрального Банка, заинтересованные коммерческие банки должны открывать друг другу корреспондентские счета и через них проводить свои операции в регионах, где располагаются их корреспонденты. В итоге такая система будет вдвойне надежнее.

Уже в 1993 году целый ряд банков имел чрезвычайно мощные корреспондентские сети, позволяющие им в предельно сжатые сроки, в том числе в режиме реального времени, проводить любые расчетные операции.

Система межбанковских расчетов базируется на осуществлении платежей через корреспондентские счета коммерческих банков, открытые главным образом в учреждениях ЦБ РФ, расчетно-кассовых центрах (РКЦ), являющихся посредниками в платежах и кредитах между коммерческими банками.

В стране создана широкая сеть РКЦ - свыше 1300, деятельность которых, находится в стадии становления. Они функционируют в крупных городах, где есть вычислительные центры, а также в небольших городах и районных центрах.

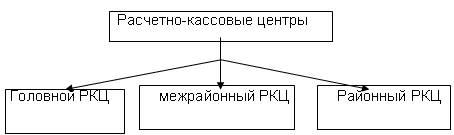

Рис. 1.1. Инфраструктура расчётно-кассовых центров

Среди РКЦ 76 являются Межрайонными РКЦ (головными РКЦ - ГРКЦ). В ряде регионов одни расчетно-кассовые центры специализируются на выполнении только кассовых операций, а другие - только расчетных.

Территориальные учреждения Банка России не имеют статуса юридического лица и не имеют права принимать решения, носящие нормативный характер, а также выдавать гарантии и поручительства, вексельные и другие обязательства без разрешения Совета директоров.

Правовое положение РКЦ Банка России устанавливается Типовым Положением «О расчетно-кассовом центре Банка России» № 336 от 7.10.96 г. Согласно этому положению можно выделить несколько общих признаков РКЦ, а именно:

- РКЦ - это структурное подразделение Банка России, действующее в составе территориального учреждения Банка России;

- по своему статусу оно не является ни филиалом, ни представительством, поскольку филиалом признается само территориальное управление;

- РКЦ выступает от имени Банка России и соответственно во всех спорах, возникающих по поводу обслуживания в РКЦ, ответчиком является ЦБ РФ;

- названное подразделение представляет собой элемент Банка России, который обслуживает расчетную деятельность банков, осуществляет инкассацию денег и другие операции, связанные с денежным оборотом;

- в расчетных правоотношениях РКЦ, не будучи самостоятельным субъектом права, приобретает статус квази - субъекта, так как ему присваивается самостоятельный БИК и расчет осуществляется от имени РКЦ.

Отдельно следует упомянуть о созданном 25.07.1996 года, решением Совета Директоров, втором операционном управлении при ЦБ РФ (ОПЕРУ -2), которое одновременно осуществляет надзор за крупными кредитными организациями, от деятельности которых зависит стабильность банковской системы и нормальное функционирование банковских финансовых рынков. ОПЕРУ - 2 осуществляет расчетно-кассовое обслуживание коммерческих банков.

Основной целью деятельности РКЦ как структурного подразделения Банка России, выполняющего банковские операции с денежными средствами в условиях двухуровневой банковской системы, является обеспечение эффективного, надежного и безопасного функционирования платежной системы Российской Федерации. Для достижения этой цели РКЦ наделены следующими функциями:

- осуществление расчетов между кредитными организациями и их филиалами;

- осуществление кассового обслуживания кредитных организаций и их филиалов;

- хранение наличных денег и других ценностей, совершение операций с ними и обеспечение их сохранности;

- обеспечение учета и контроля осуществления расчетных операций и выверки взаимных расчетов через корреспондентские счета, открываемые кредитным организациям и их филиалам;

- расчетно-кассовое обслуживание представительных и исполнительных органов государственной власти, органов местного самоуправления, их учреждений и организаций, счетов бюджетов всех уровней и органов федерального казначейства министерства финансов РФ, государственных внебюджетных фондов, воинских частей, военнослужащих, служащих Банка России, а также иных лиц в случаях, предусмотренных Федеральными Законами, а также обслуживанием клиентов в регионах, где отсутствуют кредитные организации;

- обеспечение защиты ценностей, банковских документов, банковской информации от несанкционированного доступа;

- установление предельного размера остатков денежной наличности в операционных кассах кредитных организаций и их филиалов и других юридических лиц.

Осуществление оперативного контроля за соблюдением этого размера в соответствие с действующим порядком. Структура РКЦ представлена в приложении №2. Как и любого иного банковского подразделения цели и функции РКЦ реализуются через совокупность операций, им осуществляемых. РКЦ вправе осуществлять следующие операции:

- открытие, переоформление, закрытие корреспондентских счетов кредитных организаций и их филиалов по месту их нахождения, а также других счетов юридических и физических лиц;

- списание (зачисление) средств со счетов кредитных организаций и их филиалов, и других счетов юридических и физических лиц;

- контроль за соблюдением правил и сроков совершения расчетных операций кредитных организаций и их филиалов;

- учет эмиссионных операций;

- прием и выдача наличных денег.

1.3. Способы организации межбанковских расчетов

В денежных расчетах и платежах, проводимых банками, находит свое воплощение практически все виды экономических отношений в обществе. Это немыслимо без взаимных расчетов между банками - межбанковских расчетов.

Правильная организация системы расчетов, обеспечение бесперебойности и непрерывности платежей важнейшее условие нормального функционирования экономики и поэтому роль банков огромна, так как лишь на основе расчетов между банками и их филиалами можно завершить расчеты в народном хозяйстве.

Межбанковские расчеты представляют собой систему безналичных расчетов между банковскими учреждениями, основанную главным образом на прямых переводах денежных средств и регулярных зачетах их взаимных финансовых требований и обязательств.

Главное предназначение межбанковских расчетов на основе прямых корреспондентских отношений - ускорение расчетов и сокращение сроков документооборота до 1-2 дней, а в дальнейшем функционирование расчетной системы в режиме реального времени.

В отдельных случаях расчеты между банками могут вестись и с помощью наличных денег. Определенная часть межбанковских расчетов служит для экономических связей самих кредитных и финансовых институтов. Например, при размещении денежных средств в форме депозитов и кредитов, при переучете векселей друг у друга и в центральном банке, получении от него кредитов в порядке рефинансирования, покупке и продаже ценных бумаг, в том числе государственных, при предоставлении дотаций, субвенций и бюджетных ссуд.

Для проведения платежей, расчетно-кассового обслуживания клиентов и других операций, банки по поручению друг друга устанавливают между собой отношения, как правило, на договорной основе, получивших название корреспондентских.

Корреспондентские отношения — это договорные отношения между двумя или несколькими кредитными учреждениями об осуществлении платежей и расчетов одним из них по поручению и за счет другого, а также о предоставлении кредитов, оказании инвестиционных и иных услуг.

Корреспондентские отношения носят многогранный характер и включают различные виды банковских операций. Но все же основу составляют межбанковские операции, связанные с проведением разного рода расчетов.

С помощью межбанковских расчетов банки производят такие операции, как размещение денежных средств в форме депозитов и кредитов, переучет векселей друг у друга и в Центральном Банке, получение кредитов у Центрального Банка России в порядке рефинансирования, покупка и продажа ценных бумаг, валюты, драгоценных металлов.

«Таким образом, платежный механизм опосредствует «обмен веществ» в хозяйственной системе, от его четкой и непрерывной работы зависит общая эффективность функционирования экономических институтов. Особенно велика роль этого механизма для банков. Платежно-расчетная функция, наряду с приемом депозитов и выдачей ссуд, относится к числу важнейших банковских операций. На осуществление расчетов приходится не менее двух третей всего операционного времени банковского персонала».

Анализ состояния современной расчетной системы России позволяет охарактеризовать ее как трехуровневую:

- 1 уровень: расчеты через учреждения Центрального Банка Российской Федерации - централизованный способ;

- 2 уровень: расчеты через различные расчетные и клиринговые палаты;

- 3 уровень: расчеты непосредственно через коммерческие банки - де централизованный способ.

Причем если первая и третья составляющие расчетной системы до недавнего времени преобладали в этой сфере финансовых услуг, то вторая, а именно расчеты через расчетные, клиринговые палаты, все чаще о себе начинают напоминать.

Политика Центрального Банка России направлена на поддержку небанковских кредитных учреждений, осуществляющих расчетную деятельность, а также на активную разработку нормативной и правовой базы их функционирования.

В принципе эта тенденция положительная. Было бы неправильным все многообразие форм и видов расчетов осуществлять на каком-либо одном из названных уровней.

Например, расчеты федерального значения, налоговые, бюджетные платежи, должны, быть подконтрольны государственным органам, и проводиться, с наименьшей степенью риска, то есть через учреждения Банка России.

Платежи по операциям на организованных рынках, например, пластиковых карт, ценных бумаг, целесообразно осуществлять через созданные самими же ассоциированными членами этих рынков расчетные, клиринговые платы, что также способствует снижению рисков.

Платежи между коммерческими банками, а также между их клиентами должны проводиться через взаимные корреспондентские счета на основе четко регламентированных договорных отношений между коммерческими банками, а также банков с их клиентами. Это позволит сократить сроки расчетов, боле эффективно управлять ресурсами, снизить финансовые издержки, минимизировать риски.

Важно и то, что трехуровневая расчетная система позволяет равномерно распределить общий объем платежей и, следовательно, нагрузку на каждый уровень по таким признакам, как сумма платежей, количество платежей текущего дня. Это позволяет снизить операционные и технологические риски и риски связанные с разницей во времени в различных часовых поясах.

Корреспондентские отношения осуществляются с помощью корреспондентских счетов.

Корреспондентский счет - это счет одного банка, открытый в другом банке, на котором отражаются платежи, проведенные последним по поручению, и за счет первого банка на основе заключенного между ними корреспондентского договора.

Открываемые после заключения договоров корреспондентские счета подразделяются на несколько видов:

- счета «НОСТРО» - текущие счета на имя коммерческого банка у банка-корреспондента, отражаемые в активе баланса первого;

- счета «ЛОРО» - текущие счета на имя банка-корреспондента у коммерческого банка, отражаемые у него в пассиве баланса;

- счета «ВОСТРО» - счета иностранных банков в банке-резиденте в местной валюте или в валюте третьей страны.

Счета «НОСТРО» в одном банке являются счетами «ЛОРО» у его банков-корреспондентов и наоборот. Счета «ВОСТРО» - те же счета «ЛОРО», относящиеся к иностранным банкам-корреспондентам.

Для понимания порядка межбанковских расчетов важно уяснить экономическое содержание корреспондентского счета банка.

Представляя собой, разновидность депозитного счета до востребования, он, по существу, выполняет те же функции, что и расчетный счет предприятия, но с учетом специфики деятельности банка. На счете, главным образом в РКЦ, хранятся временные свободные собственные и привлеченные среде iboкоммерческих банков и круг отражаемых здесь операций довольно широк.

Следует иметь в виду, что каждый банк имеет не один корсчет, а несколько. Отсюда изложенные виды операций распределяются между всеми счетами банка. Характер и число счетов зависят от того, в каких подсистемах межбанковских расчетов задействован коммерческий банк. Организация корреспондентских отношений в банках осуществляется соответствующими отделами, управлениями или секторами в составе операционно-расчетных центров. Необходимо подчеркнуть огромную значимость управления банком своими корсчетами, представляющими, по сути, основу его хозяйственной деятельности.

Банком России был издан Справочник РКЦ и обслуживаемых ими банков, который периодически корректировался. С IV квартала 1996 года стал действовать изданный ЦБ РФ Справочник банковских идентификационных кодов участников расчетов на территории Российской Федерации (Справочник БИК РФ).

После получения сообщения Банка России о присвоении порядкового номера кредитная организация имеет право открыть корреспондентский счет в подразделении расчетной сети Банка России по месту расположения кредитной организации.

При открытии корреспондентского счета заключается договор между подразделением расчетной сети Банка России и кредитной организацией.

В соответствии с Федеральным Законом «О Центральном Банке Российской Федерации (Банке России)» от 2 декабря 1990 года порядок открытия, ведения и закрытия счетов клиентов, устанавливает Банк России.

Для открытия счета кредитная организация предоставляет необходимые документы учреждениям Банка России, которая проверяет правильность оформления документов:

- заявление на открытие корреспондентского счета, подписанное лицом, подписавшим договор;

- нотариально заверенные копии учредительных документов кредитной организации;

- нотариально заверенную копию лицензии кредитной организации па осуществление банковских операций;

- нотариально заверенную копию устава кредитной организации;

- справку из налогового органа о постановке на учет кредитной организации;

- справку из пенсионного фонда Российской Федерации о постановке на учет кредитной организации;

- справку из фонда обязательного медицинского страхования о постановке на учет кредитной организации;

- нотариально заверенные карточки с образцами подписей уполномоченных

- должностных лиц кредитной организации и оттиском печати кредитной организации.

В целях создания равных условий развития расчетных систем Банка России и кредитных организаций, повышения качества расчетных услуг Банка России, 1 января 1998 года была введена плата за расчетное обслуживание расчетно-кассовыми центрами, в соответствии с приказом ЦБ РФ от 24 февраля 1997 года № 02-45 и письмом этого банка от 18 июня 1997 года № 57-97 «О взимании платы за услуги Банка России».

Расчетной услугой Банка России является услуга, по переводу денежных средств через расчетную сеть Банка России, включающая в себя полный цикл обработки платежа: прием и обработку расчетного документа, осуществление проводок по банковским счетам и выдачу выписок из лицевого счета.

Отношения по оплате расчетных услуг Банка России регулируются Типовым дополнительным соглашением к договору корреспондентского счета учитывающем платность расчетных услуг Банка России. Выше указанный договор, заключается расчетно-кассовыми центрами с кредитными организациями. За неисполнение коммерческим банком обязательств по оплате предоставленных Банком России услуг, с него взыскивается неустойка в размере ставки рефинансирования ЦБ РФ действующей на день исполнения обязательства, от суммы долга за каждый день просрочки до дня возврата всей суммы долга.

В случае неисполнения кредитной организацией обязательств по оплате предоставленных ему услуг, РКЦ в течение месяца может произвести списание всей суммы долга с корреспондентского счета (субсчета) кредитной организации без ее согласия, то есть инкассовым поручением, оплата которых производится в бесспорном порядке.

Списание средств с корсчетов открытых (счет «ЛОРО») производится только на основе распоряжений владельца счета (платежных поручений). Исключение составляют инкассовые поручения.

Главный принцип осуществления платежей по корреспондентским счетам коммерческих банков - это осуществление их строго в пределах остатка средств на этих счетах.

Размер остатка средств в банках - корреспондентах зависит от характера и объема услуг, которые он предоставляет. Кредитные ресурсы на корреспондентских счетах представляют собой депозиты до востребования. Поэтому остатки средств по указанным счетам обычно поддерживаются па минимальном уровне, который необходим для совершения расчетных операций.

Посредством этого реализуется основная идея внедрения расчетов - активизировать работу банков по привлечению депозитов, побудить их предоставлять кредиты заемщикам строго в пределах собственных и заемных средств. В свою очередь выполнение таких требований способствует повышению ответственности и заинтересованности каждого банка в прибыльности своей деятельности при условии обязательного соблюдения утвержденных ЦБ РФ параметров - нормативов обязательных резервов и ликвидности.

Соблюдение главного принципа межбанковских расчетов предполагает ответственность каждого коммерческого банка за поддержание средств на счете в размерах, обеспечивающих бесперебойность расчетов с другими банками. Не исключена ситуация, когда у банка будет недостаток средств, между тем как его клиент, осуществляющий платеж, располагает необходимыми ресурсами.

ЦБ РФ 6 марта 1998 года ввел в действие Положение № 19-П «О порядке предоставления ЦБ РФ кредитов банкам, обеспеченных залогом государственных ценных бумаг». При отсутствии или недостаточности средств на корреспондентском счете коммерческому банку для безотлагательных платежей, связанных с поддержанием жизнеобеспечения отраслей хозяйства, могут быть предоставлены следующие виды кредитов:

- внутридневные кредиты;

- однодневные расчетные кредиты (кредиты "овернайт");

- ломбардные кредиты.

Данные кредиты предоставляются при условии полного отсутствия кредитного риска, то есть обязательного возврата этого кредита и процентов по нему в установленный срок.

Также банки могут воспользоваться овердрафтом.

Овердрафт (от англ. overdraft - сверх плана) - это особая форма предоставления краткосрочного кредита банку-корреспонденту в случае, когда величина платежа превышает остаток на корреспондентском счете банка. В этом случае средства с корсчета банка-корреспондента списываются в полном объеме, то есть автоматически предоставляется кредит на сумму, превышающую остаток средств. В результате овердрафта образуется, говоря бухгалтерским языком, дебетовое сальдо. Овердрафт отличается от обычных ссуд тем, что в погашение задолжности направляются все суммы, поступающие на корреспондентский счет банка-корреспондента.

При недостаточности денежных средств на счете для удовлетворения всех предъявленных к нему требований все документы помещаются в картотеку к внебалансовому счету №90904 (9920) «неоплаченные в срок расчетные документы из-за отсутствия средств на корреспондентском счете кредитной организации», открываемому в РКЦ.

При оплате расчетных документов из картотеки к внебалансовому счету №90904 штрафы, пени учреждениями банка не начисляются за исключением случаев, предусмотренные законодательством, а также когда в соответствующем исполнительном документе суда, на основании которого осуществляется списание средств, предусмотрено начисление и взыскание процентов, штрафов, пени до момента фактического платежа.

Разногласия, возникающие по несвоевременной оплате расчетных документов, рассматриваются между получателем средств и плательщиком в соответствии с действующим законодательством.

При наличии у кредитной организации в течении 5 рабочих дней картотеки к внебалансовому счету №90904, учреждения банка России предъявляют требования к кредитной организации, связанные с пополнением остатка средств на корреспондентском счете в учреждении Банка России.

При невыполнении этих требований к кредитной организации могут применяться меры согласно ст. 75 Федерального Закона «О Центральном банке Российской Федерации (Банке России)» от 2 декабря 1990 г.

При отзыве у кредитной организации лицензии на осуществление банковских операций и создании ликвидационной комиссии неисполненные расчетные документы из картотеки к внебалансовому счету №90904 кредитной организации передаются учреждениями банка ликвидационной комиссии (по описи). До создания ликвидационной комиссии документы хранятся в учреждениях банка сроком до трех лет.

С целью выявления полноты и своевременности совершения операций по корреспондентским счетам проводится выверка расчетов между РКЦ и обслуживаемым им коммерческим банками.

Выверка корреспондентских счетов производится учреждениями банков ежемесячно на основании ведомостей проверки состояния расчетов по корреспондентскому счету в РКЦ. Ведомости составляются и направляются в РКЦ до 5 числа за предыдущий месяц.

По всем неправильно проведенным РКЦ суммам учреждения банков предъявляют требования о восстановлении или списании этих сумм в письменной форме.

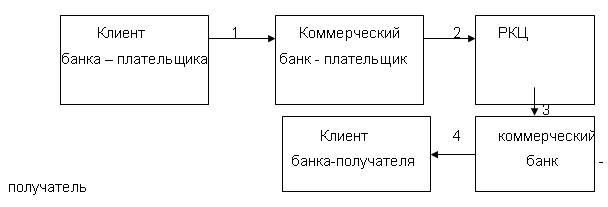

Порядок осуществления расчетов по оплате расчетных услуг можно изобразить в виде схемы документооборота при корреспондентских отношениях между кредитными организациями, корсчета которых открыты в одном расчетно-кассовом центре (рис. 1.2.)

Рис. 1.2 Схема документооборота по корреспондентским счетам, открытым в одном РКЦ

1. Клиент предоставляет в коммерческий банк-плательщика платежное поручение, которое списывается с его расчетного счета.

2. Коммерческий банк-плательщик, обработав расчетно-денежный документ, формирует сводное платежное поручение и направляет его в РКЦ.

3. РКЦ на основании сводного платежного поручения списывает деньги с корреспондирующего счета коммерческого банка-плательщика и зачисляет их на корреспондирующий счет коммерческого банка-получателя.

4. Коммерческий банк-получатель, на основании полученных от РКЦ расчетно-денежных документов, зачисляет их на расчетные счета получателей средств.

При иногородних расчетах, расчеты между РКЦ по операциям коммерческих банков, а также по собственным операциям РКЦ осуществляются через систему межфилиальных оборотов.

Операции при иногородних расчетах осуществляются на основании специальных документов - авизо, представляющих собой официальное извещение о выполнении расчетной операции.

Авизо подразделяются в зависимости от содержания операции:

- почтовые кредитовые и дебетовые;

- телеграфные кредитовые и дебетовые.

Контроль за совершением ответных операций в РКЦ филиала «Б» осуществляется путем квитовки сумм авизо, направленных РКЦ филиала «А» в РКЦ филиала «Б».

Система квитовки авизо при расчетах между РКЦ с применением авизо предназначена для обеспечения полного и своевременного исполнения и отражения в учете ответных операций и их равенства с начальными операциями.

В целом процесс документооборота по операциям коммерческих банков между расчетно-кассовыми центрами можно изобразить в виде схемы:

Рис. 1.3. Схема документооборота по операциям коммерческих банков между РКЦ

1. Клиент предоставляет в коммерческий банк-плательщика платежное поручение, которое списывается с его расчетного счета.

2. Коммерческий банк-плательщика, обработав расчетно-денежный документ, формирует сводное платежное поручение и направляет его в РКЦ филиала «А».

3. РКЦ филиала «А» на основании сводного платежного поручения списывает деньги с корреспондентского счета коммерческого банка-плательщика и оформляет в адрес РКЦ филиала «Б» кредитовые авизо.

4. РКЦ филиала «Б» после получения данного кредитового авизо отправляет в адрес РКЦ филиала «А» запрос на подтверждение кредитового авизо.

5. РКЦ филиала «А» при получении запроса на подтверждение авизо направляет в адрес РКЦ филиала «Б» подтверждение достоверности кредитового авизо.

6. РКЦ филиала «Б» на основании полученного кредитового авизо и приложенных к нему первичных расчетных документов зачисляет данные денежные средства на корреспондентский счет коммерческого банка.

7. Коммерческий банк получателя на основании полученных от РКЦ филиала расчетно-денежных документов, зачисляет их на расчетные счета получателя средств.

8. РКЦ филиала «А» в адрес ИВП или ГЦИ направляют отчетную ведомость с приложенными к ней третьими экземплярами авизо (отчетными карточками) и лентой подсчета.

9. ИВП или ГЦИ на основании полученной отчетности РКЦ филиала «А» направляет в адрес РКЦ филиала «Б» табуляграммы, с помощью которых РКЦ филиала «Б» производит квитовку поступивших авизо от РКЦ филиала «А».

В мировой практике формы международных и внутренних расчетов тесно взаимосвязаны, они базируются на единых принципах. Межгосударственные расчеты между банками России и банками других государств (бывших союзных республик) осуществляются главным образом через вновь открываемые друг у друга корреспондентские счета Центральных (Национальных) банков государств.

Ведением корреспондентских счетов Национальных банков-корреспондентов, проведение расчетов между государствами занимаются специальные отделы межгосударственных расчетов, наделенные правами филиалов Центральных банков, имеющие БИК.

При проведении межгосударственных расчетов, как при обычных расчетах по корсчетам, действует принцип совершения операций в пределах остатков средств на счетах. При отсутствии денег на корсчете банка-корреспондента страны - плательщика расчеты останавливаются до оформления межгосударственного кредита.

Срок указанного кредита определяется Соглашением. При наступлении срока погашения сумма выданного кредита взыскивается за счет остатка на корреспондентском счете.

Таким образом, платежи из России в адрес клиентов в странах СНГ проходят по схеме представленной (Рис. 1.4.):

Рис. 1.4. Схема межгосударственных расчётов между РКЦ

1. Клиент предоставляет в коммерческий банк-плательщик платежное поручение, которое списывается с его расчетного счета.

2. Коммерческий банк-плательщик, обработав расчетно-денежный документ, формирует сводное платежное поручение и направляет его в РКЦ филиала "А".

3. РКЦ филиала "А" оформляет кредитовое авизо и направляет его в Центр межгосударственных расчетов Банка России.

4. Центр межгосударственных расчетов Банка России, после проверки авизо, направляет платеж в Центр межгосударственных расчетов республики.

5. Центр межгосударственных расчетов республики направляет поступившие денежные средства в РКЦ филиала "Б"' где открыт корреспондентский счет коммерческого банка получателя.

6. РКЦ филиала "Б" зачисляет данные средства на корр. счет коммерческого банка-получателя.

7. Коммерческий банк - получатель на основании полученных от РКЦ филиала "Б" расчетно-денежных документов, зачисляет их на расчетные счета получателей средств.

Платежи в адрес российских клиентов из стран-членов СНГ ведутся аналогичным образом (в обратном порядке).

Для совершения международных платежей ряд коммерческих банков прибегает к услугам международных автоматизированных систем, таких, например как СВИФТ. Данная система осуществляет связь, используя передовую технологию в области коммуникаций и банковского дела, в том числе устройств для шифрования информации, передачу сообщений и перевод платежей между несколькими тысячами банков в сотне стран мира. Система, приняв сообщение, контролирует правильность его составления и автоматически подтверждает прием сообщения банку-отправителю.

Через СВИФТ производятся переводы денежных средств, передается информация о состоянии счетов в банках, подтверждение сделок, осуществляются расчеты по инкассо, аккредитивам, торговле ценными бумагами.

С помощью создания автоматизированной системы денежных переводов и банковских расчетов увеличивается скорость передачи платежных документов, сокращается расчетный период, упрощается обработка корреспонденции, удешевляется ее стоимость. Электронные средства денежных переводов способствуют ускорению денежного оборота, появлению новых форм расчетов и банковских операций, улучшению надежности и качества контроля за соблюдением платежной дисциплины, повышению эффективности банковской работы. Поэтому предприятия, планирующие заниматься внешнеэкономической деятельностью, должны навести справки о применяющейся системе межгосударственных расчетов в выбранном ими банке.

Корреспондентские отношения между банками могут осуществляться напрямую. В настоящее время прямые межбанковские расчеты получили довольно широкое распространение. В целом, сроки платежей здесь минимальные, поскольку переводы осуществляются, как правило, электронным путем. Но имеет место также и замедление движения средств, когда эти расчеты являются многоступенчатыми (в одной операции могут участвовать 3-4 банка). Мелкие и средние коммерческие банки, вступая в прямые корреспондентские отношения с крупными банками, получают доступ к другим услугам этих банков. Имеется в виду проведение выгодных операций с государственными бумагами, возможность выхода на коммерческие связи с зарубежными банками.

Особенность этих межбанковских расчетов в том, что счет «ЛОРО» ведет не РКЦ, а другой коммерческий банк, в котором открыт данный счет.

Корреспондентские отношения между банками можно изобразить в виде схемы (рис. 1.5.):

Рис. 1.5. Схема документооборота при прямых корреспондентских отношениях между банками

| Клиент банка – плательщика |

1 |

Коммерческий банк – корреспондент счёт «ЛОРО» |

| 2 |

| Клиент банка - получателя |

3 |

Коммерческий банк – респондент счёт «НОСТРО» |

1.Клиент предоставляет в коммерческий банк-плательщика платежное поручение, которое списывается с его расчетного счета.

2. Коммерческий банк-корреспондент, обработав расчетно-денежный документ, формирует сводное платежное поручение и реестр предстоящих платежей, который составляется в виде описи расчетных документов к сводному платежному поручению и направляет его в коммерческий банк-респондент.

3. Коммерческий банк-респондент на основании сводного платежного поручения списывает деньги с корреспондирующего счета коммерческого банка-корреспондента и зачисляет их на расчетные счета получателей средств.

Порядок проведения операций по списанию корсчетов (субсчетов) коммерческих банков определен Письмом ЦБ РФ «Положение о порядке проведения операций по списанию средств с корреспондентских счетов (субсчетов) кредитных организаций» №244 от 01.03.96 года и Положением ЦБ РФ. «О проведении безналичных расчетов кредитными организациями в РФ» №5-П от 25.11.97 года.

Операции, проводимы, по корреспондентским счетам делятся на 2 вида:

- операции, основывающиеся на обслуживании клиентов, то есть операции по коммерческим сделкам клиентов: переводы на основе инкассо или аккредитива, платежи по чекам, предоставление гарантий;

- собственные межбанковские операции, то есть операции по покупке и продаже валют, по торговле ресурсами на денежном рынке и так далее.

Как правило, корреспондентские отношения должны быть выгодны обеим участвующим сторонам.

Выбор в пользу односторонних или взаимных корреспондентских отношений осуществляется с учетом различных факторов: взаимных потоков платежей, цены и спроса на рынке кредитных ресурсов, возможности участия в торгах на региональных валютных биржах, а также возможности оперативного отзыва находящихся на корсчетах средств.

Подводя итог, можно отметить, что коммерческие банки имеют достаточно широкий выбор возможностей, чтобы «проплатить» необходимые денежные переводы. В целом же система межбанковских расчетов отличается сложностью, трудоемкостью, недостаточной надежностью. Поэтому Центральный Банк Российской Федерации при государственной поддержке, привлекая средства коммерческих банков, должен создать высокоэффективную общегосударственную систему межбанковских расчетов, отвечающую мировым достижениям. Дело упирается в техническую оснащенность данной системы. На первое место выступает организация электронных платежей, освобождение банков от пересылки друг другу первичных документов.

Но, внедрение и отлаживание новых видов расчетов сопряжено с большими трудностями экономического, организационного и технического характера, поэтому организация межбанковских расчетов является одной из узловых проблем развития банковского дела.

2. Организация межбанковских расчетов в Чукотском АО на примере ГРКЦ ГУ ЦБ РФ по Чукотскому Автономному Округу

2.1. Краткая характеристика банковской структуры и организации безналичных расчетов в Чукотском АО.

Экономическое и социальное положение Чукотского автономного округа, отражается на деятельности банковских структур региона. Негативные процессы, показывающие реальное состояние сектора экономики, сказываются на развитии финансового сектора.

Характеризовать положение банковской структуры региона невозможно без рассмотрения общей экономической и социальной картины сложившейся в регионе. Рассмотрим экономическое и социальное положение в экономике и банковской сфере Чукотского АО по данным банковского бюллетеня статистики.

Численность населения Чукотского АО на 01.01.2001г. составила -69160 человек. За прошедшие 9 месяцев она сократилась на - 4,3%. Сальдо миграции по-прежнему сохраняет отрицательное значение.

Общая ситуация в экономике Чукотского автономного округа за 2000 год характеризовалась позитивными изменениями объемов производства в основных отраслях промышленности.

В регионе продолжается рост инвестиций в основной капитал. В 2000 году на развитие экономики и социальной сферы за счет всех источников финансирования использовано - 256,6 млн. рублей, что на - 38,9% больше, чем за соответствующий период прошлого года. Наметился процесс постепенного снижения задолженности по заработной плате. Наряду с этим, не удалось преодолеть ряд негативных тенденций в социальной и производственной сфере.

В 2000 году в отдельных отраслях реального сектора экономики округа произошли изменения объемов произведенной продукции в сторону увеличения.

Индекс физического объема промышленной продукции и оказание услуг промышленного характера в фактических ценах составил - 113,5% в сравнении с соответствующим периодом прошлого года. Наиболее высокие темпы прироста физического объема промышленной продукции сложились в топливной отрасли - 142,1%. В цветной металлургии (добыча золота) индекс физического объема составил - 129,6% к 2001 году. В пищевой промышленности увеличение объемов производства к уровню прошлого года - 106,5%. В строительной отрасли региона отмечалась положительная динамика объемов производства, обусловленная ростом инвестиционной активности в регионе.

Сложная ситуация в агропромышленном комплексе. Индекс физического объема выпущенной продукции сельского хозяйства к уровню прошлого года составил - 80,4%. Негативное влияние на данный показатель оказывает уменьшение выпущенной продукции в животноводстве. Индекс физического объема составил всего - 66,7%. Наряду с этим отмечен рост производства продукции растениеводства, индекс физического объема – 195%. Значительна, и продолжает нарастать в структуре сельскохозяйственного производства доля продукции, производимой в индивидуальном секторе.

На предприятиях автомобильного транспорта, за истекший период года, по-прежнему, ухудшение ситуации. Отсутствие необходимого количества ГСМ для нужд региона, оказало негативное влияние на хозяйственную активность предприятий транспорта. Грузооборот предприятий всех отраслей экономики составил - 75,З% к соответствующему периоду прошлого года.

В энергетической отрасли за январь-сентябрь 2000 года произошло снижение индекса физического объема производства на - 0,9%. Рост индекса потребительских цен на - 53,2% к уровню прошлого года и снижение реально начисленной заработной платы на одного работника привели к сокращению объемов розничного товарооборота на - 22,4%.

Результаты опроса предприятий, проводимого Главным управлением Чукотского АО в рамках мониторинга, свидетельствуют о снижение в декабре 2000 года уровня индикаторов производственной деятельности, в частности, увеличение доли предприятий, отмечающих снижение объемов производства. Вместе с тем, незначительно улучшилась ситуация с обеспеченностью предприятий оборотными средствами.

Предприятия, участники опроса, свидетельствуют о сохранении текущей ситуации на ближайшие три месяца. Так увеличение объемов производства показали - ЗЗ. З% опрошенных респондентов, уменьшение- 13,3%,остальные - 53,4% сохранят существующие объемы.

Далее рассмотрим финансовую деятельность предприятий и организаций округа.

За 2000 год сальдированным финансовым результатом деятельности предприятий округа были убытки в размере -340,2 млн. рублей, что выше аналогичного периода прошлого года в 1,4 раза.

Удельный вес убыточных предприятий составляет на 01.01.2001 года – 77% от всех предприятий региона. На сложившееся положение, определяющее влияние оказали финансовые результаты деятельности предприятий промышленности, транспорта и предприятий ЖКХ. На их долю приходится соответственно 28%, 25% и 25% убытков, полученных производителями округа.

Результаты опроса предприятий, принявших участие в мониторинге за декабрь 2000 года показали, что - 46,7% всех опрошенных предприятий оценивают свое экономическое положение, как плохое и только - 6,6%, как хорошее. Тяжелое финансовое положение усугубляется низким уровнем обеспеченности предприятий заказами и договорами на услуги, а на предприятиях торговли - отсутствием обеспеченности контрактами. Увеличение издержек производства отметили - 46,7% всех предприятий, принявших участие в опросе, тогда как цены на свою продукцию (услуги) увеличили лишь – 20% предприятий.

За 2000 год ситуация в сфере взаимоплатежей и расчетов существенно не изменилась.

Кредиторская задолженность, являющаяся в настоящее время основным источником пополнения финансовых ресурсов предприятий, составила на 01.01.2001 года - 7707 млн. рублей, и увеличилась к началу отчетного периода на – 85%). Доля просроченной задолженности составляет - 92,3%, ее рост с начала 2000 года составил – 178%. Основные объемы просроченной кредиторской задолженности сосредоточены на предприятиях промышленности и жилищно-коммунального хозяйства. (см. Приложение №1).

Дебиторская задолженность составила - 4606 млн. рублей, с начала 2000 года увеличилась на - 79,5%. Удельный вес просроченной дебиторской задолженности в общей сумме всей дебиторской задолженности составляет - 89,8% (см. Приложение № 1).

Просроченная кредиторская задолженность превысила просроченную дебиторскую задолженность в 1,7 раза, что указывает на сохраняющееся напряженное состояние платежной дисциплины. Это один из самых высоких уровней данного показателя среди федерального дальневосточного округа.

При несомненном общероссийском значении Чукотского автономного округа, входящего в Дальневосточный регион России, экономика округа оказалась в сложном положении, с трудом адаптируется к рыночным условиям, что связано со спецификой ее структуры и наибольшей удаленностью региона от рынков снабжения и сбыта.

Более дешевая и конкурентоспособная завозная продукция вытеснила местную. В то же время, в завозимой продукции заметно возросла доля продукции российского производства, особенно колбасных изделий, конфет, молочной продукции.

Если сокращение перерабатывающих отраслей можно оправдать высокой себестоимостью, нерентабельностью выращивания и переработки в условиях Севера молочной продукции, птицы, яиц, продукции растениеводства, то резкое падение традиционных для народов Чукотки промыслов, как оленеводство, звероводство, рыбный промысел, добыча морского зверя, усугубляет и без того тяжелые условия выживания коренных народов Чукотки. Почти в три раза сократилось поголовье оленей, на грани исчезновения клеточное звероводство.

Особенность банковской системы Чукотского автономного округа характеризуется отсутствием региональных коммерческих банков на территории.

На 01 января 2001 года число действующих кредитных организаций сократилось на 4 филиала. В связи с отзывом лицензии в июле1999 года у АПБ «Агропромбанк», в декабре 1999 года начала работу ликвидационная комиссия и 4 филиала этого банка, находящиеся на территории Чукотки, закрыты.

На территории Чукотского автономного округа в 2001 году свою деятельность продолжают следующие кредитные учреждения:

- три филиала Магаданского ОАО "Колыма-банк";

- три отделения Северо-Восточного Сбербанка РФ, в нем - действуют 7 дополнительных офиса, расположенных в районных центрах Чукотского АО.

Главное управление Центрального банка РФ по ЧАО образованно 1 сентября 1992 г. В составе Главного управления находятся 8 расчетно-кассовых центров расположенных: в г. Певек, г. Билибино, п. Провидения, п. Мыс Шмидта, п. Лаврентия, п. Эгвекинот, п. Беринговский, и головной расчетно-кассовый центр в г. Анадырь.

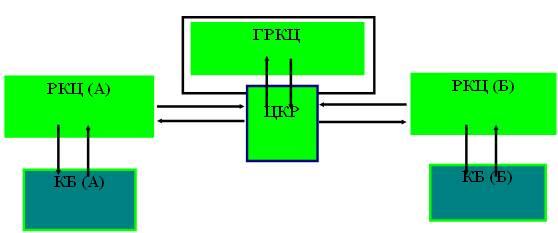

ГРКЦ ГУ ЦБ РФ по Чукотскому АО организованно на базе Анадырского отделения Госбанка СССР и действует на основании Положения о РКЦ, утвержденного Центральным банком РФ. Основная функция ГРКЦ расчетно-кассовое обслуживание кредитных учреждений и бюджета. Расчеты осуществляются на территории Чукотского АО 8 расчетно-кассовыми центрами. По состоянию на 1 января 2001 года в них открыто 6 корреспондентских счетов филиалам кредитных организаций, 4 счета операционным кассам вне кассового узла и 937 лицевых счетов клиентам РКЦ. Между филиалами и ГРКЦ заключены договора о корреспондентских отношениях, где оговариваются права и обязанности сторон, ответственность при нарушении договора, срок действия договора. Организационная структура ГРКЦ Главного управления ЦБ РФ по Чукотскому АО (представлена на Рис. 2.1.):

Рис. 2.1. Организационная структура ГРКЦ ГУ ЦБ РФ по Чукотскому АО

ГРКЦ г. Анадыря имеет совместный баланс с Главным управлением ЦБ РФ по Чукотскому АО. С августа 1997 года на территории Чукотского АО осуществляются внутрирегиональные электронные платежи, в связи с этим на базе ГРКЦ был создан Центр коммутации расчетов (ЦКР), также имеющий совместный баланс с ГРКЦ. С ноября 1999 года были внедрены межрегиональные электронные платежи и с октября 2000 года осуществляются одногородние электронные платежи с Управлением Федерального Казначейства по Чукотскому АО.

Расчетно-кассовыми центрами ГУ обслуживается 1698 клиентов (бюджетные организации) и 12 филиалов коммерческих банков (включая доп. офисы Сберегательного банка). Штат сотрудников ГУ (с ГРКЦ) составляет 216 человек.

Следует отметить что, три расчетно-кассовых центра находящихся в составе ГУ не отвечают современным требованиям по технической укрепленности, имеют слабую техническую базу. В районах, в которых расположены данные РКЦ, произошло значительное сокращение количества предприятий и организаций, как следствие, произошло снижение числа клиентов, находящихся на расчетно-кассовом обслуживание. На данный момент в этих РКЦ на расчетно-кассовом обслуживании находится всего 5% от общего числа клиентов находящихся на расчетно-кассовом обслуживание в учреждениях ГУ.

В настоящее время перед ГУ стоит вопрос о закрытии данных трех РКЦ за счет укрупнения других. Но сегодня это не возможно из-за большой удаленности районных РКЦ от ГРКЦ. Задержки прохождения платежи на территории округа превышают 1 месяц при норме прохождения в 14 дней.

В Чукотском автономном округе межбанковские расчеты осуществляются через расчетно-кассовые центры.

Из-за продолжающегося роста неплатежей сохраняется опасность ухудшения экономической ситуации. Неплатежи в регионе - часть общего платежного кризиса в России. Проблема неплатежей обусловлена рядом причин. Одна из них - низкая платежная и финансовая дисциплина. Просроченная кредиторская задолженность превысила просроченную дебиторскую задолженность в 1,7 раза, что указывает на сохраняющееся напряженное состояние платежной дисциплины [25.с.6].

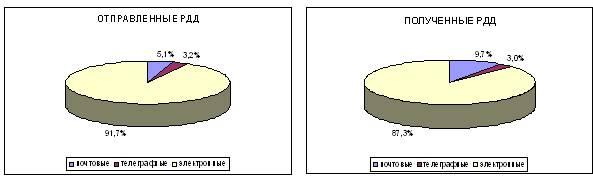

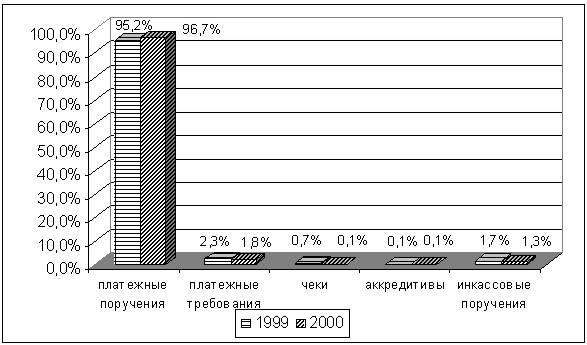

Объем произведенных платежей в 2000 году отличается от объема 1999 года (см. Приложение № 2). В структуре платежей основное место занимают электронные платежи (Рис. 2.2). В общем, количестве отправленных расчетно-денежных документов прослеживается следующее соотношение (см. таблицу 2.1).

Таблица 2.1 Структура платежей между учреждениями Банка России в Чукотском АО

| Отправленные РДД |

Полученные РДД |

| Вид платежа. |

Количество (шт.) |

Удельный вес (%) |

Количество (шт.) |

Удельный вес (%) |

Всего,

в том числе:

|

26920 |

100 |

21672 |

100 |

| Почтовые авизо |

1376 |

5,1 |

2096 |

9,7 |

| Телеграфные авизо |

864 |

3,2 |

656 |

3,0 |

| Электронные платежи |

24680 |

91,7 |

18920 |

87,3 |

Рис. 2.2. Диаграмма структуры платежей между учреждениями Банка России в Чукотском АО

Из диаграммы можно сделать вывод, что больше половины платежей, на территории Чукотского АО, совершается электронно. Их удельный вес в общем количестве платежей составил для отправленных платежей – 97,1%, для полученных – 87,3%. По сравнению с 1999 годом количество расчетно-денежных документов увеличилось по начальным авизо на 8,9 %, по ответным авизо - на 12,1 %, хотя в суммарном выражении по начальным авизо произошло увеличение на 16,6 %, а по ответным авизо – снижение на 0,8 %.

Преобладание электронных платежей в Чукотском автономном округе связано:

- с возможностью быстрого зачисления средств получателю платежа;

- ограниченными возможностями авиаперевозок, в связи с сокращением авиарейсов.

С внедрением в последние годы внутрирегиональных, межрегиональных и одногородних электронных платежей, в структуре платежей начальных и ответных авизо по сравнению с предыдущим годом произошло снижение (см. Приложение № 2):

- начальных почтовых авизо - на 34,2 %, телеграфных - на 79,1 %;

- ответных почтовых авизо - на 6,0 %, телеграфных - на 3,5 %.

Из-за неустойчивой связи с Беринговским и Провиденским расчетно-кассовыми центрами электронные платежи часто переоформлялись в почтовые и телеграфные. С вводом спутниковой системы связи, в целях ускорения сроков осуществления расчетов расчетно-кассовыми центрами, планируется шире использовать внутрирегиональные электронные платежи, исключить почтовое авизование на территории округа, и осуществлять его в исключительных случаях.

Одногородние электронные платежи с кредитными организациями не осуществляются, так как в филиалах коммерческих банков не подготовлена техническая база.

2.2 Организация документооборота и корреспондентских отношений Главного управления ЦБ РФ по Чукотскому АО

В ГРКЦ г. Анадыря расчетно-денежные документы (РДД) от клиентов поступают на бумажных носителях («бумажные» платежи). Денежные документы на бумажных носителях делятся на местные платежи (одногородние) и иногородние. Схемы документооборота ГРКЦ рассмотрены на примере отдела по работе с коммерческими банками. При передаче информации на бумажных носителях банк-отправитель платежа составляет сводное платежное поручение. К сводному платежному поручению прилагаются экземпляры расчетных документов клиентов и опись прилагаемых расчетных документов.

При одногородних платежах комбанки направляют надлежащим образом оформленные РДД в отдел по работе с комбанками, где ответисполнитель проверяет законность и правильность составления документов, затем оформляет своей подписью и штампом с указанием даты провода. После этого расчетные документы доставляются курьером в отдел автоматизированной обработки бухгалтерской информации, где происходит списание (зачисление) денежных средств с корреспондентских счетов комбанков на основании вышеуказанных документов, формирование выписок (лицевых счетов) из корсчетов комбанков. Сформированные выписки передаются в отдел по работе с комбанками, где ответисполнитель проверяет, все ли записи подтверждены соответствующими документами, правильно ли перенесены в лицевые счета соответствующие реквизиты и суммы документов, правильно ли перенесены из предыдущего дня входящие остатки и выведены исходящие остатки. После всего этого выписки из корреспондентских счетов с приложенными к ним РДД, подтверждающими проводки по лицевым счетам, выдаются комбанкам.

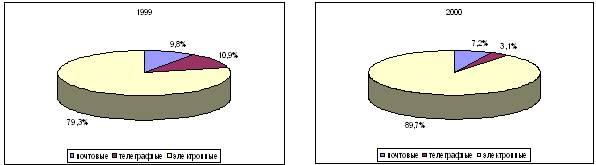

Иногородние платежи делятся на почтовые, телеграфные и электронные. В общем количестве обработанных РДД прослеживается следующее соотношение (см. Приложение № 3, таблицу № 2.2).

Таблица 2.2. Сведения о количестве обработанных расчётно-денежных документов, по расчётам между учреждениями Банка России, в ГРКЦ г. Анадыря за 1999-2000 годы

| Периоды |

1999 |

2000 |

Уд. вес по |

| Показатели |

Количество (шт.) |

Удельный вес (%) |

Количество (шт.) |

Удельный вес (%) |

Отношению к 1999 г. (%) |

Всего,

в том числе:

|

44061 |

100 |

48592 |

100 |

110,3 |

| Почтовые авизо |

4320 |

9,8 |

3472 |

7,2 |

80,4 |

| Телеграфные авизо |

4805 |

10,9 |

1520 |

3,1 |

31,6 |

| Электронные платежи |

34936 |

79,3 |

43,600 |

89,7 |

124,8 |

На основании данных представленных в таблице 2.2. можно сделать вывод, что, в ГРКЦ г. Анадыря, при общем увеличении количества платежей в 2000 году по сравнению 1999 годом на 10,3 %, доля почтовых и телеграфных авизо уменьшилась. Это произошло из-за введения в систему расчетов электронных платежей.

При почтовых платежах комбанки направляют надлежащим образом оформленные РДД в отдел по работе с комбанками, где ответисполнитель проверяет законность и правильность составления документов, затем оформляет своей подписью и штампом с указанием даты провода. После этого расчетные документы передаются в отдел межфилиальных расчетов, где происходит проверка БИК, наименования и местонахождения банка получателя денежных средств. Затем денежные документы направляются в отдел автоматизированной обработки бухгалтерской информации, где на их основании происходит списание (зачисление) денежных средств с корреспондентских счетов комбанков, распечатка почтовых авизо, формирование выписок (лицевых счетов) из корсчетов комбанков. Распечатанные почтовые авизо поступают в отдел межфилиальных расчетов, где проверяют правильность занесения в авизо банковских реквизитов, указанных в РДД. После этого почтовые авизо передаются в отдел экспедиции, откуда они направляются в РКЦ, где обслуживаются комбанки получателей денежных средств. Сформированные выписки передаются в отдел по работе с комбанками, где ответисполнитель проверяет, все ли записи подтверждены соответствующими документами, правильно ли перенесены в лицевые счета соответствующие реквизиты и суммы документов, правильно ли перенесены из предыдущего дня входящие остатки и выведены исходящие остатки. После всего этого выписки из корреспондентских счетов с приложенными к ним РДД, подтверждающими проводки по лицевым счетам, выдаются комбанкам.

При телеграфных платежах комбанки направляют надлежащим образом оформленные РДД в отдел по работе с комбанками, где ответисполнитель проверяет законность и правильность составления документов, затем оформляет своей подписью и штампом с указанием даты провода. После этого первые экземпляры РДД передаются в отдел межфилиальных расчетов, где происходит проверка БИК, наименования и местонахождения банка получателя денежных средств и формирование телеграфных авизо, которые затем по каналам связи поступают в отдел автоматизированной обработки бухгалтерской информации, где происходит списание (зачисление) денежных средств с корреспондентских счетов комбанков на основании вышеуказанных документов, формирование выписок (лицевых счетов) из корсчетов комбанков. Здесь же происходит распечатка телеграфных авизо, которые затем после необходимой проверки направляются в отдел межфилиальных расчетов для кодировки. Телеграфные авизо, снабженные защитным кодом, поступают на телетайп для передачи в РКЦ, где обслуживаются комбанки получателей денежных средств. Сформированные выписки передаются в отдел по работе с комбанками, где ответисполнитель проверяет, все ли записи подтверждены соответствующими документами, правильно ли перенесены в лицевые счета соответствующие реквизиты и суммы документов, правильно ли перенесены из предыдущего дня входящие остатки и выведены исходящие остатки. После всего этого выписки из корреспондентских счетов с приложенными к ним РДД, подтверждающими проводки по лицевым счетам, выдаются комбанкам. При получении телеграфных и почтовых платежей схемы документооборота аналогичны вышеуказанным.

В настоящее время на территории Чукотского АО осуществляются внутрирегиональные, межрегиональные и одногородние электронные платежи.

Все виды электронных платежей комбанки направляют надлежащим образом оформленные РДД (с пометкой «электронно») в отдел по работе с комбанками, где ответисполнитель проверяет законность и правильность составления документов, затем оформляет своей подписью и штампом с указанием даты провода. После этого первые экземпляры РДД передаются в отдел межфилиальных расчетов, где происходит проверка БИК, наименования и местонахождения банка получателя денежных средств, участие данного банка в электронных платежах. После этого первый экземпляр передается в отдел автоматизированной обработки бухгалтерской информации, где происходит формирование электронного РДД и снабжение его электронной подписью, а также производится списание (зачисление) денежных средств с корреспондентских счетов комбанков, затем электронный образ РДД направляется по каналам связи в адрес получателя. При получении ответного платежа электронный РДД поступает в отдел автоматизированной обработки бухгалтерской информации, где, после проверки электронной подписи, сразу же производится зачисление (списание) денежных средств на корреспондентские счета комбанков. После чего электронный РДД распечатывается, и вместе с выписками из корреспондентских счетов передаются в отдел по работе с комбанками, где ответисполнитель проверяет, все ли записи подтверждены соответствующими документами, правильно ли перенесены в лицевые счета соответствующие реквизиты и суммы документов, правильно ли перенесены из предыдущего дня входящие остатки и выведены исходящие остатки. После всего этого выписки из корреспондентских счетов с приложенными к ним РДД, на основании которых были сделаны записи по лицевым счетам, выдаются комбанкам.

Первый экземпляр расчетного документа банка, оформленный в установленном порядке, при любом способе передачи информации остается в ГРКЦ и помещается в документы дня в качестве основания списания средств с корсчета банка.

Система межбанковских расчетов базируется на осуществлении платежей через корреспондентские счета коммерческих банков, открытых главным образом в РКЦ. Расчеты через РКЦ проводятся на валовой основе. Корреспондентские счета открываются в РКЦ по месту нахождения коммерческих банков на основании следующих документов:

- заявление на открытие корреспондентского счета;

- нотариально заверенную копию лицензии на осуществление банковских операций;

- нотариально заверенные копии учредительных документов:

o Устава кредитной организации;

o свидетельства о государственной регистрации кредитной организации;

- письмо регистрирующего органа и копию выписки о перечислении средств с временного накопительного счета на основной корреспондентский счет;

- письмо территориального учреждения Банка России с подтверждением согласования кандидатур руководителя и главного бухгалтера кредитной организации;

- свидетельство о постановке на учет в налоговом органе;

- справку о постановке на учет в Пенсионном фонде Российской Федерации;

- справку о постановке на учет в Фонде обязательного медицинского страхования;