| 1 Необходимость, сущность и значение платежной системы

Важное значение в формировании и поддержании единого денежного оборота страны имеет платежная система. Платежная система представляет собой набор инструментов, процедур и правил перевода денежных средств между участниками системы на основе соглашения об используемой технической инфраструктуре [16].

Сущность платежной системы заключается в том, что она является организационной формой существования платежа. Организация платежной системы имеет цели: упорядочение расчетов, эффективное и безопасное перемещение средств во времени и пространстве от плательщика к получателю, изменение форм стоимости на основе выполнения и зачета обязательств контрагентов платежа, поддержание текущей ликвидности всех участников взаиморасчетов.

К правовой базе регулирования платежной системы России относятся Гражданский кодекс Российской Федерации, Федеральные законы Российской Федерации, основными из которых являются Федеральные законы "О Центральном банке Российской Федерации (Банке России)" и "О банках и банковской деятельности", а также принятые в соответствии с ними нормативные акты Банка России. Отношения между Банком России и его клиентами, а также кредитными организациями и их клиентами регулируются договорами корреспондентского счета (субсчета) или банковского счета.

Глобальная платежная система, по мнению С.А. Полищук, это общий термин, относящийся к платежному механизму, с помощью которого осуществляется платежный оборот, платежи между резидентами и нерезидентами внутри страны и трансграничные расчеты с различными национальными валютами, которая охватывает национальные и международные системно-значимые и частные платежные комплексы, которые являются институциональными элементами [21].

Рисунок 1 – Современная платежная система

Под платежной системой понимается совокупность юридических, организационных, экономических, технологических, технических и информационных средств, обеспечивающих проведение расчетов и платежей между участниками платежной системой [20].

К принципам построения платежной системы относятся:

· эффективность;

· стабильность (защита от системного риска);

· надежность (своевременность);

· защита информации при осуществлении платежей и расчетов.

Эффективное функционирование системы платежей и расчетов имеет большое значение для Центрального банка с точки зрения выполнения им задач поддержания стабильности денежно-кредитной банковской системы и успешного проведения денежно-кредитной политики. Со своей стороны, эффективно функционирующие платежные системы способствуют управлению ликвидностью, сдерживанию роста денежной массы и объема кредитов, то есть достижению целей денежно-кредитной политики.

Если нарушается цепочка платежей, то может рухнуть вся банковская система. Центральный банк не должен допустить такого развития событий. В связи с этим большое внимание уделяется стандартами и нормативами, позволяющим участникам платежной системы контролировать свой риск, а также мерам по предотвращению распространения локальных кризисов платежей на всю систему.

В соответствии со статьей 80 Федерального закона «О Центральном банке (Банке России)», общий срок безналичных расчетов не должен превышать двух операционных дней в пределах субъекта Российской Федерации пяти операционных дней в пределах Российской Федерации. Осуществление Банком России экспериментальных проектов по электронным платежам до одного-двух дней. Создание системы валовых расчетов в режиме реального времени Банка России позволит кардинально ускорить расчеты (прохождение платежей будет измеряться секундами). Для внедрения этой системы необходима, прежде всего, современная телекоммуникационная система.

В Банке России принята криптографическая система защиты информации. Особое внимание Банк России уделяет вопросам защиты электронных платежей. Одним из средств защиты электронных платежей документов является электронная цифровая подпись.

Структура платежной системы России приведена на Рисунке 2.

Рисунок 2 - Структура платежной системы России

Платёжную систему России составляют два сегмента:

· платёжная система Банка России, в рамках которой проводятся межбанковские расчёты через РКЦ;

· частные платёжные системы: внутрибанковские платёжные системы для расчётов между подразделениями одной кредитной организации, платёжные системы кредитных организаций для расчётов по корреспондентским счетам, открытым в других кредитных организациях, платёжные системы расчётных небанковских кредитных организаций, системы расчётов между клиентами одного подразделения кредитной организации [6].

Однако эти сегменты тесно взаимосвязаны и дополняют друг друга. Их нельзя рассматривать как локальные самостоятельные платёжные системы. Они составляют единое целое - платёжную систему России.

Рисунок 3 – Платежный оборот

Платежный оборот делится на налично-денежный и безналичный. Банки проводят операции как с наличными деньгами, так и безналичный расчеты, которые осуществляются в соответствии с Положением Банка России «О безналичных расчетах в Российской Федерации» № 2-П от 03.10.2002 года [3] и Положением « О правилах организации наличного денежного обращения на территории Российской Федерации» № 14-П от 15.01.1998 года [4].

Платежный оборот – процесс непрерывного движения средств платежа во всех формах (денежные средства – наличные и безналичные, чеки, сертификаты, векселя, платежные карточки).

Безналичный оборот денег в современных условиях играет ведущую роль. В некоторых странах безналичные расчеты составляют около 90%.

Безналичные расчеты представляют собой расчеты путем записей по счетам в банках, когда деньги списываются со счета плательщика и зачисляются на счет получателя.

Основными формами безналичных расчетов являются расчеты платежными поручениями, расчеты платежными требованиями (по инкассо, расчеты чеками, расчеты аккредитивами.

В приложении А приведем данные об платежах, проведенных платежной системой России.

Ведущую роль в организации бесперебойного и надежного функционирования системы расчетов играет Банк России. Он осуществляет расчетно-кассовое обслуживание кредитных учреждений через систему расчетно-кассовых центров (РКЦ).

Принципами, регулирующими безналичные расчеты во внутреннем обороте России, являются следующие:

- правовая регламентация порядка осуществления безналичных расчетов с целью обеспечения его единообразия;

- осуществление расчетов преимущественно по банковским счетам;

- поддержание ликвидности плательщика на уровне, обеспечивающем бесперебойное осуществление платежей;

- наличие акцепта (согласия) плательщика на платеж;

- срочность платежа;

- контроль всех участников за правильностью совершения расчетов, соблюдением установленных положений о порядке их проведения;

- имущественная ответственность участников за несоблюдение договорных условий.

Для раскрытия сущности расчетов и платежей необходимо определить элементы расчетно-платежной системы, представленные в таблице 1.

Таблица 1 - Элементы платежной системы

| Элемент

|

Содержание

|

| Участники расчетных взаимоотношений

|

- юридические лица (предприятия, организации, фирмы);

- физические лица (население);

- коммерческие банки и прочие кредитные учреждения, такие как депозитные учреждения, сберегательные кассы);

- Центральный банк;

- небанковские учреждения (клиринговые и расчетные центры (палаты), биржи).

|

| Назначение платежей

|

- платежи за товары и услуги;

- взносы в бюджет и внебюджетные фонды;

- платежи по кредитам, векселям.

|

| Платежные инструменты

|

- наличные деньги;

- платежные поручения;

- векселя;

- платежные требования и поручения;

- аккредитивы;

- чеки;

- платежные карточки.

|

| Время платежа

|

- авансовый (предоплата);

- срочный платеж;

- пролонгированный (отсроченный);

-просроченный.

|

| Способ платежа

|

- хартальный (налично-денежный);

- жиральный (списание со счета в полной сумме или частично, зачет взаимных требований и обязательств).

|

| Форма расчетов

|

- при налично-денежном способе платежа – передача;

- при жиральном – перевод посредством платежных поручений, аккредитива, инкассо, чека.

|

Таким образом, платёжная система представляет собой совокупность различных элементов, обеспечивающих её нормальное функционирование. Центральный банк не только является одним из участников расчётно-платёжной системы, но и регулирует её работу в целом, координирует и устанавливает порядок функционирования всех её элементов.

Расчетная сеть Банка России представляет собой систему расчетных учреждений федерального, межрегионального и внутрирегионального уровня, включающую территориальные учреждения, РКЦ, МЦИ и РЦИ.

Цель деятельности РКЦ – обеспечение надежного, эффективного и безопасного функционирования платежной системы России.

Основные функции РКЦ:

- осуществление расчетов между кредитными организациями (филиалами);

- осуществление кассового обслуживания кредитных организаций (филиалов);

- хранение наличных денег и других ценностей, совершение операций с ними и обеспечение их сохранности;

- обеспечение учета и контроля осуществления расчетных операций и выверки взаимных расчетов через корреспондентские счета (субсчета), открываемые кредитным организациям (филиалам);

- обеспечение учета и контроля кассовых операций через корреспондентские счета (субсчета), открываемые кредитным организациям (филиалам), и кассовых оборотов кредитных организаций;

- установление минимально допустимых остатков денежной на личности в операционных кассах кредитных организаций (филиалов), других юридических лиц и осуществление оперативного контроля за их соблюдением в соответствии с действующим порядком;

- составление на основании данных кредитных организаций календаря выдач денег на оплату труда и представление его в территориальное учреждение Банка России;

- регулирование обязательных резервов, депонируемых в Банке России, осуществление контроля за своевременностью и полнотой перечисления обязательных резервов, проверка достоверности расчетов обязательных резервов;

- участие в реализации функциональных задач территориального учреждения Банка России.

РКЦ осуществляет операции по открытию, переоформлению и закрытию счетов кредитных организаций, списанию (зачислению) средств со счетов (на счета), ведет контроль за соблюдением правил проведения расчетных операций.

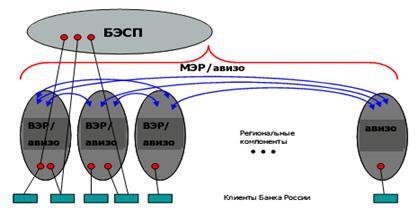

Авизо – официальное извещение (уведомление) одним банком другого о выполнении расчетных операций по корреспондентским счетам или счетам клиентов. По кредитовым авизо деньги перечисляются, по дебетовым – списываются (см. рисунок 4).

Расчетная сеть Банка России представляет собой современную автоматизированную систему расчетов. Механизм ее действия определен Положением Банка России «О системе валовых расчетов в режиме реального времени» №50 – П от 24.08.98года.

Режим реального времени – это такой порядок контроля и исполнения платежных документов, который обеспечивает проведение расчетных операций непрерывно в течение дня; немедленно по поступлению платежных документов; перевод средств индивидуально и последовательно по каждому расчетному документу; путем использования электронных документов, их разработка осуществляется в режиме SWIFT – ориентированных форматов электронных сообщений.

Рисунок 4 – Документооборот межбанковских расчетов через РКЦ

2 Платежная система Банка России, как основа всей платежной системы страны

Банк России занимает особое место в платежной системе России и как оператор собственной платежной системы:

· координирует и регулирует расчетные отношения в России;

· осуществляет мониторинг деятельности частных платежных систем, определяя основные требования к их функционированию;

· устанавливает правила, формы, сроки и стандарты осуществления безналичных расчетов;

· организует наличное денежное обращение.

А также разрабатывает порядок составления и представления статистической отчетности, характеризующей платежную систему России, с целью повышения ее прозрачности [7].

Платежная система Банка России – часть национальной платежной системы (платежной системы Российской Федерации). Обеспечение ее эффективного и бесперебойного функционирования является одной из елей деятельности Банка России, установленных Федеральным законом от 10.07.2002 года № 86-ФЗ «О Центральном банке Российской Федерации (Банке России)» [5].

В свою очередь, эффективно и бесперебойно функционирующая платежная система Российской Федерации, прежде всего платежная система Банка России, способствует реализации других целей Банка России, установленных Федеральным законом от 10.07.2002 года № 86-ФЗ «О Центральном банке Российской Федерации (Банке России)»: поддержанию устойчивости рубля, используя его в качестве средства платежа, а также укреплению банковской системы Российской Федерации.

Платежная система Банка России является системно значимой платежной системой, определяется в качестве одного из ключевых механизмов реализации денежно-кредитной и бюджетной политики в Российской Федерации и играет важную роль в обеспечении финансовой стабильности страны. Через платежную систему Банка России осуществляются платежи, составляющие значительную по количеству и преобладающую по объему долю платежей, проводимых через платежную систему России.

Банк России осуществляет регулирование, оперативное управление, мониторинг и наблюдение за собственной платежной системой.

По состоянию на 01.01.010год участниками платежной системы Банка России являлись 630 учреждений Банка России, 1058 кредитных организаций и 2253 филиала кредитных организаций.

Кроме того, на расчетном обслуживании находились клиенты, не являющиеся кредитными организациями, в количестве 14731. По сравнению с 01.01.2009 годом их количество сократилось на 28,3%. Сокращение количества указанных клиентов происходит в результате реализации требований статьи 215.1 Бюджетного кодекса Российской Федерации и обусловлено передачей Федеральному казначейству кассового обслуживания исполнения федерального бюджета Российской Федерации, бюджетов субъектов Российской Федерации и бюджетов муниципальных образований.

В 2009 году количество платежей, проведенных через платежную систему Банка России, увеличилось по сравнению с 2008 годом на 0,3% и составило 942,9 млн. платежей, а объем платежей вырос на 18,1% - до 609,9 трлн. рублей.

Доля платежей, проведенных через платежную систему Банка России, в общем количестве и объеме платежей в стране в 2009 году возросла и составила 34,6% от общего количества платежей (в 2008 – 33,8%) и 69,5% от общего объема (в 2008-58,5%).

В общем количестве и объеме платежей, проведенных через платежную систему Банка России в 2009 году, доля платежей кредитных организаций (филиалов) составила 82,3% по количеству и 74,5% по объему платежей, доля платежей клиентов, не являющихся кредитными организациями, - 17,6 и 9,6%, доля собственных платежей Банка России – 0,1 и 15,9% соответственно.

Через платежную систему Банка России в 2009 году проведено 89,9% от общего количества и 93,0% от общего объема межбанковских платежей в Российской Федерации.[1]

Банком России проводятся мероприятия по сокращению сроков совершения расчетных операций за счет развития электронных технологий. В 2009 году средние сроки совершения расчетных операций по всем применяемым технологиям на внутрирегиональном уровне составили 0,61 дня, а на межрегиональном уровне – 0,97 дня [7].

Платежная система Банка России включает следующие системы расчетов, различающихся по территориальному охвату, объему проводимых платежей, правилам и регламенту функционирования, составу участников, используемым расчетным документам, скорости проведения платежей и используемой технологии:

- система банковских электронных срочных платежей (БЭСП);

- более семидесяти отдельных систем внутрирегиональных электронных расчетов (ВЭР);

- система межрегиональных электронных расчетов (МЭР);

- система расчетов с применением авизо (почтовых и телеграфных), основанные на использовании бумажных технологий и другие.

Совокупность систем расчетов, обеспечивающих проведение платежей клиентов каждого из регионов Российской Федерации, составляет региональную компоненту платежной системы Банка России.

Система БЭСП обеспечивает осуществление расчетов с использованием электронной технологии в режиме реального времени в масштабе всей страны.

Системы ВЭР обеспечивают осуществление расчетов с использованием

электронной технологии в региональных компонентах.

Система МЭР обеспечивает осуществление расчетов с использованием электронной технологии между региональными компонентами.

Система расчетов между учреждениями Банка России с применением авизо обеспечивает осуществление расчетов с использованием бумажной технологии на внутрирегиональном и межрегиональном уровнях.

Рисунок 5 – Действующая модель платежной системы Банка России

Платежи в перечисленных системах расчетов Банка России проводятся без каких-либо специальных требований к их размеру и назначению, на платной основе или бесплатно в соответствии с законодательством Российской Федерации.

Для осуществления расчетов клиентам Банка России – всем кредитным организациям, действующим на территории Российской Федерации, их филиалам (по решению кредитной организации), Федеральному казначейству, его территориальным органам и другим организациям, не являющимся кредитными, открываются корреспондентские счета (субсчета) в учреждениях (подразделениях расчетной сети) Банка России, расположенных в регионах Российской Федерации.

Платежи осуществляются в пределах остатка денежных средств на корреспондентском счете (субсчете) кредитной организации (филиала), имеющихся на момент оплаты, с учетом средств, поступающих в течение операционного дня, и кредитов Банка России и заключенными между Банком России и кредитными организациями договорами.

Банк России осуществляет расчетное обслуживание клиентов, не являющихся кредитными организациями: органов Федерального казначейства, органов государственной власти и местного самоуправления, их организаций, государственных внебюджетных фондов, воинских частей, других клиентов, не являющихся кредитными организациями, в регионах, где отсутствуют кредитные организации, а также иных лиц в случаях, предусмотренных федеральными законами.

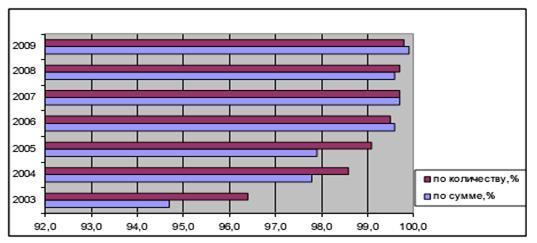

Платежи с использованием электронных технологий составляют основную часть в платежах, проводимых через платежную систему Банка России. В 2009 году их доля достигла 99,8% от общего количества и 99,9% от общего объема платежей, проведенных через платежную систему Банка России.

Рисунок 6 – Динамика доли платежей, проведенных через платежную систему Банка России с использованием электронных технологий

При проведении через платежную систему Банка России платежей с использованием электронных технологий расчетные документы направляются клиентами в Банк России преимущественно в виде электронных сообщений по каналам связи или на магнитных носителях.

В 2008 году Банком России продолжалась работа в направлении расширения использования электронных сообщений при обмене платежной информацией с клиентами. В 77 территориальных учреждениях Банка России из 79 осуществлялся обмен электронными сообщениями. Участниками обмена электронными сообщениями являлись 3398 кредитных организаций (филиалов), что составило 97,0% от общего количества обслуживаемых Банком России кредитных организаций и их филиалов, а также Федеральное казначейство и его управления по субъектам Российской Федерации.

Система БЭСП является централизованной на федеральном уровне системой валовых расчетов в режиме реального времени. Обеспечение ее функционирования и развития – одно из главных направлений работы по совершенствованию платежной системы, которая проводится Банком России.

В 2009 году начато использование системы БЭСП для проведения собственных операций Банка России, связанных с расчетами на внутреннем биржевом рынке государственных ценных бумаг и на единой торговой сессии межбанковских валютных бирж.

В этой системе проводятся платежи ее участников независимо от их территориального расположения. В основном, это платежи на крупные суммы. Плата за проведение таких платежей превышает плату, взимаемую за проведение платежей через другие системы расчетов Банка России, что соответствует мировой практике.

За 2009 год участниками системы БЭСП проведено более 63 тысяч платежей на общую сумму 106,6 трлн. рублей. К ним относятся платежи Банка России в рамках реализации денежно-кредитной политики, платежи Федерального казначейства по перераспределению средств федерального бюджета между Федеральным казначейством и его управлениями по субъектам Российской Федерации в режиме реального времени, платежи кредитных организаций, в том числе по сделкам на финансовых рынках, платежи по поручению клиентов на сумму свыше 1 млн. рублей составила 86,4% в общем количестве платежей и почти 100% в общем объеме платежей, проведенных через систему БЭСП [7].

В настоящее время в качестве расчетных документов используются только платежные поручения.

Система БЭСП функционирует наряду с другими системами расчетов Банка России. Участниками системы БЭСП, которыми с августа 2010 года стали все кредитные организации (филиалы), отвечающие требованиям к участникам, также вправе проводить свои платежи через другие системы расчетов Банка России.

Учреждения Банка России, имеющие право осуществлять расчеты через систему БЭСП, являются особыми участниками расчетов.

Для клиентов Банка России предусматриваются различные формы участия в системе БЭСП: прямое (ПУР – прямые участники расчетов) и ассоциированное (АУР – ассоциированные участники расчетов).

Прямые участники имеют непосредственный доступ к проведению платежей (как собственных, так и по поручению клиентов) в режиме реального времени в соответствии с единым по всей стране регламентом функционирования системы БЭСП, а также имеют возможность использовать все услуги, предоставляемые системой БЭСП.

Ассоциированные участники имеют опосредованный доступ к проведению платежей в системе БЭСП через региональные компоненты и имеют возможность использовать только отдельные услуги системы БЭСП.

Действует комплексная нормативная база, обеспечивающая надежную правовую основу функционирования системы БЭСП и включающая нормативные и распорядительные акты Банка России, определяющие правила функционирования системы БЭСП, порядок проведения платежей и осуществления расчетов, управление участием, условия ведения Справочника участников системы. Установлен регламент функционирования системы БЭСП и порядок наблюдения за ней.

По состоянию на 01.01.2010 года количество участников системы БЭСП составило 1155, из них ОУР (особые участники расчетов) – 205 (17,7% от общего числа участников системы БЭСП); ПУР – 457 (39,6% от общего числа участников системы БЭСП), их них 149 – кредитные организации, 308 – филиалы кредитных организаций; АУР – 493 (42,7% от общего числа участников системы БЭСП), из них 148 – кредитные организации, 265 – филиалы кредитных организаций и 80 – клиенты Банка России, не являющиеся кредитными организациями – Федеральное казначейство Российской Федерации и его Управления.

Проведение крупных платежей через систему БЭСП снижает системный риск в платежной системе России и способствует повышению уровня финансовой стабильности в стране.

Расчеты в системах ВЭР и МЭР осуществляются в соответствии с законодательством Российской Федерации, нормативными актами Банка России и условиями договоров, заключаемых с клиентами Банка России.

Системы ВЭР обеспечивают осуществление расчетов с использованием электронной технологии в региональных компонентах платежной системы Банка России.

Технология и порядок осуществления внутрирегиональных электронных расчетов, за исключением внутрирегиональных электронных расчетов Московского региона, определяются территориальными учреждениями Банка России и оформляются заключаемыми с клиентами Банка России договорами.

Расчеты в Московском регионе, в котором сосредоточена значительная доля платежей от их общего объема, проводимого через платежную систему Банка России, регулируются отдельными нормативными актами Банка России и осуществляются на валовой основе с учетом встречных платежей в назначенное время (в режиме рейсов) в течение дня, а в промежутках между рейсами – непрерывно в режиме реального времени.

В подавляющем большинстве остальных региональных компонент систем ВЭР расчеты проводятся на валовой основе в режиме, приближенном к реальному времени.

Система МЭР обеспечивает платежное взаимодействие между системами ВЭР различных региональных компонент на децентрализованной основе («каждый с каждым»), так что в системе МЭР проводятся электронные платежи между участниками и/или пользователями – клиентами Банка России, находящихся в разных регионах Российской Федерации.

Регламенты внутрирегиональных электронных расчетов устанавливаются территориальными учреждениями Банка России по местному времени с учетом регламента функционирования системы БЭСП.

В системах ВЭР используются платежные поручения, инкассовые поручения и платежные требования.

На платежи через системы ВЭР приходится более половины общего количества и объема платежей, проводимых через платежную систему Банка России.

Регламент и порядок осуществления межрегиональных электронных расчетов установлены нормативным актом Банка России.

В системе МЭР платежи проводятся в течение дня, за исключением расчетов между регионами, расположенными в удаленных часовых поясах, которые осуществляются не позднее следующего дня.

В качестве расчетных документах в системе МЭР используются платежные поручения.

В 2009 году участниками ВЭР и МЭР являлись 628 учреждений Банка России, или 99,7% от общего их количества.

Функционирование платежной системы Банка России в настоящее время обеспечивается, в основном, системой коллективной обработки информации (система КОИ), включающей коллективные центры обработки информации (КЦОИ) высокой доступности, а также транспортной системой электронных расчетов и средой взаимодействия с клиентами Банка России. В соответствии с решениями Банка России обработка информации ряда региональных компонент платежной системы Банка России осуществляется локально (вне системы КОИ).

По состоянию на 01.01.2010 года платежная информация 75 (из 79) территориальных учреждений Банка России обрабатывалась на коллективных центрах обработки информации.

Функционирование системы БЭСП обеспечивается прикладными программным комплексом на базе одного из коллективных центров обработки информации с обеспечением автоматизированными рабочими местами соответствующего подразделения центрального аппарата Банка России в целях выполнения им функций анализа, оперативного управления и мониторинга функционирования системы БЭСП.

Обработка учетно-операционной информации территориальных учреждений Банка России обеспечивается соответствующей инфраструктурой, включающей программно-технические комплексы, консолидированные в коллективных центрах обработки информации.

3 Стратегия развития платежной системы страны

Создание эффективной электронной платежной системы России – одна из стратегических задач деятельности Центрального банка. Своевременность дискуссии о национальной платежной системе в сложившейся ситуации заключается в назревшей необходимости обобщения вопросов теории, критического анализа практики платежных технологий, поиске путей конвергенции традиционных и современных способов организации платежного оборота [20].

В условиях глобализации в развитии национальной платежной системы возникает необходимость в нахождении компромисса между экономической эффективностью отдельных расчетно-платежных комплексов и безопасностью национальной платежной системы.

В условиях глобализации национальных и финансовых рынков, развития современных технологий позволит реализовать следующие необходимые мероприятия:

– уделить особое внимание разработке стандартов передачи платежной информации и обеспечению непрерывности обработки платежной информации на всех этапах перевода денежных средств, в том числе с участием иностранных банков;

– стимулировать развитие национальных и трансграничных платежных систем в направлении обеспечения операционной совместимости с международными платежными системами;

– совершенствовать систему управления рисками в платежных системах;

– обеспечить полномасштабную деятельность Банка России и иных государственных органов в области наблюдения и надзора в национальной платёжной системе;

– обеспечить институциональное взаимодействие Банка России, Федеральной службы по финансовым рынкам и других ведомств по регулированию платежных систем, связанных с системами расчета по ценным бумагам, и осуществлению наблюдения и надзора в национальной платежной системе.

Развитие национальной платежной системы является комплексным процессом, на который влияет целый ряд факторов. Международно-призванными считаются четырнадцать руководящих принципов Комитета по платежным и расчетным системам Банка международных расчетов, сгруппированным по четырем направлениям [17].

Первое направление – роль банковской системы, включая центральный банк – объединяет два принципа:

· Сохранение за центральным банком главной роли;

· Повышение роли устойчивой банковской системы.

Следуя первому принципу, Банк России с точки зрения существующей практики функционирования платежных систем и их дальнейшего развития играет ключевую роль, выполняя ряд функций и осуществляя деятельность, направленную на выполнение указанных функций (см. рисунок 7).

функции: деятельность: функции: деятельность:

Рисунок 7 – Сохранение за центральным банком главной роли

Второе направление – эффективное планирование и реализация проектов – включает следующие принципы:

· Осознание комплексности национальной платежной системы;

· Концентрация внимания на потребностях;

· Установление четких приоритетов;

· Реализация – обеспечение эффективной реализации стратегического плана.

Третий вектор – развитие институциональной структуры – составляют такие принципы:

· Содействие развитию рынка;

· Вовлечение сопутствующих заинтересованных сторон;

· Сотрудничество в целях эффективного наблюдения;

· Обеспечение правовой определенности;

Последнее (но не по важности) направление – разработка надежной и эффективной платежной инфраструктуры – включает принципы:

· Расширение доступности розничных платежных услуг;

· Потребности бизнеса должны направлять развитие платежной системы для крупных сумм;

· Сочетание развития платежных систем по ценным бумагам и платежных систем для крупных сумм в целях обеспечения надежности и эффективности финансовой системы.

· Координация расчетов в розничных системах, системах для крупных сумм и системах по ценным бумагам.

В соответствии с «Основными направлениями единой государственной денежно-кредитной политики на 2010 год и период 2011 и 2012 годов» важными элементами развития НПС Российской Федерации являются модернизация платежных инструментов и совершенствование правил осуществления платежей и переводов денежных средств в Российской Федерации с учетом международного опыта и российской банковской практики с целью повышения эффективности обработки платежей на всех этапах перевода денежных средств и сближение с международными стандартами [10].

В последние годы Банк России совершенствовал свою платежную систему. Она стала технологически и технически прогрессивной, резко увеличилась скорость прохождения платежей, расширен спектр услуг клиентам, возрос уровень безопасности [22].

В соответствии с «Концепцией развития платежной системы Банка России на период до 2015 года», для повышения эффективности функционирования платежной системы Банка России необходимо:

– централизовать осуществление расчетов, а также внедрить единый регламент функционирования платежной системы Банка России;

– централизовать функции мониторинга и оперативно управления платежной системой Банка России;

– преобразовать действующие системы расчетов платежной системы Банка России в единую универсальную систему расчетов, предоставляющую сервисы для срочных и несрочных платежей с использованием всех необходимых расчетных документов;

– предоставить клиентам возможность консолидации их ликвидности в платежной системе Банка России и реализовать механизм централизованного предоставления ликвидности кредитным организациям в режиме реального времени;

– обеспечить взаимодействие платежной системы Банка России с системами расчетов на финансовых рынках с использованием механизмов расчетов «поставка против платежа» и «платеж против платежа»;

– обеспечить создание условий для сквозной обработки платежной информации, в том числе, разработать форматы расчетных документов, учитывающие международные стандарты, и единый клиентский интерфейс;

– обеспечить возмещение текущих расходов на оказание платных расчетных услуг [9].

Развитие платежной системы Банка России будет осуществляться в два этапа.

На первом этапе (2010-2013 годы) развития платежной системы Банка России будет обеспечена централизация расчетов на основе централизации обработки платежной информации и формирования нормативной базы централизованного осуществления расчетов. При этом будет обеспечено объединение всех региональных компонент платежной системы Банка России в единую федеральную компоненту платежной системы Банка России. В федеральной компоненте будут реализованы сервисы для несрочных платежей, в том числе, с применением многостороннего взаимозачета встречных платежей для всех участников платежной системы Банка России, а также сервисы по управлению ликвидностью.

Система БЭСП будет функционально дополнена интерфейсами, которые обеспечат взаимодействие с ней федеральной компоненты, инфраструктурных организаций финансовых рынков и операторов частных розничных платежных систем, системы централизованного управления ликвидностью Банка России, информационно-аналитической системы платежной системы Банка России, а также системы SWIFT наряду с транспортной системой Банка России.

А также в системе БЭСП будет реализован механизм консолидации ликвидности для группы участников, обеспечивающий проведение платежей каждого из участников группы исходя из общего объема средств участников системы БЭСП, объединенных в группу, что снизит потребность в ликвидности за счет снижения риска ее неоптимального распределения и уменьшит издержки за счет сокращения межфилиальных расчетов, тем самым создав возможность перехода на работу с единого банковского счета участника в Банке России. Федеральному казначейству будет предоставлен в системе БЭСП сервис по осуществлению мониторинга и управления расчетными операциями Федерального казначейства и его территориальных органов – участников системы БЭСП.

Участники платежной системы Банка России смогут сконцентрировать свою ликвидность для работы в системе БЭСП и использовать часть ликвидности, при необходимости, для проведения взаимозачета встречных платежей в федеральной компоненте.

Это позволит участника платежной системы и Банку России эффективно организовывать свою деятельность по проведению срочных и несрочных платежей через систему БЭСП и федеральную компоненту.

Реализация данного этапа позволит участникам финансовых рынков и операторам частных розничных платежных систем снизить риски за счет завершения расчетов через систему БЭСП денежными средствами, находящимися на счетах в Банке России, зарубежным банкам (CLS-банк, Euroclear) и российскими кредитным организациям – осуществлять расчеты в российских рублях через систему БЭСП с использованием системы SWIFT, Банку России – реализовать механизм централизованного предоставления ликвидности кредитным организациям в режиме реального времени, а также повысить надежность и снизить издержки функционирования платежной системы Банка России за счет снижения операционных рисков и обеспечения сквозной обработки платежной информации.

В ходе первого этапа будут централизованы функции оперативного управления (управление расчетами, участием, регламентом) системой БЭСП и федеральной компонентой в уполномоченном подразделении Банка России, а также внедрен единый регламент функционирования как системы БЭСП, так и федеральной компоненты. Для целей мониторинга и наблюдения за платежной системой Банка России будет создана информационно-аналитическая система платежной системы (ИАС ПС) Банка России, позволяющая получать всю необходимую информацию об участниках и событиях, происходящих в платежной системе Банка России, в том числе, в режиме реального времени. Структурным подразделениям Банка России и клиентам (Федеральному казначейству и его территориальным органам, кредитным организациям) информация из ИАС ПС будет предоставляться в относящейся к ним части.

Будет внедрен единый клиентский интерфейс, обеспечивающий доступ участника к сервисам системы БЭСП, федеральной компоненты и ИАС ПС.

На втором этапе (2014-2015 годы) функциональные возможности системы БЭСП и федеральной компоненты будут консолидированы в единой централизованной на федеральном уровне системе расчетов Банка России. Будет обеспечена возможность проведения срочных и несрочных платежей участников с их банковских счетов в рамках общей ликвидности, что позволит ее участникам повысить эффективность использования ликвидности за счет ее консолидации на едином банковском счете в Банке России.

Доступ участников к Системе Расчетов будет обеспечен путем обмена электронными сообщениями. В отдельных случаях, установленных Банком России, будет возможен ввод платежной информации с расчетных документов на бумажном носителе. Система Расчетов будет использовать все функциональные интерфейсы, ранее разработанные для системы БЭСП и федеральной компоненты, а также будет дополнена интерфейсом с системой бухгалтерского учета Банка России для передачи необходимой информации об операциях, проведенных в ней.

Уполномоченное подразделение выполняет свои функции в отношении управления расчетами, регламентом и участием в Системе Расчетов, а также мониторинга ее функционирования. Продолжается оптимизация состава и функций территориальных учреждений Банка России и подразделений расчетной сети Банка России в части, касающейся функционирования Системы Расчетов.

Реализация «Концепции развития платежной системы Банка России на период до 2015 года» позволит создать надежную, прозрачную, доступную и удобную в использовании платежную систему Банка России, обеспечивающую:

– повышение эффективности проведения единой государственной денежно-кредитной политики за счет осуществления в режиме реального времени расчетных операций по ее реализации;

– повышение устойчивости банковской системы Российской Федерации к распространению рисков путем осуществления контроля их возникновения и локализации со стороны Банка России;

– создание условий, способствующих повышению эффективности функционирования национальных финансовых рынков, в том числе, за счет использования принятых в международной практике надежных механизмов расчетов по заключенным сделкам;

– расширение возможностей кредитных организаций и их клиентов по использованию расчетных услуг Банка России при сокращении издержек на проведение платежей;

– предоставление Федеральному казначейству новых возможностей для эффективного решения задач при осуществлении контроля доходной части и управления расходной частью федерального бюджета.

ЗАКЛЮЧЕНИЕ

В данной работе раскрывается роль Банка России в организации платежной системе страны.

Итак, платежная система – это совокупность юридических, организационных, экономических, технологических, технических и информационных средств, обеспечивающих проведение расчетов и платежей между участниками платежной системой.

К основным принципам построения платежной системы относятся эффективность, стабильность (защита от системного риска), надежность (своевременность), защита информации при осуществлении платежей и расчетов.

Платёжную систему России составляют два сегмента: платёжная система Банка России и частные платёжные системы.

Платежная система Банка России является системно значимой платежной системой, определяется в качестве одного из ключевых механизмов реализации денежно-кредитной и бюджетной политики в Российской Федерации и играет важную роль в обеспечении финансовой стабильности страны. Через платежную систему Банка России осуществляются платежи, составляющие значительную по количеству и преобладающую по объему долю платежей, проводимых через платежную систему России.

Приведенные в работе показатели свидетельствуют о значимости в платежной системы страны и о востребованности услуг надежно функционирующей платежной системы Банка России.

Платежная система Банка России включает следующие системы расчетов:

- система банковских электронных срочных платежей (БЭСП);

- более семидесяти отдельных систем внутрирегиональных электронных расчетов (ВЭР);

- система межрегиональных электронных расчетов (МЭР);

- система расчетов с применением авизо (почтовых и телеграфных), основанные на использовании бумажных технологий и другие.

Одной из стратегических задач деятельности Центрального банка является создание эффективной электронной платежной системы России.

Важными элементами развития НПС Российской Федерации являются модернизация платежных инструментов и совершенствование правил осуществления платежей и переводов денежных средств в Российской Федерации с учетом международного опыта и российской банковской практики с целью повышения эффективности обработки платежей на всех этапах перевода денежных средств и сближение с международными стандартами.

Подводя итоги, нельзя не отметить, что для построения эффективных механизмов финансового рынка и развития национальной платежной системы необходимы совместные усилия финансовых организаций и государства.

Очевидно, что создание прочного фундамента для построения отвечающей современным требованиям и эффективной национальной платежной системы даст России возможность полностью реализовать положительный потенциал банковского сектора и повысить эффективность национальной экономики.

СПИСОК ИСПОЛЬЗОВАННЫХ ИСТОЧНИКОВ

1 Гражданский кодекс Российской Федерации. М. : Волна, 2008. 615 с.

2 О банках и банковской деятельности : ФЗ от 02.12.1990 г. № 395-I (в ред. от 15.02.2010 г.): URL: http://www.consultant.ru/ (дата обращения: 19.10.2010)

3 О безналичных расчетах в Российской Федерации : Положение Банка России от 03.10.2002 г. № 2-П: URL: http://www.consultant.ru/ (дата обращения: 19.10.2010)

4 О правилах организации наличного денежного обращения на территории Российской Федерации : Положение Банка России от 15.01.1998 г. № 14-П: URL: http://www.consultant.ru/ (дата обращения: 19.10.2010)

5 О Центральном банке Российской Федерации (Банке России): ФЗ от 10.07.2002 г. № 86-ФЗ (в ред. от 22.09.2009 г.) : URL: http://www.consultant.ru/ (дата обращения: 19.10.2010)

6 Байдукова Н.В. Платёжная система: методология и организация. СПб. : Изд-во СПбГУЭФ, 2006. 293с.

7 Банк России : [сайт]. URL: http://www.cbr.ru/ (дата обращения: 22.10.2010).

8 Бюллетень банковской статистики : статистический бюллетень // Центральный банк Российской Федерации. М., 2010. № 7. С.139-140.

9 Вестник Банка России : Концепция развития платежной системы Банка России на период до 2015 года // Центральный банк Российской Федерации. М., 2010. № 44. С. 2-9.

10 Вестник Банка России: Основные направления единой государственной денежно-кредитной политики на 2010 год и период 2011 и 2012 годов // Центральный банк Российской Федерации. М., 2009. № 68. С. 7-32.

11 Голикова Ю.С. Банк России: организация деятельности. Кн.1. М. : ДеКА, 2000. 698с.

12 Деньги. Кредит. Банки : учебник / под. ред. Е.Ф. Жукова. – 4-е изд., перераб. и доп. – М. : ЮНИТИ-ДАНА, 2009. 783с.

13 Иванова О. Платежные системы в России // Экономика и учет труда. 2004. № 7. С. 23-39.

14 Костерина Т.М. Банковское дело: учебник (университетская серия). М. : МаркетДС, 2003. 240с.

15 Минина Т.И. Платежная система Российской Федерации // Банковские услуги. 2007. № 7. С. 12-21.

16 Национальные банковские системы : учебник / под ред. В.И. Рыбина. М. : ИНФРА-М, 2009. 528с.

17 Обаева О.С. Национальная платежная система: инфраструктура, инновации, перспективы развития // Деньги и кредит. 2010. № 5. С. 34-42.

18 Образцов М.В. К вопросу о путях дальнейшего развития платежной системы Банка России // Деньги и кредит. 2009. № 7. С. 46-56.

19 Организация деятельности центрального банка : учебник / под ред. Г.Г. Фетисова. – М. КНОРУС, 2006. – 432с.

20 Полищук С.А. Эффективная и безопасная национальная платежная система // Банковское дело. 2006. № 11. С. 13-16.

21 Полищук С.А. Платежная система России: возможности и угрозы // Банковское дело. 2007. № 8. С. 50-54.

22 Спицын С.Ф. Платежная система России – важнейший объект наблюдения и регулирования // Деньги и кредит. 2008. № 8. С. 43-47.

23 Хомякова Л.И. Проблемы надзора за платежной системой // Бизнес и банки. 2006. № 42. С. 1-2.

24 Чигридов М.В. Количественная оценка рисков и эффективности платежной системы // Деньги и кредит. 2010. № 3. С. 64-74.

[1]

Включены платежи, проведенные между кредитными организациями (филиалами) через платежную систему Банка России, платежи, проведенные расчетными небанковскими организациями и платежи, проведенные через корреспондентские счета кредитных организаций, открытые в других кредитных организациях.

|