| Содержание

Введение…………………………………………………………………………...3

Глава 1. Конкурентоспособность коммерческого банка……………………………………………………………………………….5

1.1. Возникновение и развитие банковской конкуренции……………………..5

1.2. Понятие и уровни банковской конкуренции……………………………….9

1.3. Виды банковской конкуренции…………………………………………….15

Глава 2. Анализ и преимущества конкурентоспособности банка…………………………………………………………………...................25

2.1. Анализ конкурентоспособности банка и банковского продукта. . . . . ….25

2.2 Конкурентоспособные преимущества и современные особенности банковской конкуренции………………………………………………………..37

Заключение……………………………………………………………………….44

Список литературы………………………………………………………………46

Введение

Современное положение банковской системы России и прогнозы ее развития на ближайшее будущее приводят к осознанию актуальности такой характеристики банковской организации как конкурентоспособность. Данная позиция вызвана пониманием того, что во многом успешность деятельности коммерческого банка связана не только со способностью грамотно строить свою внутреннюю политику, но и приспособиться к внешним условиям с максимальной для себя пользой, предвосхищать тенденции развития рынка и получать конкурентные преимущества.

Все коммерческие банки, разрабатывая стратегию своего развития, привлекая ресурсы, ища более выгодные условия размещения средств, борясь за клиентов, следя за надежностью и финансовой устойчивостью своего банка, стремятся, в конечном счете, к увеличению конкурентоспособности. Такой путь развития - повышение конкурентоспособности - является самым верным способом достижения главной цели существования банка - получение максимальной прибыли при приемлемой степени риска.

Однако, несмотря на то, что такая характеристика банка как конкурентоспособность выходит на первый план, данной категории крайне мало уделяется внимания в современных научных исследованиях. В то же время проблема обеспечения конкурентоспособности не только на уровне отдельного хозяйствующего субъекта, но и на уровне экономики страны считается многими сверхактуальной, решающей в деле обеспечения России достойного места в мировой экономике, ибо в рыночной системе хозяйствования конкурентоспособность является одним из ключевых понятий. В ней концентрированно выражаются экономические, научно-технические, производственные, организационно-управленческие, кадровые и иные возможности не только отдельного предприятия или организации, но и экономики страны в целом.

Игнорирование проблемы обеспечения конкурентоспособности объясняется сложностью, междисциплинарным и межотраслевым характером ее решения. В отечественной экономической литературе этим вопросам не уделяется достаточного внимания, отсутствует единый, общепризнанный подход к определению понятия и оценке конкурентоспособности банка. Основное внимание уделяется конкуренции в рыночной экономике и конкурентоспособности товаров и услуг.

Глава 1. Конкурентоспособность коммерческого банка

1.1. Возникновение и развитие банковской конкуренции.

Некоторые признаки конкурентного поведения можно найти у самых первых банков средневековья и даже у древних прообразов кредитных институтов, но о реальной банковской конкуренции до второй половины XIX в. говорить не принято. С одной стороны, это обусловлено экономическими причинами: банков было относительно мало. Рынок был не насыщен, и в этих условиях существовала возможность расширения собственного дела без ущемления интересов друг друга.

С другой стороны, неразвитость банковской конкуренции была связана со специфической предпринимательской этикой банкиров. Согласно которой банковское дело воспринималось как нечто принципиально отличное от обычной коммерции, от торговли товарами.

Еще в прошлом столетии в британских банковских кругах считалось нечестным отбивать друг у друга клиентов, более того , в случае перехода клиента из другого банка по собственному почину ему не открывали счет без предварительных переговоров с этим банком. А месторасположение для новых баков или их филиалов выбиралось с таким расчетом, чтобы они находились вне сферы деятельности уже существующих.

Однако на рубеже нынешнего столетия ситуация изменилась, и для банков началась эпоха конкуренции охоты на клиентов. Если раньше клиент сам должен был идти в банк для открытия счета, то теперь банки начали предлагать клиентам (прежде всего предпринимателям) услуги прямо на дому, соревнуясь в том , кто предложит наиболее выгодные условия. Президентом Банковского института в Великобритании в 1902 г. был отмечен такой факт: банки стали вступать в конкуренцию даже по поводу таких сделок, которые в итоге обещали быть убыточными. Тем самым сиюминутная выгода приносилась в жертву во имя достижения стратегических конкурентных преимуществ.

В ХХ в. Европейское банковское дело пережило две глубокие перестройки, отразившиеся и на конкурентной ситуации. Перед первой мировой войной основу операций крупных частных банков Западной Европы составляли кредитование промышленности и сделки с ценными бумагами. Мелкие промышленные и сельскохозяйственные предприятия обслуживались в основном в кредитных товариществах. Сберкассы ограничивались исключительно сберегательными операциями использованием привлеченных сбережений для долгосрочного кредитования. Безналичные расчеты еще не получили широкого распространения. Таким образом, у каждой группы кредитных институтов была приоритетная сфера влияния. А вмешательство в чужую сферу встречалось относительно редко.

И если крупные банки, как уже отмечалось, конкурировали друг с другом, то, например, сберкассы ими в качестве серьезного конкурента не рассматривались.

Эта конкурентная ситуация в корне изменилась после первой мировой войны в связи с волной рационализации в банковском деле. Вызванной чрезвычайно сильным расширением безналичного оборота. Именно в этот период в западные коммерческие банки пришли вычислительные машины, было внедрено ведение клиентами книг выписок по счетам. Благодаря этому банки охватывали все новые круги клиентуры. Что явилось одной из причин усиления концентрации в банковском секторе экономики. Многочисленные мелкие частные банки и провинциальные банки были поглощены крупными банками. В свою очередь, и среди крупных банков произошел ряд слияний. Так, если в 1920г. в Германии было десять крупных банков с разветвленной филиальной сетью, то в 1933 г. - только три.

Вторая крупная структурная перестройка банковского дела Западной Европы началась в 60-ых годах, когда на роль первостепенного источника ресурсов всех кредитных институтов выдвинулись сберегательные вклады населения. До этого крупные коммерческие банки обслуживали только предприятия и частных лиц с высоким уровнем доходов. Широким же массам населения были доступны по существу только сберкассы. Положение резко изменилось со связи с ростом доходов широких масс населения, достигших положения перспективных банковских клиентов. Этому способствовало и введение безналичной выплаты зарплаты. В этой ситуации больше всех выиграли, конечно же, сберкассы, имевшие наилучшие связи с людьми. Помимо них, однако, свою долю дополнительной клиентуры пожелали получить и крупные банки, которые начали открывать счета населению.

После этого первого шага стало важно превратить миллионы обладателей счетов в настоящих банковских клиентов. Это было достигнуто посредством оказания им помощи в освоении форм безналичных расчётов, но в первую очередь - за счёт расширения ассортимента потребительских кредитов. В дальнейшем в целях привлечения и удержания частных клиентов были внедрены самые разнообразные сберегательные планы. Кроме того, коммерческими банками и банковскими группами начали создаваться инвестиционные компании, которые давали возможность даже при незначительном объёме сбережений вложить их в ценные бумаги. Фактически банки начали впервые всерьёз заниматься маркетингом.

Расширение массовых операций всех кредитных институтов повлекло за собой стирание различий между банковскими группами, универсализацию банковской деятельности, а как следствие - усиление банковской конкуренции.

В 60-ых годах начался ещё один процесс, оказавший значительное влияние на обострение конкурентной ситуации на европейских банковских рынках. Это процесс либерализации государственного регулирования деятельности коммерческих банков.

80-ые годы характеризуются дальнейшим обострением конкуренции. Возросшая чувствительность клиентов к цене в развитых странах привела к уменьшению маржи между процентными ставками по кредитам и по вкладам. Это, а также рост издержек на оплату труда и материальное обеспечение банковской деятельности ещё более сузили возможности ценовой конкуренции. Внутренние рынки сбыта банковских услуг, в особенности в Западной Европе, оказались по существу исчерпаны, что было усугублено снижением мировых темпов экономического роста и повышением кредитных рисков. В этих условиях западные банки начали проявлять интерес к новым рынкам сбыта, представленным, прежде всего странами Восточной Европы.

До начала банковской реформы в России была крайне примитивная кредитная система - как в качественном, так и в количественном отношении.

Как правило, в административном районе функционировал лишь один банк - отделение Государственного банка, выполнявший роль кредитного учреждения. В таких условиях ни о какой конкуренции не могло быть и речи. Хотя конкуренция является обязательным естественным стимулом совершенствования всякой экономической деятельности и роста её эффективности.

По сути господствовало “банковское крепостное право”, при котором каждое предприятие (организация) законодательно прикреплялось к конкретному банку, тогда как другие банки не имели права его обслуживать.

В ходе экономических преобразований в нашей стране осуществляется реформа банковского дела. Главным её направлением являлось создание с учётом мировой практики двухуровневой банковской системы. Верхний уровень системы представлен центральным банком, на нижнем уровне действуют коммерческие и кооперативные банки.

Практически с момента образования и вплоть до 1991 года у банков не возникало проблем с кредитными ресурсами, ликвидностью, достаточностью капитала, т.к. они создавались в большинстве случаев не для финансирования каких-либо проектов, а чтобы способствовать оттоку финансовых ресурсов из достаточно сильных государственных специализированных банков.

После 91-92 годов, когда была проведена либерализация цен, ситуация начала изменяться. Избыток денег сменился их недостатком при относительном изобилии товаров на рынке.

К концу 1995 года банковская система была представлена в основном коммерческими банками, причём большую их часть составляли мелкие банки с небольшим уставным капиталом.

С этого времени началась активная конкурентная борьба банков между собой за деньги клиентов, а на рынке кредитных ресурсов в качестве заёмщика появилось государство.

В 1997 году конкуренция распространилась практически на все рынки и затрагивает всех без исключения операторов финансового рынка. Отсюда проистекает исключительная острота проблем анализа банковской конкуренции и своевременной выработки стратегии банка, грамотной разработки комплексов маркетинга для банковских услуг, проведения маркетингового аудита и т.д.

1.2. Понятие и уровни банковской конкуренции

В общем виде конкуренцию можно определить как соперничество рыночных субъектов, заинтересованных в достижении одной и той же цели. Такими рыночными субъектами являются либо продавцы, либо покупатели.

Характерные следующие признаки конкуренции:

- существование рынков с альтернативными возможностями выбора для покупателей (продавцов);

- наличие большего или меньшего количества покупателей (продавцов), соревнующихся между собой и использующих различные инструменты рыночной политики;

- чередование применения этих инструментов одними конкурентами и ответных мер других конкурентов.

Аналогично банковская конкуренция - это совершающийся в динамике процесс соперничества коммерческих банков и прочих кредитных институтов, в ходе которого они стремятся обеспечить себе прочное положение на рынке кредитов и банковских услуг.

Сферой банковской конкуренции является банковский рынок. Его специфика заключается в том, что это - очень сложное образование, имеющее весьма широкие границы и состоящее из множества элементов. Правильнее говорить не об одном, а о многих банковских рынках.

Современные коммерческие банки функционируют в роли продавцов или покупателей практически во всех рыночных секторах. Если рассматривать рыночную систему с точки зрения объектов купли-продажи, можно сказать, что в неё входят следующие сектора:

1. Рынок средств производства и производственных услуг. На него коммерческие банки выходят в роли продавцов банковских услуг для предприятий (расчётное обслуживание, ведение счетов, управление финансами корпораций), финансовых посредников (кредитование производственных объектов), а также в роли покупателей производственных ресурсов (приобретение офисного оборудования).

2. Рынок предметов потребления и потребительских услуг. Здесь банки выступают как финансовые посредники (выдача ссуд на потребительские цели), но иногда и как покупатели (организация приёмов в рамках работы с общественностью).

3. Рынок труда. Он является целевой областью кадровой политики банков, которым неизбежно приходится время от времени обновлять или пополнять свой персонал, выходя на этот рынок в качестве покупателей.

Рынок интеллектуально-информационного продукта. На нём банки могут действовать и как продавцы банковских услуг (финансовое консультирование), и как покупатели производственных ресурсов (программное обеспечение для ЭВМ).

4. Рынок недвижимости. Здесь банки выступают чаще всего как финансовые посредники (ипотечное кредитование) и лишь относительно редко как покупатели (приобретение земельных участков и помещений для офиса) или продавцы (реализация залога по невозвращённому ипотечному кредиту).

5. Финансовые рынки. В этой сфере банки являются одними из главных действующих лиц. Можно назвать:

- рынок ссудных капиталов. С одной стороны, банки покупают временные права на денежные ресурсы у своих вкладчиков, с другой - выступают как продавцы при выдаче ссуд;

- рынок ценных бумаг. Выполняя поручения клиентов, а также по собственной инициативе банки осуществляют куплю-продажу ценных бумаг и играют попеременно то роль продавцов, то роль покупателей;

- рынок валют и драгоценных металлов. Роль банков на этом рынке аналогична их роли на рынке ценных бумаг.

Таким образом, мы видим, что сфера банковской конкуренции очень обширна, а конкурентная среда многообразна и разнородна.

Банковская конкуренция - понятие достаточно условное, так как конкурируют на банковском рынке не только банки. Даже в финансовом секторе этого рынка можно выделить три уровня конкурентной борьбы.

1. Основной уровень конкуренция между коммерческими банками (универсальными и специализированными). Раньше между универсальными и специализированными существовало значительное различие, которое объяснялось тем, что для ряда операций были введены законодательные ограничения. Например, такого рода ограничения были введены в Великобритании в начале 30ых годов как реакция на огромное число банковских крахов в период 1929-1933 годов. Прибыли банков от отдельных специализированных операций были настолько велики, что деятельность в других сферах была для них просто не обязательной. С усилением конкуренции все больше проявляется тенденция к универсализации банковской деятельности, т.к. "банковский супермаркет" в условиях рынка лучше адаптируется к колебаниям рыночной конъюнктуры, а значит и более конкурентоспособен.

2. Второй уровень конкуренция банков с небанковскими кредитно-финансовыми институтами (страховыми компаниями, пенсионными и инвестиционными фондами, финансовыми брокерами и др.).

3. Третий уровень конкуренция банков с нефинансовыми структурами (торговыми домами, почтами, автопромышленными предприятиями и др.).

Кроме этих трех уровней можно выделить два подуровня:

4. Индивидуальная конкуренция, где конкурентами являются отдельные кредитные институты;

5. Групповая конкуренция, когда образуются конкурентные группы из родственных кредитных институтов. Исследование конкурентной среды банка в рамках анализа среды маркетинга необходимо направлять на тщательное изучение основных конкурентов, разрабатывая информационные системы для их анализа.

Анализ конкурентов позволяет:

- выработать стратегию нейтрализации их сильных сторон;

- сконцентрировать усилия на тех услугах, которые имеют устойчивые позиции;

- выделить наиболее перспективных клиентов;

- формировать положительную мотивацию у потенциальных клиентов к приобретению услуг банка;

- усилить уверенность после точного определения сильных и слабых сторон предоставляемых банком услуг.

Анализ конкурентов тесно связан с анализом стратегии конкурента и оценке его стратегических возможностей.

В соответствии с тем положением, которое банк занимает на рынке, выявляются основные конкуренты (банки и небанковские структуры), по которым и проводится исследование и анализ.

Чаще всего банки классифицируют конкурентов по следующим группам:

– прямые конкуренты (традиционно входящие в число основных конкурентов): банки, имеющие высокие показатели роста и оказывающие (или могущие оказать) существенное влияние на основную деятельность;

– новые банки, в основном, иностранные или банки, расширяющие географическую сферу деятельности;

– потенциальные "новички" новые небанковские конкуренты.

Для анализа степени влияния конкурентов необходима информация о конкурентах.

Существует 2 типа информации о конкурентах

Количественная информация:

- наименование и организационно правовая форма (акционерный, паевой ) специализация, основные учредители или пайщики, первые лица банка;

- величина уставного капитала (валютный и рублевый части) и его динамика;

- лицензированные виды деятельности банка;

- состояние филиальной сети;

- номенклатура основных видов продуктов и услуг (включая качество и цены);

- подробная организационная структура банка;

- наличие банков корреспондентов;

- наиболее крупные клиенты банка; данные об основных служащих, численности всего персонала, системы оплаты и стимулирования труда).

Качественная информация:

- имидж конкурента на рынке;

- качество обслуживания;

- приверженность клиентов;

- рекламная стратегия;

- информация об операционной системе банка;

- стратегия развития конкурента.

Объем информации о каждом клиенте может отличаться как по числу количественных показателей, так и по качественным характеристикам.

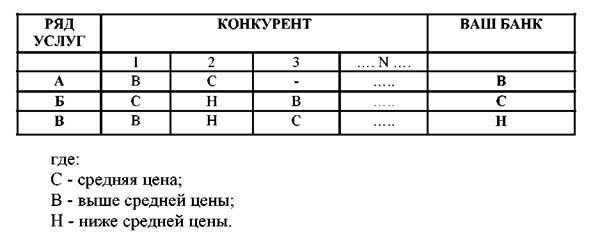

Имея информацию о конкурентах, целесообразно проводить сравнительный анализ собственной деятельности банка по отношению к конкурентам. Он позволяет выявить сильные и слабые стороны в деятельности как собственно банка, так и у конкурентов. Эффективным инструментом для проведения сравнительного анализа традиционно служат матрицы.

Например, сравнение ценовых стратегий конкурентов по ряду услуг (клиентов).

Упрощенно "формулу" конкурентоспособности можно представить в виде:

КОНКУРЕНТОСПОСОБНОСТЬ = КАЧЕСТВО + ЦЕНА + УРОВЕНЬ ОБСЛУЖИВАНИЯ

Управление конкурентоспособностью банковских продуктов тесно связано с управлением его жизненным циклом. Жизненный цикл банковского продукта это разработка конкретно банковского товара, его выход на рынок и до момента своевременного устранения с рынка.

Управление жизненным циклом банковских товаров означает способность банка обеспечивать конкурентоспособную номенклатуру, а, следовательно, преимущества в конкурентной борьбе и устойчивое положение на рынке.

1.3. Виды банковской конкуренции.

В зависимости от участвующих в конкуренции рыночных субъектов выделяют конкуренцию продавцов и конкуренцию покупателей. Конкуренция продавцов - это их соперничество за наиболее выгодные условия сбыта товаров (в данном случае - банковских услуг). Конкуренция покупателей - это соревнование между ними за доступ к этим товарам.

Обе эти формы могут сосуществовать рядом друг с другом, находясь в определённом сочетании. Их соотношение на каждом конкретном рынке определяется рыночной силой продавцов и покупателей. Так, на рынке продавца, где продавцы обладают значительными возможностями в определённой степени диктовать покупателям свои условия (вследствие ненасыщенности рынка, его монополизации и т.д.), преобладает конкуренция покупателей. Напротив, на рынке покупателя, где покупатели обладают большей рыночной силой, чем продавцы (из-за перенасыщения рынка товарами, а также действия некоторых других факторов), основной формой является конкуренция продавцов.

В зависимости от отраслевой принадлежности субъектов конкуренции принято различать внутриотраслевую и межотраслевую конкуренцию.

Внутриотраслевая конкуренция - это конкуренция между фирмами одной отрасли, производящими аналогичные товары, которые удовлетворяют одну и ту же потребность, но различаются по цене, качеству, ассортименту. Межотраслевая конкуренция - это конкуренция между предприятиями разных отраслей.

Так как банковское дело - это не отдельная отрасль, а сфера экономики, включающая множество разнообразных отраслей, то эта классификация относится и к банкам.

Внутриотраслевая банковская конкуренция. На этапе разработки своей конкурентной стратегии каждый кредитный институт должен решить, будет ли он специализированным или универсальным, взвесить преимущества и недостатки альтернативных стратегических решений. В наши дни сложилось представление о том, что универсальные банки при прочих равных условиях обладают конкурентным преимуществом, заключающемся в возможности рассеивания риска на широкий ассортимент реализуемых товаров. Следовательно, при наличии достаточных финансовых ресурсов решение должно приниматься однозначно в пользу универсализации. В значительной степени это правильно, однако руководителю банка не следует забывать, что и универсальный банк может обладать стратегическими недостатками, в частности, с точки зрения, интенсивности внутриотраслевой конкуренции.

Универсальные банки можно охарактеризовать даже не как многоотраслевые, а как “всеотраслевые” предприятия, конкурирующие со всеми участниками банковского рынка. В результате они испытывают максимальное давление внутриотраслевой конкуренции.

Специализированные банки действуют в меньшем числе отраслей и конкурируют, помимо универсальных банков, только с банками и небанками, имеющими аналогичную специализацию. То же относится и к небанковским организациям, внедряющимся зачастую только в одну банковскую отрасль или даже в рыночную нишу. В зависимости от параметров специализации интенсивность внутриотраслевой конкуренции снижается или повышается, но в любом случае здесь она меньше, чем у универсальных банков.

Внутриотраслевая конкуренция в экономике может существовать в двух основных формах: предметная и видовая конкуренция.

Предметная конкуренция возникает между фирмами, выпускающими идентичные товары, которые различаются лишь качеством изготовления или даже не отличаются по качеству. Эта ситуация характерна для большинства отраслей по производству потребительских товаров.

Видовая конкуренция осуществляется между предприятиями, выпускающими товары одного вида (т.е. предназначенными для одной и той же цели), но различающиеся по каким-то существенно важным параметрам. Пример: автомобили одного класса с различными по мощности двигателями.

Предметная банковская конкуренция возможна в предоставлении услуг так называемого массового ассортимента, являющихся в основе своей стандартизированными, однородными. Так, в настоящее время практически все коммерческие банки принимают от населения вклады до востребования, сберегательные, срочные вклады и т.д. По этим стандартизированным услугам в разных банках имеются только ценовые отличия (разная величина процентной ставки).

Однако далеко не все банковские услуги являются стандартизированными. Многие из них носят индивидуальный характер, ориентированы на решение финансовых проблем конкретного клиента. Классический пример - это кредитование предприятий, где в каждом случае условия определяются кредитным договором. Здесь появляется видовая конкуренция.

Более того, с развитием банковского дела и экономики в целом даже услуги массового ассортимента могут терять свою однородность. Так, одинаковые услуги, предоставляемые разными банками, нередко приобретают в глазах потребителей этих услуг отличительные черты, связанные с сформировавшимся имиджем банка. Естественно, при прочих равных условиях вкладчик пойдёт в тот банк, который представляется ему более солидным, более надёжным и т.д.

Таким образом, внутриотраслевая конкуренция в банковском деле существует в основном в форме видовой конкуренции. С точки зрения составления конкурентной стратегии это означает, что разработка новых ассортиментных единиц в рамках существующего вида ещё не обеспечивает конкурентного преимущества, если она не подкрепляется мерами по формированию потребительских предпочтений.

Межотраслевая банковская конкуренция. Если внутриотраслевая конкуренция в банковском деле осуществляется между действующими в той или иной банковской отрасли институтами, то межотраслевая конкуренция развёртывается между субъектами, интересы которых ранее не пересекались.

Межотраслевая конкуренция в экономике может осуществляться в формах конкуренции посредством перелива капитала или функциональной конкуренции (конкуренции субститутов).

Конкуренция посредством перелива капитала возникает при смене предприятием профиля своей деятельности или её диверсификации. Она вызывается различиями конъюнктуры и нормы прибыли в разных отраслях. В идеале перелив капитала мог бы приводить к выравниванию нормы прибыли по всем отраслям.

Функциональная конкуренция, в отличие от этого, не предполагает перехода в другую отрасль. Она основывается на том факте, что совершенно разные товары, производимые предприятиями различных отраслей, могут выполнять для потребителя одинаковые функции и выступать в качестве взаимозаменяемых товаров (товаров-субститутов). Так, конкурентом производителя коньков может быть производитель лыж в той мере, в какой для потребителя два вида зимнего спорта являются взаимозаменяемыми. Также взаимозаменяемыми являются, например многие продукты питания. Наличие субститутов резко раздвигает границы рынка и ведёт к обострению межотраслевой конкуренции, поэтому при выработке конкурентной стратегии наиболее привлекательными для предпринимателя являются такие отрасли, продукция которых не имеет хороших или близких заменителей.

Для банковского дела явно доминирующим видом межотраслевой конкуренции является перелив капитала. Он происходит при проникновении новичков на исконно банковские рынки, а также при попытке банков завоевать себе место в новых для них отраслях.

Кроме того, для коммерческих банков не существует проблемы недоступности каналов сбыта, так как производство и сбыт банковских услуг совпадают во времени и могут быть локализованы в помещении банковского отделения. К числу наиболее существенных банковских входных барьеров относятся:

- правовые ограничения банковской деятельности. Эти ограничения служат защите интересов кредиторов и вкладчиков; они должны осложнить вход на рынок заведомо слабым банкам и тем самым не допустить того, чтобы конкуренция приобрела разрушительный характер. В этих целях устанавливается минимальный размер уставного капитала, лицензируется банковская деятельность операций с иностранными валютами и ценными бумагами;

- ограниченность доступа к источникам кредитных ресурсов. Думается, в нашей стране этот барьер является наиболее серьёзным препятствием для входа на рынок банковского кредитования. Во многих регионах России крупная клиентура имеет устойчивые связи с банками, образованными на базе бывших государственных специализированных банков, и, как правило, не очень мобильна в отношении смены банка. В результате вновь образуемые банки могут рассчитывать в основном лишь на средства мелких и средних предприятий “новой волны” и населения. Следствием данного обстоятельства является, в частности, тенденция образования так называемых карманных банков, жёстко привязанных к определённому крупному предприятию или группе предприятий;

- дифференциация банковского продукта. Она предполагает индивидуализацию банковских услуг, придание им характеристик, отличающих их от аналогичных услуг других банков. В итоге, однотипные услуги, даже в случае полной идентичности по качеству и цене, не воспринимаются потребителями как совершенные субституты. Это приводит к формированию устойчивых покупательских предпочтений и затрудняет вход на рынок новым, никому не известным кредитным институтам;

- высокие издержки по переориентации потребителей. Этот барьер непосредственно связан с предыдущим. В связи с наличием сложившихся потребительских предпочтений новичок на банковском рынке оказывается пред необходимостью значительных издержек на рекламу и другие мероприятия по созданию собственного благоприятного имиджа.

Например, альтернативным источником финансирования для предприятия вместо кредита могут быть средства госбюджета или собственные средства. Однако на средства госбюджета рассчитывать можно только в некоторых случаях, а иметь собственные оборотные средства в объёме, полностью покрывающем все производственные потребности, нерационально, так как это замедлит их оборачиваемость и отрицательно скажется на рентабельности.

Таким образом, банковские услуги не имеют конкурентоспособных заменителей, что повышает привлекательность банковской сферы для предпринимательства. Тем не менее, думается, при разработке конкурентной стратегии на рынке банковских услуг для населения российским банкирам следует учитывать и наличие названных квази-заменителей, поскольку в нашей стране пока ещё недостаточно привыкли к использованию банковских услуг. Коммерческим банкам предстоит сформировать спрос на них, сделать их на самом деле незаменимыми, как это уже стало нормой в развитых странах.

3. Ценовая и неценовая конкуренция.

В зависимости от используемых методов конкуренции различают: ценовую и неценовую конкуренцию.

Ценовая конкуренция осуществляется путём изменения ( как правило, снижения) цен. Неценовая конкуренция основана на улучшении качественных характеристик товара (надёжность, долговечность, безопасность, полезный эффект, издержки потребления, внешний вид, сервисное обслуживание и др.) и проведении целенаправленной политики дифференциации продукта (включая рекламу и меры по стимулированию сбыта).

Манипулирование ценами - самый старый метод конкуренции и самый простой с точки зрения технического исполнения. Однако надо отметить, что ценовая конкуренция в экономике может быть открытой (прямой) и скрытой.

При открытой ценовой конкуренции фирмы широко оповещают потребителей о снижении цен на свои товары. При скрытой ценовой конкуренции фирмы выпускают новый товар с существенно улучшенными потребительскими свойствами, а цену поднимают непропорционально мало.

Особенностью ценовой конкуренции в банковском секторе экономики является отсутствие чёткой взаимосвязи потребительной стоимости товара (банковской услуги) и его цены. Однако ценовая конкуренция имеет определённые пределы. Более того, по оценкам зарубежных экономистов, в банковском деле, как ни в какой другой сфере экономики, действуют внутренние и внешние силы, сужающие возможности ценовой конкуренции.

Во-первых, процентные ставки могут подвергаться государственному воздействию - как прямому ограничению (через установление минимальных и максимальных ставок, фиксированных ставок по дотируемым государством льготным кредитам определённым категориям заёмщиков, предельной маржи по ссудам за счёт кредитов центрального банка и др.), так и косвенному регулированию (например, с помощью мер учётной политики, изменения ставок по рефинансированию, т.е. по ссудам коммерческим банкам, предоставляемым центральным банком).

Необходимость государственного регулирования банковской конкуренции вызвана особым положением кредитных институтов в экономике, позволяющим существенно влиять на результаты функционирования, а также сильной зависимостью деятельности банков от психологических факторов, от доверия клиентов. Конкуренция же - это немалый риск, и существует опасность того, что утрата доверия к отдельным кредитным учреждениям, оказавшимся не в состоянии выполнять свои обязательства перед клиентами, может распространиться на систему в целом. Американские экономисты назвали это “феноменом системного риска”. А утрата доверия к кредитным институтам способна нанести экономике огромный ущерб.

Во-вторых, ограниченность ценовой конкуренции в банковском деле состоит в том, что существует предел процента, ниже которого банк уже не будет получать прибыль. Это могут позволить себе не все и не всегда. Поэтому современные западные банки стремятся не конкурировать в области цен на банковские услуги, добиваясь сохранения высоких тарифов и процентных ставок. Конкуренция всё более принимает неценовой характер.

Неценовая банковская конкуренция связана, прежде всего, с изменениями качества услуг. Поэтому перед зарубежными учеными и практиками в области банковского дела встала проблема определения критериев качества банковского продукта, и в настоящее время уже имеются определённые подходы к её решению. Так, специалисты городской сберкассы Кёльна разработали критерии качества с двух позиций: с точки зрения клиента и с точки зрения банка.

С точки зрения клиента критериями качества банковского обслуживания являются скорость обслуживания, срочность осуществления операций, наличие ошибок и неточностей, часы работы банка, качество консультирования (глубина, активный или пассивный характер), личностная сторона отношений с банком и др. Уровень качества банковских услуг клиент сопоставляет с их ценами.

Для самого банка качественный уровень работы определяют:

скорость внутренних рабочих процессов, уровень издержек на исправление ошибок ,эффективность рабочих процессов, уровень мотивации работников производительность труда, степень кредитного риска и др., соотносимые с уровнем затрат на производство банковских услуг. Очевидно, что в своей деятельности банк должен учитывать обе группы критериев.

4. Совершенная и несовершенная конкуренция.

В зависимости от степени монополизации рынка и зависящей от этого свободы конкуренции различают совершенную и несовершенную конкуренцию.

Совершенная конкуренция - это ничем не ограниченная конкуренция, складывающаяся в условиях, когда на рынке действует очень большое число мелких фирм, продающих идентичные (стандартизованные, однородные) товары, находящиеся с точки зрения конкуренции в равных условиях и конкурирующих преимущественно ценовыми методами.

Несовершенная конкуренция - это конкуренция, ограниченная вследствие того, что один или несколько субъектов рыночных отношений занимают господствующее положение на рынке и тем самым оказываются как бы вне конкуренции, иными словами условия конкуренции неравны.

В реальной жизни несовершенная конкуренция встречается гораздо чаще, чем совершенная. Не составляет исключения и банковское дело. Принято различать три разновидности рыночных структур, характеризирующихся несовершенной конкуренцией: монополистическая конкуренция, олигополия и чистая монополия.

Монополистическая конкуренция - это конкуренция между большим числом продавцов дифференцированной продукции, каждый из которых занимает квазимонопольное положение в отдельном рыночном секторе (сегменте) и уделяет основное внимание неценовой конкуренции. Специфическое квазимонопольное положение конкурентов обусловлено здесь сформировавшимися потребительскими предпочтениями и исключительными правами фирм на свою торговую марку.

Олигополия возникает в условиях, когда на отраслевом рынке действует относительно небольшое количество продавцов (но не один) , имеющих возможность согласования своей рыночной политики. Продаваемые товары могут быть как однородными (однородная олигополия), так и дифференцированными (дифференцированная олигополия), при этом в первом случае преобладает ценовая, а во втором неценовая конкуренция.

Чистая монополия означает, что в отрасли есть только один продавец, который полностью контролирует объем предложения и цену товара, не имеющего близких субститутов. Конкуренция здесь отсутствует (если не считать потенциальной конкуренции ). По сути дела, такая ситуация наблюдалась в нашей стране на протяжении многих десятилетий. Хотя формально банков всегда было несколько, но, во-первых, все они были государственными; во-вторых, сферы их деятельности были поделены по отраслевому признаку; в-третьих, они обладали исключительным правом на определенные виды деятельности (государственная монополия банковского дела, государственная валютная монополия ).

В современных условиях банковские рынки нашей страны, как, впрочем, и западные, тяготеют к модели дифференцированной олигополии. Примечательно, что, по мнению зарубежных специалистов, такая рыночная структура является наилучшей с точки зрения здоровой конкуренции.

Глава 2. Анализ и преимущества конкурентоспособности банка

2. 1. Анализ конкурентоспособности банка, система анализа конкурентной среды

Рассматривая многообразие банковских продуктов и услуг, следует отметить, что их широкий спектр предлагается почти всеми банками как США, Европы, Японии, других стран, так и России и перечень этих услуг быстро растёт. В связи с этим резко возросло значение маркетинговой работы банка, содержание и цели которой существенно изменились в последние годы под влиянием усиливающейся конкуренции на финансовых рынках. Также изменились отношения между банками и клиентурой.

Банковским услугам присущи специфические характеристики, которые должны быть учтены при разработке стратегии маркетинга:

- неосязаемость услуг, их абстрактный характер;

- непостоянство качества услуг и неотделимость услуг от квалификации людей, их представляющих;

- несохраняемость услуг.

Важное значение имеет внешняя обстановка. Интерьер банка, освещение, офисная мебель и стиль, корпоративные стандарты цвета и стиля, форма служащих банка и прочие внешние элементы создают дополнительное качество оказываемых банком услуг.

Разработка и внедрение новых банковских продуктов — одно из направлений планирования комплекса услуг банка в результате поиска идей новых продуктов банк определяет для себя подходящие, затем разрабатывает замысел выбранной идеи, т.е. конкретные мероприятия по предоставлению данной услуги потребителю.

Решение о структуре базового ассортимента услуг принимается на этапе создания банка, когда определяется, будет ли банк универсальным или специализированным. Перечень базовых услуг банков примерно одинаков, поэтому важное значение для привлечения клиентов имеют дополнительные услуги - текущий ассортимент.

Текущий ассортимент услуг формируется по мере развития банка за счет введения новых услуг, модификации или замены существующих услуг.

Причем, именно здесь велика роль службы маркетинга, которая на основе анализа ситуации на рынке, исследований, пожеланий и предпочтений клиентов должна давать рекомендации о развитии новых услуг, а также оценивать их целесообразность с точки зрения клиентов.

Важную роль в маркетинговых программах играют отделения банков. Ранее управляющие отделениями не считали себя продавцами банковских услуг. Но времена изменились. Сегодня многие банки намеренно назначают на пост управляющего отделением специалиста по маркетингу, чтобы организовать продвижение банковских продуктов и расширить экспансию банка в определённом районе. Новые системы распространения услуг банка имеют более целенаправленный характер на определённые группы потребителей, но некоторые банковские продукты могут быть реализованы исключительно при условии личного присутствия клиента и служащего банка, что предполагает традиционную систему распространения посредством отделения. Как для универсальных, так и для специализированных отделений немаловажным является вопрос размещения. При определении предполагаемого местонахождения банк учитывает уровень конкуренции и характер услуг конкурентов, анализирует численность и возможности потенциальных клиентов, удобство расположения и т.д.

Исходя из анализа своих возможностей и потребностей потенциальных клиентов банк устанавливает график работы своих отделений. Например, многие российские банки в последнее время применяют практику дежурных отделений банка, которые работают по субботам, особенно отделения, которые работают с клиентами розничного рынка.

Основной метод распространения банковских продуктов — персональная продажа, в процессе которой менеджеры банка должны убедить потенциального покупателя отдать предпочтение именно их продукту или услуге. Таким образом, персональную продажу банковских услуг можно считать также одним из методов стимулирования сбыта, который в последнее время приобретает всё большее значение - именно на этом и базируется инновационная концепция ведения бизнеса - CRM (Customer Relationship Management – управление лояльностью клиентов). При реализации этой стратегии клиент выполняет контролирующую, а менеджмент – интегрирующую (координирующую) функцию, оптимизирующую бизнес-процессы основных подразделений компании на основе горизонтальных технологических цепочек. CRM - концепция активного управления взаимоотношениями с клиентами. Используя автоматизированные информационные системы, call-центры и статистические базы данных, стало возможным и рентабельным работать с каждым клиентом так, словно он единственный. CRM-система банка обеспечивает индивидуальный подход к каждому клиенту, предоставляя возможность сформировать для клиента индивидуальный набор банковских продуктов, который максимально охватывает его потребностям. Специалисты банка в считанные минуты могут получить любую информацию, необходимую для обслуживания клиента, в частности, при предоставлении кредитов по кредитным линиям иностранных финансовых учреждений, организации выпуска корпоративных облигаций, при обслуживании инвесторов строительства жилья на первичном рынке недвижимости и т.д. Кроме того, система позволяет повысить качество обслуживания клиентов и уровень обратной связи с ними, на необходимом уровне организовывая коммуникационную среду «банк — клиент».

Основными задачами клиентоориентированного бизнеса являются:

- Обслуживание каждого клиента на VIP-уровне

- Ведение полной истории работы с клиентами

- Сбор информации о клиентах и их потребностях

- Быстрый и качественный охват большого числа клиентов

- Защита клиентской базы

- Контроль качества работы с клиентом.

- Повышение производительности сотрудников, работающих с клиентами

- Организация и управление процессом продаж

- Организация работы с сегментами рынка

- Организация постоянной маркетинговой работы с клиентами

- Ведение информации о послепродажном обслуживании клиента

- Согласованная работа сотрудников разных отделов с одним клиентом

- Фиксирование детальной и обширной информации о каждом контактном лице

Совершенствование персонального обслуживания клиентов корпоративного рынка включает в себя также увеличение числа специально подготовленных консультантов для малых фирм, работающих в местных отделениях банка. Оценка надежности банков - проблема актуальная как для клиентов, активно работающих с банковскими структурами, так и для самих банков, которым необходимо оценивать своих партнеров. Общепринятым во всем мире инструментом для комплексной оценки (довольно часто для оценки надежности или платежеспособности) банковских структур являются рейтинги, которые систематически рассчитываются и публикуются как фирмами, профессионально работающими в этой области, так и самими банками. Банковские рейтинги позволяют в определенной степени сопоставлять надежность действующих банков, а при использовании дополнительной информации об их финансовом состоянии делать это в достаточной степени адекватно.

Рейтинг кредитоспособности банка – текущее мнение рейтингового агентства о способности банка выполнять свои обязательства перед кредиторами и инвесторами. Рейтинг определяется в результате глубокого исследования банка по оригинальной методики рейтингового агентства, учитывающей количественные и качественные показатели. Исходная информация – финансовая и статистическая отчетность, анкетирование, иные информационные материалы, углубленное интервью с топ-менеджментом

Результат рейтинговой оценки – отнесение банка к одному из рейтинговых классов кредитоспособности и рейтинговый отчет, в котором подробно описаны и обоснованы все риски, влияющие на кредитоспособность.

Методика определения кредитоспособности банка основана на том принципе, что при определенных значениях некоторых базовых финансово-экономических показателей деятельности банка, банк относится в рейтинговую группу A, B, C или D.

Конкретный рейтинг банка внутри группы определяется на основании анализа дополнительных финансово-экономических и качественных показателей деятельности банка (рис. 1.1).

Рис. 1.1. Определение кредитоспособности банка.

В качестве факторов рассматриваются финансово-экономические показатели деятельности банка, определяющие текущую платежеспособность (финансовый анализ), и трудноформализуемые характеристики риска банка, определяющие его финансовую устойчивость (качественный анализ).

Анализ финансового состояния коммерческого банка можно представить как внешний: со стороны ЦБ РФ, независимых рейтинговых агентств, потенциальных клиентов (вкладчиков, акционеров), и внутренний - внутренними аналитическими службами банка.

Провести более менее четкую границу между этими двумя подходами не всегда возможно, так как используются одни источники информации (с различной степенью детализации), преследуются общие цели.

Основными источниками информации для финансового анализа являются оборотно-сальдовые балансы банка по счетам второго порядка, внебалансовые данные, срочные операции, справка о выполнении нормативов ЦБ РФ, отчет о прибылях и убытках, аудиторское заключение, годовой отчет и другие материалы, содержащие информацию финансового характера о банке.

Размер бизнеса банка оценивается по нескольким параметрам :

В первую очередь это размер чистых активов. При определении размера банка оценивается: принадлежность к финансово-промышленной группе или холдингу; наличие крупных реализованных проектов как инвестиционных, так и по организации заимствования для своих клиентов; диверсификация бизнеса банка или холдинга, в который банк входит.

Достаточность капитала. Основной показатель - размер капитала. При этом учитывается наличие схем по искусственному увеличению капитала и неоплаченной суммы уставного капитала. Учитывается также структура капитала: наличие инвестированной прибыли в форме резервных фондов под основную деятельность, наличие дохода от эмиссии и его доля в капитале, форма собственности банка, история формирования капитала и его роста за длительный период, достаточность капитала по нормативам ЦБ РФ и рассчитанного показателя.

Структура активов - оценка долей разных типов активов в общей структуре, оценка показателей диверсификация активов, оценка динамики изменения структурных диспропорций в активах и причины их возникновения.

Качество активов оценивается по значениям таких показателей, как доля просроченной задолженности в клиентских сделках, в межбанковских кредитах, в активах-нетто, отношение обеспечения, принятого в залог, к сумме клиентских кредитов, отношение резервов под просроченную задолженность к объему просроченной задолженности и т.д. Наряду с этим оценивается состав крупнейших заемщиков и уровень концентрации активов, качество фондового портфеля и других групп, а также другие кредитные риски.

Структура и диверсификация обязательств источники формирования кредитных ресурсов динамика изменения источников фондирования. Делается вывод о срочности и устойчивости клиентской базы экспертное заключение о факторах повлиявших на изменение структуры обязательств

Ликвидности коммерческого банка означает возможность банка своевременно и полно обеспечивать выполнение своих долговых и финансовых обязательств перед всеми контрагентами, что определяется наличием достаточного собственного капитала банка, оптимальным размещением и величиной средств по статьям актива и пассива баланса с учетом соответствующих сроков.

Таким образом, ликвидность КБ базируется на постоянном поддержании объективно необходимого соотношения между тремя ее составляющими – собственным капиталом, активами и пассивами путем оперативного управления их структурными элементами.

Каждый коммерческий банк должен самостоятельно обеспечивать поддержание своей ликвидности на заданном уровне на основе как анализа ее состояния за конкретные периоды времени, так и прогнозирования результатов деятельности и реализации обоснованной стратегии управления уставным капиталом, фондами, активами и пассивами.

Качественный анализ. Основными источниками информации для качественного анализа деятельности банка являются юридическая информация, включая уставные документы банка, лицензии, соглашения, договора, анализ структуры банка.

Репутация, история банка - оценка этой информации дает представление о влиятельности топ-менеджеров, о кредитной истории банка, об известности бренда банка, степени влияния в регионах, характер клиентской базы и т.п. При этом оценивается информация, полученная из разных источников, что позволяет снизить субъективность экспертной оценки.

Оценка оргструктуры и кадров выявляет уровень квалификации персонала и топ-менеджмента, наличие в банке собственных значимых методических разработок, программных продуктов, численность и эффективность сотрудников, система повышения квалификации и обучения кадров, поддержание делового стиля и корпоративной этики.

Стратегия развития банка. Главное - это наличие стратегии, глубина ее проработки и аргументация основных направлений развития, сведения о реализации программы. В процессе анализа оцениваются, в частности, такие показатели, как планируемая клиентская переориентация, изменение специализации, развитие филиальной сети, создание ФПГ, развитие продуктового ряда и другие возможные направления развития банка.

Кредитная политика включает в себя оценку таких факторов, как система управления кредитными рисками в банке, уровень принятия кредитного решения, мониторинг кредитных рисков, качество кредитного портфеля.

Управление финансовыми ресурсами и потоками включает в себя оценку планирования и управления активами и пассивами, уровень принятия решения о распределении ресурсов, систему оценки рыночного риска инструментов, внутренний аудит. Оценивается также работа банка на межбанковском рынке (нетто-кредитор или нетто-заемщик), цена привлекаемых с межбанковского рынка краткосрочных ресурсов.

Операционная среда деятельности банка включает в себя оценку внешних факторов, влияющих на деятельность банка - макроэкономические тенденции, структура банковской системы и уровень конкуренции, государственное регулирование, правовая среда деятельности банка. Эти факторы рассматриваются применительно к сферам деятельности рейтингуемого банка (по направлениям его специализации, региональному, отраслевому присутствию и т.п.)

Структура собственников и качество корпоративного управления. анализируется структура собственности и состав акционеров, мотивация акционеров в развитии банковской структуры, корпоративное управление и прозрачность структуры капитала.

В России и сложилась инсайдерская модель корпоративного управления, в основе которой лежат высокая концентрация капитала, закрытость и непрозрачность бизнес-структур. Прибыль при этом является формальным показателем, а к миноритарным акционерам владельцы контрольного пакета акций относятся не как к собственникам компании, а как к помехе. Наконец, судебная система не способна защитить права акционеров, несмотря на наличие, вполне приличного закона об акционерных обществах только последнее время Российские банки начинают придавать все большее значение вопросам корпоративного управления. В первую очередь это касается региональных банков, для которых внедрение принципов наилучшей практики корпоративного управления служит одним из способов повышения конкурентоспособности. Российские банки выделяют в качестве наиболее актуальных аспекты корпоративного управления, касающиеся построения эффективной системы планирования, контроля и управления рисками. Вопросы взаимодействия между менеджментом и собственниками банка пока не могут быть названы приоритетными.

Система автоматизированного управления. Одним из важнейших показателей надежности банка является автоматизация управления - тип внедренной автоматизированной системы управления, её функциональное покрытие, отношение с партнерами по внедрению (поставщик, консультант).

Система стратегического управления позволяет решать широкий комплекс задач, связанных со стратегическим планированием развития банка и стратегическим управлением. Система стратегического управления позволяет проводить сценарное моделирование стратегического развития банка с учетом изменения макроэкономики страны и регионов присутствия банка, конкурентной среды, а также с учетом мнений владельцев банка, опыта и экспертных знаний менеджмента. Обычно автоматизированные системы ERP/MRP содержат несколько функциональных модулей, таких как блок управления персоналом, блок макроэкономического анализа и прогноза, блок анализа конкурентной среды, блок стратегического бюджетирования, блок ключевых показателей, блок управления операционными рисками. Подводя итоги, можно выявить целый ряд специфических черт, принадлежащих банковской конкуренции, отличающих её от конкуренции в промышленности или в других отраслях национальной экономики и заслуживающих отдельного обобщения.

В настоящее время в условиях усиления конкурентной борьбы, когда усиливается конкуренция за клиентов, реально удешевляются кредиты, многие банки выходят в регионы, объективно необходимо развитие и сохранение конкурентоспособности. Поэтому анализ конкурентной среды является одним из главных элементов аналитической работы любого банка. Владельцы и менеджмент банка хотят четко представлять:

- лидеров рынка и своих непосредственных конкурентов;

- тенденции рынка банковских услуг и закономерности развития банковской системы и роль в ней собственного банка;

- какой сегмент финансового рынка является приоритетным, и каким финансовым инструментам отдать предпочтение в долгосрочной и среднесрочной перспективе;

- по каким параметрам банк выигрывает, а по каким проигрывает в конкурентной борьбе;

- и многое другое.

От того, насколько качественно и полно проведен анализ конкурентной среды, зависит результативность стратегического планирования и управления банка и, в конечном счете, эффективность всей его деятельности.

Система анализа конкурентной среды предназначена для объективного анализа структуры и тенденций рынка банковских услуг, выявления закономерностей на этом рынке. Система способствует определению параметров деятельности банка, обеспечивающих его конкурентоспособность.

Система анализа конкурентной среды позволяет:

- автоматизированно загружать и сохранять в систематизированном виде для последующего анализа данные отчетности кредитных организаций;

- измерять и анализировать уровень конкуренции в различных сегментах рынка банковских услуг для всех регионов РФ;

- выявлять стратегические конкурентные группы методами data mining;

- анализировать структуру конкурентных групп;

- оценивать конкурентную позицию банка, анализировать его конкурентные преимущества и недостатки по сравнению с банками-конкурентами;

- выявлять и анализировать тенденции рынков банковских услуг, осуществлять прогноз будущей динамики и выделять закономерности развития;

- оценивать сравнительную значимость структурных факторов конкуренции, определяющих поведение кредитных организаций на рынке предложения финансовых услуг;

- анализировать влияние ценовых и неценовых факторов конкуренции, таких как размер банка, развитость филиальной сети, структура капитала и т.д. на доходность банковской системы региона и доходность банка в сравнении с его конкурентами;

- проводить сценарное моделирование развития банковского сектора отдельных регионов, прогнозировать потенциальную общую доходность рынка банковских услуг.

Использование системы анализа конкурентной среды дает банку следующие преимущества, обеспечивающие банк критически важной информацией по выбору стратегического направления развития:

- четкое понимание рыночной ниши и знание круга непосредственных конкурентов;

- понимание стратегических позиций банков-конкурентов;

- знание тенденций рынка банковских услуг;

- знание факторов, позволяющих сформировать конкурентные преимущества;

- возможность разработки стратегических маркетинговых планов, адаптируемых к изменениям внешней среды.

Система анализа конкурентной среды реализована на платформе Microsoft.NET. В качестве сервера базы данных используется Microsoft SQL Server или Oracle. Система основывается на трехуровневой архитектуре «клиент-сервер».

Инновационный подход к распределенной обработке данных, отсутствие необходимости установки специальных приложений на компьютерах конечных пользователей, высокий уровень защиты системы и распределения полномочий, позволяют масштабировать систему для любого количества пользователей без дополнительных затрат.

Интеграция составных частей системы и обеспечение доступа из любого места по internet/intranet к единому центру обработки и хранения информации не предъявляет высоких требований к каналам связи и позволяет работать в режиме реального времени.

Отчеты системы генерируются по требованию (on-demand) пользователя, в требуемом разрезе и по требуемым параметрам (система гибких отчетов).

Система предназначена для подразделений стратегического планирования, отделов маркетинга и развития, аналитических отделов банков.

2.2 Конкурентоспособные преимущества и современные особенности банковской конкуренции.

Как мы видим, банковская конкуренция обладает целым рядом специфических черт, отличающих её от конкуренции в промышленности или в других отраслях национальной экономики и заслуживающих отдельного обобщения. К выявленным особенностям относятся:

- конкуренция в банковском секторе экономики возникла позже, чем конкуренция в промышленности, однако отличается разновидностью форм и высокой интенсивностью;

- в качестве конкурентов коммерческих банков выступают не только другие банки, но и небанковские кредитно-финансовые институты, а также некоторые нефинансовые организации;

- конкурентное пространство представлено многочисленными банковскими рынками, на одних из которых банки выступают как продавцы, а на других - как покупатели;

- внутриотраслевая конкуренция носит преимущественно видовой характер, что связано с дифференциацией банковского продукта;

- банковские услуги могут взаимозаменять друг друга, но не имеют конкурентоспособных внешних (небанковских) заменителей, в связи с чем межотраслевая конкуренция осуществляется только посредством перелива капитала;

- в банковском деле отсутствует ряд входных барьеров, характерных для многих других отраслей (в частности, патентная защита), что ведёт к относительно большей интенсивности конкуренции в этой сфере экономики;

- ограничения ценовой конкуренции выдвигают на первый план проблемы управления качеством банковского продукта и рекламы;

- банковские рынки являются рынками дифференцированной олигополии, предоставляющими широкие возможности для кооперации и согласования рыночной политики кредитных институтов. В некоторых странах (например, в Германии) наряду с индивидуальной существует групповая банковская конкуренция.

В качестве основных закономерностей банковской конкуренции на современном этапе можно назвать следующие:

- универсализация банковской деятельности;

- либерализация государственного регулирования банковской деятельности;

- расширение региональной и национальной сферы деятельности кредитных институтов;

- проникновение на банковский рынок небанков;

- возрастание значения неценовой конкуренции;

- глобализация банковской конкуренции;

- усиление интенсивности банковской конкуренции - как результирующая всех названных закономерностей.

Победа в конкурентной борьбе и полная реализация конкурентных преимуществ банка предполагает наличие системы формирования, поддержания и воспроизведения интеллектуального капитала (совокупности знаний и умений персонала банка, позволяющего эффективно решать поставленные перед банком задачи). Специфика формирования интеллектуального капитала в банковской сфере определяется тем, что банк работает в сфере услуг и ориентирован на предоставление услуг.

Достижение банком конкурентных преимуществ предполагает наличие в банке интеллектуального капитала, обеспечивающего решение проблем в следующих основных секторах банковской деятельности:

- Секторе банковских продуктов (услуги);

- Секторе сбыта и продвижения банковских продуктов;

- Секторе финансовых рынков;

- Секторе ценообразования.

Именно наличие интеллектуального капитала определяет конкурентные преимущества банка и позволяет разработать эффективную стратегию поведения на рынке банковских услуг. Интеллектуальный капитал банка необходимо использовать для принятия эффективных управленческих решений. Основой принятия любого решения является информация. При сборе, анализе и интерпретации информации (исследовании) используется интеллектуальный капитал банка.

Использование интеллектуального капитала для исследования рынка и собственных возможностей банка позволяет определить конкурентные преимущества банка – те материальные и нематериальные активы банка, а также сферы деятельности, которые стратегически важны для банка и которые позволяют ему обойти конкурентов. Обладание конкурентными преимуществами позволяет занять прочную позицию на рынке. На практике конкурентные преимущества банка могут иметь разнообразные формы, основными из них являются:

- Имидж банка;

- Высокое качество оказываемых услуг;

- Величина уставного капитала и активов;

- Наличие валютной или генеральной лицензии;

- Устойчивая клиентура;

- Корреспондентская сеть;

- Система расчетов и спектр оказываемых услуг;

- Наличие филиальной сети и перспективы ее расширения;

- Действенная реклама;

- Накопленный опыт работы.

Пример реализации конкурентного преимущества банка при кредитовании клиента

Оперативное решение вопросов о выдаче кредита - от одной до двух недель.

Возможность оплачивать страховку в рассрочку на 12 месяцев, (в безналичном порядке вместе с платежами в погашение кредита), что позволяет Клиенту снизить первоначальные затраты на страховку и более точно планировать свой бюджет.

Возможность получать международные пластиковые карты VISA или MasterCard на льготных условиях - за 50% от стоимости их изготовления при оформлении кредита.

Возможность погашать кредит в любом отделении Банка, вне зависимости от места оформления и выдачи кредита. Возможность выбрать отделение - рядом с местом работы или проживания.

Разветвленная филиальная сеть, дающая доступ к услугам банка в любом регионе страны

Обычно процесс исследования рынка банковских услуг включает следующие составляющие:

- Общие характеристики рынка банковских услуг;

- Состояние конкуренции на рынке банковских услуг;

- Основные потребители банковских услуг;

- Тенденции развития внешней среды (конъюнктура внешних рынков).

Банковским услугам присущи следующие специфические характеристики:

- Неосязаемость услуг означает, что их невозможно ощутить материально, увидеть и оценить до тех пор, пока клиент их не получит;

- Абстрактный характер услуг;

- Непостоянство качества и неотделимость услуг от квалификации людей предъявляют особые требования к обучению кадров;

- Несохраняемость услуг означает, что должен быть особый механизм выравнивания спроса и предложения;

Оказание банковских услуг связано с использованием денег в различных формах (наличные, безналичные деньги и расчеты), также большинство банковских услуг имеет протяженность во времени: сделка, как правило, не ограничивается однократным актом, устанавливаются более или менее продолжительные связи клиента с банком.

Проблемы сбыта банковских услуг очень специфичны. Производство и сбыт банковских услуг совпадают во времени и могут быть локализованы в помещении банка или его отделениях.

Поэтому при формировании интеллектуального капитала в сбытовой политике банка выделяют 2 аспекта:

- пространственный (выбор местоположения и каналов сбыта);

- временной (часы работы банка и срочность обслуживания).

Обычно конкурентами банка на рынке банковских услуг являются 3 стратегические группы:

- банки, расположенные на той же территории,

- крупные, а также специализированные банки из других регионов, формирующие филиальные сети,

- разнообразные небанковские финансовые учреждения.

Основными потребителями банковских услуг – физические лица, предприятия, органы власти, а также банки – корреспонденты. Поскольку потребности клиентов меняются со временем, то очень важно постоянно поддерживать контакты с клиентами, организуя встречи, беседы, опросы, анкетирование. На мотивацию индивидуальных клиентов сильное влияние оказывает состояние экономики, в том числе степень инфляции. Инфляция заставляет людей искать способы защиты своих средств и, естественно, интерес к банкам резко возрастает. Это может быть желание защитить средства от инфляции, получить прибыль, иметь широкий выбор качественных услуг, гарантию сохранности и тайны вклада и другие требования. В тоже время для крупных предприятий большое значение имеет репутация банка у иностранных банков, опыт осуществления международных операций, развитая филиальная сеть.

Усиление конкуренции и увеличение требований клиентов к банковским услугам приводят к тому, что все большее число банков сталкиваются с необходимостью формирования интеллектуального капитала Банка, чтобы более эффективно адаптироваться к изменениям внешней среды и обеспечить успех в конкурентной борьбе. Успех за теми банками, которые сумеют найти свои конкурентные преимущества, индивидуальность и клиентуру, сумеют приспособиться к запросам клиентов и создать новые потребности в банковских услугах. Важной особенностью формирования интеллектуального капитала является поддержание уровня профессионализма сотрудников кредитной организации. Ключевым вопросом в этой сфере является понятная для клиента структура принятия принципиальных решений. В банке должны работать известные клиенту люди, уровень интеллектуальной состоятельности и репутация которых не вызывает сомнений. Они должны быть известны не в общественном плане, а с точки зрения их профессионализма. Тем более, что на рынке клиенту, кроме основных финансовых услуг: кредитования, скорости проведения расчетов и т. д. - еще нужен консалтинг. Консалтинговые услуги могут оказывать только профессионалы. Так что тезис о том, что все решают люди, абсолютно справедлив и актуален при достижении конкурентных преимуществ банка. Выверенная экономическая система управления позволяет кредитной организации сегодня быть банком с абсолютно понятным внутренним управлением.

Сегодня конкурентные преимущества в банковском секторе - это прямая функция от доверия со стороны клиентов. Чем выше степень доверия, тем больше значимость банка, тем лучше его всевозможные финансовые показатели. К сожалению, в современной России доверие формируется не столько на основе каких-то формальных факторов (оценок экспертов, финансовых результатов, рейтингов), сколько на личностной основе – оценке работников банка. Например, можно ли команде Банка доверять деньги или нет, чем они занимались до того как пришли в этот банк, каковы отзывы о них и т.д.

Таким образом, проведенный анализ показывает, что основополагающее значение для достижения конкурентного преимущества банка имеет его интеллектуальный капитал. Он сам по себе становится значительным конкурентным преимуществом в конкурентной борьбе на рынке финансовых услуг.

Заключение

Банковская конкуренция - это совершающийся в динамике процесс соперничества коммерческих банков и прочих кредитных институтов, в ходе которого они стремятся обеспечить себе прочное положение на рынке кредитов и банковских услуг.

Современные коммерческие банки функционируют в роли продавцов или покупателей практически во всех рыночных секторах.

В настоящий момент нет определенного набора показателей для оценки конкурентоспособности банка. Однако мнение аналитиков оценке конкурентоспособности сводится к тому, что основой конкурентоспособности банка является его рейтинг.

Наличие высокого рейтинга коммерческого банка дает ему ряд известных конкурентоспособных преимуществ снижения стоимости привлечения ресурсов и установления ставок в зависимости от рейтинга; повышение доверия со стороны клиентов, рост привлекательности в качестве заемщика, а значит, привлечение новых клиентов и их ресурсов.

Необходимым условием приложения капитала заставила банки, как в свое время и промышленность, заняться детальным изучением потребителей, созданием целостной системы улучшением и продвижения своих услуг.

Основными приемами банковского маркетинга является: сегментация рынка, создание гаммы банковских услуг, учет стадии жизненного цикла банковских услуг, дифференциация деятельности, установление цены.

Основные задачи банковского менеджмента :банку необходимо найти клиента, чтобы предоставить ему услуги, удовлетворять потребности банка как организации, т.е. обеспечить ему доход для развития, создание системы мотивации персонала, постоянный поиск своих сравнительных преимуществ.

Проведение политики маркетингового подхода к работе с клиентами требует большой исследовательской работы по определению характеристики клиента, его потребностей, что обеспечит объективный процесс разработки стратегии и тактики работы банка.

Таким образом, подводя итог работы, следует выделить следующее. Развитие и внедрение новых банковских услуг, повышение качества обслуживания клиентов, снижение процентных ставок и упрощение процедур кредитования, а так же выбор приоритетных и более доходных направлений деятельности банка и внедрение новых видов вкладов позволит увеличить сроки банковского кредитования и привлечет новых клиентов в банк. Реализация данных направлений развития позволит сохранить устойчивость банка, упрочить лидирующие позиции в банковской сфере.

Конкуренция на рынке банковских услуг хотя и осуществляется в условиях более жесткого регулирования по сравнению с иными рынками финансовых услуг, но продолжают существовать отдельные области, оказывающиеся вне поля зрения органов банковского надзора. Это свидетельствует о настоятельной необходимости дальнейшего развития законодательства.

Список литературы

1. Гражданский кодекс Российской Федерации. Ч. I и II. – М.: ИНФРА-М, Норма, 1997.

2. Акимов В.И., Эриашвили Н.Д., Жуков Е.Ф., Банковское дело, Единство, Юнити-Дана 2007 г.

3. Жарковская Е.П., Банковское дело, Омега-Л, 6-е изд. 2009г

4. Жуков Е.Ф., Банковский менеджмент, Юнити, 3-е изд, 2009 г.

5. Канаев А. В., Стратегическое управление коммерческим банком. Концептуальные основы, 2006 г.

6. Куницына Н. Н., Ушвицкий Л. И., Малеева А. В., Бизнес-планирование в коммерческом банке, 2002 г.

7. Лаврушин О.И., Ларионова И.В.,Мамонова И.Д., Основы банковского дела: Учебное пособие, КноРус, 2008

8. Одегов Ю.Г., Никонова Т.В., Безделов Д.А., Банковский менеджмент, 2005

9. http://www.franklin-grant.ru/ru/services/banks-bsa-comp.asp

10. http://market-pages.ru/bankmark/28.html

11. http://www.petrovclub.ru/Knowhow/Intellectikonkurpreimush.htm

12. http://www.marketing.spb.ru/read/m3/5.htm

13. http://www.bibliotekar.ru/biznes-37/6.htm

14. http://www.franklin-grant.ru/ru/services/banks-bsa-comp.asp

|