|

ВСЕРОССИЙСКИЙ ФИНАНСОВО-ЭКОНОМИЧЕСКИЙ ИНСТИТУТ

Филиал ВЗФЭИ в г. Краснодаре

КУРСОВАЯ РАБОТА

по дисциплине «Статистика»

на тему: «Статистика денежного обращения»

Студент: Кулагина Ирина Сергеевна

Факультет: Финансово-кредитный

Специальность: ФиК

Группа: 3 курс 2 поток

№ зачетной книжки:08ФФД41128

Преподаватель: Бабенко Геннадий

Владимирович

Краснодар, 2009 г.

Оглавление

Введение………………………………………………………………………..3

Теоретическая часть……………………………………………………………5

Расчетная часть………………………………………………………………..15

Аналитическая часть………………………………………………………… 23

Заключение…………………………………………………………………… 28

Приложение………………………………………………………………...…29

Список литературы……………………………………………………………30

Введение

Социально-экономическая сущность статистики денежного обращения отражает общественно-производственные отношения физических и юридических лиц — субъектов экономики — в процессе материального производства и обращения.

Статистическое изучение сферы денежного обращения связано с анализом функционального, экономического и формального содержания денежных потоков. В соответствии с первым критерием анализ осуществляется в зависимости от функции денег. В экономике деньги выступают в роли:

- стоимостного измерителя, что определяет статистическое изучение натуральных показателей и их трансформации в стоимостные

- меры обращения, где статистическому анализу подвергается процесс производства товаров и услуг, их реализации, т.е. показатели, связанные со спецификой и скоростью обращения денежных потоков;

- платежных средств, в данном случае задачи статистики связаны с отношениями государства, предприятий и организаций с бюджетом и населением, между конкретными группами населения, платежными отношениями между юридическими лицами, с созданием и использованием внебюджетных фондов, движением кредитных ресурсов и обязательств и т.д.;

- средств накопления и сбережения, в этом направлении основной задачей статистики является анализ в статике и динамике таких показателей, как золотовалютные резервы страны (в том числе денежных властей), размер квоты и резервная позиция в Международном валютном фонде, СДР, прочие активы и пассивы денежных властей, иностранные активы и пассивы кредитных учреждений в конвертируемой и неконвертируемой валюте, а также накопления и сбережения населения;

- средств международных расчетов.

Стоит отметить, что определение функций и основных характеристик такой экономической категории, как «деньги», зависит от целей, в которых планируется применяться данное определение. Некоторые центральные банки могут сконцентрироваться на функции денег как средства обращения или платежа. В результате определение денег может включать в себя только несколько видов финансовых активов, например банкноты и монеты, находящиеся в обращении, некоторые банковские счета, которые используются для оплаты товаров, работ, услуг, а также другие активы, которые могут быть легко применены как средство платежа, хотя изначально таковыми не являются. Движение денег при выполнении ими своих функций в наличной и безналичной формах представляет собой денежной обращение.

Товарно-денежные отношения требуют определенного количества денег для обращения. Закон денежного обращения устанавливает количество денег, нужное для выполнения ими функций средств обращения и средства платежа. Количество денег, необходимое для выполнений функции денег как средства обращения, зависит от 3 факторов:

1) Количество проданных на рынке товаров и услуг(связь прямая)

2) Уровня цен и тарифов(связь прямая)

3) Скорости обращения денег (связь обратная).

С появлением функции денег как средства платежа общее количество денег должно уменьшаться. Кредит оказывает обратное влияние на количество денег, в связи с погашением путем взаимного зачета определенной части долговых требований и обязательств. Схема закона, определяющего количество денег в обращении описан в Приложении 1

.

В данной работе мы рассмотрим статистику денежного обращения, узнаем от чего зависит скорость обращения денежной массы, произведем расчеты с помощью пакета прикладных программ MS Excel.

Теоретическая часть

Налично-денежное обращение

— это движение наличных денег в сфере обращения и выполнение ими функций средства платежа и средства обращения. Наличные деньги используются для кругооборота товаров и услуг, расчетов по выплате заработной платы, премий, пособий, пенсий, выплаты страховых возмещений (если в договорах не указано иное), при оплате ценных бумаг и выплате дохода по ним, при платежах населения за коммунальные услуги и т.д.

Объем налично-денежного оборота

определяется движением налично-денежной массы за определенный период между физическими и юридическими лицами. Расчеты осуществляются с помощью различных видов денег (банкноты, монеты и другие кредитные инструменты, такие, как векселя, чеки, кредитные карточки). В форме наличных денежных потоков деньги (наряду со всеми остальными функциями) являются носителями информации о потребности и степени удовлетворения во всех видах ресурсов. В соответствии с международной классификацией ресурсы делятся на четыре группы: трудовые; основные средства (реальный основной капитал); оборотные материальные средства; финансовые ресурсы.

Безналичное обращение

— это движение стоимости без участия наличных денег: перечисление денежных средств по счетам кредитных учреждений; зачет взаимных требований и др. Размер безналичного оборота зависит от объема товаров в обращении, уровня инфляции в статике и динамике, качества распределительных и перераспределительных отношений между экономическими субъектами страны, осуществляемых через финансовую систему. В Российской Федерации формы безналичных расчетов определяются Банком России. В зависимости от экономического содержания различают два вида безналичного обращения: по товарным операциям и по финансовым обязательствам. В процессе статистического анализа безналичных денежных потоков осуществляется оценка эффективности их распределения и использования. Необходимо помнить, что в процессе денежного оборота постоянно происходит преобразование наличных денежных потоков в безналичные, и наоборот.

Таким образом, наличное и безналичное денежное обращение страны образует общий денежный оборот государства, в котором участвуют единые деньги одного наименования и унифицированной нарицательной стоимости.

Эмиссию наличных денег осуществляет Центральный банк РФ. Он выпускает и изымает наличные деньги из обращения в случае их ветхости или производит замену старых купюр на новые (по номиналу). Для кассового обслуживания кредитных учреждений и других юридических лиц на территории России созданы расчетно-кассовые центры (РКЦ) при главных территориальных учреждениях (национальных банках) Банка России. Эти центры формируют оборотную кассу по приему и выдаче наличных денег, а также контролируют резервные фонды. Резервный фонд — это запасы не выпущенных в оборот банкнот и монет. Резервный фонд создается и поддерживается на определенном уровне по распоряжению ЦБ РФ. Объективная потребность в резервных фондах определяется необходимостью: удовлетворения нужд экономики в наличных деньгах в каждом конкретном случае; обновления денежной массы в связи с ветхостью купюр; поддержания оптимального купюрного состава денежной массы по отдельным регионам и в целом по стране; сокращения расходов на перевозку и хранение денежных знаков.

Статистика денежного обращения связана с денежно-кредитной политикой, при помощи которой правительство и денежные власти государства посредством изменения денежной массы оказывают влияние на макроэкономические индикаторы. Любую теорию, занимающуюся вопросами воздействия количества денег на ситуацию в экономической системе, называют теорией денег.

Статистическая информация о денежном обращении необходима государственным структурам для разработки денежно-кредитной политики, осуществляемой на законодательной основе.

Основными являются следующие статистические показатели:

- показатель денежной массы;

- показатели скорости оборота денежной массы (динамики денежной массы);

- показатель монетаризации экономики (запас денежной массы на 1 руб. ВВП);

- показатель купюрного строения денежной массы (удельный вес денежных знаков различного достоинства в общей массе обращения денег).

Денежная масса

- это важнейший количественный показатель, характеризующий движение денег, которые выступают как средство обращения, как мера стоимости, а также как средство накопления.

В статистике используется также понятие «совокупная денежная масса». Это суммарная величина всех наличных и безналичных денег в обращении по состоянию на первое число месяца, которая определяется Центральным банком на основе данных сводного баланса банковской системы. Для расчета совокупной денежной массы используется классификация абсолютных показателей - денежных агрегатов (кластеры, в которых те или иные виды платежных средств сгруппированы по различным признакам).

1. Денежные агрегаты

Государственное регулирование финансового сектора является одним из самых ответственных направлений воздействия на экономику в целом. Денежно-кредитная политика, проводимая центральным банком, оказывает огромное влияние на экономические взаимосвязи внутри страны.

Для реализации регулирования денежного предложения были созданы так называемые денежные агрегаты (monetary aggregates), позволяющие измерять количество денег в обращении и тем самым способствующие разработке эффективной денежно-кредитной политики. В настоящее время показатели денежной массы, оказывают значительное влияние на политику, проводимую во многих развивающихся странах. Даже в экономиках, где денежно-кредитная политика проводится в форме таргетирования инфляции, валютного курса или в форме свободного дискреционного режима, статистика денежного предложения и кредита является одним из приоритетных направлений в работе центральных банков, особенно с точки зрения оценки будущей динамики цен.

Для отличия денег, используемых в расчетах, от денег, представляющих собой сбережения экономических контрагентов, или просто для отличия денег от других финансовых активов может быть использовано понятие срочности (maturity). Срок погашения является косвенным индикатором возможности использования актива в целях скорого платежа, при условии отсутствия значительных транзакционных издержек. При определении денег, а также при составлении денежных агрегатов стоит обращать внимание еще на один важный показатель – ликвидность

(liquidity). Ликвидность определяет меру, в которой финансовые активы могут быть в короткий срок проданы по рыночной (полной) или близкой к ней стоимости. Другими словами, чем ликвиднее актив, тем быстрее его можно обменять на наличные деньги без особых потерь в стоимости. Зачастую составление некоторых денежных агрегатов основывается на оценке ликвидности финансового актива, входящего в его состав.

В целом невозможно сформулировать единого определения денег, которое применялось бы всегда во всех экономиках мира. Это объясняет отсутствие единых стандартов определения активов, включаемых в денежные агрегаты, а также то, почему центральные банки одновременно составляют и следят за величиной нескольких агрегатов. Однако в международной практике сложилось несколько концепций определения денег и их агрегатов – «денежная база», «узкие деньги», «широкие деньги» и «дивизионные деньги».

2. Денежная база

Денежная база, или «деньги повышенной мощности», включает в себя депозиты в центральном банке (т. е. депозиты других финансовых корпораций и их запасы национальной валюты), банкноты и монеты, находящиеся в обращении. Денежная база в соответствии с классификацией МВФ не является денежным агрегатом, так как она представляет собой показатель величины базы финансирования, лежащей в основе денежных агрегатов, а не сам денежный агрегат. Кроме того, в нее включают компоненты, не входящие ни в один из денежных агрегатов — депозиты и наличная валюта других финансовых корпораций.

Следует отметить, что подходы к определению денежной базы могут варьироваться. Например, существует понятие денежной базы в широком и узком смысле. В широком смысле, в нее включаются все обязательства центрального банка за вычетом его обязательств (кроме наличной валюты) перед центральным правительством. В узком смысле, из ее определения могут быть изъяты некоторые обязательства центрального банка перед другими финансовыми корпорациями. Депозиты, служащие для выполнения норм обязательных резервов и клиринговых расчетов, всегда включаются в определение денежной базы.

Денежная база обеспечивает рост предложения широкой денежной массы в стране. Изменения в денежной базе обычно ведут к увеличению денег и кредита в большем масштабе, чем исходное изменение денежной базы. Центральный банк, реализуя денежно-кредитную политику, получает возможность воздействовать на денежное предложение путем изменения денежной базы, не прибегая при этом к изменению процентных ставок.

Банки являются единственными институтами, способными создавать деньги, а значит, и воздействовать на их предложение. Рассмотрим гипотетическую ситуацию, когда в экономике обращаются всего 1000 ед. денежных средств. Ровно на 1000 ед. открывается депозит в единственном банке. Дальше возможны две ситуации: во-первых, это ситуация с установлением обязательной нормы резервирования (депозитов в центральном банке или обязательств последнего) в 100%, во-вторых, норма резервирования может быть меньше 100%. В первом случае тысяча, принятая банком для депозитного счета, будет целиком передана в центральный банк для выполнения резервных требований. Очевидно, что сам банк не сможет противопоставить своему пассиву в 1000 ед., денежных средств никакого актива в виде, например, выданного кредита. В этом случае банк не может «создать деньги». Рассмотрим второй вариант с резервированием, к примеру, в 20%. В этом случае банк откроет депозит в центральном банке на 200 ед. в целях соблюдения резервных требований, а оставшиеся в его распоряжении 800 ед. выдаст в кредит. Баланс банка будет выглядеть следующим образом: активы состоят из 200 ед. депозита в центральном банке и 800 ед. кредита; пассивы — 1000 ед. депозита. Обратите внимание, что банк увеличил предложение денег в нашей гипотетической экономике на 800 ед. Теперь 1000 находится у клиентов банка на депозите и еще 800 у заемщиков банка. Итого 1800 ед. денежных средств. Теперь представим ситуацию, в которой заемщик относит эти 800 ед. в другой банк. Он также резервирует в центральном банке 20%, т. е. 160 ед. и выдает кредит на оставшиеся 640. Таким образом, предложение денег в экономике увеличилось до 2440 единиц. Такое увеличение ограничено. И рассчитать его можно по следующей формуле: 1/rr, где rr – норма резервирования. Смысл формулы: каждая денежная единица, помещенная в резервы в центральном банке (денежная база), создает 1/rr новых денег (денежной массы).

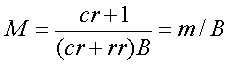

Предположим, что если банков не два, а 1200; первоначально было не 1000 единиц денежных средств, а миллион? Насколько бы увеличилась денежная масса? Используя механизм, описанный в примере, можно вывести модель денежного предложения в рамках всей экономики. Пусть М — предложение денег, rr — норма резервирования, cr — норма депонирования и В — денежная база, тогда:

m – обозначает пропорциональность между денежной массой и денежной базой и называется денежным мультипликатором. Из-за того, что денежный мультипликатор превращает каждую единицу денежной базы в m единиц денежной массы, денежную базу называют деньгами «повышенной мощности».

Завершая рассмотрение денежной базы, отметим две основные черты ее воздействия на денежное предложение. Во-первых, при увеличении денежной базы происходит пропорциональное увеличение и денежной массы. Во-вторых, норма резервирования также воздействует на денежную массу. Чем ниже норма резервов, тем больше денежная масса.

3. «Узкие деньги»

Определение «узких денег» включает в себя деньги, используемые преимущественно для выполнения транзакций (операций), нежели для накопления. На практике «узкие деньги» определяются на основе нескольких характеристик, одной из которых является ликвидность. Концепцию «узких денег» можно назвать одной из самых развитых практически во всех странах мира. Состав «узких денег» включает в себя практически сходные с «денежной базой» элементы — депозиты в центральном банке, наличную валюту и некоторые другие обязательства центрального банка.

В практике Банка Англии «узкие деньги» измеряются агрегатом М0, который изначально обозначался как «денежная база». В дополнение к банкнотам и монетам М0 включает небольшие операционные депозиты коммерческих банков в Банке Англии. Однако, поскольку изменение их величины никак не связано с текущей экономической конъюнктурой, основное внимание при анализе данного агрегата уделяется наличной валюте. Европейский центральный банк соотносит понятие «узких денег» с агрегатом M1, в состав которого входят наличные деньги в обращении и депозиты overnight. Агрегат М0 используется также ФРС США при определении банкнот, монет и чековых депозитов.

4. «Широкие деньги»

Понятие «широких денег» включает в себя такие виды финансовых активов, которые в равной степени могут использоваться в целях осуществления платежей и как средство накопления. Наиболее часто в это определение включаются: все денежные обязательства коммерческих банков и других финансовых корпораций по отношению к оставшейся части частного сектора экономики, как правило, вне зависимости от сроков погашения; накопления частного сектора в наличной валюте. Однако этот показатель также может отличаться в зависимости от страны, в которой он составляется. Так, например, Европейский центральный банк определяет «широкие деньги» как агрегат M3, включающий в себя также обязательства об обратном выкупе (РЕПО), доли взаимных фондов денежного рынка, а также ценные бумаги финансового рынка в сочетании с долговыми ценными бумагами, выпущенными на срок до 2 лет. В США применяются два подхода к определению понятия «широких денег» и элементов, входящих в него. По одному из них, оно основывается на малых депозитах, входящих в агрегат M2, по другому — на всех депозитах, входящих в агрегат М3.

5. Денежные агрегаты в России

М0 — наличные деньги в обращении за пределами кредитных организаций;

М1 = М0 + чеки, вклады до востребования, расчётные счета;

М2 = М1 + вклады на сберегательных счетах;

М3 = М2 + депозитные сертификаты, облигации государственного займа, казначейские сберегательные облигации, коммерческие бумаги;

M4 = M3 + неденежные ликвидные активы, хранящиеся в банковских сейфах;

L — наличные деньги, чеки, вклады, ценные бумаги, все предыдущие агрегаты включаются в L.

Центральный Банк Российской Федерации не даёт отдельно определения и прямой отчётности по агрегату М1. В прямой отчётности ЦБ присутствуют только М0 и М2.

Денежный агрегат М2 представляет собой объем наличных денег в обращении (вне банков) и остатков средств в национальной валюте на счетах нефинансовых организаций, финансовых (кроме кредитных) организаций и физических лиц, являющихся резидентами Российской Федерации.

На денежную массу оказывают влияние два фактора: количество денег и скорость оборота денег.

Определение количества денег (денежной массы) находится в компетенции государства, его законодательной власти, где главным условием является стабильность денежной единицы (соответствие фактического оборота наличной и безналичной денежной массы необходимым хозяйственным потребностям).

Для исследования интенсивности движения денег при выполнении ими функций средства обращения и средства платежа используют статистические показатели скорости обращения денег: показатель количества оборотов денежной массы и показатель продолжительности одного оборота денежной массы.

Показатель количества оборотов денежной массы Vо характеризует скорость оборота денежной массы (частоту использования одного рубля денежной массы для получения товаров и услуг). Он рассчитывается как отношение ВВП в текущих ценах к величине совокупного объема денежной массы в исследуемом периоде (М2 ):

Показатель продолжительности одного оборота в днях Vд исчисляется как отношение числа календарных дней в определенном периоде (Д) к величине предыдущего показателя (количеству оборота денег Vо ):

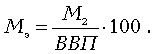

Показателем, с помощью которого можно измерить запас денежной массы на 1 руб. ВВП (%), является показатель монетаризации экономики (Мэ), который исчисляется как отношение совокупного объема денежной массы в изучаемом периоде (М2 ) к величине валового внутреннего продукта в текущих ценах (ВВП):

В развитых странах Мэ = 60-80% считается нормой.

Увеличенная денежная масса при том же объеме товаров и услуг на рынке ведет к обесцениванию денег, т.е. в конечном итоге является одним из факторов инфляционного процесса. Инфляция. Как правило, измеряется с помощью индекса-дефлятора ВВП и индекса потребительских цен.

Важнейшими статистическими показателями анализа в сфере денежного обращения являются показатели купюрного строения денежной массы. Купюрное строение характеризует удельный вес денежных знаков (как по количеству, так и по сумме купюр) различного достоинства в общей массе обращающихся денег. Статистической задачей в этом случае является выявление степени рациональности купюрного строения денежной массы.

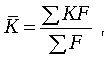

Самым распространенным показателем, характеризующим динамику купюрного строения денежной массы, является величина средней купюры, которая рассчитывается по формуле средней арифметической взвешенной:

где К - достоинство купюр; F - число купюр.

Расчетная часть

Задание 1

Состав денежной массы в экономике страны характеризуется следующими данными на 1 января текущего года, млрд. рублей.:

Наличные деньги (Мо)…………………………………………….1147,0

Средства на расчетных,текущих и специальных счетах предприятий, граждан и местных бюджетов…………………………………………1550,6

Депозиты населения и предприятий в коммерческих банках…………………………………………………………………….480,2

Депозиты населения в сберегательных банках

до востребования……………………………………………………200,0

Средства Госстарха………………………………………………….3,4

Срочные депозиты населения в сбербанках…………………….260,7

Сертификаты и облигации госзайма………………………………..2,1

Определите:

1. Денежные агрегаты М1, М2, М3.

2. 2. Показатели структуры денежной массы.

3. Результаты расчетов оформите в таблицах.

4. Сделайте выводы.

Решение:

1. При определении денежной массы исходят из абсолютных показателей – денежных агрегатов, под которыми понимают специфическую классификацию платежных средств по уровню ликвидности. Для расчета совокупной денежной массы используются следующие агрегаты денежной массы:

Мо — наличные деньги в обращении за пределами кредитных организаций;

М1 = М0 + чеки, вклады до востребования, расчётные счета;

М2 = М1 + вклады на сберегательных счетах;

М3 = М2 + депозитные сертификаты, облигации государственного займа, казначейские сберегательные облигации, коммерческие бумаги;

Из условий задачи:

наличные деньги Мо – 1147,0

М1 - 1147,0+1550,6=2697,6

М2 - 2697,6+ (480,2+200+3,4+260,7) =3641,9

М3 - 3641,9+2,1= 3644,0

| Денежные агрегаты

|

Ответы

|

| Мо

|

1147,0

|

| М1

|

2697,6

|

| М2

|

3641,9

|

| М3

|

3644,0

|

Вывод:

Из произведенных расчетов видим, что количество наличных денег в обращении равно 1147,0 млрд. руб, средств на счетах до востребования – 2697,6 млрд.руб, на сберегательных счетах 3641,9 млрд.руб, и депозитные сертификаты, облигации составляют 3644,0 млрд.руб. Такова структура денежной массы

Задание №2

Имеются следующие условные данные за два года. млрд. руб.:

| №

п/п

|

Показатели

|

Период

|

| базисный

|

отчетный

|

| 1

|

Валовый внутренний продукт в текущих ценах

|

10 800

|

13 200

|

| 2

|

Денежная масса

|

1862

|

2640

|

Определите:

1. Скорость обращения денежной массы (число оборотов).

2. Абсолютное увеличение валового внутреннего продукта в результате изменения:

а) денежной массы;

б) скорости обращения денег.

Сделайте выводы.

Решение:

1. Показатель количества оборотов денежной массы Vо характеризует скорость оборота денежной массы (частоту использования одного рубля денежной массы для получения товаров и услуг). Он рассчитывается как отношение ВВП в текущих ценах к величине совокупного объема денежной массы в исследуемом периоде (М2 ):

Vо баз.

= 10800/1862 = 5,8

Vо отч.

= 13200/2640 = 5,0

Количество оборотов денежной массы в отчетном периоде уменьшилось на 0,8 оборота.

2. Показтель ВВП зависит от скорости обращения денег и от денежной массы, по нашим данным количество оборотов денежной массы сократилось, а денежная масса увеличилась на 2640-1862=778 млрд. руб. значит абсолютное увеличение ВВП произошло за счет увеличения денежной массы.

Вывод:

По имеющимся данным можем сказать, что количество оборотов упало на 0,8 оборота, а уденежная массы увеличилась на 778 млрдюруб что повлекло за собой увеличение ВВП.

Задание №3

Имеются данные о выпущенных и изъятых из обращения денежных

знаках по достоинству купюр,тыс.шт.:

| Операция

|

Достоинство купюр (банковские билеты)

|

| 5

|

10

|

50

|

100

|

500

|

1000

|

| Выпуск денег в обращение

|

-

|

300

|

250

|

220

|

150

|

100

|

| Изъятие денег из обращения

|

10

|

310

|

270

|

240

|

100

|

-

|

Определить:

1. Величину средней купюры:

а) выпущенной в обращение;

б) изъятой из обращения.

2. Массу денег:

а) выпущенной в обращение;

б) изъятой из обращения.

3. Изменение денежной массы в результате эмиссии денег.

Решение:

1. Самым распространенным показателем, характеризующим динамику купюрного строения денежной массы, является величина средней купюры, которая рассчитывается по формуле средней арифметической взвешенной:

где К - достоинство купюр; F - число купюр.

вып.

= вып.

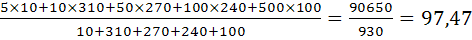

=  = =

из.

= из.

=

2. Масса денег:

М=  , ,

где n- это количество купюр, а d – достоинство купюр.

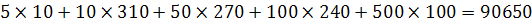

Мвып.

=

Миз.

=

3. Изменение денежной массы после эмиссии.

М =

Задание 4

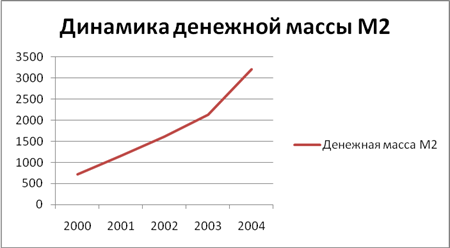

Динамика денежной массы за пять лет характеризуется следующими данными, млрд.руб.:

| Год

|

2000

|

2001

|

2002

|

2003

|

2004

|

| Денежная масса (М2)

|

714,6

|

1154,4

|

1612.6

|

2134,5

|

3212,7

|

По данным ряда динамики определите:

1. Среднегодовой уровень денежной массы.

2. Базисные и цепные:

а) абсолютные приросты;

а) темпы роста и прироста.

3. Среднегодовой темп роста и прироста.

Постройте график динамики денежной массы.

Сделайте выводы. Результаты расчетов по п.2 задания представьте в таблице.

Решение:

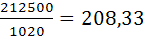

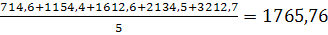

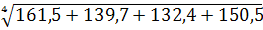

1. Среднегодовой уровень денежной массы:

= =

2. Важнейшим статистическим показателем анализа динамики является абсолютный прирост (сокращение), т.е. абсолютное изменение. Характеризующее увеличение или уменьшение уровня ряда за определенный промежуток времени.

Абсолютные приросты:

Абсолютный прирост (базисный) Δ баз.=

yi

-y0

Абсолютный прирост (цепной) Δ цепн.

= yi

-yi

-1,

где yi

– уровень сравниваемого периода;

yi

-1

– уровень предшествующего периода;

y0

– уровень базисного периода.

Для оценки интенсивности. Т.е. относительного изменения уровня динамического ряда за какой-либо период времени. Исчисляют темпы роста (снижения).

Показатель интенсивности изменения уровня ряда, выраженный в долях единицы, называют коэффициентом роста. А в процентах – темпом роста. Эти показатели интенсивности изменения отличаються только единицами измерения.

Коэффициент роста Кi

:

Кб.

=yi

\yo

Кцепн.

= yi

\yi

-1

Т- темп роста

Тр.

=Кi

100% 100%

Относительную оценку скорости измерения уровня ряда в единицу времени дают показатели темпа прироста (сокращения). Темп прироста (сокращения) показывает, на сколько процентов сравниваемый уровень больше или меньше уровня, принятого за базу сравнения. И вычисляется как отношение абсолютного прироста к абсолютному уровню, принятому за базу сравнения. Темп прироста может быть положительным, отрицательным или равным нулю и выражается в процентах и долях единицы (коэффициенты прироста).

Темп прироста:

Тп.б.

= yi

-y0

\y0

или Тп

= Тр

- 100

Tп.цепн.

= yi

-yi

-1

\ yi

-1

| Показатели

|

2000

|

2001

|

2002

|

2003

|

2004

|

| Δбаз.

|

-

|

439,8

|

898,0

|

1419,9

|

2498,1

|

| Δцепн.

|

-

|

439,8

|

458,2

|

521,9

|

1078,2

|

| Кб.

|

-

|

1,615

|

2,257

|

2,987

|

4,496

|

| Кцепн.

|

-

|

1,615

|

1,397

|

1,324

|

1,505

|

| Тр.б.

|

-

|

161,5

|

225,7

|

298,7

|

449,6

|

| Т р.цепн.

|

-

|

161,5

|

139,7

|

132,4

|

150,5

|

| Тп.б.

|

-

|

61,5

|

125,67

|

198,7

|

349,58

|

| Tп

.

цепн

.

|

-

|

61,5

|

39,69

|

32,36

|

50,51

|

3. Среднегодовой темп роста и прироста.

Свободной обобщающей характеристикой интенсивности изменения уровней ряда динамики служит средний темп роста, показывающий, во сколько раз в среднем за единицу времени изменяется уровень ряда динамики.

Поскольку средний темп роста представляет собой средний коэффициент роста, выраженный в процентах ( р

= р

= ), то для равностоящих рядов динамики расчеты по средней геометрической сводятся к исчислению средних коэффициентов роста из цепных коэффициентов роста. ), то для равностоящих рядов динамики расчеты по средней геометрической сводятся к исчислению средних коэффициентов роста из цепных коэффициентов роста.

р.цепн. = р.цепн. =

р.цепн. р.цепн.

р.

= р.

= = 4, 916 = 4, 916

р.

=4,916 р.

=4,916 100=491,6 100=491,6

Тогда формула для расчета среднего коэффициента роста для равностоящих рядов динамики (по « базисному способу»):

р.баз.

= р.баз.

=

р.баз. = р.баз. =

=

1,456 =

1,456

Средние темпы прироста рассчитывается на основе средних темпов роста вычитанием из последних ста процентов. Соответственно при исчислении средних коэффициентов прироста из значений коэффициентов роста вычитывается единица:

п.

= п.

= р. р.

100 или 100 или

п.

= п.

=

р.

- 1 р.

- 1

п

=491,6-100=391,6 п

=491,6-100=391,6

п.

= 4,916 – 1 = 3,916 п.

= 4,916 – 1 = 3,916

Вывод:

Среднегодовой уровень денежной массы равен 1765,76 млрд. руб., наблюдается абсолютный прирост (увеличение), коэффициент незначительно колеблется, а значит темп роста и темп прироста. Среднегодовой рост равен 4, 916 и 1, 456 по цепному и базисному виду соответственно. Среднегодовой прирост равен 3, 916.

Аналитическая часть

1.

Постановка задачи

Контроль за количеством денег, находящихся в обращении, необходим для достижения стабильности в экономике.

Количество денег в обращении зависит от величины валового внутреннего продукта и интенсивности движения денежной массы. С увеличением интенсивности обращения денег при неизменной величине валового внутреннего продукта происходит уменьшение общей массы денег. А при увеличении ВВП и уменьшение интенсивности обращения денег происходит увеличение денежной массы денег.

Для характеристики интенсивности движения денежных средств в статистике рассчитывается скорость обращения денег. Совокупная скорость обращения денег измеряется двумя показателями – числом оборотов (V) и продолжительностью одного оборота денежной массы (t).

Показатели V и t рассчитываются по формулам:

V=ВВП/М2

, (1)

где ВВП – валовой внутренний продукт в текущих ценах;

М2

– совокупный объем денежной массы в изучаемом периоде, определяемой как средние остатки денег за период.

Этот показатель характеризует скорость оборота денежной массы, т.е. сколько в среднем за год оборотов совершила денежная масса (прямая характеристика оборачиваемости денег). Иначе говоря, он показывает, сколько раз за год использовался рубль для получения товаров и услуг.

Продолжительность одного оборота денежной массы рассчитывается:

t= М2

: , (2) , (2)

где Д- число календарных дней в периоде, рассмотренные показатели взаимосвязаны между собой:

V= , или t= , или t= . .

Продолжительность одного оборота денежной массы является обратным показателем скорости обращения денег. В случае увеличения скорости обращения денег (т.е. дней, необходимых для одного оборота) требуется меньшая денежная масса для обслуживания одного и того же объема продукции. Совокупная скорость обращения денежной массы зависит от оборачиваемости денежных агрегатов.

Влияние одного из них – наличных денег – на совокупную скорость обращения денежной массы можно определить так, при уменьшение наличных денег в совокупном объеме денежной массы скорость обращения падает, так как наличные деньги М0 являются наиболее ликвидными по сравнению со всеми остальными агрегатами.

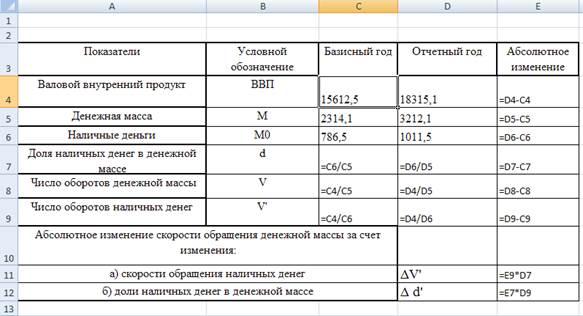

По данным, представленным в табл.1. необходимо:

- рассчитать скорость обращения денежной массы;

- выявить влияние отдельных факторов на ее изменение.

Таблица 1

Динамика ВВП и денежной массы (млрд.руб.)

| Показатели

|

Условной обозначение

|

Базисный год

|

Отчетный год

|

| Валовой внутренний продукт

|

ВВП

|

15612,5

|

18315,1

|

| Денежная масса

|

М

|

2314,1

|

3212,1

|

| Наличные деньги

|

М0

|

786,5

|

1011,5

|

2.

Методика решения задачи

В статистическом исследовании влияния отдельных факторов на изменение скорости обращения денег используется индексный метод, на основе которого может быть определено абсолютное изменение скорости обращения денег в отчетном периоде по сравнению с базисным:

Абсолютный прирост (базисный) Δ баз.=

yi

-y0

В том числе за счет изменения:

а) скорости обращения денег

Δ баз

V

= Vi

-V0

(3)

б) скорости обращения наличных денег

Δ баз

V

’

= Vi

’

-V0

’

(4)

в) изменения доли наличных денег в общей денежной массе

Δ баз.

d

= di

-d0

, (5)

где Vi

, V0

- число оборотов денежной массы

Vi

’

,V0

’

- число оборотов наличных денег

di

,d0

- доля наличных денег в общей денежной массе соответственно в базисном т отчетном периоде.

Таким образом. Общее абсолютное изменение скорости обращения денег равно сумме абсолютных приростов за счет каждого их факторов, т.е.

Δ= Δ баз

V

+ Δ баз

V

’

+ Δ баз.

d

(6)

3.Технология выполнения компьютерных расчетов

Статистические расчеты скорости обращения денежной массы и ее изменения за счет отдельных факторов выполнены с применением пакета прикладных программ обработки электронных таблиц MS

Excel

в среде Windows.

Расположение на рабочем листе Excel исходных данных (табл.1) и расчетных формул (1)-(5) представлено в табл.2

Таблица 2

Результаты расчетов приведены в табл. 3

Таблица 3

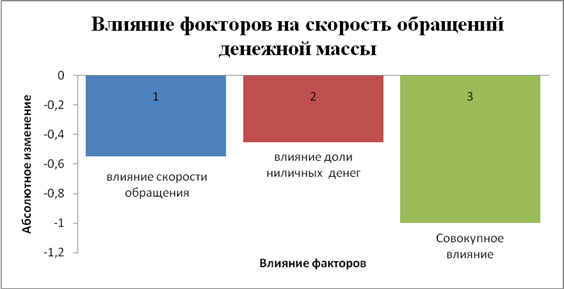

На рис.1 представлено графическое изображение изменение скорости обращения денег под влиянием отдельных факторов.

Более детальный анализ требует учета скорости обращения не только наличных денег, но и других агрегатов денежной массы.

Рис.1 Диаграмма влияния факторов на динамику скорости обращения денежной массы(оборотов)

4.

Анализ результатов статистических компьютерных расчетов.

Результаты проведенных расчетов позволяют сделать следующие выводы.

В целом скорость обращения денежной массы сократилась 0,02 оборота.

Ее замедление вызвано несколькими факторами. К числу таких факторов относится уменьшение скорости обращения наличных денег (на 1,74 оборота) и снижение доли наличных денег в денежной массе (на 2,4 %).

Таким образом. Увеличение валового внутреннего продукта (при рассмотрении модели ВВП= М V) явилось результатом роста денежной массы и снижения скорости ее обращения. V) явилось результатом роста денежной массы и снижения скорости ее обращения.

Заключение

Сменяя форму стоимости деньги находятся в постоянном движении между тремя субъектами: физическими лицами, хозяйствующими субъектами и органами государственной власти. Движение денег при выполнении ими своих функций в наличной и безналичной формах представляют собой денежное обращение.

Система показателей статистики денежного обращения включает: денежный оборот, денежную массу, наличные деньги внебанковской системы, безналичные средства, скорость обращения денежных средств, продолжительность одного оборота, купюрное строение денежной массы, индекс-дефлятор(ВВП), покупательную способность рубля и др.

Преобладающей частью денежного оборота является безналичный денежный оборот. Под налично-денежным оборотом понимают движение наличных денег в сфере обращения и выполнении ими функций средств платежа и средства обращения. Эмиссию наличных денег осуществляет Центральный банк РФ. Таким образом, наличное и безналичное обращение образует общий денежный оборот страны.

Денежная масса является важным количественным показателем движения денег. Деньги в кругообороте выполняют несколько функций. Они могут выполнять функции: средство обращения, мера стоимости и средство накопления. При определении денежной массы исходят из абсолютных показателей – денежных агрегатов. На денежную массу влияют два фактора: количество денег и скорость обращения.

Под купюрным строением понимают удельный вес денежных знаков различного достоинство в общей массе обращающихся денег. При этом купюрное строение может быть определено как по количеству. Так и по сумме купюр.

На состояние денежного обращения также оказывает влияние размер вынужденных сбережений населения.

Приложение 1

| Количество денег, необходимых в качеств

средства обращения и средства

платежа =

|

Сумма цен реализуемых --товаров и услуг

|

Сумма цен проданных товаров в кредит, срок оплаты по которым не наступил

|

Сумма платежей

+ по долговым обязательствам

|

Сумма взаимно

-- погашающихся платежей

|

| Среднее число оборотов денег как средства обращения, так и средства платежа

|

Список литературы:

1. Статистика: учеб. Пособие для студентов вузов. Обучающихся по экономическим специальностям / В.М. Гусаров, Е.И. Кузнецова. – 2-е изд., перераб. И доп. – М.: ЮНИТИ-ДАНА, 2008. – 479 с.

2. Статистика: Методические указания по выполнению курсовой работы для студентов III курса. Обучающихся по специальности 060400 «Финансы и кредит) (первое высшее образование). – М.: Вузовский учебник, 2005. – 81 с.

3. Чернова Т.В. Экономическая статистика: Учебное пособие. Таганрог: Изд-во ТРТУ, 1999. 140 с.

4. http://chaliev.narod.ru/statistics/lection2-statistica-denezhnogo-obrascheniya.html

5. http://www.hi-edu.ru/e-books/xbook096/01/index.html?part-017.htm

|