| Ульяновская государственная сельскохозяйственная академия

Кафедра «Бухгалтерский учет и аудит»

Курсовая работа

по бухгалтерскому учету

на тему «Учет наличия и движения денежных средств»

Выполнил студент 1курса ССО

Заочного отделения

Финансы и кредит

Измайлова Э. Р.

10242

Руководитель работы

Ульяновск 2011

СОДЕРЖАНИЕ

Введение……………………………………………………………………..…3-4

1. Теоретические основы учета денежных средств и их учета

1.1 Понятие и состав, функции и задачи денежных средств предприятия ..5-9

1.2 Нормативно-правовое регулирование учета денежных средств…...…..9-11

2. Экономическая характеристика СПК «Филипповский» Мелекесского района Ульяновской области

2.1 Организационно-правовая характеристика объекта исследования…..12-23

2.2 Анализ основных экономических показателей………………………...24-26

3. Учет денежных средств в СПК «Филипповский»

3.1 Анализ состава, и динамики движения денежных средств …………...27-31

3.2 Бухгалтерский учет наличных денежных средств …………………….32-34

3.3 Бухгалтерский учет денежных средств на счетах в банке…………….35-37

ВЫВОДЫ И ПРЕДЛОЖЕНИЯ……………………………..……………….38-40

СПИСОК ИСПОЛЬЗОВАННОЙ ЛИТЕРАТУРЫ……………………..…..39-42

ПРИЛОЖЕНИЯ……………………………………………………...………..43

Введение

Денежные средства относятся к наиболее важной группе оборотных средств. От их наличия в необходимых размерах зависит благополучие организации любых форм собственности, выживаемость и дальнейшее существование хозяйствующего субъекта.

На предприятиях денежные средства находятся в форме наличных денег в кассе, хранятся в банке на расчетных счетах, на специальных счетах по целевым средствам, на особых счетах, а также используются в виде аккредитивов, чековых книжек, депозитов и финансовых вложений в ценные бумаги др.

Денежные средства используются для выполнения текущих операций. Денежные средства необходимы для совершения непредвиденных платежей, поскольку предприятие подвержено влиянию неопределенности в своей деятельности.

Актуальность исследования в рамках курсовой работы определяется тем, что для эффективного использования денежных средств необходимо уметь грамотно планировать их поступление; для правильного ведения учета денежных средств требуется знание их многочисленных законодательных и постоянно изменяющихся норм, правил и порядка; желаемая эффективность хозяйственной деятельности, устойчивое финансовое состояние будут достигнуты лишь при достаточном и согласованном контроле над движением прибыли, оборотного капитала и денежных средств.

Предмет и объект исследования - организация учета денежных средств в СПК «Филипповском» Ульяновской области, Мелекесского района.

Целью исследования является разработка рекомендаций по совершенствованию организации учета денежных средств на основе изучения их теории и практики, проведение анализа денежных потоков для получения информации и разработки рекомендаций по эффективному использованию денежных средств.

Для достижения цели исследования представляется целесообразным решить следующие задачи:

1.Определить понятие денежных средств предприятия, содержание правил и порядка их учета.

2. Исследовать организацию учета денежных средств в СПК «Филипповском».

3. Проанализировать движение денежных средств и разработать рекомендации по повышению эффективности их использования в СПК «Филипповском».

Метод исследования - сбор, обобщение, систематизация и анализ информации, формализованное представление.

Курсовая работа имеет практическое значение, так как сделанные в процессе исследования теоретические и практические выводы доведены до конкретных рекомендаций, что делает их возможным для непосредственного применения в исследованной организации.

1.

Современное состояние учета денежных средств и их учета

1.1

Понятие и состав денежных средств предприятия

Деньги — специфический товар, который является универсальным эквивалентом стоимости других товаров или услуг.

Денежные средства - наиболее ликвидная часть текущих активов - являются составляющей оборотного капитала. К денежным средствам относятся деньги в кассе, на расчетных, текущих, специальных, валютных и депозитных счетах.

Деньги проявляют себя через свои функции. Обычно выделяют такие функции денег как:

Мера стоимости. Разнородные товары приравниваются и обмениваются между собой на основании цены (коэффициента обмена, стоимости этих товаров, выраженных в количестве денег). Цена товара выполняет такую же измерительную роль, как в геометрии длина у отрезков, в физике вес у тел. Для измерений не требуется досконально знать, что такое пространство или масса, достаточно уметь сравнивать искомую величину с эталоном. Денежная единица является эталоном для товаров.

Средство обращения. Деньги используются в качестве посредника в обращении товаров. Для этой функции крайне важны лёгкость и скорость, с которой деньги могут обмениваться на любой другой товар (показатель ликвидность). При использовании денег товаропроизводитель получает возможность, например, продать свой товар сегодня, а купить сырьё лишь через день, неделю, месяц и т. д. При этом он может продавать свой товар в одном месте, а покупать нужный ему совсем в другом. Таким образом, деньги как средство обращения преодолевают временны́е и пространственные ограничения при обмене.

Средство платежа. Деньги используются при регистрации долгов и их уплаты. Эта функция получает самостоятельное значение для ситуаций нестабильных цен на товары. Например, был куплен в долг товар. Сумму долга выражают в деньгах, а не в количестве купленного товара. Последующие изменения цены на товар уже не влияют на сумму долга, которую нужно оплатить деньгами. Данную функцию деньги выполняют также при денежных отношениях с финансовыми органами. Сходную по смыслу роль играют деньги, когда в них выражают какие-либо экономические показатели.

Средство накопления. Деньги, накопленные, но не использованные, позволяют переносить покупательную способность из настоящего в будущее. Функцию средства накопления выполняют деньги, временно не участвующие в обороте. Однако нужно учитывать, что покупательная способность денег зависит от инфляции.[1]

Охарактеризуем состав денежных средств предприятия по их составу, степени ликвидности и оптимальному сочетанию.

Касса предприятия. Наличные денежные средства, как в основной, так и иностранной валюте, ценные бумаги и денежные документы, хранящиеся непосредственно на предприятии составляют кассу предприятия. В мировой практике принято, что касса должна обеспечивать текущие потребности предприятия в наличности (выдача зарплаты, средств на командировочные расходы и т.д.), а основная масса денежных средств и приравненных к ним активов принято хранить в банке на расчетном счете, депозите. Хранение больших средств в кассе предприятия считается рисковым по сравнению с банком, поэтому от финансового менеджера требуется выработка такой финансовой политики, при которой в кассе находилась бы минимально необходимая сумма для нужд предприятия на текущий день.

Основными задачами анализа денежных потоков являются:

· оперативный, повседневный контроль за сохранностью наличных денежных потоков и ценных бумаг в кассе предприятия;

· контроль за использованием денежных потоков строго по целевому назначению;

· контроль за правильными и своевременными расчетами с бюджетом, банками, персоналом;

· контроль за соблюдением форм расчетов, установленных в договорах с покупателями и поставщиками;

· своевременная выверка расчетов с дебиторами и кредиторами для исключения просроченной задолженности;

· диагностика состояния абсолютной ликвидности предприятия;

· прогнозирование способности предприятия погасить возникшие обязательства в установленные сроки;

· способствование грамотному управлению денежными потоками предприятия.[2]

Все предприятия, организации и учреждения независимо от организационно-правовой формы обязаны:

• приходовать полученные наличные средства в кассу, хранить свободные денежные средства в учреждениях банков;

• производить платежи по своим обязательствам перед другими предприятиями, как правило, в безналичном порядке, а наличными деньгами — в пределах установленной Центральным банком РФ суммы;

• для осуществления наличных расчетов иметь кассу и кассовую книгу. Хранить в кассе наличные деньги в пределах установленного банком лимита;

• прием наличных денег от населения производить с обязательным применением контрольно-кассовых машин.

Валютный счет. Операции с иностранной валютой могут осуществлять любые предприятия. С этой целью необходимо открыть в банке, имеющем разрешение (лицензию) от Центрального банка России на совершение операций в иностранной валюте, текущий валютный счет. Банки, получившие лицензию, называются уполномоченными банками.

Депозит. Часто денежные средства, потребности в которых в данный момент не существует, либо же их сумма не соответствует целевому назначению этих средств и предприятие считает необходимым накапливать определенную сумму денег. Предприятие выбирает такую форму как депозит, который обеспечивает как высокую степень ликвидности денежных средств, так и доход на них. За счет этого предприятие может держать у себя деньги под рукой в то же время, не имея значительных потерь, не вкладывая эти деньги в производство.[3]

Ценные бумаги. К денежным средствам предприятия относятся также имеющие ликвидность ценные бумаги, находящиеся в кассе предприятия или в депозитарии банка. Функция, выполняемая ценными бумагами, аналогична функции депозита, однако имеет ряд существенных отличий по способу их обращения, степени ликвидности и доходности.

Всегда существуют преимущества, связанные с созданием большого запаса денежных средств, — они позволяют сократить риск истощения наличности и дают возможность удовлетворить требование оплатить тариф ранее установленного законом срока. С другой стороны, издержки хранения временно свободных, неиспользуемых денежных средств гораздо выше, чем затраты, связанные с краткосрочным вложением денег в ценные бумаги (в частности, их можно условно принять в размере неполученной прибыли при возможном краткосрочном инвестировании).

1.2 Нормативно-правовое регулирование учета денежных средств

Учет в Российской Федерации регламентируется правовыми и нормативными документами. Государство в лице Правительства, Министерства финансов, Центрального Банка, Государственного комитета по статистике России при помощи законов, постановлений и инструкций устанавливает правила учета. Основным разработчиком документов по бухгалтерскому учету является Министерство финансов РФ.

В зависимости от назначения и статуса нормативные документы целесообразно представить в виде следующей табл. 1.

Законодательные акты, указы Президента РФ и постановления Правительства, прямо или косвенно регламентируют организацию и ведение бухгалтерского учета денежных средств в организации обязательны к применению.

Таблица 1- Система нормативного регулирования бухгалтерского учета в РФ

| 1 уровень

|

| Законодательные акты, указы Президента РФ и постановления Правительства, регламентирующие прямо или косвенно организацию и ведение бухгалтерского учета и проведения аудита в организации

|

| 2 уровень

|

| Стандарты (положения) по бухгалтерскому учету и отчетности

|

| 3 уровень

|

| Методические рекомендации (указания), инструкции, комментарии, письма Минфина РФ и других ведомств

|

| 4 уровень

|

| Рабочие документы по бухгалтерскому учету самого предприятия (учетная политика организации, рабочий план счетов, график документооборота и т.п.)

|

Указания, инструкции, положения приказы и иные подобные документы по постановке, ведению бухгалтерского учета, создаются непосредственно в организации и являющиеся внутрифирменными документами.

Нормативным регулированием ведения денежных расчетов занимается Центральный банк РФ, применяя разработанные им следующие нормативные документы:

1. «Положение о порядке ведения кассовых операций в РФ».

2. «Положение о правилах организации наличного денежного обращения на территории РФ».

3. Положение «О порядке ведения кассовых операций в кредитных организациях на территории РФ в части, касающейся организации порядка банками приема денежной наличности и ее выдачи организациям».

4. Инструкция «О расчетных, текущих и бюджетных счетах, открываемых в учреждениях банков»

5. Указание «Об установлении предельного размера расчетов наличными деньгами в РФ между юридическими лицами по одной сделке»

Краткая характеристика основных нормативных актов и документов регулирования бухгалтерского учета денежных средств в РФ приведена в табл.2.

Таблица 2 - Краткая характеристика других основных нормативных актов и документов регулирования бухгалтерского учета денежных средств в РФ

| №

|

Название нормативного документа

|

Краткое содержание

|

| 1

|

2

|

3

|

| 1.

|

Гражданский кодекс Российской Федерации.

|

Определяет основания приобретения и перехода права собственности на денежные средства, правила оформления и выполнения договоров гражданско-правового характера.

|

| 2.

|

Налоговый кодекс Российской Федерации.

|

Определяет налогообложение операций по движению денежных средств.

|

| 3.

|

Федеральный закон «О бухгалтерском учете» № 129-ФЗ.

|

Определяет правовые основы бухгалтерского учета денежных средств, его содержание, принципы, организацию, основные направления бухгалтерской деятельности и составление отчетности.

|

| 4.

|

Федеральный закон № 173-ФЗ «О валютном регулировании и валютном контроле»

|

Определяет правовые основы проведения операций с валютными денежными средствами.

|

| 5.

|

Федеральный закон от 22.05.2003 г. № 54-ФЗ «О применении контрольно-кассовой техники при осуществлении наличных денежных расчетов и (или) расчетов с использованием платежных карт».

|

Регламентирует сферу применения ККМ, требования к ней и обязанности организаций, применяющих контрольно-кассовую технику.

|

| 6.

|

Положение по бухгалтерскому учету 3/2000 «Учет активов и обязательств, выраженных в иностранной валюте»

|

Устанавливает основные нормы и принципы бухгалтерского учета, методы оценки активов и обязательств выраженных иностранной валюте.

|

| 7.

|

Положение по бухгалтерскому учету 4/99 № 43н. «Бухгалтерская отчетность организации»

|

Устанавливают состав и формы бухгалтерской отчетности.

|

| 8.

|

Положение по бухгалтерскому учету 9/99

|

Определяет понятие доходов, классификацию, принцип формирования, критерии признания дохода в отчетности

|

| 9.

|

Положение по бухгалтерскому учету 10/99

|

Определяет понятие расходов, классификацию, принцип формирования, критерии признания расхода в отчетности

|

| 10.

|

Положение по

бухгалтерскому учету 15/01 «Учет кредитов, займов и затрат по их обслуживанию» № 60н.

|

Устанавливает правила формирования в бухгалтерском учете необходимой информации непосредственно связанной с выполнением обязательств по полученным займам и кредитам.

|

| 11.

|

Положение по

бубухгалтерскому учету 19/02 «У Учет финансовых вложений

№126н

|

Определяет понятие и классификацию финансовых вложений, устанавливает правила формирования в бухгалтерском учете необходимой информации о движении вложенных финансовых средств

|

| 12.

|

Методические указания по инвентаризации имущества и финансовых обязательств

№ 49.

|

Порядок проверки фактического наличия денежных средств.

|

| 13.

|

О формах бухгалтерской отчетности организаций № 67н.

|

Содержит образцы форм бухгалтерской отчетности по денежным средствам в части требований по группировке и детализации данных о движении наличных, денежных средств и иных ценностей, хранящихся в кассе, а также в части требований по составлению Отчета о движении денежных средств.

|

| 14.

|

План счетов бухгалтерского учета финансово хозяйственной деятельности и Инструкция по его применению № 94н.

|

Содержит схему регистрации и группировки фактов хозяйственной деятельности в бухгалтерском учете денежных средств Систематизирует перечень синтетических счетов и субсчетов бухгалтерского учета денежных средств.

|

| 15.

|

Рабочие документы конкретной организации (учетная политика организации, рабочий план счетов, график

документооборота и т.п.)

|

Определяют правила и порядок ведения бухгалтерского учета денежных средств в конкретной организации.

|

Таким образом, обзор нормативной базы позволяет сделать вывод о том, что она обширна, довольно сложна и в условиях рыночной экономики динамична.

От бухгалтеров на участке учета денежных средств требуется не только внимательность, скрупулезность и хорошая память, но и ее знание. На практике правильную постановку бухгалтерского учета денежных средств обеспечивает строгое соблюдение законодательства.

2.

Экономическая характеристика СПК «Филипповский» Мелекесского района Ульяновской области

2.1 Организационно-правовая характеристика объекта исследования

СПК «Филипповский» находится в селе Филипповка Мелекесского района Ульяновской области. Руководителем данного СПК является Замальтдинов Раян Ибрагимович. Отрасль деятельности – сельское хозяйство, производимая продукция - мясо, молоко, зерно, подсолнечник, мука, масла растительные.

От организационной структуры и рациональных размеров хозяйства и его отраслей зависит использование сельскохозяйственной техники, организация труда и повышение его производительности, уровень себестоимости продукции, эффективность производства.

Несмотря на неблагоприятные погодные и макроэкономические условия в 2010 году в сельском хозяйстве всего Мелекесского района продолжился экономический рост. В производстве продукции животноводства за последние годы отмечается рост, который к 2010 году составил 105,8 %.

Основным показателем Соглашения по реализации Государственной программы развития сельского хозяйства является производство скота и птицы на убой в живом весе. В сельскохозяйственных предприятиях этот показатель за 2010 год составил 8,9 тыс. тонн, что на 27,9 % выше уровня прошлого года.

По итогам 2010 года в хозяйствах всех категорий произведено 31,8 тыс. тонн молока, что на 1,3 % ниже уровня прошлого года. Наиболее высокая молочная продуктивность коров в СПК «Филипповский» (2527 кг). В связи с этим одной из основных задач на 2011 год является стабилизация и наращивание численности поголовья крупного рогатого скота, особенно коров. В целях повышения материальной заинтересованности сельскохозяйственных товаропроизводителей на поддержку производства молока в 2010 году выплачено бюджетных средств на сумму 57,3 млн. рублей, из областного бюджета. Для хозяйств населения выплачивались субсидии – 1500 рублей в расчете на 1 корову. Эти меры дали положительный результат: граждане-владельцы личных подсобных хозяйств стали выводить коров «из тени», регистрировать неучтенный скот в похозяйственных книгах.

От воздействия атмосферной и почвенной засухи в период вегетации, при отсутствии эффективных осадков погибли культуры на площади 42900 га, из них озимая пшеница 3149 га, озимая рожь – 638 га, яровая пшеница – 10901 га, ячмень – 9775 га, овес – 3530 га, просо – 247 га, гречиха – 225 га, горох – 1569 га, кукуруза на зерно – 2221 га, подсолнечник – 8213 га, соя – 560 га, и другие культуры 1842 га.

За 12 месяцев 2010 г. Мелекесский район занимает 2 место по выполнению 10 индикативных показателей.

Увеличилось количество рабочих мест с начала года на 210 на 01.11.2010 года численность работников – 620 человек. Среднемесячная заработная плата по итогам 2010 года составила 15760 руб. Поступление НДФЛ за год – 11450,3 тыс.руб.

А обрабатывать землю в «Филипповском» есть чем. Здесь в строю 22 комбайна (из них пять «Дон-1500») и 27 тракторов разных модификаций. Правда, техника старая, ей лет по двадцать, но служит исправно благодаря заботе о ней и золотым рукам механизаторов. Ежесуточно из «Филипповского» в Димитровград на «Биотон» отправляется по полторы тонны молока. А вот деньги за него часто приходится выбивать. Нормальный доход приносит мясо, но ведь не пустишь под нож весь скот: нужно же думать и о завтрашнем дне.

Когда-то в Филипповке было одно из самых больших в Мелекесском районе стадо овец — до 5 тысяч голов. Сейчас же остался мизер — 200 голов. Невыгодно сейчас овцеводство в России, и тюки с шерстью лежат на складе СПК. Около ста человек работает в «Филипповском».

Уровень НТП той или иной отрасли промышленности определяет минимально допустимый размер производственной мощности предприятия, ниже которого создавать предприятия нецелесообразно.

В качестве критерия могут выступать минимум производственных затрат, максимум прибыли, определенный уровень рентабельности, максимальный социальный и экологический эффект.

Для каждого производства существует только один минимально допустимый размер производства. Оптимальных же размеров предприятий данного вида производства может быть несколько, в зависимости от конкретной рыночной ситуации, специализации и меж производственных связей, условий транспортировки и т. д.

Таблица 3 - Размеры предприятия

| Показатель

|

2 008

|

2009

|

2009г. в % к 2008г.

|

| Стоимость товарной nродукции в сумме выручки, тыс. руб.

|

19177

|

23883

|

124,5398133

|

| Среднегодовая стоимость основных фондов, тыс. руб.

|

63842

|

59066

|

92,51903136

|

| Площадь с/х угодий, га.

|

| в том числе пашня

|

5257

|

5257

|

100

|

| Среднегодовая численности работников предприятия-всего, чел.

|

113

|

105

|

92,92035398

|

| Поголовье скота в усл.гол .

|

449,2

|

369

|

82,1460374

|

По данным таблицы 3 можно сделать вывод: по сравнению с 2008 годом в 2009 году стоимость товарной продукции в сумме выручки увеличилась с 2008 по 2009г на 24,5%. Эти увеличения зависят от изменений поголовья скота, объема производственных фондов, от размера и качества с/х угодий и т.д.

Площадь сельскохозяйственных угодий и пашни с 2008 года по 2009 год осталась неизменной (100%). В 2009 году по сравнению с 2008 годом произошло уменьшение стоимости основных фондов на 7,5%. Из этого можно сделать вывод, что у предприятия устарело основное оборудование и подлежит либо замене либо допокупки новой. Среднегодовая численность работников сократилась на 8%. Снижение численности работников связано с плохими условиями труда, низким уровнем заработной платы, оттоком населения из сел в города и т.д.

Важное значение для характеристики предприятия имеет изучение состава и структуры товарной продукции, данные о которой содержатся в годовых отчетах предприятия. Рассмотрим состав и структуру товарной продукции в СПК «Филипповский» на примере таблицы 4.

Таблица 4 - Состав и структура товарной продукции

| Отрасли и вида с/х продукции

|

2008 год

|

2009 год

|

| тыс.руб.

|

%

|

тыс. руб.

|

%

|

| Зерновые, в том числе:

|

12052

|

57,08061

|

17044

|

64,96912

|

| пшеница

|

5587

|

26,46112

|

11438

|

43,59991

|

| ячмень

|

4848

|

22,96107

|

2089

|

7,962949

|

| рожь

|

1617

|

7,658426

|

3517

|

13,40627

|

| Подсолнечник

|

1668

|

7,899972

|

653

|

2,489136

|

| Продукция растениевод.собств.произв.

|

68

|

0,322061

|

73

|

0,278265

|

| Прочая продукция

|

99

|

0,468883

|

350

|

1,334147

|

| Всего по растениеводству

|

13887

|

65,77153

|

18120

|

69,07067

|

| Прирост КРС

|

1876

|

8,8851

|

2189

|

8,344134

|

| лошади

|

79

|

0,374159

|

| Молоко

|

4177

|

19,78308

|

5392

|

20,55348

|

| Продукция переработка животноводства

|

1127

|

5,337691

|

525

|

2,00122

|

| Всего пс- животноводству

|

7227

|

34,22847

|

8114

|

30,92933

|

| Итого по с/х производству

|

21114

|

100

|

26234

|

100

|

Данные таблицы 4 показали, что начиная с 2008 по 2009г. выпуск товарной продукции увеличивался как в отрасли растениеводства, так и в отрасли животноводства. Наибольший удельный вес в общем объеме товарной продукции занимают зерновые и зернобобовые культуры (57% - в 2008г., 64% - в 2009г.). Что касается отрасли животноводства, то здесь особое внимание в СПК «Филипповский» стали уделять выпуску молока. Удельный вес молока в структуре товарной продукции в 2009г. 20%. Прирост КРС с 8,8% в 2008г. понизился до 8,3%. Это связано с увеличением поголовья коров в хозяйстве в 2008 году, а также с улучшением кормовой базы. За последние два года уровень и направление хозяйства не изменилось, однако наблюдается рост удельного веса. Интенсификация производства - это увеличение объемов производства за счет дополнительных и оборотных средств на единицу используемой земельной площади, сопровождаемое совершенствованием технических и технологических условий производства.

Таблица 5 - Интенсификация сельскохозяйственного производства и ее экономическая эффективность

| Показатели

|

2008 год

|

2009 год

|

2009 к 2008 в %

|

| 1. приходиться на 100га с/х угодий:

|

| - основных производственных фондов, тыс. руб.

|

63842

|

59066

|

92,51903

|

| - текущих производственных затрат, тыс. руб.

|

15808

|

20802

|

131,5916

|

| - трудовых ресурсов с/х,чел.

|

113

|

105

|

92,92035

|

| - затрат живого труда в с/х, тыс. чел.час

|

7,6

|

6,8

|

89,47368

|

| - условных голов скота, гол.

|

12,5

|

12,3

|

98,4

|

| Приходится на 1 работника, занятого в с/х производстве:

|

| - основных производственных фондов, тыс. руб.

|

564,9735

|

562,5333

|

99,5681

|

Из таблицы 5 следует, что стоимость основных производственных фондов с/х назначения в 2009 году уменьшилась на 7,5% по сравнению с 2008 годом. Число трудовых ресурсов также сократилось. В следствии этого, на 1 работника стало меньше приходиться основных фондов. Текущие производственные затраты в расчете на 100 га с / х угодий, наоборот, увеличивались в период с 2007 года по 2008 год и их стоимость возросла на 31,5%. Затраты живого труда в с/х труда снизились на 11%.

2.2 Анализ основных экономических показателей

Анализ финансовых результатов деятельности предприятия позволяет определить наиболее рациональные способы использования ресурсов и сформировать структуру средств предприятия. Кроме того, финансовый анализ может выступать в качестве инструмента прогнозирования отдельных показателей предприятия и финансовой деятельности в целом.[4]

Финансовый анализ позволяет проконтролировать правильность движения финансовых потоков денежных средств организации и проверить соблюдение норм и нормативов расходования финансовых, материальных ресурсов и целесообразность осуществления затрат.

Информационной базой финансового анализа является бухгалтерская отчетность.

Следовательно, нужно провести анализ данных бухгалтерского баланса. Что отображаем в таблице 6

| наименование статей баланса

|

код строки

|

2008 год

|

2009 год

|

| абсолютные величины

|

относительные величины

|

изменения (+;-)

|

абсолютные величины

|

относительные величины

|

изменения по отношению к предыдущему году (+;-)

|

| на анчало года

|

на конец года

|

на начало года

|

на конец года

|

абсолютные

|

относительные

|

на конец года

|

на конец года

|

абсолютные

|

относительные

|

| 1

|

2

|

3

|

4

|

5

|

6

|

7

|

8

|

9

|

10

|

11

|

12

|

| Актив

|

| I Внеобротные активы

|

| Основыне средства

|

120

|

20076

|

35774

|

37,1289601

|

48,972607

|

15698

|

11,84

|

35774

|

51

|

15698

|

1,9

|

| Незавершенное строительство

|

130

|

1175

|

11775

|

2,17306874

|

16,119317

|

10600

|

13,95

|

1175

|

1,7

|

0

|

-14

|

| Долгосрочные финансовые вложения

|

140

|

5

|

5

|

0,0092471

|

0,0068447

|

0

|

-0,002

|

5

|

0

|

0

|

0

|

| Итого по разделу I

|

190

|

21256

|

36954

|

15698

|

33989

|

48

|

12733

|

48

|

| II Обротные активы

|

| Запасы

|

210

|

28484

|

33819

|

52,6788852

|

46,296322

|

5335

|

-6,383

|

29550

|

42

|

1066

|

-4

|

| в том числе: сырье, материалы

|

211

|

11900

|

18229

|

22,0081005

|

24,954483

|

6329

|

2,946

|

15064

|

21

|

3164

|

-4

|

| животные на выращивании и откорме

|

212

|

10467

|

8494

|

19,3578813

|

11,627811

|

-1973

|

-7,73

|

6144

|

8,7

|

-4323

|

-3

|

| готовая продукция и товары для перепродажи

|

214

|

1008

|

873

|

4,74598616

|

1,1950882

|

-135

|

-3,551

|

293

|

0,4

|

-715

|

-1

|

| затраты в незавершенном производстве

|

213

|

5109

|

6223

|

45,911215

|

8,5189393

|

1114

|

-37,39

|

8049

|

11

|

2940

|

2,9

|

| Дебиторская задолженность( платежи по котрой ожидаются в течении 12 месяцев после отчетной даты)

|

240

|

3838

|

1759

|

21,5811966

|

2,4079727

|

-2079

|

-19,17

|

6729

|

9,6

|

2891

|

7,2

|

| в том числе: Покупатели и заказчики

|

241

|

3594

|

1485

|

6,64681622

|

2,032882

|

-2109

|

-4,614

|

1574

|

2,2

|

-2020

|

0,2

|

| Денежные средства

|

260

|

493

|

517

|

0,91176416

|

0,7077441

|

24

|

-0,204

|

97

|

0,1

|

-396

|

-1

|

| Итого по разделу II

|

290

|

32815

|

36095

|

3280

|

36376

|

52

|

3561

|

52

|

| БАЛАНС

|

300

|

54071

|

73049

|

100

|

100

|

18978

|

70365

|

100

|

16294

|

| Пассив

|

| III Капиталы и резервы

|

| Уставный капитал

|

410

|

21239

|

21239

|

39,2798358

|

29,075004

|

0

|

-10,2

|

21239

|

30

|

0

|

-1

|

| Добавочный капитал

|

420

|

11128

|

11128

|

20,5803481

|

15,23361

|

0

|

-5,347

|

11128

|

16

|

0

|

-1

|

| Нераспределенная прибыль

|

470

|

17784

|

20847

|

32,890089

|

28,538378

|

3063

|

-4,352

|

16211

|

23

|

4636

|

5,5

|

| Итого по разделу III

|

490

|

50151

|

53214

|

3063

|

0

|

48578

|

4636

|

| IV Долгосрочные обязательства

|

| Займы и кредиты

|

510

|

933

|

11077

|

1,72550905

|

15,163794

|

10144

|

13,44

|

8957

|

13

|

2120

|

2,4

|

| Прочие долгосрочные обязательства

|

520

|

559

|

559

|

1,0338259

|

0,7652398

|

0

|

-0,269

|

503

|

0,7

|

56

|

0,1

|

| Итого по разделу IV

|

590

|

1492

|

11636

|

10144

|

9460

|

2176

|

| V Краткосрочные обязательства

|

| Займы и кредиты

|

610

|

1700

|

6551

|

3,14401435

|

8,967953

|

4851

|

5,824

|

8115

|

12

|

-1564

|

-3

|

| Кредиторская задолженность

|

620

|

728

|

1648

|

1,34637791

|

2,2560199

|

920

|

0,91

|

4212

|

6

|

-2564

|

-4

|

| в том числе: поставщики и подрядчики

|

621

|

255

|

724

|

0,47160215

|

0,9911156

|

469

|

0,52

|

2732

|

3,9

|

-2008

|

-3

|

| задолженность перед персоналом организации

|

622

|

274

|

539

|

0,50674114

|

0,7378609

|

265

|

0,231

|

900

|

1,3

|

-361

|

-1

|

| задолженность перед гос-ми внебюджетными фондами

|

623

|

47

|

36

|

0,08692275

|

0,049282

|

-11

|

-0,038

|

34

|

0

|

2

|

0

|

| задолженность по налогам и сборам

|

624

|

152

|

344

|

0,28111187

|

0,4709168

|

192

|

0,19

|

456

|

0,6

|

-112

|

-0

|

| прочие кредиторы

|

625

|

5

|

0

|

0,0068447

|

5

|

0,007

|

90

|

0,1

|

-85

|

-0

|

| Итого по разделу V

|

690

|

2128

|

8199

|

6071

|

12327

|

-4128

|

| БАЛАНС

|

700

|

54071

|

73049

|

100

|

100

|

18978

|

70365

|

100

|

2684

|

Вывод: СПК «Филипповский» показывает положительную динамику в 2009 году по сравнению с 2008. К примеру, увеличился объем основных средств, запасов, в том числе сырья и материалов. Что говорит и расширении производственной деятельности. Число денежных средств увеличилось незначительно. Но в связи с данными увеличениями увеличились и кредиты и займы.

При анализе платежеспособности предприятия с позиций допущения непрерывности его деятельности обычно рассчитывается три основных коэффициента:

- коэффициент текущей платежеспособности;

- коэффициент быстрой платежеспособности;

- коэффициент абсолютной платежеспособности.

Коэффициент текущей платежеспособности L(1) дает оценку возможности предприятия погашать свои долги, показывая сколько рублей оборотных средств приходится на один рубль краткосрочной кредиторской задолженности. [5]

, ,

где А - актив баланса, а K - долги предприятия (его кредиторская задолженность, привлеченный капитал).

L1=73049/8199+11636=3,7 (2008 год)

L1=70365/12327+9460=3,2 (2009 год)

Таким образом, наш показатель платежеспособности, рассчитанный исходя из положений теории статического баланса, носит положительный характер, поскольку риск банкротства нашей организации минимален.

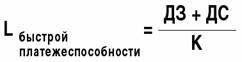

При расчете коэффициента быстрой платежеспособности L(2), из числителя исключается такой показатель как запасы, то есть материалы, полуфабрикаты, готовая продукция и товары. Коэффициент принимает следующий вид:

где ДЗ - сумма дебиторской задолженности, показанной в активе баланса предприятия, а ДC - денежные средства фирмы и их эквиваленты (краткосрочные финансовые вложения), K - краткосрочная кредиторская задолженность.

L2=(1759+517)/1648=1.3 (2008 год)

L2=(6729+97)/4212=1,6 (2009 год)

Таким образом, значение коэффициента L(1) существенно ниже его стандартного показателя. Это свидетельствует о существующем риске несвоевременного погашения текущих обязательств. Но у нашего предприятия достаточно имущества, чтобы погасить все свои долги при ликвидации бизнеса, но не хватает оборотных активов, чтобы своевременно расплачиваться по текущим долгам при нормальном продолжении дел.

Коэффициент абсолютной платежеспособности имеет следующий вид:

L3 =517/1648=0,3 (2008 год)

L3=97/4212=0,02 (2009 год)

Таким образом, 30 % имеющихся у организации краткосрочных обязательств могло быть погашено немедленно в 2008 году.

Обычно приводимое в литературе по финансовому менеджменту нижнее значение коэффициента абсолютной платежеспособности составляет 0,25.

Следовательно, у нашей организации значение коэффициента L(3) намного ниже показателей L(1) и L(2). Это говорит о том, что у нашей организации имеется недостаток свободных денежных средств, которые могли бы быть пущены в оборот. При этом увеличение объемов товарооборота смогло бы улучшить общую картину платежеспособности организации.

Таблица 7 - Анализ основных экономических показателей СПК «Филипповский» за 2007-2009 гг.

| Показатели

|

Код

|

2007 год

|

2008 год

|

2009 год

|

Отклоне-ние (2008 к 2009)

|

Темп

|

| Тыс. руб.

|

Тыс. руб.

|

Тыс. руб.

|

роста, %

|

| 1 .Выручка (нетто) от реализации товаров, продукции, работ, услуг(за минусом НДС, акцизов и аналогичных обязательных платежей)

|

10

|

23883

|

26874

|

24176

|

2698

|

111,159

|

| 2.Себестоимость производства и реализации товаров, продукции, работ, услуг

|

20

|

28479

|

23068

|

17769

|

5299

|

129,821

|

| 3.Валовая прибыль (убыток) отчетного периода

|

29

|

-5296

|

3806

|

6407

|

-2601

|

59,4037

|

| 6 .Прибыль (убыток) от реализации

|

50

|

-5296

|

3806

|

6407

|

-2601

|

59,4037

|

| 8.Проценты к уплате

|

70

|

2708

|

1804

|

1804

|

| 10.Прочие операционные доходы

|

90

|

9007

|

2969

|

2673

|

296

|

111,073

|

| 11.Прочие операционные расходы

|

100

|

5634

|

1633

|

1852

|

-219

|

88,1749

|

| 14.Прибыль (убыток) до налогообложения

|

140

|

-4631

|

3063

|

7228

|

-4165

|

42,3768

|

| 16. Чистая прибыль отчетного периода

|

190

|

-4631

|

3063

|

3063

|

Данные таблицы показывают, что прибыль по предприятию в период с 2007г. по 2009г. увеличивалась, а в 2007 году СПК «Филипповский» работало в убыток. Наблюдается резкое увеличение валовой прибыли – отклонения с 2008 по 2009 год -2601.

Для увеличения прибыли необходимо повышать цены реализации, повышать объём реализации продукции, снижать себестоимость продукции за счёт рационального использования производственных ресурсов и др.

3. Учет денежных средств в СПК «Филипповский»

3.1 Анализ состава, и динамики движения денежных средств

Далее проведем анализ движения средств в СПК «Филипповском» в 2007-2009гг. в таблице 12.

Таблица 12 - Анализ динамики состава денежных потоков

| Показатель

|

2007 год

|

2008 год

|

2009 год

|

отклонение 2009 к и2008

|

Темп прироста,% (2009 к 2008)

|

| наименование

|

код

|

| 1

|

2

|

3

|

4

|

5

|

6

|

7

|

| Остаток денежных средств на начало отчетного года

|

100

|

13

|

493

|

517

|

-24

|

104,86815

|

| Движение денежных средств по текущей деятельности

|

110

|

18328

|

26952

|

18260

|

8692

|

67,750074

|

| Средства, полученные от покупателей, заказчиков

|

111

|

0

|

500

|

0

|

500

|

0

|

| Полученные бюджетные субсидии

|

120

|

1492

|

2600

|

4008

|

-1408

|

154,15385

|

| Прочие доходы

|

140

|

145

|

5326

|

6143

|

-817

|

115,33984

|

| Денежные средства, направленные:

|

| на оплату приобретенных товаров, услуг, сырья и иных оборотных активов

|

150

|

15240

|

20802

|

15808

|

4994

|

75,992693

|

| на оплату труда

|

160

|

3074

|

4968

|

5333

|

-365

|

107,34702

|

| на выплату дивидендов, процентов

|

170

|

631

|

1804

|

2708

|

-904

|

150,11086

|

| на расчеты по налогам и сборам

|

180

|

1227

|

1922

|

1678

|

244

|

87,304891

|

| на прочие расходы

|

184

|

101

|

5722

|

2767

|

2955

|

48,357218

|

| Чистые денежные средства от текущей деятельности

|

200

|

675

|

-362

|

117

|

-479

|

-32,320442

|

| Движение денежных средств по инвестиционной деятельности

|

| Выручка от продажи объектов основных средств и иных внеоборогных активов

|

210

|

20

|

122

|

20

|

102

|

16,393443

|

| Приобретение объектов основных средств, доходных вложений в материальные ценности и нематерильных активов

|

290

|

14731

|

14731

|

| Чистые денежные средства от инвестиционной деятельности

|

340

|

(20)

|

-14609

|

20

|

-14629

|

-0,1369019

|

| Поступления от займов и кредитов, предоставленных другими организациями

|

360

|

6600

|

27485

|

5735

|

21750

|

20,865927

|

| из них банками

|

365

|

6600

|

25823

|

3511

|

22312

|

13,596406

|

| Погашение займов и кредитов (без процентов)

|

380

|

6815

|

12490

|

6292

|

6198

|

50,376301

|

| Чистые денежные средства от финансовой деятельности

|

410

|

215

|

14995

|

-557

|

15552

|

-3,7145715

|

| Чистое увеличение (уменьшение) денежных средств и их эквивалентов

|

420

|

480

|

24

|

-420

|

444

|

-1750

|

| Остаток денежных средств на конец отчетного периода

|

430

|

493

|

517

|

97

|

420

|

18,762089

|

Вывод: судя по потокам денежных средств, можно сделать вывод о том, что денежная масса увеличивается с каждым годом, но остаток денежных средств сокращается в разы. Наблюдается уменьшение и отрицательный баланс чистых денежных средств, при этом увеличивается заработная плата, и прочие доходы. В целом СПК переживает плохие времена, что может быть связано с высокой неурожайностью и засухой, пусть и увеличивается заработная плата работникам, но не такими быстрыми темпами как растет потребительская корзина. Для того, чтобы увеличилась масса денежных средств, необходимо увеличение прибыли, а значит, что нужно проводить инвестиционную политику, пользоваться возможностями научно- технического прогресса.

Отчет о движении денежных средств - это документ финансовой отчетности, в котором отражаются поступление, расходование и нетто-изменения денежных средств в ходе текущей хозяйственной деятельности, а также инвестиционной и финансовой деятельности за определенный период. Эти изменения отражаются так, что позволяют установить взаимосвязь между остатками денежных средств на начало и конец отчетного периода.

Отчет о движении денежных средств - это отчет об изменениях финансового состояния, составленный на основе метода потока денежных средств. Он дает возможность оценить будущие поступления денежных средств, проанализировать способность фирмы погасить свою краткосрочную задолженность и выплатить дивиденды, оценить необходимость привлечения дополнительных финансовых ресурсов. Данный отчет может быть составлен либо в форме отчета об изменениях в финансовом положении (с заменой показателя “чистые оборотные активы” на показатель “денежные средства”), либо по специальной форме, где направления движения денежных средств сгруппированы по 3 направлениям: хозяйственная (операционная) сфера, инвестиционная и финансовая сферы

Таблица 12 - Исходные данные для анализа движения денежных средств

| Показатели

|

Сумма,

тыс. руб.

|

Источник информации

|

| Состояние на начало отчетного периода

|

| Запасы

|

28484

|

ф. № 1

|

| Дебиторы

|

3838

|

ф. № 1

|

| Кредиторы

|

1700

|

ф. № 1

|

| Основные средства

|

20076

|

ф. № 1

|

| Операции за отчетный период

|

| Реализация

|

26874

|

ф. № 2

|

| Состояние на конец периода

|

| Запасы

|

33819

|

ф. № 1

|

| Дебиторы

|

1759

|

ф. № 1

|

| Кредиторы

|

6551

|

ф. № 1

|

| Основные средства

|

35774

|

ф. № 1

|

Для увязки изменений прибыли, оборотного капитала и денежных средств необходимо выполнить несколько предварительных расчетов.

Первый расчет — это определение объема закупок материалов за отчетный период:

М = RП

+ KZ,

где: М — объем закупок материалов за отчетный период;

RП

— расчеты с поставщиками (погашенная в отчетном периоде кредиторская задолженность);

KZ — изменение остатков кредиторской задолженности.

Второй расчет — это определение суммы денежных поступлений от дебиторов:

DZ = N - RA

,

где: DZ — денежные поступления от дебиторов;

N — выручка от реализации продукции без налога на добавленную стоимость, акцизы и спецналога;

RA

— изменение остатков дебиторской задолженности за отчетный период.[6]

Методику анализа изменений прибыли, оборотного капитала и денежных средств рассмотрим в следующей таблице (табл. 12.)

Пользуясь приведенными выше формулами, вычислим:

1) Объем закупок материалов 255+(6551-1700)=5106

2) Денежные поступления от дебиторов 26874-(1759-3838)=24795

Объем закупок не оправдал столь завышенной дебиторской задолженности. Но при этом объем основных средств увеличился более чем на 15 тысяч рублей.

3.2 Бухгалтерский учет наличных денежных средств

Для осуществления расчетов наличными деньгами в СПК «Филипповский» образована касса. В кассе предприятие хранит определенную (ограниченную) сумму наличных денег (лимит) для использования на текущие расходы. Лимит остатка кассы определен исходя из объемов налично-денежного оборота предприятия с учетом особенностей режима его деятельности.

Для установления лимита остатка наличных денег в кассе, СПК «Филипповский» представила в банк специальный расчет по форме № 0408020 «Расчет на установление предприятию лимита остатка кассы» (прил. 2) и оформила разрешение на расходование наличных денег из выручки, поступающей в кассу. Расчет оформлен в двух экземплярах и передан в банк. Сверх лимита наличные деньги в кассе хранятся только для выплаты заработной платы и пособий, но не более 3 рабочих дней (включая день получения денег в банке). Всю денежную наличность сверх лимита предприятие сдает в банк.

Все хозяйственные операции, связанные с движением наличных денежных средств, проводимые в СПК «Филипповский», оформляются первичными документами, на основании которых ведется бухгалтерский учет.

Первичные документы оформляются согласно Положению по ведению бухгалтерского учета и бухгалтерской отчетности в Российской Федерации, утвержденным приказом Минфина России от 29 июля 1998 г. № 34н и содержат следующие реквизиты:

· наименование документа (формы);

· код формы;

· дата составления документа;

· наименование организации, от имени которой составлен документ;

· содержание хозяйственной операции;

· измерители хозяйственной операции (в натуральном и денежном выражении);

· наименование должностей работников, ответственных за совершение хозяйственной операции и правильность ее оформления;

· личные подписи этих работников и их расшифровки.

Документы заполняются в одном экземпляре, четко и ясно чернилами, шариковой ручкой или на компьютере.

Первичные документы в СПК «Филипповский» оформляются в момент совершения хозяйственной операции, а если это не представляется возможным - непосредственно после ее окончания.

В соответствии со статьей 9 Закона о бухгалтерском учете, применяется перечень должностных лиц, имеющих право подписи первичных документов, утвержденный руководителем организации и согласованный с главным бухгалтером.

Прием наличных денег в кассу СПК «Филипповский» оформляют приходным кассовым ордером (ф. №КО-1) (прил. 3), в котором указывают: от кого поступают деньги, на какие цели или за что их вносят, сумму, дату. Приходный кассовый ордер заполняется в бухгалтерии и поступает в кассу при оформлении приема денег. После приема денег в кассу плательщику выдают квитанцию за подписью главного бухгалтера и кассира. Квитанция удостоверяет, что деньги действительно внесены в кассу. При получении денег из банка квитанцию к ордеру не выписывают.

Выдачу наличных денег из кассы оформляют расходным кассовым ордером (ф. № КО-2) (прил. 4). В нем указывают: кому, на какие цели или за что выданы деньги, сумму, дату. Расходный кассовый ордер выписывает бухгалтерия, как правило, на основании заявления получателя, которое заполняется на оборотной стороне ордера. Заявление визирует, т.е. делает разрешительную надпись, руководитель предприятия. Выдачу денег по ордеру кассир удостоверяет своей подписью. Лицо, получившее деньги, также расписывается в ордере. Деньги по расходному кассовому ордеру выдают только в день его выписки. Не разрешается выдача расходного кассового ордера для получения денег из кассы на руки непосредственно получателю.

Все кассовые документы заполняют четко, ясно, без каких-либо исправлений. Исправления (даже оговоренные) в кассовых документах не допускаются. Приходные и расходные кассовые ордера нумеруют раздельно в порядковой последовательности от начала до конца года.

Все приходные и расходные кассовые ордера или заменяющие их документы до подачи в кассу регистрируют в бухгалтерии в специальном журнале регистрации приходных и расходных кассовых ордеров (ф. № КО-3) (прил.5). Журнал открыт раздельно на приходные и расходные кассовые документы. [7]

На все кассовые документы, приложенные к приходным и расходным кассовым ордерам, после их исполнения кассир ставит специальный штамп или надпись: "Получено" - на приходных документах и "Оплачено" — на расходных документах с указанием даты (число, месяц, год).

Движение денег в кассе кассир учитывает в кассовой книге типовой формы (прил.6). В ней ежедневно регистрируются все операции по поступлению и расходованию денег. По каждой операции записывают номер документа, от кого получены или кому выданы деньги и в какой сумме. По окончании рабочего дня кассир подсчитывает в кассовой книге итоги оборотов по приходу и расходу и выводит остаток денег по кассе на следующий день.

Пример: в СПК «Филипповский" в течение одного рабочего дня (05.02.2010 г.):

· получила по чеку из банка наличные деньги в сумме 25 000 руб. на выплату заработной платы в сумме 20 000 руб. и на хозяйственные нужды в сумме 5 000 руб.

· Полученные наличные деньги оприходованы по приходному кассовому ордеру № 19;

· из этой суммы 20 000 руб. по расходному кассовому ордеру № 25 (на основании платежной ведомости № 2 за январь 2007 г.) выдана заработная плата сотрудникам организации за 2 половину января 2007 года;

· одному из сотрудников (Конькину Р.В.) выдана под отчет по расходному кассовому ордеру № 26 сумма в размере 3 500 руб. на приобретение канцелярских товаров.

Остаток денег в кассе организации на начало дня составлял 450 руб. Лимит остатка кассы для организации установлен в сумме 3 000 руб.

Бухгалтерские проводки по совершенным кассовым операциям отражаются в журнале учета хозяйственных операций следующим образом (табл. 8).

Таблица 8 - Журнал хозяйственных операций СПК «Филипповский" за январь 2010 года

| № п/п

|

Содержание хозяйственных операций

|

Корреспондирующие счета

|

Сумма, руб.

|

| Дебет

|

Кредит

|

| 1.

|

Получены из банка по чеку наличные деньги

|

50-1

|

51

|

25000

|

| 2.

|

Выдана зарплата работникам организации

|

70

|

50-1

|

20000

|

| 3.

|

Выдано под отчет Конькину на приобретение канцтоваров

|

71

|

50-1

|

3500

|

Не реже одного раза в месяц в СПК «Филипповский" проводят ревизию (инвентаризацию) кассы с обязательным полным пересчетом всех денег и проверкой других ценностей, находящихся в кассе.

В СПК «Филипповский» инвентаризацию кассы проводит ревизионная комиссия. При инвентаризации присутствие кассира обязательно. В случае обнаружения недостачи в кассе кассир несет полную материальную ответственность за причиненный хозяйству ущерб. Обнаруженные в кассе излишки ценностей оприходуются. Одновременно выясняются причины их возникновения.

Результат инвентаризации оформляется Актом инвентаризации наличных денежных средств в двух экземплярах, и подписывается всеми членами комиссии и лицами, ответственными за сохранность ценностей, и доводятся для сведения руководителя организации. Один экземпляр акта передается в бухгалтерию организации, второй - остается у материально ответственного лица. [8]

Основные корреспонденции счетов по учету кассовых операций, результатов инвентаризации кассы в СПК «Филипповский" приведены в табл. 9.

Таблица 9- Корреспонденции счетов по учету кассовых операций

| № п/п

|

Содержание хозяйственной операции

|

Корреспондирующие счета

|

Документы, на основании которых производятся бухгалтерские записи

|

| дебет

|

кредит

|

| 1

|

Поступили в кассу наличные деньги из соответствующих счетов в банках на оплату труда, командировочные, операционно-хозяйственные и прочие расходы

|

50

|

51

|

Приходный кассовый ордер (ф. № КО-1)

|

| 2

|

Возвращены поставщикам ранее полученные и неиспользованные платежи

|

50

|

60

|

Приходный кассовый ордер (ф. №КО-1)

|

| 3

|

Оприходованы наличные денежные средства, поступившие в кассу от покупателей и заказчиков

|

50

|

62

|

Приходный кассовый ордер (ф. № КО-1)

|

| 4

|

Внесены в кассу подотчетными лицами неизрасходованные подотчетные суммы

|

50

|

71

|

Приходный кассовый ордер (ф.№КО-1)

|

| 5

|

Обнаружены при инвентаризации излишки денежных средств

|

50

|

91

|

Акт инвентаризации наличных денежных средств

|

| 6

|

Взнос кассира в возмещение недостач денежных средств

|

50

|

73

|

Приходный кассовый ордер (ф.№КО-1)

|

| 7

|

Сданы из кассы и зачислены на расчетные и специальные счета в банках денежные средства

|

51

|

50

|

Расходный кассовый ордер (ф. № КО-2)

|

| 8

|

Оплачена задолженность поставщикам и подрядчикам наличными денежными средствами, а также выдан аванс

|

60

|

50

|

Расходный кассовый ордер (ф. № КО-2)

|

| 9

|

Выплачены из кассы суммы заработной платы, пособий по временной нетрудоспособности и т. п.

|

70

|

50

|

Расходный кассовый ордер (ф. № КО-2), платежная ведомость

|

| 10

|

Выданы под отчет денежные средства

|

71

|

50

|

Расходный кассовый ордер (ф. № КО-2)

|

| 11

|

Выявлена при инвентаризации недостача денежных средств

|

94

|

50

|

Акт инвентаризации наличных денежных средств

|

Таким образом, проведенное исследование организации кассы и учета кассовых операций позволяет сделать вывод о том, что в СПК «Филипповский" бухгалтерский учет кассовых операций ведется в соответствии с требуемыми нормами и правилами российского законодательства. Недостатков в документальном оформлении визуально не выявлено.

3.3 Бухгалтерский учет денежных средств на счетах в банке

СПК «Филипповский» осуществляет свои денежные расчеты со сторонними организациями и учреждениями путем безналичных расчетов через расчетный счет в обслуживающем банке. Расчетный счет, открытый в одном ульяновском отделении обслуживающего банка предназначен для хранения рублевых средств СПК «Филипповский» и проведения безналичных расчетов с другими юридическими и физическими лицами. Расчетный счет является основным счетом СПК «Филипповский», через который без ограничения осуществляются все денежные расчеты.

На расчетный счет поступают:

· платежи от покупателей в счет оплаты поставленных им товаров;

· суммы в погашение дебиторской задолженности;

· кредиты банков и займы от других организаций;

· наличные денежные средства из кассы и др.

При получении денежных средств на свой расчетный счет СПК «Филипповский» выступает в качестве получателя средств.

Со своего расчетного счета СПК «Филипповский» осуществляет платежи:

· за объекты основных средств;

· сырье и материалы;

· платежи за аренду помещений и коммунальные услуги;

· платежи по различным налогам и сборам;

· наличными денежными средствами по чеку на выплату заработной платы работникам организации, на командировочные расходы, операционные и хозяйственные расходы и др.

Для открытия расчетного счета СПК «Филипповский» для банка оформило:

· заявление на открытие счета;

· карточку с образцами подписей и оттиском печати;

· договор банковского счета..

В заявлении на открытие счета (прил.7) указано наименование учреждения банка и полное и точное наименование организации, указанное в учредительных документах. Заявление на открытие счета подписали руководитель и главный бухгалтер СПК «Филипповский».

В договоре банковского счета (прил.8) между СПК «Филипповский» и банком отражен перечень банковских услуг по расчетному обслуживанию организации, условия размещения средств на счете организации, права и обязанности сторон и др. Информация об открытии счета в банке в доведена до сведения налоговых органов.

Для проведения той или иной операции по банковскому счету представляет в банк расчетный документ, оформленный в установленном порядке. СПК «Филипповский» в качестве расчетного документа для осуществления безналичных расчетов в рублях использует платежные поручения.

Платежное поручение (прил.9) является расчетным документом, содержащим распоряжение СПК «Филипповский» обслуживающему банку о переводе определенной денежной суммы на счет получателя средств, открытый в этом или другом банке.

Платежное поручение исполняется банком в срок, предусмотренный законодательством или в более короткий срок, установленный договором банковского счета либо определяемый применяемыми в банковской практике обычаями делового оборота.

Платежными поручениями производится перечисления денежных средств организации:

· в целях оплаты за поставленные товары, выполненные работы, оказанные услуги - поставщикам и подрядчикам;

· в целях оплаты налогов и сборов - в бюджеты всех уровней и во внебюджетные фонды;

· в целях возврата кредитов и займов и уплаты процентов по ним;

· в других целях, предусмотренных законодательством или договором.

Синтетический учет наличия и движения денежных средств в рублях на расчетном счете СПК «Филипповский», открытом в учреждении банка, ведется на активном счете 51 «Расчетный счет».

По дебету счета 51 «Расчетный счет» отражается поступление (зачисление) денежных средств на расчетный счет СПК «Филипповский» .По кредиту счета 51 «Расчетный счет» отражается списание (перечисление) денежных средств с расчетного счета СПК «Филипповский».

Схематически процесс движения денежных средств на расчетном счете выглядит следующим образом (рис. 1).[9]

Выписка банка по расчетному счету (прил. 10) представляет собой регистр аналитического учета и служит основанием для записей на счетах бухгалтерского учета. Выписка по расчетному счету СПК «Филипповский» - это документ, информирующий о текущем состоянии расчетного счета организации.

При поступлении выписки банка главный бухгалтер проверяет правильность записей по расчетному счету на основании приложенных к ней документов. Выписки банка и документы номеруют таким образом, чтобы на выписке и на документах, прилагаемых к ней, был один и тот же номер. Затем на выписке проставляется против каждой операции номер корреспондирующего счета для использования на следующих этапах учетной работы. Если к выписке банка не приложены оправдательные денежно-расчетные документы (платежные поручения, мемориальные ордера банка и т.д.), то указанные в ней суммы к учету не принимаются до выяснения обстоятельств.

Рис.1- Движение денежных средств в СПК «Филипповский» на расчетном счете

Приведем для наглядности пример отражения в бухгалтерском учете банковской операции на основании выписки банка:

СПК «Филипповский» получила выписку банка от 17.09.2010 г., с приложенными к ней следующими денежно-расчетными документами:

· платежное поручение № 27 от 17.09.2010 г. на оплату поставщику товаров ЗАО «Сельбиофарм» 118 000 руб., включая НДС - 18 000 руб.;

· квитанция к приходному кассовому ордеру № 31 от 17.09.2010 г. на получение по чеку из банка 300 100 руб. в кассу на выдачу заработной платы в сумме 200 000 руб. и хозяйственные нужды в сумме 100 000 руб.;

· мемориальный ордер банка № 609 от 17.09.2010 г. на сумму 600 руб. (комиссия за выдачу наличных денег на хозяйственные нужды);

· платежное поручение СПК «Маяк» № 114 от 17.09. 2007 г. на оплату им товара СПК «Филипповский» согласно договору, № 14 от 09.09. 2010 г. и счету-фактуре № 16 от 12.09. 2010 г на сумму 236 000 руб., включая НДС - 23 600 руб.

После обработки выписки банка и сверки правильности всех сумм банковские операции по расчетному счету за 17.09.2007 г. отразятся в бухгалтерском учете следующими проводками (табл. 10):

Таблица 10- Записи на счетах бухгалтерского учета банковских операций по расчетному счету СПК «Филипповский»

| № п/п

|

Содержание хозяйственных операций

|

Корреспондирующие счета

|

Сумма,

руб.

|

| Дебет

|

Кредит

|

| 1.

|

Произведена оплата платежным поручением № 27 от 17.09.2010 г. ЗАО «Сельбиофарм» за поступившие товары, включая НДС

|

60

|

51

|

118 000

|

| 2.

|

Получены из банка по чеку деньги (квитанция к приходному кассовому ордеру № 31 от 17.09.2010 г.) на заработную плату и хозяйственные нужды

|

50

|

51

|

300 100

|

| 3.

|

Оплачено банку (мемориальный ордер банка № 609 от 17.09.2010 г.) за расчетно-кассовое обслуживание

|

76

|

51

|

600

|

| 4.

|

Получена оплата платежным поручением № 114 от 17.09. 2010 г. от СПК «Маяк» за ранее отгруженные товары, включая НДС (выручка)

|

51

|

62

|

236 000

|

Весь спектр типичных банковских операций по расчетному счету, совершаемых в СПК «Филипповский» приведен в табл.11.

Таблица 11- Типичные записи на счетах бухгалтерского учета банковских операций по расчетному счету СПК «Филипповский»

| № п/п

|

Содержание операций

|

Корреспондирующие счета

|

| Дебет

|

Кредит

|

| 1

|

Внесены на расчетный счет наличные денежные средства из кассы организации

|

51

|

50

|

| 2

|

Поставщик вернул на расчетный счет, ранее полученный аванс

|

51

|

60

|

| 3

|

Денежные средства, поступившие от покупателя, зачислены на расчетный счет

|

51

|

62

|

| 4

|

Денежные средства, полученные по договору краткосрочного (долгосрочного) кредита (займа), поступили на расчетный счет

|

51

|

66, 67

|

| 5

|

Поступили на расчетный счет денежные средства в качестве вклада в уставный капитал

|

51

|

75/1

|

| 6

|

Страховое возмещение, полученное от страховой организации, зачислено на расчетный счет

|

51

|

76/1

|

| 7

|

Зачислены на расчетный счет денежные средства по признанной (присужденной) претензии

|

51

|

76/2

|

| 8

|

Поступили на расчетный счет средства целевого финансирования

|

51

|

86

|

| 9

|

Оприходованы безналичные денежные средства, полученные безвозмездно

|

51

|

98/2

|

| 1

|

Денежные средства, снятые с расчетного счета, оприходованы в кассу

|

50

|

51

|

| 5

|

Перечислены денежные средства с расчетного счета по договору займа

|

58/3

|

51

|

| 6

|

Погашена задолженность перед поставщиком

|

60

|

51

|

| 7

|

Списаны с расчетного счета денежные средства в погашение краткосрочного (долгосрочного) кредита (займа) и процентов по нему

|

66, 67

|

51

|

| 8

|

Оплачены с расчетного счета налоги и сборы в бюджет

|

68

|

51

|

| 9

|

Оплачен с расчетного счета единый социальный налог (ЕСН)

|

69

|

51

|

В автоматизированном режиме занесенные в базу данные банковских выписок отражаются в журнале проводок (Журнал хозяйственных операций) и в журнале по счету 51 «Расчетный счет», далее данные переносятся в главную книгу и в бухгалтерский баланс.

Таким образом, формируется аналитический и синтетический учет банковских операций в СПК «Филипповский».

Таким образом, в целом бухгалтерский учет банковских операций в СПК «Филипповский» организован на должном уровне.

Выводы и предложения

Результаты выполненного в рамках курсовой работы исследования на актуальную тему позволяют сделать следующие выводы.

Для эффективного использования денежных средств необходимо:

- правильно вести учет денежных средств, а для этого требуется знание их многочисленных законодательных и постоянно изменяющихся норм, правил и порядка;

- уметь грамотно планировать их поступление;

-желаемая эффективность хозяйственной деятельности, устойчивое финансовое состояние будут достигнуты лишь при достаточном и согласованном контроле за движением прибыли, оборотного капитала и денежных средств.

Исследованное СПК «Филипповский» Мелекесского района Ульяновской области занимается производством молока, мяса, растительных масел и других сельскохозяйственных продуктов. Свою деятельность предприятие ведет не рентабельно, экономические показатели подтверждают это.

Бухгалтерский учет денежных средств ведется в соответствии с законодательными нормами и правилами в автоматизированном режиме. Используется комплекс бухгалтерских программ. Автоматизация учета основывается на едином взаимосвязанном технологическом процессе обработки первичных учетных документов и отражения операций по соответствующим разделам Плана счетов бухгалтерского учета. Регистры бюджетного учета выводятся на бумажные носители.

Для осуществления расчетов наличными деньгами в СПК «Филипповский»образована касса. В кассе предприятие хранит определенную (ограниченную) сумму наличных денег для использования на текущие расходы. Все хозяйственные операции, связанные с движением наличных денежных средств, проводимые в СПК «Филипповский», оформляются первичными документами, на основании которых ведется бухгалтерский учет.

Не реже одного раза в месяц ревизионной комиссией проводится ревизия (инвентаризация) кассы. Результаты инвентаризации оформляются первичной учетной документацией. Соблюдение кассовой дисциплины в СПК «Филипповский» проверяет обслуживающий банк.

Денежные расчеты со сторонними организациями и учреждениями СПК «Филипповский» осуществляет путем безналичных расчетов через расчетные счета в банках. Расчетный счет открыт в банке один, и он является основным счетом для организации.

Учитывая высокую финансовую ответственность за просрочку платежей в СПК «Филипповский» особое внимание уделяется планированию потоков денежных средств, причем предусматривается не только соответствие поступления и расходования денежных активов, но и наличие определенных резервов в форме остатка свободных денежных средств.

Анализ денежных средств и управление денежными потоками является одним из важнейших направлений деятельности главного бухгалтера СПК «Филипповский». Одной из основных задач управления денежными ресурсами является оптимизация их среднего текущего остатка.

С целью повышения эффективности использования денежных средств предлагается формирование портфеля инвестиций, которое позволит увеличить и чистую прибыль предприятия.

Список использованной литературы

1. Гражданский кодекс РФ, часть первая от 30 ноября 1994 г. №51-ФЗ (в ред. последних изменений); часть вторая от 26 января 1996 г. №14-ФЗ.

2. Налоговый кодекс РФ, часть первая от 31 июля 1998 г. №146-ФЗ; часть вторая от 5 августа 2009 г. №117-ФЗ.

3. Федеральный закон РФ «О бухгалтерском учете» от 21.11.96 г. №129-ФЗ.

4. Закон «Об аудиторской деятельности» № 119-ФЗ от 07.08.2001 г.

5. Постановление Правительства РФ № 696, 405 «Об утверждении федеральных правил (стандартов) аудиторской деятельности» от 23.09.2002

6. Учетная политика предприятия (ПБУ 1/98 от 09.12.1998 г. №60н) (в ред. Приказа Минфина РФ от 30.12. 1999 №107н).

7. Бухгалтерская отчетность организации (ПБУ 4/99 от 06.07.1999 г. № 43н) (в ред. Приказа Минфина РФ от 18.09.2006 №116н).

8. Доходы организации (ПБУ 9/99 от 06.05.1999 г. № 32н) (в ред. Приказа Минфина РФ от 18.09.2006 №116н).

9. Расходы организации (ПБУ 10/99 от 06.05.1999 г. № 33н) (в ред. Приказа Минфина РФ от 18.09.2006 №116н).

10. Положение по ведению бухгалтерского учета и бухгалтерской отчетности в РФ (в ред. Приказа Минфина РФ от 18. 09.2006 № 116н).

11. Указание об объеме форм бухгалтерской отчетности. Утверждено приказом Минфина РФ от 13.01.2000 г. № 4а.

12. Методические рекомендации о порядке формирования показателей бухгалтерской отчетности организации. № 60н от 28.06.2000 г.

13. О формах бухгалтерской отчетности организации. Утверждено приказом Минфина РФ № 67н от 22.07.2003 г.

14. План счетов. Утв. Приказом Минфина РФ от 31.10.2000 г.№94н (в ред. Приказа Минфина РФ от18.09.2006 г. №115н).

15. Положение ЦБ РФ о порядке ведения кассовых операций в РФ от 9.10.2002 г.

16. Положение о безналичных расчетах в РФ от 03.10.2002 г. №2-П.

17. «Положение о правилах организации наличного денежного обращения на территории РФ» утв. Постановлением ЦБ РФ от 05.01.1998 г. №14-П.

18. Положение «О порядке ведения кассовых операций в кредитных организациях на территории РФ в части, касающейся организации порядка банками приема денежной наличности и ее выдачи организациям» утв. Постановлением ЦБ РФ от 9.10.2002 г. №199-П.

19. Инструкция «О расчетных, текущих и бюджетных счетах, открываемых в учреждениях банков» Утверждена Госбанком СССР 03 октября 1986 года (С изменениями от 21.06.03 года № 1297-У).

20. Указание Центробанка РФ от 14 ноября 2001 года № 1050-У «Об установлении предельного размера расчетов наличными деньгами в Российской Федерации между юридическими лицами по одной сделке». Указания Центробанка РФ в изменение данного указания, а также разъяснения Центробанка РФ, Минфина РФ и МНС РФ о порядке применения указаний Центробанка РФ о пределах расчетов наличными денежными средствами

21. Методические рекомендации по использованию данных учета выручки, полученных с применением контрольно-кассовых машин, при осуществлении контроля над полнотой и своевременностью поступления выручки, уплаты налогов и других поступлений в бюджет РФ. Утв. Письмом ЦБ РФ от 18.07.1993 г. №51 (ЭЖ-93-36).

22. Методические указания по инвентаризации имущества и финансовых обязательств. Утверждены приказом Минфина РФ от 13 июня 1995 года № 49.

23. Анциферова И.В. Бухгалтерский финансовый учет (под ред. кандидата экономических наук доцента Дуденко Л.Е.) // Из-во "Перспектива", 2004.

24. Бухгалтерский финансовый учет. 2-е изд./ Н.А.Каморджанова, И.В. Карташова.– (Серия «Учебное пособие»). – СПб.: Питер, 2003.

25. Кондраков Н.П. Бухгалтерский учет: учебное пособие / Н.П. Кондраков. 5 изд. перераб. и доп. - М.ИНФРА - М, 2007.

26. Тумасян Р.З. Бухгалтерский учет. 47-е издание. М.: ЗАО «НИТАР АЛЬЯНС». 2007.

27. Тумасян Р.З. Бухгалтерский учет. 3-е издание. М.: ООО АН «НИТАР АЛЬЯНС». 2004.

28. Еженедельная профессиональная газета «Учет, налоги, право». -. № 3. 2007.

29. Журналы Налоговый вестник». Извлечения из различных статей за 2006-2007.

30. Практический журнал для бухгалтера «Главбух». Извлечения из различных статей за 2006-2007.

Приложения

1. Бухгалтерский баланс с приложениями СПК «Филипповский» за 2007-2009 гг.

2. Расчет на установление предприятию лимита остатка кассы на формление разрешения на расходование наличных денег из выручки, поступающей в его кассу

3. Приходный кассовый ордер

4. Расходный кассовый ордер

5.Журнал регистрации приходных и расходных кассовых документов

6. Кассовая книга