| А

ҚША НАРЫҒЫ

Ақшаның функциялары мен ақша

а

грегаттары

Ақша

сауда дамуы мен алмасудан туындаған. Осыған байланысты өтімділік, өтімді зат деген категорияны анықтауымыз керек. Өтімді зат - бұл ақшаға оңай айнала алатын зат. Егер қандай да бір заттың алмасуы нөлге тең болса, оңда біздің алдымызда абсолютті өтімді алмасу құралы болады.

Экономикалық теорияда ең кең таралған акшаның анықтамасы ол орындайтын функциямен байланысты: барлык айырбас кұралы, кұндылық өлшемі, төлем құралы мен құндылық сақтау құралы ақша деп аталады. Осылайша, егер қандай да бір жетістік барлық төрт функцияны да орындаса онда оны ақша деп атайды.

Ақша функииясын

нақтырақ қарастырайық.

1.Ақша айырбас құралы болады, себебі ол келісім жасағанда жалғаушы қызметін атқарады (трансакция). Тауар ақшага алмасады, ал ақша тауармен алмасады.

2.Құндылық өлшемі ретінде немесе санақ өлшемі ретінде ақша әртүрлі тауарлардың, құндылығын біртүрлі үлгіге келтіреді Ақша пайда болғанша әр тауардың құндылыгы пропорция арқылы көптеген басқа тауарларға алмастырылған. Ақша пайда болған соң осы әртүрліліктер мен сансыз алмасу пропорциялары тек тауарды ақшаға алмастырумен өзгерді. Осылай, баға категориясын анықтауға болады. Баға бұл тауардың ақшаға алмасу пропорциясы.

3.Ақша еңбек ақы төлегенде, қарызды және салықты төлегенде төлем құралы қызметін атқарады (біршама оқу құралында «ұзартылған төлем құралы» деген сөзтіркесі қолданылады).

4. Ақша құндылықты сақтау функциясын атқарады себебі уақытпен сатып алу күші бар. Тек ақша ғана абсолютті өтімді бола алады. Бірақ құндылықты сақтау құралы функциясын тек елде баға деңгейі тұрақты болған жағдайда ғана атқарады. Инфляция жағдайында ақша тұтынушы күшін сақтаушы қабілетінен айырылады да оның орнына «ақшадан қашу» орын алады.

Алмасудың тарихи дамуы алмасудың металдық түрі -алтын мен күміске әкелді. Асыл металдардың бірқатар қасиеттері олар өзі ақшаны алмастыру қабілеті бар екенін көрсетті атап айтқанда:

портативтілік (азғантай физикалық көлемде жоғары

құндылық);

бөліне алуы;

сақталуы;

біртектілік;

табиғатта салыстырмалы аз кездесүі.

Асыл метал-ақшаның қағаз ақша мен айырбас монеталардан өзгешелігі оларда ішкі құндылык болмайды. Бұл еркін ақшалар. Ішкі құндылық символды ақшаның олардың номиналынан біршама төмен.

Кредиттік ақшалар

(векселдер, банкноттар, чектер) қарыздық міндеттемелері болады да ақшаның барлық төрт функциясын да орындайды. Мұнда біз мынаны түсінуіміз керек ақша адамдар әрекетіне байланысты ақша бола алады.

Вексель —

бұл жеке экономикалық субьектінің басқа экономикалық агентке алған қарызын белгілі бір уакытта және белгілі пайызбен қайтару міндеті.

Банкнот -

бұл қарыздық міндет немесе банк вексель!.

Көптеген елдерде нарықтық экономикада алғашында банкноттар алтынға белгілі пропорциямен алмастырылды. Мұндай жүйе алтын стандарты деп аталады. Ол бірінші әлемдік сорғысқа дейін болған, сосын, бірнеше талпыныстан кейін 1971 жылы түбімен жоқ болды. Қазіргі кезде ешқандай елде кредитті-қағаз ақша алтынға алмастырылмайды.

Егер қағаз ақша алмасу құралы функциясынан «өссе», онда банкноттар кредит дамуынан туындады, яғни олар ақша функциясының төлем құралы ретінде бөлінбей байланысқан. Содан бері банкноттар алтынға конвертирленбейді, олар іс жүзінде алмаспайтын қағаз ақшаға өзгерді.

Чек - қ

арыздық қолхаттың жеке түрі, немесе банктегі есеп иесінің белгілі бір соманы осы салымнан чек көрсетушіге бере алуы. Қатан айтқанда, ақша деген чекті депозит, ал чектің өзі - бұл салымшы беру туралы бүйрық (жекелей немесе толығымен). Сонымен ақша қолма кол немесе чекті есепті бола алады.

Кредитті карталар жоғарыда айтқан, ақша бола алмайды, сондықтан ақша массасы құрамына ене алмайды. Олар алмасу немесе толем құралы бола алмайды, тек төлемді ұзартушы тәсіл бола алады. Ресейде кредитті карталармен терминдік шатасулар болды. Олармен дебет карталарды атайды ол негізі иесіне өз есебінен белгілі соманы алуға мүмкіндік береді.

Сонымен ақша деген не? Елдегі ақша көлемін қалай анықтау керек? Тек қолма қол ақшаны ғана еске алу керек па жоқ әлде жатқан ақшаны да ескеру керек па? Қазір төленетің, жылдам төленетін немесе жинақ қорындағы ақшаны қайту керек? Егер ақша абсолютті отімді алмасу құралы болса онда жинақталған салым олай бола алмайды ғой. Әрине. оның белгілі өтімді дәрежесі бар тек абсолютті емес. Кез келген елде көптеген қаржы активтері бар, олар әртүрлі дәрежеде өтімділік қасиетіне ие. Осыдан елдің ақша басшылыгы және ақша агрегаты - ақша ұсынысының көлем көрсеткіші.

Абсолютті өтімді активтер қолма қол ақша мен чекті депозиттер бола алады, онда М

ақша құралының жинағы құралган. Басында біз ақша агрегатында тоқталамыз, ол АҚШ-тың Федералды резервті жүйесімен анықталған (ФРЖ) (кесте 8.1). кейін ақша агрегатын қарастырамыз, Қазақстанның т банкімен есептелген (ҚҰБ).

М1

ақша агрегаты - бұл сөздің тар мағынасында акша деген соз. 1970 жылдардың ортасына дейін АҚШта чекті есеп ашу тек коммерциялык банктерге ғана рұқсат етілген. Бірақ кейін банктік мекемелердің жана түрі (өзара қарыз беру банктері, несиелік одақтар т.б.) пайда болды да онда чекті есеп жүргізу рұқсат етілді. Банктік мекемелер, дәстүрліден басқасы басқа чекті есептері болды жекелей алғанда NOW (қайта қайтарудың келісілген реті және АТ

S

есептері (құралды автоматты ауыстыру есебі). Есептің соңғы екі түріне дәстүрлі депозиттерден өзгеше пайыздар жүреді, онда ереже бойынша пайыз төленбейді.

Kecme 4.1

ФРЖ

қ

олданыл

ғ

ан ақща агрегаттары

|

М1=

Қолма қол ақша +

Жолдық чектер +

Пайдаланғанға дейінгі салымдар +

Басқа чекті есептер

|

|

M

2=

M

1+

100 мың долларға дейінгі жылдам депозиттер. +

Жинақтаушы салымдар мсн ақша нарығының депозитті есептері +

Ақша нарығының өзара фондындағы паилар +

Евродоллармен қысқамерзімді салымдар +

Кеpi сатып алумен құнды қағазсатып алу туралы келісім

|

|

МЗ=М2 +

100 мың долларданжоғары жылдам депозиттер. +

Кері сатып алумен_құнды_кағазсатып алу туралы ұзакмерзімді келісім

|

|

L

=М3 +

Евродоллармен ұзақмерзімді салымдар +

Мемлекттің жинақтаушы облигациялары +

Қордың қысқамерзімді векселдері +

Коммерциялық құнды қағаздар +

Коммерциялық банк векселдері

|

Осылайша қолма қол ақша болуы бізге активті абсолютті өтімді түрде ұстауға мүмкіндік береді. Біз пайызды ақшаны сақтаудың баламалы құны реінде анықтаймыз немесе өтімділіктен қол үзудін төлемі ретінде басқа ақша агрегаттарына аз өтімді активтер кіреді, ол қолма қол ақшадан өзгешелігі иесіне кіріс әкеледі.

М2

ақша агрегаты мен одан арғы агрегаттар жоғаргы кестеде көрсетілген. Барлык активтер М1

агрегатына қосылған аз өтімді болады да квази-ақша ден аталады немесе акша деп аталады. Біз ақша агрегаты өтімділігі M1 ден 1. өткенде төмендейтінін көреміз. Осыдан біршама кең ақша агрегаты өзіне тар және өтімді агрегатты қоса алады.

L ақша агрегат,. катаң айтканда ақша өлшемі емес, тек бірқатар өтімді активтерді көрсетеді. Есептескенде инфляция қарқынымен байланысты нағыз ақша қоры ретінде М1

мен М2

агрегаттар қолданылады.

Қазақстаң Республикасының Ұлтық банкі бірқатар ақша агрегаттарын есептейді.

Ақша массасын талдау үшін, ақшага сұранысты, акша айналу жылдамдыгын тағы басқаларға екі түсінікті араластырмай атап көрсеткен маңызды: ақша қор және ағын ретінде.

Ақша кірісі –

бұл ағын ол қандай да бір уақыт мерзімінде анықталады. Ақша қоры белгілі бір уақытқа есептеледі де кіріс пен ақша шығынынан тәуелді болады. Осы қордың өлшемі әр уақытта өзгеріп тұрады: оны белгілі уақытпен өлшейді.

Экономиканың ақшамен қанығуы немесе монеттену нормасы (монеттену коэфициенті, өтімділікті таңдау коэфициенті), М2нің ЖІӨ қатынасын көрсетеді, ол пайызбен көрсетілген. Мына әріппен белгіленеді к.

Егер ақша массасын М

әрпімен белгілесе, ал атаулы ЖІӨ мына белгімен белгілесе РҮ,

онда монеттену коэфициенті мына формуламен анықталады:

к = (М/РҮ) х 100% ,

(4.1)

Инфляция деңгейі төмендеуі бойынша және ақшаға сұраныс жоғарылауынана монеттену коэфициенті жоғарылайды.

Қазіргі экономикада Дж.М. Кейнс артынан, экономикалық субьектілер ақшаға деген сұранысты көрсететін бірнеше себептерді

атап өту керек

1. Трансакциялық

себеп

.

Осыған байланысты біз келісім шарт үшін ақша сұранысын қарастырамыз. Ол деген күнделікті келісімде жүзеге асыру үшін экономикалық субьект қанша ақша ұстайды екен. Яғни тамақ өнімдерін, ұзақ қолданатып тауарларды қолдану, тұрмыстық-коммуналды шаруашылық, оқуға төлеу т.б. Осы сұраныс шамасы атаулы ЖІӨ көлемінен тәуелді, онда кұнды қағаздар бойынша пайыздық кіріс алу мүмкіндігі жоғалады. Пайыздық ставка өсуі экономикалық субъектіде өз ақша қорын М2 ақша агрегатына бөле алады, солайша қаржы активтерінің үлесін қысқартады, ол қолма қол ақша мен депозиттертүрінде болады (M1 ақша агрегаты), ол күнделікті келімсімді іске асыруға арналған.

2. Сақтану

себебі

экономикалық субьектінің ақшасын кездейсоқ жағдайлар тындауына сақтауға арналған. Яғни кездейсоқ жайға арналған ақша сұранысы. Осылайша мұндай жағдайлар деген ауру, соған байланысты өтімділік болуы керек, маңызды келісім жасау, экономикадағы макроэкономикалық кездейсоқтық (Ресейдегі 1998 тамыздағы дефолт сияқты). Ақшаға абайлап мотиві бойынша сұраныс тек ЖІӨ көлемімен байланысты емес, ол сонымен бірге кірісті жіберіп қоюмен байланысты, яғни онда құңды қағаз алуға ақша салмай, экономикалық субьект пайыз алу мүмкіндігінене айырылады.

Осы сұраныстың екі түрі алдымен ақшаны алмастыру құралы ретінде анықтайды.

3. Алыпсатарлық

себебі

ақша құралын құңдылықты сақтау функциясы ретінде негізделген. Сонымен, әр индивид өзінің ақша құралын қандай түрде сақтауға пайдалы екеніні өзі шешеді. Ақша абсолютті өтімді, бірақ пайыз әкелмейді. Ал облигациялар өтімділігі аз болса да, кіріс әкеледі. Осылайша, әңгіме ақшаға алыпсатарлық сұраныс туралы болмақ. Біз портфельді таңдау туралы айтамыз, онда әртүрлі қаржы куралының қолайлы үйлесуі туралы айтылған. Алғаш pет соңғы екі мотивті Дж.М. Кейнс қарастырды, ақшаға сұранысты ескере отырып. Кейнс бойынша алыпсатарлық ақша сұранысы кұнды қағаз бойынша пайыздық ставкадан тәуелді. Кейнс тек бір құнды қағазды қарастырды мемлекеттік займ облигациясын. Мұндай қадам тәуеклді ескертпейді Мемлекттік облигациялар тәуекелсіз құнды қағаздар делінеді. Олар біршама сенімділікпен ерекшеленеді.

4.5 Қазіргі ақшалай-несие жүйе құрылымдары, олардың

экономикадағы ролі

Нарықтық экономикалы елдердің қазіргі ақшалай-несие жүйе құрылымдары көптізбекті жүйені көрсетеді. Көпшілігінде ол үштізбекті жүйе:

• Орталық банк;

• Банктік сектор - коммерциялық, жинақтаушы, ипотекалық, инвестициялық банктер;

• Банктік емес сектордың қаржылық арнаулы мекемелері -қорғаныс компаниялары, зейнетақы қорлары, инвестициялық компапиялар.

Егер заманауи ақша-несие жүйе құрылымдары туралы банктік көзқараспен айтса, онда ол екідеңгейлі жүйе: оның жоғарғы жағында ОБ, ал төменгісі коммерциялық банктер.

Қазақстанда Ұлттық банк нарықтық экономиканың институты ретінде 1995 жылы «ҚР Ұлттык банкі» және «Банктер мен банк әрекеттері» заңына сай құрылған.

Қазақстан Республикасының Ұлттық Банкінің (ҚРҰБ) негізгі функциялары мыналар:

1) қолма қол ақша шығару (эмиссия);

2) алтынвалюта резервін сақтау;

3) соңғы инстанцияда коммерциялық банк үшін кредитор болу. Бұл коммерциялық банктер өтімділіктен кемшілік көретін қиын ақша жағдайында қалған ҚРҰБ кредитіне ұсыныс жасаса болады деген сөз;

4) мемлекеттің қаржы агенті болу, Ұлттық банк салымдар мен қазнаның ссудын береді;

5) «банк банкирі» болу, Ұлттық банк салымдар ашады және коммерциялық банк ссудың береді:

6) коммерциялық банк әрекетін бақылау мен байқау;

7) ақша-несие саясатын жүзеге асыру.

Коммерциялық банктер бізге белгілі болғандай, кредиторлар мен салымшылар арасында қаржылық аралықшы бола алады. Коммерциялық банк операциялары пассивті

(құралды тарту) және активті

(құралды орналастыру) ретінде бола алады. Одан басқа банктер аралық операцияларды жүргізеді (клиент тапсырмасымен коммиссиялық негізде) және сенімді операциялар (жекеменшікті басқару, құнды қағаздар).

Банк кірісі әртүрлі кредит бойынша пайыздар арасындағы айырымнан құралады (ол пайыздарды кім банктен кредит алды сол төлейді, яғни салымшылар) мен депозит бойынша пайыздар (пайызбен, банкпен өз салымшылары арқылы төлеген).

Орталық баинтің ақша-несие немесе монетарлы саясаты құралы инфляциялық емес ЖІӨ мен толық қамтылуға жету мақсатында ақшаны бақылауды ұсынады.

Орталық банктің нарықтық экономикасы бар елдерінде негізгі мақсаттары мынадай (сол не басқа варияциялармен):

• экономикалық өсу;

• қамтылудың жоғарғы деңгейі; баға тұрақтылығында;

• қаржы нарығындағы тұрақтылық;

• валюта нарығындағы тұрақтылық.

Ақша-несие саясаттың соңғы мақсаты көбінше мемлекеттің саясатының негізгі мақсаттарымен сай келеді. Қиындық мынада ОБ мақсатқа тікелей қол жеткізе алмайды себебі барлық көрсетілген мақсатты ауыспалыларға қол жеткізе алмайды. Ол үшін Орталық банк аралық мақсат деп аталатын бақылай алатын операцияларды басқарады. Басты аралық мақсатты бағыттар мыналар:

• ақша агрегаттары (ақша ұсынысы);

• пайыз төлемі;

• валюта алмастыру бағамы

ОБ аралық мақсатқа жету үшін негізгі құралдары мыналар:

• ашық нарықтағы операция;

• есепті немесе дисконтты төлемдер;

• міндетті резервтер нормасы өзгеруі.

Ашық нарықтағы операция (үкіметтің қарызды міндетіндегі алып-сату) ол құнды қағаздар дамыған елдер үшін гән. АҚШ, ЕО және баска нарықты экономикалы елдерде бұл ақша-несие саясатының басты құралы.

Есепті төлем мен дисконт саясатын өзгерту

ОБ монетарлы саясатының маңызды құралы. Есепті төлем (дисконт төлемі) бұл кредит бойыиша орталық банк орнаткаң пайыздық мөлшерлеме, ол коммерциялық банктермен берілген. Сонымен бірге «қайта қаржыландыру төлемі» термині қолданылады.

Есепті төлем

- резервтерін толтыруға уақытша қажетін қанағаттандыруға коммерциялық банктерге ОБ бере алатын ссуданың минималды төлемі. Біраз ұзақ уақытқа кредиттер біршама жоғары төлеммен және құнды қағазға сүйеніп беріледі. Мұндай кредитпен толем беру ломбардты төлем

деп аталады.

Есепті төлемді төмендеткенде кері жағдай орын алады. ОБ біршама арзан несие ала отырып коммерциялық банктер өзінің пайыздық төлемдерін де төмендете алады. Біршама арзан ссуды алу мүмкіндігі қарыз беруді жетілдіреді, осылай ақша массасы мультипликативті түрде кеңейеді.

Нарықтық экономика елдерінде есептік төлем несиелер арасындағы банкаралық нарық үшін индикатор болады, онда шынайы несиелеу процесі мен қарыз беру жүреді. Іскер орталықтар есепті төлем өзгерісін қатал бақылайды. Оның жоғарылауы немесе төмеңдеуі үкіметтің инфляциямен күресі туралы ойынына ақпарат береді, солайша экономикалық өсімді қолдайды, экономиканың құлдырау немесе қызу мерзімінде тұрақты саясатты бақылайды.

Сонымен міндетті резервтер нормасының өзгеруі.

Бұл ОБ ақша-несие саясатының үшінші құралы. Толық алғанда әртүрлі елде норма мәні таралуы міндетті резервтер үшін маңызды — 1 ден 15 пайызға дейін салымның түрі мен мерзіміне тәуелді.

4.6 Дискрециялық ақша-несие саясаты және «ереже бойынша саясат»

Дискрециялы (икемді) ақша-несие саясаты

қолдауға бағытталған немесе экономикалық циклдің ортамерзімді фазасына тәуелді іскер белсенділікті ұстауға негізделген. Теория жүзінде мұндай саясат Кейнстің көзқарасына негізделген жиынтық сұранысты басқару ая сында тұрақты мемлекет ролі туралы.

Ынталандырушы дискрециялық саясат

— бұл арзан ақша

саясаты, ол ОБ өндіріс құлдырағанда қолданылады. Ол трансмиссиялық, экономикадағы механизм өзгеруіне, ақша ұсынысымен төмендеген немесе жоғарылаған кейнстік қөзқарасқа негізделген. Әңгіме макроэкономикалық ауыспалылар өзара байланысу тізбегіне негізделген. ОБ ақша ұсынысын ұлғайтады, солай пайыздық төлемді төмендетеді. Біршама төмен пайыздық мөлшерлеме инвестиция процесін қолдайды, қарыз беру біршама арзандайды. Инвестиция өсуі жинақты сұраныс элементі ретінде ЖІӨ өсуіне әкеледі.

Қысқарған түрде макрозкономикалық айнымалының ретті өзгеруі "арзан ақша"

саясатында мына түрде болады:

Керісінше тежеуші

ақша

-

несие

саясаты

немесе "қымбат

ақша

"

саясаты экономика қызғанда инфляциямен бірге жүреді.

Трансмиссиялық механизм

келесідей болады:

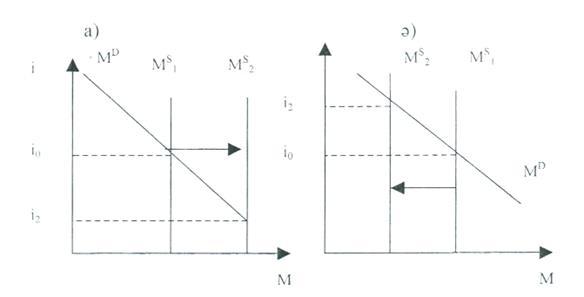

Жоғарыда өткен материалдан ақша нарығындағы теңдікті орнату моделін дискрециялы ақша-несие саясат қандай әсерге әкелетінін қолдануға болады (сурет 4.5).

Алдымен төлемнің теңдікті пайызы мына деңгейде тұрды (сурет 4.5а)  .

Егер ОБ жинақты сұранысты қолдау үшін ақша ұсынысын кеңейту туралы шешсе М .

Егер ОБ жинақты сұранысты қолдау үшін ақша ұсынысын кеңейту туралы шешсе М қисығы оңға қарай мына күйге қозғалады М

қисығы оңға қарай мына күйге қозғалады М ,

және пайыз төлемі біршама төмен деңгейде орнатылады

,

және пайыз төлемі біршама төмен деңгейде орнатылады  ,

Ақша-несие саясатын ұстау кезінде (сурет 4.5ә) ОБ ақша ұсынысын төмендетеді де мына қисық М ,

Ақша-несие саясатын ұстау кезінде (сурет 4.5ә) ОБ ақша ұсынысын төмендетеді де мына қисық М оңға қарай мына күйге ығысады М

оңға қарай мына күйге ығысады М . Тепе теңдікті пайыз төлемі мына деңгейге көтеріледі

. Тепе теңдікті пайыз төлемі мына деңгейге көтеріледі  . .

4.5

сурет

Пайыз

мөлшерлемесіне

ақша

ұсынысы

өзгеру

әсері

:

а

)

ақша

ұсынысының

жоғарылауы

;

ә

)

ақша

ұсынысының

төмендеуі

Мына кестеде Орталық Банктің әрекетін келтіреміз, ол ақша-несие саясатында ынталандырушы және тежеуші жағдайда жүргізілген.

Кесте 4.3

ОБ қолдаушы және тежеуші несие-ақша саясаты

| Ынталандырушы

|

Тежеуші

|

| 1. Ақша ұсынуды жоғарылату (ашық нарықта облигация сатып алу)

2. Eceптi пайызды төмендету

3. Міндетті резервтер нормасын

төмендету

|

1. Ақша ұсынуды жоғарылату (ашық

нарықта облигация сату)

2. Есепті пайызды жоғарылату

3. Міндетті резервтер нормасын

жоғарылату

|

Трансмиссиялық ақша-несие механизмі саясаты шынайы өмірде күтпеген нәтиже көрсетуі мүмкін. Бірақ алдымен Фишер нәтижесіне тоқтайды, ол макроэкономика курсынана белгілі. Дегенмен бізге интуитивті түсінікті, атаулы пайыз мөлшерлемесі инфляция жағдайында нақты мөлшерлемемен сай келмеуі мүмкін. Орнатылған атаулы пайыз мөлшерлемесі инфляция жағдайында кредитор белгілі бір салымды анықтау керек, яғни оған қайтарылған ақшаның сатып алу қабілетін сақтап, нақты пайыз мөлшерлемесінің оң бағасын алуға.

Қалыпты түрде Фишер

нәтижесі

мына теңдеумен көрсетілген:

(4.9) (4.9)

мұндағы і— атаулы пайыз мөлшерлемесі;

r — нақты пайыз мөлшерлемесі;

— экономикалық субьектімен күтілетін инфляция қарқыны. — экономикалық субьектімен күтілетін инфляция қарқыны.

ОБ ақша ұсынысын жоғарылатуды шешсе, сол арқылы пайыздық төлемді азайтып, іскерлікті қолдаса. Бірақ ақша массасы өсуі инфляциялық процесстер тудырады да банктер атаулы пайыз мөлшерлемесін нақты деңгейге дейін көтереді. Қарыз алушыларды бұл сонша толғандырмайды себебі олар қарызын құнсыз ақшалармен қайтарады. Осылайша ОБ әрекеті төмендеуге әкеледі де, ал номиналды пайыз төлемі жоғарылайды солай инвестициялық сұраныс қысқарады, сол арқылыкредитті-ақша саясатының қолдаушы соңғы мақсатына жетпейді.

Сонымен, дискрециялы немесе серпімді несие-ақша саясаты пайыз мөлшерлемесін басқаратын ақша ұсынысы күтпеген қажетсіз әрекетке әкеліп, контрциклді емес проциклді болуы мүмкін. He істеу керек? Монетаристер басқа қадам ұсынды.

М.Фридмен басқарған монетаризм жақтаушылары ақша-несие саясатын «ереже бойынша саясатпен» ұ

сынады. Бұл саясат мақсаты - белгілі бір деңгейде серпімді монстарлық саясат мақсатынан ерекшеленетін ақша ұсынысының тұрақтануы - қалаған деңгейде пайыздық мөлшерлемесінің тұрақтануы.

Сатып алушы қабілетін тұрақтандыруға басты жауапкершілікті монетаристер үкімет тартады деи ойлайды, онда ақша ұсынысына бақылау болады. Олардың ойынша ақша ұсынысы тербелуі пайыздық мөлшерлемесі деңгейіне әсері мақсатымен циклді тербелісті күшейтеді. Сондықтан мемлекет ОБ түрінде монетарлы ережені мықты бақылау керек: ақша массасы өсу темпі шынайы ЖІӨ өсу қарқыны трендіне сай келу керек. АҚШ экономикасы үшін бұл қарқын өткен орта мәнінің негізінде есептеледі ұзақ уақыт кесіндісінде және шамамен 3-5 пайызды құрайды.

М.Фридмен монетарлы ереженің заңды орнатылу идеясын ұсынды (ақша Конституциясы), соған сай ақша ұсынысы белгілі бір шекте өседі.

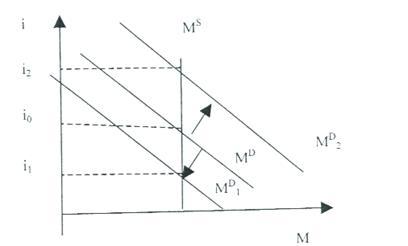

Монетаристердің идеясын графикпен көрсетейік. Мына суретте 9.2. ақша ұсынысы қисығы  қандай да бір ақша мөлшерінің мақсатты деңгейінене шығады М қандай да бір ақша мөлшерінің мақсатты деңгейінене шығады М оның көлемі ОБ мықты бақылайды. Экономика көтеріліп, баслығанда ақша сұранысы қисығы сәйкесті сырғиды

оның көлемі ОБ мықты бақылайды. Экономика көтеріліп, баслығанда ақша сұранысы қисығы сәйкесті сырғиды  :

көтерілгенде жоғары экономикалық коньюктура төмендегенде төмен. Сәйкесті пайыздық төлем тербеліп тұрады, инфляция қызғанда мына деңгейде :

көтерілгенде жоғары экономикалық коньюктура төмендегенде төмен. Сәйкесті пайыздық төлем тербеліп тұрады, инфляция қызғанда мына деңгейде  ол түскенде мына деңгейде ол түскенде мына деңгейде  . .

4.6.

сурет

Ақша

ұсынысын

тұрақтандыру

(

ОБ

ақша

-

несие

саясатына

монетарлы

тәсілдеме

)

Кейнсшілдерден монетаристер ерекшелігі олар ақша ұсынысын бақылауды ұсынады пайыз мөлшерлемесі тербелісін уайымдамай. Монетаристер қорытындысы маңызды алғы сөзге негізделеді, онда мынадай әңгіме болған: ақша айналу жылдамдығы тұрақты (V). Осыдан ақша ұсынысы өзгеруі (М) тек мына ақша деңгейінде көрінеді (Р). Монетаристер ОБ ұсынады, былайша айтқанда көп қимылдамасын деп ақша ұсынысын бірде көтеріп, бірде түсіріп. Алдын ала хабарлау керек: ақша массасы өсу қаркыны ЖІӨ өсу қарқыны трендіне сай келеді. Таргетирлі көрсеткіш  , жоғарыда айтылған осылайша экономиканы автоматты тұрақтандырудың ролін ойнайды. Ақша айналымы өзгермегенде (V) атаулы ЖІӨ (РҮ) тұрақты жоғарылап белгілі бір қарқын алатын еді. , жоғарыда айтылған осылайша экономиканы автоматты тұрақтандырудың ролін ойнайды. Ақша айналымы өзгермегенде (V) атаулы ЖІӨ (РҮ) тұрақты жоғарылап белгілі бір қарқын алатын еді.

М.Фридмен идеясы кең дамыған 1970-ші жылдары батыс елдері қатарында мақсатты ақша ұсынысы енгізілді (ағылшын тілінен target

— мақсат), сол мезгілдегі ақша массасының жоғарғы және төменгі шегін орнату.

Мұндай болашақ ақша массасы өлшемінің шегі АҚШ, ФРГ, Англия, Канадада, Японияда орнатылған, Дегенмен ақша массасының мақсатты саясаты қиындыққа жолықты. Алдымен, бұл саясат жетістікті болу үшін мақсатты көрсеткіштер арасында тығыз, мықты қатынас болуы керек (ЖІӨ көлемі, инфляция деңгейі т.б.) Екіншіде,. ОБ үлкен дәрежеде тар ақша агрегатын бақылайды, алдымен ақша базасын кейін аз көлемде - M

1,

M

2, МЗ

агрегаттарды бақылайды. Үшіншіден, осы агрегаттардың қайсысы таргеттеледі. Ақша ұстаудың басқа жаңа альтернативі пайда болуынан қолма қол ақша мен сол депозиттерде ақшаның жаңа түрі туындайды, ал ақша агрегаттары қозғалғыш болады да толығымен басқарылмайды.

Қорыта келгенде ақша-несие саясатының қиындығы экономистер көзқарасы бойынша әр бағытта бірлік жоқ. Бәсекелес мектептер - монетаристер мен кейнсшілер - қойған мақсатқа жету үшін ОБ мүмкіндігін пайдалану жолдары әртүрлі. Олардың пікірі келіспеуі нарықты жүйенің бағалауында жатыр. Кейнсшілер ойлайды, ол түрақсыз және бәсекеге қабілетсіз деп, сәйкес мемлекетке экономиканы тұрақтаудың ақша-несие еаясатын серпімді жолмен басқару ролі жақын. Монетаристер керісінше заманауи нарықты экономика бәсекеге қабілетті және өзі еш мемлекет кіріспей ақ орнын табады деп санайды. Осыдан мынадай қорытынды шығады ақша-несие саясатын реттеу сферасында ереже бойынша саясатты таңдайды.

Шын айтқанда ақша-несие саясаты 100-пайызды болмайды. ІІрактикада монетарлы саясат өоп елдерде нарықты экономикасы дамыған эклектизммен, дәл айтса прагматизммен ерекшеленеді де, кейнсшілер мен монетаристер теориясына негізделген реттеу элементін құрайды.

|