|

Содержание

Введение………………………………………………………………….…..3

Глава 1. Сущность коммерческих банков и информационных технологий………………………………………………………….…….….5

1.1 Сущность понятия и работы коммерческого банка…………………..5

1.2 Информационные технологии и коммерческие банки……….……….9

Глава 2. Анализ информационных технологий в коммерческом банке ООО «АДАМОН - БАНК» за период 2008 – 2010 гг…………………….……..13

2.1 Общая характеристика деятельности банка ООО «АДАМОН - БАНК»

2.2 Информационные технологии в деятельности банка……..………….17

Глав 3. Проблемы внедрения информационных технологий в деятельность коммерческого банка………………………………………………….……26

Заключение………………………………………………………………….30

Список использованной литературы…………………………...…………32

Введение

В последние годы новые электронные технологии в банковской системе нашей страны переживают бурное развитие. Несмотря на существующие недостатки российского законодательства, регулирующего деятельность банков, ситуация неуклонно меняется к лучшему. Прошли времена, когда можно было легко зарабатывать на спекулятивных операциях с валютой и мошенничестве. Сегодня все больше банков делает ставку на профессионализм своих сотрудников и новые технологии.

Трудно представить себе более благодатную почву для внедрения новых компьютерных технологий, чем банковская деятельность. В принципе почти все задачи, которые возникают в ходе работы банка достаточно легко поддаются автоматизации. Быстрая и бесперебойная обработка значительных потоков информации является одной из главных задач любой крупной финансовой организации. В соответствии с этим очевидна не

обходи

мость обладани

я вычислительной сетью, позволяющей обрабатывать все возрастающие информационные потоки. Кроме того, именно банки обладают достаточными финансовыми возможностями для использования самой современной техники. Однако не следует считать, что средний банк готов тратить огромные суммы на компьютеризацию. Банк является прежде всего финансовой организацией, предназначенной для получения прибыли, поэтому затраты на модернизацию должны быть сопоставимы с предполагаемой пользой от ее проведения. В соответствии с общемировой практикой в среднем банке расходы на компьютеризацию составляют не менее 17% от общей сметы годовых расходов. [1]

Актуальность данного исследования заключается в том, что интерес к развитию компьютеризированных банковских систем определяется не желанием извлечь сиюминутную выгоду, а, главным образом, стратегическими интересами. Как показывает практика, инвестиции в такие проекты начинают приносить прибыль лишь через определенный период времени, необходимый для обучения персонала и адаптации системы к конкретным условиям. Вкладывая средства в программное обеспечение, компьютерное и телекоммуникационное оборудование и создание базы для перехода к новым вычислительным платформам, банки, в первую очередь, стремятся к удешевлению и ускорению своей рутинной работы и победе в конкурентной борьбе.

Предмет изучения данной темы, это информационные технологии в коммерческих банках.

Объектом исследования является ООО «АДАМОН - БАНК».

Цель исследования: изучить область применения информационных технологий в коммерческих банках на примере ООО «АДАМОН - БАНК» за период 2008 – 2010 гг. и

В задачи работы входит изучение таких вопросов, как:

- Сущность коммерческих банков и информационных технологий;

- Анализ информационных технологий в коммерческом банке ООО «АДАМОН - БАНК» за период 2008 – 2010 гг.;

- Проблемы внедрения информационных технологий в деятельность коммерческого банка.

Методом исследования служит анализ и сопоставление данных исследуемых материалов.

Структура работы состоит из содержания, введения, трёх, глав заключения и списка использованной литературы.

Глава 1. Сущность коммерческих банков и информационных технологий

1.1 Сущность понятия и работы коммерческого банка

Вопрос о том, что такое банк, не является таким простым, как это кажется на первый взгляд. В обиходе банки - это хранилище денег. Вместе с тем данное или подобное ему толкование банка не только не раскрывает его сути, но и скрывает его подлинное назначение в народном хозяйстве.

В законе «О банках и банковской деятельности» говорится, что «банк - это кредитная организация, которая имеет право привлекать денежные средства физических и юридических лиц, размещать их от своего имени и за свой счет на условиях возвратности, платности, срочности и осуществлять расчетные операции по поручению клиентов». [2]

Деятельность банковских учреждений так многообразна, что их действительная сущность оказывается действительно неопределенной. В современном обществе банки занимаются самыми разнообразными видами операций. Они не только организуют денежный оборот и кредитные отношения; через них осуществляется финансирование народного хозяйства, страховые операции, купля-продажа ценных бумаг, а в некоторых случаях посреднические сделки и управление имуществом. Кредитные учреждения выступают в качестве консультантов, участвуют в обсуждении народнохозяйственных программ, ведут статистику, имеют свои подсобные предприятия.Наиболее массовым представлением о банке является его определение как учреждения, как организации.«Банковские учреждения и организации» - довольно распространенный термин, сплошь и рядом его можно встреть как в серьезной научной, так и учебной литературе, банковском законодательстве, банковских документах и печати.Здесь и далее не следует забывать, что «организация» отсылает нас к определенной совокупности людей. Но банк как организация оказывается близко стоящим к понятиям «благотворительная организация», «общественная организация». Однако следует отметить, что банк, хотя и выполняет общественную миссию, тем не менее, имеет слабое отношение к этим понятиям.Банк как организация, как объединение людей, исторически скорее являлся уделом частного лица и лишь впоследствии, с развитием банковского дела, особенно в современных условиях хозяйствования, превратился в крупные, средние и мелкие объединения.Как и любое предприятие, банк является самостоятельным хозяйствующим субъектом, обладает правами юридического лица, производит и реализует продукт, оказывает услуги, действует на принципах хозрасчета. Мало чем отличаются и задачи банка как предприятия - он решает вопросы, связанные с удовлетворением общественных потребностей в своем продукте и услугах, реализацией на основе полученной прибыли социальных и экономических интересов, как членов его коллектива, так и интересов собственника имущества банка. Банк может осуществлять виды хозяйственной деятельности (разумеется, если они не противоречат законам страны, вытекают из Устава банка). Как и любое другое предприятие, банк должен иметь специальное разрешение (лицензию). [3]

В основе деятельности любого банка лежит идея его функционирования как специфического предприятия. Банки могут быть при этом самыми разнообразными.По характеру выполняемых операций банки могут быть эмиссионными и коммерческими. В первом случае это означает, что продуктом банка является эмиссионное регулирование; подобная операция, как правило, возложена на центральные банки. Ими могут быть государственные (национальные, народные) банки, а также другие крупные банки, выполняющие по распоряжению законодательной власти операции по выпуску и изъятию денег из обращения. Главной задачей таких банков является укрепление позиций денежной единицы как внутри страны, так и за рубежом. Обычно эмиссионные банки не занимаются кредитованием народного хозяйства и населения; эта операция входит в компетенцию коммерческих банков, которые предоставляют самые разнообразные ссуды, как предприятиям, так и отдельным гражданам.[4]

По срокам выдаваемых кредитов могут быть банки, предоставляющие преимущественно долгосрочные или краткосрочные ссуды. Задача таких банков - обеспечить на возвратной основе потребности заемщиков в дополнительных ресурсах, в которых они нуждаются в ходе своей коммерческой деятельности.Банки можно классифицировать и по хозяйственному признаку - промышленные, торговые, внешнеторговые. В мировой практике выделяются также сберегательные, депозитные, инвестиционные, ипотечные банки, в основные задачи которых входит аккумуляция свободных денежных средств, привлечение депозитов (вкладов) и их использование преимущественно для кредитования других кредитных учреждений.По территориальному признаку банки делятся на местные (региональные) и обслуживающие потребности ряда регионов, страны в целом, международные.Разумеется, на практике трудно встретить тот или иной банк в чистом виде. Вряд ли найдется, к примеру, крупное кредитное учреждение, которое выдает только краткосрочные кредиты, только кредиты промышленным предприятиям, только клиентам отдельно взятого региона. В современном денежном хозяйстве скорее можно найти комбинацию выполняемых банком операций при сохранении, однако, главного направления их деятельности, что, собственно, и позволяет нам выделять отдельные их типы.Среди критериев классификации кредитных учреждений следует особо выделить признак собственности. По характеру собственности банки могут быть государственные, акционерные, кооперативные, частные, муниципальные, смешанные. В банках государственного типа признак государственности с позиции собственности на банковский капитал является основополагающим. Исходным в деятельности таких банков является ее подчиненность государственным национальным интересам (например, поддержание стабильности денежного обращения через систему эмиссионных банков, финансирование программ развития тех или иных отраслей или регионов через государственную систему коммерческих банков). На базе государственной собственности в стране созданы различные отраслевые банки, учредителями которых стали отраслевые министерства и ведомства. Особенность данных банков состоит в том, что их стартовый капитал не единственный капитал, скорее он является акционерным, поскольку может включать в себя другие части, относящиеся к другим формам собственности. Это, однако, не мешает данным банкам оставаться государственными по характеру своей деятельности, поскольку они призваны, прежде всего, содействовать развитию предприятий соответствующей отрасли народного хозяйства.По своей природе банки связаны с денежными и кредитными отношениями. Именно на их базе и зародилось такое уникальное образование, как банк, который в целом можно определить как систему особых предприятий, продуктом которых является кредитное и эмиссионное дело.[5]

Главным в сущности банка, его основой, можно при этом считать организацию денежно-кредитного процесса и эмиссирование денежных знаков. [6]

1.2 Информационные технологии и коммерческие банки

Современная банковская система сложилась в нашей стране лет десять назад.До 1988 года функционировали только Государственный банк и три специализированных банка - Промстройбанк, Жилсоцбанк и Агропромбанк. Всего существовало около 2,5 тысяч отделений государственных банков.В конце 1988 года получили лицензии на совершение банковских операций первые коммерческие банки. Термин `коммерческий' по отношению к банкам условен, так как не предполагает частного характера их деятельности. Работа коммерческих банков регулируется Центральным банком России (ЦБР).Важно учесть, что банковская система - это не только банки, но и кредитные учреждения (т.е. все экономические организации, которые выполняют банковские операции), а также специализированные организации, не осуществляющие банковских операций, но обеспечивающих деятельность банков и кредитных учреждений (расчетно-кассовые центры и клиринговые центры, кредитные магазины, фирмы по аудиту банков …).Более широкой системой, куда в качестве основной части входит банковская система, выступает экономическая система страны. Совокупность действующих в стране банков и кредитных учреждений может иметь одноуровневую, либо двухуровневую организацию.Активно процессы автоматизации банковских технологий стали проявляться в конце 80-х - начале 90-х годов. Естественным образом это было связано с банковской реформой 1989 года, когда существующие банки получили большую самостоятельность, и наряду с бывшими государственными банками на рынке банковских услуг появились новые коммерческие банки (КБ). При этом вычислительные центры, на которых осуществлялась обработка банковской информации, уже не могли предоставить банкам весь спектр услуг, необходимых для уменьшения рутинной работы и для анализа и прогнозирования финансового состояния банков.Развитие компьютерной техники и информационных технологий позволили создать большинству банков собственные вычислительные комплексы, на базе которых были автоматизированы основные направления банковской деятельности .Углубление процесса автоматизации функционирования банковских и прочих финансовых структур сопровождается совершенствованием технологии банковских операций и повышением уровней их управляемости. Современные информационные технологии позволяют координировать деятельность подразделений банков, расширить межбанковские связи, комплексно решать проблемы анализа банковской деятельности. Автоматизация информационных и других технологий банка содействуют улучшению качества обслуживания путем создания автоматизированных рабочих мест (АРМ) для специалистов всех уровней. В автоматизации банковских технологий находят место как простые программные продукты, позволяющие заполнять только несколько выходных форм для отчетности, так и достаточно интеллектуальные комплексы, решающие задачи управления банком. В первом случае это традиционные системы управления базами данных (СУБД), во втором - адаптируемые западные комплексы, являющиеся последним достижением мировой банковской мысли.Основное отличие отечественной банковской инфраструктуры информационных технологий от зарубежной, с точки зрения компьютерных платформ, _ более высокая степень их однородности. Под компьютерной банковской платформой понимается программно-техническое оснащение решения банковских задач на базе новейших информационных, включающее в себя конкретную методологию ведения банковского дела на определенном профессиональном уровне. Использование таких платформ, в первую очередь, характерно для малых и средних банков.Новые электронные технологии помогают банкам, инвестиционным фирмам и страховым компаниям изменить взаимоотношения с клиентами и найти новые средства для извлечения прибыли. Аналитики сходятся во мнении, что новые технологии наиболее активно внедряют инвестиционные фирмы, затем следуют банки, а самыми последними их принимают на вооружение страховые компании.Задача, стоящая перед всеми финансовыми организациями, одинакова: интеграция унаследованных систем в распределенную архитектуру локальных сетей. Дэвид Стюарт, главный консультант по новым технологиям в Global Concepts, считает, что сегодня спрос на людей, понимающих в сетях, выше, чем когда-либо прежде. По его мнению, в наше время при устройстве на работу в банк предпочтение отдается программисту, а не кассиру. [7]

Банковские компьютерные системы на сегодняшний день являются одной из самых быстро развивающихся областей прикладного сетевого программного обеспечения. Нужно отметить, что БС представляют из себя "лакомый кусочек" для любого производителя компьютеров и ПО. Поэтому почти все крупные компании разработчики компьютерной техники предлагают на этом рынке системы на базе своих платформ. В качестве примеров передовых технологий, используемых в банковской деятельности, можно назвать базы данных на основе модели "клиент-сервер" (характерно использование ОС Unix и БД Oracle); средства межсетевого взаимодействия для межбанковских расчетов; службы расчетов, целиком ориентированных на Internet, или, так называемые, виртуальные банки; банковские экспертно-аналитические системы, использующие принципы искусственного интеллекта и многое другое.В настоящее время БС позволяют автоматизировать практически все стороны банковской деятельности. Среди основных возможностей современной БС, основанных на использовании сегодняшних сетевых технологий, следует упомянуть: системы электронной почты, базы данных на основе модели "клиент-сервер", ПО межсетевого взаимодействия для организации межбанковских расчетов, средства удаленного доступа к сетевым ресурсам для работы с сетями банкоматов и многое другое.На мировом рынке существует масса готовых БС. Основной задачей, стоящей перед службой автоматизации западного банка, является выбор оптимального решения и поддержка работоспособности выбранной системы. В нашей стране ситуация несколько иная. В условиях стремительного возникновения новой для России банковской сферы вопросам автоматизации поначалу уделялось недостаточно внимания. Большинство банков пошло по пути создания собственных систем. Такой подход имеет свои достоинства и недостатки. К первым следует отнести: отсутствие необходимости в больших финансовых вложениях в покупку БС, приспособленность БС к условиям эксплуатации (в частности к существующим линиям связи), возможность непрерывной модернизации системы. Недостатки такого подхода очевидны: необходимость в содержании целого компьютерного штата, несовместимость различных систем, неизбежное отставание от современных тенденций и многое другое. Однако есть примеры приобретения и успешной эксплуатации российскими банками дорогостоящих банковских систем. Наиболее популярны сегодня смешанные решения, при которых часть модулей БС разрабатывается компьютерным отделом банка, а часть покупается у независимых производителей.Основными платформами для БС в настоящее время считаются: ЛВС на базе ПК (10,7%);Различные модели специализированных бизнес-компьютеров фирмы IBM типа AS/400 (11,1%);Универсальные компьютеры различных фирм-производителей (IBM, DEC и др. - 57,8%) и др. [8]

Глава 2. Анализ информационных технологий в коммерческом банке ООО «АДАМОН - БАНК» за период 2008 – 2010 гг.

2.1. Организационно – экономическая характеристика «АДАМОН - БАНК»

Полное официальное наименование на русском языке: Акционерный коммерческий банк «АДАМОН БАНК» (открытое акционерное общество).

Сокращенное фирменное наименование на русском языке: ОАО АКБ «АДАМОН БАНК».

Сокращенное наименование Банка на английском языке: «ADAMON BANK».

Основной государственный регистрационный номер (ОГРН):1021500000147.

Дата государственной регистрации юридического лица в Книге государственной регистрации кредитных организаций: 10.06.1994года.

Регистрационный номер 2896.

Идентификационный номер налогоплательщика (ИНН): 1504029723, КПП: 150201001.

Наименование территориального учреждения Банка России осуществляющего надзор за деятельностью организации: Национальный банк Республики Северная Осетия-Алания.

Банковский идентификационный код территориального учреждения Банка России осуществляющего надзор за деятельностью организации (БИК): 049033746.

Коды ОКВЭД: 65.12; ОКПО: 32708338.

Юридический адрес организации: Республика Северная Осетия-Алания, г.Владикавказ, ул. Станиславского, 10.

Фактический адрес организации: 362040, Республика Северная Осетия-Алания, г.Владикавказ, ул. Станиславского, 10.

Телефоны: 53-67-81; 54-00-82; 53-45-60; факс 54-00-81.

Адрес WEB-сайта организации: http://www.adamon.ru

Лицо, ответственное за полноту и достоверность публикуемой на этом сайте информации: начальник отдела программного обеспечения и автоматизации ОАО АКБ «АДАМОН БАНК» Нартиков Александр Георгиевич. телефон:(8672 532124).

Режим работы ОАО АКБ «АДАМОН БАНК»:

понедельник - четверг с 9.00 до 17.00, перерыв с 13.00 до 14.00, пятница с 9.00 до 15.30. суббота и воскресенье, выходные дни.

Лицензия на осуществление банковских операций №2896 выданная Центральным банком Российской Федерации от 10 июня 1994 года заменена в связи с изменением наименования кредитной организации и вновь выдана 23 июля 2002года. (прикрепить файл лицензии).

Основной целью деятельности ОАО «АДАМОН - БАНК» является получение прибыли. Прочие цели определяются Уставом банка. К числу операций, осуществляемых банком, относятся:

привлечение денежных средств физических и юридических лиц во вклады до востребования и на определенный срок;

размещение указанных средств от своего имени и за свой счет;

открытие и ведение банковских счетов физических и юридических лиц;

осуществление расчетов по поручению физических и юридических лиц, в том числе банков-корреспондентов, по их банковским счетам;

кассовое обслуживание физических и юридических лиц;

купля-продажа иностранной валюты в наличной и безналичной форме (USD, EUR).

Повышение темпов развития экономики многих субъектов РФ привело к росту спроса на многопрофильные банковские услуги непосредственно в регионах.

Работа банка проводится на основе стратегического бизнес-плана, в котором определена миссия банка, основные рынки, на которых работает банк, проведен анализ конкурентной позиции банка, определены его финансовые возможности и направления развития операций и услуг.

Кредитование российских предприятий было и остается одним из основных направлений деятельности АДАМОН - БАНКа. Результатом эффективной работы Банка в данном направлении стал существенный рост числа выданных кредитов. За отчетный период его кредитный портфель увеличился на 25%.

Подобная динамика достигалась не только за счет привлечения новых заемщиков, но и за счет расширения сотрудничества с уже имеющимися клиентами, применением индивидуального подхода в работе с каждым заемщиком.

В 2008 году Банк уделял большое внимание диверсификации кредитного портфеля как по срокам, так и по отраслевой специализации заемщиков. По состоянию на конец 2008 года кредиты до полугода, от полугода до года и более составляли примерно равные доли (более 30%) от общего объема выданных ссуд. Многостороннее сотрудничество с предприятиями и организациями различных сфер деятельности, продолжающееся расширение клиентской базы за счет компаний малого и среднего бизнеса позволил АДАМОН - БАНКу достигнуть эффективной отраслевой диверсификации своих кредитных вложений. Несмотря на стремление Банка наращивать объемы кредитования предприятий реального сектора, доля кредитного портфеля, приходящаяся на промышленные предприятия (42%) сопоставима с величиной ссуд, выданных торговым структурам (35%).[9]

В 2003 году широкое распространение получили такие направления деятельности, как инвестиционное кредитование и проектное финансирование. Одним из наиболее перспективных направлений деятельности Банка в ближайшее время должно стать потребительское кредитование. В частности, уже сейчас держатели платежных карт могут воспользоваться заемными средствами в виде овердрафтов по карточному счету. Кроме того, отработан механизм кредитования физических лиц на покупку автотранспорта. В скором времени планируется начать предоставление кредитов физическим лицам на потребительские цели под поручительство юридических лиц – работодателей.

Суммарный объем осуществленных Банком рублевых и валютных платежей в 2008 году увеличился в среднем в 1,5-2 раза. Учитывая уроки известного банковского кризиса в августе 1998 года, банк провел большую работу по разработке эффективной системы контроля за рисками финансовых потерь.

В 2003 году проводилось анкетирование клиентов банка, которое показало, что более 80 процентов клиентов доверяют руководству банка и отмечают высокий профессиональный уровень управления. Основным критерием, по которому формируется доверие клиентов к банку, является качество обслуживания и надежность.

Показатели деятельности банка подразделяются на показатели для внешних и внутренних пользователей. Порядок предоставления информации внешним пользователям определяется ФЗ “О банках и банковской деятельности”. В соответствии с указанным законом банк публикует в открытой печати годовой отчет (бухгалтерский баланс и отчет о прибылях и убытках).

Уставный фонд банка формируется в сумме номинальной стоимости выпущенных акций. АДАМОН - БАНК создан и функционирует в форме ОАО, номинал одной акции 10 руб. Акции распределены как среди юридических, так и среди физических лиц. В настоящее время дивиденды выплачиваются по итогам года, размер утверждается общим собранием акционеров Банка. Выплата дивидендов осуществляется из фонда потребления формируемого за счет прибыли.[10]

2.2 Информационные технологии в деятельности банка

Первая инновационная идея «Интернет-Клиент-Банк» появилась в 1998 году и данной системой пользовались примерно 30-40 клиентов, которая была разработана для крупных корпоративных клиентов. Однако впоследствии, с ростом клиентской базы, система стала доступна всем юридическим лицам, обслуживающимся в Росбанке. Независимыми экспертами РБК в 2004 году она была признана лучшей. В 2008 г. Банк запустил новый Интернет-банк, с обновленным интерфейсом и широким спектром услуг – всего 96 операторов по стране.

Другой инновацией стала система дистанционного обслуживания клиентов. Стартовав в феврале 2007 года на уровне начала переговорного процесса, проект "Мобильный Клиент-Банк" завершился внедрением в промышленную эксплуатацию в рекордные сроки - в марте 2008 года. Это система позволяет осуществлять широкий спектр банковских операций с использованием мобильного телефона в безопасном режиме. Теперь клиенты имеют возможность перевода денежных средств между своими счетами, в том числе могут осуществлять безналичную конвертацию с предварительным расчетом суммы. Кроме того, они будут оплачивать в режиме on-line услуги операторов сотовой связи, интернет-провайдеров, телевидения, телефонии, коммунальные счета, а также проводить операции с банковскими картами.

В течение последних лет неизменно растет интерес клиентов Банка к системам дистанционного банковского обслуживания «Интернет-Банк» и «Мобильный Банк». (табл.3)

Таблица 3.

Динамика роста пользователей «Интернет-Банк» и «Мобильный Банк».(чел)

| Год

|

«Интернет-Банк»

|

«Мобильный-Банк»

|

| 01.01.2008

|

13 043

|

17 002

|

| 01.01.2010

|

15 103

|

68 011

|

По итогам таблицы можно сказать, что общее количество физических лиц, пользующихся системой «Интернет-Банк», возросло за 2008 г. на 115%, а количество пользователей системы «Мобильный Банк» выросло почти в 4 раза.

Помимо Интернет и Мобильного банкинга в системе дистанционного обслуживания Банка работают три call-центра: в Москве, Красноярске и Владивостоке, а также большое количество устройств самообслуживания. Кроме информационных услуг, сall-центр оказывает и финансовые услуги.

Одной из приоритетных сфер деятельности остается расширение клиентского кредитования. Увеличение объема кредитного портфеля обеспечивается как за счет расширения лимитов кредитования основных заемщиков, так и за счет привлечения новых клиентов. Большое внимание уделяется диверсификации кредитного портфеля. Увеличение числа потенциальных заемщиков осуществляется за счет расширения и активизации работы филиальной сети, представленной практически во всех промышленных регионах страны.

Банк сохранил приверженность взвешенной кредитной политике, направленной на минимизацию кредитных рисков. Постоянный мониторинг рисков позволил обеспечить высокий уровень надежности кредитного портфеля.

Росбанк является одним из лидеров рынка финансовых услуг малому и среднему бизнесу, обслуживая около 57 тыс. клиентов. Он предлагает малым и средним предприятиям комплексный сервис, включая специально разработанные кредитные продукты.

Совместно с компанией «Объединенная расчетная система» «РОСБАНК» и «Юниаструм Банк» разработали и реализовали проект создания единой Национальной сети банкоматов, включающей более 2300 терминалов по всей России.

Структура портфеля ценных бумаг самого Банка такова, что даже в условиях преобладания негативных тенденций на этом рынке позволяет ему оптимистично оценивать более отдаленные перспективы.

Банк активно развивает операции, связанные с проведением всех видов расчетов, как в рублях, так и в иностранной валюте, что во многом обусловлено открытием новых счетов клиентам и банкам-корреспондентам. Развитие клиентской базы основывается на предоставлении широкого спектра услуг, осуществляемых благодаря использованию передовых банковских технологий, применении индивидуальных методов работы, являющихся основой долгосрочного сотрудничества с корпоративными клиентами, применении гибкой тарифной политики, разработки взаимовыгодных схем движения денежных потоков, использовании разнообразных банковских инструментов, внедрении элементов финансового и налогового планирования.

С учетом реализуемой стратегии можно утверждать, что Банк занимает отдельную нишу на российском рынке банковских услуг, который входит в десятку лидеров российской банковской системы, что способствует высокой конкурентоспособности предлагаемых им продуктов и в предоставлении широкого спектра высококачественных финансовых услуг всем категориям клиентов на общенациональном уровне. Так, по разветвленности филиальной сети он уступает лишь Сбербанку РФ и Россельхозбанку, занимая, в то же время, лидирующее положение по отношению к другим российским коммерческим банкам.

Обслуживание корпоративных клиентов.

Учитывая тенденции развития банковского сектора, фактором сохранения высокой конкурентоспособности Банка в секторе обслуживания корпоративных клиентов, остается возможность предложения высококачественного банковского обслуживания региональным предприятиям непосредственно в регионах. При этом разветвленная региональная сеть Банка позволяет не только привлекать на обслуживание новых крупнейших региональных клиентов, но и предлагать комплекс банковских услуг «сетевым» клиентам.

Также одним из основных конкурентных преимуществ в банковском секторе является способность кредитных организаций предлагать высокотехнологичные услуги, отвечающие самым последним требованиям в части качества, удобства, скорости их предоставления.

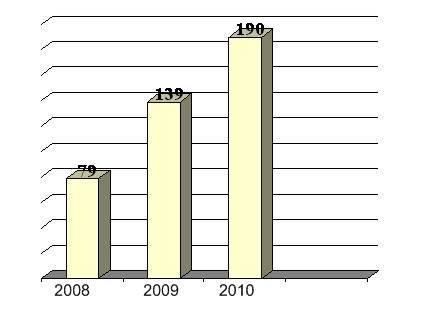

В 2008 г. Банк занимал 10-е место среди российских банков по размеру корпоративного кредитного портфеля (рейтинг РБК на 01.01.2010 г.), и, несмотря на сложившиеся в конце года сложные экономические условия, сохранил свои позиции одного из крупнейших кредиторов реального сектора экономики. Корпоративный кредитный портфель на 01.01.2010 г. составил более 190 млрд руб. (6,5 млрд долл. США), увеличившись за последний год более чем на 37% и представляя порядка 1,2 тыс. корпоративных заемщиков. (рис.3) [11]

Рис.3 – динамика роста корпоративного кредита, (млрд. руб.)

Росбанк традиционно уделяет большое внимание совершенствованию клиентского сервиса посредством внедрения современных банковских технологий и прогрессивных форм обслуживания, направленных на повышение эффективности обслуживания клиентов.

В 2008 году Банк весьма преуспел в привлечении новых корпоративных клиентов. Так, в начале 2008 года в Банке обслуживалось 7445 корпоративных клиентов, а к концу года их число увеличилось на 392. Эффективность клиентской политики Банка наглядно демонстрируется ростом числа корпоративных клиентов (более 5% за год), а также увеличением объема проводимых клиентами операций.(рис.4) [12]

Рис.4 Рост корпоративных клиентов за 2008-2010г.г.

Разработанные им программы позволяют предлагать клиентам широкий пакет розничных продуктов. Присоединение Росбанка к группе Societe Generale открывает широкие перспективы для обслуживания корпоративных клиентов, в числе которых и реализация совместных (с Societe Generale) проектов, особенно в области торгового финансирования и инвестиционно-банковского бизнеса.

Обслуживание клиентов малого и среднего бизнеса (МБС).

В настоящее время продуктовый ряд для предприятий малого и среднего бизнеса включает в себя следующие программы:

1. Программа «Кредитование предприятий малого и среднего бизнеса». Она была разработана специалистами Банка с учетом потребностей самого широкого круга предпринимателей. Цель - сделать кредиты по-настоящему доступными для широкого круга предпринимателей. Кредитный портфель по программе «Кредитование предприятий малого и среднего бизнеса» на конец 2008 года составил 8,0 млрд руб.(таб.4)

2. Программа «Кредитование руководителей предприятий малого и среднего бизнеса-ИП».

Программа « Кредитование руководителей предприятий малого и среднего бизнеса и индивидуальных предпринимателей» - это кредитный продукт, находящийся на стыке продуктов для юридических лиц - ИП и физических лиц, так как он предоставляется на цели бизнеса, но оформляется на физическое лицо – руководителя/владельца бизнеса. Кредитный портфель по программе «Кредитование руководителей предприятий малого и среднего бизнеса и индивидуальных предпринимателей» за 2008г. — 1,6 млрд руб.(табл.4)

3. Программа «Овердрафт предприятиям малого и среднего бизнеса-ИП». Банковский продукт « Овердрафт предприятиям малого и среднего бизнеса и индивидуальным предпринимателям» предоставляется существующим клиентам. Кредитный портфель по программе «Овердрафт предприятиям малого и среднего бизнеса и индивидуальным предпринимателям» — 252 млн. руб. (табл.4)

Таблица 4.

Кредитование малого и среднего бизнеса.(млрд. руб.)

| Виды кредитов

|

01.01.2008г.

|

01.01.2010г.

|

Прирост (%)

|

| Кредит.пред-тий МБС

|

6,32

|

8,0

|

21

|

| Кредит. руковод. МБС

|

0,576

|

1,6

|

64

|

| Овердрафт МБС

|

0,018

|

0,252

|

93

|

| Итого

|

6,914

|

9,852

|

27

|

Дополнительно разработаны специальные модификации кредитных продуктов:

- кредит под залог приобретаемого имущества,

- кредит под поручительство Фонда содействия кредитованию малого бизнеса.

- кредитование на покупку лицензионного программного обеспечения.

Также осуществляется комплексное обслуживание клиентов малого и среднего бизнеса:

1. Расчетно–кассовое обслуживание – включает в себя наиболее востребованные банковские услуги: открытие и ведение банковских счетов, безналичные переводы в рублях и иностранной валюте, дистанционное банковское обслуживание, кассовые операции.

2. Банковская карта для МСБ - удобный способ получения и использования сотрудниками средств предприятия на представительские и командировочные расходы, а также на покупку товаров и услуг в предприятиях торговли и сервиса.

3. Зарплатный проект - современная и удобная услуга по выплате заработной платы сотрудникам компании с использованием международных платежных карт VISA и MasterCard.(табл.5)

По данным РБК, по состоянию на 01.01.2010 РОСБАНК занимал 5-е место в стране по количеству пластиковых карт в обращении. Банк предлагает карты всех категорий двух платежных систем: VISA и MasterCard.

Таблица 5.

Объём пластиковых карт в обращении. (шт.)

| Пластиковые карты

|

на 01.01.2010г.

|

на 01.01.2008г.

|

| VISA и MasterCard

из них:

з/п и студенч.

|

3 709 393

845 015

|

3 403 206

646 608

|

Из таблицы следует, что рост пластиковых карт в обращении за прошедший год составил 307 тыс., что в свою очередь, дает возможность привлечь клиентов на комплексное банковское обслуживание.

4. Депозиты - позволяют получить дополнительный доход на средства, размещенные в банке на определенный договором срок, и надежно сохранить деньги компании и т.д.

Розничные услуги.

Основным направлением деятельности Росбанка в сфере предоставления розничных услуг остаётся, прежде всего, реализация мер, направленных на повышение эффективности реализации действующих кредитных продуктов. Большое внимание уделялось проведению мероприятий по сокращению просроченной задолженности по кредитному портфелю и оптимизацию условий действующих кредитных продуктов.

Особо стоит отметить, что, в связи с покупкой Банка группой Societe Generale, в дальнейшем планируется значительное укрепление его позиций в сегменте розничных услуг. Реализация проектов, связанных с развитием розничных услуг, неразрывно связана с диверсификацией продуктового ряда эмитируемых банковских карт, подразумевающей выпуск всего спектра карточных продуктов, начиная от распространенных электронных карт, предполагающих 100% авторизацию, и заканчивая элитными продуктами международных платежных систем. Информационная система Банка позволяет предоставлять держателям карт прямой доступ к текущим счетам и совершать операции по ним как с использованием банковских карт, так и платежными поручениями. Банк обладает широкой сетью банкоматов - в настоящее время их количество превышает 1800 штук.

Другим направлением работы на пути повышения конкурентоспособности услуг, предлагаемых Банком, является масштабное внедрение такого продукта, как кредитные банковские карты с револьверным кредитом. В настоящее время разрабатываются и планируются к внедрению продукты, предполагающие льготный период кредитования.

Существенные внешние факторы,

способные положительно повлиять на деятельность Банка, можно отнести:

· Усовершенствование банковского законодательства в части организации надзора за банковскими группами на консолидированной основе.

· Повышение прозрачности деятельности заемщиков в результате исполнения Федерального закона "О кредитных историях".

· Вероятность возникновения внешних факторов оценивается на уровне 50%, а продолжительность их действия не имеет ограничений.

Кроме того, следующие внутренние факторы способны положительно повлиять на деятельность Банка:

· Расширение линейки банковских продуктов и формирование индивидуальных клиентских предложений для разных категорий клиентов, что позволит повысить лояльность клиентской базы и, как следствие, обеспечит увеличение валовой прибыли Банка.

· Расширение каналов сбыта банковских продуктов за счет использования интернет-технологий и центра телефонного обслуживания, а также массовых почтовых рассылок.

· Приобретение Банка группой «Societe Generale».

Росбанк, будучи частью крупной, французской финансовой Группы Societe Generale, с готовностью перенимает опыт своих коллег, переходя на качественно новый уровень обслуживания и продаж в соответствии с международными стандартами.[13]

Глав 3. Проблемы внедрения информационных технологий в деятельность коммерческого банка

Мировой финансовый кризис негативно отражается на развитии систем автоматизации российских КБ, в том числе и на развитие информационно-аналитических банковских технологий.

Банковские технологии условно можно разделить на информационные технологии и на аналитические технологии.

Информационные технологии служат для учёта финансовых потоков КБ, проводки этих потоков, обмена информаций между подразделениями и т.д.

Они должны поставлять данные для аналитических технологий, целью которых является получение новой, до сих пор не существующей информации. Таким образом, информационные технологии дают руководству КБ информацию к размышлению, а аналитические – уже готовые проекты решений.

Эффективная работа КБ зависит от качества функционирования их И&А-технологий. Сейчас внедрение этих технологий в КБ возложено на отделы автоматизации, управления информатизации и т.д. Часто в силу своей малочисленности и сложности разработки собственных («внутренних»)И&А-моделей эти отделы не могут разрабатывать необходимые модели и КБ закупают их у фирм, специализирующих на их разработке.

Однако достоинством «внутренних» И&А-технологий является их гибкость, обладает высокой степенью адекватности, обеспечивает сохранение его коммерческой тайны. Если же И&А-технология разработана другими специалистами – «внешние» (особенно зарубежными), то не только их внедрение, но и их корректировки представляют серьёзную проблему для КБ.

Большим препятствием на пути создания и эксплуатации современных И&А-технологий является состояние подготовки специалистов. В российских КБ отсутствуют специалисты, которые могли бы разрабатывать структуру и стратегию И&А-технологий. Основным недостатком процесса подготовки таких специалистов – фрагментарность этого процесса.

Для анализа структуры и качества, используемых в российских КБ И&А-технологий и их применения, необходимо создание государственного контрольного органа. Задачей данного органа должен стать анализ структуры используемых И&А-технологий, а также решение технических, логических алгоритмов.[14]

С каждым днём клиенты становятся всё более требовательным к компаниям, услугами которых они пользуются. Особенно это касается банковского бизнеса. Например: несколько лет назад Интернет-банкинг предлагался только для юридических лиц, сейчас же эти услуги частные клиенты считают обязательными. И конечно, особое внимание они уделяют оперативности в решении их вопросов по телефону. В этих условиях системы коммуникаций напрямую связанны с бизнес-процессом и эффективностью бизнеса в целом.

Решение задач, для современного банка, состоит во внедрении единой IT-инфраструктуры, использующей все преимущества IP-телефонии. Переход на использование IP для телефонных разговоров особенно важна в многофилиальных структурах, а дополнительные функции (интеграция мобильной и офисной связи, удалённый доступ, голосовая почта и отправка её по e-mail и др.) позволяют даже мобильным сотрудникам быть на связи.

Идея использовать видеосвязи для работы с физическими клиентами в банковской среде появилась не сегодня и не вчера. Но массовому распространению этой идеи мешало отсутствие простого и недорогого технологического метода массового доступа для конечных пользователей и, как следствие, слабо выраженная потребность клиентов к «видеообщению».

В России клиентов, которые обращаются в контактный центр банка с использованием видеосвязи, сейчас можно пересчитать по пальцам одной руки, однако с вводом в эксплуатацию 3G-сетей, число таких клиентов вырастет взрывообразно. Те банки, которые первыми предложат своим клиентам новый вид обслуживания, не только обеспечат себе конкурентное преимущество в глазах клиентов других банков, но и смогут оптимизировать свои операционные расходы. Видео не за горами. Оно уже рядом.[15]

Главный принцип – соответствие выбираемого решения потребностям бизнеса, возможности развития и работы в будущем, а также надёжность,

простота управления и полное соответствие требованиям безопасности.

Недавно аналитическое агентство Gartner представило список 10 стратегических технологий, которые смогут принести значительное преимущество компаниям ближайшие 3 года. Одна из таких технологий является виртуализация. Тема виртуализации является в настоящее время одной из самых обсуждаемых. Но прежде чем приступить к описаниям решений, продуктов и технологий, необходимо дать определение самого понятия «виртуализация».

Различные информационные ресурсы и компьютерные компании дают свои описания этого понятия, в зависимости от того, в каком секторе IT работают эти компании.

«Под «виртуализацией» следует понимать некий уровень абстракции и разделения компьютерных ресурсов (оборудования, приложений, операционных систем и т. д.). При этом между такими разделенными ресурсами остается гибкая взаимосвязь, которая позволяет им выполнять необходимую работу».(1)

Виртуализация представляет собой объединение на программном уровне IT-ресурсов (таких как серверы и устройства хранения данных) логически, а не физически.

Согласно прогнозам, виртуальных машин в ближайшие 4 года будет увеличиваться на 20% в год, а к 2011 году больше половины всех задач банков будет решаться при помощи виртуальных машин.

«Вопрос «виртуализировать или нет» сегодня практически перестал быть актуальным для компаний, стремящихся оптимизировать свои ресурсы. Бизнес ставит перед IT задачу быть гибким и традиционный подход не позволяет оперативно реагировать на эти требования».

Виртуализация – является, пожалуй, самой актуальной темой для современной индустрии информационных банковских технологий.

Заключение

Из всего вышесказанного можно сделать вывод, что использование самых современных компьютерных технологий приносит банкам крупные прибыли и помогает им победить в конкурентной борьбе. Любая автоматизированная банковская система представляет из себя сложный аппаратно-программный комплекс, состоящий из множества взаимосвязанных модулей. Совершенно очевидна роль сетевых технологий в таких системах. По сути БС представляет из себя комплекс, состоящий из множества локальных и глобальных вычислительных сетей. В БС сегодня применяется самое современное сетевое и телекоммуникационное оборудование. От правильного построения сетевой структуры БС зависит эффективность и надежность ее функционирования.

Развитие информационных технологий принципиально меняет условия оказания банковских услуг во всем мире. Все большее количество банков открывает возможности по управлению счетами и проведению операций на фондовом рынке с использованием Интернет - технологий.

При этом развитие новых направлений банковской деятельности проходит столь быстрыми темпами, что опоздание с принятием решения об оказании нового спектра банковских услуг может привести к потере значительной части Бизнеса банка.

Россия – это страна с особыми условиями, неповторимой деловой средой, уникальными обычаями делового оборота. Иностранный опыт в лучшем случае нуждается в адаптации к российским условиям, а в худшем случае просто не годится для России. Отечественные банки до сих пор привычно ориентируются на «два источника», опыт управления банком в советский период и на зарубежный опыт, поэтому специалисты отмечают печальные результаты деятельности сотни коммерческих банков (КБ).

Поскольку спрос на БС достаточно высок, а цена высока, многие крупные компании-производители компьютерной техники и ПО предлагают на рынке свои разработки в данной области. Перед отделом автоматизации банка встает трудный вопрос выбора оптимального решения. Банковская сфера определяет два основных требования к БС - обеспечение надежности и безопасности передачи коммерческой информации. В последнее время для взаимодействия с клиентами и осуществления расчетов все чаще используются открытые глобальные сети (например Internet). Последнее обстоятельство еще более усиливает значимость защиты передаваемых данных от несанкционированного доступа.

Судя по всему, в ближайшее время темпы развития БС (особенно в нашей стране) будут стремительно расти. Практически все появляющиеся сетевые технологии будут быстро браться банками на вооружение. Неизбежны процессы интеграции банков в рамках национальных и мировых банковских сообществ. Это обеспечит постоянный рост качества банковских услуг, от которого выиграют в конечном счете все - и банки и их клиенты.

Список использованной литературы

1. В. А. Лапшинский. Локальные сети персональных компьютеров. Часть II. М., МИФИ, 2010 г.

2. Кайа Соркин, Михаэль Суконник. Передача информации в современных банковских сетях. Журнал "Банковские технологии", август 2009 г.

3. Владимир Сперанский. Система "банк-клиент". Журнал "Банковские технологии", август 2010 г.

4. Алексей Сень, Юрий Юшков. Телекоммуникации в банковских системах. Журнал "Банковские технологии", август 2010 г.

5. Александр Гусев. WEB-технология в России. Опыт создания банковского WWW-сервера в России. Журнал "Банковские технологии", август 2010 г.

6. Игорь Калинин. Финансовая информация в сети Internet. Журнал "Банковские технологии", август 2009 г.

7. Материалы журнала "Открытые системы" №1(21), 2009 г.

8. Рекламные материалы системы "банк-клиент" фирмы ИНИСТ. 2010 г.

9. Шмырева А.И. Основы банковской деятельности.Новосибирск 2009

10. Карась Л; Конторовш В. Кредитный риск в банковском менеджменте// Хозяйство и право. - 2010. - № 11.

11. Кирисюк Г.М., Ляховский B.C. Оценка банком кредитоспособности заемщика//Деньги и кредит. - 2009. - № 4.

12. Кушуев А.А. Показатели платежеспособности и ликвидности в оценке кредитоспособности заемщика // Деньги и кредит. - 2009. - № 12.

13. Лаврушин О.И. Банковские рискну/Деньги и кредит. - 2010. - № 12.

14. Сахаров В.В., Шалимов В.Е. Ресурсы коммерческого банка и их регулирование//Вестн. МГУ. Сер. 6. Экономика. - 2009. - № 2.

15. Лаврушин О.И. Банковское дело. - М.: Банки и биржи, 2010.

16. Линн Хабер. Ставка на будущее. LAN MAGAZINE, октябрь 2009 г.

17. Материалы журнала "Электронный офис", ноябрь 2009 г.

[1]

Материалы журнала "Электронный офис", ноябрь 2009 г.

[2]

Материалы журнала "Открытые системы" №1(21), 2009 г.

[3]

Материалы журнала "Электронный офис", ноябрь 2009 г.

[4]

Линн Хабер. Ставка на будущее. LAN MAGAZINE, октябрь 2009 г.

[5]

Стр.112 Финансы и кредит:учебпособие / Л.Г. Колпина: под ред. М.И. Плотницкого. М.:ИНФРА-М,2001 - 336 с.

[6]

Алексей Сень, Юрий Юшков. Телекоммуникации в банковских системах. Журнал "Банковские технологии", август 2010 г.

[7]

Линн Хабер. Ставка на будущее. LAN MAGAZINE, октябрь 2009 г.

[8]

Материалы журнала "Открытые системы" №1(21), 2009 г.

[9]

Материалы журнала "Электронный офис", ноябрь 2009 г.

[10]

Алексей Сень, Юрий Юшков. Телекоммуникации в банковских системах. Журнал "Банковские технологии", август 2010 г.

[11]

Материалы журнала "Открытые системы" №1(21), 2009 г.

[12]

Линн Хабер. Ставка на будущее. LAN MAGAZINE, октябрь 2009 г.

[13]

Материалы журнала "Электронный офис", ноябрь 2009 г.

[14]

Материалы журнала "Открытые системы" №1(21), 2009 г.

[15]

Линн Хабер. Ставка на будущее. LAN MAGAZINE, октябрь 2009 г.

|