Пример №

1

В данном

примере рассматриваются

предельные

характеристики

поддержания

ликвидности

банка, соответствующие

наихудшему

случаю, который

может произойти

с выбранным

уровнем доверия

(обычно берется

5%). Здесь разработанная

технология

соответствует

известному

подходу Value-at-Risk

(VaR). При этом величиной

VaR являются затраты

на поддержание

ликвидности

в течение всего

срока размещения

или ликвидные

издержки.

Входными

данными для

расчетов являются:

основные

статистические

характеристики

ресурсной базы

банка (средний

объем ресурсной

базы и стандартное

отклонение);

доверительная

вероятность

(например, 95%);

объем

размещаемого

кредита;

срок размещения;

объем

резервирования;

прогнозируемая

ставка привлечения.

Результатами

расчета являются

следующие

характеристики

ликвидности

банка и прибыльности

операции

кредитования:

максимальный

срок потери

ликвидности

банком (за весь

период размещения

кредита);

максимальный

дневной объем

привлечения

межбанковских

кредитов (для

покрытия дефицита

средств);

наибольшие

расходы на

привлечение

МБК (при прогнозируемой

ставке привлечения);

общий результат

от операции

кредитования

(с учетом ликвидных

издержек).

Разработанный

подход позволяет

получить

универсальные

(не зависящие

от размеров

банка) зависимости

для основных

показателей

ликвидности.

Величины являются

безразмерными

(размерные

величины/их

стандартное

отклонение)

и видно, что с

увеличением

изменчивости

ресурсной базы

(стандартного

отклонения),

открытой позиции

ликвидности,

длительности

поддержания

открытой позиции

показатели

ликвидности

ухудшаются.

Приведу

конкретный

пример. Пусть

стандартное

отклонение

ресурсной базы

составляет

5 млн. рубл., а

входной ожидаемый

остаток корсчета

составляет

13 млн. рубл. Предположим,

что банк планирует

заключение

сделки по размещению

МБК в объеме

3 млн. рубл. и

ожидаемый

остаток корсчета

уменьшается

до 10 млн. рубл.

Вычислим

отношение

ожидаемого

остатка корсчета

к стандартному

отклонению:

10/5 = 2 (переменная

по оси абсцисс).

Находим отношение

максимального

объема однодневного

привлечения

МБК к стандартному

отклонению

ресурсной базы

(переменная

по оси ординат)

— оно равно

1,05. Тогда максимальный

объем однодневного

привлечения

МБК будет равным

1,05 х 5 млн. рубл.= 5,25

млн. рубл.

Если этот

объем (5,25 млн.

рубл.) меньше

того, который

банк может

легко привлечь

на рынке МБК,

то выполнение

сделки разрешается.

Если же этот

объем (5,25 млн.

рубл.) превышает

объем, который

банк может

легко привлечь

на рынке МБК,

то выполнение

сделки запрещается.

В последнем

случае необходимо

уменьшить объем

размещаемого

кредита, повысить

тем самым уровень

ожидаемых

остатков корсчета.

|

№

п/п

|

рег.

№

|

краткое

наименование

банка

|

валюта

баланса

|

чистые

активы

|

ликвидные

активы

|

работающие

активы

|

кредиты,

выданные

коммерческим

организациям

|

собственный

капитал

|

суммарные

обязательства

|

обязательства до

востребования

|

фактическая

прибыль

|

средства

юридических

лиц

|

средства

частных лиц

|

вложения

в госбумаги

|

кор.

счет в ЦБ РФ

|

уставный

фонд

|

привлеченные

средства других

банков

|

выданные

МБК

|

полученные

МБК

|

средства на

карточных

счетах

|

рублевые

счета бюджетных

организаций

|

|

1

|

9006

|

ВНЕШЭКОНОМБАНК

|

5620831580

|

1755338991

|

-127819720

|

5035961483

|

17858764

|

6214453

|

5607613113

|

593933341

|

535948

|

49336636

|

3050783

|

20402830

|

1448842

|

1000

|

1359095014

|

15860466

|

1307342738

|

0

|

3282080091

|

|

2

|

1481

|

СБЕРБАНК

РОССИИ

|

2390843808

|

871054872

|

25144917

|

590425683

|

437962551

|

106740715

|

2189492638

|

263236206

|

2810019

|

123369719

|

655708761

|

259847438

|

3775030

|

1000000

|

6767830

|

28906249

|

2581161

|

879356

|

22677258

|

|

3

|

1000

|

ВНЕШТОРГБАНК

|

201437356

|

165964861

|

638681

|

124789502

|

66549466

|

51686464

|

116979396

|

49282564

|

7983690

|

33638624

|

12930035

|

23076140

|

1056296

|

42137236

|

20116213

|

22662045

|

7668573

|

5838

|

267707

|

|

4

|

1326

|

АЛЬФА-БАНК

|

195843626

|

132165533

|

27280889

|

121613411

|

82427854

|

22255964

|

155345443

|

63449865

|

299747

|

31952744

|

22937623

|

283995

|

1923153

|

768679

|

27675643

|

17436944

|

6532878

|

62983

|

763082

|

|

5

|

354

|

ГАЗПРОМБАНК

|

156085675

|

114196913

|

3837971

|

81731330

|

65574046

|

21015790

|

120067375

|

52488350

|

1771870

|

40765239

|

12670735

|

3983083

|

1057902

|

13331851

|

6329223

|

4894614

|

3295611

|

1166985

|

588039

|

|

6

|

2056

|

МЕЖДУНАРОДНЫЙ

ПРОМЫШЛЕННЫЙ

БАНК

|

150004237

|

123281631

|

957920

|

77040517

|

61959136

|

27620300

|

112080070

|

51878679

|

350960

|

10065696

|

472250

|

0

|

86883

|

25000000

|

46268924

|

1442349

|

502745

|

4506

|

27947

|

|

7

|

439

|

ПРОМЫШЛЕННО-СТРОИТЕЛЬНЫЙ

БАНК

|

99098226

|

37202605

|

8223316

|

32733418

|

21589089

|

3957920

|

91987141

|

22145708

|

815546

|

12254118

|

7284580

|

2154513

|

246132

|

124675

|

8363962

|

1795516

|

3635413

|

58998

|

4369577

|

|

8

|

1

|

МЕЖДУНАРОДНЫЙ

МОСКОВСКИЙ

БАНК

|

93938269

|

83757075

|

2427578

|

62907878

|

17439058

|

5012776

|

87090083

|

25537465

|

494399

|

62230348

|

6646221

|

8521171

|

1210529

|

2136005

|

7195325

|

41811531

|

5773268

|

131139

|

0

|

|

9

|

2748

|

БАНК

МОСКВЫ

|

92937614

|

50983174

|

22904843

|

58180248

|

47787414

|

5497358

|

85794412

|

50967250

|

675587

|

18389889

|

15396522

|

7956807

|

730398

|

3000000

|

5398943

|

2576531

|

3764043

|

12517

|

27184477

|

|

10

|

61

|

СБС-АГРО

|

82922516

|

17292394

|

-12980934

|

23755084

|

4144058

|

-53829957

|

58034365

|

44375908

|

-45568039

|

10209692

|

744109

|

1166399

|

2981

|

1

|

990971

|

304515

|

506421

|

286

|

1376861

|

|

11

|

2361

|

МДМ-БАНК

|

81714614

|

59196576

|

9813567

|

46369321

|

26144003

|

8127672

|

67922602

|

42385836

|

31520

|

14033721

|

4862706

|

5402684

|

662503

|

1100000

|

20254796

|

9939918

|

5829858

|

7887

|

6085299

|

|

12

|

22

|

ИНКОМБАНК

|

67541499

|

7468839

|

413040

|

25433434

|

13289434

|

-14349780

|

63009170

|

47527979

|

-16665594

|

9576744

|

790484

|

243996

|

2007847

|

1613221

|

5123807

|

985544

|

4686141

|

316055

|

529264

|

|

13

|

2557

|

СИТИБАНК

|

67319870

|

53306545

|

808756

|

35838385

|

28253250

|

6495169

|

59212405

|

15376168

|

3258428

|

13379090

|

600878

|

6207992

|

607196

|

1000000

|

31816686

|

6823048

|

31636932

|

0

|

0

|

|

14

|

2272

|

РОСБАНК

|

66707382

|

58221392

|

9244266

|

48486547

|

21755624

|

7430483

|

54978981

|

20288959

|

818964

|

27096976

|

9192481

|

839906

|

716512

|

3405284

|

3208086

|

8926468

|

1185396

|

139084

|

732585

|

|

15

|

2275

|

УРАЛСИБ

|

51426107

|

35678357

|

1780671

|

25837246

|

17309547

|

5951168

|

42541769

|

14517588

|

437143

|

11989070

|

6349546

|

3507526

|

761530

|

4300000

|

4760791

|

3478113

|

3819177

|

744

|

2248211

|

|

16

|

3279

|

МЕНАТЕП

САНКТ-ПЕТЕРБУРГ

|

49684916

|

32092909

|

1607709

|

23544139

|

12938730

|

3277608

|

45581773

|

13168237

|

572612

|

11066542

|

5652135

|

1772941

|

680283

|

1385000

|

5616026

|

5325191

|

4046794

|

52015

|

86181

|

|

17

|

324

|

РОССИЙСКИЙ

КРЕДИТ

|

47648324

|

18191893

|

-6769110

|

24241576

|

459516

|

-23615383

|

35893796

|

10386899

|

-17785066

|

5288754

|

315210

|

11466

|

1705

|

391914

|

576267

|

6607

|

541630

|

2124

|

64014

|

|

18

|

3292

|

РАЙФФАЙЗЕНБАНК

АВСТРИЯ

|

41956786

|

35674456

|

1049056

|

26892131

|

16421458

|

3310128

|

35075365

|

13681225

|

-1978693

|

12295720

|

8000483

|

315972

|

443327

|

1004000

|

12092079

|

9430673

|

12026967

|

0

|

0

|

|

19

|

2783

|

ДОВЕРИТЕЛЬНЫЙ

И ИНВЕСТИЦИОННЫЙ

БАНК

|

36897107

|

28882256

|

204265

|

18415667

|

4377090

|

5150738

|

29536522

|

16052021

|

1212864

|

9671947

|

1433985

|

2611716

|

162464

|

1030000

|

1799160

|

3141645

|

750757

|

1337

|

0

|

|

20

|

1776

|

ПЕТРОКОММЕРЦ

|

30796272

|

20930084

|

3683021

|

14707582

|

11255600

|

6484098

|

23359565

|

13196482

|

654222

|

7458894

|

4018522

|

1245263

|

2700137

|

5000000

|

1362222

|

1649843

|

524778

|

25296

|

3050386

|

|

21

|

588

|

СУРГУТНЕФТЕГАЗБАНК

|

29898974

|

27480726

|

1119930

|

10047539

|

2844390

|

1582553

|

28197754

|

5197522

|

47629

|

19878419

|

4705523

|

139797

|

604992

|

1177000

|

33787

|

6065652

|

0

|

591860

|

0

|

|

22

|

1623

|

ГУТА-БАНК

|

28941200

|

21475258

|

1503509

|

16423916

|

13004604

|

3558685

|

25070250

|

9647876

|

65126

|

7064773

|

2019033

|

209330

|

683191

|

2552590

|

5726284

|

433917

|

2699746

|

25331

|

49145

|

|

23

|

3255

|

БАНК

ЗЕНИТ

|

28104741

|

22820101

|

1281483

|

18159726

|

11370177

|

3174164

|

23856683

|

9989425

|

434831

|

10727198

|

2241391

|

97218

|

694459

|

2000000

|

1788120

|

2875751

|

774915

|

10073

|

390

|

|

24

|

1582

|

МОСТ-БАНК

|

25993313

|

-4214176

|

-5310773

|

6162129

|

39601

|

-17289925

|

18553933

|

18161765

|

-18417842

|

155310

|

344992

|

1504

|

106771

|

154000

|

734458

|

13909

|

0

|

152453

|

1252644

|

|

25

|

2209

|

НОМОС-БАНК

|

25763096

|

19545840

|

584906

|

13791191

|

9370285

|

4412078

|

18114173

|

6194790

|

70068

|

2098746

|

975602

|

6018704

|

137961

|

1885000

|

4989014

|

2993173

|

1857639

|

1346

|

4473

|

|

26

|

1439

|

ВОЗРОЖДЕНИЕ

|

24797220

|

13614543

|

1391275

|

10394247

|

7582727

|

1509776

|

22491261

|

6318577

|

103873

|

5443409

|

4734296

|

1721850

|

180282

|

145432

|

649150

|

502732

|

479788

|

12856

|

1539474

|

|

27

|

1317

|

СОБИНБАНК

|

23518551

|

14114648

|

7961162

|

12536264

|

11546221

|

3746365

|

19317612

|

5351222

|

42577

|

2628792

|

1133509

|

0

|

213352

|

500000

|

3274315

|

243044

|

1597171

|

87

|

11942

|

|

28

|

912

|

МОСКОВСКИЙ

ИНДУСТРИАЛЬНЫЙ

БАНК

|

21138988

|

11943529

|

2755371

|

8828747

|

6735076

|

1561472

|

18139498

|

3993867

|

117792

|

4272667

|

2286835

|

605846

|

293783

|

110000

|

464898

|

96461

|

280248

|

6026

|

43684

|

|

29

|

2594

|

АБН

АМРО БАНК А.О.

|

21051567

|

19405382

|

4288163

|

11304905

|

3551457

|

1563277

|

19194260

|

10100435

|

400836

|

12293770

|

1110350

|

1975828

|

3160697

|

677505

|

2709851

|

6583964

|

2696219

|

0

|

0

|

|

30

|

2402

|

ЕВРОФИНАНС

|

20892827

|

17343330

|

478377

|

7067766

|

4440738

|

3903948

|

15981985

|

6143437

|

-582774

|

5518282

|

541367

|

4414160

|

260432

|

1311987

|

5165356

|

1444909

|

4992491

|

451

|

2991

|

Пример № 2

Показатели

прибыльности

виртуального

банка

Показатели

прибыльности

работы банка

представлены

в таблице

Коэффициенты

|

I квартал

|

II квартал

|

III квартал

|

IV

квартал

|

Год

|

| К1=П/К

(прибыльность

капитала,

показывает

работу банка

с точки зрения

пайщиков) |

5,4%

|

-58,3%

|

33,6%

|

34%

|

55,8%

|

| К2=П/А

(прибыльность

активов) |

0,7%

|

-2,6%

|

1,5%

|

5,7%

|

7,0%

|

| К3=А/К

(достаточность

капитала,

“LEVERIGE”) |

8 р.

|

22,8 р.

|

21,7р.

|

6р.

|

10,3р.

|

| К4=Д/А

(эффективность

размещения,

возможность

создавать

доход) |

15,8%

|

12,8%

|

12,0%

|

19,9%

|

65,2%

|

| К5=П/Д=(Д-Р-Н)/Д

(способность

банка контролировать

свои расходы) |

4,3%

|

-12,8%

|

12,9%

|

22,2%

|

8,3%

|

Расчеты произведены

по формулам,

на основании

теоретических

данных.

Наиболее высокие

показатели

прибыльности

наблюдались

в IV квартале;

в среднем в 2

раза выше, чем

в III квартале.

Так, прибыльность

капитала в IV

квартале составила

34,0 % (против 5,4 % в I

квартале и 33,6

% в III квартале).

Несмотря на

высокую способность

активов создавать

доход (К4) 19,9 % в IV

квартале и 65,2

% за год, прибыльность

активов (К2)

остаётся на

относительно

низком уровне

- 5,7 % и 7,0 % соответственно,

хотя и несколько

выше, чем в

предшествующем

периоде. Средняя

доходность

всех активов

(К4) является

достаточно

высокой и

характеризуется

определенной

стабильностью

на протяжении

года несмотря

на снижение

ставки рефинансирования.

Кроме того,

средние процентные

ставки по размещению

ресурсов, имея

тенденцию к

снижению, меняются

в незначительном

диапазоне.

Пример № 3

Анализ прибыльности

виртуального

банка.

Динамика доходов

и расходов в

1996 году представлена

в таблице

Из таблицы

видно, что в

1996 году превышение

доходов над

расходами

составило 11374

млн. рублей, в

том числе, в IV

квартале - 11307 млн.

рублей. То есть

совокупная

прибыль, полученная

за 1996 год на 99,4 %

состоит из

прибыли IV

квартала. Темпы

роста доходов

опережали темпы

роста расходов

банка (646,7 и 619,2). При

этом разрыв

между ними

составляет

27,5 % за год и 27 % в IV

квартале. Это

привело к увеличению

прибыли банка

- в 10 раз за 1996 год,

в том числе в

IV квартале

- в 3,3 раза.

Таблица 1

п.п

|

Банк

|

Активы

|

Изме-

нение

активов

|

Собст-

венный

капитал

|

Измене-

ние капи-

тала

|

Прибыль

(убытки)

до нало-

гов

|

Вклады

населения

|

Всего

|

Выдан

ные

кредиты

Измен.

|

Небанк.

|

Измен.

|

Кредиты

ин. бан-

ков

|

Доста-

точ-

ность

кап.

|

Текущая

ликвид-

ность

|

Просро

ченная

задолж.

|

|

1.

|

Сбербанк

России

|

423

558,5

|

12,5%

|

36

390,9

|

16,6%

|

5

144,1

|

261

405,3

|

151

888,1

|

1,1%

|

137

727,6

|

13,7%

|

581,3

|

10,4%

|

79,9%

|

4,4%

|

|

2.

|

Внешторгбанк

|

89

511,4

|

9,2%

|

24

702,8

|

1,1%

|

-816,0

|

2

086,1

|

38

186,3

|

21,1%

|

16

940,0

|

64,8%

|

2

987,6

|

39,0%

|

109,0%

|

12,6%

|

|

3.

|

Газпромбанк

|

56

393,1

|

9,3%

|

7

951,1

|

4,4%

|

158,1

|

3

423,3

|

33

757,0

|

-4,9%

|

29

627,2

|

-11,5%

|

2

713,0

|

14,2%

|

117,3%

|

2,1%

|

|

4.

|

ММБ

|

55

851,6

|

15,1%

|

1

195,9

|

11,2%

|

49,1

|

1

525,0

|

41

478,3

|

10,8%

|

6

067,3

|

-14,5%

|

814,0

|

6,2%

|

92,9%

|

5,0%

|

|

5.

|

МПБ

|

53

694,7

|

6,1%

|

25

840,9

|

0,6%

|

62,9

|

172,5

|

45

101,6

|

1,5%

|

43

440,3

|

9,1%

|

2

129,2

|

20,5%

|

95,2%

|

0,1%

|

|

6.

|

Альфа-банк

|

47

153,8

|

12,6%

|

13

060,5

|

1,3%

|

828,5

|

3

410,1

|

9

791,6

|

-12,9%

|

5

813,9

|

-30,2%

|

7

200,6

|

49,6%

|

166,3%

|

7,6%

|

|

7.

|

Сургутнефтегазбанк

|

30

601,9

|

45,8%

|

195,7

|

2,2%

|

18,9

|

595,8

|

802,7

|

64,9%

|

304,2

|

25,0%

|

0,0

|

4,5%

|

93,5%

|

1,9%

|

|

8.

|

Росбанк

|

28

520,7

|

59,5%

|

1

779,5

|

13,5%

|

55,7

|

2

309,1

|

17

651,3

|

37,4%

|

9

224,1

|

23,6%

|

507,5

|

15,1%

|

103,8%

|

0,1%

|

|

9.

|

ДИБ

|

26

810,8

|

91,8%

|

2

445,1

|

4,8%

|

99,0

|

1

341,7

|

14

224,6

|

488,4%

|

3

976,6

|

98,5%

|

0,0

|

18,7%

|

83,2%

|

0,0%

|

|

10.

|

Банк

Москвы

|

26

672,2

|

13,5%

|

1

497,3

|

14,4%

|

34,5

|

2

086,4

|

18

769,7

|

4,9%

|

13

237,4

|

-7,0%

|

554,4

|

8,5%

|

47,7%

|

0,3%

|

|

11.

|

МДМ-Банк

|

23

830,3

|

105,1%

|

4

333,2

|

0,2%

|

102,3

|

222,8

|

12

393,8

|

36,7%

|

6

097,1

|

6,0%

|

14,0

|

28,4%

|

96,7%

|

0,6%

|

Система

показателей

Система

показателей

включает в себя

9 основных и 3

вспомогательных

показателя,

позволяющих

комплексно

оценивать

состояние

ликвидности

банка, как на

текущий момент,

так и на среднесрочную

перспективу.

Ликвидность

банка используется

на первом месте

при расчете

показателей

Бизнес-плана

коммерческого

Банка.

1. Показатель

неисполненной

задолженности

перед клиентами

банка.

К1 = Остаток

по счетам, отражающим

картотеку

банка.

Данный показатель

позволяет

оценивать

наличие уже

сложившихся

проблем с проведением

платежей и

наличием задержек

клиентских

платежей.

Если значение

данного показателя

больше 0 на ряд

последних дат

и имеет тенденцию

к росту, а прочие

показатели

демонстрируют

ухудшение и

недостаточный

уровень ликвидности,

данный банк

является полностью

неплатежеспособным.

Если значение

данного показателя

больше 0 на отдельные

даты, то вероятно

банк пытается

решать серьезные

проблемы с

ликвидностью,

но этот процесс

идет недостаточно

эффективно.

Если значение

данного показателя

больше 0 только

на последнюю

дату, то можно

констатировать

появление

проблем с управлением

ликвидностью,

а характер

случайности

или закономерности

данных проблем

будет зависеть

от уровня и

динамики других

показателей

ликвидности.

Показатель

появления

текущих задержек

платежей.

К2 = Дт. оборот

по счетам, отражающим

картотеку

банка.

Данный показатель

позволяет

оценивать

наличие сложившихся

предпосылок

проблем с проведением

платежей и

наличием задержек

клиентских

платежей.

Если значение

данного показателя

больше 0 на ряд

последних дат

и имеет тенденцию

к росту, К1 равен

0, а прочие показатели

демонстрируют

ухудшение и

недостаточный

уровень ликвидности,

данный банк

в любой момент

может оказаться

полностью

неплатежеспособным.

Если значение

данного показателя

больше 0 на отдельные

даты, то либо

качество управления

банка находится

на низком уровне,

либо банк испытывает

серьезные

проблемы с

ликвидностью,

способные в

любой момент

времени лишить

банк текущей

платежеспособности.

Если значение

данного показателя

больше 0 только

на последнюю

дату, то можно

констатировать

появление

предпосылок

проблем с управлением

ликвидностью,

а характер

случайности

или закономерности

данных проблем

будет зависеть

от уровня и

динамики других

показателей

ликвидности.

3. Уровень

деловой активности

банка.

Кт оборот

по счетам (касса,

корсчет в Банке

России, счета

Ностро)

К3 =

К3 =

Валюта

баланса - брутто

Данный показатель

позволяет

оценивать

уровень деловой

активности

банка и влияние

взятых банком

на себя рисков

на его устойчивое

функционирование.

Если данный

показатель

имеет выраженное

снижение динамики

до значения

0,5-0,3 это может

свидетельствовать,

о том, что банк

активно сворачивает

свою деятельность.

В качестве

причин может

быть: уход клиентов

из банка или

существенное

снижение их

деловой активности

по причинам

не связанным

с финансовым

положением

банка (в этом

случае прочие

показатели

ликвидности

должны иметь

достаточное

значение и

положительную

динамику); низкое

качество значительной

части активов,

прежде всего

кредитного

или вексельного

портфелей

(показатели

ликвидности

имеют достаточный

уровень и динамику,

анализ качества

активов показывает

высокую долю

проблемных

активов, находящихся

в банке без

реального

движения);

возникновение

и нарастание

проблем у банка

с проведением

текущих платежей.

Если данный

показатель

имеет стабильное

значение менее

0,3, то можно

констатировать

фактическое

прекращение

нормальной

текущей банковской

деятельности

(причины, как

и в предыдущем

случае, а соответственно

и выводы могут

быть разными

– низкое качество

активов, проблемы

с проведением

платежей, уход

клиентов). Очень

часто в подобной

ситуации баланс

банка является

недостоверным,

поэтому его

оценка должна

проводится

по максимально

жестким критериям

(например, к

ликвидным

активам могут

относиться

только остатки

на корсчете

в Банке России).

4. Динамика

средств на

корсчете Банка

России.

К41= Остаток

по счету в Банке

России

К42= Кт.

оборот по счету

в Банке России

Кт. оборот

по счету в Банке

России

К 43= 43=

Кт оборот

по счетам (касса,

корсчет в Банке

России, счета

Ностро)

Данные показатели

служат для

оценки характеристик

наиболее ликвидных

активов, за

счет запаса

которых банк

в первую очередь

способен гасить

неожиданно

возникающие

проблемы с

проведением

платежей.

Как показывает

практика, с

одной стороны

банки стараются

минимизировать

остатки на

корреспондентском

счете в Банке

России, кроме

того, динамика

платежей в

российских

условиях моет

быть достаточно

неравномерной

с течением

времени. Вместе

с тем, нарастание

проблем с

ликвидностью

характеризуется,

как правило,

динамикой

снижения указанных

выше показателей,

т.е. остаток на

корсчете начинает

значительно

снижаться до

величин близких

к 0, еще более

важным является

аспект, когда

объем реально

проведенных

через корсчет

платежей снижается

от 50% до нескольких

раз. Нередко

в случае возникновении

проблем банки

начинают проводить

разного рода

фиктивные

операции,

направленные

на украшение

балансов банка.

С точки зрения

ликвидности

это чаще всего

может затрагивать

рост остатков

и оборотов по

счетам Ностро

банка. Поэтому

уменьшение

доли платежей,

проходящих

через Банк

России наравне

и с падением

значения К41

и К42 скорее

всего свидетельствует

о существенном

падении платежного

потенциала

банка.

5. Показатель

чистой ликвидной

позиции банка

сроком до 1 месяца.

Накопленная

ликвидность

до 1 мес.

К 5

= 5

=

Покупная

ликвидность

до 1 мес. + Неисполненная

клиентская

задолженность

Где Накопленная

ликвидность

до 1 мес. – средства

на счетах в

Банке России,

в других банках

и в кассе; Покупная

ликвидность

до 1 мес. – средства

привлеченные

из других банков,

кредиты Банка

России

Данный показатель

служит для

оценки наличия

свободных

средств в банке

в текущем периоде.

Если данный

показатель

меньше 1-0,9, то банк

для финансирования

рисковых операций

фактически

использует

привлеченные

средства. В

этом случае:

Если значения

показателей

К8, К9 недостаточны

или ухудшения

их динамики,

но при удовлетворительных

значениях

показателей

К1, К2, К3, К4, банк

хотя и имеет

удовлетворительную

текущую платежеспособность,

но риск неожиданного

возникновения

серьезных

проблем с проведением

платежей становится

достаточно

большим.

Если, кроме

низкого значения

показателей

К8, К9, у банка

недостаточен

или резко снижается

показатель

К3, то риск непроведения

платежей из

потенциального

состояния в

любой момент

времени может

превратиться

в реальные

серьезные

задержки платежей,

которые могут

носить долговременный

характер

(продолжительность

зависит от

характера

дисбаланса

активно-пассивных

операций по

срокам и состояния

текущих платежей).

6. Показатель

заимствований

в Банке России

К6

= Остатки по

счетам полученных

кредитов в

Банке России

Данный показатель

служит для

оценки степени

потери устойчивости

ресурсной базы

банка.

Если значение

данного показателя

больше 0 это

значит, что

банк, имея отток

ресурсной базы,

с одной стороны

оказался не

в состоянии

расплатиться

за счет собственных

ресурсов либо

привлечения

дополнительных

ресурсов с

рынка (т.е. потерял

доверие у

контрагентов

как надежный

заемщик), с другой

стороны данные

проблемы носят,

скорее всего,

временный

характер и у

банка существует

перспектива

решить проблемы

с ликвидностью

в перспективе

(зависит от

значений показателей

К8, К9).

Отметим так

же, что если по

данной статье

баланса возникают

внутримесячные

обороты, значит,

банк испытывает

определенные

проблемы с

текущей ликвидностью.

7. Показатель

потенциальной

способности

банка привлекать

заемные средства.

Ценные бумаги,

приобретенные

банком и свободные

от залога

К 7

= 7

=

Портфель

ценных бумаг

банка

Данный показатель

позволяет

судить о потенциальной

способности

банка привлекать

в случае необходимости

ресурсы с финансового

рынка для замещения

оттока ресурсной

базы, и при

отсутствии

на балансе

банка необходимых

для покрытия

всех выплат

по обязательствам

ликвидных

активов.

Оценивать

данный показатель

имеет смысл

только при

наличие сколь-нибудь

значимого

портфеля ценных

бумаг на балансе

банка (например,

более 5-10% от величины

активов банка).

Если при этом

портфель ценных

бумаг в основном

свободен от

залогов, то

это с одной

стороны говорит,

о том, что к

настоящему

моменту текущие

проблемы с

управлением

ликвидностью

банка не являлись

слишком серьезными

(если банк и

привлекал

межбанковские

кредиты, то его

кредитоспособность

оценивали как

достаточно

высокую), с другой

стороны, что

несмотря на

ухудшение

финансового

положения банк

может получить

дополнительные

межбанковские

ресурсы на

величину портфеля

ценных бумаг,

либо продать

эти бумаги.

Если портфель

ценных бумаг

частично находится

под залогом

более 50%, но при

этом оставшейся

части достаточно,

чтобы покрыть

дефицит ликвидности

в текущем периоде.

Следовательно,

банк испытывает

определенные

проблемы с

проведением

платежей, однако

все еще располагает

внутренними

ресурсами для

ее решения в

текущей перспективе.

Возможность

возникновение

проблем в

среднесрочной

перспективе

следует оценивать

на основе анализа

сбалансированности

активно-пассивных

операций на

среднесрочную

перспективу

и характер

движения средств

по счетам клиентов

(стабильно,

приток, отток

и его величина).

Если большая

часть портфеля

ценных бумаг

находится под

залогом (более

80%), и при этом

оставшейся

части недостаточно,

что бы покрыть

дефицит ликвидности

в текущем периоде,

то у банка

практически

отсутствуют

резервы по

привлечению

заемных средств

с финансового

рынка необходимых

для поддержания

платежеспособности

банка.

8. Показатель

текущей сбалансированности

активно-пассивных

операций банка.

Активы

банка до 1 месяца

К    8

= 8

=

Пассивы

банка до 1 месяца

Данный показатель

позволяет

оценить характер

изначальной

причины возникновения

потенциальных

проблем с проведением

текущих платежей

(до 1 месяца).

Если данный

показатель

больше 1-0,9, то

изначально,

если у банка

и будет возникать

недостаток

средств на

счетах для

проведения

текущих платежей,

его величина

будет незначительной,

и, следовательно,

у банка окажется

достаточно

даже внутренних

ресурсов для

разрешения

данной ситуации.

Следует иметь

ввиду, что данный

показатель

может иметь

высокую погрешность

расчета, так

как точность

его расчета

связана с наличием

достаточно

большого объема

детализированной

информации

(прежде всего

в части прогнозируемости

движения средств

по счетам клиентов

и возвратности

в указанные

в отчетности

сроки выданных

ссуд и приравненных

к ссудам активов).

Необходимо

также иметь

в виду два

обстоятельства,

ярко проявляющиеся

в последнее

время и связанных,

с одной стороны,

с реальным

падением ликвидности

банков, с другой

стороны, необходимостью

выполнения

норматива

текущей ликвидности

Н3. Это переоформление

(или изначальное

формирование)

кредитов выдаваемых

банками на срок

свыше месяца

в кредиты, выданные

банком до

востребования

(с учетом характера

оборотов по

этим счетам)

и проведение

встречных

сделок с одними

и теми же корреспондентами

(чаще всего при

размещении

на срок до месяца,

привлечение

отражается

на сроки свыше

месяца).

В общем случае

данные показатель

К8 следует

корректировать

на суммы указанных

выше операций.

Также возможно

введение

дополнительных

индикаторов,

которые свидетельствовали

бы о наличие

определенных

проблем с

ликвидностью

банка. Например,

Лат

- Кредиты до

востребования

– Сумма межбанковских

активов по

встречным

сделкам

Ккорр Н3

=

--------------------------------------------------------------------------------------

Овт

Данный показатель

рассчитывается

в случае, если

кредитовые

обороты по

счетам кредитов

до востребования

меньше или

равны остаткам

на конец месяца.

9. Показатель

сбалансированности

активно-пассивных

операций банка

на среднесрочную

перспективу.

Активы

банка до 6 месяцев

К 9

= 9

=

Пассивы

банка до 6 месяцев

Данный показатель

аналогичен

предыдущему,

но в отличие

от него позволяет

оценить характер

изначальной

причины возникновения

потенциальных

проблем с проведением

платежей на

среднесрочную

перспективу

(до 6 месяцев).

Если данный

показатель

больше 1-0,9, то

изначально,

если у банка

и будет возникать

недостаток

средств на

счетах для

проведения

платежей на

срок до 6 месяцев,

его величина

будет незначительной,

и, следовательно,

у банка окажется

достаточно

даже внутренних

ресурсов для

разрешения

данной ситуации.

Разная комбинация

значений показателей

К8 и К9 позволяет

судить о периодах

времени в течение

которых у банка

вероятно возникнет

дефицит ликвидности,

а их значения

позволяют

судить о серьезности

данной проблемы.

Так, если К8 и

К9 одновременно

имеют недостаточные

значения, то

у банка наблюдается

дефицит ликвидности

на все периоды

времени до 6

месяцев. Если

К8 имеет достаточное

значение, а К9

недостаточное,

то банк имеет

сбалансированные

текущие операции

и несбалансированные

в среднесрочной

перспективе.

Если К8 имеет

недостаточное

значение, а К9

достаточное,

то банк имеет

несбалансированные

текущие операции

и сбалансированные

в среднесрочной

перспектив.

10. Показатель

масштаба деятельности

банка.

К10 = Валюта

баланса банка

– нетто.

Данный показатель

позволяет

косвенно оценить

возможную

скорость негативного

развития событий

в банке. Так,

при прочих

равных условиях

в более крупных

банках количество

и объем совершаемых

операций достаточно

высок и разнообразен,

поэтому при

возникновении

проблем по

проведению

части операций

у банка остается

некоторый запас

прочности за

счет других

операций. Кроме

того, более

крупные банки

имеют больше

реальных преимуществ

по привлечению

заемных средств,

чем небольшие

банки.

Следует так

же учесть, что

одновременное

снижение данного

показателя

с течением

времени свидетельствует

об оттоке клиентских

средств из

банка. Если

данный отток

сопровождается

снижением

текущей платежеспособности,

то этот факт

свидетельствует

о росте риска

неликвидности

банка.

Практика

показывает,

что крупнейшие

российские

банки даже

после возникновение

серьезных

проблем с проведением

платежей оказывались

способны проводить

достаточно

большие объемы

операций и

через 6-12 месяцев

после возникновения

проблем. В то

же время, после

появления

проблем с платежами

у небольших

банков, обслуживающих

зачастую всего

несколько

клиентов полная

остановка

операций может

наступить всего

через несколько

дней.

Можно

привести еще

ряд показателей

Бизнес-плана

коммерческого

Банка, расчет

которых необходим,

для примера

их расчета ниже

приводится

Таблица 1:

“Активы”

— балансовая

оценка имущества

и долговых прав

банка согласно

российским

нормам бухгалтерского

учета. Сумма

активов рассчитывается

путем уменьшения

валюты баланса

на объем регулирующих

проводок

(межфилиальные

расчеты, расходы

и убытки, распределенная

прибыль, оборот

по счету доходов

федерального

бюджета, целевое

финансирование

за счет бюджетов,

собственные

акции (доли) в

портфеле банка,

резервы на

потери активов,

просроченные

проценты по

выданным кредитам,

совпадающие

балансовые

требования

и обязательства

по счетам

конверсионных

операций и

срочных сделок,

износ активов,

возмещение

разницы между

расчетным и

созданным в

1994 году резервом

по ссудам,

депонированные

в ЦБ РФ средства

на счетах

нерезидентов

типа “С”).

“Изменение

активов”

— темпы прироста

(снижения)

брутто-активов

(активы плюс

резервы на

возможные

потери по ссудам

и ценным бумагам)

по сравнению

с предыдущим

периодом.

“Собственный

капитал”

— собственные

средства банка

— сумма фондов

банка (кроме

фондов износа

и резервов) и

нераспределенной

прибыли за

вычетом собственных

акций (долей),

выкупленных

у акционеров

(участников)

и отрицательных

нереализованных

курсовых разниц

по операциям

с ценными бумагами

и иностранной

валютой.

“Изменение

капитала”

— темпы прироста

(снижения)

брутто-капитала

(капитал плюс

резервы на

возможные

потери по ссудам

и ценным бумагам)

по сравнению

с предыдущим

периодом.

“Прибыль

(убытки) до налогов”

— прибыль (доходы

за минусом

расходов), полученная

банком в течение

текущего периода,

до налогообложения.

Со знаком “минус”

показаны убытки.

Прибыль рассчитывалась

как сумма остатков

по счетам 61306

“Переоценка

средств в иностранной

валюте — положительные

разницы”, 61307

“Переоценка

ценных бумаг

— положительные

разницы”, 61308

“Переоценка

драгоценных

металлов —

положительные

разницы”, 701

“Доходы”, 70301

“Прибыль отчетного

периода” за

минусом остатков

по счетам 61406

“Переоценка

средств в иностранной

валюте — отрицательные

разницы”, 61407

“Переоценка

ценных бумаг

— отрицательные

разницы”, 61408

“Переоценка

драгоценных

металлов —

отрицательные

разницы”, 702

“Расходы”,

70401 “Убытки отчетного

периода”.

“Вклады

населения”

— объем средств

физических

лиц, привлеченных

банком на счета,

во вклады, депозиты,

а также путем

продажи долговых

ценных бумаг

(в случае векселей

и облигаций

учитываются

только первичные

покупатели).

“Выданные

кредиты”

— объем кредитов,

выданных банком

(исключая

просроченные

проценты по

кредитам),

размещенных

банком срочных

межбанковских

депозитов и

приобретенных

банком векселей,

за вычетом

резервов на

возможные

потери по ссудам.

“В т.ч.

небанкам”

— объем кредитов,

выданных банком

(исключая

просроченные

проценты по

кредитам) органам

власти, физическим

и юридическим

лицам, не являющимся

кредитными

организациями,

включая приобретенные

банком векселя

таких эмитентов,

за вычетом

резервов на

возможные

потери по ссудам.

“Изменение”

— темпы прироста

(снижения) объема

брутто-кредитов

(кредитный

портфель без

вычета резервов

на возможные

потери по ссудам)

всего и брутто-кредитов

небанкам.

“Кредиты

иностранных

банков”

— кредиты и

срочные депозиты,

привлеченные

банком от

банков-нерезидентов,

включая просроченные

кредиты и проценты

по ним.

“Достаточность

капитала”

— значение

обязательного

экономического

норматива Н1

— отношение

активов, взвешенных

с учетом риска,

к капиталу

банка. Установленное

ЦБ РФ минимально

допустимое

значение норматива

достаточности

капитала для

банков с капиталом

свыше 5 млн. евро

(135,65 млн. рублей)

составляет

10%, менее 5 млн.

евро — 11%.

Капитал

банка

К (Н1) =

(Н1) =

Активы,

взвешенные

с учетом риска.

Данный показатель,

является нормативом

достаточности

капитала Н1,

рассчитываемого

в соответствии

с требованиями

Банка России

к кредитным

организациям.

Его нарушение

(менее 11%) с одной

стороны может

свидетельствовать,

о том, что у банка

недостаточно

активов, что

бы расплатиться

по всем обязательствам,

с другой стороны,

в этом случае

возникают

условия, при

которых у банка

может быть

отозвана лицензия

на проведение

банковских

операций. Как

показывает

практика, если

даже у банка

способного

проводить

текущие платежи

отзывается

лицензия, то

его способность

отвечать по

своим обязательствам

резко падает.

“Текущая

ликвидность”

— значение

обязательного

экономического

норматива Н3

— отношение

ликвидных

активов банка

к сумме его

обязательств

до востребования

и на срок до 30

дней. Установленное

ЦБ РФ минимально

допустимое

значение норматива

текущей ликвидности

составляет

70%.

Лат

К (Н3) =

(Н3) =

Овт

Данный показатель

является нормативом

текущей ликвидности

банка. По экономическому

смыслу близок

показателю

К8 (который по

нашему мнению

может быть

рассчитан более

корректно, чем

Н3). Использование

данного показателя

в системе оценки

связано с тем,

что нарушение

данного показателя

является одним

из основных

условий, по

которым может

быть отозвана

лицензия на

совершение

банковских

операций.

“Просроченная

задолженность”

— доля просроченной

задолженности

банку (кроме

просроченных

процентов) в

общем объеме

кредитов, выданных

банком (без

вычета резервов

на возможные

потери по ссудам),

включая приобретенные

банком векселя.

Отметим сразу,

что динамика

абсолютных

показателей,

представленных

в таблице 1, не

в полной мере

характеризует

состояние всей

совокупности

банков Москвы,

так как непрерывно

изменяются

и количество

и состав кредитных

организаций

Москвы.

Интегральный

показатель.

Интересно

рассмотрение

интегрального

показателя

tb. Показатель

tb - это термометр,

фиксирующий

температуру

больного. Если

значение показателя

выше 0%- температура

повышенная

и необходимо

принимать

какие-либо

меры. Значение

близко к 100 %- температура

достигла критических

значений (по

аналогии с

человеческим

организмом

t = 420 C) и без экстренных

мер ситуация

может стать

необратимой.

Промежуточные

значения - болезнь

средней степени

тяжести.

В состав

интегрального

показателя

входит расчетное

значение прибыльности

акционеров

банка, выраженное

в годовых процентах.

Собственно

говоря, после

расчета этого

показателя

многое становится

ясным. Становится

ясным, устраивает

ли индивидуального

или институционального

инвестора такая

доходность

с точки зрения

его гипотетического

участия в капитале

данного банка.

Если доходность

акционеров

данного банка

низка, то очевидно,

что банк как

коммерческое

предприятие

работает плохо

и на этом можно

закончить

рассмотрение

остальных

показателей.

В случае, когда

доходность

акционеров

банка представляется

приемлемой

и с точки зрения

принимаемого

на себя инвестором

риска, можно

продолжить

рассмотрение

и рассчитать

коэффициент

tb. Этот коэффициент

назван интегральным

потому, что он

оценивает

одновременно

целый ряд важнейших

характеристик

банка:

Экономическое

состояние

банка. Интегральный

показатель

сравнивает

значения ставок

привлечения

срочных вкладов,

объявленные

банком, со значениями

прибыльности

акционеров

(т.е. владельцев)

данного банка.

Если прибыльность

акционеров

банка ниже

ставки привлечения

им срочных

вкладов, то

банк, с экономической

точки зрения,

функционирует

ненормально

("сапожник без

сапог"). Чем

выше эта разница,

тем хуже состояние

банка. При стремлении

прибыльности

акционеров

к нулевому

значению, значение

tb стремится

к 100%, а при отрицательных

значениях

прибыльности

значение tb

превышает

100%.

Качество

менеджмента.

"Ущербный

менеджмент

- важнейший

фактор банковских

кризисов. Хороший

менеджмент

может не справиться

с ситуацией

только при

крупных экономических

потрясениях.

Но даже и в этом

случае сильные

менеджеры могут

свести потери

к терпимому

уровню".

Агрессивность

политики, проводимой

банком на рынке

депозитов.

Действительно,

предлагая на

рынке депозитов

ставки, значительно

превышающие

средние, банк

во всеуслышание

заявляет об

острой нехватке

у него привлеченных

средств, что

само по себе

должно насторожить

вкладчика.

Кроме того, не

следует забывать

о том, что с этого

момента он

вынужден повышать

ставки и по

всем ранее

заключенным

договорам

(разумеется,

в сторону повышения).

Если для

какого-то отдельного

банка отсутствует

информация

о ставке привлечения

им депозитов,

можно воспользоваться

среднерыночной

ставкой привлечения.

В конечном

счете, ставки

устанавливают

не банки, а рынок.

На этом рынке

отдельный банк

может определить

для себя стратегию

поведения в

достаточно

узких рамках

(как, впрочем,

и каждый отдельный

покупатель,

приобретающий

товары на обычном

рынке). Если он

хочет привлечь

дополнительное

количество

вкладов, он

должен увеличивать

ставки привлечения.

Если он желается

избавиться

от излишних

привлеченных

средств, он

обязан снижать

ставки. При

ориентации

на среднерыночные

ставки, он вправе

рассчитывать

на сохранение

статус кво, с

учетом, разумеется,

колебаний

денежной массы,

вызванной

денежно-кредитной

политикой

Правительства

и ЦБ РФ.

В первой

строке таблицы

2 представлены

средние (по

банкам) максимальные

ставки привлечения

срочных вкладов

физических

и юридических

лиц на московском

рынке депозитов,

регулярно

публикуемые

в ежедневнике

"Финансовый

маркетинг".

Во второй строке

- расчетные

значения показателя

tb, который

в дальнейшем

будем называть

"температурой

банка" без

кавычек. Отсутствие

некоторых

значений в

таблице 2 связано

с искаженными

данными по

прибыли банков

на 01/04/97 и 1/02/98. Это

искажение

связано с тем,

что некоторые

банки, в соответствии

с правилами

бухгалтерского

учета, в течение

первых трех

месяцев года

отражают в

балансе не

только прибыли

и убытки текущего

года но и прибыли

и убытки предшествующего

года.

Относительные

показатели

деятельности

банков Москвы

Таблица 2 в

млн.рублей

| Показатели |

01/01/97 |

01/04/97 |

01/07/97 |

01/10/97 |

01/01/98 |

1/02/98 |

1/07/98 |

1/09/98 |

| Ст.привлечения |

|

33,90% |

27,39% |

22,90% |

19,55% |

21,57% |

29,56% |

36,12% |

|

tb

|

|

|

60,14% |

56,73% |

61,57% |

|

86,98% |

|

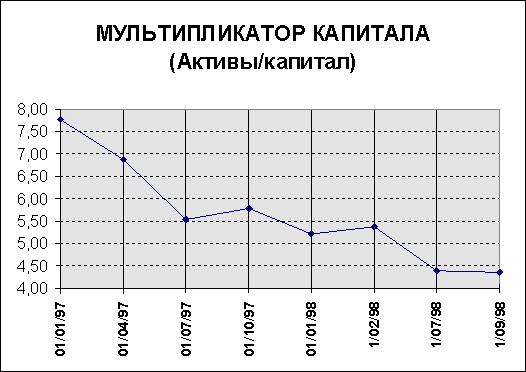

| Активы/Капитал |

7,76 |

6,88 |

5,54 |

5,79 |

5,22 |

5,38 |

4,40 |

4,36 |

| Прибыль/Активы |

2,38% |

|

1,97% |

1,71% |

1,44% |

|

0,87% |

|

| Прибыль/Капитал |

18,51% |

|

10,92% |

9,91% |

7,52% |

|

3,85% |

|

| (Сальдо

МБК, П-А)/ Активы-нетто |

5,07% |

7,82% |

7,84% |

10,92% |

11,44% |

10,75% |

10,61% |

12,53% |

Сразу же

обращает на

себя внимание

повышенная

температура

банков Москвы

( по аналогии

с температурой

человеческого

организма ~39,8

в 1997 году и ~41,2 в 1998

году). На недоуменные

вопросы, неужели

болезнь так

запущена, можно

уверенно ответить

- да и началось

это гораздо

ранее рассматриваемого

здесь периода.

В чем причины?

На фоне различных

недомоганий

разной степени

тяжести, общая

болезнь - больная

экономика

России. Банкам

Москвы (да и

всей России)

просто не хватает

ресурсов (т.е.

привлеченных

средств) для

нормальной

работы.

И это отчетливо

видно из динамики

отношения

Активы/Капитал

(EM - equity multiplier, мультипликатор

капитала, как

принято называть

этот показатель

в западной

экономической

литературе).

Рисунок 1.

Также в качестве

меры эффективности

работы банка

будем рассматривать

отношение

всей чистой

прибыли за

какой-либо

период времени

(пересчитанной

в годовом выражении)

к среднему за

период акционерному

капиталу. Эта

же величина,

выраженная

в годовых процентах,

является и

мерой эффективности

вложения средств

каждого вкладчика.

Следует подчеркнуть,

что отношение

чистой прибыли

к капиталу,

т.е. ко всем

собственным

средствам

акционеров,

а не к уставному

фонду является

такой мерой.

Уставный

капитал - это

первоначальный

вклад акционеров,

сформированный,

как правило,

в момент образования

банка. Капитал

или собственные

средства акционеров-

это средства,

принадлежащие

акционерам

и сформированные

в результате

деятельности

банка (в основном

это нераспределенная

в виде дивидендов

и реинвестированная

в развитие

производства

прибыль).

Отношение

чистой прибыли

к капиталу

является показателем

того, насколько

эффективны

эти инвестиции

для банка в

целом и для

каждого акционера

в отдельности.

Для сравнения

прибыльности

акционеров

и ставок привлечения

срочных вкладов

необходимо

учесть, что

привлекаемые

банком средства

частично направляются

в фонд обязательных

резервов ЦБ

РФ (ФОР) и реальная

ставка привлечения

для банка будет

равна kпр =

kпро/(1-N), где kпро

- объявленная

ставка привлечения,

а N - норма отчислений

в ФОР Введем

соотношения:

(1) (1)

(2) (2)

где:

- kпр- объявленная

банком максимальная

ставка привлечения

срочных вкладов,

скорректированная

на норму отчисления

в ФОР, % годовых;

- ka - прибыльность

акционеров

банка, % годовых;

- Пpn - балансовая

прибыль, полученная

банком за n месяцев

текущего года;

- Kn - средний

за n месяцев

капитал банка,

рассчитанный

по методике

ЦБ РФ;

- Т - ставка

налогообложения

прибыли, равная

для банков 43 %

. С одной стороны

не вся полученная

прибыль облагается

налогом, с другой

стороны налогом

облагается

не прибыль а

доход банка,

поэтому точность

расчетов чистой

прибыли не

превышает

нескольких

процентов и

по сравнению

с разностью

kпр - ka мала и не

оказывает

заметного

влияния на

точность дальнейших

рассуждений.

Как видно

из выражения

2, прибыль за n

месяцев пересчитывается

на год и колебания

ее, связанные

с изменением

конъюнктуры

рынка нивелируются

тем больше, чем

продолжительнее

период расчета.

Остановимся

на выражении

1. Числитель-

это разница

между максимальной

годовой ставкой

привлечения,

объявленной

банком и годовой

прибыльностью

акционеров.

Знаменатель-

ставка прибыльности

акционеров

или, как ее часто

называют, стоимостью

нераспределенной

прибыли. Иначе

говоря, числитель-

это разница

между тем, что

банк хочет и

тем, что он может,

а знаменатель-

это то, что он

хочет. Данные

расчета этого

показателя

для банков

Москвы, регулярно

публикующих

свои ставки

привлечения,

приведены в

таблице 3.

В случаях,

когда ka>kпр,

значение показателя

принималось

равным 0. Очевидно,

что эти случаи

соответствуют

нормальному

"здоровому"

состоянию

банка. По мере

приближения

показателя

к 100 % состояние

банка ухудшается.

Случаи, когда

значение показателя

превышают 100%

соответствуют

отрицательной

балансовой

прибыли и в

дополнительных

комментариях

не нуждаются.

Отсутствие

значения показателя

в таблице 3 означает

отсутствие

балансов банка

на соответствующую

дату. При отсутствии

объявляемых

банком ставок

привлечения,

использовались

средние ставки

по всей группе

рассматриваемых

банков. Как

видно из таблицы

3, состояние

банков за

рассматриваемый

период заметно

ухудшилось,

причем ситуация

стала критической

уже накануне

кризиса. Собственно

кризис явился

катализатором,

ярко проявившим

чрезвычайно

тяжелое состояние

всей банковской

системы России.

Попробуем

разобраться

в причинах

этого состояния.

Для этого запишем

прибыльность

акционеров

в виде, характерном

для западной

экономической

литературы

:

ROE = ROA* EM (3)

где: - ROE - return of equity,

отношение

чистой прибыли

к капиталу;

-

ROA- return of assets, отношение

чистой прибыли

к активам;

- EM -

equity multiplier, мультипликатор

капитала - отношение

активов к капиталу.

Таблица 3

Значения

расчетных

показателей

tb

| ? |

Название

банка |

1.5.97 |

1.12.97 |

1.1.98 |

1.4.98 |

1.7.98 |

1.8.98 |

| 1 |

Автобанк |

4,9% |

21,3% |

5,8% |

0,0% |

44,2% |

45,0% |

| 2 |

Альфа-банк

|

0,7%

|

23,3%

|

61,6%

|

94,8%

|

159,9%

|

129,8%

|

| 3 |

Возрождение |

83,6% |

49,4% |

61,3% |

68,5% |

79,8% |

76,4% |

| 4 |

Гагаринский |

66,7% |

50,8% |

51,9% |

85,8% |

76,1% |

76,3% |

| 5 |

Гута-банк

|

21,0%

|

74,7%

|

28,3%

|

92,7%

|

102,2%

|

97,0%

|

| 6 |

Диамант

|

15,2%

|

83,3%

|

89,2%

|

95,4%

|

99,2%

|

101,0%

|

| 7 |

Европейский

торговый

|

104,8%

|

96,8%

|

229,5%

|

224,9%

|

138,2%

|

126,8%

|

| 8 |

Инкомбанк

|

0,0%

|

38,3%

|

46,7%

|

109,9%

|

94,9%

|

108,7%

|

| 9 |

Конверсбанк |

43,6% |

22,5% |

29,7% |

9,9% |

59,1% |

87,0% |

| 10 |

МДМ-банк |

51,8% |

50,9% |

38,8% |

68,1% |

99,5% |

81,1% |

Или

(4) (4)

Таблица 4

Значения

ROE - отношения

прибыли к капиталу

для ряда банков

| ? |

Название

банка |

1.3.98 |

1.4.98 |

1.5.98 |

1.6.98 |

1.7.98 |

1.8.98 |

| 1 |

АВТОБАНК

|

-3,5 |

25,9 |

20,9 |

1,9 |

16,7 |

22,0 |

| 2 |

БАНК

РОССИЙСКИЙ

КРЕДИТ

|

-5,2 |

0,2 |

3,2 |

-3,5 |

1,0 |

0,9 |

| 3 |

ВОЗРОЖДЕНИЕ

|

1,2 |

7,2 |

8,1 |

5,8 |

7,1 |

9,4 |

| 4 |

ГАГАРИНСКИЙ

|

-3,0 |

2,8 |

-0,7 |

0,5 |

7,1 |

7,6 |

| 5 |

КОНВЕРСБАНК

|

6,5 |

18,5 |

14,9 |

4,0 |

12,3 |

4,7 |

| 6 |

МЕЖПРОМБАНК

|

33,5 |

5,8 |

9,6 |

11,2 |

5,2 |

3,8 |

| 7 |

МЕНАТЕП

|

-24,8 |

18,5 |

19,2 |

16,3 |

10,6 |

10,8 |

| 8 |

МДМ-банк

|

-19,7 |

6,4 |

9,8 |

4,5 |

0,1 |

7,6 |

| 9 |

МОСКОВСКИЙ

ТРАСТОВЫЙ

|

40,9 |

29,9 |

27,1 |

12,1 |

19,7 |

50,8 |

| 10 |

МОССТРОЙЭКОНОМБАНК

|

11,8 |

20,0 |

17,4 |

21,5 |

18,0 |

19,3 |

Расчетные

значения показателей

ROE, ROA и EM приведены

в таблицах 4, 5

и 6 соответственно.

Значения ROE и

ROA приведены в

годовых процентах.

Прежде всего

рассмотрим

основной показатель-

ROE. Среднее его

значение по

группе банков

на 01.08.98 равно 8,5 %

годовых, что

значительно

ниже средней

объявленной

банками ставки

привлечения

в августе - 36,1 % .

Таким образом,

большинство

рассматриваемых

банков работают

в экономически

недоступной

для них зоне.

Насколько

велико абсолютное

значение процентной

ставки - 8,5 %? Реальная

(с учетом уровня

инфляции) процентная

ставка kr

связана с номинальной

kн следующим

простым выражением:

(1+kн) = (1+kr)*(1+kи)

(6)

где: kи- ожидаемый

годовой уровень

инфляции:

kи = (цены

текущего года

- цены прошлого

года)/(цены прошлого

года)

Примем в

качестве индекса

инфляции заниженную

величину - годовую

скорость роста

курса доллара

США. Оценка

является заниженной,

так как предполагает

абсолютно

стабильный

неинфляционный

доллар, что

неверно - доллар

также обесценивается.

Обычно темп

инфляции превышает

темп роста

курса доллара.

Из выражения

4 реальная процентная

ставка равна:

kr = (1+kн)/(1+kи)

- 1 7

Таблица 5

Значения

ROA- отношения

чистой прибыли

к активам

| ? |

Наименование

банка |

1.3.98 |

1.4.98 |

1.5.98 |

1.6.98 |

1.7.98 |

1.8.98 |

| 1 |

АВТОБАНК

|

-0,7 |

5,8 |

4,8 |

0,4 |

3,7 |

4,9 |

| 2 |

БАНК

РОССИЙСКИЙ

КРЕДИТ

|

-0,5 |

0,0 |

0,3 |

-0,4 |

0,1 |

0,1 |

| 3 |

ВОЗРОЖДЕНИЕ

|

0,2 |

0,8 |

0,9 |

0,6 |

0,8 |

1,1 |

| 4 |

ГАГАРИНСКИЙ

|

-0,8 |

0,7 |

-0,2 |

0,1 |

1,7 |

2,1 |

| 5 |

КОНВЕРСБАНК

|

0,9 |

2,9 |

2,1 |

0,6 |

1,9 |

0,6 |

| 6 |

МЕЖПРОМБАНК

|

2,9 |

1,4 |

5,3 |

5,2 |

2,3 |

1,5 |

| 7 |

МЕНАТЕП

|

-2,2 |

2,1 |

2,1 |

1,7 |

1,1 |

1,1 |

| 8 |

МДМ-банк

|

-5,1 |

1,7 |

3,3 |

1,2 |

0,0 |

2,9 |

| 9 |

МОСКОВСКИЙ

ТРАСТОВЫЙ

|

4,0 |

3,2 |

3,3 |

1,8 |

1,7 |

5,8 |

| 10 |

МОССТРОЙЭКОНОМБАНК

|

2,9 |

5,1 |

4,2 |

5,0 |

4,5 |

5,1 |

По оптимистичным

прогнозам

начала 1998 года

темпы роста

курса доллара

должны были

составить 6 %

годовых. Очевидно,

что в начале

1998 года предсказать

сложившийся

курс не мог

никто. Поэтому

для расчетов

реальной ставки,

соответствующей

значению 8,5 %

годовых примем

значение

оптимистичного

прогноза - 6 % .

Тогда kr=1,085/1,06-1 =

0,024. Таким образом,

средства акционеров

росли в августе

1998 года со скоростью

2,4% в год (в лучшем

случае, учитывая

чрезмерную

оптимистичность

прогнозов

относительно

уровня инфляции).

И это происходило

во время роста

доходности

по ГКО, вложениями

в которые так

увлекались

многие банки.

Становится

совершенно

очевидно, что

кризис действительно

послужил только

катализатором,

отчетливо

проявившим

довольно очевидные

причины тяжелейшего

состояния

банков. В таблице

7 приведены для

сравнения

некоторые

показатели

банков США. Как

видно из таблицы

7, прибыльность

капитала банков

США (ROE), несмотря

на ее значительные

колебания,

заметно превышает

прибыльность

российских

банков. Если

сравнить прибыльность

активов (ROA) и

учесть уровень

инфляции (смотри

выше), то вывод

будет тем же.

Но главная

причина низкой

доходности

акционеров

заключается

в низких значениях

мультипликатора

капитала у

российских

банков. Если

у банков США