ПРЕДСЕДАТЕЛЮ

Государственной

Аттестационной

Комиссии

№

Института

__________________________________________________________________________

Московского

государственного

университета

экономики,

статистики

и информатики

Направляется

студент(ка)

___________________________________________________

на защиту

дипломного

проекта (работы)

__________________________________________________________

____________________________________________________________________________________

____________________________________________________________________________________Выписка

из зачетно-экзаменационной

ведомости,

справка об

успеваемости,

отзыв руководителя

дипломного

проекта( работы),

заключение

кафедры о дипломном

проекте (работе),

рецензия прилагаются.

Директор

института

СПРАВКА ОБ

УСПЕВАЕМОСТИ

Ст.

_________________________ за

время пребывания

в

_____________________________

с 19__

по 19__г. полностью

выполнил(а)

учебный план

специальности

со следующими

оценками: отлично

____%, хорошо

_____%, удовлетворительно

____%.

Методист

института

ОТЗЫВ РУКОВОДИТЕЛЯ

ДИПЛОМНОГО

ПРОЕКТА (РАБОТЫ)

Студент(ка)

____________________________________

Руководитель

«___»_________19__г.

ЗАКЛЮЧЕНИЕ

КАФЕДРЫ О ДИПЛОМНОМ

ПРОЕКТЕ (РАБОТЕ)

Дипломный

проект (работа)

просмотрен(а)

и студент(ка)

________________

может

быть допущен(а)

к защите этого

проекта (работы)

в Государственной

Аттестационной

Комиссии.

Предзащиту

дипломной

работы прошел

\прошла

« »_______ 199__г.

Зав. кафедрой

СПИСОК

ИСПОЛЬЗОВАННОЙ

ЛИТЕРАТУРЫ

Баканов

М.И. ,

Шеремет А.Д.

«Теория экономического

анализы: учебник.».

- М.: Финансы

и статистика,

1996- 288с.

Балабанов

И.Т. "Основы

финансового

менеджмента.

Как управлять

капиталом?".

- М.: Финансы и

Статистика,

1994.

Ворст

И., Ревентлоу

П. “Экономика

фирмы” изд.

“Высшая школа”

1993

Гусева

Е.Г. "Управление

производством

на малом предприятии"

учебно-практическое

пособие - М. :

МГУЭСИ, 1997 - 114с.

Ильенкова

С.Д. "Экономика

и статистика

фирм" - М. : Финансы

и статистика,

1996. - 240с

Ковалев

В.В. «Финансовый

анализ: Управление

капиталом.

Выбор инвестиций.

Анализ отчётности.»

- М.: Финансы

и статистика,

1996 - 432с.

Крейнина

М.Н. «Финансовое

состояние

предприятия.

Методы оценки».-

М. .: ИКЦ «Дис»,

1997- 224с.

Моляков

Д.С. "Финансы

предприятий

отраслей народного

хозяйства".

- М.: ФиС , 1996.

Палий

В.Ф., Суздальцева

Л.П. “Технико-экономический

анализ производственно

- хозяйственной

деятельности

предприятий”

изд. “Машиностроение”

- 1995

Положение

о составе затрат

по производству

и реализации

продукции

(работ, услуг),

включаемых

в себестоимость

продукции

(работ, услуг),

и о порядке

формирования

финансовых

результатов,

учитываемых

при налогообложении

прибыли. Утверждено

постановлением

Правительством

РФ 5 августа

1992 года №552.

Скоун

Т. "Управленческий

учет".- М.: Изд-во

ЮНИТИ, 1997

Стоянов

Е.А., Стоянова

Е.С. "Экспертная

диагностика

и аудит финансово-хозяйственного

положения

предприятия".

- М.: Перспектива,

1993

"Финансовый

менеджмент:

теория и практика"/

Под ред. Стояновой

Е.С.- М.: Перспектива,

1996

Шеремет

А.Д., Сайфулин

Р.С. «Методика

финансового

анализа»

- М.: ИНФРА-

М, 1996 -

176с.

Шеремет

А.Д. “Экономический

анализ в управлении

производством”

1984

Шим

Дж., Сигел Дж.

Методы управления

стоимостью

и анализа затрат.

– М. : Филинъ, 1996

Шишкин

А.К., Вартанян

С.С. , Микрюков

В.А. “Бухгалтерский

учет и финансовый

анализ на

коммерческих

предприятиях”

“Инфра -м” - 1996

Инструкция

ГНС РФ №37 от

10.08.95г. с изменениями

и дополнениями.

Содержание

Дипломная

работа выполнена

мной совершенно

самостоятельно.

На

все литературные

источники и

цифровую информацию

имеются ссылки.

"_____" февраля

1999г.

МИНИСТЕРСТВО

ОБЩЕГО И ПРОФЕССИОНАЛЬНОГО

ОБРАЗОВАНИЯ

РОССИЙСКОЙ

ФЕДЕРАЦИИ

МОСКОВСКИЙ

ГОСУДАРСТВЕННЫЙ

УНИВЕРСИТЕТ

ЭКОНОМИКИ,

СТАТИСТИКИ

И ИНФОРМАТИКИ

Институт

менеджмента,

маркетинга

и права

Кафедра

менеджмента

и статистики

фирм

ДИПЛОМНАЯ

РАБОТА

На тему «Управление

финансовым

состоянием

предприятия»

|

Студент

дипломник

Родионов

Виктор Евгеньевич

|

(

) |

|

Научный

руководитель

кандидат

экономических

наук, доцент

Гусева Елена

Петровна

|

(

)

|

|

Консультант

кандидат

экономических

наук, доцент

Гусева

Елена Петровна

|

(

)

|

|

Рецензент

кандидат

экономических

наук, доцент

Данченок

Лариса Александровна

|

(

)

|

Допустить к

защите в ГАК

Зав. кафедрой

д.э.н., проф.

_______________ Ильенкова

С.Д.

«____»______________ 1999года

Глава

1.

Финансы

предприятия.

1.1

Основы

организации

финансов предприятия.

В соответствии

с Законом “О

предприятиях

и предпринимательской

деятельности

в РСФСР” от 25

декабря 1990г.

предприятие

- это самостоятельный

хозяйствующий

субъект, созданный

для ведения

хозяйственной

деятельности,

которая осуществляется

в целях извлечения

прибыли и

удовлетворения

общественных

потребностей.

Как правило,

предприятие

выступает

юридическим

лицом, что

определяется

совокупностью

признаков:

обособленностью

имущества,

ответственностью

по обязательствам

этим имуществом,

наличием расчетного

счета в банке,

выступлением

от своего имени.

Обособленность

имущества

выражается

наличием

самостоятельного

бухгалтерского

баланса, на

котором числится

имущество

предприятия.

Финансовые

отношения

предприятия

возникают

тогда, когда

на денежной

основе происходит

формирование

собственных

средств предприятия,

его доходов,

привлечение

заемных источников

финансирования

хозяйственной

деятельности,

распределение

доходов, образующихся

в результате

этой деятельности,

их использование

на цели развития

предприятия.

Организация

хозяйственной

деятельности

требует соответствующего

финансового

обеспечения,

т. е. первоначального

капитала, который

образуется

из вкладов

учредителей

предприятия

и принимает

форму уставного

капитала. Это

важнейший

источник формирования

имущества

любого предприятия.

Конкретные

способы образования

уставного

капитала зависят

от организационно

- правовой формы

предприятия.

При создании

предприятия

уставной капитал

направляется

на приобретение

основных фондов

и формирование

оборотных

средств в размерах,

необходимых

для ведения

нормальной

производственно

- хозяйственной

деятельности,

вкладывается

в приобретение

лицензий, патентов,

ноу-хау, использование

которых является

важным доходообразующим

фактором. Таким

образом, первоначальный

капитал инвестируется

в производство,

в процессе

которого создается

стоимость,

выражаемая

ценой реализованной

продукции.

После реализации

продукции она

принимает

денежную форму

- форму выручки

от реализации

произведенных

товаров, которая

поступает на

расчетный счет

предприятия.

Выручка - это

еще не доход,

но источник

возмещения

затраченных

на производство

продукции

средств и

формирования

денежных фондов

и финансовых

резервов предприятия.

В результате

использования

выручки из нее

выделяются

качественно

разные составные

части созданной

стоимости.

Прежде всего

это связано

с формированием

амортизационного

фонда, который

образуется

в виде амортизационных

отчислений

после того, как

износ основных

производственных

фондов и нематериальных

активов примет

денежную форму.

Обязательным

условием образования

амортизационного

фонда является

продажа произведенных

товаров потребителю

и поступление

выручки.

Поскольку

материальную

основу создаваемого

товара составляют

сырье, материалы,

покупные

комплектующие

изделия и

полуфабрикаты,

их стоимость

наряду с другими

материальными

затратами,

износом основных

производственных

фондов, заработной

платой работников

составляют

издержки

предприятия

по производству

продукции,

принимающие

форму себестоимости.

До поступления

выручки эти

издержки

финансируются

за счет оборотных

средств предприятия,

которые не

расходуются,

а авансируются

в производство.

После поступления

выручки от

реализации

товаров оборотные

средства

восстанавливаются,

а понесенные

предприятием

издержки по

производству

продукции

возмещаются.

Обособление

издержек в виде

себестоимости

дает возможность

сопоставить

полученную

от реализации

продукции

выручку и

произведенные

затраты.

Смысл инвестирования

средств в

производство

продукции

состоит в

получении

чистого дохода

, и если выручка

превышает

себестоимость,

то предприятие

получает его

в виде прибыли.

Прибыль и

амортизационные

отчисления

являются результатом

кругооборота

средств, вложенных

в производство,

и относятся

к собственным

финансовым

ресурсам предприятия,

которыми они

распоряжаются

самостоятельно.

Оптимальное

использование

амортизационных

отчислений

и прибыли по

целевому назначению

позволяет

возобновить

производство

продукции на

расширенной

основе.

Назначение

амортизационных

отчислений

- обеспечивать

воспроизводство

основных

производственных

фондов и нематериальных

активов. В отличие

от амортизационных

отчислений

прибыль не

остается полностью

в распоряжении

предприятия,

ее значительная

часть в виде

налогов поступает

в бюджет, что

определяет

еще одну сферу

финансовых

отношений,

которые возникают

между предприятием

и государством

по поводу

распределения

созданного

чистого дохода.

Прибыль,

остающаяся

в распоряжении

предприятия

- это многоцелевой

источник

финансирования

его потребностей,

но основные

направления

ее использования

можно определить

как накопление

и потребление.

Пропорции

распределения

прибыли на

накопление

и потребление

определяют

перспективы

развития предприятия.

Амортизационные

отчисления

и часть прибыли,

направляемая

на накопление,

составляют

денежные ресурсы

предприятия,

используемые

на его производственное

и научно - техническое

развитие,

формирование

финансовых

активов - приобретение

ценных бумаг,

вклады в уставной

капитал других

предприятий

и т. п. Другая

часть прибыли,

используемая

на накопление,

направляется

на социальное

развитие предприятия.

Часть прибыли

используется

на потребление,

в результате

чего возникают

финансовые

отношения

между предприятием

и лицами, как

занятыми, так

и не занятыми

на предприятии.

В современных

условиях

хозяйствования

распределение

и использование

амортизационных

отчислений

и прибыли на

предприятиях

не всегда

сопровождается

созданием

обособленных

денежных фондов.

Амортизационный

фонд как таковой

не формируется,

а решение вопроса

о распределении

прибыли в фонды

специального

назначения

оставлено в

компетенции

предприятия,

но это не меняет

сущности

распределительных

процессов,

отражающих

использование

финансовых

ресурсов

предприятия.

Поскольку

финансы предприятия

как отношения

являются частью

экономических

отношений,

возникающих

в процессе

хозяйственной

деятельности,

принципы их

организации

определяются

основами

хозяйственной

деятельности

предприятий.

Исходя их этого,

принципы организации

финансов можно

сформулировать

следующим

образом: самостоятельность

в области финансовой

деятельности,

самофинансирование,

заинтересованность

в итогах финансово

- хозяйственной

деятельности,

ответственность

за ее результаты,

контроль за

финансово -

хозяйственной

деятельностью

предприятия.

Самофинансирование

- обязательное

условие успешной

хозяйственной

деятельности

предприятий

в условиях

рыночной экономики.

Этот принцип

базируется

на полной окупаемости

затрат по

производству

продукции

и расширению

производственно

- технической

базы предприятия,

он означает,

что каждое

предприятие

покрывает свои

текущие и

капитальные

затраты за счет

собственных

источников.

При временной

недостаточности

в средствах

потребность

в них может

обеспечиваться

за счет краткосрочных

ссуд банка и

коммерческого

кредита, если

речь идет о

текущих затратах,

и долгосрочных

банковских

кредитов,

используемых

на капитальные

вложения.

Хозяйственная

деятельность

предприятия

неразрывно

связана с его

финансовой

деятельностью.

Предприятие

самостоятельно

финансирует

все направления

своих расходов

в соответствии

с производственными

планами, распоряжается

имеющимися

финансовыми

ресурсами,

вкладывая

их в производство

продукции в

целях получении

прибыли.

Финансовые

ресурсы предприятия,

направляемые

на его развитие,

формируются

за счет:

-амортизационных

отчислений;

-прибыли,

получаемой

от всех видов

хозяйственной

и финансовой

деятельности;

-дополнительных

паевых взносов

участников

в товариществах;

-средств,

получаемых

от выпуска

облигаций;

-средств,

мобилизуемых

с помощью выпуска

и размещения

акций в акционерных

обществах

открытого и

закрытого

типов;

-долгосрочного

кредита банка

и других кредиторов

(кроме облигационных

займов);

-других

законных источников

(например,

добровольных

безвозмездных

взносов предприятий,

организаций,

граждан).

Принцип

самофинансирования

пока не может

быть обеспечен

на предприятиях,

выпускающих

необходимую

потребителю

продукцию с

высокими

затратами на

ее производство

и не обеспечивающих

достаточный

уровень рентабельности

по разным объективным

причинам. К ним

относятся

предприятия

жилищно - коммунального

хозяйства,

пассажирского

транспорта,

сельскохозяйственные

и другие предприятия,

получающие

ассигнование

из бюджета. То

же характерно

и для предприятий

оборонного

значения,

хозяйственная

деятельность

которых не

может считаться

предпринимательской

и финансируется

за счет средств,

полученных

от реализации

продукции.

1.2.

Планирование

финансов.

1.2.1.

Понятие планирования.

Финансовое

планирование

- это планирование

всех его доходов

и направлений

расходования

денежных средств

для обеспечения

развития предприятия.

Финансовое

планирование

осуществляется

посредством

составления

финансовых

планов разного

содержания

и назначения

в зависимости

от задач и объектов

планирования.

Исходя из

этого финансовые

планы можно

разделить на

перспективные,

текущие и

оперативные.

Примером

сочетания

перспективного

и текущего

планирования

является бизнес-план,

который принято

разрабатывать

в развитых

капиталистических

странах при

создании нового

предприятия

или обосновании

производства

новых видов

продукции. Он

составляется

на период от

трех до пяти

лет, поскольку

плановые разработки

на более длительные

периоды не

могут быть

достоверными.

Бизнес-план

не является

только финансовым

планом, он необходим

для разработки

стратегии

финансирования

и привлечения

конкретного

инвестора на

определенных

условиях к

участию в создании

нового предприятия

или финансированию

новой производственной

программы.

Составление

бизнес-плана,

несомненно,

способствует

внутреннему

управлению

предприятием,

так как он

разрабатывается

на основе постановки

целей, способов

их практического

осуществления,

увязки финансовых,

материальных

и трудовых

ресурсов.

Профессиональное

составление

бизнес-плана

позволяет

сохранить

средства инвесторов

и снижает вероятность

банкротства.

Руководство

предприятия

все время находится

перед необходимостью

выбора. Оно

должно осуществлять

выбор оптимальной

цены реализации,

принимать

решения в области

кредитной и

инвестиционной

политики и

много другое.

Необходимо

добиться такого

положения,

чтобы вся

деятельность

предприятия

в комплексе

была бы рентабельна

и обеспечивала

бы денежные

поступления

в объеме, удовлетворяющем

заинтересованные

в результатах

работы предприятия

группы лиц

(владельцев,

кредиторов

и пр.). Описание

ожидаемых

результатов

экономической

деятельности

в будущий период

имеет место

при составлении

бюджетов (планов)

предприятия.

Как правило,

различают

краткосрочное

и долгосрочное

планирование.

Значение некоторых

из принимаемых

решений распространяется

на очень долгую

перспективу.

Это относится,

например, к

решениям в

таких областях,

как приобретение

элементов

основного

капитала, кадровая

политика, определение

ассортимента

выпускаемой

продукции.

Такие решение

определяют

деятельность

предприятия

на много лет

вперед и должны

быть отражены

в долгосрочных

планах (бюджетах),

где степень

детализованности

обычно бывает

довольно невысока.

Долгосрочные

планы должны

представлять

собой своего

рода рамочную

конструкцию,

составными

элементами

которой являются

краткосрочные

планы.

В основном

на предприятиях

используется

краткосрочное

планирование

и имеют дело

с плановым

периодом, равным

одному году.

Это объясняется

тем, что за период

такой протяженности,

как можно

предположить,

происходят

все типичные

для жизни предприятия

события, поскольку

за этот срок

выравниваются

сезонные колебания

конъюнктуры.

По времени

годовой бюджет

(план) можно

разделить на

месячные или

квартальные

бюджеты (планы).

Невозможно

выработать

общие правила,

устанавливающие

степень детализации

бюджета. В первую

очередь она

зависит от

того, насколько

высок уровень

надежности

составляемых

расчетов. Кроме

того, на каждом

конкретном

предприятии

необходимо

оценить степень

необходимой

детализации

бюджетов для

обеспечения

координации

отдельных

запланированных

действий.

1.2.2. Цели

планирования.

Цели планирования

могут быть

различны на

разных предприятиях.

Функциям планирования

может придаваться

разное значение

в зависимости

от вида и величины

предприятия.

Бюджет как

экономический

прогноз. Руководство

любого предприятия

независимо

от его вида и

величины обязано

знать, какие

задания в области

экономической

деятельности

оно может

запланировать

на следующий

период. Как

указывалось

в предыдущем

параграфе,

группы заинтересованных

в деятельности

предприятия

лиц предъявляют

определенные

минимальные

требования

к результатам

его работы. К

тому же при

планировании

некоторых видов

деятельности

необходимо

знать, какие

экономические

ресурсы требуются

для выполнения

поставленных

задач. Это относится,

например, к

планированию

в области привлечения

капитала

(приобретения

кредитов, увеличение

акционерного

капитала и

т.п.) и определения

объема инвестиций.

Бюджет как

основа для

контроля. По

мере реализации

заложенных

в бюджете планов

необходимо

регистрировать

фактические

результаты

деятельнсоти

предприятия.

Сравнивая

фактические

показатели

с запланированными,

можно осуществлять

так называемый

бюджетный

контроль. В

этом смысле

основное внимание

уделяется

показателям,

которые отклоняются

от плановых,

и анализируются

причины этих

отклонений.

Таким образом

пополняется

информация

обо всех сторонах

деятельности

предприятия.

Бюджетный

контроль позволяет,

например, выяснить,

что в каких-либо

областях деятельности

предприятия

намеченные

планы выполняются

неудовлетворительно.

Но можно, разумеется,

предположить

и такую ситуацию,

когда окажется,

что сам бюджет

был составлен

на основе

нереалистичных

исходных положений.

В обоих случаях

руководство

заинтересовано

в получении

информации

об этом, с тем

чтобы предпринять

необходимые

действия, т.е.

изменить способ

выполнения

планов или

ревизовать

положения, на

которых основывается

бюджет.

Бюджет как

средство координации.

Бюджет представляет

собой выраженную

в стоимостных

показателях

программу

действий (план)

в области

производства,

закупок сырья

или товара,

реализации

произведенной

продукции и

т.д. В программе

действий должна

быть обеспечена

временная и

функциональная

координация

(согласование)

отдельных

мероприятий.

Рентабельность

сбыта зависит,

например, от

величины ожидаемой

цены поставщика

и условий

производства;

количество

выпускаемой

продукции - от

ожидаемого

объема реализации;

величина отпускной

цены - от того,

каких объемов

закупок сырья

и материалов

требует программа

производства

и реализации;

и т.д.

Бюджет как

основа для

постановки

задачи. Разрабатывая

бюджет на следующий

период, необходимо

принимать

решения заблаговременно,

до начала

деятельности

в этот период.

В таком случае

существует

большая вероятность

того, что разработчикам

плана хватит

времен для

выдвижения

и анализа

альтернативных

предложений,

чем в той ситуации,

когда решение

принимается

в самый последний

момент.

Бюджет как

средство

делегирования

полномочий.

Одобрение

руководством

предприятия

бюджета (плана)

подразделения

служит сигналом

того, что в

дальнейшем

оперативные

решения принимаются

на уровне этого

подразделения

(децентрализованно),

если они не

выходят за

установленные

бюджетом рамки.

Если же бюджеты

на уровне

подразделений

не разрабатываются,

руководство

предприятия

вряд ли будет

в такой степени

склонно к

децентрализации

процесса принятия

оперативных

решений.

1.2.3.

Организация

планирования.

Организация

планирования

зависит от

величины предприятия.

На очень мелких

предприятиях

не существует

разделения

управленческих

функций в собственном

смысле этого

слова, и руководители

имеют возможность

самостоятельно

вникнуть во

все проблемы.

На крупных

предприятиях

работа по составлению

бюджетов (планов)

должна производиться

децентрализованно.

Ведь именно

на уровне

подразделений

сосредоточены

кадры, имеющие

наибольший

опыт в области

производства,

закупок, реализации,

оперативного

руководства

и т.д. Поэтому

именно в подразделениях

и выдвигаются

предложения

относительно

тех действий,

которые было

бы целесообразно

предпринять

в будущем.

Как показано

п.1.2.2, бюджеты

подразделений

разрабатываются

не изолированно

друг от друга.

При расчете,

например, плановых

показателей

реализации,

а значит и величины

покрытия необходимо

знать условия

производства

и запланированные

отпускные цены.

Чтобы обеспечить

действенную

систему координации,

на многих

предприятиях

разрабатывается

инструкция

по составлению

бюджетов, в

которой содержится

повременной

план, а также

распределение

обязанностей

и ответственности

при расчете

бюджетных

показателей.

В литературе

о планировании

на предприятиях

обычно различают

две схемы организации

работ по составлению

бюджетов (планов):

по методу break-down

(сверху-вниз)

и по методу

build-up (снизу-вверх).

По методу break-down

работа по составлению

бюджетов начинается

“сверху”, т.е.

руководство

предприятия

определяет

цели и задачи,

в частности

плановые показатели

по прибыли.

Затем эти показатели

во все более

детализированной,

по мере продвижения

на более низкие

уровни структуры

предприятия,

форме включаются

в планы подразделений.

По методу build-up

поступают

наоборот. Например,

расчет показателей

реализации

начинают отдельные

сбытовые

подразделения,

и затем уже

руководитель

отдела реализации

предприятия

сводит эти

показатели

в единый бюджет

(план), который

в последствии

может войти

составной

частью в общий

бюджет (план)

предприятия.

Методы break-down и

build-up представляют

две противоположные

тенденции. На

практике не

целесообразно

использовать

только один

из этих методов.

Планирование

и составление

бюджетов представляют

собой текущий

процесс, в котором

необходимо

постоянно

осуществлять

координацию

бюджетов различных

подразделений.

1.2.4.

Процесс планирования.

Предприятие

должно осуществлять

планирование

и контроль в

двух основных

экономических

областях. Речь

идет о прибыльности

(рентабельности)

его работы и

финансовом

положении.

Поэтому бюджет

(план) по прибыли

и финансовый

план (бюджет)

являются центральными

элементами

внутрифирменного

планирования.

Планирование

потребности

в оборотном

капитале. На

предприятии

необходимо

проводить

планирование

использование

как основного,

так и оборотного

капитала. Важным

фактором планирования

использования

оборотного

капитала является

планирование

времени поступления

дохода и расхода.

Наличие оборотного

капитала предприятия

должно покрывать

расходы со

времени начала

производства

до оплаты продукта

потребителем.

Планирование

потребностей

в основном

капитале. По

мере развития

предприятия

станки изнашиваются,

изменяется

технология,

требуются новые

здания, оборудование,

компьютеры.

Часто сроки

приобретения

основного

капитала достаточно

велики.

Это означает,

что важно включить

финансовое

планирование

в процесс

стратегического

планирования

предприятия.

Если предприятие

хочет завоевать

новые рынки

и расширить

производство

продукта, оно

должно позаботиться

о потребности

в капитале в

процессе формирования

долгосрочных

планов по маркетингу

и основных

исследований

по производственным

методам.

Планирование

источников

дохода. Известно

много источников

фондов предприятия,

включая доход

от продажи

продукции,

инвестиции

ее собственников,

а также займа.

Задача прежде

всего состоит

в нахождении

лучшего источника

для каждой

потребности

и именно в то

время, когда

возникает такая

потребность.

Качественное

планирование

заключается

в том, чтобы

получать необходимые

фонды не только

вовремя, но и

по самой низкой

цене. Для этого

нужно найти

банк, который

может их предоставить

в настоящее

время, соотнести

источник фондов

с целью, для

которой они

будут использоваться,

сбалансировать

различные

источники, так

как нельзя

полагаться

лишь на банковские

займы, только

на выпуск акций

или поступлений

с доходов. В

частности,

нужно правильно

выбрать время:

продавать

акции, когда

рынок акций

процветает,

не брать взаймы,

когда учетные

ставки высоки

и т.д.

1.3.

Управление

финансами.

1.3.1.

Управление

активами.

Существуют

следующие

основные направлен

расходования

фондов большинства

предприятий:

закупка сырья,

деталей, запасов,

зарплата рабочим

и служащим,

процент, плата

по счетам за

коммунальные

услуги, налоги.

Увеличение

активов. Наличные

деньги, выручка

от реализации,

запасы, оборудование,

здания, земля

- все это активы.

Любое увеличение

активов означает

использование

фондов.

Уменьшение

пассивов. Пассив

предприятия

включает все,

что оно должно

другим: банковские

займы, выплата

поставщикам

и налоги. Фонды,

получаемые

предприятием,

могут пойти

на уменьшение

пассива, например,

возврат банковских

займов.

Платежи

собственникам.

В частных

предприятиях

и товариществах

все, что осталось

после увеличения

активов и уменьшения

пассивов, принадлежит

владельцам.

В корпорациях

капитал, который

предприятие

не используют

на себя, выплачивается

владельцам

в виде дивидендов.

1.3.2.

Управление

текущими активами.

Под текущими

активами понимаются

активы, которые

предприятие

может держать

в пределах

года.

Цикл оборотного

капитала. Текущие

активы используются

в качестве

оборотного

капитала. Фонды,

используемые

в качестве

оборотного

капитала, проходят

определенный

цикл. Ликвидные

активы используются

для покупки

исходных материалов,

которые превращают

в готовую продукцию;

продукция

продается в

кредит, создавая

счета дебиторов;

счета дебитора

оплачиваются

и инкассируются,

превращаясь

в ликвидные

активы.

Эффективное

использование

оборотного

капитала. Любые

фонды, не используемые

для нужд оборотного

капитала, могут

быть направлены

на оплату пассивов.

Кроме того, они

могут использоваться

для приобретения

основного

капитала или

выплачены в

виде доходов

владельцам.

Один из способов

экономии оборотного

капитала заключается

в совершенствовании

управления

материально-техническими

ресурсами

(запасами)

посредством:

- планирования

закупок необходимых

материалов;

- введения

жестких производственных

систем;

- использования

современных

складов;

- совершенствования

прогнозирования

спроса;

- быстрой

доставки.

Второй путь

сокращения

потребности

в оборотном

капитале состоит

в уменьшении

счетов дебиторов

путем ужесточения

кредиткой

политики, в

оценке ненужных

фондов, которые

могли бы быть

использованы

для других

целей, в оценке

счетов, предъявляемых

к оплате.

Третий путь

сокращения

издержек оборотного

капитала заключается

в лучшем использовании

наличных денег.

По банковским

счетам, на которых

фирмы держат

свои ликвидные

активы, процент

не уплачивается.

Однако другие

ликвидные

активы (краткосрочные

государственные

ценные бумаги,

депозитные

сертификаты,

разновидность

единовременного

займа, называемая

перекупочным

соглашением)

приносят доход

в виде процентов.

1.3.3.

Управление

основными

активами.

К основным

активам относятся

те, которые

фирма использует

больше года.

Они включают

основной капитал

и природные

ресурсы. Одной

из обязанностей

финансистов

является выбор

варианта

использования

имеющихся

фондов: на

приобретение

основного

капитала или

увеличение

текущих активов,

или сокращение

пассива, или

на уплату

собственникам.

При принятии

решения необходимо

сравнить стоимость

нового капитала

с дополнительной

стоимостью

или с размерами

сокращения

расходов, к

которому приведет

его использование.

Решение о

приобретении

основного

капитала складывается

в процессе

составления

сметы капиталовложений

и их окупаемости.

Это сложный

процесс, поскольку

“плюсы” добавочных

основных активов

обычно проявляются

по прошествии

нескольких

лет.

То обстоятельство,

что главным

для финансистов

является основной

капитал, не

должно отвлекать

их от необходимости

эффективного

управления

недвижимостью.

Глава

2. Управление

финансами и

оценка экономической

эффективности

управления

производством

2.1.

Общие принципы

управления

финансами и

малый бизнес

как финансовая

система

Управление

финансами

- это совокупность

целенаправленных

методов, операций,

рычагов, санкций,

приемов воздействия

на разнообразные

виды финансовых

отношений для

достижения

определенного

результата.

Интеграция

России в мировую

экономику

предъявляет

малым предприятиям

суровые требования

по выживанию

в мировой

конкурентной

борьбе, победить

в которой можно

только изучив

опыт современного

управления

системой бизнеса.

Успешная

производственная

деятельность,

результаты

работы и долгосрочная

жизнеспособность

любого малого

предприятия

зависят от

непрерывной

последовательности

различных

индивидуальных

или коллективных

управленческих

решений. В сущности

процесс управления

производством

на малом предприятии

- это серия

экономических

решений. Общим

для всех решений

является базовый

принцип "экономического

компромисса",

согласно которому,

перед каждым

решением по

управлению

производством

необходимо

соизмерять

получаемые

выгоды и фактические

затраты.

Главные блоки

деловых решений

можно свести

к трем основным

аспектам:

1.

К инвестированию

ресурсов;

2.

К осуществлению

прибыльной

текущей производственной

деятельности

путем эффективного

использования

всех имеющихся

ресурсов;

3.

К оптимальному

финансированию

малого предприятия

с осознанной

платой за ожидаемые

выгоды и риском,

возникающим

при использовании

внешнего

кредита.

На рис.

10 показана

взаимосвязь

трех основных

аспектов принятия

решений по

управлению

производственно-хозяйственной

деятельностью.

Для того чтобы

вновь организуемое

малое предприятие

могло начать

свою производственную

деятельность,

необходимо

наличие финансовых

ресурсов (денежных

средств в наличной

и безналичной

форме), которые

могут быть

израсходованы

на возмещение

организационных

расходов, закупку

начального

запаса материальных

ресурсов, оплату

труда работников

и другие цели.

От начала

производственного

процесса до

завершения

производства

и получения

выручки от

реализации

его результатов

проходит некоторое

время, которое

называют

длительностью

воспроизводственного

цикла. Поскольку

в ходе деятельности

малого предприятия

воспроизводственные

циклы непрерывно

следуют один

за другим, оборот

финансовых

ресурсов можно

представить

как превращение

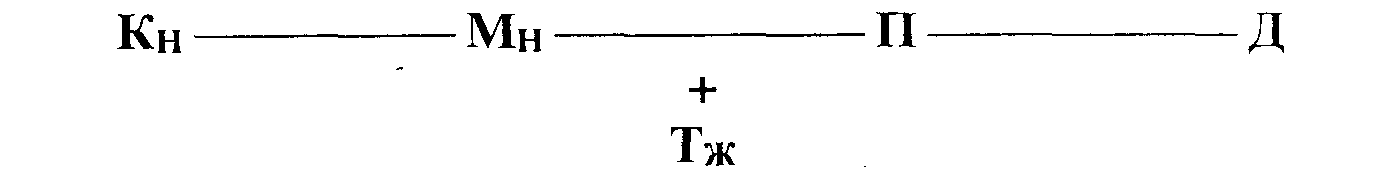

начального

капитала (Кн)

в первоначальный

запас материальных

ресурсов (Мн),

а преобразование

в процессе

производственной

деятельности

этих ресурсов

с помощью затрат

живого труда

(Тж) -

в результат

производства

- продукт-товар

(П) -

и затем (на

завершающей

стадии оборота)

превращение

материального

результата

производства

- продукта-товара

- в выручку

в денежной

форме (Д):

Рис.

10. Общая

концепция

процесса создания

рыночной стоимости

и управления

производственно-хозяйственной

деятельностью

на МП

Коммерческая

деятельность

малого предприятия

предполагает,

что денежная

выручка (Д) должна

не только возместить

первоначальные

затраты капитала

(Кн), но и покрыть

расходы на

оплату затраченного

живого труда

(Тж), а также

принести некоторый

чистый доход

собственникам

малого

предприятия

и создать оптимальный

запас финансовых

ресурсов,

необходимых

для возобновления

производства.

На практике

финансовых

ресурсов,

образующихся

в процессе

создания

малого

предприятия

путем денежных

и материально-вещественных

вкладов учредителей

в уставный

фонд, оказывается,

как правило,

недостаточно

для осуществления

производственной

деятельности

и малого

предприятия

вынуждено

привлекать

заемный капитал,

т.е. прибегать

к кредиту.

Рассмотрим

простой пример

работы отдельной

продавщицы

пирожков, которая

продает их со

своей тележки

за наличные

деньги. Для

того чтобы

заниматься

этим бизнесом,

ей необходимо

создать запас,

который будет

постепенно

превращаться

в наличные

деньги на протяжении

всего дня.

Предположим,

что она потратила

свои собственные

деньги в начале

дня, чтобы купить

пирожки у поставщика.

Продавщица,

очевидно, надеется

вернуть эти

средства и

заработать

прибыль к концу

дня, т.е. первоначальные

инвестиции

в виде денег

финансируются

из капитала

владельца и

используются

для закупки

запаса продукции

(пирожков) на

первый день

работы. Если

у этой продавщицы

мало наличных

денег, то она

может подписать

специальный

документ у

поставщика

- долговую

расписку. За

первоначальными

инвестициями

в запас пирожков,

а также за счет

своих средств

или кредита

от поставщика

следуют многочисленные

отдельные

продажи в течение

дня. Поступления

от этих продаж

составляют

выручку продавщицы

для работы на

следующий день.

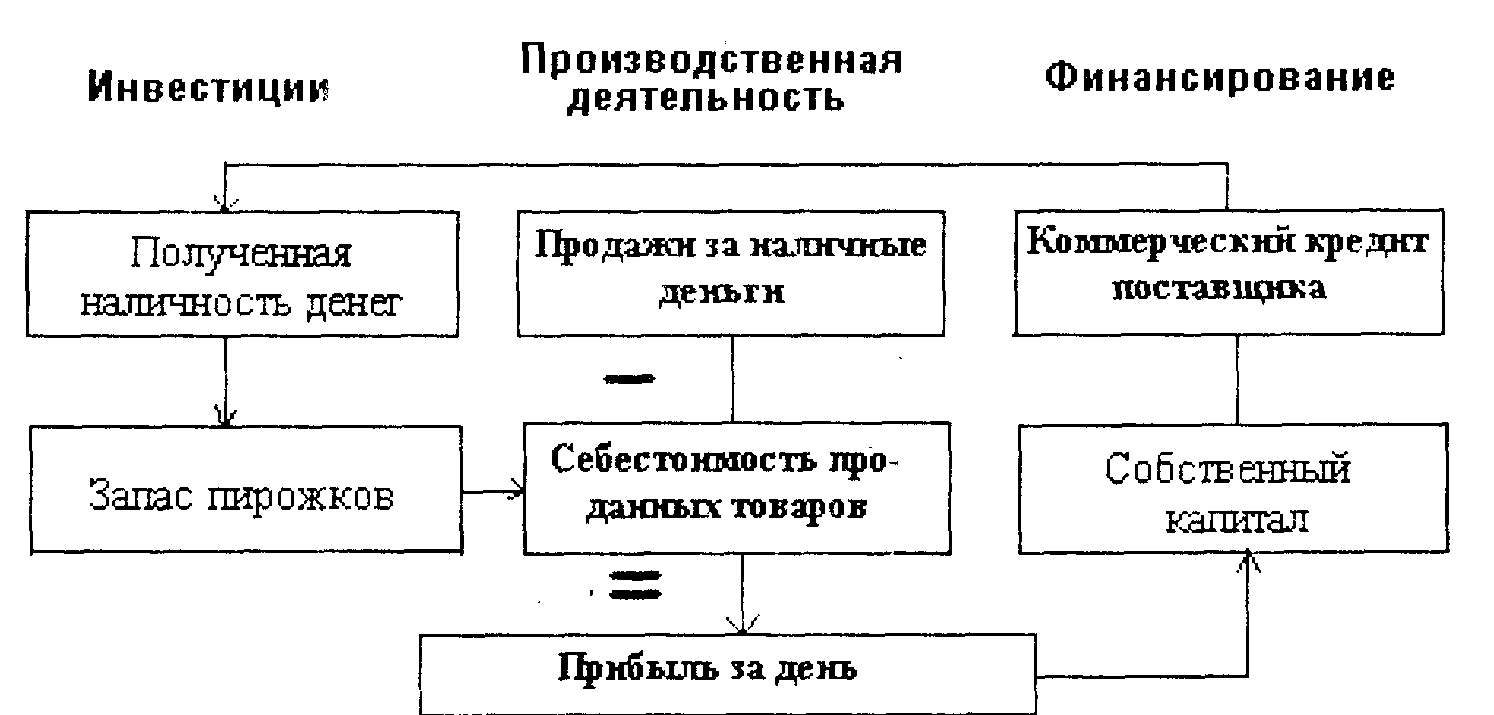

На рис.

11 показано

движение денежных

средств, которое

возникает в

случае, если

продавщица

использует

кредит поставщика

в первый день.

Рис.

11. Схема принятия

управленческих

решений продавщицей

пирожков по

прибыльной

деятельности

в течение первого

дня

В конце первого

дня продажи

продавщица

обнаружит, что

суммы денег,

оставшейся

после выплаты

первоначального

кредита поставщику,

хватает только

на покупку

части дневного

запаса пирожков.

Следовательно,

для того чтобы

продолжить

работу во второй

день, продавщице

необходимо

принять управленческое

решение, а именно:

• просить

своего поставщика

возобновить

ей кредит;

• обеспечить

дополнительно

требуемые

деньги из любых

собственных

источников.

Аналогичные

циклы наиболее

организованных

малых предприятий

отличаются

от рассмотренной

ситуации только

по сложности,

но не по сути.

Даже в самых

сложных производствах

конечной формой

совершения

любой сделки

являются наличные

деньги. Конечно,

в сложном

производстве

обращается

большое разнообразие

частично

компенсирующих

друг друга

кредитов, изменений

в запасах,

трансформации

активов и т.д.

Все это

предшествует

получению

наличности

или платежам.

Финансовый

механизм предприятия,

в том числе и

малого, очень

сложен.

Информационное

обеспечение

финансового

механизма

малого предприятия

имеет приоритетное

значение в

управлении

финансами.

Рассмотрим

наиболее существенные

элементы

информационного

обеспечения

финансового

механизма

предпринятая

(в том числе и

малого предприятия)

-финансовый

учет и финансовый

раздел бизнес-плана.

Финансовый

учет

необходим для

управления

результатами

производственно-хозяйственной

деятельности

малого предприятия

- прибылью

(или убытком)

- и предназначен

как для внутреннего

использования,

так и для внешнего

- инвесторов,

акционеров,

поставщиков,

налоговых

органов и др.

Можно выделить

следующие

основные цели

финансового

учета:

• определение

использования

собственных

и заемных средств;

• определение

финансовой

устойчивости

и ликвидности;

• определение

прибыльности

(доходности).

Финансовый

раздел бизнес-плана

включает в себя

совокупность

таких планово-отчетных

документов,

как:

-

баланс

малого предприятия,

показывающий

его финансовое

состояние

в определенный

момент (накопленный

эффект от прошлых

управленческих

решений);

-

отчет о

прибылях и

убытках. В нем

сопоставляют

доходы и расходы

за определенный

период, включая

списания и

ассигнования,

а также описывают

элементы, из

которых получается

чистая прибыль

или убыток

после уплаты

налогов;

-

отчет о

финансовых

результатах

и их использовании

или о движении

фондов. Этот

отчет показывает

схему фондовых

вложений и

источников,

сложившуюся

под влиянием

управленческих

решений по

инвестициям,

производственной

деятельности,

финансированию

и др.

В конкретных

условиях для

эффективного

функционирования

производства

на малом предприятии

необходимо

научиться

управлять

различными

фондами, которые

требуются для

каждодневных

операций, т.е.

операционными

фондами.

Эти фонды нужны

для обеспечения

текущей производственной

деятельности,

например, для

обеспечения

элементами

оборотного

капитала.

Решения

по управлению

операционными

фондами влияют

на способность

малого предприятия

платить по

счетам, получать

кредиты от

поставщиков

кредиторов,

предоставлять

кредит своим

покупателям,

поддерживать

объем производства

на уровне спроса

на продукты

и услуги при

поддержке

их соответствующими

инвестициями.

Каждое управленческое

решение воздействует

на текущий цикл

фондовых вложений

и их источников.

Поэтому необходимо

постоянно

поддерживать

оптимальный

баланс между

притоками и

оттоками фондов

малого предприятия,

а также предусматривать

воздействие

на операционные

фонды любых

изменений в

производственной

деятельности,

вызванных

собственными

решениями или

внешним влиянием.

Верное управление

операционными

фондами является

фундаментом

успешной работы

малого предприятия.

При этом необходимо

правильно

оценивать

воздействие,

оказываемое

на вложения

и источники

фондов различными

факторами,

например, такими,

как сезонные

колебания (пики

и спады), циклические

изменения и

т.д. В зависимости

от этого

фондовые потоки,

т.е. движение

различных

категорий

фондов через

малое предприятие

в течение

определенного

периода (изменение

величины денежных

средств), будут

вести себя

совершенно

по-разному.

Несмотря

на то, что малые

предприятия

отличаются

друг от друга

размерами,

структурой,

продукцией

или услугами,

всем им приходится

иметь дело в

процессе работы

с фондовыми

циклами.

Под фондовыми

циклами, как

правило, понимают

периодическое

движение операционных

фондов в виде

денежных притоков

и оттоков,

вызванное

управленческими

решениями в

сфере инвестиционной,

производственной

и финансовой

деятельности.

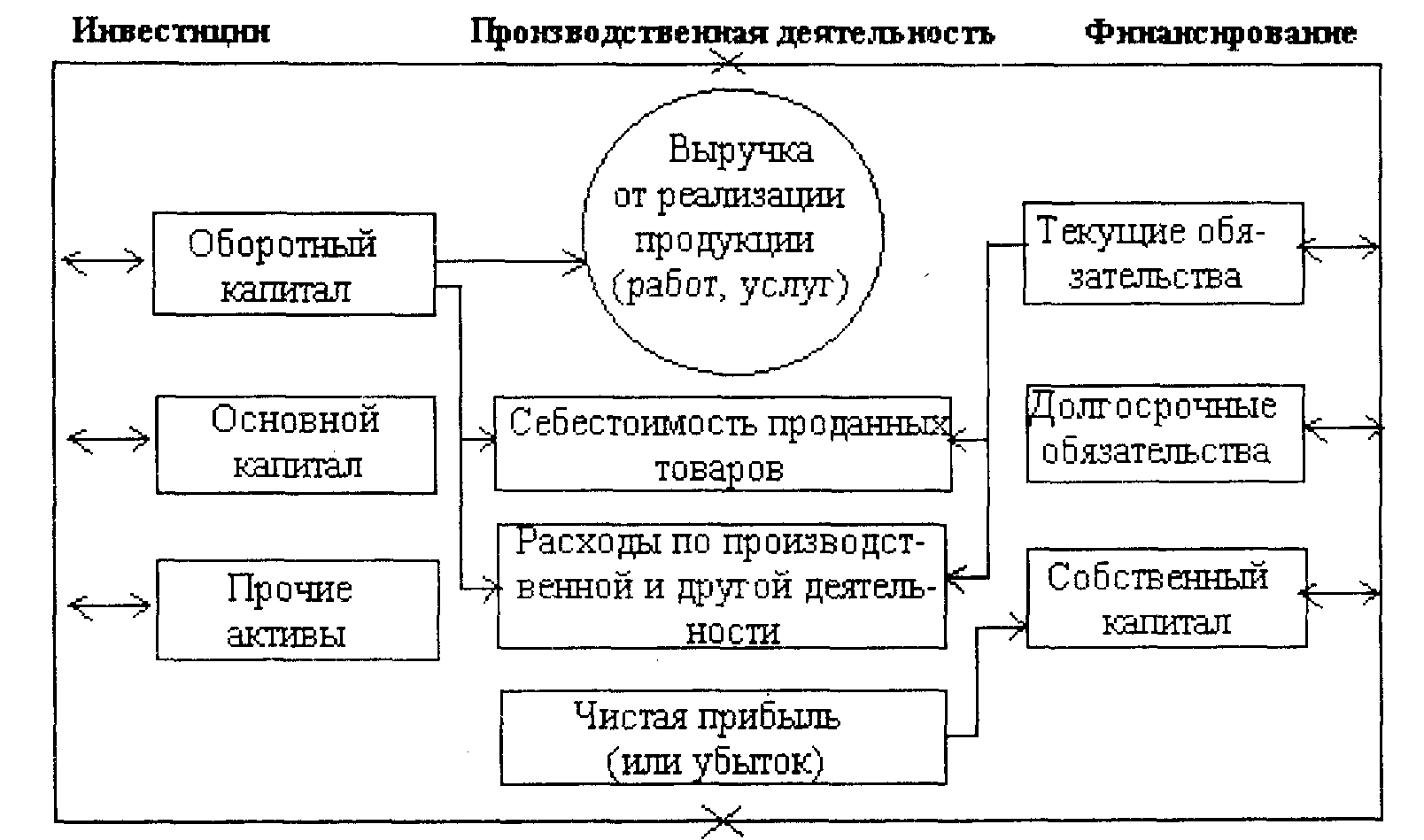

Рассмотрим

простейший

случай на примере

отдельного

малого предприятия

по изготовлению

игрушек, фондовый

цикл которого

представлен

в виде схемы

с минимумом

деталей на рис.

12

Рис.

12. Фондовый.цикл

на производстве

- важнейшая

область принятия

управленческих

решений

Первоначальными

источниками

финансирования

малого предприятия

являются:

собственный

капитал, долгосрочные

заемные средства

и краткосрочные

заемные обязательства

трех видов, а

именно:

1)

расчеты с

поставщиками

и разными

кредиторами;

2)

задолженность

по кредитам

банка и других

предприятий;

3)

другие текущие

обязательства,

например,

задолженность

по заработной

плате, задолженность

перед федеральным

или муниципальным

бюджетом.

В сущности

любой фондовый

цикл возникает

из-за серии

лагов (запаздываний

- времени,

через которое

изменение

факторов приводит

к изменению

результативного

показателя)

в процессе

совершения

сделок. В одних

случаях, как

у продавщицы

пирожков, лаг

между покупкой

запаса продукции

и его переводом

в наличные

деньги через

множество

маленьких

сделок составляет

всего несколько

часов. В других

случаях, у более

крупных производителей,

лаг между созданием

продукции,

например на

фабрике игрушек,

и оплатой

покупателем,

купившим товар

в кредит, может

составлять

несколько дней

и даже месяцев.

Поэтому необходимо

находить

финансирование

для тех операционных

фондов

малого

предприятия,

которые из-за

лагов запаздывания

связаны временно.

Малое предприятие

по производству

игрушек начало

деятельность

для постепенной

продажи. Первоначально

инвестиции

были сделаны

в основной

капитал (например,

в производственное

оборудование),

затем в прочие

активы (например,

в лицензии) и

в конце концов

в оборотный

капитал трех

видов:

1)

в денежные

средства и те

активы, которые

могут быть

превращены

в денежные

средства в

ближайшем

будущем

- в течение

года от даты

балансового

отчета;

2)

в запасы сырья;

3)

в запасы готовой

продукции.

По мере начала

производства

осуществляется

основной процесс

трансформации

в готовую продукцию.

Часть денежных

средств используется

для оплаты

труда и прочих

текущих расходов.

Материалы и

другие поставки

передаются

из запасов в

производство,

например, шергия

и бензин приобретаются

в кредит и временно

финансируются

через счета

к оплате.

На оборудование,

занятое в процессе

производства,

начисляется

амортизация,

аналогично

начисляется

и амортизация

на лицензии.

Законченные

производством

и признанные

годными игрушки

(по мере накопления

на фабрике)

передаются

на склад, что

отражается

в росте счета

запасов готовой

продукции. Если

нет продаж

игрушек, то

процесс производства

трансформирует

денежные средства,

сырье, накопленные

расходы и торговый

кредит в растущий

запас готовой

продукции.

Если же малого

предприятия

не сможет постепенно

превратить

готовую продукцию

в денежные

средства через

продажи, то

постоянное

создание запасов

продукции

истощит как

резервы денежных

средств, так

и сырья.

Для фондовых

потоков важными

в нашем примере

являются временные

лаги, для которых:

• необходимо

иметь наготове

запас сырья

для обеспечения

непрерывного

производства

в течение нескольких

(3-5) дней;

• физический

лаг, равный

числу дней

производства

игрушек, ведет

к накоплению

незавершенных

изделий, которые

представляют

собой игрушки

на различных

стадиях изготовления;

• надо

постоянно

производить

и хранить

определенный

оптимальный

запас готовой

продукции для

текущих продаж.

Совокупные

затраты операционных

фондов, вызываемые

этими лагами,

необходимо

постоянно

финансировать

из собственных

и заемных

средств.

Колебания

фондовых потоков

вызываются

управленческими

решениями,

внешними условиями

или одновременно

и тем, и другим.

У малого

предприятия,

работающего

в стабильных

условиях, уровень

i оборотного

капитала,

недвижимости,

оборудования

и прочих активов

,' остается

постоянным.

Длительность

операционного

цикла можно

выразить через

сумму оборачиваемости

дебиторской

задолженности

и материально-производственных

запасов в днях

и представить

в виде следующей

формулы:

Длительность

Оборачиваемость

Оборачиваемость

операционного

=

дебиторской

+

материально-производственных

цикла

задолженности

в днях.

запасов

в днях.

Рассмотрим

общую взаимозависимость

между движениями

операционных

фондов в рамках

принятия

управленческих

решений. На

рис. 13

линии фондовых

потоков показывают

возможные

движения операционных

фондов.

Рис.

13. Обобщенная

схема фондовых

потоков

- важнейшая

область принятия

управленческих

решений

Сезонные

колебания

Производственная

деятельность

на значительном

числе малых

предприятий

связана с

сезонностью.

Сезонность

- это понятие,

характеризующее

регулярно

повторяющиеся

изменения

процессов

"производства

и реализации

продукции

(работ, услуг)

в динамике,

которые могут

вызываться

различными

причинами, в

том числе связанными

со сменой времен

года, с периодом

созревания

зерновых, овощей,

фруктов и их

переработки,

а также с обычаями,

традициями,

праздниками.

Чаще всего

сезонность

встречается

в производственной

деятельности

промышленных

МП, в

работе торговли,

транспорта

и др. Простыми

примерами

сезонных колебаний

являются розничные

продажи, при

которых их

активность

возрастает,

а также повышенный

спрос на подарки

в периоды

праздников.

Аналогичное

явление наблюдается

на заводах по

переработке

сахарной свеклы

или другого

сезонного

сырья.

Общим для

всех сезонных

малых предприятий

является фондовый

цикл с краткосрочными

колебаниями,

равный одному

году или менее.

При управлении

производством

очень важно

понимать финансовое

значение факта

сезонности.

Во время спада

покупательского

спроса производственную

деятельность

необходимо

поддерживать

посредством

внутренних

и внешних источников

для того, чтобы

производство

вообще не прекратило

свое существование.

В большинстве

случаев происходит

постепенное

накопление

запасов продукции

через производство

или через закупку

у поставщиков.

Фондами для

такого накопления

могут быть

кредиты, ссуды

и собственный

капитал.

При управлении

производством

и финансами

следует принять

ряд важных

решений:

• определить

оптимальный

размер запасов

продукции по

отношению к

оптимальному

спросу;

• установить

необходимый

уровень операционных

и других расходов

в различных

фазах сезонных

колебаний;

• иметь

резерв фондов

для финансирования

роста потребности

в средствах;

• создать

резервы под

непредвиденные

обстоятельства:

например, под

низкий, по сравнению

с ожидавшимся,

спрос или цены

(возможно, и

то, и другое),

под запаздывание

поступлений

денег от покупателей

или задержку

во времени

получения

краткосрочных

источников

финансирования

от банков и

других кредиторов.

Если управленческие

решения не

будут приняты

своевременно,

то МП

может оказаться

в затруднительном

положении, так

как ему придется

отвечать по

обязательствам

до поступления

средств от

продаж. Финансовый

лаг здесь таков,

что пик поступлений

наступает

после пика

потребности

в фондах.

Измерение

сезонности

заключается

в определении

величины сезонных

колебаний,

сезонной волны,

а также в вычислении

индексов сезонности.

Статистические

методы позволяют

численно выявить

их силу и характер,

вскрыть и измерить

факторы, вызывающие

их, провести

оценку последствий

проявления

сезонности

прежде, чем

принять управленческие

решения.

Более точная

оценка сезонных

колебаний в

производственной

и коммерческой

деятельности

МП

возможна только

при еженедельном

анализе движения

фондов и фондового

цикла МП,

т.е. от пика к

пику или от

спада к спаду

и согласно

данным учета

доходов и расходов.

Малым

предприятиям

с простым

технологическим

процессом

производства

продукции,

выполнения

работ и оказания

услуг и имеющим

не более трехсот

хозяйственных

операций в

месяц, разрешено

применять

упрощенную

форму бухгалтерского

учета доходов

и расходов.

2.2.

Управление

прибылью.

В системе

управления

финансами на

МП

целесообразнее

ориентироваться

на такие

показатели

доходов и прибыли,

как:

• чистая

выручка от

реализации

продукции

(работ, услуг)

- это разность

между валовой

выручкой от

реализации

продукции

(работ, услуг)

и НДС, а также

акцизами, стоимостью

возвращенных

товаров и ценовыми

скидками. Этот

показатель

является базовым

для дальнейших

расчетов показателей

прибыли и оценки

рентабельности,

в том числе и

для МП;

• валовая

прибыль от

реализации

продукции

(работ, услуг)

- это разность

между чистой

выручкой от

реализации

продукции и

производственными

расходами на

реализованную

продукцию. Этот

показатель

необходим для

анализа эффективности

производственной

деятельности

и принятия

управленческих

решений;

• прибыль

(убыток) от основной

деятельности

(операционная

прибыль или

операционный

убыток)

- это разность

между валовой

выручкой от

реализации

продукции и

расходами по

управлению

и сбыту продукции.

Этот показатель

отражает влияние

расходов по

управлению

производством

и сбыту продукции

на финансовый

результат от

ее реализации;

• прибыль

(убыток) до уплаты

налогов

- это

налогооблагаемая

прибыль,

скорректированная

в соответствии

с налоговым

законодательством

и пересчитанная

согласно налоговым

требованиям;-

чистая

прибыль (чистый

убыток)

- это разность

между доходами

(выручкой) и

расходами

(затратами).

Прибыль после

уплаты налогов

- важнейший

показатель

результата

производственно-хозяйственной

деятельности

МП: именно

этот показатель

должен находиться

в центре внимания

руководства,

от его изменения

зависит само

существование

малого предприятия

и рабочих мест

для его работников.

Таким

образом, прибыль

является важнейшим

показателем

результата

и целью

производственно-хозяйственной

деятельности,

в том числе и

на МП,

ради ее получения

оно и создается.

Рациональное

управление

производственно-хозяйственной

деятельностью

малого предприятия

через прибыль

способствует

решению ряда

задач:

-

производственного

характера. Для

этого с целью

повышения

прибыли увеличивают

выпуск продукции,

дополнительно

загружая

производственное

оборудование

за счет роста

его коэффициента

сменности

без дополнительных

инвестиций

в основной

капитал;

-

социального

характера.

Стремясь к

росту прибыли,

работники

сплачиваются,

предотвращая

вероятность

трудовых конфликтов,

вза-имозаменяют

друг друга,

повышают

эффективность

функционирования

МП и

не участвуют

в забастовках;

-

коммерческого

характера. Ради

прибыли работники

уделяют много

внимания маркетингу,

расширяют рынки

сбыта своей

продукции

(работ, услуг),

улучшают

обслуживание,

повышают культуру

и конкурентоспособность.

На рис.

14 показаны

основные направления

формирования

и использования

прибыли на МП

в общем виде.

Управление

прибылью привносит

в экономику

малого предприятия

новую шкалу

ценностей,

изменяет приоритеты

и тенденции

его развития.

Целью управления

прибылью является

рост благосостояния

владельца и

работников

МП или

прирост капитала,

вложенного

в данное производство.

Государство

не должно вмешиваться

в этот процесс

или контролировать

его за исключением

проверки определенных

схем распределения

чистой прибыли,

дающих право

МП на

получение

налоговых

льгот.

Рис.

14. Типовая

схема образования

и распределения

прибыли МП •за

отчетный период

При управлении

финансами важно

знать: как

распределяются

денежные средства

по этапам основной

производственно-хозяйственной

деятельности

МП или

сколько денежных

средств задействовано

в производстве,

на складе, а

также сколько

отгружено

продукции, но

еще не оплачено

покупателем.

Так, в состав

показателя

"Материально-производственные

запасы" включают

те ресурсы МП,

которые еще

не нашли покупателя

- это сырье,

материалы,

незавершенное

производство,

готовая продукция,

включаемые

в эту категорию

оборотных

средств.

2.3.

Оценка экономической

эффективности

управления

производством.

Экономическая

эффективность

управления

производством

на МП

представляет

собой результат

множества

отдельных

управленческих

решений, постоянно

принимаемых

его руководством.

Оценка экономической

эффективности

управления

производством,

таким образом,

включает в себя

совокупность

финансового

и экономического

эффекта и его

оценку с применением

сравнительных

показателей.

Для этой оценки

существует

множество

методов, включая

использование

различных

финансовых

коэффициентов.

Однако следует

помнить, что

различные

методы применимы

для достижения

различных

целей, поэтому

необходимо

определить

следующие

аспекты оценки

экономической

эффективности:

• точку

зрения, с которой

производится

оценка экономической

эффективности

управления

производством;

• цели оценки;

• потенциальные

стандарты,

объекты сравнения.

Действительная

полезность

каждого конкретного

коэффициента

строго определена

спецификой

целей оценки,

так как коэффициенты

не являются

абсолютным

критерием.

Большинство

коэффициентов

служит для

выявления

изменений в

финансовом

состоянии или

результатах

производственно-хозяйственной

деятельности,

а также помогают

проиллюстрировать

тренды и характер

таких изменений,

которые могут

показать, какие

риски и возможности

существуют

для МП.

При этом

имеется достаточно

большой круг

людей, заинтересованных

в успехе или

провале управления

производством

на каждом отдельно

взятом МП,

это прежде

всего:

• владельцы

(инвесторы);

• заимодавцы

(кредиторы);

• персонал;

• профсоюзы;

• правительственные

учреждения;

• общество

в целом.

Точки зрения

этих групп

людей на результаты

производственно-хозяйственной

деятельности

МП

- разные:

часто они выходят

за рамки оценки

экономической

эффективности

управления

производством

и используют

в своей оценке

более широкие

ценности.

Ближе всего

к текущей

деятельности

и долгосрочным

перспективам

развития МП

стоят владельцы

(инвесторы) и

персонал. Затем

идут кредиторы

и заимодавцы,

предоставляющие

МП капитал

на различные

сроки. Их беспокоит

надежность

выплат по

причитающимся

им процентам,

а также способность

малого предприятия

вернуть основную

сумму задолженности

и обеспечение

кредита активами,

что может защитить

их от риска.

Другие

группы

- общественность,

правительство,

профсоюзы

-преследуют

собственные

интересы: надежность

уплаты налогов,

своевременность

выплаты заработной

платы, стабильность

занятости и

другое, например,

охрану окружающей

среды.

Для малого

предприятия

в целом или для

любого из его

подразделений

первоначальная

оценка экономической

эффективности

управления

производством

обычно осуществляется

путем следующего

соотношения:

Эффект производства

—————————

* 100%

Затраты и

вложения

Если в

числитель этой

формулы подставить

балансовую

прибыль до

уплаты процентов

за кредит и

налогов на

прибыль, так

называемый

НРЭИ (нетто-результат

эксплуатации

инвестиций),

а в знаменатель

- АКТИВ,

т.е. актив баланса

МП, где

отражены направления

расходования

и вложений

средств, то

получим уровень

экономической

рентабельности

активов (ЭР):

Балансовая

прибыль +

Проценты

за кредит, относимые

на себестоимость

Эр =

——————————————————————

АКТИВ

Достаточная

величина уровня

экономической

рентабельности

активов

- залог

настоящих и

будущих успехов

МП.

Различные

варианты соотношений

затрат

+ вложений

с эффектом

производства

используются

как для выработки

мнения о взаимосвязи

этих ключевых

элементов, так

и для выявления

тенденций к

улучшению или

ухудшению

производственно-хозяйственной

деятельности

МП и

управления

им.

При этом

необходимо

также иметь

в виду и специфику

отрасли, ее

особые свойства

и характеристики,

так как от этого

зависит величина

показателя

экономической

рентабельности

активов. Так,

рентабельность

ювелирного

производства

существенно

выше рентабельности

производства

овощных консервов.

Однако сравнение

этих показателей

конкретного

МП с

аналогичными

показателями

других МП

той же отрасли

за длительный

промежуток

времени может

стать индикатором

выяснения:

улучшилась

или ухудшилась

эффективность

управления

производственно-хозяйственной

деятельностью.

Именно этот

показатель

используют

для ранжирования

эффективности

производственной

деятельности

западные

промышленники

стран с развитой

рыночной экономикой.

Если формулу

экономической

рентабельности

активов в числителе

и знаменателе

умножить на

оборот малого

предприятия,

складывающийся

из выручки от

реализации

продукции

(работ, услуг),

то величина

рентабельности

не изменится,

так как

оборот

———— = 1,

оборот

однако

при этом появятся

два важнейших

элемента

рентабельности:

коммерческая

маржа (КМ) и

коэффициент

трансформации

(КТ).

Запишем эти

коэффициенты

в виде следующей

формулы:

ЭР = НРЭИ/АКТИВ

* оборот/оборот

* 100% =

НРЭИ/оборот

* 100% * оборот/АКТИВ

=

КМ * 100% * КТ

Как правило,

коммерческая

маржа измеряется

в процентах

и показывает,

какой результат

эксплуатации

инвестиций

дают каждые

100

денежных единиц

оборота, т.е.

это экономическая

рентабельность

реализованной

продукции

(работ, услуг).

В зависимости

от отраслевой

принадлежности,

КМ может

колебаться

от 5-10%,

например, на

малых предприятиях

по переработке

овощей и до

40-50% - например,

на ювелирных

МП.

Коэффициент

трансформации

показывает:

сколько раз

за отчетный

период оборачивается

каждая денежная

единица активов

или сколько

денежных единиц

оборота снимается

с каждой денежной

единицы актива.

Достижение

значительного

оборота свидетельствует,

казалось бы,

об успешном

управлении

производственно-хозяйственной

деятельностью

на МП.

Однако всегда

необходимо

учитывать,

какой ценой

достигается

этот успех.

Рассмотрим

простой пример:

для получения

10 млн. денежных

единиц НРЭИ

на 100

млн. оборота

задействованно

200 млн.

денежных единиц

активов,-при

этом приличный

уровень

KM

-

10%

(10/100*100%) -

сводится на

нет слишком

малым значением

КТ:

0,5 (100/200)